Paef y PAP: ¿califican como ingresos gravados o no gravados en la declaración de renta del AG 2020?

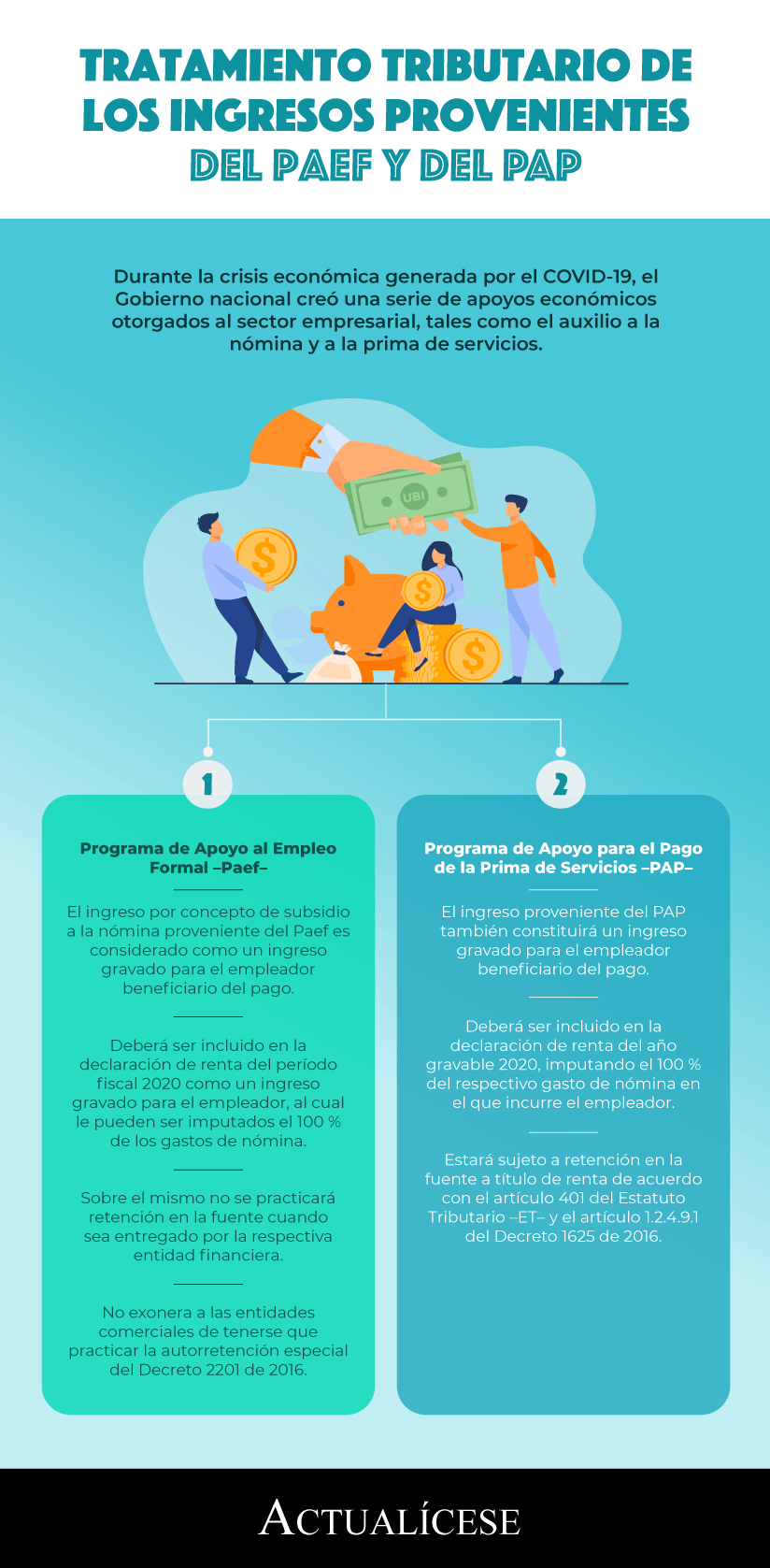

Durante la crisis económica generada por el COVID-19, el Gobierno creó una serie de apoyos económicos otorgados al sector empresarial, como el auxilio a la nómina y a la prima de servicios.

Sin embargo, surge la duda acerca de si estos clasifican o no como ingresos gravados en la declaración de renta.

Durante la crisis económica generada por el COVID-19, el Gobierno creó una serie de apoyos económicos otorgados al sector empresarial, como el auxilio a la nómina y a la prima de servicios.

Sin embargo, surge la duda acerca de si estos clasifican o no como ingresos gravados en la declaración de renta.

En medio de la crisis económica generada por la propagación del COVID-19, el Gobierno nacional creó una serie de apoyos económicos otorgados al sector empresarial, con el propósito de solventar las dificultades financieras y contribuir al sostenimiento del empleo formal.

Entre dichos beneficios se encuentran el Programa de Apoyo al Empleo Formal –Paef– (creado mediante el Decreto Legislativo 639 de mayo 8 de 2020 y modificado por los decretos legislativos 677 y 815 de 2020 y la Ley 2060 del mismo año) y el Programa de Apoyo para el Pago de la Prima de Servicios –PAP– (creado por el Decreto Legislativo 770 de junio 3 de 2020, modificado por la Ley 2060 del mismo año).

No obstante, para efectos de la declaración de renta correspondiente al año gravable 2020, surge la duda respecto a si el ingreso recibido por los empleadores, por parte de dichos programas, deberán ser clasificados como un ingreso gravado o un ingreso no constitutivo de renta ni ganancia ocasional.

Para brindar claridad sobre el anterior interrogante, analizamos ambos casos por separado.

Programa de apoyo al empleo formal –Paef–

De acuerdo con el artículo 10-1 del Decreto Legislativo 639 de 2020, adicionado por el artículo 6 del Decreto Legislativo 815 de 2020, y el parágrafo 2 del artículo 3 de la Resolución 1126 del mismo año, el ingreso por concepto de subsidio a la nómina proveniente del Paef es considerado como un ingreso gravado para el beneficiario, sea persona natural o jurídica, contribuyente del régimen ordinario o del SIMPLE. Por tanto, este incrementará la base sobre la cual se liquidará el respectivo impuesto.

Escucha de primera mano las apreciaciones realizadas por nuestro líder de investigación Diego Guevara Madrid respecto al tratamiento del ingreso del subsidio a la nómina:

Lo anterior fue igualmente ratificado por la Dian mediante el Concepto 665 de junio 8 de 2020, a través del cual precisó que, en atención a lo establecido en el artículo 10-1 del Decreto Legislativo 639 de 2020 (adicionado por el artículo 6 del Decreto Legislativo 815 del mismo año), los pagos o abonos en cuenta por concepto del aporte estatal en mención que hayan realizado o realicen las entidades financieras a los beneficiarios del Paef poseen las siguientes características:

- No están sujetos a retención en la fuente a título del impuesto de renta.

- Constituyen, para efectos del impuesto sobre la renta, un ingreso gravable para el beneficiario de dicho programa.

En dicha norma se lee:

“Artículo 10-1. Retención en la fuente. <Artículo adicionado por el Art.6 del Decreto Legislativo 815 del 04-06-2020> En la medida en que el subsidio del Programa de Apoyo al Empleo Formal -PAEF- está condicionado al pago de la nómina, no están sujetos a retención en la fuente los pagos o abonos en cuenta que hayan realizado o realicen las entidades financieras a los beneficiarios del presente Programa, por concepto del aporte estatal de que trata el artículo 1 del presente Decreto Legislativo. Lo anterior, sin perjuicio del impuesto sobre la renta a cargo de los beneficiarios del presente Programa derivado de dicho aporte estatal”.

(El subrayado es nuestro).

Por tanto, el ingreso percibido por auxilio a la nómina deberá ser incluido en la declaración de renta del período fiscal 2020 como un ingreso gravado para el empleador, al cual le pueden ser imputados el 100 % de los gastos de nómina en los que se incurre por los trabajadores que lo hacen beneficiario del subsidio (ver nuestro editorial Auxilio a la nómina no estará sujeto a retención en la fuente, pero sí formará ingreso gravado).

Así pues, el artículo antes citado precisa que, si bien el ingreso proveniente del Paef es un ingreso gravado para el beneficiario, sobre el mismo no se practicará retención en la fuente cuando sea entregado por la respectiva entidad financiera. No obstante, no exonera a las entidades comerciales de tenerse que practicar la autorretención especial del Decreto 2201 de 2016.

Programa de Apoyo para el Pago de la Prima de Servicios –PAP–

Acorde con lo anteriormente planteado, y siguiendo los postulados del artículo 1 del Decreto 1152 de 2020, el ingreso proveniente del PAP también constituirá un ingreso gravado para el empleador beneficiario del pago (ver nuestro editorial Programa de Apoyo para el Pago de la Prima: método de cálculo de la disminución en los ingresos):

“Artículo 1. Retención en la fuente y autorretención en la fuente a título del impuesto sobre la renta y complementarios. En ningún caso los aportes que reciban los beneficiarios del Programa de Apoyo para el Pago de la Prima de Servicios – PAP de que trata el Decreto Legislativo 770 de 2020 y los beneficiarios del Programa de Apoyo para el Pago de la Prima de Servicios – PAP para el Sector Agropecuario de que trata el Decreto Legislativo 803 de 2020, estarán sujetos a retención en la fuente a título del impuesto sobre la renta y complementarios.

El tratamiento tributario de que trata el inciso anterior del presente artículo es aplicable a los beneficiarios de dichos programas que tengan la calidad de autorretenedores.

Lo anterior sin perjuicio del tratamiento tributario en la declaración del impuesto sobre la renta y complementarios del periodo gravable 2020 al que están sometidos los aportes recibidos por los beneficiarios de los mencionados programas”.

(El subrayado es nuestro).

Esto es sustentado por la Dian mediante el Concepto 936 de julio 18 de 2020, con el cual aclaró que, de acuerdo con el Decreto Legislativo 770 de 2020, los pagos o abonos en cuenta por concepto del aporte estatal del PAP, previsto en el artículo 7 del decreto en mención, realizado a los empleadores acogidos a este programa, tendrán las siguientes características:

- Estarán sujetos a retención en la fuente a título de renta de acuerdo con el artículo 401 del Estatuto Tributario –ET– y el artículo 1.2.4.9.1 del Decreto 1625 de 2016.

- Constituyen, para efectos del impuesto de renta, un ingreso gravable para el beneficiario. Por tanto, a este ingreso fiscal le podrán ser imputados, dentro de la declaración de renta, el 100 % de los gastos de nómina en los que incurre el empleador.

Así pues, es claro que los ingresos provenientes del PAP estarán sometidos a las reglas generales del impuesto sobre la renta y retención en la fuente por rentas laborales, consagradas en el Estatuto Tributario y el Decreto 1625 de 2016.

Lo anteriormente abordado fue analizado en conjunto por la Dian mediante el Concepto 1378 de 2020, en donde precisó el tratamiento tributario de los subsidios entregados por el Estado con ocasión del Paef y del PAP, retomando las posiciones contempladas en los anteriores conceptos expedidos por la administración tributaria sobre este tema.

La Dian expuso, además, las indicaciones del artículo 26 del ET, en el que se establece que constituyen renta gravable todos los ingresos ordinarios y extraordinarios, realizados en el período fiscal, que sean susceptibles de incrementar el patrimonio de los contribuyentes, siempre que no sean exceptuados del impuesto de renta por la disposición expresa de la ley.

En este orden de ideas, tanto los ingresos provenientes del Paef como los percibidos del PAP deberán ser incluidos en la declaración de renta del año gravable 2020, por parte de los empleadores beneficiarios, como ingresos gravados, los cuales estarán sujetos a la tarifa general del impuesto sobre la renta.

Material relacionado:

- [Análisis] Nuevas condiciones del PAP: ¿quiénes pueden acceder a este y qué requisitos deben cumplir?

- [Análisis] Programa de Apoyo al Empleo Formal –Paef– se amplió hasta 2021