Impuesto diferido: ¿cómo se calcula?

El impuesto diferido surge por las diferencias entre los criterios de reconocimiento y medición de las normas fiscales y contables.

En este editorial explicamos cómo se calcula el impuesto diferido y los casos más comunes en que se genera.

El impuesto diferido surge por las diferencias entre los criterios de reconocimiento y medición de las normas fiscales y contables.

En este editorial explicamos cómo se calcula el impuesto diferido y los casos más comunes en que se genera.

El impuesto diferido es una estimación del impuesto de renta que una entidad deberá pagar o dejar de pagar en el futuro, como consecuencia de que algunos ingresos y gastos no son gravados o deducibles en el período en el cual se reconocen en los estados financieros, pero sí lo serán en períodos siguientes.

Es decir, aunque una entidad no incluya un ingreso o gasto en la declaración de renta del período en el cual elabora sus estados financieros, debe reconocer el impuesto que se genera sobre ellos, porque sabe que en las declaraciones de los siguientes períodos tendrá la obligación de declarar dicho ingreso o, en su defecto, el derecho de tomarse la deducción.

De ahí que [pq]el propósito del impuesto diferido sea que los estados financieros reflejen el impacto financiero de las normas fiscales[/pq].

¿En qué casos se genera un impuesto diferido?

Habíamos dicho que el impuesto diferido se genera porque algunos ingresos y gastos no son gravados o deducibles en el período en que se elaboran los estados financieros, de manera tal que la entidad no los puede incluir en la declaración de renta de ese período.

Pues bien, esto ocurre porque las normas fiscales no aceptan estimaciones contables, tales como el valor razonable o el deterioro de los activos, sino hasta el momento en que se realizan. Esto ocasiona que se generen diferencias entre las bases contables y fiscales de los activos y pasivos, las cuales se revertirán en el futuro cuando se grave el ingreso o sea posible tomarse la deducción.

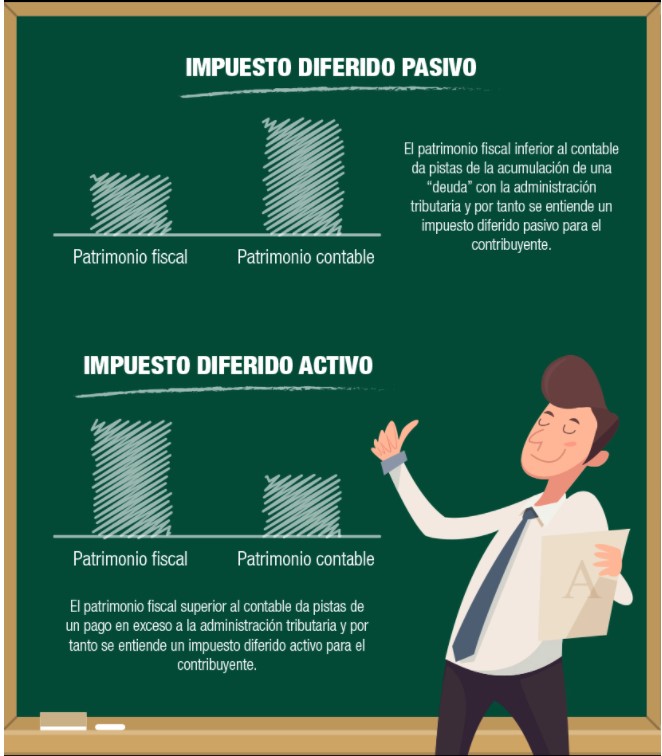

Si la diferencia disminuye el impuesto a pagar de un período, entonces se genera un impuesto diferido pasivo, porque se tiene la obligación de pagarlo en el futuro.

Por el contrario, si la diferencia aumenta el impuesto a pagar de un período, entonces se genera un impuesto diferido activo, porque se tiene el derecho a disminuir el impuesto a pagar en el futuro.

¿Cómo identificar si el impuesto diferido es activo o pasivo?

[pq]Una manera de identificar cuándo existe impuesto diferido es analizar el efecto de la estimación contable sobre las utilidades contables o sobre el patrimonio[/pq]. Veamos:

Impuesto diferido pasivo

Cuando la utilidad o el patrimonio (superávit por revaluación) aumenta a causa de una estimación contable, estamos frente a un impuesto diferido pasivo, porque la entidad deberá pagar ese impuesto en el futuro una vez la diferencia se revierta.

En el siguiente video puede encontrar una explicación detallada por parte de nuestro conferencista Juan Fernando Mejía:

Por ejemplo, una entidad adquirió acciones de otra entidad que cotiza en bolsa por valor de $5.000.000, y las contabilizó así:

| Cuenta |

Débito |

Crédito |

| Instrumentos financieros – Acciones que cotizan en bolsa |

$5.000.000 |

|

| Bancos |

$5.000.000 |

Los instrumentos financieros que cotizan en bolsa se deben medir a su valor razonable, que es su valor de cotización en la fecha de cierre de los estados financieros.

La entidad puede elegir llevar los cambios en el valor razonable al estado de resultados cuando su modelo de negocio no sea especulativo, o al patrimonio en la cuenta de superávit por revaluación cuando su modelo sea especulativo.

Para nuestro ejemplo, supongamos que a la fecha de cierre (diciembre de 2019) el valor de cotización de las acciones era de $6.500.000, por lo cual la entidad contabiliza un incremento de $1.500.000 en el valor de las acciones, así:

|

Cuenta |

Débito |

Crédito |

| Instrumentos financieros – Acciones que cotizan en bolsa |

$1.500.000 |

|

| Ingreso por medición de instrumentos financieros a valor razonable |

$1.500.000 |

El ingreso por mediciones a valor razonable no es gravado fiscalmente, sino hasta el momento en que se realice mediante la venta de las acciones o su baja en cuentas. En consecuencia, la utilidad fiscal termina siendo inferior a la contable, lo cual quiere decir que la entidad deberá pagar menos impuestos en ese período.

Entonces, aunque la entidad no deba incluir el ingreso de $1.500.000 en la declaración de renta del período, debe reconocer el impuesto diferido de naturaleza pasiva sobre dicho valor, como una forma de provisionar el impuesto que deberá pagar sobre ese ingreso en el futuro.

El impuesto diferido se halla multiplicando la diferencia entre el base contable y fiscal de los activos o pasivos por la tasa del impuesto sobre la renta que se proyecta que estará vigente cuando la diferencia temporaria se revierta; al respecto de este último punto es importante destacar que dada la inestabilidad jurídica de Colombia respecto al establecimiento de las tasas de tributación del impuesto de renta, muchos asesores contables eligen, válidamente, realizar el cálculo con la tasa vigente en el período que se está declarando, y realizar los ajustes respectivos anualmente.

Tenga en cuenta que…

Para el año gravable 2019 la tarifa general del impuesto sobre la renta aplicable a las sociedades nacionales y sus asimiladas es del 33 %; sin embargo, con la aprobación de la reforma tributaria 2019, Ley 2010 del 27 de diciembre de 2019, disminuirá a un 32 % para el 2020, 31 % para el 2021 y 30 % para el 2022.

En virtud de lo anterior, en las próximas líneas exponemos un ejemplo:

| Partida |

Base contable |

Base fiscal |

Diferencia |

Tarifa del impuesto |

Impuesto diferido |

| Instrumentos financieros – Acciones que cotizan en bolsa |

$6.500.000 |

$5.000.000 |

$1.500.000 |

33 % |

$495.000 |

Finalmente, la entidad reconoce el impuesto diferido, así:

|

Cuenta |

Débito |

Crédito |

| Gasto por impuesto diferido |

$495.000 |

|

| Impuesto diferido pasivo |

|

$495.000 |

Se debe tener en cuenta que este impuesto debe ajustarse al final de cada período contable.

Otras situaciones que generan un impuesto diferido pasivo son las siguientes:

- Aumentos en el valor razonable de las propiedades de inversión, que elevan la utilidad del período.

- Aumentos en el valor razonable de los activos biológicos, los cuales elevan la utilidad del período.

- Aumentos en el valor razonable de los instrumentos financieros, que elevan la utilidad del período o el superávit por revaluación (patrimonio), dependiendo de la política contable de la entidad.

- Aumentos en el valor razonable de las propiedades, planta y equipo medidas por el modelo de revaluación, los cuales elevan el valor del superávit por revaluación (patrimonio) de la entidad.

- Cuando la vida útil contable de un activo es superior a la fiscal.

- Cuando el deterioro de cuentas por cobrar (provisión) contable es inferior al fiscal.

Impuesto diferido activo

Cuando la utilidad o el patrimonio (superávit por revaluación) disminuyen a causa de una estimación contable, estamos frente a un impuesto diferido activo, porque la entidad ha debido pagar anticipadamente el impuesto y podrá ahorrarse el pago futuro cuando la diferencia se revierta.

En el siguiente video puede encontrar una explicación más detallada de nuestro conferencista Juan Fernando Mejía:

Continuando con el ejemplo expuesto anteriormente, si el valor de las acciones adquiridas por la entidad al final del período contable hubiese sido de $4.000.000, la entidad habría tenido que contabilizar un decremento en el valor de las acciones, así:

|

Cuenta |

Débito |

Crédito |

| Instrumentos financieros – Acciones que cotizan en bolsa |

|

$1.000.000 |

| Gasto por medición de instrumentos financieros a valor razonable |

$1.000.000 |

|

El gasto por disminuciones en el valor razonable de un activo no es deducible fiscalmente, por lo cual la utilidad fiscal termina siendo superior a la contable y la entidad debe pagar más impuestos.

Por lo anterior, la entidad debe contabilizar un activo por impuesto diferido sobre la diferencia entre el valor contable y fiscal de las acciones, así:

|

Partida |

Base contable |

Base fiscal |

Diferencia |

Tarifa del impuesto |

Impuesto diferido |

| Instrumentos financieros – Acciones que cotizan en bolsa |

$4.000.000 |

$5.000.000 |

-$1.000.000 |

33 % |

-$330.000 |

La contabilización del impuesto diferido es la siguiente:

|

Cuenta |

Débito |

Crédito |

| Impuesto diferido activo |

$330.000 |

|

| Ingreso por impuesto diferido |

$330.000 |

Otras situaciones que generan impuestos diferidos activos son las siguientes:

- Disminuciones en el valor razonable de las propiedades de inversión, instrumentos financieros, activos biológicos o propiedades, planta y equipo.

- El reconocimiento de gastos no deducibles, tales como el deterioro de cuentas por cobrar, de inventarios o de propiedad, planta y equipo: estas provisiones no se aceptan fiscalmente, razón por la cual la utilidad fiscal termina siendo superior a la contable, lo que implica que se pague un mayor impuesto, que podrá descontarse posteriormente en los períodos siguientes.

- Cuando la vida útil contable de un activo es mayor que la fiscal: en estos casos el gasto por depreciación fiscal es menor que el contable y, en consecuencia, la utilidad fiscal termina siendo mayor a la contable, por lo que se paga un mayor impuesto, que luego podrá descontarse en los períodos siguientes.