Reforma tributaria 2021: efectos sobre la tributación de las personas naturales

El 15 de abril de 2021, el Gobierno nacional radicó el proyecto de reforma tributaria “Ley de solidaridad sostenible”, con el cual se pretende aumentar el recaudo vía impuestos.

A continuación te contamos los principales cambios que enfrentarían las personas naturales en caso de ser aprobado el proyecto en cuestión.

El 15 de abril de 2021, el Gobierno nacional radicó el proyecto de reforma tributaria “Ley de solidaridad sostenible”, con el cual se pretende aumentar el recaudo vía impuestos.

A continuación te contamos los principales cambios que enfrentarían las personas naturales en caso de ser aprobado el proyecto en cuestión.

En lo que lleva el mandato del actual presidente de Colombia, Iván Duque Márquez, se han presentado alrededor de 8 reformas tributarias, 5 de ellas camufladas en el Plan de desarrollo (Ley 1955 de 2018), Ley antitrámites (Decreto Ley antitrámites 2106 de 2019), Ley de turismo (Ley 2068 de 2020), Ley de emprendimiento (Ley 2069 de 2020) y Ley de cultura (Ley 2070 de 2020). Todas estas, han traído un alto contenido de modificaciones al sistema tributario nacional.

Así pues, luego de la fallida Ley de financiamiento 1943 de 2018 y la Ley de crecimiento económico 2010 de 2019, el Gobierno vuelve a apostarle a una nueva reforma tributaria con la cual buscaría financiar el mayor gasto público generado por la actual crisis económica que deja la propagación del COVID-19 en el territorio nacional.

Adicionalmente, de acuerdo con la exposición de motivos del proyecto de la reforma tributaria, el propósito de la misma sería articular un conjunto de medidas orientadas a optimizar la política fiscal para fortalecer la lucha contra la pobreza y reducir la desigualdad, con criterios de solidaridad en un contexto de sostenibilidad de las finanzas públicas.

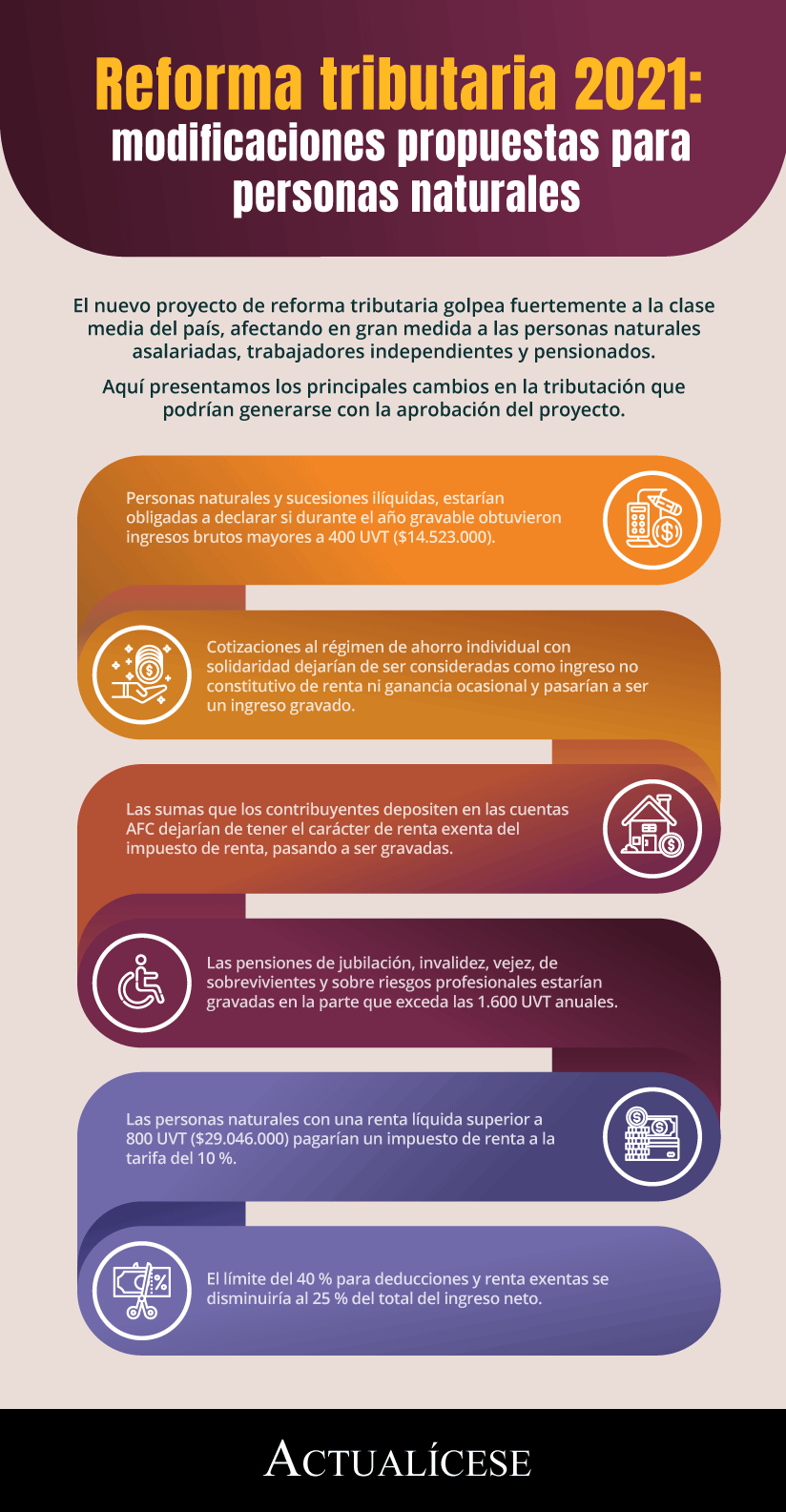

No obstante, lo cierto es que esta nueva reforma tributaria golpea fuertemente a la clase media del país, afectando en gran medida a las personas naturales asalariadas, trabajadores independientes y pensionados. A continuación, presentamos los principales cambios en la tributación que podrían generarse de ser aprobado este proyecto. Veamos:

Personas naturales estarían obligadas a declarar por ingresos a partir de 400 UVT

El artículo 102 del proyecto de reforma modificaría el artículo 592 del ET para establecer que los contribuyentes personas naturales y sucesiones ilíquidas que no sea responsables del IVA estén obligadas a declarar si durante el año gravable obtienen ingresos brutos mayores a 400 UVT ($14.523.200) y si el patrimonio bruto en el último día del período gravable excede de 2.500 UVT ($90.770.000).

Adicionalmente, se modificaría el artículo 594-3 del ET para señalar, entre otros requisitos, que una persona natural estuviera obligada a declarar en los siguientes casos:

- Que los consumos mediante tarjeta de crédito durante el año gravable excedan de la suma de 400 UVT;

- Que el total de compras y consumos durante el año gravable superen las 400 UVT;

- Que el valor total acumulado de consignaciones bancarias, depósitos o inversiones financieras durante el año gravable exceda de 400 UVT.

Aportes voluntarios a pensiones en el Rais

A partir del 1 de enero de 2022, las cotizaciones al régimen de ahorro individual con solidaridad dejarían de ser consideradas como un ingreso no constitutivo de renta ni ganancia ocasional para el aportante y pasarán a ser un ingreso gravado.

El beneficio actualmente contemplado en el artículo 55 del Estatuto Tributario –ET– señala que los aportes voluntarios al régimen de ahorro inicial con solidaridad son considerados como un ingreso no constitutivo de renta ni ganancia ocasional, en un porcentaje que no exceda del 25 % del ingreso laboral anual, limitado a 2.500 UVT; este solo estaría vigente hasta el 31 de diciembre de 2021.

Así mismo, los retiros, parciales o totales, de las cotizaciones voluntarias que, hasta el 31 de diciembre de 2021, incluso si han efectuado los afiliados al régimen de ahorro individual con solidaridad para fines distintos a la obtención de una mayor pensión o un retiro anticipado, constituyen renta líquida gravable para el aportante y la respectiva sociedad administradora efectuará la retención en la fuente a la tarifa del 35 % al momento del retiro.

Aportes a cuentas AFC perderán el carácter de renta exenta

El artículo 62 del proyecto de reforma tributaria propone modificar el artículo 126-4 del ET para establecer que a partir del 1 de enero de 2022 las sumas que los contribuyentes depositen en las cuentas de Ahorro para el Fomento a la Construcción –AFC– dejarán de tener el carácter de renta exenta del impuesto de renta, pasando a ser gravadas. Así mismo, empezarían a formar parte de la base de retención en la fuente del contribuyente persona natural.

Pensiones serán gravadas a partir de 1.600 UVT anuales

El artículo 63 de la reforma modificaría el numeral 5 del artículo 206 del ET para establecer que las pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos profesionales, estarían gravadas en la parte que exceda las 1.600 UVT anuales ($58.092.800; con UVT de 2021).

Recordemos que actualmente la versión del numeral 5 que actualmente posee el artículo 206 del ET precisa que las pensiones estarán gravadas en la parte que exceda el equivalente a 1.000 UVT mensuales, esto son 12.000 UVT anuales ($435.696.000).

Este mismo tratamiento sería aplicado a las indemnizaciones sustitutivas de las pensiones o las devoluciones de saldos de ahorro pensional. Para tal efecto, el valor exonerado del impuesto será el que resulte de multiplicar la suma equivalente a 1.600 UVT, calculados al momento de recibir la indemnización, por el número de años a los cuales ésta corresponda.

Cesantías de servidores públicos pasarían a ser gravadas

Las cesantías y los intereses a las cesantías de los servidores públicos vinculados al régimen de cesantías retroactivas que se hayan generado hasta el 31 de diciembre de 2021 serían considerados renta exenta, con independencia de que sean pagadas con posterioridad a una fecha previamente indicada. Las cesantías y los intereses a las cesantías que se generen a partir del 1 de enero de 2022 estarían sujetas al régimen general de realización del ingreso por concepto de cesantías previsto en el inciso primero del numeral 3 del artículo 27 del ET.

Tarifas del impuesto de renta para personas naturales

Otro de los cambios que propone la reforma es la modificación de las tarifas marginales, así como la base de la renta líquida a partir de la cual los contribuyentes empezarían a pagar impuestos.

Así pues, para el año gravable 2022, el impuesto sobre la renta de las personas naturales residentes, sucesiones ilíquidas y de los bienes destinados a fines especiales en virtud de donaciones o asignaciones modales, se determinará conforme a la siguiente tabla:

| Renta líquida gravable anual (UVT) |

Tarifa marginal | Impuesto a cargo | ||

| Mayor o igual a | Menor a | |||

| 0 | 800 | 0 % | 0 | |

| 800 | 950 | 10 % | (Base gravable – 800 UVT) x 10 % | |

| 950 | 1.500 | 20 % | ((Base gravable – 950 UVT) x 20 %) + 15 UVT | |

| 1.500 | 2.700 | 28 % | ((Base gravable – 1.500 UVT) x 28 %) + 125 UVT | |

| 2.700 | 5.000 | 33 % | ((Base gravable – 2.700 UVT) x 33 %) + 461 UVT | |

| 5.000 | 10.500 | 37 % | ((Base gravable – 5.000 UVT) x 37 %) + 1.220 UVT | |

| 10.500 | En adelante | 41 % | ((Base gravable – 10.500 UVT) x 41 %) + 3.255 UVT | |

De acuerdo con la anterior tabla, las personas naturales con una renta líquida superior a 800 UVT ($29.046.400) pagarían un impuesto de renta a la tarifa del 10 %.

Para el año gravable 2023, la base de renta líquida gravable a partir de la cual las personas naturales tendrían que pagar impuestos disminuiría, pasando de 800 UVT a 560 UVT, por lo cual, si un contribuyente obtiene una renta líquida superior a $20.332.480, pagaría su impuesto a la tarifa del 10 %.

Adicionalmente podemos observar que a las tarifas contempladas en el artículo 241 del ET se le sumaría un nuevo rango para rentas líquidas superiores a 10.500 UVT, las cuales tributarían con una tarifa del 41 % para el año gravable 2021.

Límite del 40 % para deducciones y renta exenta se disminuiría al 25 %

Actualmente la norma del artículo 336 del ET en su numeral 3 contempla un límite del 40 % de los ingresos netos para el total de deducciones y renta exentas imputables a la cédula general, limitado a 5.040 UVT. El proyecto de reforma pretende disminuir dicho limite a tan solo el 25 %, por tanto, del total de rentas exentas y deducciones atribuibles a la cédula general, únicamente podría restarse hasta el 25 % del ingreso, siempre que supere las 5.040 UVT.

Material relacionado:

- [Análisis] Esta es la reforma tributaria que radicó el Gobierno nacional

- [Análisis] Reforma tributaria: cambios en IVA para bienes exentos, excluidos y gravados con tarifa diferencial

- [Análisis] Así avanza la octava reforma tributaria del presidente Iván Duque