Economía naranja: inicia la última convocatoria de 2021

Inicia la última convocatoria de economía naranja del año 2021.

Los cambios de la Ley de Inversión Social 2155 de 2021 entrarán en vigor para el año gravable 2022.

Aquí te contamos cuáles son los beneficios y los requisitos que deben cumplir quienes se inscriban en esta oportunidad.

Inicia la última convocatoria de economía naranja del año 2021.

Los cambios de la Ley de Inversión Social 2155 de 2021 entrarán en vigor para el año gravable 2022.

Aquí te contamos cuáles son los beneficios y los requisitos que deben cumplir quienes se inscriban en esta oportunidad.

De acuerdo con el numeral 1 del artículo 235-2 del Estatuto Tributario –ET–, creado con el artículo 79 de la Ley 1943 de 2018, modificado por el artículo 91 de la Ley 2010 de 2019 y reglamentado con el Decreto 286 del 20 de febrero de 2020, las empresas que desarrollen actividades de economía naranja podrán acceder al beneficio tributario de renta exenta por el término de siete (7) años, siempre que cumplan determinados requisitos y condiciones (ver nuestro editorial Rentas exentas de la economía naranja fueron reglamentadas nuevamente).

¿Qué es la economía naranja?

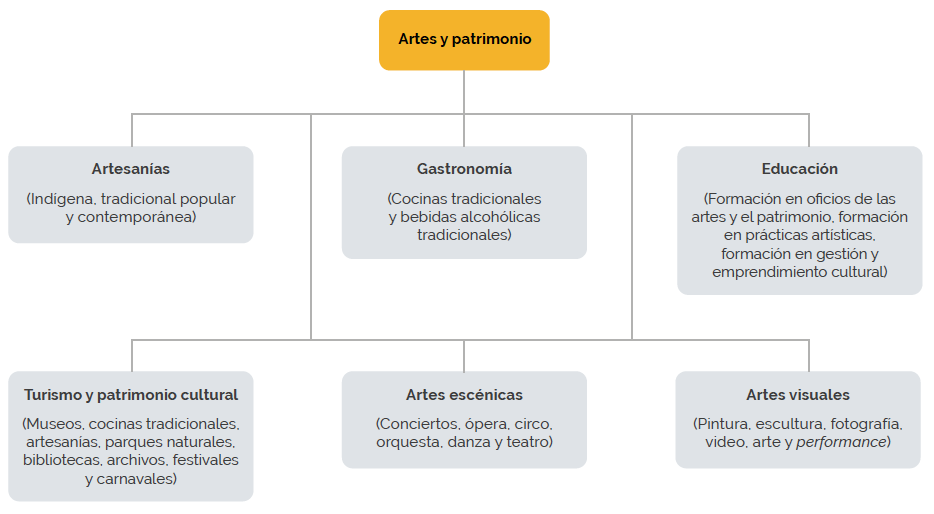

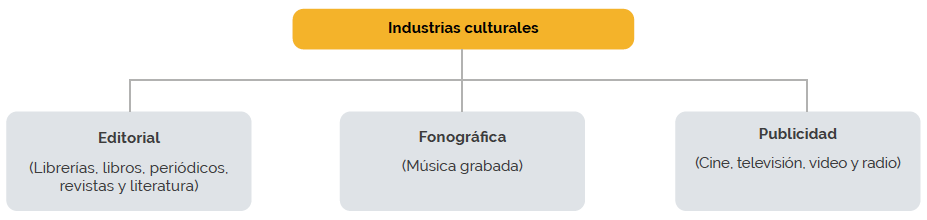

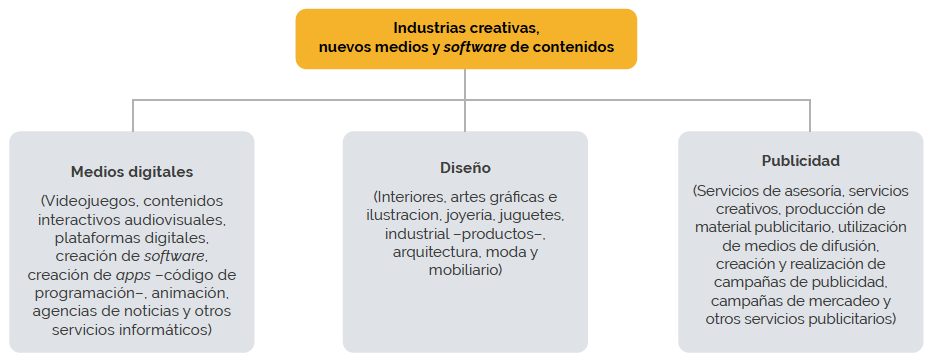

La economía naranja es un modelo de desarrollo en el que la diversidad cultural y la creatividad son pilares de transformación social y económica del país desde las regiones.

Este modelo cuenta con herramientas de desarrollo cultural, social y económico. Se fundamenta en la creación, producción y distribución de bienes y servicios culturales y creativos que se pueden proteger por los derechos de propiedad intelectual.

Con esto el Gobierno nacional y el Ministerio de Cultura buscan incentivar el desarrollo de las cadenas creativas y de valor en sectores culturales que involucran actividades de creación, producción, circulación, comunicación, intercambio y acceso ciudadano a productos culturales y creativos con capacidad de generar valor económico y social.

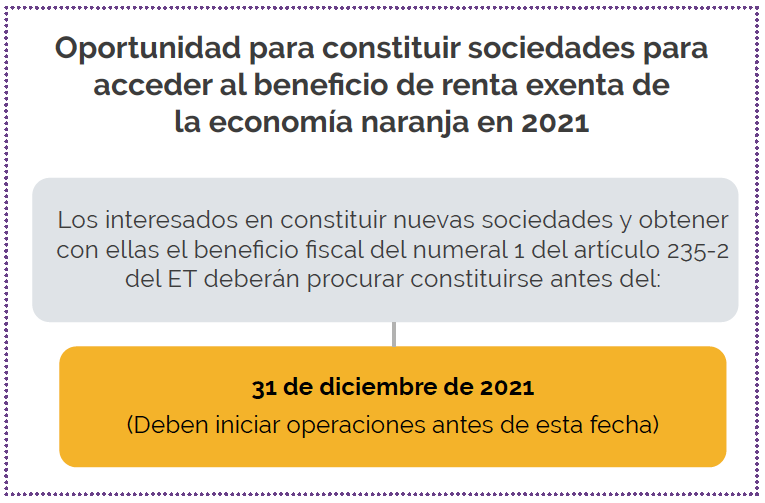

Para acceder a esta renta exenta, los interesados deberán presentar una solicitud para la calificación del proyecto de inversión al Comité de Economía Naranja del Ministerio de Cultura, el cual, según el inciso segundo del numeral 12 del artículo 1.2.1.22.51 del DUT 1625 de 2016, abrirá tres convocatorias al año llevadas a cabo durante los meses de marzo, julio y octubre.

Así, por el 2021 la última convocatoria para vincularse a este beneficio tendrá lugar entre el 1 de octubre y el 31 de diciembre del año en curso, período durante el cual las empresas de economía naranja podrán postularse a este beneficio.

Nota: El artículo 1.2.1.22.51 del DUT 1625 de 2016, modificado por el Decreto 286 de 2020, estableció tres (3) períodos anuales en los cuales los interesados podrán enviar sus proyectos para acceder al beneficio de renta exenta para empresas de economía naranja: del 1 al 31 de marzo, del 1 al 30 de julio y del 1 al 31 de octubre.

No obstante, para el año gravable 2021 la tercera convocatoria se extenderá hasta el 31 de diciembre del año en curso (ver inciso segundo del artículo 1.2.1.22.52 del DUT 1625 de 2016, modificado por el Decreto 286 de 2020).

A continuación, detallamos todos los aspectos que se deben tener en cuenta para acceder a esta renta exenta.

¿Cuál es el objetivo de la economía naranja?

Entre los objetivos de esta iniciativa se encuentran propiciar las condiciones para generar empleo digno en el sector cultural, apoyar la materialización de nuevas ideas creativas y productos innovadores, fortalecer los saberes ancestrales, las prácticas del patrimonio cultural y la transmisión de conocimientos tradicionales.

Requisitos para acceder a los beneficios de economía naranja

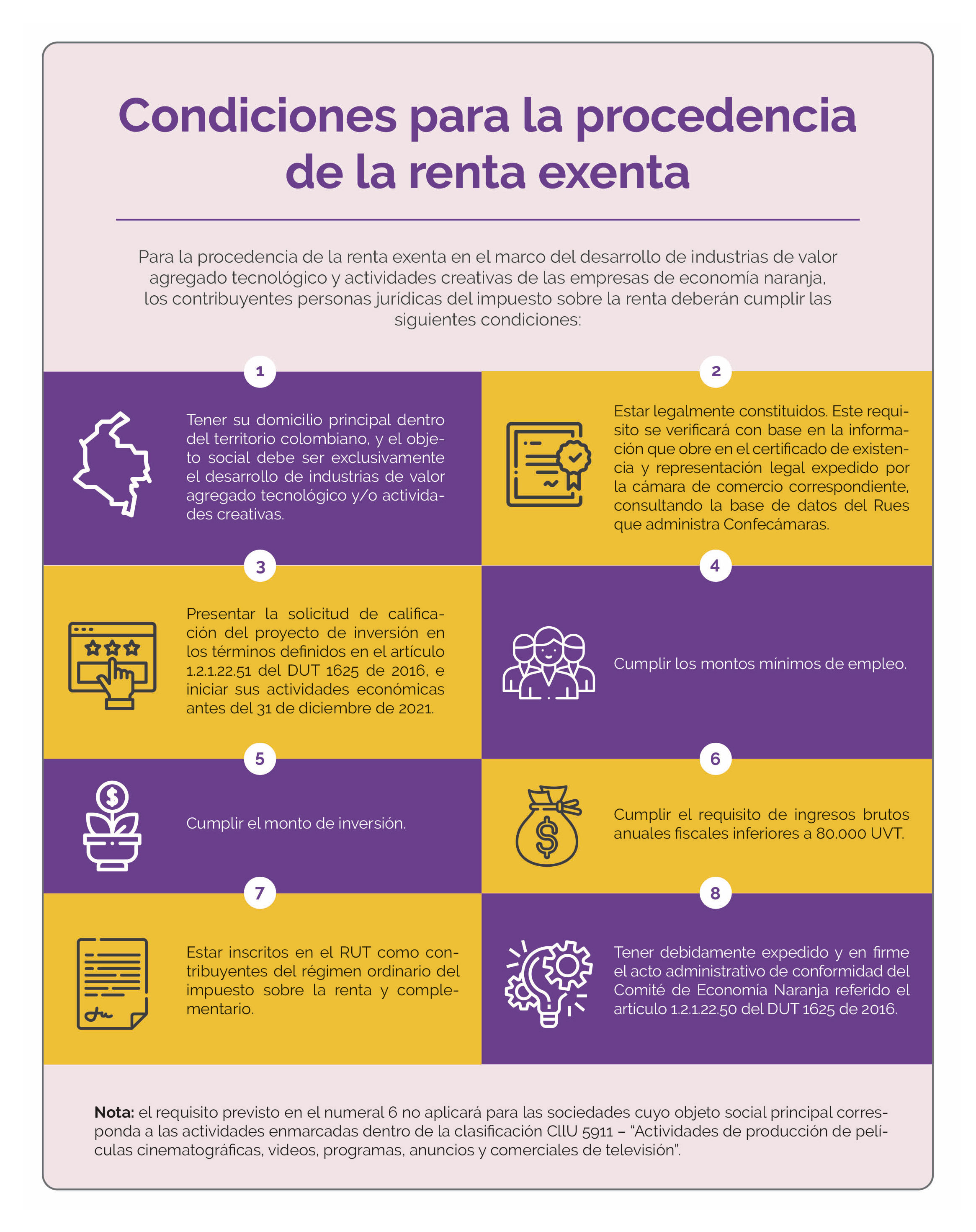

Quienes pretendan optar por el beneficio de renta exenta para empresas de economía naranja deberán cumplir ciertos requisitos enmarcados en el Decreto 286 de 2020, entre los cuales resaltamos:

1. Deben ser contribuyentes del régimen ordinario con domicilio principal en Colombia

Los interesados en aplicar a este beneficio deben ser personas jurídicas contribuyentes del impuesto sobre la renta y complementario del régimen ordinario (no podrán acceder los contribuyentes del régimen simple).

Además, deberán tener su domicilio principal dentro del territorio nacional.

En el siguiente video el Dr. Diego Guevara, experto consultor en temas tributarios, responde si las sociedades que se pueden acoger al beneficio de rentas exentas de la economía naranja tienen un plazo para constituirse e iniciar operaciones:

2. Las empresas deben garantizar una inversión mínima

Las empresas deben garantizar una inversión mínima de 4.400 UVT ($159.755.200 en 2021) en máximo tres (3) años, relacionada con la adquisición de propiedad, planta y equipo y/o activos intangibles.

En la siguiente charla, el Dr. Leonel López, Magister en Administración de Empresas, presenta aspectos importantes en relación con los incentivos tributarios en renta exenta para empresas de economía naranja según el Decreto 286 de 2020:

3. El objeto social debe ser exclusivo de la economía naranja

El objeto social desarrollado por las empresas debe ser exclusivo del desarrollo de industrias de valor agregado tecnológico y/o actividades creativas, y todas las actividades económicas registradas en el RUT y en el registro único empresarial –Rues– deben estar enmarcadas dentro del listado previsto en el artículo 1.2.1.22.48 del DUT 1625 de 2016, sustituido por el artículo 1 del Decreto 286 de 2020, así:

| CIIU | Descripción de la actividad |

| 3210 | Fabricación de joyas, bisutería y artículos conexos |

| 5811 | Edición de libros |

| 5820 | Edición de programas de informática (software) |

| 5911 | Actividades de producción de películas cinematográficas, videos, programas, anuncios y comerciales de televisión. |

| 5912 | Actividades de posproducción de películas cinematográficas, videos, programas, anuncios y comerciales de televisión. |

| 5913 | Actividades de distribución de películas cinematográficas, videos, programas, anuncios y comerciales de televisión. |

| 5914 | Actividades de exhibición de películas cinematográficas y videos. |

| 5920 | Actividades de grabación de sonido y edición de música. |

| 6010 | Actividades de programación y transmisión en el servicio de radiodifusión sonora |

| 6020 | Actividades de programación y transmisión de televisión |

| 6201 | Actividades de desarrollo de sistemas informáticos (planificación, análisis, diseño, programación y pruebas) |

| 6202 | Actividades de consultoría informática y actividades de administración de instalaciones informáticas |

| 7110 | Actividades de arquitectura e ingeniería y otras actividades conexas de consultoría técnica |

| 7220 | Investigaciones y desarrollo experimental en el campo de las ciencias sociales y las humanidades |

| 7410 | Actividades especializadas de diseño |

| 7420 | Actividades de fotografía |

| 9001 | Creación literaria |

| 9002 | Creación musical |

| 9003 | Creación teatral |

| 9004 | Creación audiovisual |

| 9005 | Artes plásticas y visuales |

| 9006 | Actividades teatrales |

| 9007 | Actividades de espectáculos musicales en vivo |

| 9008 | Otras actividades de espectáculos en vivo |

| 9101 | Actividades de bibliotecas y archivos |

| 9102 | Actividades y funcionamiento de museos, conservación de edificios y sitios históricos |

| Actividades referentes al turismo cultural | |

| Actividades relacionadas con deporte, recreación y aprovechamiento del tiempo libre |

![]() Rentas exentas para empresas de economía naranja

Rentas exentas para empresas de economía naranja

Respecto a las actividades referentes al turismo cultural, deben incluirse todas aquellas que hacen viable el consumo de bienes y servicios y el intercambio y reconocimiento entre visitantes y comunidades locales para el desarrollo y la salvaguardia de los recursos o atractivos turísticos del patrimonio cultural material e inmaterial del país y sus regiones.

Las actividades referentes al turismo cultural son las siguientes:

- Actividades de producción y comercialización de artesanías colombianas y oficios del patrimonio cultural dirigidos a la protección de bienes muebles e inmuebles considerados patrimonio cultural material.

- Actividades de administración y promoción de atractivos culturales que se encuentren incluidos en el inventario que administra el Ministerio de Comercio, Industria y Turismo que tengan declaratoria como bienes de interés cultural o hagan parte de las manifestaciones del patrimonio cultural inmaterial.

- Actividades de transporte turístico con temáticas asociadas al patrimonio cultural colombiano que se presten exclusivamente en chiva, navegación de ribera tradicional, jeepaos, carrozas o cabalgatas, entre otros afines, que no incluyan ningún tipo de transporte moderno motorizado.

- Servicios de interpretación y guianza prestados en recursos y atractivos turísticos.

Actividades que conforman la economía naranja

4. Los ingresos brutos no pueden ser superiores a 80.000 UVT

Los ingresos brutos anuales de las empresas que pretendan acceder a este beneficio no pueden ser superiores a 80.000 UVT ($2.904.640.000 en 2021), salvo las sociedades cuya actividad económica principal esté enmarcada en el código 5911 – “Actividades de producción de películas cinematográficas, videos, programas, anuncios y comerciales de televisión”, que sí podrán superar este monto.

5. Deberán generar nuevos empleos

Los beneficiarios deberán generar un mínimo de tres (3) empleos, número que se irá incrementando dependiendo del nivel de sus ingresos brutos durante el respecto año fiscal, así:

| Ingresos brutos fiscales en UVT en el respectivo año fiscal | Empleos por rango (No acumulativos por cambio de rango) | |

| Desde | Hasta | |

| 0 | 6.000 | 3 |

| 6.001 | 15.000 | 4 |

| 15.001 | 30.000 | 5 |

| 30.001 | 65.000 | 7 |

| 65.001 | Menos de 80.000 | 8 |

Dichas empresas deberán acreditar que los empleados contratados con vínculo laboral no ostentan, de acuerdo con la normativa, la calidad de administradores de la respectiva sociedad (por ejemplo, representante legal o gerente y representante legal suplente o subgerente) ni pertenecen a la junta directiva en calidad de titulares o suplentes.

Los empleos que se tendrán en cuenta son aquellos directamente relacionados con la actividad cultural y creativa o con el desarrollo tecnológico.

En el siguiente video, el Dr. Diego Guevara Madrid explica detalladamente cómo se establece el año de referencia para medir los ingresos brutos fiscales que determinan el monto mínimo de empleados en las empresas de economía naranja:

Ahora bien, cabe señalar que aquellas sociedades cuyo objeto social exclusivo corresponda a actividades enmarcadas dentro de la clasificación CIIU 5911 deberán acreditar la contratación directa a través de contrato laboral (y durante el tiempo que dure la producción) del número de empleados según la tabla anterior.

Cuando las sociedades superen el valor de ingresos brutos fiscales de 80.000 UVT, por cada 20.000 UVT de ingreso bruto fiscal adicional deberán contratar un (1) empleado más.

Nota: para determinar el número de empleados durante el respectivo año gravable, se calculará el promedio así: se sumará la cantidad de trabajadores de cada mes y se dividirá entre el respectivo número de meses. El resultado se ajustará al entero más cercano.

Las empresas constituidas con anterioridad a la entrada en vigor de la Ley 2010 de 2019 deberán acreditar, adicionalmente a los empleos que registraron al 31 de diciembre de 2019, los empleos referidos en la tabla anterior.

Es importante no perder de vista que la renta exenta para empresas de economía naranja no será procedente cuando los trabajadores que se incorporen a los nuevos empleos directos hayan laborado durante el año de su contratación y/o el año inmediatamente anterior en empresas con las cuales el contribuyente tenga vinculación económica, salvo que los cargos que ocupaban dichos trabajadores hayan sido ocupados por nuevos empleados en el respectivo año.

Tampoco será procedente la renta exenta cuando los trabajadores que se incorporen a los nuevos empleos procedan de procesos de fusión, escisión o reorganización empresarial.

Una vez verificado el correcto cumplimiento de los requisitos antes destacados, se podrá efectuar la postulación de manera virtual a través de la plataforma web Economía Naranja.

Escucha de primera mano al Dr. Diego Guevara, quien explica si las empresas de la economía naranja deben realizar el pago de aportes parafiscales:

¿Cómo realizar la postulación para acceder a este beneficio?

Los interesados deberán realizar el trámite virtualmente a través del portal web habilitado por el Ministerio de Cultura, en el que se podrán postular los proyectos, los cuales entrarán al proceso de evaluación por parte del Comité de Economía Naranja del Ministerio de Cultura.

En dicha página web se deberá crear un usuario. Este paso lo deberá realizar una persona natural vinculada a la empresa, preferiblemente el representante legal, quien tendrá acceso al portal y podrá registrar los proyectos, editar datos, realizar consultas y demás trámites propios del proceso

Posteriormente, se debe efectuar el registro de la entidad, para lo que se deberá tener el RUT y el certificado de existencia y representación legal expedido por la cámara de comercio.

Una vez registrada la empresa, se continuará con el registro del proyecto, diligenciando la información general:

- Nombre del proyecto.

- Sector de la economía creativa.

- Descripción de los objetivos económicos y culturales del proyecto, teniendo en cuenta si se trata de creación empresarial, aceleración o escalamiento.

Presentación de la solicitud para la calificación del proyecto de inversión

De acuerdo con el artículo 1.2.1.22.51 del DUT 1625 de 2016, modificado por el Decreto 286 de 2020, la solicitud de calificación del proyecto de inversión presentada al Comité de Economía Naranja del Ministerio de Cultura deberá contener:

- Razón social y NIT del contribuyente que solicita la calificación del proyecto como actividad de economía naranja.

- El certificado de existencia y representación legal expedido por la cámara de comercio correspondiente. Para este requisito debe tenerse en cuenta que con la presentación del proyecto el solicitante autoriza al Ministerio de Cultura a consultar este certificado en la base de datos del Rues que administra Confecámaras.

- La justificación de la viabilidad financiera del proyecto.

- La descripción de la conveniencia económica, escalamiento o creación empresarial.

- La actividad económica que lo califique como un proyecto de economía naranja de conformidad con lo previsto en el numeral 1 del artículo 235-2 del ET y el artículo 1.2.1.22.48 del DUT 1625 de 2016.

- El número y la descripción de los empleos que generará el proyecto.

- Monto y tipo de inversión que generará el proyecto.

- El cronograma de ejecución del proyecto para el cumplimiento de los requisitos de empleo e inversión.

- Copia simple del RUT.

- Certificación emitida por el contador público o el revisor fiscal de la sociedad, en la cual se indiquen los ingresos brutos de la vigencia fiscal anterior a la fecha de presentación de la solicitud, o del tiempo transcurrido hasta el mes inmediatamente anterior a la fecha de presentación de la solicitud de calificación del proyecto en caso de haberse constituido en ese mismo año.

- Copia de la declaración de renta de la vigencia fiscal anterior a la fecha de presentación de la solicitud. Este requisito no aplica para las sociedades constituidas en el mismo año gravable de presentación de la solicitud de calificación del proyecto.

- Copia de los estados financieros certificados por un contador público o un revisor fiscal, según sea el caso, correspondientes a la vigencia anterior a la fecha de presentación de la solicitud, o del mes inmediatamente anterior a la fecha de presentación de la solicitud de calificación del proyecto en caso de haberse constituido en ese mismo año.

Luego de realizar el trámite de inscripción, los documentos serán evaluados por un comité a cargo, quien estará encargado de expedir el acto administrativo que permitirá a la empresa acceder a la renta exenta.

El término para dar respuesta a la solicitud es de 30 días hábiles, contados desde la presentación del proyecto con la totalidad de los requisitos.

La respuesta le será notificada personalmente al contribuyente conforme a lo previsto en los artículos 67 y siguientes del Código de Procedimiento Administrativo y de lo Contencioso Administrativo. De igual manera, se podrán notificar los actos a través de medios electrónicos, siempre que el administrado haya aceptado la notificación electrónica.

Nota: contra el acto administrativo procederá únicamente el recurso de reposición en los términos de la Ley 1437 de 2011.

Una vez firmado el acto administrativo, el Ministerio de Cultura enviará copia a la Subdirección de Gestión de Fiscalización Tributaria de la Dian (o al área que haga sus veces) dentro del mes siguiente, para los fines relacionados con el cumplimiento de las obligaciones tributarias en los términos del artículo 1 del Decreto 4048 de 2008.

Nota: contribuyentes deberán mantener a disposición de la administración tributaria todos los documentos que acrediten el cumplimiento de los requisitos para la procedencia de la renta exenta en cada uno de los años gravables correspondientes.

Cuando el contribuyente incumpla alguno de los requisitos, no tendrá derecho a la renta exenta, y si la solicitó en la declaración del impuesto sobre la renta y complementario del respectivo año gravable, perderá el beneficio a partir del año gravable de su incumplimiento.

Rentas exentas de economía naranja producen utilidad totalmente gravada en cabeza de los socios

Si alguna sociedad nacional decide utilizar el beneficio tributario por concepto de rentas exentas para empresas de economía naranja, deberá tener en cuenta que dicho beneficio solo es aplicable para la sociedad, pero no es transferible a sus respectivos socios o accionistas.

En efecto, si la sociedad resta como exenta toda su renta ordinaria, sucederá que sus renglones de renta líquida gravable y de impuesto básico de renta de su declaración de renta quedarían en $0 y, por tal motivo, al aplicar la fórmula del artículo 49 del ET, todo el valor de la utilidad contable pasaría como gravada en cabeza de sus socios o accionistas.

Es allí cuando se cumple la célebre frase: “El impuesto que no paga la sociedad lo pagan sus socios o accionistas”, pues al recibir los dividendos o participaciones como 100 % gravados estos estarán sometidos a la tributación especial que explica a continuación del Dr. Diego Guevara Madrid:

Cambios introducidos por la Ley de Inversión Social

El artículo 44 de la Ley de Inversión Social 2155 de 2021, la octava reforma tributaria del presidente Iván Duque, realiza varias modificaciones al incentivo tributario para las empresas de economía naranja, las cuales empezarán a regir a partir del año gravable 2022.

En primer lugar, el término de rentas exentas provenientes de las actividades de economía naranja se redujo, pasando de siete (7) a solo cinco (5) años.

Además, el requisito de constituirse e iniciar la actividad económica antes del 31 de diciembre de 2021, establecido en el literal b) del numeral 1 del artículo 235-2 del ET, se extendió hasta el 30 de junio de 2022.

Por su parte, el artículo 65 de vigencias y derogatorias de la Ley 2155 de 2021 deroga el literal f) del numeral 1 del artículo 235-2 del ET, con lo cual se elimina el requisito de monto mínimo de inversión para acceder a este incentivo tributario que correspondía a 4.400 UVT ($159.755.200, aplicando la UVT del año 2021).