CAPÍTULO 1. MARCOS TÉCNICOS NORMATIVOS CONTABLES

Antes de iniciar este capítulo, te compartimos el siguiente contenido, en el que el Dr. Sergio Peraza explicará lo que encontrarás en las próximas líneas.

El siguiente video es un contenido exclusivo de Suscriptores Platino.

[member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"]

[end_member_content]

1.1. Generalidades

En este período se cumplen 15 años desde la entrada en vigor de la Ley 1314 de 2009, la cual fungió como un antes y un después en cuanto a la comprensión de la información contable, financiera y tributaria. Al implementar Estándares Internacionales nos vemos en la obligación de conocer y seguir todos los cambios que se puedan presentar, entendiendo que este ecosistema de normas existe con la intención de responder a las infinitas variaciones tanto de mercados como de los diversos sectores productivos con el fin de generar la información de forma más clara, concisa y fiable.

El inciso 3 del artículo 2 de la Ley 1314 de 2009 fue modificado por la Ley 2069 del 31 de diciembre de 2020. Esta normativa nos indica que el Gobierno tiene la autoridad de permitir que las microempresas lleven su contabilidad bajo un régimen de acumulación, de caja o mediante métodos mixtos, en función de la naturaleza de sus operaciones y otros criterios estipulados en el mismo artículo, tales como el volumen de activos, los ingresos, el número de empleados o su estructura jurídica. De aquí surgen los diferentes grupos de contabilidad.

En este contexto, las Normas Internacionales de Información Financiera se presentan como un conjunto de directrices e indicaciones contables que buscan garantizar la fiabilidad de la información a nivel general, facilitando y reforzando la toma de decisiones de los usuarios y, en general, de todo aquel con interés en dicha información. Debido a las dinámicas económicas y empresariales, estas normas son objeto de constantes actualizaciones por parte de las entidades responsables de su supervisión.

El artículo 2 de la Ley 1314 de 2029 señala expresamente:

Artículo 2. Ámbito de aplicación (modificado por el artículo 8 de la Ley 2069 de 2020). La presente ley aplica a todas las personas naturales y jurídicas que, de acuerdo con la normatividad vigente, estén obligadas a llevar contabilidad, así como a los contadores públicos, funcionarios y demás personas encargadas de la preparación de estados financieros y otra información financiera, de su promulgación y aseguramiento En desarrollo de esta ley y en atención al volumen de sus activos, de sus ingresos, al número de sus empleados, a su forma de organización jurídica o de sus circunstancias socioeconómicas, el Gobierno autorizará de manera general que ciertos obligados lleven contabilidad simplificada, emitan estados financieros y revelaciones abreviados o que estos sean objeto de aseguramiento de Información de nivel moderado. El Gobierno podrá autorizar que las microempresas lleven contabilidad de acumulación, o de caja, o métodos mixtos, según la realidad de sus operaciones, así como según los criterios enumerados en el párrafo anterior.

Parágrafo 1. Deberán sujetarse a esta ley y a las normas que se expidan con base en ella, quienes sin estar obligados a observarla pretendan hacer valer su información como prueba.

1.1.1. ¿Quién emite las Normas Internacionales de Información Financiera y cuál fue su origen?

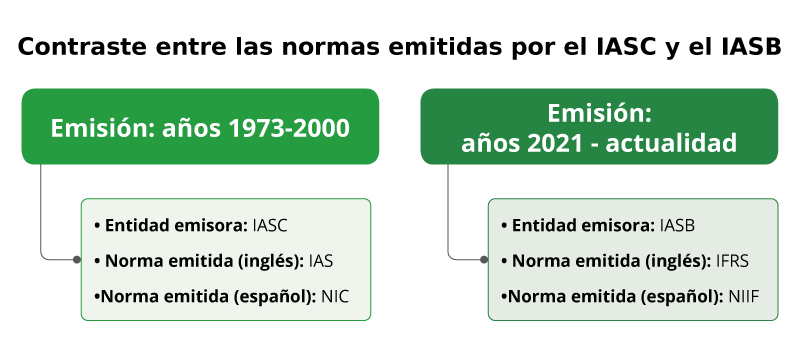

El origen de las Normas Internacionales de Información Financiera –NIIF– se remonta a 1973, cuando un grupo de profesionales contables de diversos países formó el International Accounting Standards Committee –IASC–, conocido en español como Comité de Normas Internacionales de Contabilidad. Este comité se dedicó a desarrollar un conjunto de estándares contables denominados International Accounting Standards –IAS– o Normas Internacionales de Contabilidad –NIC–; dicha entidad operó de esta forma hasta finales del año 2000.

En el año 2001, el IASC fue reemplazado por el International Accounting Standards Board –IASB–, o Junta de Normas Internacionales de Contabilidad, que asumió la responsabilidad de emitir los estándares, ahora conocidos como Normas Internacionales de Información Financiera –NIIF– o International Financial Reporting Standards –IFRS–.

Actualmente, la Junta de Normas Internacionales de Contabilidad –IASB– está compuesta por 14 miembros que provienen de diversas regiones del mundo y tienen trayectorias destacadas en el ámbito de la contabilidad, auditoría, academia y el sector empresarial. Estos miembros son seleccionados por su experiencia y conocimientos profundos en información financiera, y trabajan de manera conjunta para desarrollar y revisar estándares que promuevan la transparencia, la comparabilidad y la eficiencia en los informes financieros a nivel global.

|

Integrante |

País |

Mandato |

|---|---|---|

|

Nick Anderson |

Reino Unido |

Segundo - Agosto 2027 |

|

Patrina Buchanan |

Irlanda |

Primero - Noviembre 2027 |

|

Tadeu Cendon |

Brasil |

Segundo - Junio 2029 |

|

Florian Esterer |

Suiza |

Primero - Marzo 2028 |

|

Zach Gast |

EE.UU. |

Segundo - Julio 2028 |

|

Hagit Keren |

Israel |

Primero - Febrero 2028 |

|

Jiangiao Lu |

China |

Segundo - Agosto 2025 |

|

Bruce Mackenzie |

Sudáfrica |

Segundo - Septiembre 2030 |

|

Bertrand Perrin |

Francia |

Primero - Junio 2026 |

|

Rika Suzuki |

Japón |

Segundo - Junio 2029 |

|

Ann Tarca |

Australia |

Segundo - Junio 2025 |

|

Robert Uhl |

EE.UU. |

Primero - Agosto 2027 |

|

Las NIIF son publicadas por el IASB. Aunque esta entidad es la responsable de emitir tales normas, las antiguas Normas Internacionales de Contabilidad –NIC– emitidas por el IASC no han desaparecido por completo. El enfoque de trabajo ha sido que el IASB actualiza las NIC que lo necesitan, transformándolas en NIIF. Sin embargo, algunas de dichas normas no han sido modificadas y permanecen vigentes hasta el día de hoy. Esto constituye la diferencia principal entre las NIIF y las NIC. |

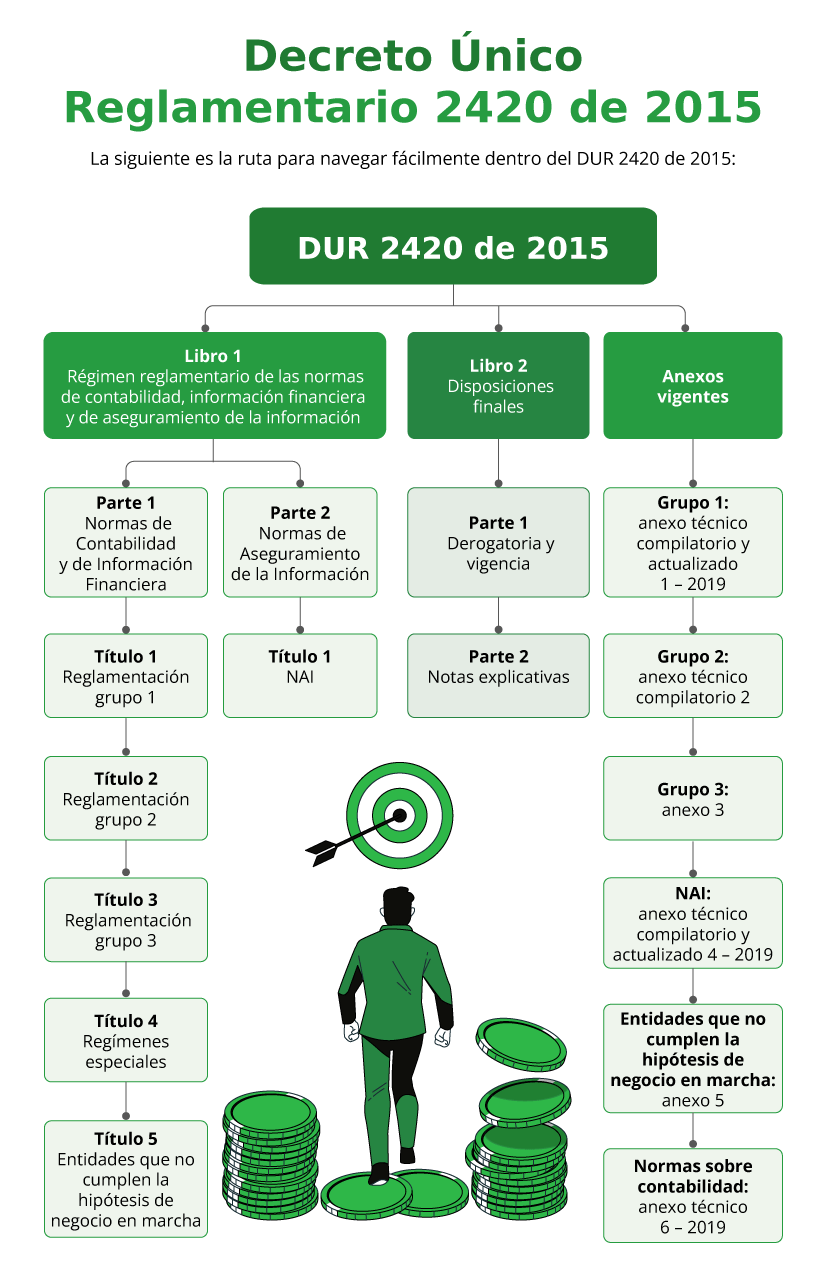

1.1.2. Decreto único reglamentario DUR 2420 de 2015 y su conexión con los marcos técnicos normativos contables

El Decreto Único Reglamentario 2420 de 2015 (DUR 2420 de 2015) fue expedido por el Ministerio de Comercio, Industria y Turismo con la intención de consolidar las normas relacionadas con los marcos técnicos normativos para la información financiera y el aseguramiento de la información, junto con algunos anexos complementarios y modificatorios. Este decreto unifica los decretos reglamentarios derivados de la Ley 1314 de 2009.

|

Por ejemplo, en 2021 se introdujeron normas que modifican el marco técnico aplicable a los grupos 1 y 3 en términos de la aplicación de Estándares Internacionales. Esto se refleja en los decretos 938 y 1670, los cuales serán comentados en mayor detalle en capítulos posteriores, debido a su reciente fecha de aplicación (enero de 2023).

|

Las organizaciones colombianas pertenecientes al grupo 3 aplican un sistema de contabilidad simplificada diseñada con el fin de facilitar su comprensión, a pesar de estar basado en los estándares internacionales no los cumple a cabalidad. |

|

Anexo |

Grupo |

Normas destacables |

Principal objetivo |

|---|---|---|---|

| 1 |

Grupo 1 |

NIIF1, NIIF 9, NIIF 15, NIIF 16, NIC 36, NIC 1. |

Aplicar normas contables más robustas para la elaboración de estados financieros complejos. |

| 2 |

Grupo 2 |

Sección 1, sección 11, sección 13, sección 17, sección 27 y sección 29 |

Simplificar la contabilidad para las empresas participantes manteniendo la calidad de la información. |

|

3 |

Grupo 3 |

N/A |

Facilitar el cumplimiento contable para los participantes, reduciendo la carga administrativa a través de un análisis más básico. |

|

4 |

Grupo 1 |

NIA 200, NIA 240, NIA 315, NIA 700 |

Asegurar la calidad de la auditoría y la información financiera en grandes empresas. |

|

5 |

Grupos 2 y 3 |

NIA 300, NIA 530, NIA 610. |

Adaptar la auditoría a empresas y compañías menos complejas, manteniendo los estándares de calidad. |

|

6 |

- |

- |

Establecer los lineamientos éticos para los profesionales en contabilidad bajo principios de: integridad, objetividad, confidencialidad y comportamiento profesional. |

1.1.2.1. ¿Cómo identificar a qué tema corresponde cada artículo?

Los artículos del DUR 2420 de 2015 se componen de una secuencia de cuatro números, los cuales corresponden en su respectivo orden a las secciones libro, parte, título y número.

A continuación, se muestra un ejemplo referente al artículo 1.2.1.2.5 - Modificación del grupo 1 de preparadores de información financiera:

|

No. |

Articulado |

Detalle |

|---|---|---|

|

1 |

Libro 1 |

Contiene disposiciones generales del DUR sobre normas contables y de información financiera. |

|

2 |

Parte 2 |

Trata sobre la normativa aplicable a los preparadores de información financiera. |

|

3 |

Título 1 |

Corresponde a la estructura normativa relacionada con los grupos de preparadores de información financiera. |

|

4 |

Artículo 2.5 |

Hace referencia a la modificación del grupo 1 de preparadores de información financiera. |

Es importante tener en cuenta que los artículos incluidos en el titulo 4 de regímenes especiales se componen de cinco números que corresponden (en este orden): Libro, parte, titulo, capitulo y número.

Se cita a modo de ejemplo el artículo 1.2.4.1.1 – Aplicación de normas para entidades del sector asegurador:

|

No. |

Articulado |

Detalle |

|---|---|---|

|

1 |

Libro 1 |

Disposiciones generales del DUR. |

|

2 |

Parte 2 |

Regula a los preparadores de información financiera. |

|

3 |

Título 4 |

Se refiere a los regímenes especiales. |

|

4 |

Capítulo 1 |

Hace referencia al régimen especial para entidades aseguradoras. |

|

5 |

Artículo 1.1 |

Este es el artículo que aborda las normas aplicables a dichas entidades. |

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"]

1.1.2.2. Anexos técnicos del DUR 2420 de 2015

Derivados de la expedición del DUR 2420 de 2015, se han generado diversos decretos que han incorporado varios anexos. Dichos anexos establecen los lineamientos técnicos que deben seguirse para la emisión de información financiera y de aseguramiento, los cuales han sido adoptados progresivamente en Colombia en la medida que se aprueban estos cambios y novedades emitidas por organismos internacionales.

Para el año 2024, los anexos vigentes del DUR 2420 de 2015, relacionados con los marcos técnicos normativos contables, son los siguientes:

|

Grupo / Tema |

Vigencias que aplican desde enero 1 de 2023, con desarrollo durante el año 2024 |

Anexos anteriores |

|---|---|---|

|

Grupo 1 de aplicación de Estándares Internacionales |

|

|

|

Grupo 2 de aplicación de Estándares Internacionales |

|

|

|

Grupo 3 |

|

|

|

Normas de Aseguramiento de la Información |

|

|

|

Empresas que no cumplen la hipótesis de negocio en marcha |

|

|

|

Normas sobre contabilidad |

|

No aplica. |

|

Regímenes especiales |

|

No aplica. |

|

Entre otras, sociedades de capitalización, sociedades comisionistas de bolsa, sociedades administradoras de fondos de pensiones y cesantías, sociedades fiduciarias, bolsas de valores, bolsas de bienes y productos agropecuarios.

|

|

Ley del Plan Nacional de Desarrollo 2022-2026: |

[end_member_content]

1.1.3. Importancia de los marcos técnicos normativos contables

La globalización ha impulsado a muchas compañías a adoptar nuevas prácticas que favorezcan el crecimiento de los mercados. En este contexto, numerosos países y organizaciones han optado por implementar las NIIF, un conjunto de reglas contables desarrolladas por el Consejo de Normas Internacionales de Contabilidad.

La adopción de estas normas ofrece la oportunidad de homogeneizar la información contable, lo que a su vez mejora la función financiera de las organizaciones. Su relevancia radica en su capacidad para ser una herramienta que facilita la toma de decisiones por parte de diversos usuarios de la información, adaptándose al entorno de la internacionalización. No obstante, su implementación debe ser ajustada a las características específicas de cada entidad, considerando aspectos como:

a. La regulación de los principios y normas contables por las autoridades nacionales, como en el caso de Colombia, donde el Consejo Técnico de la Contaduría Pública –CTCP–, la Contaduría General de la Nación, las superintendencias y la Dian desempeñan un papel clave.

b. La evaluación por parte de cada entidad sectorial de las políticas que les afectan, lo cual debe hacerse en colaboración con expertos para adoptar las normas más adecuadas para cada organización.

c. La revisión de los recursos tecnológicos disponibles para la implementación de estas normas, como la necesidad de contar con un software contable y administrativo que integre las normativas según los procesos y necesidades de los usuarios.

d. La capacitación continua del personal involucrado en el ciclo contable. El éxito de la adopción de estas normas depende de cómo las empresas gestionen estos factores. Pese a ello, muchas organizaciones no logran cumplir con estos requisitos, debido a la falta de conocimiento, de recursos o por una guía inadecuada durante el proceso de implementación.

Algunos de los beneficios resultantes de una correcta implementación de Estándares Internacionales se resaltan a continuación:

-

Mejora en la comparabilidad y transparencia.

-

Facilita el acceso a mercados de capitales.

-

Reducción de costos de información y auditoría.

-

Mejora en la toma de decisiones.

-

Aumento de la confianza de los inversionistas.

-

Apoyo en procesos de fusiones y adquisiciones.

-

Mejora la comparabilidad entre compañías nacionales y extranjeras.

Evidentemente, el tamaño del impacto que tenga y la magnitud de los potenciales beneficios dependen de la naturaleza, tipo, tamaño y sector de cada organización.

|

Tips y recomendaciones para un acertado cierre contable

Encuentra aquí una serie de consejos muy útiles para cumplir a cabalidad con esta responsabilidad contable y fiscal. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"] [end_member_content] |

1.2. Grupos de convergencia para la aplicación de los marcos técnicos normativos contables

Como se mencionó anteriormente, la implementación de los marcos técnicos normativos contables se organizó en tres grupos principales: el grupo 1, que aplica el Estándar Pleno y más completo; el grupo 2, que sigue el estándar para pymes; y el grupo 3, que utiliza una contabilidad simplificada la cual se adapta mejor a las empresas más pequeñas.

Cada uno de estos grupos tiene asignado un conjunto específico de normas que deben seguir. La pertenencia a cada grupo se define mediante ciertos criterios, principalmente relacionados con los ingresos y la cantidad de personal contratado, entre otras características. En particular, los requisitos para clasificar a una entidad o persona dentro del grupo 3 fueron ajustados por el Decreto 1670 del 9 de diciembre de 2021, el cual entró en vigor el 1 de enero de 2023; adicionalmente se debe tener en cuenta la unidad de valor base que entró vigor en 2024 a través de la Ley Nacional de Desarrollo.

1.2.1. Requisitos para pertenecer al grupo 1

a. Emisores de valores

-

Empresas que tengan valores inscritos en el Registro Nacional de Valores y Emisores –RNVE– o que cotizan en la Bolsa de Valores de Colombia –BVC–.

-

Incluye a las entidades con títulos de deuda o participación en mercados de capitales públicos.

b. Entidades de interés público

-

Aquellas que, por su naturaleza o tamaño, tienen un impacto significativo en el público y, por lo tanto, están sujetas a mayor supervisión. Esto incluye a las entidades vigiladas por la Superintendencia Financiera de Colombia, como los bancos, compañías de seguros y otras instituciones financieras.

c. Entidades con activos o ingresos altos

-

Empresas que superan ciertos umbrales de activos totales o ingresos anuales establecidos por la normativa. Aunque los montos específicos pueden ajustarse a través de decretos, generalmente se consideran aquellas que tienen una operación a gran escala.

- Entidades con ingresos anuales superiores a 30.000 salarios mínimos legales vigentes, que, además, cumplan con cualquiera de los siguientes parámetros:

- Ser subordinada o sucursal de una compañía extranjera que aplique el Estándar Pleno.

- Ser subordinada o matriz de una compañía nacional que deba aplicar el Estándar Pleno.

- Ser matriz, asociada o negocio conjunto de una o más entidades extranjeras que apliquen el Estándar Pleno.

- Realizar importaciones o exportaciones que representen más del 50 % de las compras o de las ventas, respectivamente.

d. Entidades multinacionales

-

Empresas que tienen operaciones o sucursales en otros países, o que forman parte de un grupo económico con presencia internacional y que, por la naturaleza de sus operaciones, deben seguir los estándares contables internacionales para asegurar la consistencia en la información financiera.

Estructura de las normas que aplican a este grupo:

|

Marco conceptual para la información financiera |

|

|---|---|

|

Norma |

Detalle |

|

NIC 1 |

Presentación de Estados Financieros |

|

NIC 2 |

Inventarios |

|

NIC 7 |

Estado de Flujos de Efectivo |

|

NIC 8 |

Políticas Contables, Cambios en las Estimaciones Contables y Errores |

|

NIC 10 |

Hechos Ocurridos Después del Periodo sobre el que se Informa |

|

NIC 12 |

Impuesto a las Ganancias |

|

NIC 16 |

Propiedades, Planta y Equipo |

|

NIC 19 |

Beneficios a los Empleados |

|

NIC 20 |

Contabilización de las Subvenciones del Gobierno y Revelación de Ayudas Gubernamentales |

|

NIC 21 |

Efectos de las Variaciones en los Tipos de Cambio de la Moneda Extranjera |

|

NIC 23 |

Costos por Préstamos |

|

NIC 24 |

Información a Revelar sobre Partes Relacionadas |

|

NIC 26 |

Contabilización e Información Financiera sobre Planes de Beneficio por Retiro |

|

NIC 27 |

Estados Financieros Separados |

|

NIC 28 |

Inversiones en Asociadas y Negocios Conjuntos |

|

NIC 29 |

Información Financiera en Economías Hiperinflacionarias |

|

NIC 32 |

Instrumentos Financieros: Presentación |

|

NIC 33 |

Ganancias por Acción |

|

NIC 34 |

Información Financiera Intermedia |

|

NIC 36 |

Deterioro del Valor de los Activos |

|

NIC 37 |

Provisiones, Pasivos Contingentes y Activos Contingentes |

|

NIC 38 |

Activos Intangibles |

|

NIC 40 |

Propiedades de Inversión |

|

NIC 41 |

Agricultura |

|

NIIF 1 |

Adopción por Primera Vez de las Normas Internacionales de Información Financiera |

|

NIIF 2 |

Pagos Basados en Acciones |

|

NIIF 3 |

Combinaciones de Negocios |

|

NIIF 4 |

Contratos de Seguros |

|

NIIF 5 |

Activos No Corrientes Mantenidos para la Venta y Operaciones Discontinuadas |

|

NIIF 6 |

Exploración y Evaluación de Recursos Minerales |

|

NIIF 7 |

Instrumentos Financieros: Información a Revelar |

|

NIIF 8 |

Segmentos de Operación |

|

NIIF 9 |

Instrumentos Financieros |

|

NIIF 10 |

Estados Financieros Consolidados |

|

NIIF 11 |

Acuerdos Conjuntos |

|

NIIF 12 |

Información a Revelar sobre Participaciones en Otras Entidades |

|

NIIF 13 |

Medición del Valor Razonable |

|

NIIF 14 |

Cuentas de Diferimientos Regulatorios |

|

NIIF 15 |

Ingresos de Actividades Ordinarias Procedentes de Contratos con Clientes |

|

NIIF 16 |

Arrendamientos |

|

NIIF 17 |

Contratos de Seguros |

|

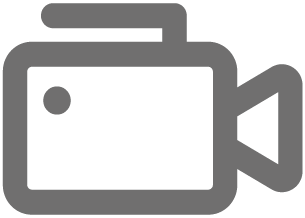

CINIIF 1 |

Cambios en Pasivos Existentes por Desmantelamiento, Restauración y Similares |

|

CINIIF 2 |

Participaciones de los Miembros en Entidades Cooperativas e Instrumentos Similares |

|

CINIIF 5 |

Derechos por Desmantelamiento, Restauración y Recuperación Medioambiental |

|

CINIIF 6 |

Pasivos por Participación en Mercados Específicos de Residuos de Aparatos Eléctricos y Electrónicos |

|

CINIIF 7 |

Aplicación del Procedimiento de Reexpresión bajo NIC 29 Información Financiera en Economías Hiperinflacionarias |

|

CINIIF 10 |

Información Financiera Intermedia y Deterioro |

|

CINIIF 12 |

Acuerdos de Concesión de Servicios |

|

CINIIF 13 |

Programas de Fidelización de Clientes |

|

CINIIF 14 |

El Límite de un Activo por Beneficios Definidos, Requisitos de Financiación Mínima y su Interacción |

|

CINIIF 16 |

Coberturas de una Inversión Neta en una Actividad en el Extranjero |

|

CINIIF 17 |

Distribuciones a los Accionistas No en Forma de Efectivo |

|

CINIIF 19 |

Cancelación de Pasivos Financieros con Instrumentos de Capital |

|

CINIIF 20 |

Costos de Desbroce en la Fase de Producción de una Mina a Cielo Abierto |

|

CINIIF 21 |

Gravámenes |

|

CINIIF 22 |

Transacciones en Moneda Extranjera y Contratos a Plazo |

|

CINIIF 23 |

Incertidumbre frente a los Tratamientos de Impuestos sobre las Ganancias |

|

SIC 7 |

Introducción del Euro |

|

SIC 10 |

Ayudas Gubernamentales - Sin Relación Específica con Actividades de Explotación |

|

SIC 15 |

Incentivos en Operaciones de Arrendamiento Operativo |

|

SIC 25 |

Impuestos a las Ganancias - Cambios en la Situación Fiscal de la Entidad o de sus Accionistas |

|

SIC 27 |

Evaluación de la Esencia de las Transacciones que Involucran la Forma Legal de un Arrendamiento |

|

SIC 29 |

Acuerdos de Concesión de Servicios: Revelación |

|

SIC 32 |

Activos Intangibles - Costos de Sitios Web |

|

Ejemplos prácticos sobre CINIIF y SIC aplicados a Colombia

Te presentamos más de 90 ejemplos específicos con los que se busca ilustrar cómo las CINIIF y las SIC se aplican en diversos escenarios contables en Colombia, con el fin de facilitar la comprensión de estas normas y su adecuada implementación en la práctica contable nacional.

|

|

1.2.1.1. Modificaciones al marco técnico normativo para el grupo 1

Desde la promulgación del DUR 2420 de 2015 hemos tenido abundante normatividad que ha modificado plena o parcialmente algunas normas. Estos cambios buscan mejorar la claridad, transparencia y comparabilidad de los estados financieros en Colombia, alineándose con los Estándares Internacionales emitidos por el Consejo de Normas Internacionales de Contabilidad –IASB–. A continuación, se da un resumen de los principales cambios realizados:

NIC 1: Presentación de estados financieros

-

Aspectos clave:

La modificación de la NIC 1 se puede centrar en la presentación de políticas contables. La información debe ser mucho más relevante y comprensible, poniendo énfasis en la manera en que los juicios críticos afectan los estados financieros. Se busca que las empresas deben revelar las decisiones y aspectos que han tomado en cuenta sobre sus políticas contables y cómo estas afectan la presentación de sus estados financieros y demás informes.

-

Ejemplo práctico:

Una compañía que tiene políticas contables difíciles de comprender respecto al reconocimiento de ingresos ahora debe proporcionar explicaciones claras sobre qué criterios utiliza para reconocer dichos ingresos y cómo aplica esos criterios en áreas críticas de la organización.

-

Importancia:

Crece la transparencia y comprensibilidad de los estados financieros, así mismo facilita el análisis de todos aquellos interesados en esta información, mejora la toma de decisiones.

NIC 8: Políticas contables, cambios en estimaciones contables y errores

-

Aspectos clave:

Se busca identificar con mayor claridad la diferencia entre cambios en políticas contables y cambios en estimaciones contables. Los cambios en políticas contables deben aplicarse retroactivamente (ajustando los estados financieros de periodos anteriores), mientras que los cambios en estimaciones contables se aplican prospectivamente (solo afectando futuros períodos).

-

Ejemplo práctico:

Una organización decide cambiar la vida útil de un activo de 10 a 15 años, de acuerdo a un concepto técnico elaborado por su equipo de producción, este cambio debe ser considerado una estimación contable, lo que significa que afectará los informes futuros, pero no los anteriores. En este caso no se puede hablar de un cambio en la política contable de la organización.

-

Importancia:

Se definen de mejor manera las situaciones en las que las organizaciones deben realizar ajustes retroactivos y cuándo los cambios deben aplicarse prospectivamente, mejorando la comparabilidad de los estados financieros y el análisis de los mismos.

NIC 12: Impuesto a las ganancias

-

Aspectos clave:

Esta norma fue modificada para tratar situaciones en las que una transacción genera simultáneamente un activo y un pasivo (por ejemplo, en contratos de arrendamiento financiero). Se establece que las empresas deben reconocer los impuestos diferidos sobre estas transacciones desde su inicio.

-

Ejemplo práctico:

Una organización que firma un contrato de arrendamiento financiero debe registrar los impuestos diferidos relacionados tanto con el activo (derecho de uso) como con el pasivo (obligación de pago de arrendamientos) al momento de firmar el contrato.

-

Impacto:

Mejora la precisión en el tratamiento de impuestos diferidos, asegurando que las empresas reflejen adecuadamente los efectos fiscales de sus transacciones financieras, más adelante se realizarán ejercicios prácticos referentes a este tema.

NIC 16: Propiedades, planta y equipo

-

Aspectos clave:

Se hace énfasis en que los productos obtenidos antes de que un activo esté listo para su uso previsto (por ejemplo, productos fabricados durante la fase de pruebas de una planta de producción) deben reconocerse como ingresos ordinarios en lugar de reducir el costo del activo.

-

Ejemplo práctico:

Si una empresa produce y vende productos durante la fase de pruebas de una máquina nueva en instalación, se debe contabilizar las ventas como ingresos corrientes y no reducir el costo del activo.

-

Impacto:

Mejora la transparencia y consistencia en el tratamiento de ingresos, asegurando que los costos de los activos no se vean influidos por ingresos no relacionados con su uso operativo.

NIC 37: Provisiones, Pasivos Contingentes y Activos Contingentes

-

Aspectos clave:

Los cambios en la NIC 37 están relacionados con el reconocimiento de provisiones derivadas de contratos, especificando qué tipos de costos pueden contabilizarse como una provisión, suprimiendo la posibilidad de que las empresas ignoren ciertos costos importantes al calcular sus provisiones.

-

Ejemplo práctico:

Si una empresa tiene un contrato de construcción y enfrenta costos adicionales para cumplir con el contrato, como salarios o materiales inesperados, debe contabilizar estos costos como provisiones.

-

Impacto:

Mejora la claridad y precisión en el reconocimiento de provisiones, asegurando que las empresas no subestimen sus obligaciones.

NIIF 3: Combinaciones de negocios

-

Aspectos clave:

Esta norma fue modificada para mejorar la precisión en la valoración de activos y pasivos contingentes adquiridos en una combinación de negocios. Esto permite a las empresas identificar de manera más precisa las responsabilidades futuras asociadas a la adquisición de otra entidad.

-

Ejemplo práctico:

Si una empresa adquiere otra con posibles demandas judiciales pendientes (pasivo contingente), debe valorar este riesgo de manera más precisa al momento de la adquisición.

-

Impacto:

Aumenta la precisión en las combinaciones de negocios, lo que mejora la comparabilidad y confiabilidad de los estados financieros relacionados con adquisiciones.

Reforma a la tasa de interés de referencia fase 2 de la NIIF 9

El parágrafo 7 del Decreto 938 expone las modificaciones a las NIC 39 y 41 y a las NIIF 7, 4 y 6 relacionadas con cambios en la base para la determinación de los flujos de efectivo contractuales como resultado de la reforma de la tasa de interés de referencia:

-

Modificación a la NIC 39: adiciona consideraciones a la excepción temporal en contabilidad de coberturas, excepciones temporales, fecha de vigencia y transiciones.

-

Modificación a la NIIF 7: añade consideraciones sobre la información a revelar relacionada con la reforma de la tasa de interés de referencia.

-

Modificación a la NIIF 4: incorpora cambios en la base para la determinación de los flujos de efectivo contractuales.

NIIF 16: Arrendamientos

-

Aspectos clave:

Se realizaron modificaciones para abordar el tratamiento contable de las concesiones de alquiler otorgadas debido al COVID-19. Las empresas arrendatarias pueden optar por un enfoque simplificado para contabilizar concesiones temporales de arrendamiento, como reducciones o diferimientos en los pagos.

-

Ejemplo práctico:

Si un arrendatario recibe una reducción temporal del alquiler debido a la pandemia, puede registrar la reducción sin necesidad de modificar formalmente el contrato de arrendamiento.

-

Impacto:

Simplifica la contabilidad para las concesiones de alquiler relacionadas con el COVID-19, reduciendo la carga administrativa para las empresas y mejorando la eficiencia en la presentación de los estados financieros.

NIIF 17: Contratos de seguros

La NIIF 17 - Contratos de Seguros es una norma emitida por el Consejo de Normas Internacionales de Contabilidad (IASB) que establece los principios para el reconocimiento, la medición, la presentación y la revelación de los contratos de seguros. Esta norma reemplaza a la antigua NIIF 4 - Contratos de Seguros y es obligatoria a partir del 1 de enero de 2024. Su objetivo principal es mejorar la transparencia y comparabilidad de la información financiera en el sector asegurador.

-

Objetivos de la NIIF 17: La NIIF 17 busca proporcionar una visión más coherente y comprensible del desempeño financiero de las compañías aseguradoras, permitiendo que los usuarios de los estados financieros tengan una mejor comprensión de la rentabilidad de los contratos de seguros. Los principales objetivos incluyen:

-

Uniformidad: establece un enfoque único para todos los contratos de seguros, eliminando las discrepancias que existían bajo la NIIF 4.

-

Transparencia: mejora la visibilidad de la forma en que los contratos de seguros afectan a los estados financieros de las aseguradoras.

-

Comparabilidad: facilita la comparación entre diferentes entidades aseguradoras, algo que antes era más complejo debido a la diversidad de enfoques bajo la norma anterior.

-

-

Componentes de la NIIF 17:

-

Reconocimiento y Medición: la NIIF 17 introduce el concepto de la Unidad de Cuenta para agrupar contratos de seguros con características similares y medirlos en conjunto. Utiliza el enfoque de Valoración Actual de Flujos de Caja Esperados para medir las obligaciones del contrato de seguros, lo que incluye: Flujos de caja futuros, descuentos para el valor presente, ajustes de riesgo para la incertidumbre sobre el valor de los flujos de caja futuros, se introduce el Margen de Servicio Contractual (CSM, por sus siglas en inglés), que refleja el beneficio no obtenido al inicio de los contratos y que se reconoce a lo largo de la vida útil del contrato.

-

-

Ejemplo:

Una aseguradora que suscribe un contrato de seguros debe medir el contrato en función de los flujos de efectivo futuros esperados, en lugar de utilizar métodos de reconocimiento de ingresos basados en prácticas anteriores.

-

Impacto:

Mejora la comparabilidad y transparencia entre las entidades aseguradoras, proporcionando a los usuarios una visión más precisa de las obligaciones financieras y los riesgos de las aseguradoras.

|

Las novedades incorporadas por el Decreto 1611 de 2022, aplicables para los estados financieros de propósito general de las entidades clasificadas en el grupo 1, aplicarán a partir de enero 1 de 2024; no obstante, se permite su aplicación anticipada. |

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"]

1.2.1.2. Requisitos para pertenecer al grupo 2

Una empresa u organización en Colombia clasifica en el grupo 2 si cumple con los siguientes criterios:

1. Tamaño de la empresa

-

Que los activos totales estén entre 500 y 30,000 salarios mínimos mensuales legales vigentes (SMMLV).

-

Que los Ingresos totales anuales estén entre 500 y 30,000 SMMLV.

-

Que su número de empleados esté entre 11 y 200 personas.

2. No ser entidad del grupo 1

-

Organizaciones que no cumplen con los requisitos para pertenecer al Grupo 1 se pueden clasificar en el grupo 2.

3. No ser microempresa (grupo 3)

-

Las empresas que no cumplen con los criterios de microempresa (activos inferiores a 500 smmlv y menos de 10 empleados) están excluidas del grupo 3 y pueden clasificarse en el grupo 2.

4. Tener operaciones que no requieren una regulación financiera demasiado compleja

-

Las empresas del grupo 2 no están sujetas a una regulación financiera y de presentación de reportes tan rigurosa como otras organizaciones pertenecientes al grupo 1. Portafolios de terceros administrados por sociedades comisionistas de bolsa de valores, negocios fiduciarios y cualquier otro vehículo de propósito especial, que estén gestionados por entidades supervisadas por la Superintendencia Financiera de Colombia, siempre que no se establezca de manera contractual la aplicación de los marcos técnicos normativos vigentes para el grupo 1, ni sean considerados de interés público. Además, el contrato debe tener como objetivo principal la obtención de resultados a través de la autogestión del negocio, lo que implica que el fideicomitente y/o cliente tenga un interés residual en los activos netos del negocio.

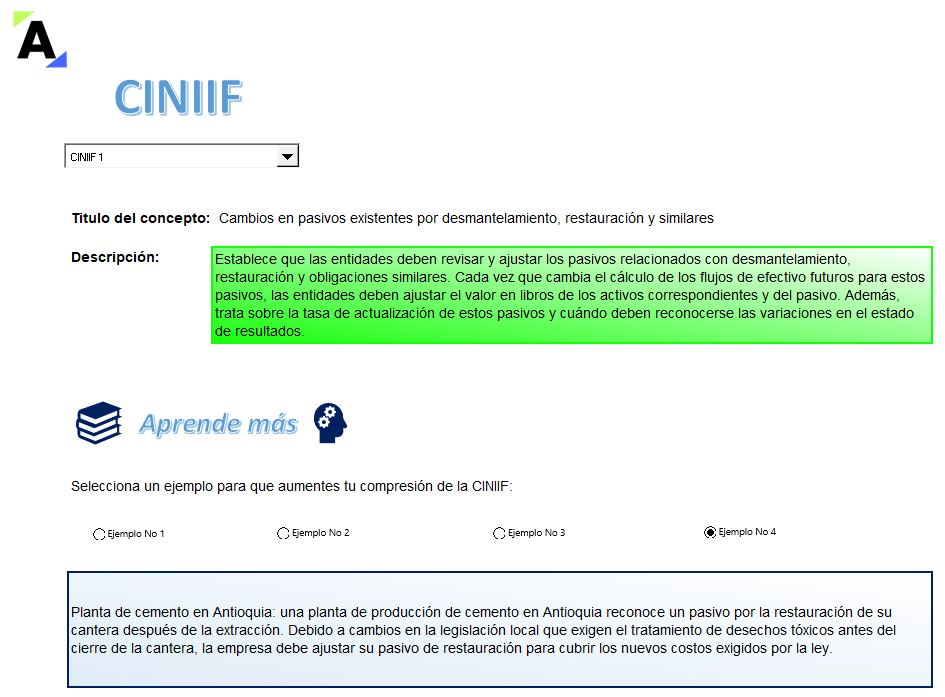

Las empresas del grupo 2 deben seguir lo enunciado en las NIIF para Pymes. Esta versión simplificada de las NIIF está diseñada para reducir la complejidad y los costos de implementación en empresas más pequeñas, proporcionando un marco normativo adaptado a sus necesidades.

La estructura de las secciones que componen este marco normativo son las siguientes:

| Marco conceptual para la información financiera Pymes |

|

|---|---|

| Norma | Detalle |

|

Sección 1 |

Pequeñas y medianas entidades |

|

Sección 2 |

Conceptos y principios generales |

|

Sección 3 |

Presentación de estados financieros |

|

Sección 4 |

Estado de situación financiera |

|

Sección 5 |

Estado del resultado integral y estado de resultados |

|

Sección 6 |

Estado de cambios en el patrimonio y estado de resultados y ganancias acumuladas |

|

Sección 7 |

Estado de flujos de efectivo |

|

Sección 8 |

Notas a los estados financieros |

|

Sección 9 |

Estados financieros consolidados y separados |

|

Sección 10 |

Políticas contables, estimaciones y errores |

|

Sección 11 |

Instrumentos financieros básicos |

|

Sección 12 |

Otros temas relacionados con los instrumentos financieros |

|

Sección 13 |

Inventarios |

|

Sección 14 |

Inversiones en asociadas |

|

Sección 15 |

Inversiones en negocios conjuntos |

|

Sección 16 |

Propiedades de inversión |

|

Sección 17 |

Propiedades, planta y equipo |

|

Sección 18 |

Activos intangibles distintos de la plusvalía |

|

Sección 19 |

Combinaciones de negocios y plusvalía |

|

Sección 20 |

Arrendamientos |

|

Sección 21 |

Provisiones y contingencias |

|

Sección 22 |

Pasivos y patrimonio |

|

Sección 23 |

Ingresos de actividades ordinarias |

|

Sección 24 |

Subvenciones del gobierno |

|

Sección 25 |

Costos por préstamos |

|

Sección 26 |

Pagos basados en acciones |

|

Sección 27 |

Deterioro del valor de los activos |

|

Sección 28 |

Beneficios a los empleados |

|

Sección 29 |

Impuesto a las ganancias |

|

Sección 30 |

Conversión de la moneda extranjera |

|

Sección 31 |

Hiperinflación |

|

Sección 32 |

Hechos ocurridos después del período sobre el que se informa |

|

Sección 33 |

Información a revelar sobre partes relacionadas |

|

Sección 34 |

Actividades especiales |

|

Sección 35 |

Transición a la NIIF para las PYMES |

1.2.1.2. Modificaciones del Estándar para Pymes

Las modificaciones a las NIIF para Pymes son el resultado de un proceso periódico de revisión llevado a cabo por el International Accounting Standards Board -IASB-. Este proceso permite al IASB adaptar las normas para pequeñas y medianas empresas a los cambios que se realizan en las NIIF plenas y garantizar que las NIIF para PYMES sigan siendo relevantes y comprensibles para su audiencia. Estas son las principales propuestas de modificación efectuadas durante el año 2024:

|

Modificación propuesta |

Detalle |

|

|---|---|---|

|

Sección 6 - Estado de cambios en el patrimonio y estado de resultados y ganancias acumuladas |

Párrafo modificado: 6.3 |

|

|

Antes |

Después |

|

|

"Una entidad presentará un estado de cambios en el patrimonio que muestre todos los cambios en el patrimonio para el período sobre el que se informa." |

"Una entidad presentará un estado de cambios en el patrimonio que muestre todos los cambios en el patrimonio para el periodo sobre el que se informa, incluyendo un desglose de los componentes de patrimonio por separado." |

|

|

Antes |

Después |

|

|

"Una entidad puede optar por presentar un estado de resultados y ganancias acumuladas en lugar de un estado de cambios en el patrimonio, si la única variación en el patrimonio es el resultado del periodo y la distribución de dividendos." |

"Una entidad puede optar por presentar un estado de resultados y ganancias acumuladas si los únicos cambios en el patrimonio durante el período son las utilidades o pérdidas del período y la distribución de dividendos o correcciones de errores." |

|

|

Sección 7 - Estado de flujos de efectivo |

Párrafo modificado: 7.2 |

|

|

Antes |

Después |

|

|

"Una entidad deberá preparar un estado de flujos de efectivo en el que clasifique los flujos de efectivo por actividades operativas, de inversión y de financiación." |

"Una entidad deberá preparar un estado de flujos de efectivo en el que clasifique los flujos de efectivo por actividades operativas, de inversión y de financiación. Los flujos de efectivo por actividades operativas podrán presentarse utilizando el método directo o indirecto, dependiendo de la opción que refleje mejor las operaciones de la entidad." |

|

|

Párrafo modificado: 7.6 |

||

|

Antes |

Después |

|

|

"Las transacciones que no requieren el uso de efectivo o equivalentes de efectivo no deben ser incluidas en el estado de flujos de efectivo." |

"Las transacciones que no requieren el uso de efectivo o equivalentes de efectivo, como la adquisición de activos mediante un arrendamiento financiero, deben ser reveladas en las notas a los estados financieros, pero no incluidas en el estado de flujos de efectivo." |

|

|

Sección 9 - Estados financieros consolidados y separados |

Párrafo modificado: 9.2 |

|

|

Antes |

Después |

|

|

"Una entidad que es una controladora presentará estados financieros consolidados." |

"Una entidad que es una controladora presentará estados financieros consolidados a menos que cumpla con las condiciones para no hacerlo, como no ser de interés público o no poseer subsidiarias que representen un interés significativo para los usuarios." |

|

|

Párrafo modificado: 9.11 |

||

|

Antes |

Después |

|

|

"Para las combinaciones de negocios bajo control común, la entidad de be utilizar el método de adquisición." |

"Para las combinaciones de negocios bajo control común, la entidad puede utilizar el método de adquisición o el método de combinación de intereses, dependiendo de las circunstancias del control compartido y de las expectativas de los usuarios de los estados financieros." |

|

|

Sección 10 - Políticas contables, estimaciones y errores |

Párrafo modificado: 10.4 |

|

|

Antes |

Después |

|

|

"Una entidad seleccionará y aplicará sus políticas contables de manera consistente para transacciones, otros eventos y condiciones similares." |

"Una entidad seleccionará y aplicará sus políticas contables de manera consistente para transacciones, otros eventos y condiciones similares, teniendo en cuenta que las políticas contables deben estar basadas en el marco conceptual y ser relevantes para los usuarios de los estados financieros." |

|

|

Párrafo modificado: 10.13 |

||

|

Antes |

Después |

|

|

"Los errores se corregirán retroactivamente en los estados financieros del período en que se descubran." |

"Los errores materiales se corregirán retroactivamente en los estados financieros del periodo en que se descubran, ajustando el saldo de apertura del patrimonio. Los errores que no sean materiales podrán corregirse en el estado de resultados del periodo corriente." |

|

|

Sección 11- Instrumentos financieros básicos |

Párrafo modificado: 11.13 |

|

|

Antes |

Después |

|

|

"Un activo o pasivo financiero se medirá inicialmente al costo amortizado usando el método de la tasa de interés efectiva." |

"Un activo o pasivo financiero básico se medirá inicialmente a su valor razonable más los costos de transacción que sean directamente atribuibles a la adquisición o emisión del activo o pasivo financiero." |

|

|

Párrafo modificado: 11.14 |

||

|

Antes |

Después |

|

|

"Después del reconocimiento inicial, una entidad medirá todos los activos y pasivos financieros básicos al costo amortizado utilizando el método de la tasa de interés efectiva." |

"Después del reconocimiento inicial, una entidad medirá todos los activos y pasivos financieros básicos al costo amortizado, a menos que el activo o pasivo se mida al valor razonable con cambios en resultados, si así lo exigen las circunstancias." |

|

|

Sección 13- Inventarios |

Párrafo modificado: 13.7 |

|

|

Antes |

Después |

|

|

"El costo de los inventarios incluirá todos los costos de compra, los costos de transformación y otros costos en los que se haya incurrido para dar a los inventarios su condición y ubicación actuales." |

"El costo de los inventarios incluirá todos los costos de compra, los costos de transformación y otros costos en los que se haya incurrido para dar a los inventarios su condición y ubicación actuales, excluyendo los costos anormales y los desperdicios." |

|

|

Párrafo modificado: 13.10 |

||

|

Antes |

Después |

|

|

"Los inventarios se medirán al menor entre el costo y el valor neto realizable." |

"Los inventarios se medirán al menor entre el costo y el valor neto realizable, siendo el valor neto realizable el precio de venta estimado en el curso normal de las operaciones, menos los costos estimados para completarlos y los costos necesarios para realizar la venta". |

|

|

Sección 14 - Inversiones en asociadas |

Párrafo modificado: 14.3 |

|

|

Antes |

Después |

|

|

"Una inversión en una asociada deberá contabilizarse utilizando el método de participación". |

"Una inversión en una asociada deberá contabilizarse utilizando el método de participación, excepto cuando la participación sea insignificante o cuando la entidad no ejerza influencia significativa, en cuyo caso la inversión puede medirse al costo o valor razonable." |

|

|

Párrafo modificado: 14.10 |

||

|

Antes |

Después |

|

|

"Las pérdidas de una asociada que excedan el valor contable de la inversión no se reconocerán, a menos que la entidad tenga obligaciones adicionales relacionadas con la asociada." |

"Las pérdidas de una asociada que excedan el valor contable de la inversión no se reconocerán, a menos que la entidad tenga obligaciones adicionales relacionadas con la asociada o haya asumido compromisos adicionales, en cuyo caso se reconocerán hasta el limite de dichos compromisos." |

|

|

Sección 16 - Propiedades de inversión |

Párrafo modificado: 16.7 |

|

|

Antes |

Después |

|

|

"Las propiedades de inversión se medirán inicialmente a su costo, incluido el costo de la transacción. Después del reconocimiento inicial, la entidad puede optar por medir las propiedades de inversión al costo menos la depreciación acumulada o al valor razonable." |

"Las propiedades de inversión se medirán inicialmente a su costo, incluido el costo de la transacción. Posteriormente, si existe un mercado activo, las propiedades de inversión deberán medirse al valor razonable, salvo que no sea fiable, en cuyo caso se medirán al costo menos la depreciación acumulada." |

|

|

Párrafo modificado: 16.10 |

||

|

Antes |

Después |

|

|

"Los cambios en el valor razonable de las propiedades de inversión, si se mide usando el modelo de valor razonable, se reconocerán en el estado del resultado integral." |

Los cambios en el valor razonable de las propiedades de inversión se reconocerán en el estado del resultado integral, y se divulgarán como parte de las notas explicativas en los estados financieros." |

|

|

Sección 18 - Activos intangibles distintos de la plusvalía |

Párrafo modificado: 18.12 |

|

|

Antes |

Después |

|

|

"Los activos intangibles deben medirse al costo menos la amortización acumulada y cualquier pérdida por deterioro." |

"Los activos intangibles deben medirse al costo o, si se cumplen los criterios, al valor razonable en el caso de que exista un mercado activo para dicho activo intangible." |

|

|

Párrafo modificado: 18.22 |

||

|

Antes |

Después |

|

|

"Una entidad amortizará los activos intangibles con una vida útil finita a lo largo de su vida útil estimada, que no deberá exceder de 20 años." |

"Una entidad amortizará los activos intangibles con una vida útil finita a lo largo de su vida útil estimada. En caso de activos intangibles con vida indefinida, la entidad evaluará anualmente si existen indicadores que sugieran una vida útil finita." |

|

|

Sección 20 - Arrendamientos |

Párrafo modificado: 20.4 |

|

|

Antes |

Después |

|

|

"Un arrendatario clasificará los arrendamientos como arrendamientos operativos o arrendamientos financieros al inicio del contrato." |

"El arrendatario reconocerá un activo por derecho de uso y un pasivo por arrendamiento en la fecha de inicio, salvo en los arrendamientos a corto plazo o de bajo valor." |

|

|

Párrafo modificado: 20.7 |

||

|

Antes |

Después |

|

|

"Para los arrendamientos operativos, los pagos del arrendatario se reconocen como gastos de manera lineal a lo largo del plazo del arrendamiento." |

"Para los arrendamientos a corto plazo y de bajo valor, los pagos del arrendatario se reconocen como un gasto en el estado de resultados linealmente o según otro patrón si refleja mejor el uso del activo arrendado. |

|

|

Sección 22 - Pasivos y patrimonio |

Párrafo modificado: 22.3 |

|

|

Antes |

Después |

|

|

"Un pasivo se reconocerá cuando exista una obligación presente como resultado de un suceso pasado." |

"Un pasivo se reconocerá cuando exista una obligación presente como resultado de un suceso pasado, y sea probable que la entidad requiera la salida de recursos para liquidar la obligación." |

|

|

Párrafo modificado: 22.8 |

||

|

Antes |

Después |

|

|

"Una entidad clasificará un instrumento financiero como pasivo financiero o patrimonio neto basado en la sustancia del acuerdo contractual, no solo en su forma legal." |

"Una entidad clasificará un instrumento financiero como pasivo financiero o patrimonio neto en función de los derechos y obligaciones contractuales que el instrumento otorga, teniendo en cuenta la sustancia económica del acuerdo y no únicamente su forma legal." |

|

|

Sección 23 - Ingresos de actividades ordinarias |

Párrafo modificado: 23.3 |

|

|

Antes |

Después |

|

|

"El ingreso se reconocerá cuando se transfieran los riesgos y beneficios significativos de la propiedad al comprador." |

"El ingreso se reconocerá cuando (o a medida que) la entidad satisfaga una obligación de desempeño al transferir el control de un bien o servicio al cliente." |

|

|

Párrafo modificado: 23.8 (introducción del modelo de cinco pasos) |

||

|

Antes |

Después |

|

|

No existía un modelo de cinco pasos claramente definido. |

"Para el reconocimiento de ingresos, una entidad aplicará los siguientes cinco pasos: (a) identificar el contrato con el cliente; (b) identificar las obligaciones de desempeño; (c) determinar el precio de la transacción; (d) asignar el precio a las obligaciones de desempeño; y (e) reconocer el ingreso cuando (o a medida que) se satisfagan las obligaciones de desempeño." |

|

|

Sección 24 - Subvenciones del gobierno |

Párrafo modificado: 24.5 |

|

|

Antes |

Después |

|

|

"Las subvenciones del gobierno se reconocerán cuando exista una certeza razonable de que la entidad cumplirá con las condiciones relacionadas con ellas y recibirá la subvención." |

"Las subvenciones del gobierno se reconocerán cuando exista una certeza razonable de que la entidad cumplirá con las condiciones relacionadas con ellas y recibirá la subvención, y se medirán al valor justo de la subvención recibida." |

|

|

Sección 25 - Costos por préstamos |

Párrafo modificado: 25.2 |

|

|

Antes |

Después |

|

|

"Una entidad reconocerá todos los costos por préstamos como un gasto en el período en el que se incurra." |

Una entidad reconocerá todos los costos por préstamos como un gasto en el período en el que se incurra, salvo que se trate de costos directamente atribuibles a la adquisición, construcción o producción de un activo calificado, en cuyo caso se capitalizarán como parte del costo del activo." |

|

|

Sección 26 - Pagos basados en acciones |

Párrafo modificado: 26.2 |

|

|

Antes |

Después |

|

|

"Los pagos basados en acciones que se liquidan con instrumentos de patrimonio deben medirse en la fecha de otorgamiento." |

"Los pagos basados en acciones que se liquidan con instrumentos de patrimonio deben medirse en la fecha de otorgamiento al valor razonable de los instrumentos otorgados, considerando las condiciones de mercado y no de mercado." |

|

|

Párrafo modificado: 26.5 |

||

|

Antes |

Después |

|

|

"Los pagos basados en acciones que se liquidan en efectivo se medirán al valor razonable del pasivo, ajustado en cada fecha de presentación de los estados financieros hasta que el pasivo sea liquidado." |

"Los pagos basados en acciones que se liquidan en efectivo se medirán al valor razonable del pasivo, ajustado en cada fecha de presentación de los estados financieros y a la fecha de liquidación, para reflejar los cambios en el valor razonable de los instrumentos subyacentes." |

|

|

Sección 27- Deterioro del valor de los activos |

Párrafo modificado: 27.5 |

|

|

Antes |

Después |

|

|

"Una entidad evaluará al final de cada periodo sobre el que se informa si existen indicios de que un activo pueda estar deteriorado. Si existen tales indicios, la entidad estimará el importe recuperable del activo." |

"Una entidad evaluara al final de cada período sobre el que se informa si existen indicios de que un activo pueda estar deteriorado. En el caso de activos intangibles con vida útil indefinida o activos por derecho de uso, la entidad realizará una prueba de deterioro anual independientemente de los indicios." |

|

|

Párrafo modificado: 27.8 |

||

|

Antes |

Después |

|

|

"El importe en libros de un activo se reducirá directamente cuando se reconozca una pérdida por deterioro." |

"El importe en libros de un activo se reducirá directamente cuando se reconozca una pérdida por deterioro, salvo en el caso de los activos por derecho de uso, donde el deterioro se aplicará contra el valor del activo por derecho de uso." |

|

|

Sección 28 - Beneficios a los empleados |

Párrafo modificado: 28.3 |

|

|

Antes |

Después |

|

|

"Los beneficios a los empleados se reconocen como un gasto cuando la entidad ha consumido el servicio que le prestan los empleados a cambio de esos beneficios." |

"Los beneficios a los empleados se reconocen como un gasto cuando la entidad recibe el servicio de los empleados a cambio de esos beneficios, y deben medirse con base en los términos acordados con los empleados, o en el caso de beneficios definidos, de acuerdo con las obligaciones legales o contractuales." |

|

|

Párrafo modificado: 28.15 |

||

|

Antes |

Después |

|

|

"El costo de los planes de beneficios definidos se reconocerá usando el método del crédito unitario proyectado." |

"El costo de los planes de beneficios definidos se reconocerá usando el método del crédito unitario proyectado, calculando el valor presente de las obligaciones de los beneficios definidos mediante tasas de descuento basadas en bonos corporativos de alta calidad o bonos del gobierno." |

|

|

Sección 29 - Impuesto a las ganancias |

Párrafo modificado: 29.6 |

|

|

Antes |

Después |

|

|

"Los activos y pasivos por impuestos diferidos se medirán utilizando las tasas impositivas que se espera que sean aplicables cuando se realice el activo o se liquide el pasivo." |

"Los activos y pasivos por impuestos diferidos se medirán utilizando las tasas impositivas que se espera que sean aplicables cuando se realice el activo o se liquide el pasivo, basándose en las tasas impositivas sustantivamente promulgadas en la fecha del informe." |

|

|

Párrafo modificado: 29.8 |

||

|

Antes |

Después |

|

|

"Los impuestos diferidos no se reconocerán por las diferencias temporarias surgidas de la revaluación de activos." |

"Los impuestos diferidos se reconocerán por las diferencias temporarias surgidas de la revaluación de activos, salvo que la entidad tenga la intención de utilizar el activo sin realizar su valor en libros a través de una venta o transacción gravable." |

|

|

Sección 32 - Hechos ocurridos después del periodo sobre el que se informa |

Párrafo modificado: 32.2 |

|

|

Antes |

Después |

|

|

"Los hechos que ocurran después del final del periodo sobre el que se informa que proporcionan evidencia adicional de condiciones que existían al final de ese periodo, se reconocerán en los estados financieros." |

"Los hechos que ocurran después del final del periodo sobre el que se informa que proporcionan evidencia adicional de condiciones que existían al final de ese periodo, o que afectan significativamente la capacidad de la entidad para continuar como negocio en marcha, se reconocerán o revelarán en los estados financieros." |

|

|

Sección 35 - Transición a la NIIF para las PYMES |

Párrafo modificado: 35.10 |

|

|

Antes |

Después |

|

|

"Una entidad que adopte la NIIF para las PYMES por primera vez deberá aplicar esta norma retrospectivamente, con algunas excepciones, a menos que sea impracticable." |

"Una entidad que adopte la NIIF para las PYMES por primera vez deberá aplicar esta norma retrospectivamente, con ciertas exenciones opcionales y obligatorias, diseñadas para facilitar la transición, como la exención para medir ciertos activos a valor razonable en la fecha de transición." |

|

|

Párrafo modificado: 35.17 |

||

|

Antes |

Después |

|

|

"La entidad presentará al menos un estado de situación financiera de apertura en la fecha de transición." |

"La entidad presentará al menos un estado de situación financiera de apertura al adoptar por primera vez la NIIF para las PYMES, revelando cómo la transición ha afectado a los saldos reportados previamente bajo la normativa anterior." |

|

1.2.2. Requisitos para pertenecer al grupo 3

Para que una empresa sea clasificada dentro del grupo 3, debe cumplir con los siguientes criterios:

1. Tamaño de la empresa

Ser una microempresa, según lo define el Decreto 957 de 2019. Para ser considerada microempresa, debe cumplir con uno de los siguientes parámetros:

-

-

Activos totales menores a 500 salarios mínimos mensuales legales vigentes –smmlv–.

-

Ingresos anuales inferiores a 6.000 smmlv.

-

Menos de 10 empleados.

-

2. No estar obligada a llevar contabilidad bajo NIIF para pymes (grupo 2):

Las microempresas que no cumplen con los criterios para estar en el grupo 2 (pymes) y que no tienen operaciones significativas o sofisticadas que requieran un marco contable más complejo.

3. No ser una entidad de interés público

Las entidades del grupo 3 no deben ser entidades de interés público, como lo son las entidades financieras, las aseguradoras o las empresas que cotizan en bolsa.

4. Simplificación de actividades

Las empresas del grupo 3 son aquellas cuyas actividades son simples y no requieren la aplicación de normativas contables avanzadas, como la consolidación de estados financieros o el uso de instrumentos financieros complejos.

|

Para identificar si una empresa está en el grupo 3, verifica dos cosas clave: primero, si tiene menos de 10 empleados y, segundo, si sus activos totales no superan los 500 smmlv. Además, observa la simplicidad de sus operaciones; si la empresa no usa instrumentos financieros complejos ni tiene que consolidar estados financieros, es un fuerte indicio de que pertenece al grupo 3.

|

1.2.2.1. ¿Cómo es la contabilidad simplificada del grupo 3?

La contabilidad simplificada del grupo 3 en Colombia está diseñada para microempresas, facilitando el cumplimiento de sus obligaciones contables mediante un enfoque más sencillo y menos riguroso en comparación con los otros grupos de NIIF (grupos 1 y 2). El objetivo es reducir la carga administrativa y hacer que la contabilidad sea más accesible para pequeñas empresas con operaciones simples.

Características principales de la contabilidad simplificada para el grupo 3:

1. Registro en base a efectivo

Las transacciones se registran en el momento en que se recibe o se paga el efectivo. No se requiere el reconocimiento por el método de acumulación, lo que significa que las ventas y los gastos se contabilizan solo cuando se realiza el pago o el cobro.

2. Libros y estados financieros básicos

Las empresas del grupo 3 deben llevar libros de contabilidad que incluyen el libro de inventarios y balances, y el libro diario. Además, deben preparar los siguientes estados financieros básicos al cierre del ejercicio:

-

-

Estado de situación financiera (balance general): muestra los activos, pasivos y patrimonio.

-

Estado de resultados: refleja los ingresos, costos y gastos incurridos.

-

No están obligadas a presentar estados financieros consolidados ni estados de flujos de efectivo.

-

3. Simplificación en el tratamiento de activos y pasivos

No se exige la depreciación detallada de activos o la medición compleja de pasivos. Los activos pueden reconocerse al costo y depreciarse de manera simple, sin la necesidad de modelos de valor razonable o amortización detallada.

4. Menos revelaciones

Las microempresas del grupo 3 no están obligadas a cumplir con extensos requisitos de revelación. Esto significa que los informes financieros no requieren las notas detalladas que suelen acompañar a los estados financieros en los grupos 1 y 2.

5. Enfoque en transacciones básicas

Las transacciones registradas incluyen las relacionadas con la compra y venta de bienes, pago de servicios, compensación de empleados, cobros a clientes, pagos de proveedores, entre otras operaciones sencillas y directas. No hay tratamiento para operaciones complejas como derivados financieros o combinaciones de negocios.

6. Reportes anuales

Las microempresas deben preparar un informe contable anual que cumpla con los requisitos básicos establecidos, pero sin los exigentes controles que se aplican a las empresas más grandes.

1.2.3. Cambio entre grupos

Como se ha señalado en líneas anteriores, el marco normativo contable que aplica a cada entidad reportante no es de libre elección por parte de los preparadores de la información financiera, salvo la excepción para las entidades nuevas, que podrán pertenecer al grupo 3 por un máximo de tres (3) años sin necesidad de cumplir con los requisitos establecidos para dicho grupo.

Para los otros grupos, y en el caso del grupo 3 para las entidades nuevas, una vez transcurridos los tres años de permanencia permitidos por el Decreto 1670 de 2021, la elección del grupo para la aplicación de las Normas de Contabilidad e Información Financiera debe ajustarse a lo dispuesto en el Decreto 2420 de 2015 y sus modificatorios.

En este sentido, algunas entidades que inicialmente se clasificaron en el grupo 2 durante la adopción por primera vez de las normas, pueden cambiar de grupo posteriormente, ya sea de forma voluntaria o porque comenzaron a cumplir con los requisitos para pertenecer al grupo 1. Así, se concluye que una entidad puede verse obligada a cambiar de grupo o puede hacerlo voluntariamente, con el fin de que sus estados financieros representen de manera más confiable y relevante su situación y desempeño financiero.

En cuanto a la permanencia en los grupos, el artículo 1.1.1.5 del DUR 2420 de 2015 establece que los preparadores de información financiera pertenecientes al grupo 1 deben permanecer en el mismo por un período no menor a tres (3) años, contados a partir de su estado de situación financiera de apertura o de su estado financiero inicial en Colombia. En otras palabras, esto se refiere al término correspondiente al reporte realizado para usuarios externos al comienzo del período inmediatamente anterior a la primera fecha de reporte, con base en los marcos técnicos normativos contables para el grupo 1. Esto implica que deben presentar al menos dos períodos de estados financieros comparativos según dicho marco. Al finalizar este término, es necesario evaluar si deben continuar en el grupo seleccionado o pasar a otro grupo.

El artículo 1.1.2.4 del DUR 2420 de 2020 señala que se deben aplicar los requisitos de la Sección 35 del Estándar para Pymes, incluida en el Anexo Técnico Compilatorio 2 de las Normas de Información Financiera para entidades del grupo 2 del Decreto 2483 de 2018, compiladas en el Decreto 2420 de 2015 (DUR de las Normas de Contabilidad, Información Financiera y Aseguramiento de la Información) y las normas que las modifiquen, adicionen o sustituyan, incluidas en el Decreto 1670 de 2021, en los siguientes casos:

1. Cuando un preparador de información financiera con propósito general esté obligado a cumplir con los requisitos para pertenecer al grupo 2.

2. Cuando voluntariamente un preparador de información financiera del grupo 3 decida aplicar las normas de información financiera del grupo 2.

Además, se debe tener en cuenta que los preparadores de información financiera con propósito general que opten voluntariamente por pertenecer al grupo 2 deberán permanecer en el mismo por un período no menor a tres años, contados a partir de su estado de situación financiera de apertura o de su estado de situación financiera inicial en Colombia.

Una vez cumplido el período de tres años, las entidades que cumplan con los requisitos para pertenecer al grupo 3 pero decidan permanecer en el grupo 2 deberán informar de ello al organismo de control y vigilancia correspondiente, o, en su defecto, dejar evidencia de tal decisión para presentarla ante las autoridades competentes cuando sea necesario.

1.2.3.1 Procedimiento para cambio de grupo

El procedimiento para el cambio de grupo en la aplicación de las NIIF en Colombia, ya sea del grupo 1, 2 o 3, debe seguir un proceso formal regulado por la Ley 1314 de 2009 y los decretos reglamentarios, como el Decreto 2420 de 2015 y sus modificatorios. A continuación, se detalla el procedimiento general para realizar este cambio de grupo:

1. Evaluación de los criterios de clasificación

-

-

Las empresas deben evaluar si cumplen con los criterios que determinan su clasificación en uno de los grupos (1, 2 o 3). Estos criterios se basan en factores como el tamaño de la empresa, el número de empleados, el nivel de ingresos y la complejidad de sus operaciones.

-

El cambio de grupo puede ser obligatorio si la empresa deja de cumplir con los requisitos del grupo actual o puede ser voluntario si la empresa decide adoptar un marco contable más complejo.

-

2. Determinación de la obligación o decisión voluntaria

-

-

Obligatorio: el cambio es necesario si, por ejemplo, una empresa del grupo 3 crece y ahora cumple con los criterios para pertenecer al grupo 2 o al grupo 1 (por tamaño, ingresos o complejidad).

-

Voluntario: una empresa puede decidir voluntariamente cambiar de grupo, por ejemplo, si una empresa del grupo 3 quiere aplicar las NIIF para Pymes del grupo 2 o si una empresa del grupo 2 decide aplicar las NIIF plenas del grupo 1 para cumplir con requerimientos de mercados internacionales o por transparencia.

-

3. Presentación de la solicitud

-

-

Empresas reguladas: si la empresa está bajo la supervisión de un organismo de control como la Superintendencia de Sociedades, Superintendencia Financiera o Superintendencia de Economía Solidaria, debe notificar formalmente el cambio de grupo a dicha entidad.

-

Empresas no reguladas: en caso de que la empresa no esté bajo supervisión directa, debe dejar evidencia documental del cambio de grupo en sus archivos para presentarla a las autoridades cuando sea necesario.

-

4. Aplicación del marco normativo correspondiente

Una vez que se decide el cambio de grupo, la empresa debe aplicar el nuevo marco técnico normativo correspondiente al nuevo grupo. Esto incluye:

-

-

Grupo 1: aplicar las NIIF plenas.

-

Grupo 2: aplicar las NIIF para Pymes.

-

Grupo 3: aplicar el marco técnico normativo simplificado.

-

La entidad debe realizar ajustes en su contabilidad, incluyendo la preparación de un estado de situación financiera de apertura según los requerimientos del nuevo marco normativo.

-

5. Plazo de permanencia en el grupo

-

-

Permanencia mínima: las empresas deben permanecer en el nuevo grupo al menos por un período de tres (3) años antes de poder solicitar un nuevo cambio de grupo, conforme lo establece el Decreto 2420 de 2015.

-

Durante este plazo, la empresa deberá presentar sus estados financieros según las normas del nuevo grupo, asegurando que los usuarios externos tengan al menos dos (2) períodos comparativos bajo las nuevas normas aplicadas.

-

6. Informe al organismo de control

Una vez se ha cumplido el plazo de permanencia mínima, la empresa debe informar nuevamente al organismo de control si decide permanecer en el nuevo grupo o si, en función de los resultados de la evaluación periódica, decide volver al grupo anterior o cambiar a otro.

7. Preparación de estados financieros según el nuevo grupo

La empresa deberá elaborar y presentar sus estados financieros y demás informes contables conforme al nuevo marco normativo desde el momento en que se efectúe el cambio de grupo. Es crucial que las empresas preparen su estado de situación financiera de apertura en el nuevo grupo, donde se ajustan los saldos iniciales para que estén en línea con el marco técnico normativo correspondiente.

8. Revelación en los estados financieros

Es obligatorio revelar en los estados financieros el cambio de grupo, incluyendo el impacto que este cambio ha tenido en la presentación de los estados financieros, los saldos ajustados y las políticas contables aplicadas bajo el nuevo grupo.

1.2.4. Obligación de llevar la contabilidad

Llevar la contabilidad en Colombia es esencial por múltiples razones clave que afectan tanto a las empresas como al país en general. Los principales factores a tener en cuenta son los siguientes:

- Cumplimiento legal y regulatorio: en Colombia, la Ley 1314 de 2009 y el Código de Comercio exigen que todas las empresas y personas jurídicas lleven una contabilidad organizada. Esto incluye llevar libros contables actualizados y preparar estados financieros que reflejen la situación económica de la empresa.

- El cumplimiento de las normas contables es fiscalizado por organismos como la Superintendencia de Sociedades, la Superintendencia Financiera y la Dian. No llevar la contabilidad adecuada puede resultar en sanciones, multas e incluso el cierre de la empresa.

- Obligaciones tributarias: la contabilidad es clave para determinar las obligaciones fiscales de una empresa. A través de los libros contables, la empresa puede calcular impuestos como el impuesto sobre la renta, el IVA, el impuesto de industria y comercio –ICA–, entre otros. Una contabilidad organizada permite que las empresas presenten sus declaraciones tributarias de manera correcta y eviten problemas con la Dian por errores o evasión de impuestos.

- Toma de decisiones empresariales: la contabilidad proporciona información financiera precisa y actualizada, que es crucial para la toma de decisiones. A través de los estados financieros, los dueños, gerentes y directivos pueden analizar la rentabilidad, liquidez y solvencia de la empresa, así como identificar áreas que requieren mejoras o inversiones. Sin una contabilidad adecuada, sería difícil para las empresas evaluar su desempeño y planificar su crecimiento de manera estratégica.

- Acceso a financiamiento: los estados financieros generados por la contabilidad son esenciales para que las empresas puedan acceder a créditos bancarios, inversiones y otros tipos de financiamiento. Los bancos y otras entidades financieras requieren estados financieros auditados o presentados de manera clara para evaluar la capacidad de la empresa para cumplir con sus obligaciones. Adicionalmente, los inversores potenciales necesitan esta información para evaluar el riesgo y la rentabilidad de invertir en la empresa.

- Transparencia y confianza: llevar una contabilidad organizada y confiable genera transparencia en las operaciones de la empresa. Esto es especialmente importante para mantener la confianza de los inversionistas, clientes, proveedores y empleados. Una empresa con una contabilidad bien llevada es más confiable para hacer negocios, ya que demuestra responsabilidad y seriedad en la gestión de sus recursos.

- Prevención de fraudes y control interno: la contabilidad permite a las empresas implementar controles internos que ayuden a prevenir el fraude, la malversación de fondos y el uso indebido de los recursos de la empresa. Un sistema contable bien diseñado proporciona trazabilidad y transparencia en las transacciones financieras, lo que reduce el riesgo de conductas inapropiadas dentro de la organización.

- Protección de los derechos de los socios y accionistas: en sociedades donde hay varios socios o accionistas, la contabilidad garantiza que se respeten los derechos de cada uno y que la distribución de utilidades o pérdidas sea clara y justa. Los estados financieros auditados y verificados permiten a los socios tener claridad sobre el estado de la empresa y asegurarse de que su inversión esté siendo gestionada adecuadamente.

- Instrumento para la planeación y el crecimiento: a través de la contabilidad, las empresas pueden realizar presupuestos, proyecciones financieras y planes de inversión, que son herramientas clave para el crecimiento y la expansión del negocio. Con una contabilidad clara, las empresas pueden proyectar su flujo de caja, identificar necesidades de capital y ajustar sus estrategias para mejorar la eficiencia.

- Responsabilidad social y económica: la contabilidad también tiene un componente de responsabilidad social. Permite a las empresas demostrar su cumplimiento con las normas laborales, el pago de impuestos y su contribución al desarrollo económico del país. Además, la información contable permite a las empresas reflejar su impacto social y su compromiso con la sostenibilidad.

- Evaluación de la rentabilidad y sostenibilidad: por medio de la contabilidad, las empresas pueden medir la rentabilidad de sus operaciones y evaluar si están alcanzando los objetivos financieros planteados. También pueden analizar si las estrategias de negocio son sostenibles a largo plazo.

1.2.5. Sanciones por no llevar contabilidad

En Colombia, no llevar la contabilidad de manera adecuada o no llevarla en absoluto puede generar varias sanciones impuestas por diferentes organismos reguladores, como la Dian, superintendencias, entre otros. Estas sanciones varían en función de la gravedad de la falta y pueden incluir multas, cierres temporales de la empresa y otras penalidades. A continuación, se detallan las principales sanciones:

1.2.5.1. Multas

1. Por parte de la Dian

a. Sanción por no llevar contabilidad: si la Dian detecta que una empresa, persona jurídica o natural obligada a llevar contabilidad no lo hace, se puede imponer una multa equivalente al 1 % de las ventas brutas del último año gravable, sin exceder las 15.000 UVT (unidad de valor tributario).

b. Sanción por irregularidades en los libros de contabilidad: si los libros de contabilidad presentan irregularidades o no están actualizados, la Dian puede imponer una sanción de hasta 0,5 % del patrimonio bruto o del 1 % de los ingresos brutos del contribuyente del último año gravable, sin exceder las 1.000 UVT.

c. Sanción por llevar la contabilidad en forma incompleta o atrasada: la Dian puede imponer una sanción equivalente al 0,5 % del valor de los ingresos brutos del último año, sin exceder las 1.000 UVT si la contabilidad no está completa o actualizada de acuerdo con las normas.

2. Por parte de la Superintendencia de Sociedades

a. Si una empresa está bajo la supervisión de la Superintendencia de Sociedades y no lleva contabilidad adecuada, puede ser sancionada con una multa de hasta 200 salarios mínimos mensuales legales vigentes –smmlv–. La Supersociedades también puede imponer multas por no llevar correctamente los libros de contabilidad o por no cumplir con la normativa contable vigente.