CAPÍTULO 2. ASPECTOS BÁSICOS PARA LA CONTABILIZACIÓN DE OPERACIONES SEGÚN EL ESTÁNDAR PARA PYMES

Como se evidenció en el capítulo 1, la contabilidad y la aplicación de los marcos técnicos contables son fundamentales para todas las organizaciones, debido a que, en términos generales, permiten mantener un control sobre las operaciones económicas, analizar su situación financiera y, en consecuencia, respaldar la toma de decisiones y el diseño de estrategias que impulsen la generación de valor.

Así, resulta claro que aplicar la contabilidad en una entidad exige tener dominio sobre cada uno de los aspectos básicos de las etapas que participan en este proceso, es decir, aquellas que integran el ciclo contable, el cual podemos definir como el proceso de registro llevado a cabo en un período regular (normalmente un año) sobre las transacciones económicas realizadas.

En este sentido, el ciclo contable comprende tres etapas que pueden clasificarse como: 1) apertura de la contabilidad, 2) registro de movimientos, y 3) actividades de cierre. En este capítulo se explorarán los aspectos esenciales de cada etapa para las partidas principales que conforman los estados financieros.

El siguiente video es un contenido exclusivo de Suscriptores Platino.

[member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"]

[end_member_content]

2.1. Definición del ciclo contable

El ciclo contable es el conjunto de procesos secuenciales establecidos para registrar, clasificar y presentar las transacciones económicas de una entidad durante un período determinado. Su principal objetivo es reflejar fielmente la posición financiera de la organización. Aunque generalmente se lleva a cabo de manera anual, puede dividirse en ciclos más cortos, como trimestrales, cuatrimestrales o semestrales, con el propósito de realizar un seguimiento constante de la situación financiera y permitir ajustes operativos continuos cuando sea necesario.

|

|

2.1.1. Etapas del ciclo contable

El ciclo contable incluye varias etapas, cada una de las cuales es esencial para garantizar la precisión y consistencia en el registro de las transacciones de la entidad. Al finalizar cada ciclo, estos procesos permiten elaborar los estados financieros y evaluar el desempeño del período. Estas etapas son las siguientes:

1. Etapa de apertura: tiene lugar al comienzo del ejercicio con la apertura de los registros contables, que se establecen en los libros al inicio del año. En esta etapa se realiza un inventario detallado de los activos y pasivos de la entidad, fijando el punto de partida que servirá como base para el registro de todas las transacciones futuras durante el período correspondiente.

Para entidades con actividades previas, esta apertura toma como referencia los datos finales registrados en el cierre contable del año anterior.

2. Etapa de desarrollo o movimiento: durante esta etapa se registran cronológicamente todas las operaciones de la entidad, sustentadas en los documentos de respaldo respectivos. Es fundamental respetar el manual de políticas contables para que cada partida se reconozca adecuadamente y pueda integrarse en los estados financieros al término del período.

3. Etapa de cierre: en esta etapa, que ocurre al final del ciclo o del año fiscal, se consolidan los saldos finales y se realizan ajustes pertinentes. Se procede a cerrar las cuentas de resultado y se recopila toda la información necesaria para la elaboración de los estados financieros. El producto final de esta etapa son los estados financieros, que proporcionan una visión precisa de la situación financiera y del resultado del período.

2.2. Relevancia del software contable

El software contable, un conjunto de aplicaciones informáticas, facilita la ejecución de diversas tareas contables, incluyendo el procesamiento de datos y el análisis de información. Este tipo de software incluye varios módulos y componentes lógicos que automatizan tareas contables y financieras.

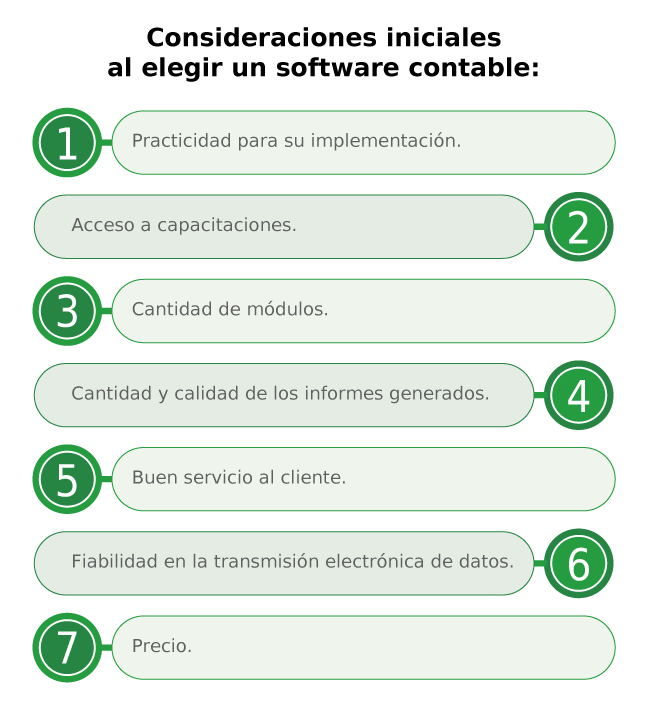

La utilización de un software contable adecuado permite a los contadores públicos y otros profesionales optimizar recursos y tiempo, ya que apoya todas las etapas del ciclo contable y permite acceder a datos precisos y de forma ágil, facilitando la toma de decisiones. Este software debe seleccionarse según criterios específicos, como la actividad económica de la empresa, el número y tipo de módulos requeridos, el soporte y capacitación disponibles, el costo y la viabilidad de su implementación. Esta elección debe responder a las necesidades y características únicas de cada entidad.

Para el año 2024 muchos procesos, entre los que se destaca la facturación electrónica, deben ser transmitidos en tiempo real a la dirección de impuestos y aduanas nacionales –Dian–, es fundamental que el software cuente con una capacidad tecnológica robusta y confiable para evitar inconvenientes.

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"]

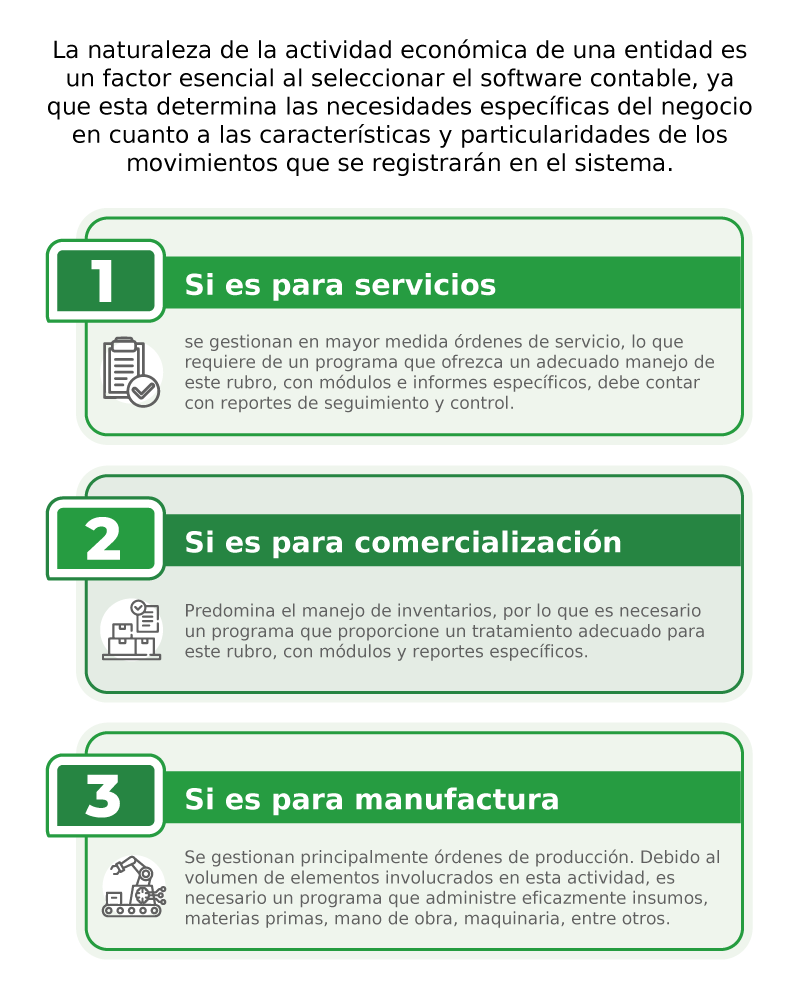

2.2.1. Naturaleza de la actividad económica

|

Cuando se seleccione el software contable es indispensable contar con módulos de nómina, cuentas por pagar, cuentas por cobrar, inventarios e impuestos, con eso se garantiza que el programa sea una herramienta eficiente para la preparación de estados financieros. |

2.2.2. Tamaño de las entidades

Un factor adicional por considerar es el tamaño de la entidad, el cual se evalúa en función del volumen de transacciones, el número de empleados, las cifras de ventas, entre otros aspectos. Es posible que una entidad, independientemente de su actividad específica mencionada en la sección anterior, maneje un elevado volumen de transacciones, empleados o ventas, o bien una combinación de estas. Por ejemplo, una empresa comercializadora que administra 2.000 productos tendrá necesidades distintas en comparación con otra que gestiona solo tres o cuatro referencias, por lo que este aspecto debe tomarse en cuenta al seleccionar el software contable.

Asimismo, en casos donde la entidad registra altos niveles de ventas, pero cuenta con un reducido número de empleados, será necesario evaluar el costo y beneficio de implementar un software con un módulo de nómina de gran capacidad que represente una inversión considerable.

Lo anterior tiene como finalidad definir cuán sofisticado y funcional debe ser el software para satisfacer las necesidades operativas de la entidad y garantizar un control adecuado sobre cada una de sus actividades.

|

Un programa demasiado complejo y sofisticado para el tamaño de una empresa deja de ser una herramienta de apoyo para convertirse en una carga operativa innecesaria. |

2.2.3. Responsabilidades de la entidad respecto al software contable

Durante la selección del software contable, es fundamental asignar claramente las responsabilidades de cada persona involucrada en el proceso de adquisición, implementación y soporte.

|

Administración (gerente o administrador, o dueño de la entidad) |

Equipo Contable |

Equipo de Sistemas |

|---|---|---|

|

Asegurar la disponibilidad de los recursos financieros y de infraestructura necesarios para una implementación adecuada, en línea con las necesidades de la entidad. |

Liderar la implementación gracias a su experiencia en el tema. |

Proporcionar adecuados. los consejos técnicos. |

|

Comunicar de manera efectiva el funcionamiento de la entidad y la visión del negocio para facilitar una elección adecuada del software. |

Asegurar y auditar parametrización del software. |

Asegurar la confidencialidad y protección de la información. |

|

Definir de manera precisa las directrices que se aplicarán durante la implementación y uso del software, para minimizar reprocesos y centrarse en mejoras o implementaciones adicionales tras la selección del software. |

Supervisar el manejo correcto de los módulos conforme a las reglas definidas en la parametrización. |

Verificar que las herramientas o programas adquiridos cumplan con los requisitos legales correspondientes. |

|

Reconocer las posibles limitaciones para alcanzar un balance entre costo y beneficio, acorde con el presupuesto establecido. |

Comunicar el alcance del software contable al equipo que lo utilizará. |

Apoyar el proceso de implementación y brindar soporte dentro de sus capacidades. |

|

Verificar la correcta implementación del software. |

Lograr un balance entre las necesidades de la entidad (costo/beneficio) y las funciones deseadas para el equipo contable (por ejemplo, evitando elegir un software solo por experiencia previa sin tener en cuenta las necesidades actuales de la entidad). |

2.2.4. Módulos en el software contable

El software contable se organiza mediante un sistema modular, cuya configuración es seleccionada en función de los factores analizados en secciones anteriores. Este sistema incluye diversos módulos orientados a la administración de información específica, adaptándose a las necesidades de las distintas áreas o departamentos de la entidad. Cada módulo cuenta con opciones de parametrización y personalización, lo cual permite ajustarlos a los requerimientos específicos de la organización. Además, estos módulos interactúan entre sí, generando información contable que facilita la elaboración de los estados financieros.

|

Módulo financiero |

Módulo comercial |

Módulo manufactura |

|---|---|---|

|

Contabilidad general: este es el módulo receptor de todas las transacciones generadas por la empresa, como la contabilidad general, las bases tributarias, presupuestales, analíticas, flujos de efectivo, conciliación de cuentas bancarias, entre otros. |

Control de planta: este módulo por lo regular permite gestionar la ejecución de la planeación de acuerdo con la información generada en los anteriores módulos. |

Gestión de producción: este módulo incluye los datos de producción como son la lista de materiales, el pronóstico de ventas, la administración de desperdicios, etc. |

|

Mantenimiento: este módulo por lo general permite la planeación y monitoreo de los equipos que posee la entidad y los cuales son indispensables para el desarrollo de su actividad económica. |

Calidad: este módulo permite generar pruebas de inspección de materias primas, productos en proceso y productos finales, con el fin de que cumplan con las condiciones que corresponden. |

Nómina: este módulo permite llevar el control sobre los diferentes cálculos derivados de la nómina de la entidad (sueldos, prestaciones sociales, etc.). |

|

Compras: en este módulo se consolidan por lo general los requerimientos de materiales para producción, para la respectiva generación de las órdenes de compra. |

Ventas: este módulo permite la administración de clientes, vendedores, cotizaciones, despachos o remisiones, facturación, descuentos, entre otros ítems o variables derivadas de las operaciones de ventas. |

Gestión de capacidad: es un módulo útil para el análisis de la capacidad de las plantas de producción y permite predecir limitantes, cuellos de botella, etc. |

|

Cuentas por pagar: es un módulo donde se controlan las cuentas por pagar a proveedores y acreedores de productos y servicios. |

Control de planta: este módulo por lo regular permite gestionar la ejecución de la planeación de acuerdo con la información generada en los anteriores módulos. |

|

|

Cartera: módulo para gestionar las cuentas por cobrar de los clientes. |

Mantenimiento: este módulo por lo general permite la planeación y monitoreo de los equipos que posee la entidad y los cuales son indispensables para el desarrollo de su actividad económica. |

Calidad: este módulo permite generar pruebas de inspección de materias primas, productos en proceso y productos finales, con el fin de que cumplan con las condiciones que corresponden. |

|

Activos fijos: módulo para el control contable de la adquisición, venta, depreciación, y valorización de activos fijos, cumpliendo con las normativas legales. |

Nómina: este módulo permite llevar el control sobre los diferentes cálculos derivados de la nómina de la entidad (sueldos, prestaciones sociales, etc.). |

Nómina: este módulo permite llevar el control sobre los diferentes cálculos derivados de la nómina de la entidad (sueldos, prestaciones sociales, etc.). |

|

Nómina: permite llevar el control de los cálculos de nómina (sueldos, prestaciones sociales, etc.). |

|

|

|

Presupuesto: ofrece control sobre las variables presupuestarias de la entidad y facilita la creación de escenarios para la toma de decisiones. |

|

2.2.5. Parametrización de documentos contables

Es importante planificar las diversas actividades de la organización utilizando la definición de los documentos contables. Esto quiere decir que cada labor ejecutada debe estar registrada en un solo tipo de documento contable, lo cual facilitará el análisis, la comprensión de las actividades para personal nuevo, la mitigación de errores y una mejora en la practicidad para elaborar los estados financieros.

Es importante saber que cada software maneja diferentes tipos de codificación, pero en líneas generales la estructura es la siguiente:

|

Tipo de documento |

Nombre de documento |

Descripción |

|---|---|---|

|

FC |

Factura de compra |

Se utiliza para el registro de las compras de bienes y servicios. |

|

FV |

Factura de venta |

Se usa para registrar las ventas de la compañía. |

|

NP |

Nómina |

Contiene toda la información referente a la nómina del personal. |

|

AC |

Asientos contables |

Usado para la corrección de errores y contabilizaciones varias. |

|

CV |

Costos de ventas |

Registra el valor del costo de ventas de la empresa, afectando el inventario. |

|

NC |

Nota crédito |

Con él se elaboran las notas crédito solicitadas por los clientes. |

2.3. Registro de operaciones

El registro de operaciones es una etapa clave dentro del ciclo contable, en la cual se realizan los asientos contables que reflejan los diferentes eventos económicos de la entidad. En este apartado se destacan los aspectos principales relacionados con el reconocimiento y la medición inicial y posterior de las partidas esenciales que componen los estados financieros, específicamente en el caso de las pymes, siguiendo los lineamientos establecidos en el estándar aplicable a este tipo de organizaciones.

En relación con el proceso de medición, las NIIF para pymes proporcionan una definición en el párrafo 2.33, que establece que la medición es: “el proceso de determinación de los importes monetarios en los que una entidad mide los activos, pasivos, ingresos y gastos en sus estados financieros”.

Para llevar a cabo este proceso es necesario que la entidad utilice el método de medición especificado por el estándar correspondiente.

Para algunas partidas, el estándar señala un modelo específico de medición posterior. En otros casos, ofrece a la entidad la posibilidad de elegir entre varias opciones o de aplicar un método alternativo, si el método requerido representa un costo o esfuerzo que resulta desproporcionado.

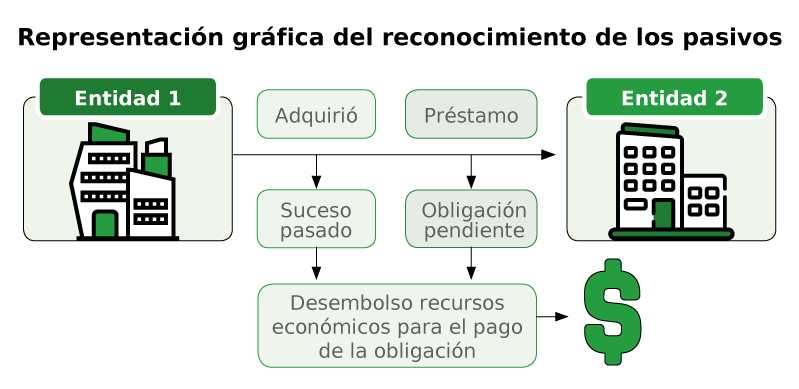

2.3.1. Consideraciones sobre los activos

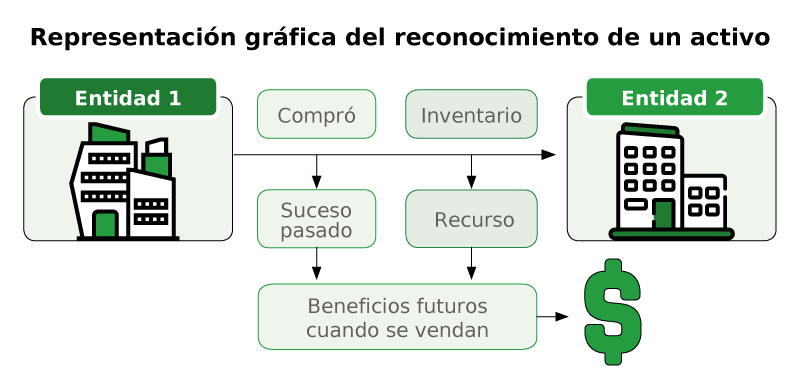

El activo, siendo uno de los elementos fundamentales de los estados financieros, se define en el párrafo 2.15 del Estándar para pymes como un “recurso controlado por la entidad”, proveniente de hechos pasados, y del cual la entidad espera obtener beneficios económicos futuros. Estos beneficios se refieren a su capacidad de contribuir, ya sea directa o indirectamente, a los flujos de efectivo y equivalentes de la entidad, los cuales pueden generarse tanto por el uso del activo como por su disposición.

Aunque muchos activos, como las propiedades, planta y equipo, son tangibles, la tangibilidad no es un requisito para que un recurso se considere un activo; existen activos que son de naturaleza intangible.

Según el párrafo 2.37 del estándar, la entidad deberá registrar un activo en el estado de situación financiera cuando exista una probabilidad razonable de que dicho activo genere beneficios económicos futuros y su costo o valor se pueda medir de manera fiable.

En caso de que no se espere que un desembolso genere beneficios económicos futuros más allá del período informado, el recurso no se reconocerá como un activo. En su lugar, esta transacción se registrará como un gasto en el estado de resultados integral (o en el estado de resultados, si se utiliza este formato).

2.3.1.1. Efectivo y equivalentes del efectivo

El efectivo y sus equivalentes constituyen una partida fundamental en los estados financieros, pues representan los recursos disponibles de forma inmediata para la entidad. Este grupo incluye billetes, monedas, divisas, y los fondos mantenidos en cuentas de ahorro y corrientes, es decir, aquellos montos clasificados dentro de caja y bancos. Los equivalentes de efectivo se refieren a ciertas inversiones de bajo riesgo y alta liquidez que pueden convertirse fácilmente en efectivo en el corto plazo, como los certificados de depósito a término –CDT–. Las características de estos componentes los convierten en uno de los rubros más sensibles de los estados financieros, debido a varios factores clave:

1. El saldo de esta cuenta no está sujeto a consideraciones de materialidad.

2. Es una de las pocas cuentas cuyo valor se mide de forma absoluta y precisa.

3. Esto se debe a que esta cuenta refleja la cantidad exacta de billetes y monedas en moneda nacional, así como de divisas y saldos en cuentas de depósito.

4. El efectivo y sus equivalentes representan un valor monetario real. Por tanto, el saldo de esta cuenta debe ser validado mediante revisiones exhaustivas y verificaciones físicas de los billetes, monedas, certificados y otros documentos que conforman esta partida.

Debido a la naturaleza y sensibilidad de estos recursos, pueden surgir situaciones en las que el efectivo y sus equivalentes no son verificados en su totalidad, lo cual genera un riesgo para la entidad, ya que puede dar lugar a errores o posibles fraudes, tales como los siguientes:

-

-

Si la entidad tiene un alto número de puntos de recaudo propios donde es imposible hacer un conteo total de estos valores, por lo que los saldos son reportados por las personas específicas que manejan los recursos.

-

Las personas encargadas de realizar el conteo y reporte del saldo al final del período podrían concertar reportar una cifra distinta a la realmente existente porque se han utilizado recursos en efectivo no autorizados.

-

Existen funcionarios dentro de la organización que tienen acceso completo al sistema de transferencias de recursos (tesorero, financiero, gerentes). Sin embargo, la entidad no cuenta con un control interno eficiente y los reportes sobre los movimientos los generan estos mismos colaboradores.

-

2.3.1.1.1. Reconocimiento y medición el efectivo y sus equivalentes

Dado que las partidas incluidas en este rubro se caracterizan por su rápida convertibilidad en efectivo a corto plazo, su valoración se lleva a cabo utilizando el modelo de costo nominal de los derechos de efectivo. Estos montos se presentan en la moneda funcional de la entidad, que generalmente es el peso colombiano.

|

Si existe efectivo o un equivalente con un uso restringido este no cumple con la definición de efectivo y no debe tenerse en cuenta como componente del punto de partida para la elaboración del flujo de efectivo, Concepto del Consejo Técnico de la Contaduría Pública 2023-0581. |

2.3.1.1.2. Aspectos clave en el proceso de cierre contable

Aunque existen procedimientos de control interno que deben aplicarse de forma continua, al final del período es importante realizar ciertas revisiones adicionales, tales como:

1. Verificar la existencia de los fondos disponibles de la entidad. Esta revisión es fundamental, ya que en ocasiones se detectan faltantes en caja o, incluso, se identifican faltantes de períodos anteriores, registrados como cuentas por cobrar. Ante tales situaciones, es necesario legalizar los egresos y realizar los ajustes contables correspondientes.

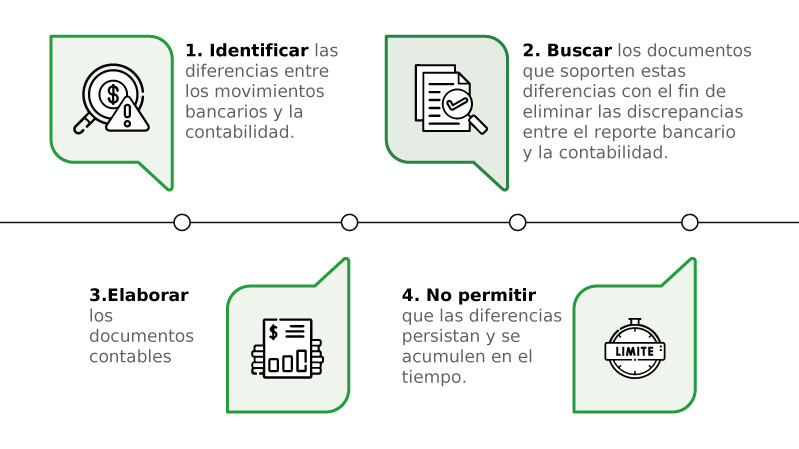

2. Realizar la conciliación bancaria de los saldos registrados en el libro de bancos con los saldos reflejados en los extractos bancarios, identificando cualquier diferencia que deba ser conciliada o ajustada. La conciliación bancaria es el procedimiento mediante el cual se comparan los registros contables en el libro de “bancos” con los movimientos reportados por el banco, de modo que se identifiquen y ajusten las discrepancias. Para respaldar las contabilizaciones, es necesario:

2.3.1.2. Activos financieros

Según la sección 11 del Estándar para Pymes, los activos financieros son aquellos que otorgan un derecho contractual a recibir efectivo u otro activo financiero de una entidad distinta. Esta relación contractual implica la interacción de dos partes: 1) el comprador o inversionista y 2) el emisor o vendedor del activo.

Algunas de las características que distinguen a los activos financieros de otros tipos de activos son:

-

El riesgo, que se refiere a la posibilidad de que el emisor no cumpla con las obligaciones establecidas en el contrato, incluso si inicialmente presentó garantías.

-

La liquidez, o capacidad del activo financiero para convertirse en efectivo sin perder valor con el tiempo.

-

La rentabilidad, es decir, el rendimiento o beneficio esperado que el activo puede generar en el futuro.

A continuación, se listan algunas de las subpartidas que pueden clasificarse dentro de esta categoría:

|

Subpartida |

Detalle |

|---|---|

|

Cartera o cuentas por cobrar a clientes |

Corresponde a los saldos adeudados por los clientes en razón a las ventas a crédito de productos y servicios de lo cual se espera recibir el pago en un período de tiempo previamente pactado. Esta partida cumple con la definición de activo financiero, siempre y cuando la entidad conserve el derecho a cobrar y no haya cedido este derecho a terceros. En algunos casos especiales, como el factoring hay que tener en cuenta la medida en la cual los riesgos y ventajas de la cartera han sido transferidos a la entidad con la que se realizó la negociación de factoring. |

|

Reclamaciones |

Esta partida se puede reconocer como activo financiero cuando la entidad tenga una certeza razonable de recibir los recursos. Si existen incertidumbres sobre su recuperabilidad, o la reclamación está en una etapa muy temprana, solo deben incluirse en revelaciones. |

|

Cuentas por cobrar a trabajadores, socios y otras cuentas por cobrar |

Sobre estos saldos, habrá que evaluarlos uno a uno para determinar si cumplen con la definición y eliminar los que no la cumplan o no estén documentados de forma adecuada. Por ejemplo, si un empleado se retiró hace tres años y se encontró un faltante en la caja que él administraba, no es sano reconocer por este motivo una cuenta por cobrar, a menos que haya elementos suficientes que permitan efectivamente hacer el recaudo. Igual sucede con las cuentas por cobrar a socios las cuales para permanecer en el estado de situación financiera deben estar soportadas por documentos, tener garantías (si es necesario), estar acompañadas de compromisos de pago serios (y que se cumplan tales compromisos). De lo contrario, no se podrán reconocer como cuentas por cobrar. |

2.3.1.2.1. Valoración inicial y posterior de los activos financieros

El Estándar para Pymes, en el párrafo 11.13, establece la norma general aplicable para la valoración de los activos financieros de la siguiente manera:

|

Activo financiero |

Tratamiento |

|---|---|

|

Préstamo a largo plazo concedido a otra entidad |

Se reconoce una cuenta por cobrar al valor presente del importe por cobrar en efectivo, incluyendo los pagos por intereses y el reembolso del principal de esa entidad. |

|

Bienes vendidos a un cliente a crédito a corto plazo |

Se reconoce una cuenta por cobrar al importe sin descontar de la cuenta por cobrar en efectivo de esa entidad, por lo regular es el precio de la factura. |

|

Bienes vendidos a un cliente con crédito a dos años sin intereses |

Se reconoce una cuenta por cobrar al precio de venta en efectivo actual para esa partida. Si no se conoce el precio de venta en efectivo actual, se puede estimar como el valor presente de la cuenta por cobrar en efectivo descontado utilizando la tasa (o tasas) de interés del mercado prevaleciente para una cuenta por cobrar similar. |

|

Compra en efectivo de las acciones ordinarias de otra entidad |

La inversión se reconoce al importe de efectivo pagado para adquirir las acciones. |

En lo que respecta a la medición posterior, los activos financieros que se clasifiquen como instrumentos de deuda, tales como cuentas por cobrar que cumplan con los requisitos del párrafo 11.9 del Estándar para Pymes, deben valorarse al costo amortizado utilizando el método del interés efectivo.

Los instrumentos de deuda que se consideren activos corrientes se valoran al importe no descontado del efectivo u otra compensación que se espera recibir o pagar. Por su parte, las transacciones de financiamiento deben valorarse al valor presente de los flujos de efectivo futuros, aplicando una tasa de interés de mercado para un instrumento financiero comparable.

A continuación, se presentan algunas aclaraciones respecto a estos métodos de valoración:

Costo amortizado

El costo amortizado de un activo o pasivo financiero, a cada fecha de presentación, es el resultado neto de los siguientes componentes:

-

El que se mide en el reconocimiento inicial del activo o pasivo financiero.

-

(-) Los reembolsos del principal

-

(+/-) La amortización acumulada (utilizando el método del interés efectivo) de cualquier diferencia existente entre el importe en el reconocimiento inicial y el importe al vencimiento.

-

(-) Cualquier reducción reconocida directamente o mediante el uso de una cuenta correctora por deterioro del valor o incobrabilidad (solo para el caso de los activos financieros).

Método del interés efectivo

El método de interés efectivo es una técnica para calcular el costo amortizado de un activo o pasivo financiero y para distribuir de manera uniforme el ingreso o gasto por intereses a lo largo del período aplicable. La tasa de interés efectiva corresponde a la tasa de descuento que iguala con precisión los flujos de efectivo futuros estimados, tanto de pagos como de cobros, a lo largo de la vida del instrumento financiero. Esta tasa se calcula tomando como base el importe en libros del activo o pasivo financiero en el momento de su reconocimiento inicial.

Bajo este método, el costo amortizado de un activo o pasivo financiero es equivalente al valor presente de los flujos de efectivo futuros por cobrar, descontados utilizando la tasa de interés efectiva. El ingreso o gasto por intereses de un período, por su parte, se obtiene multiplicando el importe en libros del activo o pasivo al inicio del período por la tasa de interés efectiva correspondiente.

En este contexto, para llevar a cabo los procesos de medición según este método, es fundamental considerar los siguientes elementos:

|

Valor de los flujos d efectivo futuros |

Plazo de recaudo |

Tasas de interés |

Deterioro de valor |

|---|---|---|---|

|

Estos dependen del acuerdo contractual, puede ser un solo pago a futuro o una serie de pagos de igual o diferente cuantía en momentos distintos. |

En todo acuerdo que implique financiación debe incluirse el plazo para pago o recaudo, el cual servirá de base para descontar los flujos de efectivo futuro. |

La entidad debe utilizar la tasa de interés pactada instrumento. |

Si el valor presente de los flujos de efectivo futuros del instrumento es menor a su importe en libros a la fecha de medición, la entidad debe reconocer una pérdida por deterioro del valor. |

|

Corresponden a un. pago puntual que se recibirá en cualquier momento, luego de la fecha de cierre de los estados financieros. |

Si el plazo estimado de recaudo es menor a un año, la entidad puede medir el instrumento simplemente por el valor nominal no descontado. |

Si no se ha pactado una, debe utilizarse una tasa de interés de mercado para instrumentos financieros similares. |

Esta pérdida puede revertirse en periodos futuros, si la entidad logra el recaudo efectivo de la cartera. |

|

Puede ocurrir que la expectativa de recaudo disminuya por acuerdos con el cliente o por la evaluación de su situación financiera. |

Si el plazo es superior a un año, la entidad utilizará este período para calcular el valor presente de los flujos de efectivo futuros. |

Esta tasa debe escogerse teniendo en cuenta el perfil de deudor, tipo de garantía que puede ofrecer, cuantía de la deuda, entre otros aspectos. |

|

|

Si el cliente no paga toda la deuda la entidad debe ajustar el valor de los flujos de efectivo futuros y reconocer cualquier diferencia como pérdida por deterioro. |

Si el acuerdo no menciona el plazo, la entidad debe estimar el tiempo en el cual este instrumento puede ser recaudado, y este será el límite utilizado para calcular el valor presente de los flujos de efectivo. |

No se debe mediar la tasa de interés por la cual la entidad obtiene fuentes de financiación, sino que debe evaluarse la tasa de interés que obtendría el deudor en la fecha de medición. |

2.3.1.2.2. Deterioro de las cuentas por cobrar

Al cierre del período, cada entidad debe evaluar si existen señales de deterioro en el saldo de sus cuentas por cobrar. Algunos de los indicadores pueden incluir:

-

Clientes en situación de mora.

-

Clientes que hayan iniciado procesos de reorganización o liquidación.

-

Clientes que presenten dificultades financieras.

-

Clientes que hayan solicitado acuerdos de pago especiales.

Cuando se identifica evidencia objetiva de deterioro, es necesario reconocer una pérdida por deterioro en el estado de resultados.

Para el análisis del deterioro de cartera, deben considerarse las siguientes alternativas:

1. En caso de contar con pocos clientes, la entidad puede analizar individualmente cada cuenta para determinar la existencia de deterioro. Este se calcula comparando el valor en libros de la cuenta por cobrar con la estimación del monto que efectivamente se espera recuperar.

2. Si la entidad opera con un volumen significativo de ventas a crédito, es posible que necesite clasificar su cartera según niveles de riesgo y aplicar porcentajes de deterioro con base en un análisis de la probabilidad de recuperación de cada grupo.

Al realizar las estimaciones de deterioro de las cuentas por cobrar, se debe actuar con prudencia, especialmente considerando las incertidumbres introducidas por la pandemia, para evitar sobreestimar o subestimar los activos de la entidad.

Es importante señalar que, a nivel fiscal, el monto deducible dependerá de si se trata de una provisión general, individual o si la deuda ha sido declarada completamente incobrable. Este aspecto se explorará con mayor detalle al abordar las partidas conciliatorias aplicables al año gravable 2024.

Durante el año 2024 la IASB ha propuesto la introducción de un modelo de pérdida crediticia esperada para ciertos activos financieros medidos al costo amortizado, con el objetivo de reflejar de manera más precisa el riesgo crediticio asociado a las cuentas por cobrar.

2.3.1.3. Inventarios

Los inventarios están definidos en la sección 13 del Estándar Internacional para Pymes.

El control de inventarios y su correcta inclusión en los estados financieros son aspectos esenciales para las empresas, ya que permiten una gestión adecuada de las mercancías. Para llevar a cabo este control, las empresas pueden optar por dos sistemas: 1) el inventario periódico o sistema de juego de inventarios, y 2) el inventario permanente.

Métodos de valuación de Inventarios

El valor de los inventarios dependerá del método de valuación empleado. Dado que el control del costo es crucial para la operación de las empresas, es importante que la valuación se realice utilizando el método adecuado.

El método seleccionado para la valuación de inventarios permite gestionar tanto el flujo como el costo de los artículos en existencia, otorgando una base uniforme para cada uno de ellos.

Los métodos de valuación más comunes son:

1. Método PEPS (primeras en entrar, primeras en salir): este método se basa en la suposición de que los artículos o materias primas que ingresaron primero a la empresa son los primeros en ser vendidos (costo de ventas) o utilizados en la producción (costo de producción).

2. Método del promedio ponderado: este método calcula el costo unitario promedio de las mercancías en inventario, dividiendo el costo total de los bienes disponibles para la venta entre las unidades en existencia. El valor resultante se asigna a cada unidad vendida para determinar el costo de ventas. Este método solo es aplicable cuando la entidad utiliza el sistema de inventario permanente.

3. Método de identificación específica: el método de identificación específica es adecuado solo para la valoración de ciertos inventarios específicos, como se menciona en las secciones 13.17 y 13.18 del Estándar para Pymes. Desde 2024 se ha permitido el uso de técnicas de medición como el costeo estándar y el método del margen bruto, siempre que los resultados obtenidos se aproximen al costo real y se basen en niveles normales de eficiencia y utilización de capacidad.

|

El método UEPS (últimas en entrar, primeras en salir) no está permitido por las NIIF para pymes ya que su utilización distorsiona la realidad económica de la organización. |

2.3.1.3.1. Medición inicial y posterior de los inventarios

La medición de los inventarios debe realizarse al valor menor entre el costo y el precio de venta estimado menos los costos de terminación y venta. Los Estándares Internacionales también establecen que los inventarios deben someterse a una evaluación de deterioro al cierre de cada período, en caso de que el valor en libros supere su importe recuperable.

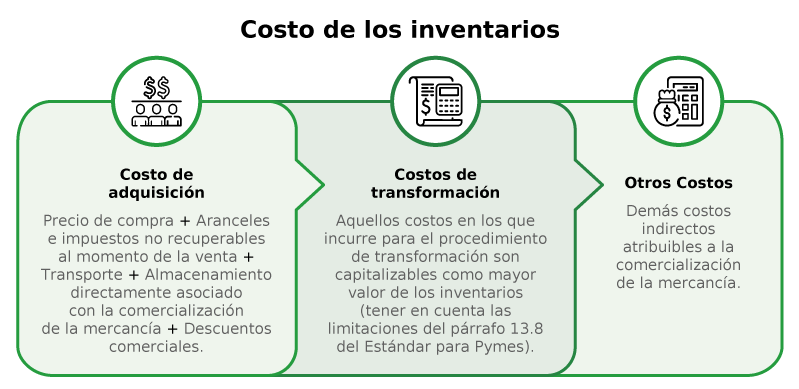

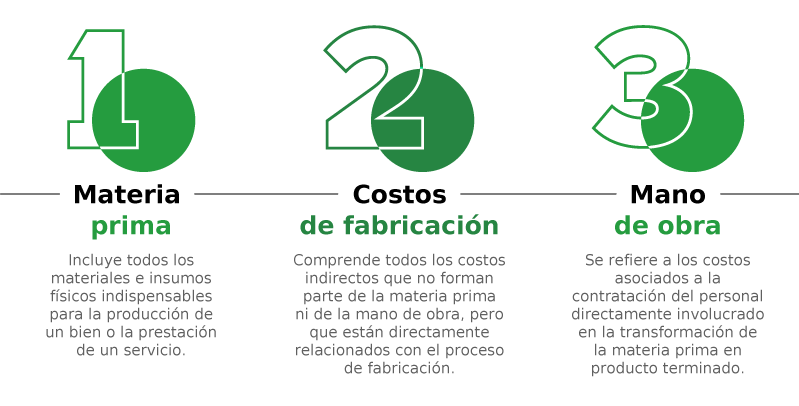

Así, en la medición inicial, es necesario comparar el valor neto realizable con el costo, el cual incluye tres elementos: los costos de adquisición, los costos de transformación y otros gastos incurridos para situar los inventarios en su condición y ubicación actuales, detallados de la siguiente manera:

En la valoración de los inventarios es fundamental considerar los costos de terminación y venta; esta estimación permite determinar el valor neto realizable, el cual se calcula restando los costos de terminación y venta del precio de venta estimado de los inventarios a la fecha de cierre.

Costo de adquisición

El costo de adquisición incluye todos los gastos relacionados con la compra y transformación de los inventarios, además de los costos incurridos para ponerlos en su condición y ubicación actuales.

|

Caso prácticoLa empresa “El Ejercicio SAS” importa mercancías por un valor de $125.000.000, que incluye aranceles por $15.000.000 y un IVA de $22.300.000. La transferencia de riesgos y beneficios de la propiedad de las mercancías ya se ha realizado, de modo que, una vez retirada la mercancía de la bodega portuaria, la empresa incurre en un gasto adicional de $1.200.000 para transportarla hasta su almacén. Posteriormente, realiza otro gasto de transporte de $400.000 para entregar la mercancía al cliente, además de incurrir en gastos de venta de $800.000.

Es importante aclarar que ni el valor del IVA ni los gastos de transporte para entregar la mercancía al cliente además de los demás gastos en ventas no constituyen parte del costo de adquisición según la definición de NIIF. |

||||||||||||

Costos de transformación

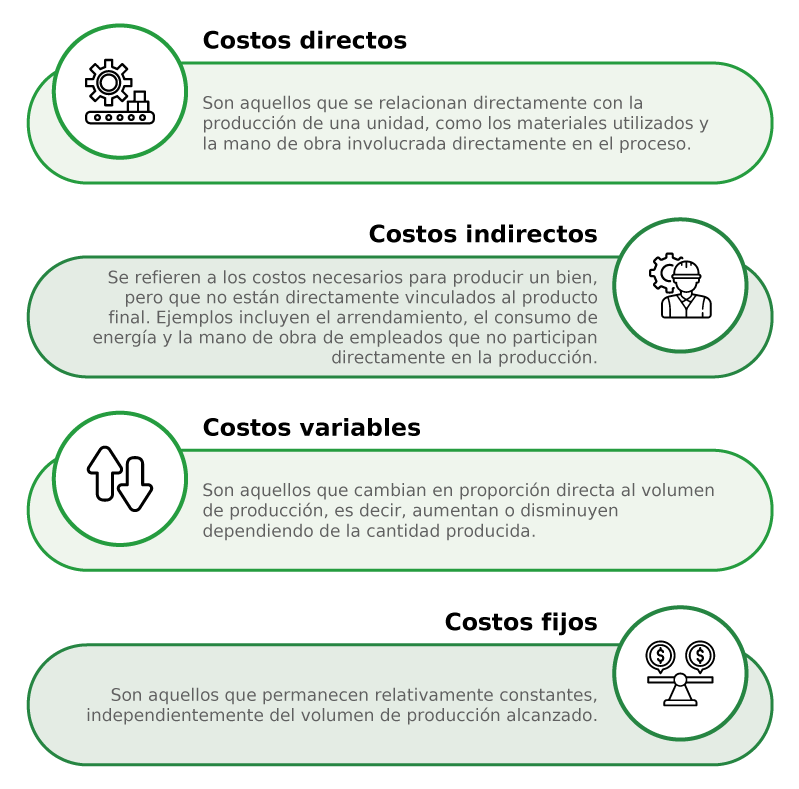

Los costos de transformación están asociados a la producción de bienes y pueden estar directa o indirectamente relacionados con las unidades de producción.

|

Caso prácticoLa empresa “El Ejercicio SAS” importa mercancías por un valor de $125.000.000, que incluye aranceles por $15.000.000 y un IVA de $22.300.000. La transferencia de riesgos y beneficios de la propiedad de las mercancías ya se ha realizado, de modo que, una vez retirada la mercancía de la bodega portuaria, la empresa incurre en un gasto adicional de $1.200.000 para transportarla hasta su almacén. Posteriormente, realiza otro gasto de transporte de $400.000 para entregar la mercancía al cliente, además de incurrir en gastos de venta de $800.000.

Es importante aclarar que ni el valor del IVA ni los gastos de transporte para entregar la mercancía al cliente además de los demás gastos en ventas no constituyen parte del costo de adquisición según la definición de NIIF. |

||||||||||||

|

Dentro del costo de los inventarios se excluyen los costos por desperdicio de materiales, mano de obra u otros que sean considerados importes anormales del proceso productivo; los costos de almacenamiento que no son necesarios durante la producción; los costos indirectos de administración que no contribuyan con el proceso de acondicionamiento o adecuación del inventario; y los costos en los que se incurra en el proceso de venta del inventario. Lo anterior de acuerdo con el párrafo 13.13 del Estándar para Pymes. |

2.3.1.3.2. Deterioro del valor de los inventarios

El Estándar para Pymes señala en la sección 27.2 que:

“Una entidad evaluará en cada fecha sobre la que se informa si ha habido un deterioro del valor de los inventarios. La entidad realizará la evaluación comparando el importe en libros de cada partida del inventario (o grupo de partidas similares) con su precio de venta menos los costos de terminación y venta.”

Estos estándares tienen como objetivo reflejar con mayor precisión el valor real de las partidas; por lo tanto, el reconocimiento de los activos requiere evaluar el deterioro que puedan haber sufrido los inventarios.

Para determinar dicho deterioro, la entidad debe calcular el valor neto de realización y compararlo con el importe en libros de cada partida del inventario, conforme se indica a continuación:

Valor neto de realización (VNR) < Precio de adquisición o costo de producción = Deterioro

Este deterioro puede originarse por diversos motivos, tales como:

-

Inventarios con daños físicos.

-

Inventarios que han quedado parcial o totalmente obsoletos.

-

Disminución en los precios de mercado.

-

Incremento en los costos estimados para completar su producción o venta.

Así mismo, la sección 27.4 del Estándar para Pymes indica que la entidad debe revertir el deterioro cuando cesen las circunstancias que motivaron dicho reconocimiento, realizando una reevaluación en un periodo posterior.

|

Caso prácticoA continuación, te compartimos un caso práctico sobre impuesto diferido por deterioro de inventario, para que complementes tus conocimientos en este tema. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

2.3.1.4. Propiedad, planta y equipo

De acuerdo con el párrafo 17.2 de Estándar para Pymes, un activo puede clasificarse dentro de las propiedades, planta y equipo cuando cumpla con las siguientes condiciones:

- Ser tangible.

- Estar destinado a la producción o el consumo de bienes y servicios, para arrendarse a terceros o para usarse con fines administrativos.

- Se espera utilizar por más de un período.

Al clasificar un activo como propiedad, planta y equipo, es fundamental diferenciarlo de las propiedades de inversión. La clave para esta distinción radica en analizar el uso y el propósito que la administración pretende asignar a dichos activos.

La categoría de propiedad de inversión se refiere a una gama más limitada de activos, abarcando únicamente bienes inmuebles, como terrenos y edificaciones, siempre y cuando su propósito sea generar ingresos, plusvalías o ambos. En esta categoría se incluyen terrenos, oficinas, consultorios, bodegas, casas, apartamentos, entre otros, destinados por la entidad al arrendamiento o con fines de valorización. No forman parte de esta categoría los inmuebles destinados al uso propio del propietario, los involucrados en procesos productivos o los destinados al área administrativa de la entidad.

|

Las propiedades de inversión y propiedades, planta y equipo son categorías diferentes de activos que deben revelarse por separado en el estado de situación financiera. La propiedad, planta y equipo incluye activos tangibles utilizados en el proceso productivo, administrativo o destinados a arrendamiento con un uso esperado superior a un período. Por su parte, las propiedades de inversión tienen una definición más específica, incluye principalmente inmuebles que generan renta o plusvalía por sí mismos. |

2.3.1.4.1. Medición inicial y posterior de la propiedad, planta y equipo

En lo que respecta a los lineamientos normativos para la medición de las propiedades, planta y equipo en entidades del grupo 2, se debe consultar la sección 17 del Estándar para Pymes. La normativa no impone un modelo específico de medición, permitiendo a la entidad elegir entre el modelo del costo o el de revaluación, dependiendo de sus características y de los criterios que fundamentan sus políticas contables.

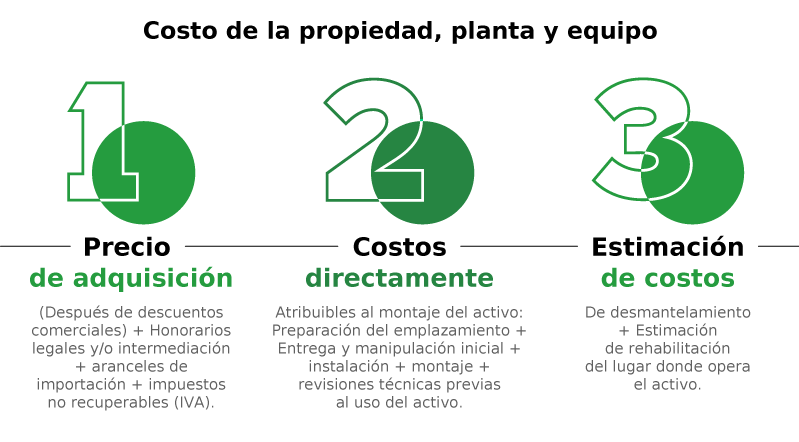

Conforme al párrafo 17.9 del Estándar para Pymes, en el reconocimiento inicial, los elementos de propiedades, planta y equipo se miden al costo. El párrafo 17.10 establece que el costo de estos activos está compuesto de la siguiente manera:

Costo de la propiedad, planta y equipo

Las entidades del grupo 2 no deben capitalizar los costos de los préstamos en los que incurran al adquirir o construir un elemento de propiedades, planta y equipo; en su lugar, estos costos deben registrarse como gastos en el estado de resultados.

Cuando estos elementos se adquieren a crédito, el párrafo 17.13 del Estándar para Pymes establece que el activo debe registrarse al precio de la transacción, mientras que los intereses generados deben reconocerse en el estado de resultados. Si el elemento de propiedades, planta y equipo se adquiere bajo un plazo que excede los términos normales de crédito, el mismo párrafo 17.13 indica que el activo debe medirse al valor presente de los pagos futuros.

Desmantelamiento de propiedades, planta y equipo

Según el Estándar para Pymes, al realizar la medición inicial de un activo calificado como propiedad, planta y equipo, se puede incluir el monto correspondiente a la estimación inicial de los costos de desmantelamiento o retiro de dicho activo, así como la restauración del sitio donde se ubica.

Un caso en el que es necesario estimar los costos futuros de desmantelamiento de propiedades, planta y equipo es el de una empresa que cuenta con vehículos para transportar sustancias químicas peligrosas y debe, por normativa vigente, retirar estos vehículos al finalizar su vida útil, lo que implica costos de desmantelamiento y reciclaje, para lo cual contrata una empresa especializada. Cuando está claro que se incurrirá en costos futuros para el desmantelamiento de propiedades, planta y equipo (los cuales se reconocerán como un valor adicional del activo, contrapartida a una provisión en el pasivo), las normas en los numerales 21.5, 21.7 y 21.11 del Estándar para Pymes sugieren que el pasivo correspondiente debe estimarse al valor presente de los costos futuros esperados, y ajustarse al cierre de cada período cuando se informe de cambios en la estimación. El párrafo 21.11 indica lo siguiente:

“Una entidad revisará y ajustará las provisiones en cada fecha sobre la que se informe para reflejar la mejor estimación actual del importe que sería requerido para cancelar la obligación en esa fecha. Cualquier ajuste a los importes previamente reconocidos se reconocerá en resultados, a menos que la provisión se hubiera reconocido originalmente como parte del costo de un activo (véase el párrafo 21.5). Cuando una estimación se mida por el valor presente que se espera que sea requerido para cancelar la obligación, la reversión del descuento se reconocerá como un costo financiero en los resultados del período en que surja.”

Para ejemplificar lo anterior, supongamos que en marzo de 2024, al adquirir vehículos para el transporte de sustancias tóxicas, se estimó que el valor presente de los costos futuros de desmantelamiento era de $800.000. Así, si al cierre de 2024 solo se actualizó dicho saldo a valor presente, generando un ajuste por descuento de $80.000, este ajuste se registraría como un incremento en el valor del pasivo, con contrapartida en los gastos del ejercicio.

Sin embargo, si al cierre de 2024, además del ajuste por descuento, una nueva información indica que los costos futuros de desmantelamiento aumentarán en $300.000, se deberá realizar un registro adicional de $220.000. Este incremento se reflejaría tanto en el costo del activo como en el pasivo estimado. En este caso, al elevarse el valor del activo, también debe evaluarse si existe deterioro, ya que el importe en libros podría exceder su valor recuperable.

Modelos de medición

En cuanto a la medición posterior de propiedades, planta y equipo, el párrafo 17.15 del Estándar para Pymes establece que:

“La entidad elegirá como política contable el modelo del costo del párrafo 17.15.A o el modelo de revaluación del párrafo 17.15B, y aplicará esa política a todos los elementos que compongan una misma clase de pro piedades, planta y equipo.”

|

Artículo |

Modelo de revaluación |

Modelo del costo |

|---|---|---|

|

Características |

Este modelo establece que un elemento de propiedad, planta y equipo debe medirse por su valor revaluado. Los incrementos en el valor revaluado del activo se registran en el patrimonio. específicamente en el Otro Resultado Integral (ORI), en una cuenta denominada superávit por revaluación. Según el Estándar para Pymes, en el párrafo 17.15, si una entidad utiliza el modelo de revaluación, debe aplicarlo de manera uniforme a todos los activos dentro de la misma clase. Esto significa que la gerencia no puede decidir aplicarlo solo a ciertos activos de forma selectiva, sino que debe ser consistente en su aplicación para todos los activos de una misma categoría, como terrenos, edificaciones, maquinaria, muebles o equipos de cómputo. |

Según el párrafo 17.15 del Estándar para PYMES, las entidades del Grupo 2 de convergencia pueden optar por el modelo del costo para la medición posterior de sus propiedades, planta y equipo. Este modelo, descrito en el párrafo 17.15A, se basa en registrar el costo inicial del activo y restarle la depreciación acumulada y cualquier pérdida por deterioro reconocida. |

|

Cálculos |

(+) Valor razonable del elemento de la propiedad, planta y equipo en el momento de la revaluación () Depreciación acumulada () Cualquier importe acumulado de pérdidas por deterioro de valor posteriores. (=) Valor revaluado. |

(+) Costo de la medición inicial del elemento de la propiedad, planta y equipo. () Depreciación acumulada. () Cualquier importe de pérdidas por deterioro del valor acumuladas. |

|

Utilidad para activos que... |

|

|

Depreciación

La depreciación es un método contable que permite reconocer el desgaste progresivo de un activo a lo largo de su vida útil, debido a su uso en la generación de beneficios económicos, el paso del tiempo y la obsolescencia. En otras palabras, la depreciación distribuye el costo del activo durante su vida útil, permitiendo así una adecuada correspondencia entre los costos y gastos asociados a la generación de ingresos. La depreciación acumulada facilita el cálculo del valor en libros de un activo, por lo que se registra como un costo de producción o gasto en el estado de resultados, en contrapartida a una cuenta correctora del activo denominada “depreciación acumulada”.

El uso del modelo de revaluación no exime a la entidad de depreciar sus activos. Por lo tanto, la entidad debe registrar la depreciación considerando la vida útil y el valor residual estimado del activo de propiedades, planta y equipo, y debe revisar periódicamente su valor en libros para ajustarlo a su valor razonable. El Estándar para Pymes no especifica el tratamiento de la depreciación de un activo revaluado; sin embargo, aplicando el párrafo 10.6, la entidad puede referirse al Estándar Pleno para definir sus políticas contables. Así, el párrafo 35 de la NIC 16 describe el tratamiento de la depreciación de activos revaluados de la siguiente forma:

“Cuando se revalúe un elemento de pro- piedades, planta y equipo, la depreciación acumulada a la fecha de revaluación puede ser tratada de cualquiera de las siguientes maneras:

a. Reexpresada proporcionalmente al cambio en el importe en libros bruto del activo, de manera que el importe en libros del mismo después de la revaluación sea igual a su importe revaluado. Este método se utiliza a menudo cuando se revalúa el activo por medio de la aplicación de un índice para determinar su costo de reposición depreciado (véase la NIIF 13).

b. Eliminada contra el importe en libros bruto del activo, de manera que lo que se reexpresa es el importe neto resultante hasta alcanzar el importe neto revaluado del activo. Este método se utiliza habitualmente en edificios.”

Para calcular la depreciación de un activo, es fundamental seleccionar el método de depreciación que mejor represente el patrón en que se consumirán los beneficios económicos del activo. Además, es esencial tener en cuenta los siguientes conceptos:

|

Cuando un elemento de propiedades, planta y equipo es revaluado, su valor en libros generalmente aumenta. Este nuevo valor revaluado debe depreciarse durante la vida útil restante del activo. Como resultado, la revaluación genera un incremento en el monto de la depreciación para los períodos futuros, ya que se deprecia no solo el costo original del activo, sino también el nuevo valor que refleja el valor razonable. |

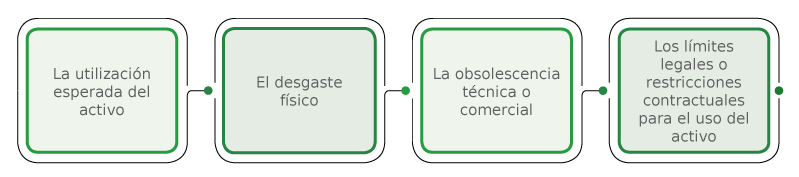

1. Vida útil: se refiere al periodo durante el cual la entidad prevé utilizar un activo o la cantidad de unidades de producción que espera obtener de él. Al estimar la vida útil, deben considerarse cuatro aspectos clave, los cuales se detallan en el párrafo 17.21 del Estándar para Pymes:

2. Valor residual: es la cantidad que se espera recibir por la venta o disposición del activo al término de su vida útil, una vez deducidos los costos de dicha disposición. Una estimación precisa del valor residual permite una distribución apropiada del importe depreciable, dado que un valor residual elevado reduce la depreciación, mientras que un valor residual bajo la incrementa. La correcta estimación de este valor es crucial para obtener un estado de resultados que refleje fielmente el desempeño. Si el valor residual no se estima o actualiza adecuadamente, podría resultar en una ganancia o pérdida significativa al dar de baja el activo, dificultando así una evaluación precisa del rendimiento financiero de la entidad.

3. Valor depreciable: el importe depreciable es el valor del activo que se someterá a depreciación. Se calcula tomando el costo del activo y restando su valor residual. Según la definición de "depreciación", las entidades no deben depreciar un monto superior al importe depreciable de cada activo. Esto implica que la depreciación no es un procedimiento automático basado únicamente en el costo del activo, sino que requiere una estimación adecuada de su base depreciable, lo cual incluye una correcta determinación del valor residual.

Métodos de depreciación

Las Normas de Información Financiera no especifican métodos de depreciación permitidos o prohibidos. En su lugar, el párrafo 17.22 del Estándar para PYMES exige que la entidad elija un método de depreciación que refleje el patrón en el cual se espera consumir los beneficios económicos del activo. Esto implica que la elección del método debe hacerse para cada activo en particular, considerando el uso que la entidad planea darle. Aunque no es una lista limitativa, la norma menciona los siguientes métodos de depreciación como ejemplos.

|

Método lineal |

Depreciación decreciente |

Métodos basados en el uso |

|---|---|---|

|

Consiste en suponer que los activos se usan con la misma intensidad periodo tras período. El cálculo radica en dividir el costo del activo entre los años de vida útil. |

Es un mecanismo de depreciación acelerada que permite reconocer un mayor desgaste del activo en sus primeros años y uno menor hacia los años finales de su vida útil.

Este método se utiliza para activos que se utilizan con mayor intensidad al inicio de su vida útil.

El cálculo radica en determinar la tasa de depreciación que se aplicará al costo del activo para hallar el valor a depreciar.

La tasa de depreciación se calcula mediante la siguiente formula: 1(valor recuperable /costo del activo) 1/ años de vida útil del activo. En este método siempre se debe establecer un valor recuperable. |

La depreciación bajo el método de unidades de producción se calcula conforme los servicios prestados o unidades producidas.

El cálculo consiste en dividir el costo del activo entre las unidades totales estimadas para su vida útil y multiplicarlas por las unidades del periodo. |

Deterioro de los activos de propiedades, planta y equipo

De acuerdo con el párrafo 27.5 del Estándar para Pymes, un activo (excluyendo inventarios), como propiedades, planta y equipo, activos intangibles o propiedades de inversión valoradas bajo el modelo de costo-depreciación-deterioro, presenta deterioro cuando su valor en libros supera su importe recuperable. Para identificar este deterioro, deben seguirse los siguientes pasos:

1. Evaluar si existen indicios de deterioro, los cuales pueden originarse de fuentes externas o internas. Entre las fuentes externas se incluyen la disminución del valor de mercado del activo y factores adversos en el entorno legal, económico o tecnológico. Por otro lado, las fuentes internas abarcan situaciones como la obsolescencia o el deterioro físico del activo, cambios significativos en su uso previsto que perjudiquen a la entidad, o un rendimiento económico desfavorable asociado al activo.

2. Determinar el importe recuperable. Cuando una entidad identifica indicios de deterioro en un activo (o una Unidad Generadora de Efectivo - UGE), debe calcular su importe recuperable. Este se define como el mayor valor entre el valor razonable menos los costos de venta y el valor en uso del activo, aplicable a todos los activos excepto los inventarios.

3. Comparar el importe recuperable con el valor en libros del activo. Una vez determinado el importe recuperable del activo o de la Unidad Generadora de Efectivo (UGE), este debe ser comparado con su valor en libros. Si el valor en libros excede el importe recuperable, se debe reconocer una pérdida por deterioro.

4. Cuando un activo presenta deterioro, la pérdida se registra en el estado de resultados, salvo en el caso de elementos de propiedad, planta y equipo medidos por el modelo de revaluación, donde la pérdida se descuenta del superávit por revaluación, si existe. Para los activos de una UGE (Unidad Generadora de Efectivo), primero se ajusta la plusvalía asociada y luego se distribuye la pérdida proporcionalmente entre los demás activos según su valor en libros.

“Para el modelo de revaluación se han realizado aclaraciones en 2024 por parte de la IASB sobre la aplicación del modelo de revaluación, enfatizando que, si una entidad opta por este modelo, debe aplicarlo de manera uniforme a todos los activos de la misma clase, evitando la aplicación selectiva.”

|

Caso prácticoVeamos un caso práctico sobre impuesto diferido en la depreciación de planta y equipo, para que complementes tus conocimientos en este tema. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

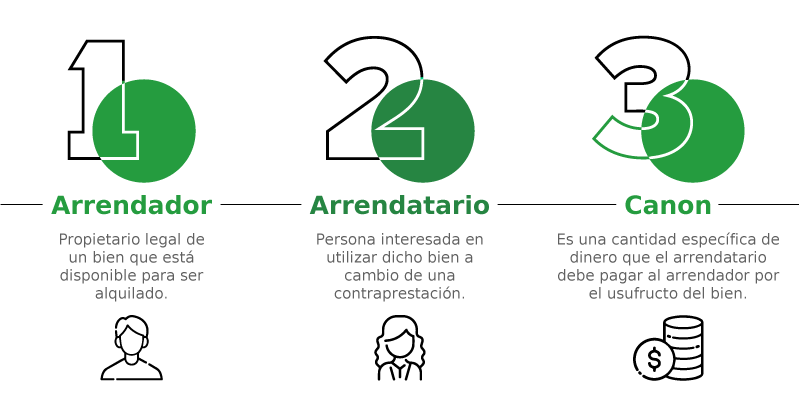

2.3.1.5 Propiedades de inversión

Como se mencionó al inicio de la sección sobre propiedades, planta y equipo, las propiedades de inversión se distinguen de estos activos al corresponder a bienes inmuebles, tales como terrenos y edificaciones, cuyo propósito es exclusivamente la generación de ingresos por renta, plusvalías o ambos.

En este contexto, las propiedades de inversión se reconocerán como activos únicamente cuando:

-

Exista la probabilidad de que los beneficios económicos que estén asociados con tales propiedades fluyan hacia la entidad.

-

Su costo pueda ser medido con fiabilidad.

2.3.1.5.1 Medición inicial y posterior de las propiedades de inversión

La sección 16 del Estándar para Pymes establece que, en su reconocimiento inicial, las propiedades de inversión deben medirse al costo, el cual incluye el precio de compra y cualquier gasto directamente atribuible, como honorarios legales, comisiones de intermediación, impuestos de transferencia de propiedad y otros costos de transacción.

En caso de que el pago se extienda más allá de los términos habituales de crédito, el costo se calculará como el valor presente de los pagos futuros. Además, los costos de mantenimiento diario de una propiedad de inversión no deben incluirse en el importe en libros de este activo, ya que deben registrarse como gastos en el estado de resultados.

En cuanto a la medición posterior, el párrafo 16.7 del Estándar para Pymes indica que las propiedades de inversión cuyo valor razonable pueda determinarse de forma confiable y sin incurrir en costos o esfuerzos desproporcionados deben medirse al valor razonable en cada fecha de informe, reconociendo en el estado de resultados los cambios en su valor. Si una participación en una propiedad mantenida bajo arrendamiento clasifica como propiedad de inversión, la partida a valorar será esa participación, no la propiedad subyacente.

Cuando no sea posible medir de manera confiable o sin un costo o esfuerzo desproporcionado un elemento de las propiedades de inversión, la entidad deberá contabilizar el activo según la sección 17 del Estándar para Pymes, que trata sobre propiedades, planta y equipo, hasta que una medición confiable del valor razonable sea nuevamente viable.

Además, una entidad solo transferirá un activo de propiedad, planta y equipo a propiedades de inversión o viceversa cuando el activo en cuestión, ya sea propiedad, planta y equipo o propiedad de inversión, deje de cumplir los criterios para permanecer en su categoría actual.

2.3.1.5.2 Reclasificaciones de propiedades de inversión

Las reclasificaciones hacia o desde la categoría de propiedad de inversión se realizan exclusivamente cuando ocurre un cambio en el uso del activo, evidenciado de la siguiente manera:

1. Inicio de la ocupación por el propietario, en caso de una transferencia de una propiedad de inversión a propiedad, planta y equipo.

2. Inicio de un desarrollo con intención de venta, en el caso de una transferencia de una propiedad de inversión a inventarios.

3. Inicio de un arrendamiento operativo a un tercero, en el caso de una transferencia de inventario o de propiedad, planta y equipo a propiedades de inversión.

4. El inicio de un desarrollo con intención de venta, en el caso de una transferencia de una propiedad de inversión a inventarios.

5. El inicio de una operación de arrendamiento operativo a un tercero, en el caso de una transferencia de inventario o propiedad, planta y equipo a propiedades de inversión.

2.3.1.6 Intangibles

Los activos intangibles son aquellos que pueden identificarse, no son de naturaleza monetaria y carecen de forma física o corporalidad. La sección 18 del Estándar para Pymes establece las condiciones que deben cumplirse para registrar un activo intangible en los libros contables, de la siguiente manera:

a. Que sea probable que genere beneficios futuros.

b. Que su costo pueda medirse con fiabilidad.

c. El activo no es resultado de desembolsos incurridos de manera interna para su formación.

De este modo, dichas condiciones pueden aplicarse a los intangibles bajo las siguientes premisas:

1. Identificación

-

Debe ser posible separar el intangible de la entidad sin afectar sus operaciones, permitiendo su venta, arrendamiento, explotación o intercambio.

-

Su origen puede derivarse de beneficios contractuales o legales, independientemente de si son transferibles o separables de la entidad.

2. Control

-

Implica la capacidad de obtener beneficios del activo e impedir que otras entidades accedan a ellos. Esta capacidad suele establecerse mediante contrato o por disposiciones legales.

-

La entidad puede ejercer control mediante derechos legales, como la propiedad intelectual, o restricciones que se deriven de acuerdos comerciales, entre otros.

3. Beneficios futuros

Deben generar beneficios, ya sea mediante la venta de bienes y servicios, ahorro de costos u otros beneficios derivados del uso del activo.

Los activos intangibles pueden clasificarse, según su forma de incorporación en los estados financieros, como adquiridos o desarrollados internamente:

a) Intangibles adquiridos: son aquellos que se han obtenido de terceras partes como resultado de una compra, una donación, una combinación de negocios o una permuta. Ejemplo:

-

Marca comercial adquirida a un competidor.

-

Franquicia adquirida para explotar un establecimiento de comidas rápidas.

-

Adquisición de una licencia de programa.

b) Intangibles formados internamente: son aquellos creados como consecuencia de la operación de la entidad, sin que existiera la necesidad de realizar pagos adicionales. Ejemplo:

-

Listas de clientes.

-

Crédito mercantil generado internamente.

-

Posicionamiento de marca.

2.3.1.6.1 Medición inicial y posterior de los intangibles

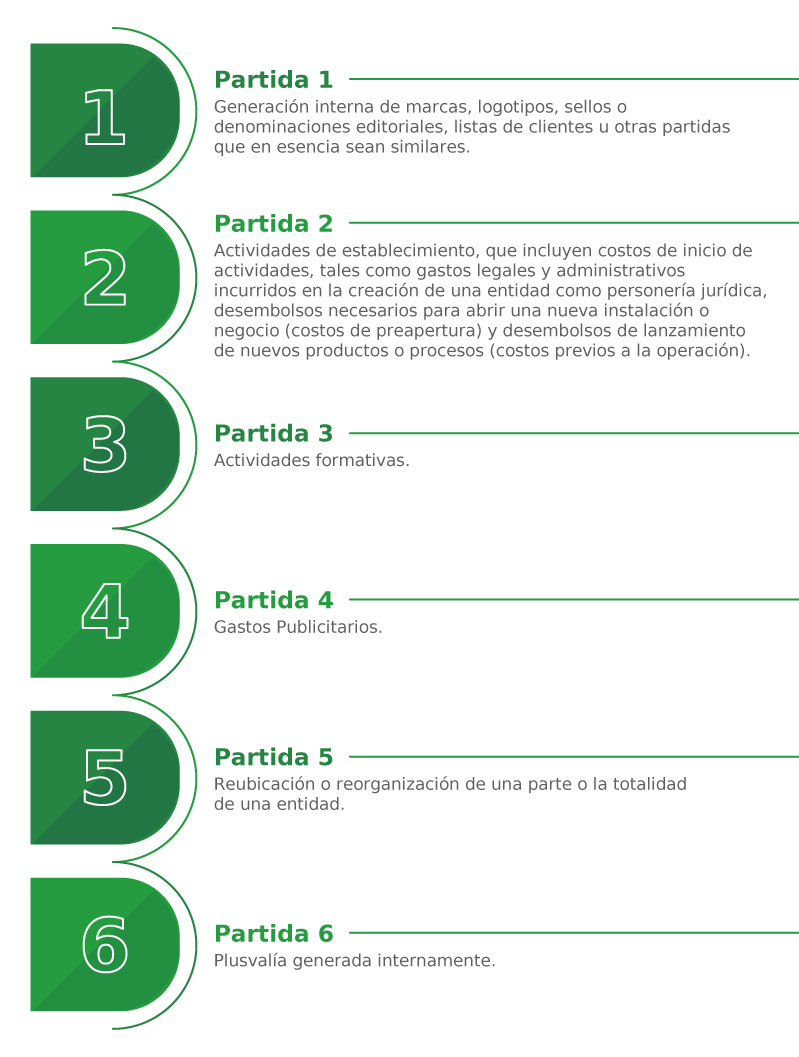

Los intangibles generados internamente no pueden reconocerse como activos, ya que no son identificables, no están bajo el control de la entidad y no es posible medirlos de manera confiable.

De otra parte, los intangibles adquiridos sí pueden ser reconocidos como activos. Su reconocimiento inicial está detallado en los párrafos 18.10 a 18.13 del Estándar para Pymes, de acuerdo con el tipo de intangible, de la siguiente manera:

|

Tipo de intangible |

Párrafo del Estándar para Pymes |

Costo del activo |

|---|---|---|

|

Comprado por separado |

18.1 |

(+) Precio de adquisición, incluyendo aranceles de importación e impuestos no recuperables. (-) Descuentos comerciales y rebajas. (+) Costos directamente atribuibles a la preparación del activo para su Uso. |

|

Adquiridos como parte de una combinación de negocios |

18.11 |

Valor razonable en la fecha de adquisición. Si no puede medir el valor razonable con fiabilidad, no debe reconocer el intangible. |

|

Adquiridos mediante una donación |

18.12 |

Valor razonable en la fecha en que se recibe o es exigible.

|

|

Adquiridos mediante una permuta |

18.13 |

Valor razonable. Si la transacción no tiene carácter comercial o el valor razonable no puede medirse con fiabilidad, el costo es su valor en libros. |

En cuanto a los desembolsos realizados internamente en una partida intangible, estos deben ser reconocidos como un gasto, incluyendo todos los desembolsos relacionados con actividades de investigación y desarrollo, en el momento en que se incurren, a menos que formen parte del costo de otro activo que cumpla con los criterios de reconocimiento.

Partidas que deben reconocerse como gasto y no como un activo intangible

|

Los activos intangibles formados internamente no pueden reconocerse como activos porque no pueden medirse con fiabilidad. |

En cuanto a la medición posterior, la entidad debe valorar los intangibles al costo, menos cualquier amortización acumulada y cualquier pérdida acumulada por deterioro de valor.

Para ello, es fundamental considerar el concepto de vida útil en relación con este tipo de activos. Según el Estándar para Pymes, se estima que todos los activos poseen una vida útil finita. En el caso de los activos intangibles derivados de un derecho contractual o legal, la vida útil no excederá el plazo de estos derechos, aunque podría ser menor, dependiendo del tiempo durante el cual la entidad espera utilizar el activo. Si el derecho contractual o legal se ha establecido por un período limitado con posibilidad de renovación, la vida útil del activo intangible solo incluirá el período o los períodos de renovación cuando exista evidencia de que la entidad renovará dicho derecho sin incurrir en un costo significativo.

Si no es posible estimar la vida útil de manera fiable, se debe considerar la estimación de la gerencia sin superar los diez (10) años.

Así, para la amortización, la entidad debe distribuir el importe depreciable de un activo intangible de manera sistemática durante su vida útil. Este cargo se reconocerá como un gasto en cada período, a menos que otra sección de la norma requiera que el costo se reconozca como parte del costo de un activo, como en el caso de inventarios o propiedad, planta y equipo.

La amortización comienza cuando el activo intangible está disponible para su uso, es decir, cuando cumple con las condiciones y ubicación necesarias para el uso previsto por la gerencia, y finaliza cuando el activo se da de baja en las cuentas. La entidad debe seleccionar un método de amortización que refleje el patrón previsto de consumo de los beneficios económicos futuros del activo. Si no es posible determinar dicho patrón de manera fiable, se utilizará el método lineal.

Valor residual de los intangibles

Según el párrafo 18.23 del Estándar para Pymes, el valor residual de un intangible es cero, salvo que:

1. Exista un compromiso de un tercero para comprar el activo al término de su vida útil, o;

2. Exista un mercado activo para el activo y pueda determinarse su valor residual en referencia a dicho mercado; además, debe ser probable que este mercado esté presente al final de la vida útil del activo.

Asimismo, la entidad debe evaluar si el intangible ha sufrido deterioro, aplicando lo dispuesto en la sección 27 del Estándar para Pymes.

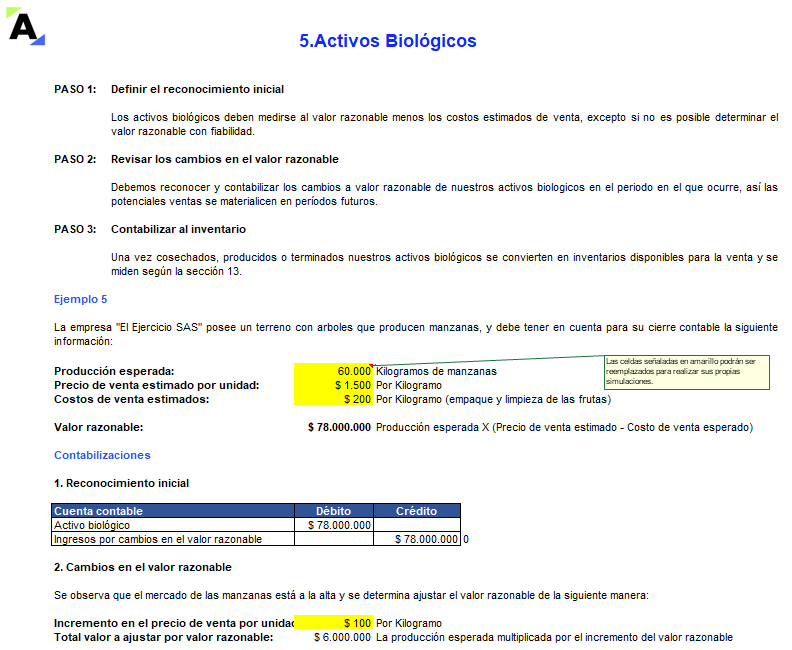

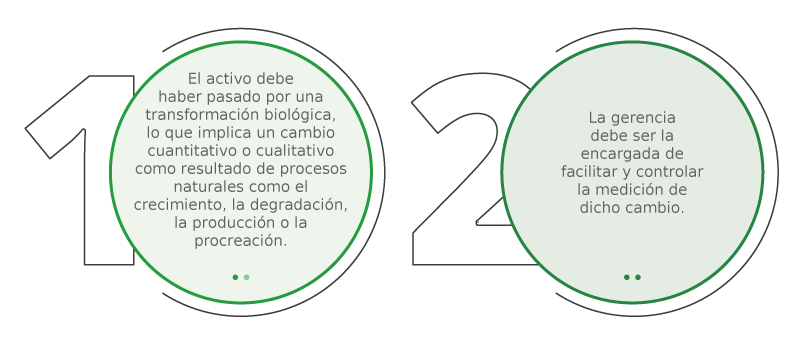

2.3.1.7. Activos biológicos

De acuerdo con la NIC 41 – Agricultura, los activos biológicos se definen como animales vivos o plantas empleados en una actividad agrícola. La actividad agrícola, a su vez, implica la gestión que realiza una entidad para la transformación biológica y la recolección de activos biológicos, destinados a la venta o a su conversión en productos agrícolas u otros activos biológicos.

En este contexto, para que una entidad reconozca un animal vivo o una planta como activo biológico, debe verificar los siguientes aspectos:

2.3.1.7.1. Clasificación de los activos biológicos

Respecto a los activos biológicos, tanto la NIC 41 como la NIC 16 establecen que las plantas productoras no se consideran activos biológicos. Sin embargo, la sección 34 del Estándar para Pymes sí las incluye dentro de esta categoría. En el caso de los animales, ambos estándares coinciden en catalogarlos como activos biológicos, inventario o propiedades, planta y equipo, según corresponda.

Categorización de los activos biológicos

Según el Concepto 530 emitido por el CTCP el 29 de mayo de 2020, para clasificar los activos biológicos, la entidad debe formularse las siguientes preguntas:

a. ¿Se trata de animales vivos?

b. ¿Experimentan transformación biológica?

c. ¿La entidad los mantiene con el propósito de venderlos, generar otros productos agrícolas o para producción?

A continuación, se presenta un ejemplo para ilustrar la clasificación de un grupo de caballos en cada una de las categorías.

|

Propiedad, planta y equipo |

Activo biológico |

Inventario |

|---|---|---|

|

Una entidad posee un caballo que, por ser un animal vivo, cumple con la definición de activo biológico. Sin embargo, al ser utilizado para arrear ganado, debe clasificarse como propiedad, planta y equipo, ya que su función principal es apoyar las operaciones de la compañía. Aunque los caballos experimentan transformación biológica, en este caso, la gestión del caballo no está orientada hacia dicha transformación, dado que no se destina a la venta ni a la producción de otros productos agrícolas. |

Una entidad posee un caballo destinado al crecimiento, engorde u otros procesos vinculados a la actividad agrícola. En este caso, debe reconocerse como un activo biológico, ya que el propósito de la entidad es potenciar su transformación agrícola con el objetivo de generar productos agrícolas o prepararlo para la venta. |

Una entidad que no realiza actividades agrícolas y se dedica a la compraventa de caballos deberá reconocerlos como inventario, a pesar de que cumplen con la definición de activo biológico. Esto se debe a que su objeto social está enfocado en la comercialización y no en actividades agropecuarias. |

2.3.1.7.2. Evaluación inicial y subsecuente de los activos biológicos

La sección 34 del Estándar para Pequeñas y Medianas Empresas establece que un animal clasificado como activo biológico debe ser evaluado bajo el modelo del valor razonable, siempre y cuando este sea posible determinar sin un gasto o esfuerzo excesivo. En la eventualidad de que la medición a valor razonable no satisfaga esta característica, el activo biológico podrá ser evaluado bajo el modelo del costo, considerando cualquier depreciación acumulada y la pérdida por deterioro del mismo. Es imperativo que dicha situación sea revelada en los estados financieros, incluyendo la descripción del activo biológico, el método de depreciación utilizado, la duración de la vida útil y el valor residual.

Para determinar el valor razonable, conforme al párrafo 6 de la sección mencionada, la entidad debe examinar los precios comerciales, las referencias del sector agrícola y verificar si existe un mercado abierto para el activo biológico o uno similar. Es esencial que el rubro que se le asigna no sea determinado de manera arbitraria, sino que refleje el valor en el mercado.

Depreciación en activos biológicos evaluados en un valor razonable

Si un activo biológico se cuantifica al valor razonable, el Estándar para Pequeñas y Medianas Empresas no requiere la presentación de la depreciación. Esta se requiere cuando el activo biológico se cuantifica al costo. La presentación de los activos biológicos evaluados a un valor razonable debe fundamentarse en las ganancias o pérdidas derivadas de las variaciones de valor observadas en el período, los incrementos derivados de adquisiciones, los decrementos por recolección o cosecha, entre otras fluctuaciones que puedan incidir en el valor del activo.

La amortización de activos biológicos se realiza bajo el modelo del costo efectivo

Conforme al párrafo 5 de la sección 10 del Estándar para Pequeñas y Medianas Empresas, dado que el tratamiento de la medición de activos biológicos no está especificado en términos de amortización en la sección 34, la entidad puede apoyarse en otras secciones que aborden estos asuntos, como la sección 17 de propiedades, planta y equipo.

A partir de lo anterior, la administración tiene la responsabilidad de establecer el método de amortización que refleje la realidad económica en la que se amortiza el bien biológico. Por ejemplo, las vacas lactantes suelen ser amortizadas en función de la producción de leche anticipada. En lo que respecta a los cultivos, es posible que se amorticen más en los primeros años de vida útil que en los últimos, debido a que las cosechas que se obtienen en estos primeros años son más copiosas y de superior calidad. Los elementos relacionados directamente con las propiedades del activo biológico serán considerados para establecer el método de amortización.

Otro factor a tener en cuenta es la durabilidad. Por ejemplo, una vaca lechera en manos de un productor puede amortizarse en un período de cinco años, mientras que en otro en un período de ocho o diez años. Esto depende de diversos factores, tales como el estado de la ubicación de la vaca, la dieta y el proceso agropecuario al que sea sometida. La vida útil del activo biológico se determinará en función del tiempo durante el cual la administración espere utilizar el activo biológico.

Respecto al valor residual, es necesario realizar una estimación por parte de la administración, teniendo en cuenta que este representa el valor por el cual se puede disponer del activo al concluir su vida útil. Por ejemplo, cuando una vaca lechera completa su proceso productivo, suele ser comercializada como carne en el mercado. Por otro lado, los cultivos de caña de azúcar o algodón, debido a su naturaleza de monocultivo, podrían presentar un valor residual de cero.

Finalmente, en la evaluación del activo biológico en términos de costo es necesario considerar el deterioro, ya sea debido a una enfermedad, plaga u otras circunstancias que resulten en un valor inferior al momento del cierre.

|

Ejemplos de contabilización de activos bajo las NIIF para Pymes

A través de esta herramienta diseñada por Sergio Peraza podrás conocer la contabilización de activos bajo NIIF para Pymes de algunos rubros como la cartera, la compra de propiedad, planta y equipo, las inversiones en asociadas, el movimiento de los inventarios y los activos biológicos con cambios en el valor razonable.

|

|

2.3.1.8. Inversiones

Una inversión se refiere al uso de recursos para la adquisición de activos mediante los cuales se aspira a recuperar el monto de la inversión, añadido a algún valor por concepto de rentabilidad.

Por consiguiente, se puede clasificar una inversión financiera en dos categorías: inversiones a título de deuda e inversiones a título de patrimonio. Estos poseen las siguientes particularidades:

|

Inversiones a título de deuda |

Inversiones a título de patrimonio |

|---|---|

|

|

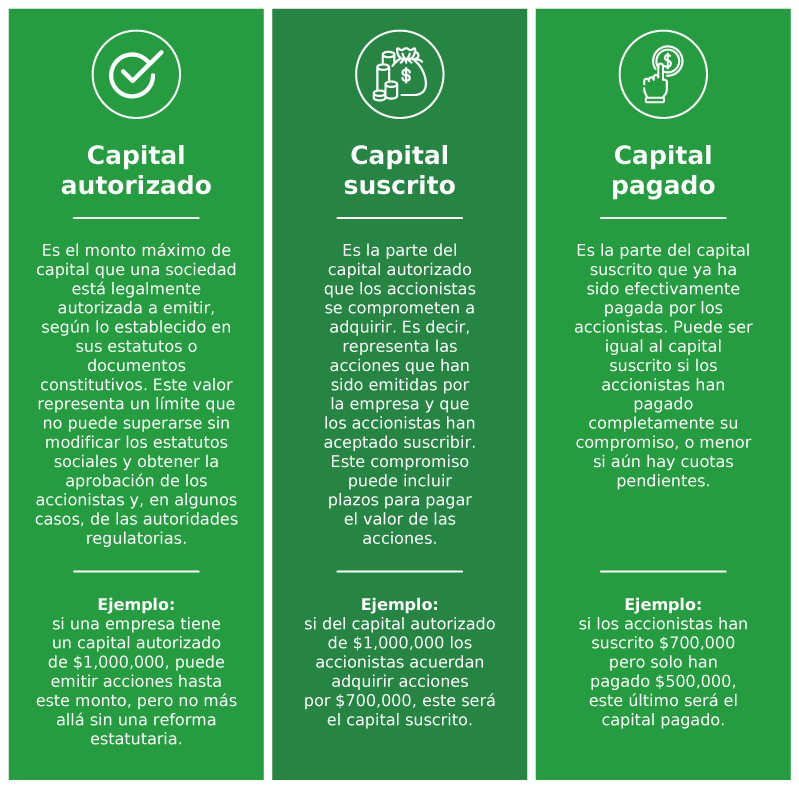

Es importante, por consiguiente, tener claros los conceptos de control para efectuar la respectiva medición:

|

Tipo de control |

Descripción |

Medición |

|---|---|---|

|

Entre el 0 y el 20% |

No existe control ni influencia significativa. |

Dicha inversión se reconoce como un instrumento financiero y se mide al costo o al valor razonable con base en los lineamientos de la sección 11 del Estándar para Pymes. |

|

Entre el 20 y el 50% |

Existe influencia significativa (poder de participar en las decisiones de política financiera y de operación de la asociada, sin llegar a tener control o el control conjunto sobre tales políticas). La entidad en la que se tiene la participación es una asociada. |

Se reconoce como una inversión en asociada y se ciñe a los lineamientos de la sección 14 del Estándar para Pymes. |

|

Superior al 50% |

Hay poder de decisión en la entidad. A las entidades en las que se tenga una participación de este tipo se les llama subsidiarias controladas. |

Se reconoce como una inversión en controlada y se ciñe a los lineamientos de la sección 15 del Estándar para Pymes. |

2.3.1.8.1. Inversiones en asociadas: reconocimiento inicial y posterior

De acuerdo con el párrafo 14.1 del Estándar para Pymes, esta sección es aplicable a la contabilidad de inversiones en asociadas tanto en los estados financieros consolidados como en los del inversor que, sin ser una matriz, mantiene una o más inversiones en entidades asociadas.

El párrafo 14.2 aclara que una "asociada" se refiere a una entidad sobre la cual el inversor tiene una influencia significativa, sin que esta sea una subsidiaria ni un negocio conjunto. Esto puede incluir organizaciones sin estructura jurídica formal, como asociaciones sin ánimo de lucro.

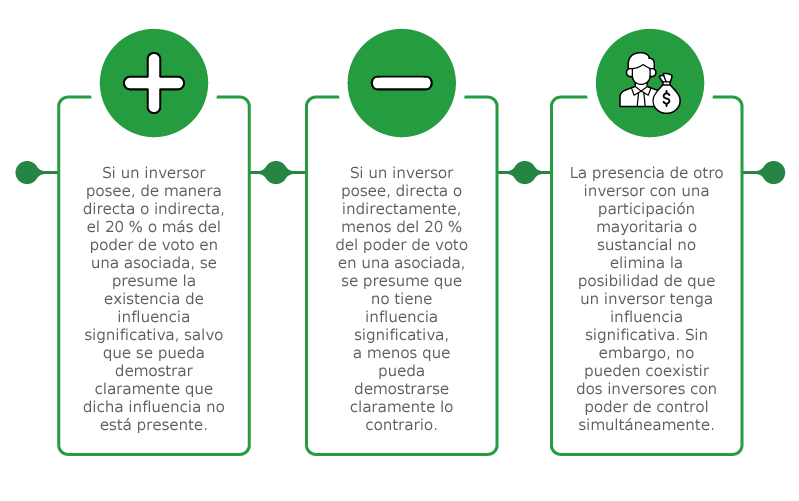

En relación con el concepto de influencia significativa, el párrafo 14.3 describe las siguientes circunstancias:

Métodos de medición

Los métodos de medición son definidos en los párrafos 14.4 al 14.10, en estas condiciones:

|

Modelo del costo (párrafos 14.5 a 14.7) |

Método de participación (párrafo 14.8) |

Modelo del valor razonable (párrafos 14.9 a 14.10) |

|---|---|---|

|

(+) Costo

(-) Pérdidas por deterioro de valor acumuladas.

El inversor reconocerá los dividendos y otras distribuciones recibidas procedentes de la inversión como ingresos, sin tener en cuenta si las distribuciones proceden de las ganancias acumuladas de la asociada, surgidas antes o después de la fecha de adquisición.

Para las inversiones en asociadas en las que hay un precio de cotización, se medirán mediante el modelo del valor razonable. |

Una inversión en patrimonio se reconocerá inicialmente al precio de la transacción, incluyendo los costos de transacción, y se ajustará posteriormente para reflejar la participación del inversor tanto en el resultado como en el resultado integral de la asociada. |

Cuando se reconoce una inversión en una asociada, inicialmente el inversor la mide al precio de transacción excluyendo los costos de transacción.

En cada fecha en la que se informa, un inversor debe medir sus inversiones en asociadas al valor razonable, con cambios reconocidos en el estado de resultados. En las inversiones en las cuales no sea posible medir el valor razonable con fiabilidad, se utilizará el modelo del costo. |

Puntos clave en la aplicación del método de participación patrimonial

El párrafo 14.8 del Estándar para Pymes fija los siguientes lineamientos para el tratamiento contable de inversiones en asociadas mediante el método de participación:

-