CAPÍTULO 3. CIERRE CONTABLE

Como se expuso previamente, el ciclo contable culmina con la etapa de cierre, donde se procesan y revisan todos los datos registrados durante el período, asegurando su conformidad con los criterios de reconocimiento y medición establecidos en el marco técnico normativo contable aplicable a la entidad. Este proceso, alineado con las políticas contables internas, permite la elaboración de los estados financieros, los cuales reflejan la realidad económica de la entidad y constituyen una herramienta clave para la toma de decisiones por parte de los usuarios de la información.

En este sentido, la etapa de cierre dentro del ciclo contable implica, en términos operativos, la ejecución de revisiones detalladas sobre la medición inicial y el reconocimiento posterior de las partidas incluidas en los estados financieros. Esto incluye, entre otros aspectos, la evaluación de inventarios, la conciliación bancaria del efectivo y sus equivalentes, el cálculo de depreciaciones, y el reconocimiento de pérdidas por deterioro de activos. Asimismo, se procede a cancelar las cuentas de ingresos, costos y gastos, trasladando el resultado del ejercicio al patrimonio.

Por ende, en el presente capítulo se analizarán las generalidades del cierre contable, con un enfoque particular en los componentes de los estados financieros y las principales directrices para su preparación, específicamente aplicables al ejercicio 2023.

El siguiente video es un contenido exclusivo de Suscriptores Platino.

[member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"]

[end_member_content]

3.1. Cierre contable: periodicidad y responsabilidades del profesional contable

Las entidades obligadas a llevar contabilidad deben preparar y presentar sus estados financieros al menos una vez al año, con fecha de corte al 31 de diciembre. Este proceso inicia con el cierre contable, que implica el cierre de las cuentas de resultados (ingresos, costos y gastos) con el propósito de determinar la utilidad o pérdida del ejercicio y su adecuada transferencia al patrimonio.

Es fundamental garantizar que los estados financieros reflejen correctamente el proceso contable llevado a cabo, lo cual exige a la entidad verificar que los criterios de reconocimiento y medición hayan sido aplicados conforme a la normativa vigente. Esta revisión es crucial, ya que cualquier ajuste o registro adicional podría generar un impacto directo en los resultados del ejercicio, afectando tanto los ingresos como los gastos.

Respecto a las funciones del contador público en este proceso, es imprescindible identificar a los actores involucrados en cada etapa, desde la preparación de los estados financieros hasta su certificación y eventual dictamen, asegurando así que cada paso se lleve a cabo conforme a las disposiciones normativas aplicables. Esto es especialmente relevante en el marco de la asesoría profesional para pymes, donde el cumplimiento normativo garantiza la transparencia y confiabilidad de la información financiera presentada.

|

El proceso de cierre contable debe llevarse a cabo una vez concluido el ejercicio económico. Sin embargo, es crucial anticiparse y evitar postergar las revisiones necesarias hasta dos o tres meses después del cierre, ya que esto contravendría el principio de oportunidad. Este principio establece que los estados financieros deben estar disponibles en el momento adecuado para permitir que los usuarios de la información financiera tomen decisiones informadas al inicio de cada nuevo período.

El principio de oportunidad exige que los preparadores de información financiera presenten los estados financieros de manera oportuna, asegurando que estos sean relevantes y tengan un impacto significativo en las decisiones de los usuarios interesados. En consecuencia, se puede afirmar que, cuanto mayor sea la demora en la preparación de la información financiera por parte de una entidad, menor será su utilidad para los fines de gestión y análisis. |

3.2. Estados financieros

Los estados financieros son informes estructurados diseñados para presentar información relevante sobre la posición financiera, el desempeño económico y los resultados obtenidos por una entidad durante un período específico, con el propósito de servir como una herramienta clave en la toma de decisiones.

De acuerdo con los párrafos 2.2 y 2.3 del Estándar para Pymes, los estados financieros tienen como objetivo principal proporcionar datos sobre la situación financiera, el desempeño operativo y los flujos de efectivo de la entidad, permitiendo a los usuarios evaluar de manera adecuada su desempeño y tomar decisiones fundamentadas.

Adicionalmente, los estados financieros cumplen la función de evidenciar la administración de los recursos bajo la gestión de la entidad. Para que cumplan con este propósito, deben observarse las disposiciones contenidas en los párrafos 2.4 al 2.14 del Estándar para Pymes, las cuales establecen que la información financiera debe alinearse con las siguientes características fundamentales, detalladas a continuación:

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"]

3.2.1. Tipos de estados financieros

Los estados financieros de una entidad pueden clasificarse en consolidados, separados o individuales, así:

|

Estados financieros consolidados |

Estados financieros separados |

Estados financieros individuales |

|---|---|---|

|

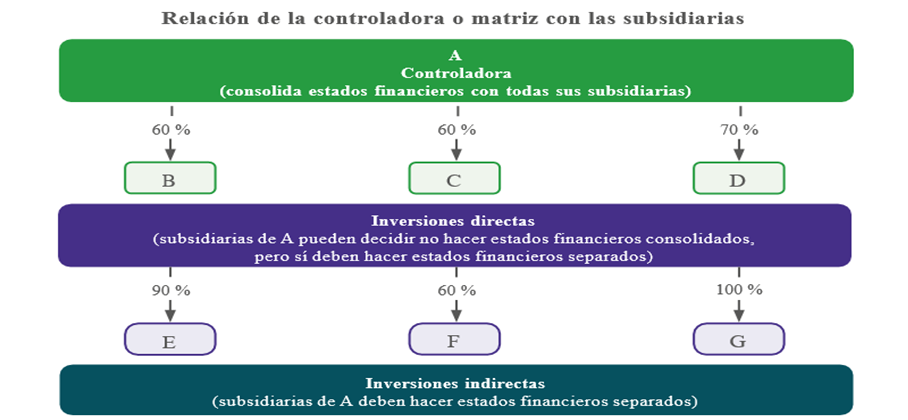

Estos informes presentan la información financiera de una casa matriz junto con todas las entidades bajo su control, integrando sus resultados y operaciones como si pertenecieran a una única entidad. Los requisitos para la con solidación de los estados financieros se encuentran contenidos en la sección 9 del Estándar para Pymes, la cual establece que una enti dad controla a otra cuando tiene la capacidad presente o potencial de decidir sobre sus actividades relevantes. Estas últimas son princi palmente aquellas que de terminan los resultados de la entidad y la forma como estos se distribuyen |

Corresponden a los informes de la entidad matriz, en los que las inversiones en subsidiarias, asociadas y negocios conjuntos se reconocen como instrumentos financieros o se valoran mediante el método de participación patrimonial. Estos estados deben cumplir con los requerimientos Los estados financieros separados deben cumplir con todos los requerimientos del Estándar para Pymes, a excepción de los lineamientos relativos a las inversiones menciona das en el párrafo anterior. No obstante, debe tenerse en cuenta que el Decreto 2496 de 2015 y el artículo 35 de la Ley 222 de 1995 establecen que las entidades controladoras pertenecientes a los grupos 1 y 2 de convergencia deben contabilizar sus inversiones en subsidiarias por el método de la participación. |

Elaborados por entidades que no ejercen control sobre otras, o por aquellas que, aunque formen parte de un grupo económico, presentan SUS estados financieros de manera independiente. |

3.2.1.1. Entidades obligadas a presentar estados financieros consolidados

|

La obligación de consolidar estados financieros se fundamenta en lo establecido por la NIIF 10 y la sección 6 del Estándar para Pymes. Estas normativas disponen que una entidad debe elaborar estados financieros consolidados cuando ejerce control sobre otra.

Asimismo, las normas mencionadas definen los criterios que deben cumplirse para determinar la existencia de dicho control.

En este contexto, a continuación se presenta un resumen general sobre el funcionamiento y los niveles de control en una inversión: |

De acuerdo con la sección 9 del Estándar para Pymes – Estados financieros consolidados y separados y el artículo 35 de la Ley 222 de 1995, si una entidad mantiene control sobre otra, debe preparar y difundir, además de su juego completo de estados financieros separados, un juego completo de estados financieros consolidados. |

|

Participación |

Nivel de control |

|

|---|---|---|

|

100 % |

> 50 % hasta el 100 % |

Control (subsidiarias) |

|

50 % |

> 20 % <= 50 % |

Influencia importante (asociadas) |

|

20 % 0 % |

0 % y 20 % |

Inversión sin influencia significativa |

Cuando la participación se encuentra entre el 0 % y el 20 %, se considera una inversión sin influencia significativa, lo que implica que el inversionista no tiene capacidad de incidir en las decisiones de la entidad. Por otro lado, si la participación supera el 20 %, pero no excede el 50 %, se puede identificar una influencia significativa, reflejando la capacidad del inversionista para participar en decisiones estratégicas, como podría ser el caso de miembros de la junta directiva que poseen dicho nivel de participación.

En escenarios donde las participaciones se combinan con las de otros inversionistas, alcanzando una suma superior al 50 %, puede surgir un control conjunto, otorgando una capacidad compartida para dirigir las políticas y operaciones de la entidad. Finalmente, cuando la participación supera el 50 %, se establece un control pleno que confiere una influencia determinante en la toma de decisiones de la entidad.

3.2.2. Conjunto completo de estados financieros

El conjunto completo de estados financieros que las entidades deben preparar y presentar al cierre de cada ejercicio está determinado por el grupo de convergencia al que pertenecen.

En relación con este tema, los párrafos 3.17 y 6.1 del Estándar para Pymes facultan a las entidades clasificadas en el Grupo 2 para presentar su conjunto completo de estados financieros utilizando cualquiera de las siguientes alternativas:

|

Opción 1 |

Opción 2 |

Opción 3 |

|---|---|---|

|

- Estado de situación financiera. - Estado de resultados. - Estado del otro resultado integral. - Estado de cambios en el patrimonio. - Estado de flujos de efectivo. - Notas a los estados financieros. |

- Estado de situación financiera. - Estado de resultado integral. - Estado de cambios en el patrimonio. - Estado de flujos de efectivo. - Notas a los estados financieros.

|

- Estado de situación financiera. - Estado de resultados y ganancias acumuladas. - Estado de flujos de efectivo. - Notas a los estados financieros. |

|

Pese a que el Estándar para Pymes permite que la entidad seleccione cualquiera de las tres opciones de estados financieros, la Superintendencia de Sociedades requiere que las entidades bajo su supervisión presenten: el estado de situación financiera, el estado del resultado integral- resultado del período, por función del gasto, el estado del otro resultado integral, el estado de flujos de efectivo – método indirecto, el estado de cambios en el patrimonio y las notas a los estados financieros. |

3.2.3. Hipótesis de negocio en marcha y su impacto en la preparación de los estados financieros

La evaluación de la hipótesis de negocio en marcha es un aspecto fundamental en la elaboración de los estados financieros. Si una entidad carece de la capacidad para continuar operando como un negocio en marcha, no podrá aplicar el Estándar para Pymes, debiendo en su lugar recurrir al marco normativo contenido en el Anexo 5 del DUR 2420 de 2015.

De acuerdo con el párrafo 3.8 del Estándar para Pymes, la gerencia está obligada a evaluar si la entidad puede continuar operando por lo menos durante un período adicional después de la fecha sobre la cual se informa. Dado el peso crítico de esta evaluación, la hipótesis de negocio en marcha no puede basarse en suposiciones o especulaciones; es necesario documentar adecuadamente las condiciones que sustenten la conclusión de que la entidad tiene la capacidad de continuar funcionando. En este sentido, para el cierre del ejercicio 2023, las entidades deben analizar si existen señales que indiquen que no podrán operar durante el período siguiente, es decir, al menos hasta el final de 2024.

En cuanto a los eventos que podrían indicar un posible incumplimiento de la hipótesis de negocio en marcha, el Consejo Técnico de la Contaduría Pública –CTCP–, mediante el Concepto 1170 del 30 de diciembre de 2020, identificó diversas situaciones relevantes. Es importante señalar que estas circunstancias no representan, por sí solas, un incumplimiento de la hipótesis de negocio en marcha; deben ser evaluadas en conjunto con los planes desarrollados por la gerencia para mitigar los efectos adversos, como ocurrió, por ejemplo, durante la pandemia.

|

Tipo de indicio |

Fuente de la incertidumbre |

|---|---|

|

Financieros |

|

|

Operativos |

|

|

Otros |

|

|

La causal de disolución por pérdidas, que quedó asimilada a la causal de disolución por no cumplimiento de la hipótesis de negocio en marcha, fue suspendida temporalmente hasta el 16 de abril de 2022 por medio del Decreto Legislativo 772 de 2022. A partir de esa fecha las entidades que no cumplan con tal hipótesis tienen que evaluar si se disuelven o liquidan. |

Durante la emergencia sanitaria derivada de la pandemia de la COVID-19, se promulgó la Ley 2069 del 31 de diciembre de 2020, la cual estableció que la causal de disolución por no cumplimiento de la hipótesis de negocio en marcha aplicaría a las sociedades comerciales al cierre del ejercicio. Esto fue consecuencia de la asimilación, en el artículo 4 de dicha ley, de la causal de disolución por pérdidas a la de no cumplimiento de la hipótesis de negocio en marcha.

El artículo 4 estipula que, en caso de determinar razonablemente el incumplimiento de la hipótesis de negocio en marcha, los administradores de la entidad deberán abstenerse de emprender nuevas operaciones fuera del giro ordinario del negocio y convocar de manera inmediata al máximo órgano social para decidir sobre la continuidad, disolución o liquidación de la sociedad.

Además, este artículo exige a los administradores convocar al máximo órgano social si, a partir del análisis de los estados financieros y las proyecciones, se identifican deterioros patrimoniales o riesgos de insolvencia. Para orientar este análisis, el Gobierno Nacional estableció criterios financieros mediante el Decreto 854 del 3 de agosto de 2021, que incorporó el capítulo 18 al título 1 de la parte 2 del Libro 2 del Decreto 1074 de 2015. Este capítulo establece que la causal de disolución por no cumplimiento de la hipótesis de negocio en marcha debe ser verificada al elaborar los estados financieros de propósito general al cierre del ejercicio. Si la hipótesis no se cumple, los estados financieros deberán presentarse junto con la documentación que respalda esta evaluación ante el máximo órgano social en la reunión ordinaria para tomar las decisiones pertinentes (artículo 2.2.1.18.1 del Decreto 1074).

Para dar cumplimiento al inciso 3 del artículo 4 de la Ley 2069, el Decreto 854 dispuso que los administradores deben utilizar al menos cuatro indicadores para evaluar el deterioro patrimonial y los riesgos de insolvencia:

1. Posición patrimonial negativa.

2. Pérdidas consecutivas durante dos períodos anuales o en varios períodos mensuales, dependiendo del modelo de negocio.

3. Capital de trabajo neto sobre deudas a corto plazo menor a 0,5.

4. UAII (Utilidad antes de intereses e impuestos) / activo total < pasivo.

3.2.3.1. Cambios en los indicadores de deterioro patrimonial y riesgos de insolvencia según el decreto 1378 de 2021

El Decreto 1378 del 28 de octubre de 2021 introdujo modificaciones al Decreto 1074 de 2015, ajustando los criterios e indicadores relacionados con deterioros patrimoniales y riesgos de insolvencia establecidos previamente por el Decreto 854. Este decreto señala que los administradores sociales deben monitorear continuamente los estados financieros, la información financiera y las proyecciones de la sociedad para identificar deterioros y riesgos, aplicando los indicadores anteriormente mencionados, sin perjuicio de otros indicadores establecidos en normas específicas o aplicables al modelo de negocio y sector en el que opera la entidad.

|

Indicador |

Dimensión |

Fórmula |

|---|---|---|

|

Posición patrimonial negativa |

Deterioro patrimonial |

Patrimonio total < $0 |

|

Dos períodos consecutivos de cierre con utilidad negativa en el resultado del ejercicio |

Deterioro patrimonial |

(Resultado del ejercicio anterior < $0) y (Resultado del último ejercicio < $0) |

|

Dos períodos consecutivos de cierre con razón corriente inferior a 1,0 |

Riesgo de insolvencia |

(Activo corriente / Pasivo corriente < 1,0, del ejercicio anterior) y (Activo corriente / Pasivo corriente < 1,0) |

Es importante señalar que, a través del Concepto 220-217383, la Superintendencia de Sociedades realizó aclaraciones clave sobre la aplicación de los indicadores de deterioro patrimonial y riesgo de insolvencia:

a. Obligatoriedad de implementación: la aplicación de los indicadores es obligatoria cuando resulten aplicables a la sociedad. Por lo tanto, corresponde a los administradores verificar si los indicadores establecidos en el Decreto 1378 de 2021 son pertinentes para su sociedad comercial. En caso afirmativo, deberán proceder a su implementación.

b. Consecuencias del incumplimiento: la omisión en la implementación de los indicadores, cuando corresponde hacerlo, constituye un incumplimiento de los deberes de los administradores. Esta situación podría derivar en la responsabilidad personal de los administradores frente a la sociedad, los socios y terceros afectados.

c. Resultados del análisis de los indicadores: una vez que los indicadores han sido implementados y analizados, es posible que se lleguen a diversas conclusiones respecto a la situación financiera y operativa de la compañía, las cuales deben ser documentadas y gestionadas adecuadamente. A saber:

-

-

-

Que no exista deterioro patrimonial ni riesgo de insolvencia.

-

Que exista deterioro patrimonial pero no riesgo de insolvencia.

-

Que no exista deterioro patrimonial pero sí riesgo de insolvencia.

-

Que exista deterioro patrimonial y riesgo de insolvencia.

-

Que las mediciones le sean aplicables a la compañía.

-

Que las mediciones no sean aplicables a la compañía.

-

-

d. Relevancia de la implementación de los indicadores: la aplicación de los indicadores establecidos no debe considerarse como una simple formalidad. Los resultados obtenidos de la medición deben ser revelados de manera clara y precisa, para que el máximo órgano social comprenda la situación de la empresa, identifique los riesgos y pueda tomar las decisiones necesarias. En este proceso, los administradores están obligados a actuar con buena fe, diligencia, y en beneficio de la sociedad, basándose en información confiable y oportuna.

e. Propósito de los indicadores financieros: los indicadores financieros están diseñados para medir el riesgo de deterioro patrimonial o de insolvencia de la entidad. Por esta razón, si son aplicables, su implementación no solo es obligatoria, sino también un recurso fundamental para que la administración documente y evidencie una gestión adecuada y responsable.

f. Monitoreo por parte de los administradores: los administradores sociales tienen el deber de realizar un monitoreo constante de los estados financieros, la información financiera y las proyecciones de la sociedad. Este análisis busca identificar posibles deterioros patrimoniales o riesgos de insolvencia. En caso de detectarse, los resultados, junto con los soportes del análisis, deben comunicarse de manera inmediata al máximo órgano social, permitiendo que este adopte las decisiones pertinentes para salvaguardar la estabilidad de la entidad.

3.2.4. Requerimientos de los Estados Financieros

Los estados financieros de propósito general deben incluir diez elementos fundamentales:

1. Nombre de la entidad: si el nombre de la entidad ha cambiado respecto al período anterior, debe explicarse este cambio en las notas a los estados financieros. En caso de que no haya cambios, no es necesario proporcionar información adicional.

2. Nombre y tipo de estado financiero: es imprescindible identificar claramente el título del informe y especificar si se trata de un estado financiero individual, separado o consolidado. Cuando el informe corresponde a una matriz, debe indicarse expresamente que se trata de estados financieros consolidados. Si el tipo de informe no se menciona, se presume que corresponde a estados financieros separados o individuales; sin embargo, es altamente recomendable precisar el tipo de estado financiero presentado.

3. Período cubierto por los estados financieros: si se ha modificado la fecha de cierre respecto al período anterior, debe justificarse la razón de dicho cambio, explicándola de manera clara en las notas a los estados financieros.

4. Moneda de presentación y grado de redondeo: la moneda funcional en Colombia es el peso colombiano, por lo que debe considerarse esta norma en la presentación de los informes, así como especificar el grado de redondeo aplicado.

5. Notas a los estados financieros y revelaciones: en el cuerpo de los estados financieros, deben incluirse referencias numéricas que vinculen cada cifra con su correspondiente nota explicativa. Estas notas proporcionan un desglose detallado de la información, explicando al lector el significado y la representación de cada cifra incluida en los estados financieros. Las revelaciones en las notas amplían y contextualizan la información, mejorando su comprensión y utilidad para los usuarios del informe.

6. Información comparativa: todos los datos, cifras y eventos incluidos en los estados financieros, así como las revelaciones, deben estar acompañados de información comparativa, excepto en los casos donde la normativa específica indique que no es necesario reportar datos de períodos anteriores.

7. Cuerpo del informe: aunque los Estándares Internacionales no establecen un sistema de numeración de cuentas, un orden específico ni un formato predeterminado para la presentación de las partidas, se permite a las entidades incluir nuevas partidas, agruparlas o modificarlas cuando consideren que es pertinente para reflejar adecuadamente su información financiera. Sin embargo, los Estándares proporcionan una lista de partidas que comúnmente se presentan en los estados financieros, las cuales deben ser consideradas como base para asegurar su consistencia y relevancia.

8. Firma del representante legal: según el artículo 37 de la Ley 222 de 1995, el representante legal tiene la responsabilidad de certificar los estados financieros que se pongan a disposición de los socios o terceros. Esta certificación implica declarar que las afirmaciones contenidas en los estados financieros han sido verificadas previamente conforme a las normas vigentes y que su contenido se encuentra respaldado por los registros contables de la entidad.

9. Firma del contador público: la certificación de los estados financieros por parte del contador público, conforme al artículo 37 de la Ley 222 de 1995, incluye su firma como testimonio de que los estados han sido elaborados en cumplimiento de las disposiciones legales y normativas aplicables.

10. Firma del revisor fiscal: para las entidades obligadas a contar con un revisor fiscal, este debe dictaminar los estados financieros conforme a lo dispuesto en el artículo 38 de la Ley 222 de 1995. Este dictamen avala la razonabilidad de la información financiera presentada, de acuerdo con las normas de auditoría generalmente aceptadas.

3.2.4. Aspectos relevantes sobre el contenido y propósito de los estados financieros

3.2.4.1 Estado de situación financiera

El estado de situación financiera tiene como objetivo proporcionar una visión detallada de la posición financiera de la entidad al final del período informado, mediante la presentación de las partidas que conforman el activo, el pasivo y el patrimonio.

De acuerdo con la sección 4 del Estándar para Pymes, en su párrafo 4.2, este informe debe incluir, como mínimo, los siguientes elementos:

a. Efectivo y equivalentes al efectivo.

b. Cuentas por cobrar comerciales y otras cuentas por cobrar.

c. Activos financieros (exceptuando los mencionados en los literales a, b, j y k).

d. Inventarios.

e. Propiedades, planta y equipo.

f. Propiedades de inversión registradas al costo, menos la depreciación y el deterioro acumulados.

g. Propiedades de inversión registradas al valor razonable con cambios en resultados.

h. Activos intangibles.

i. Activos biológicos registrados al costo, menos la depreciación y el deterioro acumulados.

j. Inversiones en asociadas.

k. Inversiones en entidades controladas de forma conjunta.

l. Cuentas por pagar comerciales y otras cuentas por pagar.

m. Pasivos financieros (exceptuando los mencionados en los literales l y p).

n. Activos y pasivos por impuestos corrientes.

o. Activos y pasivos por impuestos diferidos (siempre clasificados como no corrientes).

p. Provisiones.

q. Participaciones no controladoras, presentadas de manera separada dentro del patrimonio.

r. Patrimonio atribuible a los propietarios de la controladora.

3.2.4.1.1. Clasificación de partidas corrientes y no corriente

|

El activo corriente se conoce también como circulante, puesto que se trata de un activo disponible de forma casi inmediata. Por ejemplo, efectivo y equivalentes, inversiones cuyo objetivo sea convertirlas en efectivo en el corto plazo, cuentas por cobrar e inventarios. Los inventarios siempre se consideran un activo corriente, así se espere realizarlos dentro de un período superior a 12 meses después de la fecha de cierre de los estados financieros. |

En este estado financiero, las entidades deben clasificar sus activos y pasivos en dos categorías principales: corrientes y no corrientes, las cuales deben presentarse de manera separada. Sin embargo, si una presentación basada en la liquidez resulta más útil y proporciona información más confiable y relevante, los activos y pasivos pueden organizarse según su liquidez aproximada, ya sea en orden ascendente o descendente.

A continuación, se detalla la distinción entre estas categorías:

|

Partidas corrientes y no corrientes |

|||

|---|---|---|---|

|

Activo |

Pasivo |

||

|

Corriente |

No corriente |

Corriente |

No corriente |

|

No cumplen las con características definidas para ser catalogados como corrientes. |

|

No cumplen las con características definidas para ser catalogados como corrientes. |

De acuerdo con la caracterización presentada, se destacan los siguientes aspectos clave:

a. Activos corrientes: estos son fundamentales para el funcionamiento operativo de las entidades, ya que permiten financiar actividades esenciales como la adquisición de mercancías, el pago de nómina, la compra de activos fijos, y la atención de obligaciones financieras y otros pasivos. Los activos corrientes reflejan la capacidad de la entidad para generar flujo de caja suficiente que garantice su operación normal y eficiente, así como el cumplimiento de sus obligaciones en el corto plazo.

b. Activos no corrientes: representan un componente crucial de la estructura financiera de las entidades, aunque no contribuyen directamente a la liquidez inmediata. Una proporción elevada de activos no corrientes en comparación con los corrientes puede indicar dificultades para atender compromisos en el corto plazo. Sin embargo, estos activos pueden ser utilizados como garantía en procesos de hipotecas o prendas ante acreedores, facilitando el cumplimiento de obligaciones financieras.

c. Pasivos corrientes y no corrientes: la adecuada categorización de los pasivos permite a las entidades gestionar eficientemente su capital de trabajo. Esta distinción es esencial para identificar las obligaciones a corto plazo y alinearlas con su planeación financiera y presupuestal, minimizando el riesgo de incurrir en moras que puedan afectar negativamente el acceso a futuras fuentes de financiamiento.

|

El pasivo corriente es un dato relevante tanto para los administradores de la entidad como para los terceros interesados en financiarla o invertir recursos en ella. Entre los pasivos corrientes se pueden encontrar los salarios y las prestaciones sociales de los trabajadores, los impuestos, cuentas por pagar a proveedores, etc. Las obligaciones financieras pueden ser corrientes o no corrientes en relación con el plazo pactado para el pago. |

Esto implica que, como medida preventiva, los acreedores evaluarán cuidadosamente la relación entre los pasivos corrientes y los activos no corrientes. Si determinan que una entidad enfrenta numerosas obligaciones a corto plazo y no dispone de los activos corrientes o del flujo de efectivo suficiente para cubrirlas, es probable que rechacen otorgar financiamiento debido al alto riesgo de incumplimiento por parte de la entidad.

3.2.4.1.2. Orden y formato de las partidas en el estado de situación financiera

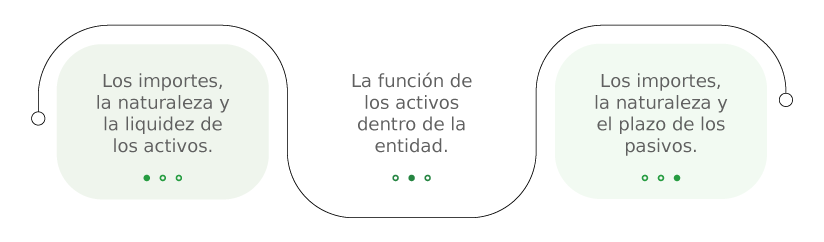

El Estándar para Pymes, como se indicó previamente, no prescribe un orden o formato específico para la presentación de las partidas en el estado de situación financiera. El párrafo 4.2 se limita a enumerar las partidas que, por su naturaleza o función, son lo suficientemente diferenciadas como para justificar su presentación por separado.

Adicionalmente, se establecen las siguientes directrices:

a. Se deben incluir otras partidas cuando el tamaño, la naturaleza o la función de una partida individual o de un grupo de partidas similares justifique su presentación por separado, siempre que esto sea relevante para comprender la situación financiera de la entidad.

b. Es posible modificar las denominaciones y el orden de las partidas o grupos de partidas similares en función de la naturaleza de la entidad y sus transacciones, con el objetivo de proporcionar información que sea útil para entender su situación financiera.

La decisión de presentar partidas adicionales de forma separada debe fundamentarse en la evaluación de los siguientes criterios:

|

El ORI incluye unas partidas de situaciones relacionadas con resultados no realizados, que son presentados desde el patrimonio y muestran flujos futuros de utilidades. En ese sentido, puede decirse que el estado del resultado integral es un informe que contiene el resultado del período y otras partidas que permiten evaluar de forma global la operación de la entidad. En cuanto a su estructura, debe contener el resultado del período, las partidas del otro resultado integral y el resultado integral total. |

3.2.4.2. Estado de resultado integral

El estado de resultado integral es un documento financiero que refleja el desempeño económico de la entidad durante un período, al comparar los ingresos, costos y gastos, lo que permite determinar la utilidad o pérdida generada en ese lapso. Asimismo, incluye las partidas correspondientes al Otro Resultado Integral –ORI–, lo que contribuye a calcular el resultado integral total de la entidad.

Según lo dispuesto en el párrafo 5.5 del Estándar para Pymes, este estado financiero debe contener, como mínimo, las siguientes partidas representativas de los importes del período:

a. Ingresos provenientes de actividades ordinarias.

b. Costos financieros.

c. Participación en los resultados de inversiones en asociadas y entidades controladas de forma conjunta, calculados mediante el método de participación patrimonial.

d. Gasto por impuestos, excluyendo aquellos relacionados con los literales e), g) y h).

e. Un importe único que incluya el resultado después de impuestos de operaciones discontinuadas y la ganancia o pérdida después de impuestos por deterioro o reversión, tanto al clasificarse como operaciones discontinuadas como en la disposición de los activos netos que las componen.

f. El resultado neto del período.

g. Cada partida del ORI, agrupadas según su naturaleza en aquellas que serán o no reclasificadas posteriormente al resultado integral.

h. Participación en el ORI de asociadas y entidades controladas de forma conjunta, contabilizadas por el método de participación patrimonial.

i. El resultado integral total, que, en caso de no tener partidas del ORI, puede denominarse simplemente como resultado.

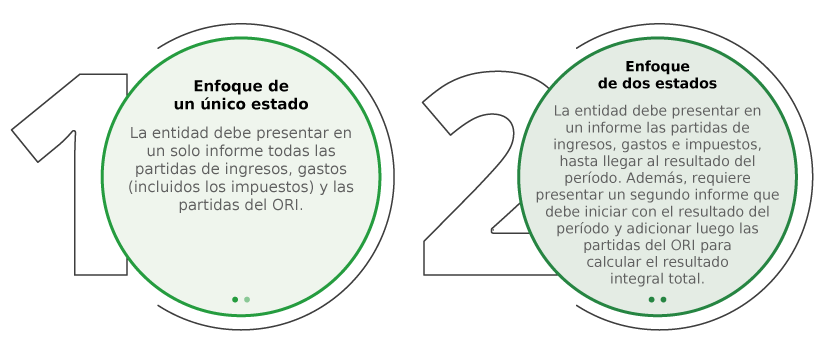

3.2.4.2.1. Opciones para presentar el resultado integral total

El Estándar para Pymes establece que las entidades deben reportar el resultado integral total y ofrece dos alternativas para su presentación:

Para diferenciar los dos enfoques de presentación del estado de resultado integral, es fundamental entender primero qué es el Otro Resultado Integral (ORI) y cuáles son las partidas que lo componen.

Otro resultado integral –ORI–

El ORI complementa el estado de resultados al incluir partidas específicas que, inicialmente, se reconocen en el patrimonio, ya que corresponden a ganancias y pérdidas aún no realizadas.

Para que una partida sea incluida en el ORI, debe existir un requerimiento explícito en la norma, dado que los Estándares Internacionales no ofrecen una definición del ORI que permita identificar claramente las características de los ingresos y gastos que deben registrarse a través del patrimonio.

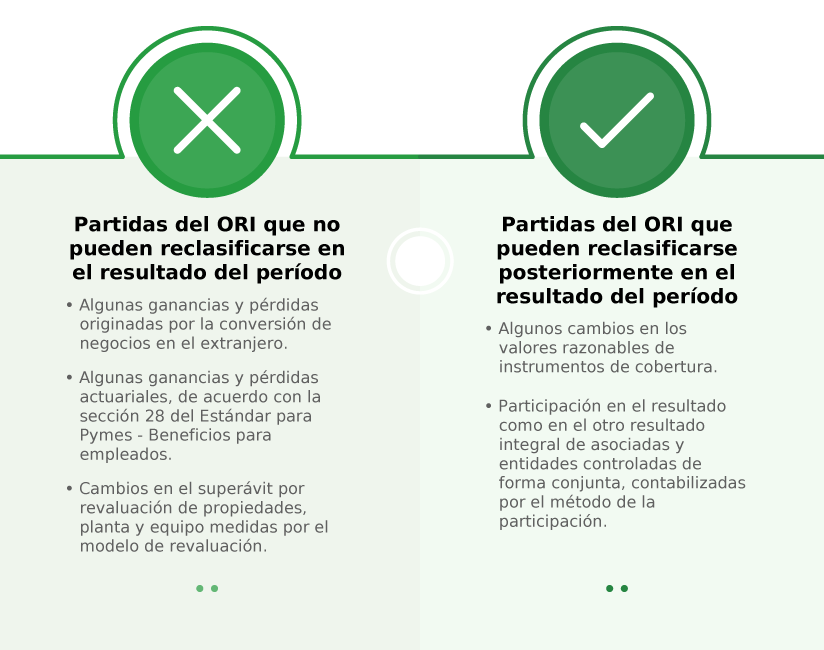

Los párrafos 5.4 (b) y 14.8 del Estándar para Pymes detallan las partidas que deben presentarse dentro del ORI. Además, el párrafo 5.5 (g) indica que estas partidas deben clasificarse en dos categorías: aquellas que no se reclasificarán posteriormente al resultado del período y aquellas que podrían reclasificarse al cumplirse condiciones específicas. Las siguientes secciones explican esta clasificación con más detalle.

|

La NIIF 17, emitida en mayo de 2017 y modificada en junio de 2020 y diciembre de 2021, reemplaza a la NIIF 4 y es efectiva para períodos que comienzan a partir del 1 de enero de 2023. Esta norma introduce cambios significativos en la contabilización de los contratos de seguro, afectando la presentación en el ORI. Específicamente, las ganancias o pérdidas por cambios en el valor presente de los flujos de efectivo futuros de los contratos de seguro pueden ser reconocidas en el ORI, dependiendo del modelo de medición aplicado. Esto implica que las fluctuaciones en las estimaciones de flujos de efectivo futuros y en las tasas de descuento pueden reflejarse en el ORI, proporcionando una visión más detallada del desempeño financiero de las entidades aseguradoras. |

Presentación del ORI

El estado de resultado integral puede presentarse como un único informe o dividirse en dos informes separados. En el segundo caso, el primer informe corresponde al estado de resultados y el segundo detalla las partidas del ORI. La principal diferencia entre estas opciones radica en la manera de presentar las partidas relacionadas con el resultado del período y aquellas que conforman el otro resultado integral.

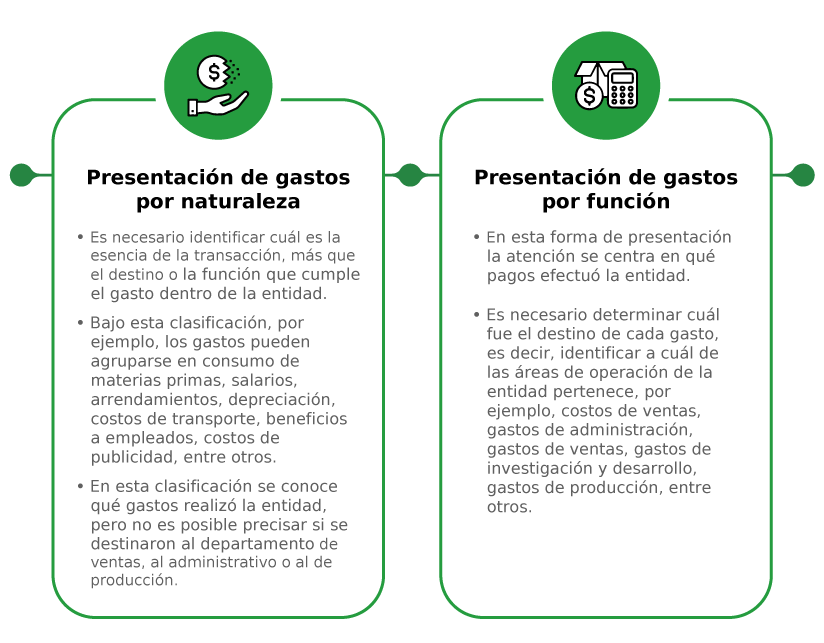

Presentación de los gastos en el estado de resultado integral

El párrafo 5.11 del Estándar para Pymes fija las opciones disponibles para presentar los gastos en el estado de resultado integral. Según esta disposición, los gastos pueden clasificarse y agruparse en función de su naturaleza o de su función dentro de la operación de la entidad. La elección entre estos métodos debe estar formalmente documentada en las políticas contables de la entidad, asegurando consistencia en la presentación.

3.2.4.3. Estado de cambios en el patrimonio y estado de resultados y ganancias acumuladas

El estado de cambios en el patrimonio es un reporte que detalla las razones detrás de las variaciones ocurridas en las cuentas patrimoniales de una entidad entre un período y otro.

Estas variaciones pueden originarse por diferentes causas, tales como los movimientos en el capital social, los cambios en las partidas del ORI, modificaciones en las políticas contables, distribuciones de utilidades, o correcciones de errores correspondientes a ejercicios anteriores.

Los lineamientos para la preparación de este estado financiero se encuentran establecidos en la sección 6 del Estándar para Pymes. El párrafo 6.3, en particular, señala que este estado debe incluir lo siguiente:

a. El resultado integral total del período, distinguiendo los montos atribuibles a los propietarios de la controladora y a las participaciones no controladoras.

b. Para cada componente del patrimonio, los efectos de la aplicación o reexpresión retroactiva derivados de políticas contables o corrección de errores, conforme a lo indicado en la sección 10 - Políticas, Cambios en Estimaciones Contables y Errores.

c. Una conciliación de los saldos de cada componente del patrimonio, desde el inicio hasta el final del período. Esta conciliación debe mostrar separadamente los cambios relacionados con el resultado del período, el ORI, y las modificaciones en las participaciones de propiedad en subsidiarias que no resulten en la pérdida de control sobre dichas entidades.

|

El párrafo 3.18 del Estándar para Pymes señala que, si los únicos cambios que se presentan en el patrimonio corresponden a ganancias o pérdidas, pagos de dividendos, correcciones de errores de períodos anteriores o cambios en políticas contables, la entidad podrá omitir la presentación del estado de cambios en el patrimonio y en su lugar presentar un único estado de resultados y ganancias acumuladas que incluirá dichos cambios y las partidas del estado de resultado integral. |

El estado de resultados y ganancias acumuladas debe incluir, además de la información requerida en el estado de resultado integral y el estado de resultados, las siguientes partidas específicas:

a. Las ganancias acumuladas al inicio del período informado.

b. Los dividendos declarados durante el período, ya sea pagados o pendientes de pago.

c. La reexpresión de las ganancias acumuladas debido a correcciones de errores correspondientes a períodos anteriores.

d. La reexpresión de las ganancias acumuladas como resultado de modificaciones en políticas contables.

e. Las ganancias acumuladas al cierre del período informado.

3.2.4.4. Estado de flujos de efectivo

El estado de flujos de efectivo detalla las entradas y salidas de efectivo y sus equivalentes en una entidad durante un período específico, clasificándolas según las actividades de operación, inversión y financiación. Los lineamientos para la preparación de este informe financiero se encuentran en la sección 7 del Estándar para Pymes.

Este estado financiero es crucial, porque permite:

-

Evaluar la capacidad de la entidad para generar efectivo y equivalentes de efectivo.

-

Identificar las actividades que generan mayores flujos de efectivo en la entidad.

-

Analizar las actividades en las que la entidad destina sus recursos financieros.

En la tabla siguiente se muestra la estructura general del estado de flujos de efectivo, proporcionando una guía para su elaboración.

| El Ejemplo SAS |

|

|---|---|

|

Estado de flujos de efectivo |

|

|

Del 1 de enero al 31 de diciembre de 2024 |

|

|

Concepto |

Fórmula |

|

Flujos de efectivo procedentes de las actividades de operación |

A |

|

Flujos de efectivo procedentes de las actividades de inversión |

B |

|

Flujos de efectivo procedentes de las actividades de financiación |

C |

|

Incremento o decremento neto del efectivo y equivalentes de efectivo |

D=A+B+C D=F-E |

|

Efectivo y equivalentes al 31 de diciembre del año 2024 |

E |

|

Efectivo y equivalentes al 31 de diciembre del año 2023 |

F |

Como puede observarse, en el estado de flujos de efectivo deben clasificarse los cobros y pagos en efectivo que realiza una entidad en los siguientes tipos:

|

Ítem |

Actividades de operación |

Actividades de inversión |

Actividades de financiación |

|---|---|---|---|

|

Definición |

Corresponden a las entradas y salidas de efectivo procedentes de las operaciones ordinarias de la entidad. |

Corresponden a las entradas y salidas de efectivo relacionadas con la compra o venta de activos de largo plazo, y de otras inversiones distintas a las inversiones que clasifican como equivalentes al efectivo. |

Corresponden a las entradas y salidas de efectivo relacionadas con la adquisición préstamos por parte de la entidad, o de los aportes de los socios. |

|

Ejemplos |

- Recaudo por ventas de bienes o prestación servicios efectivo.

- Recaudo de cartera. Pago de nómina, proveedores o impuestos.

- También deben clasificarse como actividades de operación las entradas y salidas de efectivo que no clasifiquen en las actividades de inversión o financiación. |

- Cobro por la venta propiedades, planta y equipo. de Pago compra por la de propiedades, planta y equipo.

- Pago por la compra de propiedades, planta y equipo.

- Pago por la compra de acciones.

- Desembolso por préstamos a terceros.

|

- Cobros por emisión de acciones.

- Pagos por préstamos bancarios.

- Adquisición de préstamos bancarios. |

3.2.4.4.1. Actividades excluidas del estado de flujos de efectivo

El estado de flujos de efectivo no debe incluir aquellas actividades que no representen movimientos de efectivo o equivalentes de efectivo, es decir, transacciones que se limiten a ajustes o registros contables. Algunos ejemplos de estas actividades son:

a. Depreciación y deterioro de activos.

b. Amortización de gastos anticipados.

c. Ajustes contables, como estimaciones al valor razonable.

d. Adquisición de propiedades, planta y equipo mediante crédito.

3.2.4.4.2. Elementos que no requieren clasificación en el estado de flujos de efectivo

Ciertas inversiones y sobregiros se presentan como parte del efectivo y sus equivalentes en el estado de flujos de efectivo. Por esta razón, no es necesario clasificarlos dentro de las actividades específicas de este estado financiero. Estas partidas se consideran directamente como efectivo o equivalentes.

|

Inversiones equivalentes al efectivo |

Sobregiros bancarios |

|---|---|

|

Las inversiones que hacen parte del estado de flujos de efectivo son las que cumplen siguientes características:

- Son de corto plazo (por ejemplo, inferior a 90 días).

- Son fácilmente convertibles a efectivo.

- Están sujetas a un riesgo insignificante.

- Se mantienen para cumplir compromisos de pago.

Algunos ejemplos de inversiones que son equivalentes a efectivo son los bonos y CDT de corto plazo. |

Los sobregiros que se podrían presentar como parte del efectivo en el estado de flujos de efectivo son aquellos sobre los cuales el banco tiene la autorización de reembolsarlos automáticamente.

En este caso, la entidad podría elegir presentar el sobregiro como parte del efectivo y equivalen- te, y no dentro de las actividades de financiación del estado de flujos de efectivo.

Ejemplos de transacciones entre partidas del efectivo y equivalentes de efectivo que no deben incluirse en el estado en referencia en este apartado son las siguientes:

- Movimientos entre cuentas bancarias.

- La compra de un CDT a corto plazo que cumpla con las condiciones de equivalentes de efectivo. En este caso no se presenta como parte de una actividad de inversión, sino como parte del saldo de efectivo y sus equivalentes. |

3.2.4.5. Notas explicativas y revelaciones en los estados financieros

Las notas a los estados financieros son textos explicativos que describen aspectos clave de la entidad, como las políticas contables y los criterios utilizados en la preparación de los informes financieros, así como detalles sobre las cifras incluidas en ellos. Estas notas tienen como objetivo facilitar a los usuarios la comprensión de los métodos aplicados en la elaboración de los estados financieros y ofrecer un panorama claro sobre la situación financiera de la entidad.

Por otro lado, las revelaciones se integran dentro de las notas explicativas y se enfocan en detallar qué información está siendo presentada. Su función principal es ampliar el contexto de las cifras reportadas, permitiendo al usuario comprender con precisión lo que representan los valores consignados en los estados financieros y cómo estos se relacionan con la actividad de la entidad.

Orden de las notas a los estados financieros

|

Nota que contenga información general de la entidad |

La declaración de cumplimiento del Estándar para Pymes |

Resumen de las políticas contables significativas |

Información de apoyo a cada partida de los estados financieros |

Otra información que se quiera revelar |

|---|---|---|---|---|

|

En esta nota la entidad debe incluir información acerca de:

- Su domicilio.

- Su forma legal, es decir, si es una sociedad anónima, limita da o por acciones simplificada.

- Una descripción de sus operaciones.

- La fecha en la que los estados financieros han sido autoriza dos. |

Esta nota es necesaria para que los usuarios conozcan el marco normativo que aplica la entidad. |

En esta nota se incluyen:

- Las bases de medición utilizadas, que pueden ser, por ejemplo el costo histórico o el valor razonable.

- Las estimaciones y los juicios contables significativos que la gerencia haya aplicado al elaborar las políticas Otras políticas re levantes para elaborar los estados financieros. |

En lo posible, esta información debe presentarse en el mismo orden en el que aparecen las partidas en los in formes. Aquí suelen incluirse agregaciones des de partidas relevantes para entender la situación financiera de la entidad 0 in formación importante que no pueda incluirse en las cifras de los estados financieros.

|

Se incluye cuando sea necesaria para que los usuarios comprendan los informes, por ejemplo, los supuestos clave acerca del futuro y otras causas clave de incertidumbre en la estimación en la fecha de presentación, que tengan un riesgo significativo de ocasionar ajustes en el importe en libros de los activos y pasivos dentro del ejercicio contable siguiente.

|

[end_member_content]

|

Uso de la inteligencia artificial en el análisis de estados financieros

¿Cómo puede la IA ayudar a detectar anomalías en los estados financieros? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="849994"] [end_member_content] |

GUÍA ACTUALÍCESE

Sabemos que te gusta llevarnos contigo. Por ello, nos complace ofrecerte la posibilidad de descargar en formato PDF nuestra Guía Actualícese Cierre contable y fiscal AG 2024: estados financieros y revelaciones para pymes.

¡Cierra el 2024 de manera eficiente! Esta publicación te permitirá actualizarte en cada una de las novedades contables y tributarias esenciales para las pymes en este proceso de cierre y conciliación fiscal. No te pierdas esta valiosa oportunidad para consultar nuestra publicación en cualquier momento y lugar.

|

|