CAPÍTULO 4. LIQUIDACIÓN DE LA DECLARACIÓN DE RENTA

Para el diligenciamiento de la declaración de renta en el formulario 210, es importante tener en cuenta ciertos aspectos relacionados con cada una de las secciones que lo conforman. Así, se podrán identificar los criterios para definir correctamente el patrimonio, los ingresos que se denunciarán, los requisitos para el reconocimiento de costos y gastos, además de los detalles de las rentas exentas, deducciones y descuentos procedentes, entre otros puntos clave.

Para comprender de una forma más sencilla la parte teórica de la declaración de renta, plantearemos un ejercicio que se irá desarrollando a lo largo de esta sección de la cartilla. Este ejercicio tiene como objetivo facilitar la comprensión del proceso de elaboración de una declaración de renta para una persona natural residente en Colombia, no obligada a llevar contabilidad, correspondiente al año gravable 2024. A través de un caso práctico y detallado, se presentará la forma de identificar, clasificar y calcular los diferentes tipos de ingresos obtenidos por un contribuyente, así como la correcta aplicación de las deducciones, rentas exentas y descuentos tributarios permitidos por la legislación vigente.

El caso incluye ingresos provenientes de fuentes laborales, honorarios, arriendos, dividendos, rendimientos financieros y ganancias ocasionales. Asimismo, se aplicarán deducciones por aportes obligatorios y voluntarios a pensiones, intereses por crédito de vivienda, medicina prepagada, dependientes y cuentas AFC, junto con las rentas exentas establecidas en el Estatuto Tributario.

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="944807,941648,957210"]

4.1.1. Planteamiento del ejercicio práctico

Supongamos que Santiago Durán es una persona natural residente fiscal en Colombia, no obligada a llevar contabilidad, se encuentra a obligado a presentar la declaración de renta correspondiente al año gravable 2024, y tiene la siguiente información para preparar su declaración de renta del año gravable 2024:

|

Concepto |

Valor |

|---|---|

|

Activos |

|

|

Saldos en cuentas de ahorros |

|

|

- Itaú |

$233.413 |

|

- Bancolombia |

$396.316 |

|

- Davivienda |

$10.653.630 |

|

Saldos en cuentas AFC |

|

|

- Bancolombia |

$28.171.674 |

|

Saldos en fondos de pensiones voluntarias |

|

|

- Skandia |

$415.810 |

|

- Porvenir |

$22.054.000 |

|

Saldos en fondos de cesantías |

|

Nota: estos saldos corresponden a cesantías consignadas en el fondo a partir de 1 de enero de 2017.

|

$23.815.810 |

|

Saldos en Fiducuentas |

|

|

- Fiduciaria Davivienda |

$5.249.196 |

|

Cuentas por Cobrar |

|

|

- Axa Colpatria |

$1.490.337 |

|

Vehículos |

|

|

- Kia Sportage 2019 |

$63.378.000 |

|

- Mazda 3 2013 |

$32.170.000 |

|

Bienes inmuebles |

|

|

- Apartamento Cali Nota: fecha de compra: 29/04/2022. Precio de compra: $289.976.000; avalúo catastral: $225.000.000; valor declarado en el 2023: $289.976.000. Durante el año no se hicieron mejoras ni hubo valorizaciones. |

$289.976.000 |

|

- Apartamento Jamundí Nota: fecha de compra: 26/02/2016. Precio de compra: $84.924.000; avalúo catastral: $32.194.000. Valor declarado en el 2023: 84.924.000. Durante el año no se hicieron mejoras ni hubo valorizaciones. Se planea vender el bien durante el 2025. |

$84.924.000 |

|

Deudas |

|

|

Saldos en tarjetas de crédito |

|

|

- Itaú |

$1.199.950 |

|

- Itaú |

$16.055.293 |

|

- Banco de Bogotá |

$11.786.803 |

|

Saldos crédito con entidades financieras |

|

|

- Itaú – Crédito de consumo |

$19.205.564 |

|

- Bancolombia – Crédito de Consumo |

$181.962.880 |

|

- Davivienda – Crédito Hipotecario |

$206.495.878 |

|

Cuentas por pagar a particulares Nota: para efectos del ejercicio, las deudas con particulares se encuentras soportadas por documento de fecha cierta. |

|

|

- Hernán Pérez |

$9.313.245 |

|

- Adriana Velasco |

$8.250.782 |

|

Ingresos |

|

|

Salario anual |

$204.630.000 |

|

Otros pagos laborales |

$121.835.000 |

|

Cesantías consignadas en el fondo |

$17.323.000 |

|

Intereses de cesantías |

$2.079.000 |

|

Prima de servicios |

$17.319.000 |

|

Ingresos por honorarios (rentas de trabajo no laborales) |

$60.360.000 |

|

Ingresos por comisiones (rentas de trabajo no laborales) |

$10.000.000 |

|

Ingresos por arriendos |

$21.600.000 |

|

Rendimientos financieros generados en cuentas |

$1.390.000 |

|

Retiro de aportes voluntarios a fondos de pensiones obligatorias, sin el cumplimiento de los requisitos |

$8.831.000 |

|

Dividendos de sociedad nacional |

$8.500.000 |

|

Ganancia ocasional (venta de vehículo) |

$18.000.000 |

|

Ganancia ocasional por herencia: bien inmueble |

$185.000.000 |

|

Ganancia ocasional por lotería |

$4.850.000 |

|

Aportes a salud por salarios |

$6.304.000 |

|

Aportes a pensiones obligatorias por salarios |

$8.148.000 |

|

Aportes a salud por honorarios |

$8.950.000 |

|

Aportes a pensiones obligatorios por honorarios |

$11.916.000 |

|

Aportes a ARL |

$374.200 |

|

Intereses de crédito de vivienda |

$11.760.000 |

|

Medicina prepagada |

$10.850.000 |

|

Dependientes económicos |

3 |

|

Aportes a fondos de pensiones voluntarias |

$30.000.000 |

|

Aportes a cuentas AFC |

$25.800.000 |

|

Costos y gastos procedentes Nota: para efectos del ejercicio, los gastos tienen relación de causalidad y se encuentran debidamente soportados por factura electrónica |

|

|

Gastos deducibles asociados a honorarios |

$28.795.000 |

|

Gastos deducibles asociados a arrendamientos |

$4.176.000 |

|

Otros datos |

|

|

Salario mensual promedio últimos 6 meses |

16.750.000 |

|

Patrimonio bruto año gravable anterior |

$482.602.000 |

|

Patrimonio líquido año gravable anterior |

$38.927.000 |

|

Impuesto neto de renta del año gravable anterior |

$42.164.000 |

|

Saldo a pagar año gravable anterior |

$5.877.000 |

|

Retenciones en la fuente |

$73.014.000 |

[end_member_content]

[member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="944807,941648,957210"]

[end_member_content]

4.1.2. Patrimonio

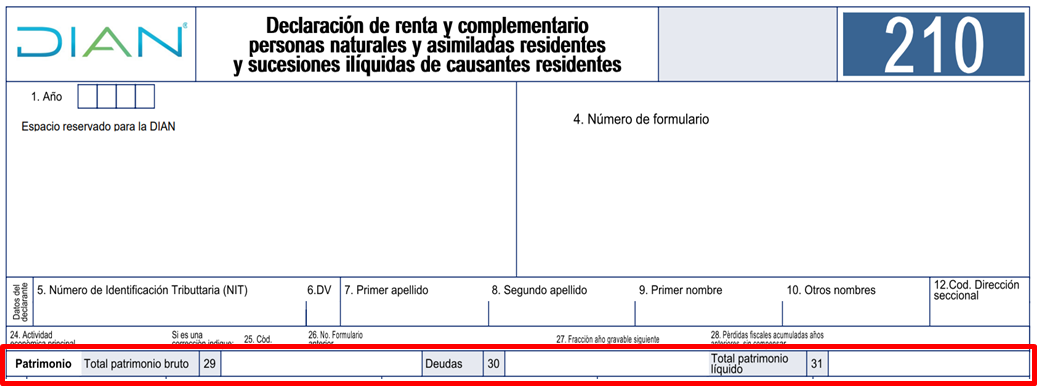

Los conceptos que se reportan en los renglones 29 al 31 del formulario 210 para la declaración de renta de las personas naturales o sucesiones ilíquidas residentes deberán estar medidos al valor patrimonial, independientemente de si se trata de un obligado o no a llevar contabilidad. Al respecto, es válido destacar que fiscalmente solo se deberán declarar los bienes y derechos apreciables en dinero.

4.1.2.1. Importancia de medir correctamente los patrimonios bruto y líquido

Los valores fiscales con los que se denuncien los activos y pasivos al 31 de diciembre de 2024 influyen en muchos cálculos tributarios importantes, como los siguientes:

1. Si el declarante es un obligado a llevar contabilidad del régimen ordinario y su patrimonio bruto al cierre de 2024 excede las 100.000 UVT ($4.706.500.000 por 2024), la declaración de renta del año gravable 2024 deberá contener la firma del contador (ver, por ejemplo, los artículos 512-6, 596, 599, 602 y 606 del ET).

2. El patrimonio líquido al cierre de 2024 será la base para calcular el límite de intereses deducibles del año siguiente, por cumplimiento de la norma de subcapitalización que aplicará solo a quienes en 2025 continúen en el régimen ordinario y no se trasladen al SIMPLE (ver artículo 118-1 del ET y los artículos 1.2.1.18.60 al 1.2.1.18.66 del DUT 1625 de 2016).

3. El incremento del patrimonio líquido de un año a otro (para este caso, entre diciembre de 2023 y diciembre de 2024) debe quedar correctamente justificado; de lo contrario, la parte no soportada se convertirá en una renta por comparación patrimonial (ver artículo 236 del ET, renglón 96 del formulario 210 y renglón 78 del formulario 110).

4. La Dian podrá determinar si el contribuyente ha declarado todos sus activos dependiendo de su condición de residente o no residente. También podrá detectar si incluyó pasivos inexistentes. Cuando la administración tributaria detecte activos omitidos o pasivos inexistentes, podrá adicionar, en cualquier declaración de renta del régimen ordinario que aún no haya adquirido firmeza, una renta por activos omitidos o pasivos inexistentes (ver artículo 239-1 del ET) y liquidar la sanción por inexactitud equivalente al 200 % del mayor impuesto a cargo que se origine (ver artículo 648 del ET). Además, si el monto del patrimonio oculto es igual o superior a 5.000 smmlv ($6.500.000.000 por el 2024), el contribuyente podría recibir la sanción del artículo 434-A del Código Penal.

5. Los valores que se registren en el patrimonio de la declaración de renta del período gravable 2024 deberán guardar correlación con la información incluida en los reportes de información exógena tributaria.

6. Antes de que la persona natural fallezca es conveniente que haya declarado todos sus bienes. De esta forma los herederos se evitan problemas en el trámite de la sucesión ilíquida.

7. Los pasivos al cierre del período 2024 quedarán sujetos a la aplicación de la norma de bancarización del artículo 771-5 del ET.

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="944807,941648,957210"]

4.1.2.2. Patrimonio bruto

De acuerdo con el artículo 267 del ET, por regla general, el valor por el cual deben denunciarse los activos y pasivos de las personas naturales o sucesiones ilíquidas declarantes de los bienes o derechos estará determinado por su costo fiscal. Es importante tener en cuenta que, para efectos fiscales, solo se reportan dentro de la respectiva declaración de renta aquellos bienes y derechos apreciables en dinero y, además, los bienes y deudas poseídos tanto en Colombia como en el exterior (esto dependerá de la categoría de residente o no del declarante).

A continuación, relacionamos las condiciones para el cálculo del valor patrimonial de algunos activos:

Depósitos en cuentas corrientes y de ahorros

Entre los activos que las personas naturales obligadas y no obligadas a llevar contabilidad deben reportar en la declaración de renta se encuentran los saldos que posean en cuentas corrientes y de ahorros. Al respecto, el artículo 268 del ET establece que las personas naturales y sucesiones ilíquidas deben declarar como valor fiscal el saldo que figure en el extracto al 31 de diciembre del año gravable.

Lo anterior, independientemente de que para el obligado a llevar contabilidad existan partidas conciliatorias entre el saldo en libros y el saldo en el extracto (tales como consignaciones en bancos sin identificar y cheques girados y no cobrados).

|

Caso prácticoPara efectos del caso planteando, el contribuyente deberá reportar dentro de su patrimonio los siguientes saldos en cuentas de ahorros:

|

||||||||||||||

Aportes voluntarios a pensiones y cuentas AFC

A partir del análisis realizado por la Dian en el Concepto 8755 de 2005, se comprende que los saldos de los aportes voluntarios a los fondos de pensiones y a las cuentas AFC deben figurar en el patrimonio de la persona natural declarante, toda vez que son recursos de libre disposición. Sobre el particular, la entidad precisó que dicho tratamiento no es extensible a los aportes obligatorios.

|

Continuación caso prácticoPara efectos del caso planteando, el contribuyente deberá reportar dentro de su patrimonio los siguientes saldos en fondos de pensiones voluntarias y cuentas AFC:

Nota: estos saldos deberán ser reportados en el renglón 29 del Formulario 210. |

Cesantías acumuladas

De acuerdo con el artículo 1.2.1.20.7 del DUT 1625 de 2016, las cesantías consignadas o causadas en el pasivo del empleador que permanezcan en los respectivos fondos al cierre del período fiscal deberán reportarse entre los activos del patrimonio de la declaración de renta. En virtud de lo anterior, las cesantías causadas recibirán el siguiente tratamiento, según el período al que correspondan:

-

Cesantías de 2016 y años anteriores

No se incluirán en el patrimonio del contribuyente. Los asalariados a quienes aplica el régimen anterior a la Ley 50 de 1990 se encuentran exonerados de incluir cesantías en su patrimonio (solo las obtenidas y acumuladas hasta el año laboral 2016, causadas en el pasivo del empleador al 31 de diciembre de 2016). Por su parte, para quienes aplica el régimen posterior a la mencionada ley será procedente tal exoneración por las cesantías causadas en 2015, consignadas en los fondos en febrero de 2016.

-

Cesantías de 2017 y años siguientes

Cuando el contribuyente sea una persona natural vinculada laboralmente antes de la expedición de la Ley 50 de 1990, deberá registrar como activo en su declaración de renta por el año gravable 2024 las cesantías causadas en el pasivo del empleador al 31 de diciembre de 2024 que no hayan sido retiradas y que, por tanto, permanezcan acumuladas en la cuenta contable del empleador. Los asalariados vinculados con posterioridad a la entrada en vigor de esta ley deberán incluir como activo en su patrimonio fiscal los saldos que permanezcan en el fondo de cesantías al 31 de diciembre de 2024.

|

Continuación caso prácticoPara efectos del caso planteando, el contribuyente deberá reportar dentro de su patrimonio los siguientes saldos en fondos de cesantías:

Nota: estos saldos deberán ser reportados en el renglón 29 del Formulario 210. |

Acciones y aportes en sociedades

De la lectura de los artículos 33-3, 60, 70, 269, 272 y 280 del ET se deduce que, indistintamente de si se trata de acciones o cuotas en sociedades nacionales o extranjeras, o de si estas cotizan o no en la bolsa de valores, este tipo de activo se debe declarar por alguna de las siguientes opciones:

-

Acciones preferenciales: según las indicaciones del artículo 33-3 del ET, estas deben ser tratadas como una cuenta por cobrar y sus rendimientos se deben reconocer como un ingreso por intereses, no como un dividendo o participación.

-

Otras acciones o cuotas: se deben declarar por su costo fiscal al 31 de diciembre, incluidos los ajustes por inflación que hayan acumulado hasta diciembre de 2006, sin tener en cuenta los efectos de las mediciones al valor razonable, ni los del método de participación patrimonial o los cálculos por deterioro (ver artículos 28, 33, 33-1, 59 y 105 del ET). Si esta partida se encuentra expresada en moneda extranjera, los ajustes por diferencia se reconocerán conforme a las reglas de los artículos 269, 288 y 291 del ET.

Estas acciones se podrán reajustar opcionalmente por el año gravable 2024 con una tasa del 10,97 %, correspondiente al reajuste fiscal. Además, el contribuyente también puede recurrir a la opción del artículo 73 del ET, que permite aplicar un factor especial según el año de adquisición del activo. Dichos factores se encuentran definidos en el Decreto 0174 de febrero 13 de 2025 y son los que se indican a continuación:

|

Año de adquisición |

Factor aplicable para el año gravable 2024 |

|

1955 y anteriores |

4.435,33 |

|

1956 |

4.346,55 |

|

1957 |

4.024,60 |

|

1958 |

3.395,64 |

|

1959 |

3.104,40 |

|

1960 |

2.897,51 |

|

1961 |

2.716,35 |

|

1962 |

2.556,76 |

|

1963 |

2.388,04 |

|

1964 |

1.826,02 |

|

1965 |

1.671,68 |

|

1966 |

1.458,44 |

|

1967 |

1.285,85 |

|

1968 |

1.194,02 |

|

1969 |

1.120,17 |

|

1970 |

1.030,01 |

|

1971 |

961,69 |

|

1972 |

852,16 |

|

1973 |

749,27 |

|

1974 |

612,08 |

|

1975 |

489,56 |

|

1976 |

416,26 |

|

1977 |

331,90 |

|

1978 |

260,27 |

|

1979 |

217,40 |

|

1980 |

171,76 |

|

1981 |

138,02 |

|

1982 |

109,80 |

|

1983 |

88,23 |

|

1984 |

75,78 |

|

1985 |

64,17 |

|

1986 |

52,55 |

|

1987 |

43,42 |

|

1988 |

35,44 |

|

1989 |

27,74 |

|

1990 |

22,00 |

|

1991 |

16,68 |

|

1992 |

13,14 |

|

1993 |

10,55 |

|

1994 |

8,60 |

|

1995 |

7,05 |

|

1996 |

5,97 |

|

1997 |

5,15 |

|

1998 |

4,39 |

|

1999 |

3,78 |

|

2000 |

3,46 |

|

2001 |

3,19 |

|

2002 |

2,98 |

|

2003 |

2,78 |

|

2004 |

2,62 |

|

2005 |

2,48 |

|

2006 |

2,36 |

|

2007 |

2,25 |

|

2008 |

2,13 |

|

2009 |

1,97 |

|

2010 |

1,93 |

|

2011 |

1,87 |

|

2012 |

1,81 |

|

2013 |

1,76 |

|

2014 |

1,73 |

|

2015 |

1,67 |

|

2016 |

1,56 |

|

2017 |

1,48 |

|

2018 |

1,43 |

|

2019 |

1,38 |

|

2020 |

1,33 |

|

2021 |

1,31 |

|

2022 |

1,24 |

|

2023 |

1,09 |

Nota: en ninguna circunstancia podrá incluirse en la declaración de renta el valor intrínseco que las sociedades le certifiquen al socio o accionista.

Títulos, bonos y demás documentos

El artículo 271 del ET establece que el valor patrimonial y el rendimiento causado por los títulos, bonos, certificados y otros documentos negociables que cotizan en bolsa y generan intereses y ganancias financieras se determinarán conforme al precio promedio de transacciones en bolsa certificado por la Dian. Eso quiere decir que para calcular el valor patrimonial de los títulos y bonos será necesario multiplicar su valor base por el índice de cotización en bolsa al 31 de diciembre de 2024.

Sobre dicho valor patrimonial se calcularán también los respectivos intereses causados y no cobrados hasta el 31 de diciembre de 2024, los cuales hacen parte del valor patrimonial del título (ver artículo 271 del ET). Los no obligados a llevar contabilidad solo deberán declarar intereses como ingresos cuando estos hayan sido efectivamente recibidos en dinero o en especie (ver artículo 27 del ET).

Derechos fiduciarios

De acuerdo con los artículos 102 y 271-1 del ET, los fideicomitentes de los patrimonios autónomos (conocidos como fideicomisos, los cuales son entes sin personería jurídica) deben incluir en su patrimonio fiscal (por aplicación del principio de transparencia fiscal) todos los activos y pasivos reflejados al cierre del año en la contabilidad del patrimonio autónomo. Lo anterior, conforme a la certificación que el fideicomiso les reporte.

Cuentas por cobrar

De acuerdo con la norma contenida en el artículo 261 del ET, todos los contribuyentes del impuesto de renta (sin importar si están o no obligados a llevar contabilidad) deben incluir en su patrimonio fiscal a diciembre 31 la totalidad de sus derechos o cuentas por cobrar.

Según lo estipulado en los artículos 145 y 270 del ET, solo el contribuyente obligado a llevar contabilidad puede disminuir el valor nominal de sus cuentas por cobrar, haciendo uso del valor de las provisiones para cuentas de difícil cobro.

El no obligado a llevar contabilidad, por su parte, de acuerdo con las indicaciones del artículo 146 del ET solo puede dar de baja totalmente sus cuentas por cobrar vencidas, siempre que demuestre que son incobrables.

|

Continuación caso prácticoPara efectos del caso planteando, el contribuyente deberá reportar dentro de su patrimonio los siguientes saldos de cuentas por cobrar:

Nota: estos saldos deberán ser reportados en el renglón 29 del Formulario 210. |

Cuentas por cobrar por prestaciones de asalariados

Mediante el Concepto 117 de 2021, la Dian confirmó que los asalariados deben incluir en su patrimonio bruto fiscal a diciembre 31 los mismos valores por salarios y prestaciones sociales que sus empleadores les estén adeudando a esa fecha.

En efecto, los asalariados y cualquier otra persona natural no obligada a llevar contabilidad siempre deben incluir en su patrimonio bruto fiscal el valor de todas las cuentas por cobrar que posean a diciembre 31, incluso las relacionadas con ingresos que aún no han recibido, pues así lo dispone la norma del artículo 261 del ET (el cual exige declarar todos los bienes y derechos apreciables en dinero).

Además, aunque solo declaren la cuenta por cobrar a diciembre 31, pero sin declarar el ingreso (pues el ingreso solo lo declararán cuando lo hayan recibido efectivamente; ver artículo 27 del ET), la Dian no podría liquidarles ningún tipo de “renta líquida por incremento patrimonial no justificado” (ver artículos 236 y siguientes del ET), toda vez que en un caso como ese el incremento en el patrimonio líquido sería fácil de sustentar: el artículo 261 del ET exige declarar todo tipo de cuenta por cobrar sin importar si el ingreso se ha recibido o no.

La importancia de que los asalariados y las demás personas naturales no obligadas a llevar contabilidad siempre incluyan en su patrimonio bruto a diciembre 31 el valor de todas las cuentas por cobrar radica en que solo así podrán determinar si dicho patrimonio bruto excede o no el tope de 4.500 UVT ($311.792.500 por 2024), y con ello decidir si deben presentar o no su declaración de renta del régimen ordinario.

[end_member_content]

|

Reconocimiento de las cuentas por cobrar en la declaración de renta

El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="944807,941648,957210"] [end_member_content] |

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="944807,941648,957210"]

Inventarios

Para determinar el tratamiento tributario de un activo movible o inventario es necesario considerar que aquellos bienes que se enajenan en el giro ordinario del negocio, y que pueden clasificarse como corporales o incorporales, se clasifican como “inventario”. En el caso de los corporales, estos pueden ser catalogados como bienes muebles o inmuebles.

La normativa tributaria permite que los obligados a llevar contabilidad determinen el costo de los inventarios a través del juego del inventario o sistema periódico, o mediante el sistema de inventarios permanentes o continuos; sin embargo, por regla general, los inventarios deberán ser declarados por su costo fiscal al 31 de diciembre del año objeto de declaración (ver artículos 60 al 66 y el 267 del ET).

El obligado a llevar contabilidad, fiscalmente, ni siquiera puede afectar los inventarios con provisiones o deterioros (ver artículos 59, 105 y el primer inciso del parágrafo 1 del artículo 64 del ET). Sin embargo, ambos tipos de contribuyentes (obligados y no obligados a llevar contabilidad) pueden disminuir el inventario por los siguientes conceptos: 1) faltantes de mercancía de fácil destrucción o pérdida (hasta un 3 % de suma del inventario inicial más las compras) y 2) por obsolescencia, siempre que los inventarios sean destruidos, reciclados o chatarrizados (artículo 64 del ET).

Además, a los inventarios no se les puede aplicar reajuste fiscal. Si el contribuyente resultó afectado por hechos fortuitos (desastres invernales, por ejemplo), podrá imputar como deducible en renta el valor de los inventarios afectados (ver artículo 148 del ET). Dicho artículo también establece que no son deducibles las pérdidas en bienes del activo movible que se hayan reflejado en el juego de inventarios.

Para finalizar, es válido recordar que los activos biológicos productores se declararán por el costo de adquisición menos la depreciación, mientras que los activos biológicos consumibles se declararán por su costo de adquisición (ver artículos 92 al 95 del ET).

Bienes inmuebles

De acuerdo con el artículo 277 del ET, los obligados a llevar contabilidad deberán, en toda ocasión, declarar sus bienes raíces por el costo fiscal (no deben hacer comparaciones con el avalúo o autoavalúo catastral al 31 de diciembre).

Estos bienes inmuebles se podrán reajustar opcionalmente por el año gravable 2024 con una tasa del 10,97%. Dicho costo fiscal es el indicado en el artículo 69 del ET (adquisición más mejoras y contribuciones por valorización), y puede ser incrementado opcionalmente con el reajuste fiscal del artículo 70 del ET. El costo fiscal a diciembre de 2024 también se puede determinar con la opción del artículo 73 del ET, que implica tomar el costo original de adquisición del bien y, según el año en que se adquirió, actualizarlo con un determinado indicador especial publicado por el Gobierno en el Decreto 174 de 2025; sin embargo, tendrán que distinguir primero si sus bienes raíces son “urbanos” o “rurales”, pues el factor a aplicar será diferente dependiendo de dicha diferenciación, así:

|

Año de adquisición |

Factor aplicable para el AG 2024 |

Factor aplicable para el AG 2024 |

|

1955 y anteriores |

34.527,89 |

34.094,27 |

|

1956 |

33.837,78 |

33.412,82 |

|

1957 |

31.331,65 |

30.938,17 |

|

1958 |

26.434,70 |

26.102,72 |

|

1959 |

24.167,66 |

23.864,15 |

|

1960 |

22.556,82 |

22.273,54 |

|

1961 |

21.032,46 |

20.768,32 |

|

1962 |

19.903,18 |

19.653,22 |

|

1963 |

18.590,77 |

18.357,29 |

|

1964 |

14.216,07 |

14.037,54 |

|

1965 |

13.013,88 |

12.850,44 |

|

1966 |

11.353,87 |

11.211,28 |

|

1967 |

10.010,94 |

9.885,21 |

|

1968 |

9.295,38 |

9.178,65 |

|

1969 |

8.720,57 |

8.611,05 |

|

1970 |

8.018,58 |

1.917,88 |

|

1971 |

7.486,16 |

7.392,14 |

|

1972 |

6.634,96 |

6.551,63 |

|

1973 |

5.834,63 |

5.761,35 |

|

1974 |

4.766,39 |

4.706,53 |

|

1975 |

3.810,06 |

3.762,21 |

|

1976 |

3.240,33 |

3.199,63 |

|

1977 |

2.582,43 |

2.550,00 |

|

1978 |

2.026,26 |

2.000,82 |

|

1979 |

1.692,23 |

1.670,98 |

|

1980 |

1337,84 |

1321,04 |

|

1981 |

1073,33 |

1059,85 |

|

1982 |

854,59 |

843,86 |

|

1983 |

686,73 |

678,1 |

|

1984 |

590,08 |

582,66 |

|

1985 |

512,08 |

505,65 |

|

1986 |

423,9 |

418,58 |

|

1987 |

359,47 |

354,96 |

|

1988 |

271,3 |

267,89 |

|

1989 |

169,14 |

167,01 |

|

1990 |

116,97 |

115,5 |

|

1991 |

81,51 |

80,49 |

|

1992 |

61,06 |

60,29 |

|

1993 |

43,4 |

42,85 |

|

1994 |

31,56 |

31,16 |

|

1995 |

22,48 |

22,2 |

|

1996 |

16,62 |

16,41 |

|

1997 |

13,79 |

13,62 |

|

1998 |

10,59 |

10,46 |

|

1999 |

8,83 |

8,72 |

|

2000 |

8,77 |

8,66 |

|

2001 |

8,48 |

8,37 |

|

2002 |

7,84 |

7,74 |

|

2003 |

7,03 |

6,95 |

|

2004 |

6,62 |

6,53 |

|

2005 |

6,22 |

6,14 |

|

2006 |

5,88 |

5,81 |

|

2007 |

4,47 |

4,42 |

|

2008 |

3,98 |

3,93 |

|

2009 |

3,28 |

3,24 |

|

2010 |

2,99 |

2,95 |

|

2011 |

2,73 |

2,7 |

|

2012 |

2,29 |

2,26 |

|

2013 |

1,97 |

1,94 |

|

2014 |

1,74 |

1,71 |

|

2015 |

1,61 |

1,59 |

|

2016 |

1,54 |

1,52 |

|

2017 |

1,46 |

1,44 |

|

2018 |

1,35 |

1,33 |

|

2019 |

1,24 |

1,23 |

|

2020 |

1,17 |

1,16 |

|

2021 |

1,11 |

1,09 |

|

2022 |

1,07 |

1,06 |

|

2023 |

1,04 |

1,03 |

En caso de optar por la tabla, el contribuyente deberá efectuar el siguiente cálculo:

[(Costo de adquisición x factor especial según el año de compra) + adiciones y mejoras + contribuciones por valorización - depreciación acumulada]

Al respecto, es necesario puntualizar que, en el momento de calcular el gasto por depreciación fiscal del año, el valor del reajuste fiscal no puede incluirse en la base para dicho cálculo (ver inciso segundo del artículo 68 del ET). Además, la medición de la depreciación fiscal se realiza únicamente sobre las construcciones, sin incluir lo correspondiente a “terrenos”.

Para los activos adquiridos a partir del 1 de enero de 2017, la depreciación se debe calcular teniendo en cuenta los valores residuales que se estimen contablemente y las tasas máximas anuales del artículo 137 del ET (ver artículos 131, 134 y 135 del ET; y el numeral 2 del artículo 290 del mismo estatuto).

|

El artículo 11 de la Ley 2099 de julio de 2021 le efectuó algunos cambios al artículo 14 de la Ley 1715 de mayo de 2014 (reglamentado con el Decreto 895 de mayo 31 de 2022), aumentando del 20 % al 33 % el monto del porcentaje anual de depreciación que se podrá aplicar a los activos fijos adquiridos por quienes realizan inversiones para generar energía eléctrica con fuentes no convencionales. |

Finalmente, es válido destacar que el contribuyente obligado a llevar contabilidad no debe considerar fiscalmente los valores contables por conceptos como la estimación para el futuro desmantelamiento y rehabilitación del lugar donde están asentados. Tampoco se tendrán en cuenta fiscalmente los efectos de las mediciones a valor razonable, ni los cálculos por deterioros.

Por su parte, de acuerdo con el artículo 277 del ET, los no obligados a llevar contabilidad siempre declararán sus bienes raíces por el mayor valor entre el costo de adquisición, el costo fiscal y el avalúo catastral al 31 de diciembre. El costo fiscal, como lo indicamos líneas atrás, sería el indicado en el artículo 69 del ET. Adicionalmente, al igual que los obligados a llevar contabilidad, este tipo de declarantes pueden efectuar el reajuste fiscal al que se refiere el artículo 70 del ET, o aplicar la tabla mencionada.

|

Continuación caso prácticoEn el caso de estudio planteado, el contribuyente deberá reportar dentro de su patrimonio los bienes inmuebles que poseía a 31 de diciembre de 2024, para lo cual deberá tomar el mayor valor entre el costo fiscal y el avalúo catastral de esto, así:

Teniendo en cuenta que el bien inmueble no se planea vender dentro del siguiente año gravable y, que, adicionalmente el contribuyente desea aplicar el reajuste fiscal señalado en el artículo 70 de ET, realizaremos el ajuste utilizando el incremento del 10,97 % indicado en la norma, de la siguiente manera:

Ahora bien, considerando que, el artículo 277 del ET indica que, los bienes inmuebles se deberán reportar por el mayor valor entre el costo de adquisición, el costo fiscal y el avalúo catastral, debemos comparar los valores, así:

En consecuencia, luego de comparar el costo de adquisición, el costo fiscal y el avalúo catastral, vemos que el mayor valor de estos tres conceptos es el costo fiscal reajustado, que corresponde a $321.786.000, siendo este el valor por el cual se deberá reportar el bien inmueble.

En cuanto al segundo bien inmueble, tenemos:

Teniendo en cuenta que el bien inmueble sí se planea vender dentro del siguiente año gravable y, que, adicionalmente el contribuyente desea aplicar el reajuste fiscal señalado en el artículo 73 de ET (para determinar el valor de la ganancia ocasional), realizaremos el ajuste utilizando de la siguiente manera:

Ahora bien, siguiendo el artículo 277 del ET que indica que, los bienes inmuebles se deberán reportar por el mayor valor entre el costo de adquisición, el costo fiscal y el avalúo catastral, debemos comparar los valores, así:

En consecuencia, luego de comparar el costo de adquisición, el costo fiscal y el avalúo catastral, vemos que el mayor valor de estos tres conceptos es el costo fiscal reajustado, que corresponde a $130.783.000, siendo este el valor por el cual se deberá reportar el bien inmueble.

Nota: estos saldos deberán ser reportados en el renglón 29 del Formulario 210. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

¿Cómo se determina el costo fiscal de bienes raíces de personas naturales del AG 2024? Esta es la novedad

|

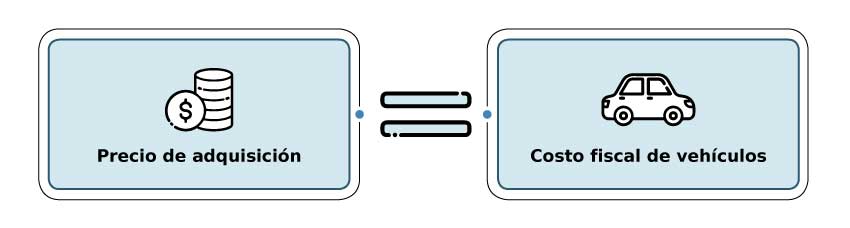

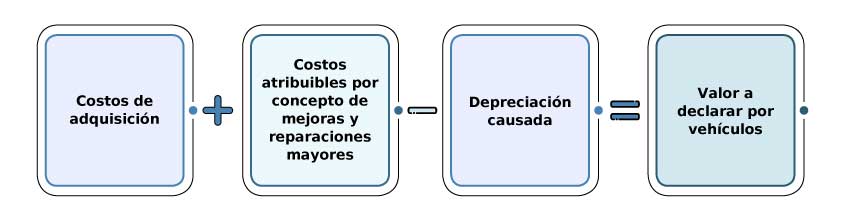

Vehículos

Las personas naturales no obligadas a llevar contabilidad deberán declarar su vehículo por el costo fiscal, sin perder de vista que no se podrá reflejar el valor de la depreciación del activo. Por ende, los valores calculados por el Ministerio del Transporte, para efectos del impuesto anual del vehículo, no se tendrán en cuenta dentro de la declaración de renta. En consecuencia, para las personas naturales no obligadas a llevar contabilidad, el costo fiscal del vehículo se encuentra constituido por su precio de adquisición, así el valor comercial sea inferior:

Los contribuyentes obligados a llevar contabilidad podrán calcular la depreciación de dichos bienes, siempre y cuando conserven una relación de causalidad con la actividad económica desarrollada durante el período gravable. Es así como el valor a declarar por vehículos, en el caso de las personas naturales obligadas a llevar contabilidad, será igual al costo de adquisición más los costos atribuibles por concepto de mejoras y reparaciones mayores que deban ser capitalizadas, de manera que la depreciación causada pueda deducirse para amortizar la diferencia entre el costo fiscal y el valor residual durante la vida útil de estos bienes, así:

|

Continuación del caso prácticoPara efectos del caso planteando, el contribuyente deberá reportar dentro de su patrimonio los vehículos, así:

Nota: estos saldos deberán ser reportados en el renglón 29 del Formulario 210. |

Bienes incorporales

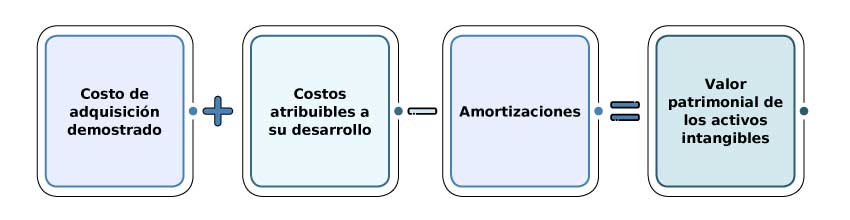

El valor patrimonial de los activos intangibles (propiedad industrial, literaria, artística y científica) se estima por su costo de adquisición demostrado, adicionando los costos atribuibles a su desarrollo, menos las respectivas amortizaciones (ver artículo 279 del ET).

Para los contribuyentes no obligados a llevar contabilidad, el costo de los activos intangibles formados corresponderá al 30 % del valor de la enajenación (ver artículo 75 del ET).

Bienes en moneda extranjera

Los contribuyentes que hayan adquirido activos o pasivos en moneda extranjera por el año gravable 2024 podrían enfrentarse a las siguientes situaciones:

1. Si el contribuyente lleva contabilidad:

a. Al reconocer el activo y/o pasivo, utilizará la tasa oficial de cambio existente para tal momento. Luego, cuando venda sus activos, efectúe recaudos parciales de estos o realice abonos parciales a sus pasivos, generará un ingreso o gasto por diferencia en cambio. Esto debido a que para ese entonces la tasa de cambio será diferente a la usada en el reconocimiento inicial.

b. Al cierre del ejercicio fiscal, si el activo o pasivo en moneda extranjera tiene saldo, no se tendrá que ajustar fiscalmente con la tasa de cambio existente a la fecha. Por tanto, el ajuste por diferencia en cambio a los saldos al 31 de diciembre solo se realizará contablemente (si los marcos normativos contables lo exigen), pero no fiscalmente, lo cual originará que en la contabilidad se forme un ingreso o gasto que será contable, mas no fiscal.

2. Si el contribuyente no lleva contabilidad:

a. Al reconocer el activo y/o pasivo, se utilizará la tasa oficial de cambio vigente para ese momento. Posteriormente, cuando venda sus activos, efectúe recaudos parciales de estos o realice abonos parciales a sus pasivos, se formará un ingreso o gasto por diferencia en cambio.

b. Al cierre del ejercicio fiscal, si el activo o pasivo en moneda extranjera tiene saldo, no se tendrá que actualizar con la tasa de cambio existente para ese entonces. Esto implicará que los contribuyentes no afecten, con mayores ajustes al 31 de diciembre, el valor de sus activos y pasivos en moneda extranjera.

c. El ingreso o gasto por diferencia en cambio que haya reconocido conforme al punto “a” anterior podrá ser sometido al límite del componente inflacionario y, en consecuencia, podrá ser imputado como ingreso no gravado, toda vez que el artículo 160 de la Ley 2010 de 2019 revivió los artículos 40, 40-1, 41, 81-1 y 118 del ET.

Criptoactivos

La naturaleza jurídica de los criptoactivos ha sido definida y reiterada por la Dian a través de diversas doctrinas, tal como es el caso del Oficio 020436 de agosto 2 de 2017 y el Concepto 00400 de noviembre 14 de 2018, mediante los cuales se estableció que, desde el punto de vista patrimonial, los criptoactivos corresponden a bienes inmateriales, susceptibles de ser valorados, forman parte del patrimonio y pueden conducir a la obtención de una renta.

Así, los contribuyentes que al 31 de diciembre de 2024 tengan este tipo de activos deberán incluirlos dentro de su patrimonio bruto en la declaración de renta del año gravable 2024, de acuerdo con las disposiciones del artículo 267 del ET, según el cual el valor patrimonial de los criptoactivos estará conformado por su costo fiscal establecido de conformidad con las reglas dispuestas en el título I del libro primero del ET.

Lo anterior fue confirmado por la Dian mediante el Concepto 314 de 2018 y el Oficio 232 de 2021, a través de los cuales precisó que, desde el punto de vista patrimonial, en tanto los criptoactivos corresponden a bienes inmateriales susceptibles de ser valorados, forman parte del patrimonio y pueden conducir a la obtención de una renta. Si bien no es una moneda reconocida y, por ende, no tiene poder liberatorio ilimitado, es claro que los criptoactivos deben ser reconocidos como un activo y, por su naturaleza, para efectos fiscales se clasifican como un activo intangible.

Nota: dado que los criptoactivos han sido clasificados como activos intangibles o inmateriales, es preciso considerar lo dispuesto por los artículos 24 y 265 del ET, según los cuales se reconocen como ingresos de fuente nacional los provenientes de la explotación de bienes materiales o inmateriales ubicados en el país.

|

No incluir los criptoactivos dentro del patrimonio bruto en la declaración de renta ocasionará que el monto de los activos omitidos se convierta en una renta líquida gravable en la declaración de renta, acorde con las disposiciones del artículo 239-1 del ET.

Esto conducirá a la sanción por inexactitud prevista en el artículo 648 del ET, equivalente al 200 % del mayor valor del impuesto a cargo determinado cuando se omitan activos.

Adicionalmente, conlleva la sanción penal prevista en el artículo 434A del Código Penal, la cual el contribuyente que omita activos por un valor igual o superior a 1.000 smmlv, o los declare por un menor importe, incurrirá en prisión de 48 a 108 meses. |

4.1.3. Deudas

Para la elaboración de la declaración de renta, las deudas serán entendidas como un pasivo correspondiente a una obligación presente originada a raíz de un hecho pasado. A su vencimiento, para cancelarlas, la persona natural declarante deberá desprenderse de recursos. Estas deudas serán reconocidas, por regla general, según su costo fiscal, y para que se consideren procedentes el declarante deberá conservar los documentos de respaldo idóneos con el lleno de todas las formalidades exigidas en la contabilidad.

|

Según el artículo 286 del ET, no se consideran deudas las provisiones y pasivos contingentes (de acuerdo con lo definido en la técnica contable), tampoco los pasivos laborales en los cuales el derecho no se encuentra consolidado en cabeza del trabajador (salvo la obligación de pensiones de jubilación e invalidez), el pasivo por impuesto diferido ni la obligación por ajustes de medición a valor razonable en las operaciones de cobertura y de derivados. |

En efecto, es importante no perder de vista que la reglamentación relacionada con los pasivos o deudas que son aceptados fiscalmente se encuentra entre los artículos 283 y 288 del ET y en los artículos 291, 767, 770 y 771 del mismo estatuto, a partir de los cuales se tiene que:

-

Los ajustes por diferencia en cambio de los pasivos en moneda extranjera se someten a las reglas de los artículos 285, 288 y 291 del ET.

-

No son aceptados fiscalmente los pasivos estimados, provisionados o contingentes, o el pasivo por impuesto diferido, pues solo se aceptan los pasivos reales y consolidados (ver artículo 286 del ET).

-

Los pasivos financieros medidos al valor razonable se reconocerán aplicando el modelo del costo amortizado. Por su parte, los pasivos con intereses implícitos se declararán por el valor nominal de la operación (ver artículo 287 del ET).

-

Las personas naturales no obligadas a llevar contabilidad deben soportar sus pasivos por préstamos y similares con “documentos de fecha cierta”, o con documentos idóneos y con el lleno de todas las formalidades exigidas para la contabilidad (ver artículos 767 y 770 del ET).

-

Los pasivos inexistentes que sean detectados por la Dian se convertirán en renta líquida gravable (ver artículo 239-1 del ET).

-

Los pasivos que se declaren al cierre de 2024 quedarán sujetos, durante 2025, a la aplicación de la norma de bancarización del artículo 771-5 del ET, para su respectiva aceptación fiscal.

4.1.3.1. Pasivos sin soporte o con uno no formal

Todos los formularios de declaración de renta, indistintamente de si el contribuyente es residente (formulario 210) o no (formulario 110), requieren de la relación de activos y pasivos en la sección de patrimonio. Aunque en estos renglones solo se declara una cifra totalizada, el contribuyente debe conservar una hoja de trabajo soporte en la que especifique los conceptos que conforman tal situación patrimonial, a fin de poder determinar, año tras año, el origen de las variaciones en el patrimonio, y disponer de documentos de respaldo en caso de un posible requerimiento por comparación patrimonial.

Ahora bien, en muchos casos las personas naturales, particularmente las no obligadas a llevar contabilidad, no cuentan con los debidos soportes de las cifras que conforman el patrimonio y se inclinan por incluir rubros sin el respaldo exigido en la ley. Aquí vale la pena recordar una popular frase del argot contable que reza: “Los activos e ingresos se declaran, pero los pasivos, costos y gastos se solicitan”; de ahí la necesidad de conservar toda la documentación correspondiente.

En lo que respecta a los pasivos, puede ocurrir que los contribuyentes declaren un pasivo real, pero del cual no cuenten con un soporte, o que no cumpla con los requisitos establecidos en la ley, exponiéndose a que sea detectado por la Dian y, en consecuencia, se apliquen los términos indicados en el artículo 239-1 del ET, que se refiere a la renta líquida gravable por activos omitidos o pasivos inexistentes.

El artículo 770 del ET contiene las condiciones que debe atender el contribuyente para determinar la validez de los soportes de sus pasivos, indicando que, en el caso de los contribuyentes no obligados a llevar contabilidad, los pasivos deben estar respaldados por documentos de fecha cierta. Al respecto, el artículo 767 del ET indica que se entiende que un documento tiene fecha cierta a partir del momento en que es registrado ante notario, juez o autoridad administrativa, siempre que lleve fecha de tal registro o presentación.

Bajo estas disposiciones, cuando una persona natural realiza una operación de crédito con otra persona natural, y aunque la deuda sea real, no basta con la firma de una letra de cambio o pagaré entre las partes si este soporte no está debidamente formalizado ante un notario, juez o autoridad administrativa en el tiempo real en que se realizó la operación. En caso de que dicha deuda se formalice ante notario con posterioridad a la fecha real del acuerdo, se considerará como prueba posconstituida y solo tendrá efectos fiscales a partir de ese momento.

4.1.3.2. Deudas por créditos no condonables con el Icetex

Los créditos educativos con el Icetex que no sean objeto de condonación deberán ser tratados como deudas dentro de la declaración de renta, en concordancia con el artículo 283 del ET.

Así pues, los contribuyentes que posean este tipo de créditos deberán incluirlos dentro de la casilla 30 – “Deudas” del formulario 210.

Nota: los ingresos por becas otorgadas por el Icetex son considerados ingresos no constitutivos de renta ni ganancia ocasional para efectos de la declaración de renta.

|

Continuación caso prácticoPara efectos del caso planteando, el contribuyente deberá reportar dentro de su patrimonio los vehículos, así:

Nota: estos saldos deberán ser reportados en el renglón 30 del Formulario 210. |

||||||||||||||||||||||||||

[end_member_content]

[member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="944807,941648,957210"]

[end_member_content]

4.1.4. Sistema cedular

Para efectos fiscales, las personas naturales y sucesiones ilíquidas deben declarar todos los ingresos ordinarios y extraordinarios, gravados y no gravados, de fuente nacional y/o del exterior (según la condición de residencia fiscal del contribuyente), y en dinero o en especie, que sean susceptibles de constituir un incremento en el patrimonio del contribuyente.

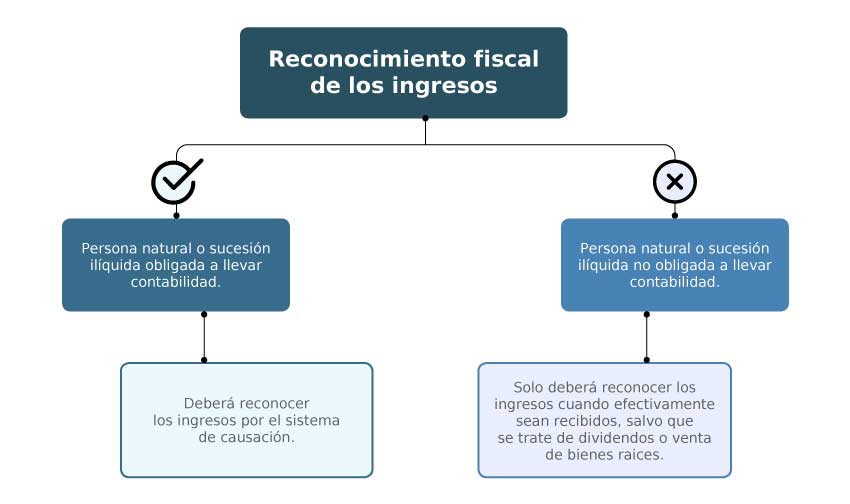

El obligado a llevar contabilidad debe reconocer los ingresos por el sistema de causación, mientras que el no obligado los debe reconocer solo cuando los recibe efectivamente en dinero o en especie en el año, salvo que se trate de dividendos y ventas de bienes raíces (ver artículo 27 del ET).

Los contribuyentes no residentes (obligados o no a llevar contabilidad) deben realizar una única depuración de su renta ordinaria conforme al artículo 26 del ET, para así obtener el valor de su impuesto de renta.

En el caso de los contribuyentes residentes (obligados o no a llevar contabilidad) deberán tomar los ingresos que forman rentas ordinarias y distribuirlos en las tres cédulas que componen la renta ordinaria, esto es:

1. La cédula general compuesta por las rentas de trabajo laborales, las rentas de trabajo no laborales, las rentas de capital y las rentas no laborales.

2. La cédula de pensiones.

3. La cédula de dividendos.

Luego efectuarle a cada cédula la respectiva depuración para obtener el impuesto de renta.

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="944807,941648,957210"]

A continuación, explicaremos los ingresos que componen cada una de las cédulas, los ingresos no gravados, costos y gastos procedentes, rentas exentas y deducciones que pueden ser tomadas por el contribuyente en cada una de ellas.

4.1.4.1. Cédula general

Como se mencionó anteriormente, la cédula general está conformada por los ingresos por rentas de trabajo laborales, los ingresos por rentas de trabajo no laborales, las rentas de capital y los dividendos. Adicionalmente, cada uno de estos ingresos deberá depurarse de manera individual de la siguiente manera:

|

Depuración |

|

|

Ingresos |

|

|

(-) |

Ingresos no constitutivos de renta |

|

(-) |

Costos y gastos procedentes |

|

(=) |

Rentas líquidas pasivas - ECE |

|

Rentas exentas |

|

|

Deducciones |

|

|

(-) |

Rentas exentas y deducciones imputables limitadas |

|

(=) |

Renta líquida ordinaria |

En esta sección se abordarán particularidades sobre los ingresos, que necesariamente deben considerarse al diligenciar el formulario 210:

Ingresos por rentas de trabajo

Se consideran de trabajo todos los valores por salarios y demás pagos laborales obtenidos en una relación laboral como sueldos, bonificaciones, primas, prestaciones sociales, indemnizaciones, etc., efectivamente recibidos y/o abonados en cuenta (dependiendo de si se lleva o no contabilidad), y sin importar si tales valores se obtuvieron en Colombia o en el exterior. En el caso del ingreso por cesantías, deberá tomarse en cuenta las disposiciones especiales del artículo 1.2.1.20.7 del DUT 1625 de 2016 (modificado con el artículo 6 del Decreto 2250 de diciembre 29 de 2017 y el artículo 9 del Decreto 1435 de noviembre 5 de 2020), las cuales establecen lo siguiente:

1. Las cesantías que a diciembre de 2016 estaban guardadas en los fondos de cesantías o reconocidas en el pasivo del empleador (de acuerdo con el régimen que tenga el trabajador), solo serán ingreso para el trabajador cuando sean retiradas desde el fondo o pagadas por el empleador. Tales cesantías se restarán como renta exenta (conservando solo los límites del numeral 4 del artículo 206 del ET). Además, se restarán sin someterlas al límite del 40 % de rentas exentas y deducciones para la cédula general de que trata el artículo 336 de ET.

2. Las cesantías que se consignen en los fondos a partir del 2017, sumadas con las que se paguen directamente a los trabajadores a partir del 2017 y las que se reconozcan en el pasivo del empleador (este último caso para los que tienen régimen de cesantías anterior a la Ley 50 de 1990), formarán ingreso para el trabajador en el momento en que sean consignadas en el fondo, o pagadas al trabajador, o reconocidas en el pasivo del empleador (este último caso para los que tienen régimen de cesantías anterior a la Ley 50 de 1990). Tales cesantías se restarán como renta exenta (y no como ingreso no gravado, pues el artículo 56-2 del ET fue derogado con el artículo 160 de la Ley 2010 de 2019) y sí quedarán sometidas al límite de rentas exentas de que trata el artículo 336 del ET.

En esta misma subcédula también se deben incluir los valores por rentas de trabajo no laborales del artículo 103 del ET (honorarios, comisiones, servicios, emolumentos, etc.), pero solo si el contribuyente decide que no les imputará costos y gastos a tales ingresos y solo utilizará la renta exenta del 25 % a la que se refiere el numeral 10 y el parágrafo 5 del artículo 206 del ET (ver artículo 336 del ET).

Esas partidas se reconocerán cuando hayan sido efectivamente recibidos y/o abonados en cuenta (dependiendo de si se lleva o no contabilidad), y sin importar si tales valores se obtuvieron en Colombia o en el exterior. Para el caso de los contribuyentes obligados a llevar contabilidad, tener en cuenta las partidas del artículo 28 del ET que están señaladas como ingresos que son contables, pero no fiscales.

|

Continuación caso prácticoPara efectos del caso planteando, el contribuyente deberá reportar dentro de los ingresos por rentas de trabajo laborales:

Nota: los ingresos correspondientes a rentas de trabajo deberán ser reportados en el renglón 32 del Formulario 210 |

Ingresos por rentas de trabajo no laborales

En esta subcédula se deben incluir los valores por rentas de trabajo no laborales del artículo 103 del ET, tales como: honorarios, compensaciones de servicios personales, comisiones, emolumentos, etc., pero solo cuando el contribuyente elige enfrentar costos y gastos a sus ingresos (sin importar que se forma una pérdida, pues ya no existe el artículo 87 del ET) y, por tanto, no utilizarán la renta exenta del 25 % a que se refiere el numeral 10 y el parágrafo 5 del artículo 206 del ET.

Esas partidas se reconocerán cuando hayan sido efectivamente recibidos y/o abonados en cuenta (caso de los ingresos), o efectivamente pagadas y/o causadas (caso de los costos y gastos), dependiendo de si se lleva o no contabilidad, y sin importar si tales valores se obtuvieron en Colombia o en el exterior.

Para el caso de los contribuyentes obligados a llevar contabilidad, se deben tener en cuenta las partidas de los artículos 28, 59 y 105 del ET, las cuales están señaladas como ingresos o costos y gastos que solo son contables, pero no fiscales.

|

Continuación caso prácticoPara efectos del caso planteando, Santiago reportará dentro de los ingresos por rentas de trabajo no laborales:

Cabe mencionar que, considerando que las deducciones y rentas exentas que Santiago podrán tomar en las rentas de trabajo laborales, superan el límite general establecido en la norma (como veremos más adelante), representa un mayor beneficio para el reportar los ingresos por honorarios y comisiones que percibió como trabajador independiente, en la subcédula de rentas de trabajo no laborales, pues en esta podrá imputar los costos y gastos asociados a estos ingresos, y de esta manera, disminuir en mayor medida la renta líquida gravable sobre la cual se liquidará el impuesto de renta.

Nota: los ingresos por rentas de trabajo no laborales deberán reportarse en el renglón 43 del formulario 210. |

Ingresos por rentas de capital

Corresponden a rentas de capital todos los valores brutos por intereses reales; intereses presuntivos por préstamos a sociedades (artículo 35 del ET); rendimientos financieros incluidos los obtenidos de las acciones preferenciales (ver el artículo 33-3 del ET); ingresos por diferencia en cambio (artículo 288 del ET); arrendamientos, regalías y explotación de la propiedad intelectual; todos ellos cuando hayan sido efectivamente recibidos y/o abonados en cuenta (dependiendo de si se lleva o no contabilidad), y sin importar si tales valores se obtuvieron en Colombia o en el exterior. Para el caso de los contribuyentes obligados a llevar contabilidad, es importante tener en cuenta las partidas del artículo 28 del ET que están señaladas como ingresos que solo son contables, pero no fiscales.

|

Continuación caso prácticoPara efectos del caso planteando, Santiago reportará dentro de los ingresos por rentas de capital:

Nota: los ingresos por rentas de capital deberán reportarse en el renglón 58 del formulario 210. |

Ingresos no laborales

Se consideran rentas no laborales todos los valores por ingresos brutos que no tengan cabida en ninguno de los grupos de ingresos antes mencionados (rentas de trabajo laborales o no laborales, rentas de capital), ni que puedan incluirse catalogarse como pensiones o dividendos, pero que también formen rentas ordinarias, como, por ejemplo, ingresos por actividades comerciales; ingresos por venta de mercancías; venta de bienes muebles o inmuebles, acciones y/o inversiones poseídos por menos de dos (2) años; indemnizaciones por daño emergente o lucro cesante; gananciales; apoyos económicos no reembolsables o condonados entregados por el Estado para financiar programas educativos; donaciones recibidas para partidos, movimientos y/o campañas políticas; retiros de aportes voluntarios de fondos de pensiones voluntarias, de fondos de pensiones obligatorias o de cuentas AFC, sin el cumplimiento de los requisitos, etc.

Dichos valores pueden haber sido efectivamente recibidos y/o abonados en cuenta (dependiendo de si se lleva o no contabilidad), y se incluirán sin importar si tales valores se obtuvieron en Colombia o en el exterior.

|

Continuación caso prácticoPara efectos del caso planteado, Santiago reportará dentro de los ingresos no laborales:

Al respecto, cabe aclarar que, de acuerdo con el parágrafo 4 del artículo 126-1 del ET, los retiros de aportes voluntarios a fondos de pensiones voluntarias sin el cumplimiento de los requisitos, que no hayan estado sujetos a retención en la fuente y que hayan sido utilizados como renta exenta en declaraciones renta de años anteriores, constituyen ingreso gravado en el año del retiro.

Nota: los ingresos por rentas de capital deberán reportarse en el renglón 74 del formulario 210. |

4.1.4.2. Ingresos no constitutivos de renta

Los ingresos no constitutivos de renta ni ganancia ocasional son escogidos por política fiscal para ser catalogados como no gravados, aun reuniendo la totalidad de las características para ser gravados. Esto favorece a determinados contribuyentes e incentiva algunas actividades económicas específicas, teniendo el contribuyente la posibilidad de detraerlos del ingreso bruto antes de realizar cualquier depuración, atendiendo lo establecido en el artículo 26 del ET.

Todos los ingresos no gravados se restan de forma plena y sin someterlos a ningún límite. A continuación, mencionaremos aquellos que se pueden asociar a las rentas de trabajo:

Aportes obligatorios a salud, fondos de pensiones y ARL

El artículo 55 del ET señala que los aportes obligatorios al sistema general de pensiones son ingresos no constitutivos de renta ni ganancia ocasional. También estipula que dichos aportes no harán parte de la base para aplicar retención en la fuente por salarios. Igual tratamiento tributario se dará a los aportes obligatorios al sistema general de salud (ver artículo 56 del ET). Adicionalmente, el numeral 1.12 del Concepto Dian 912 de 2018 indica que el monto total de los aportes que el trabajador independiente realice al Sistema General de Riesgos Laborales puede ser tratado como ingreso no constitutivo de renta ni ganancia ocasional.

|

Continuación caso prácticoEn el caso de Santiago, podrá tomar como ingresos no constitutivos de renta, los aportes a salud, fondos de pensiones obligatorios y ARL; sin embargo, deberá reportar en la sección de rentas de trabajo laborales los aportes realizados a salud y fondos de pensiones por concepto de ingresos laborales, y en la sección de rentas de trabajo no laborales, los aportes a salud, pensión y ARL realizados por los conceptos de honorarios y comisiones. En consecuencia, deberá distribuir los ingresos no constitutivos de renta por estos conceptos, de la siguiente manera:

Nota: los ingresos no constitutivos de renta de las rentas de trabajo laborales deberán ser reportados en el renglón 33 del formulario 210; por su parte, los ingresos no constitutivos de renta de las rentas de trabajo no laborales, deberán reportarse en el renglón 44 del formulario 210.

Los ingresos no constitutivos de renta de las rentas de capital deberán ser reportados en el renglón 59 del formulario 210; los asociados a las rentas no laborales deberán ser reportados en el renglón 76 del formulario. |

Aportes voluntarios a fondos de pensiones obligatorias

De acuerdo con el artículo 55 del ET, reglamentado por el artículo 2 del Decreto 1435 de 2020 (mediante el cual se modificó el artículo 1.2.1.12.9 del DUT 1625 de 2016), las cotizaciones voluntarias al fondo de pensiones obligatorias del RAIS son consideradas ingresos no constitutivos de renta ni ganancia ocasional para el aportante, siempre y cuando no excedan el 25 % del total del ingreso laboral o tributario anual, ni el equivalente a 2.500 UVT ($117.662.500 en 2024). Sin embargo, los retiros que efectúen los afiliados al régimen para fines distintos a obtener una mayor pensión o un retiro anticipado constituirán renta líquida gravable para el aportante. En consecuencia, la sociedad administradora deberá realizar la retención en la fuente sobre esta transacción, con una tarifa del 35 %.

Nota: estos ingresos no constitutivos de renta pueden reportarse en los renglones 33, 44, 59 y 76 del formulario 210.

Apoyos económicos para financiar programas educativos no reembolsables o condonados

Los artículos 46 y 1.2.1.12.8 del Decreto 1625 de 2016 indican que los apoyos económicos no reembolsables o condonados, entregados por el Estado o financiados con recursos públicos para financiar programas educativos al contribuyente, pueden ser tratados como ingreso no constitutivo de renta. En caso de que dichos apoyos económicos hayan sido recibidos por medio de una relación laboral, estos ingresos deberán ser reportados en las rentas de trabajo.

Nota: estos ingresos no constitutivos de renta pueden reportarse en el renglón 33 del formulario 210.

Remuneración por participación en proyectos calificados como de carácter científico, tecnológico o de innovación

El artículo 57-2 del ET señala que los pagos que reciba el contribuyente por la ejecución directa de labores de carácter científico, tecnológico o de innovación, realizados con los recursos destinados al respectivo proyecto, según los criterios y las condiciones definidas por el Consejo Nacional de Beneficios Tributarios en Ciencia, Tecnología e Innovación son un ingreso no constitutivo de renta para quien los percibe.

Nota: estos ingresos no constitutivos de renta pueden reportarse en los renglones 33 y/o 44 del formulario 210.

Pagos a terceros por alimentación

Al tenor del artículo 387-1 del ET, los pagos que realicen el empleador a favor de terceros, por concepto de alimentación del trabajador o su familia (suministro de alimentación en restaurantes propios o de terceros; pagos para compra de vales o tiquetes para la adquisición de alimentos) no constituyen ingreso para el trabajador, sino para el tercero que suministra los alimentos o presta el servicio de restaurante, siempre que el salario del trabajador beneficiado no exceda las 310 UVT (para el año gravable 2024 equivalen a $14.590.000). En caso de que los pagos por alimentación superen las 41 UVT ($1.930.000 por el año gravable 2024), el excedente sí será ingreso gravado para el empleado.

Debe tenerse en cuenta que los pagos por alimentación pueden ser tomados como no gravados en la declaración de renta, siempre y cuando los mismos hayan sido incluidos como ingreso en el Certificado de Ingresos y Retenciones (Oficio Dian 009809 de abril 27 de 2017; Concepto 795 de julio 3 de 2020).

Nota: estos ingresos no constitutivos de renta pueden reportarse en el renglón 33 del formulario 210.

Componente inflacionario de los rendimientos financieros percibidos por personas naturales

Según el artículo 38 del ET, para las declaraciones tributarias presentadas por el año gravable 2024 no constituirá renta ni ganancia ocasional la parte correspondiente al componente inflacionario percibido por personas naturales o sucesiones ilíquidas, siempre que provenga de entidades sometidas a la inspección y vigilancia de la Superintendencia Financiera, títulos de deuda pública y/o bonos y papeles comerciales de sociedades anónimas cuya emisión u oferta haya sido autorizada por la Comisión Nacional de Valores.

Los artículos 1.2.1.12.6 y 1.2.1.12.7 del DUT 1625 de 2016, sustituidos por el artículo 2 del Decreto 0771 de julio 7 de 2025, establecen un componente inflacionario del 50,88 % para los rendimientos financieros que percibieron las personas naturales y sucesiones ilíquidas no obligadas a llevar contabilidad en el año gravable 2024, como para los rendimientos que distribuyeron los fondos de inversión y mutuos de inversión y de valores por ese mismo período. Este componente inflacionario es necesario al momento de aplicar lo consagrado en los artículos 38, 39, 40-1 y 41 del ET.

|

Continuación caso prácticoConsiderando lo establecido en la norma, Santiago podrá tomar el componente inflacionario como ingreso no constitutivo de renta, haciendo el cálculo de la siguiente manera:

Nota: estos ingresos no constitutivos de renta deben ser reportados en el renglón 59 del formulario 210. |

Componente inflacionario de los rendimientos financieros recibidos por fondos de inversión

Para el año gravable 2024, las utilidades distribuidas por los fondos de inversión y de valores, o que abonen en cuenta a sus afiliados, no constituirán renta ni ganancia ocasional en la parte correspondiente al componente inflacionario de los rendimientos financieros recibidos por el fondo, siempre que procedan de entidades vigiladas por la Superfinanciera, títulos de deuda pública o valores emitidos por sociedades anónimas autorizadas por la Comisión Nacional de Valores (ver artículo 39 del ET).

En este punto es importante aclarar que el componente inflacionario de los rendimientos y gastos financieros referido en los artículos 40-1, 81-1 y 118 del ET únicamente será aplicable a las personas naturales y sucesiones ilíquidas no obligadas a llevar contabilidad.

Para el año gravable 2024, los artículos 1.2.1.12.6 y 1.2.1.12.7 del DUT 1625 de 2016, sustituidos por el artículo 2 del Decreto 0771 de julio 7 de 2025, también establecen un componente inflacionario del 50,88 % para los rendimientos que distribuyeron los fondos de inversión y mutuos de inversión y de valores por ese mismo período. Este componente inflacionario es necesario al momento de aplicar lo consagrado en los artículos 38, 39, 40-1 y 41 del ET.

Nota: estos ingresos no constitutivos de renta deben ser reportados en el renglón 59 del formulario 210.

Indemnizaciones por daño emergente

El artículo 45 del ET indica que, las indemnizaciones por daño emergente que reciba el contribuyente pueden ser tratadas como ingresos no constitutivos de renta.

Debe tener en cuenta que, para que proceda este tratamiento, es necesario que el contribuyente invertía la totalidad de la indemnización en la adquisición de bienes iguales o semejantes a los que eran objeto del seguro.

Nota: estos ingresos no constitutivos de renta deben ser reportados en el renglón 76 del formulario 210.

Gananciales

El artículo 47 del ET señala que los gananciales recibidos por el contribuyente pueden ser tratados como ingreso no constitutivo de renta; además, deben ser tratados como renta ordinaria y no como ganancia ocasional.

Nota: estos ingresos no constitutivos de renta deben ser reportados en el renglón 76 del formulario 210.

Apoyos económicos no reembolsables o condonados entregados por el Estado para financiar programas educativos

Los artículos 46 y 1.2.1.12.8 del Decreto 1625 de 2016 indican que los apoyos económicos no reembolsables o condonados entregados por el Estado o financiados con recursos públicos, para financiar programas educativos al contribuyente, pueden ser tratados como ingreso no constitutivo de renta. Cuando dichos apoyos económicos no hayan sido recibidos por medio de una relación laboral, estos ingresos deberán ser reportados en las rentas no laborales.

Nota: estos ingresos no constitutivos de renta deben ser reportados en el renglón 76 del formulario 210.

Donaciones recibidas para partidos, movimientos y/o campañas políticas

El artículo 47-1 del ET indica que, los dineros que las personas naturales reciban de terceros, sean estos personas naturales o jurídicas, destinadas en forma exclusiva a financiar el funcionamiento de partidos, movimientos políticos y grupos sociales que postulen candidatos y las que con el mismo fin reciban los candidatos cabezas de listas para la financiación de las campañas políticas para las elecciones populares previstas en la Constitución Nacional, pueden ser tratados como ingreso no constitutivo de renta, si se demuestra que han sido utilizadas en estas actividades.

Nota: estos ingresos no constitutivos de renta deben ser reportados en el renglón 76 del formulario 210.

Utilidad en venta de acciones inscritas en BVC, cuando no superen el 3 % de las acciones en circulación de la sociedad

De acuerdo con el artículo 36-1 del ET, no constituyen renta ni ganancia ocasional las utilidades provenientes de la enajenación de acciones inscritas en una bolsa de valores colombiana, de las cuales sea titular un mismo beneficiario real, cuando dicha enajenación no supere el 3 % de las acciones en circulación de la respectiva sociedad, durante un mismo año gravable.

Nota: estos ingresos no constitutivos de renta deben ser reportados en el renglón 76 del formulario 210.

4.1.4.3. Costos y gastos procedentes

Las condiciones para la procedencia de los costos y gastos se clasifican en presupuestos esenciales, requisitos de fondo y requisitos formales, así:

-

Presupuestos esenciales: hacen referencia a la relación de causalidad, necesidad y proporcionalidad que deben tener los costos y gastos.

-

Requisitos de fondo: los requisitos se relacionan con la realización, imputabilidad y oportunidad.

-

Requisitos formales: en los requisitos formales se encuentran, por ejemplo, las limitantes o prohibiciones, los documentos soportes, que los conceptos hayan estado sometidos a retención, que se hayan realizado los aportes a seguridad social, entre otras exigencias.

De conformidad con el artículo 336 del ET y el artículo 1.2.1.20.5 del DUT 1625 de 2016 (modificado con el Decreto 2231 de diciembre de 2023), los contribuyentes que reporten rentas de trabajo no laborales, rentas de capital y/ rentas no laborales podrán restar los costos y gastos que sean necesarios para la obtención de los ingresos y tales costos y gastos no tienen ningún límite (pueden ser incluso superiores al ingreso bruto, pues ya no existe tampoco el artículo 87 del ET que le imponía límites a los costos y gastos de los profesionales independientes). En todo caso, de acuerdo con el artículo 336-1 del ET, los contribuyentes que reporten ingresos por rentas de trabajo no laborales deberán marcar la casilla 140 del formulario 210 si los costos y gastos llegan a superar el 60 %.

Debe tenerse presente que el artículo 1.2.1.20.5 del DUT 1625 de 2016, modificado con el Decreto 2231 de diciembre de 2023, indica que si se obtienen ingresos de un solo tipo de rentas a las cuales se les puede asociar costos y gastos, es decir, de solamente rentas de trabajo no laborales, o de solamente rentas de capital, o de solamente rentas no laborales, entonces sí se aceptará que los costos y gastos asociados a esa renta formen una pérdida general. Pero cuando se reciban ingresos de más de un tipo de esas rentas, entonces los costos y gastos combinados que se asignen a las rentas de trabajo no laborales, las rentas de capital y las rentas no laborales deben cumplir la regla de que no deben superar al valor de tomar los ingresos brutos menos ingresos no gravados de esas tres rentas (el exceso de costos que incumpla esa regla se podrá usar a manera de compensación en los ejercicios siguientes).

Hay que recordar que, según el artículo 177-1 del ET, no se pueden restar los costos y gastos asociados a los ingresos que primero se hayan restado como ingresos no gravados.

Además, los no obligados a llevar contabilidad deben rechazarse como no deducible una parte de sus costos o gastos por intereses por aplicación de las normas del componente inflacionario; por el año gravable 2024 no constituye costo ni gasto deducible el 25,01 % de los intereses y demás costos y gastos financieros pagados por el contribuyente (artículos 81 y 81-1 del ET y el Decreto 0771 de julio 7 de 2025).

Tanto obligados como no obligados a llevar contabilidad deben someter sus gastos por intereses al límite de la norma de subcapitalización (artículo 118-1 del ET y artículos 1.2.1.18.60 hasta 1.2.1.18.66 del DUT 1625 de 2016).

Adicionalmente, para que sean aceptados los costos y gastos, es necesario que los mismos estén debidamente soportados en facturas, o documentos equivalentes a factura, y hayan cumplido la norma de bancarización del artículo 771-5 del ET, y las exigencias de nómina electrónica, o de mensajes especiales de aceptación para las compras a crédito (ver Resolución Dian 000013 de febrero de 2021, y 000085 de abril de 2022).

Desde el punto de vista fiscal, los costos son un conjunto de erogaciones, acumulaciones o consumos de activos que se verán reflejados en los costos directos o indirectos en que incurre el contribuyente en un período determinado, sea para la adquisición o la producción de un bien o servicio.

Por su parte, las deducciones corresponden a los gastos en que incurre la persona natural o jurídica en el año gravable y que son necesarios para generar renta. Entre tales gastos se encuentran los de administración y ventas. De acuerdo con estas definiciones, se puede evidenciar que para la legislación tributaria es indispensable la relación de causalidad y de necesidad de los costos y gastos con la actividad que se desarrolla.

Rechazo de costos y deducciones

Según el artículo 107 del ET, los costos y gastos podrán restarse en la declaración de renta siempre que posean relación de causalidad, necesidad y proporcionalidad con cada una de las actividades económicas desarrolladas por el contribuyente.

Por lo tanto, la Dian podrá rechazar estos costos y gastos cuando no cumplan las condiciones anteriormente descritas, los requisitos para los obligados a llevar contabilidad y los medios de pago para su aceptación, o cuando no estén debidamente soportados con facturas que cumplan las exigencias establecidas en los artículos 617 y 618 del ET.

Costos y gastos para trabajadores independientes

Para establecer la renta líquida de la cédula general por el año gravable 2024 las personas naturales que perciban ingresos por concepto de honorarios, compensación de servicios personales y/o comisiones, y cumplan ciertos requisitos deberán elegir entre imputar en la declaración de renta los costos y gastos asociados a su actividad económica provenientes de honorarios o compensaciones por servicios personales o el 25 % de renta exenta previsto en el numeral 10 del artículo 206 del ET. Así, el 25 % de renta exenta será aplicable a:

1. Los trabajadores independientes que perciban honorarios, siempre y cuando no hayan optado por restar los costos y gastos procedentes en el desarrollo de su actividad (ver numeral 2 del artículo 1.2.1.20.4 del DUT 1625 de 2016, sustituido por el artículo 1 del Decreto 1435 de 2020).

2. Los trabajadores independientes que obtengan ingresos por compensación de servicios personales que no hayan optado por restar los costos y gastos procedentes (ver numeral 3 del artículo 1.2.1.20.4 del DUT 1625 de 2016, sustituido por el artículo 1 del Decreto 1435 de 2020).

Para entender lo anterior veamos los siguientes ejemplos:

Ejemplo 1

Un trabajador independiente durante el 2024 obtuvo un total de ingresos brutos por valor de $86.400.000 ($7.200.000 mensuales) por concepto de honorarios; en el desarrollo de su actividad productora de renta incurrió en costos y gastos por $10.000.000 en el año y realizó los respectivos aportes a seguridad social por $9.850.000.

Este trabajador no tiene dependientes, ni le son imputables las demás rentas exentas ni deducciones contempladas en la norma, a excepción del 25 % de renta exenta señalado en el numeral 10 del artículo 206 del ET.

Para efectos de la depuración de la renta líquida de este contribuyente, presentamos los siguientes casos:

Caso 1: imputación del 25 % de renta exenta, descartando los costos y gastos incurridos durante el año gravable 2024.

|

Ingresos brutos |

$ 86.400.000 |

|

Ingresos no constitutivos de renta ni ganancia ocasional |

$9.850.000 |

|

Costos y deducciones procedentes |

$0 |

|

Ingresos netos |

$ 76.550.000 |

|

Rentas exentas y deducciones imputables |

$19.138.000 |

|

Renta líquida |

$ 57.412.000 |

|

Renta líquida en UVT |

1.219,8 |

|

Impuesto en UVT |

24,6 |

|

Impuesto de renta |

$ 1.161.119 |

Caso 2: imputación de los costos y gastos asociados a la actividad, descartando el 25 % de renta exenta.

|

Ingresos brutos |

$ 86.400.000 |

|

Ingresos no constitutivos de renta ni ganancia ocasional |

$9.850.000 |

|

Costos y deducciones procedentes |

$15.000.000 |

|

Ingresos netos |

$ 61.550.000 |

|

Rentas exentas y deducciones imputables |

$0 |

|

Renta líquida |

$ 61.550.000 |

|

Renta líquida en UVT |

1.307,7 |

|

Impuesto en UVT |

41,3 |

|

Impuesto de renta |

$ 1.947.339 |

Ejemplo 2

Un trabajador independiente obtuvo durante el 2024 un total de ingresos brutos por valor de $91.800.000 ($7.650.000 mensuales) por concepto de comisiones; en el desarrollo de su actividad productora de renta incurrió en costos y gastos por $22.500.000 en el año y realizó los respectivos aportes a seguridad social por $10.465.000.

Este trabajador no tiene dependientes, pero pagó una póliza de salud por valor de $2.450.000 y podría optar por tomar el 25 % de renta exenta señalado en el numeral 10 del artículo 206 del ET.

Para efectos de la depuración de la renta líquida de este contribuyente, presentamos los siguientes casos:

Caso 1: imputación del 25 % de renta exenta, descartando los costos y gastos incurridos durante el año gravable 2024.

|