CAPÍTULO 2. CÁLCULO DE LA TASA MÍNIMA DE TRIBUTACIÓN

La tasa mínima de tributación implica realizar cálculos separados para determinar una “utilidad fiscal especial depurada” y un “impuesto depurado”. Estos cálculos se basan en partidas específicamente señaladas en la normativa fiscal. El propósito de estos últimos es asegurarse de que el monto del “impuesto depurado” no sea menor al 15 % de la “utilidad fiscal especial depurada”.

Los explicamos a continuación:

2.1. FÓRMULA PARA CALCULAR LA TASA MÍNIMA DE TRIBUTACIÓN

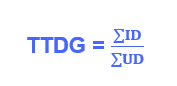

La tasa mínima de tributación se calculará a partir de la utilidad financiera depurada. Esta tasa mínima se denominará “tasa de tributación depurada” (TTD), la cual no podrá ser inferior al quince por ciento (15 %), y será el resultado de dividir el impuesto depurado (ID) sobre la utilidad depurada (UD), así:

Tasa de tributación depurada (TTD) = Impuesto depurado (ID) / Utilidad depurada (UD)

De acuerdo con lo dispuesto en la nueva versión del parágrafo 6 del artículo 240 del ET, luego de ser modificado con el artículo 10 de la Ley 2277 de 2022, la gran mayoría de personas jurídicas del régimen ordinario (sin importar si son nacionales o extranjeras, o si funcionan dentro o fuera de zonas francas) tendrán que revisar, a partir del año gravable 2023, que su impuesto neto de renta (es decir, el que se calcula después de tomar descuentos tributarios) cumpla con un nuevo referente denominado la “tasa mínima de tributación”.

|

Modelo en Excel para calcular la nueva “tasa mínima de tributación” de personas jurídicas, según la Ley 2277 de reforma tributaria 2022

|

|

Efecto del impuesto de ganancia ocasional en el cálculo de la tasa mínima de tributación

¿Para efectos de calcular la ”tasa mínima de tributación” también se deberá tomar en cuenta el impuesto de ganancia ocasional? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

2.2. FÓRMULA PARA CALCULAR EL IMPUESTO DEPURADO Y LA UTILIDAD DEPURADA

El parágrafo 6 del artículo 240 del ET, indica que el impuesto depurado (ID) y la utilidad depurada (UD) se calculará así:

2.2.1. Impuesto depurado

La fórmula es la siguiente:

ID = INR + DTC - JRP

- ID: impuesto depurado.

- INR: impuesto neto de renta.

- DTC: descuentos o créditos tributarios por aplicación de tratados para evitar la doble imposición.

- IRP: impuesto sobre la renta por rentas pasivas provenientes de entidades controladas del exterior.

2.2.2. Utilidad depurada

La fórmula es la siguiente:

UD = UC + DPARL - INCRNGO - VIMPP - VNGO - RE - C

- UD: utilidad depurada.

- UC: utilidad contable o financiera antes de impuestos.

- DPARL: diferencias permanentes consagradas en la ley y que aumentan la renta líquida.

- INCRNGO: ingresos no constitutivos de renta ni ganancia ocasional, que afectan la utilidad contable o financiera.

- VIMPP: valor ingreso método de participación patrimonial del respectivo año gravable.

- VNGO: valor neto de ingresos por ganancia ocasional que afectan la utilidad contable o financiera.

- RE: rentas exentas por aplicación de tratados para evitar la doble imposición – CAN–, las percibidas por el régimen de compañías holding colombianas –CHC– y las rentas externas de que tratan los literales a) y b) del numeral 4 y el numeral 7 del artículo 235-2 del ET.

- C: compensación de pérdidas fiscales o excesos de renta presuntiva tomados en el año gravable y que no afectaron la utilidad contable del período.

|

Llama especialmente en la atención que en la fórmula para calcular la tasa mínima de tributación se indique que deben sumarse las diferencias permanentes que aumentan la renta líquida, pero no se haya contemplado también la resta de las diferencias permanentes que disminuyen la renta líquida, como es el caso de la deducción del 100 % adicional de los salarios de los trabajadores en condición de discapacidad. |

2.3. ¿QUÉ SUCEDE SI LA TASA DE TRIBUTACIÓN DEPURADA ES INFERIOR AL 15 %?

Cuando la tasa de tributación depurada (TTD) sea inferior al 15 %, se deberá determinar el valor del impuesto a adicionar (IA) para alcanzar la tasa del 15 %.

|

Planeación frente a la tasa mínima de tributación

El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Caso práctico: cálculo del valor a adicionar y límites de beneficios tributarios

|

2.4. AJUSTE DE LA TASA MÍNIMA DE TRIBUTACIÓN

El siguiente es el proceso que indica la Ley de reforma tributaria 2277 de 2022 para ajustar la tasa de tributación a la tasa mínima del 15 %:

2.4.1. Para personas jurídicas residentes y usuarios de zonas francas cuyos estados financieros no sean consolidados

Para el caso de los contribuyentes sujetos al impuesto de renta con las tarifas de los artículos 240 y 240-1 del ET, cuyos estados financieros no sean objeto de consolidación, la diferencia positiva entre la utilidad depurada –UD– multiplicada por el 15 % y el impuesto depurado –ID– será un mayor valor del impuesto sobre la renta, que deberá adicionarse al impuesto sobre la renta –IA–.

IA = (UD × 15 %) – ID

2.4.2. Para contribuyentes residentes fiscales cuyos estados financieros sean consolidados

Si se trata de contribuyentes residentes fiscales en Colombia cuyos estados financieros sean objeto de consolidación en Colombia, se deberá realizar el siguiente procedimiento:

1. Calcular la tasa de tributación depurada del grupo –TTDG– dividiendo la sumatoria de los impuestos depurados –ID– de cada contribuyente residente fiscal en Colombia objeto de consolidación por la sumatoria de la utilidad depurada –UD– de cada contribuyente residente fiscal en Colombia cuyos estados financieros son objeto de consolidación, así:

2. Si el resultado es inferior al 15 %, se deberá calcular el impuesto a adicionar por el grupo –IAG– a partir de la diferencia entre la sumatoria de la utilidad depurada –UD– multiplicada por el 15 %, menos la sumatoria del impuesto depurado –ID– de cada contribuyente, cuyos estados financieros se consolidan, así:

IAG = (∑UD × 15 %) – ∑ID

3. Para calcular el impuesto a adicionar –IA– de cada contribuyente residente fiscal en Colombia, se deberá multiplicar el impuesto a adicionar por el grupo –IAG– por el porcentaje que dé como resultado la división de la utilidad depurada –UD– de cada contribuyente con utilidad depurada mayor a cero –UDβ– sobre la sumatoria de las utilidades depuradas de los contribuyentes con utilidades depuradas mayores a cero –∑UDβ–, así:

2.5. EFECTO DEL CÁLCULO DE LA TASA MÍNIMA DE TRIBUTACIÓN EN GRUPOS QUE CONSOLIDAN ESTADOS FINANCIEROS

El cálculo de la tasa mínima de tributación en grupos que consolidan estados financieros es más complejo y requiere:

- Realizar una sumatoria de impuestos depurados y utilidades depuradas de cada empresa para determinar la tasa mínima de tributación del grupo.

- Si la tasa mínima de tributación resultante es inferior al 15%, se deberá calcular un impuesto adicional por el grupo, de acuerdo con la indicado en el parágrafo 6 del artículo 240 del ET.

- El impuesto adicional del grupo se distribuirá entre las empresas del grupo en proporción a sus utilidades depuradas individuales.

- Es crucial que el grupo cumpla con tener una tasa mínima de tributación del 15 % para mantener la tributación consolidada.

|

Tasa mínima de tributación: ¿afecta en grupos económicos?

El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |