CAPÍTULO 6. CAMBIOS APLICABLES A LA LIQUIDACIÓN DEL IMPUESTO ANUAL BAJO EL RÉGIMEN SIMPLE DE TRIBUTACIÓN

Los artículos 42 a 46 de la Ley 2277 de diciembre 13 de 2022 (varios de los cuales fueron afectados con la Sentencia de inexequibilidad de la Corte Constitucional C-540 de diciembre 5 de 2023) modificaron los artículos 905, 906, 908 y 912 del ET introduciendo de esa forma, a partir del año gravable 2023, importantes modificaciones a la tributación de las sociedades nacionales y las personas naturales residentes que terminen perteneciendo al régimen simple de tributación.

En relación con este tema, es importante recordar que fue a través del artículo 66 de la Ley 1943 de diciembre 28 de 2018 cuando se sustituyeron los artículos 903 a 916 del ET, eliminando el anterior régimen del monotributo (que había sido creado con el artículo 165 de la Ley 1809 de 2016) y dando vida jurídica, desde el año gravable 2019, al nuevo régimen simple de tributación (ver en el RUT de los contribuyentes el código de responsabilidad 47 en la casilla 53 de la primera página, al igual que los códigos 100, 101, 116, 117, 118, 119 y 125 en la casilla 89 de la segunda página) el cual luego fue, imperfecta y tardíamente, reglamentado con el Decreto 1468 de agosto 13 de 2019, la Resolución DIAN 0057 de septiembre 13 de 2019 y el Decreto 2371 de diciembre 27 de 2019. Dicho Régimen fue declarado exequible por la Corte Constitucional en su Sentencia C-493 de octubre 22 de 2019. Hasta el corte de septiembre 30 de 2019, y de acuerdo con la Resolución DIAN 0081 de noviembre 27 de 2019, en el régimen simple se habían inscrito voluntariamente un total de 8.047 contribuyentes (de estos, 5.431 eran personas jurídicas sociedades nacionales, mientras que el resto, 2.616, eran personas naturales residentes).

Ahora bien, y en razón a que la Sentencia C-481 de octubre 16 de 2019 emitida por la Corte Constitucional había dispuesto que todos los cambios introducidos por la Ley 1943 de 2018 dejaban de tener vigencia a partir de enero 1 de 2020 (ya que dicha ley fue declarada como totalmente inexequible por claros vicios de trámite en su aprobación), lo que hicieron los congresistas, a través del artículo 74 de la Ley 2010 de diciembre 27 de 2019, fue prolongar la existencia jurídica del régimen simple volviendo a expedir los mismos textos de los artículos 903 a 916 del ET tal y como habían sido redactados a través de la Ley 1943 de 2018, pero aprovechando para hacer algunos ajustes importantes adicionales (ver en especial las nuevas versiones 907, 908 y 915 del ET).

Además, por medio del Decreto 1091 de agosto 3 de 2020, se volvió a repetir, en la práctica, la misma reglamentación que en el pasado se había hecho con el Decreto 1468 de agosto de 2019, pero también se aprovechó para introducir novedades importantes. Posteriormente, mediante los artículos 41 a 43 de la Ley 2155 de septiembre de 2021 se modificaron los artículos 95, 908 y 909 del ET (cambios que luego fueron reglamentados con el Decreto 1847 de diciembre 24 de 2021), en especial para ampliar de 80.000 a 100.000 UVT el monto de ingresos brutos ordinarios obtenidos en el año anterior (sin incluir los que formen ingresos no gravados) que permitirían optar por el régimen simple y, asimismo, para ampliar de enero 31 a febrero 28 la fecha en la cual cada persona natural o jurídica, que ya viniera operando en el régimen ordinario, podría optar por trasladarse al régimen simple.

En todo caso, es claro que los congresistas, que han estudiado tantas veces el régimen simple, nunca aprovecharon para corregir varios vacíos normativos que se siguen formando en la lectura de los artículos 903 a 916 del ET. Así, por ejemplo, dejaron pasar la oportunidad para aclarar lo que sucede con las “devoluciones y rescisiones en ventas” que aplican a los contribuyentes del simple (y sobre todo, si tales devoluciones se generan en bimestres o años en los que no hay nuevos ingresos). Fue por ello que la Corte Constitucional, en su Sentencia C-066 de marzo 18 de 2021, estableció que en el régimen simple no se aceptan las devoluciones, rebajas ni descuentos en ventas.

Tampoco aprovecharon los congresistas para aclarar, con una norma que tuviera fuerza de ley, la forma en que las sociedades acogidas al régimen simple podrían determinar si sus utilidades contables después de impuestos se entregan como dividendos gravados o no gravados a sus socios o accionistas (recuérdese que en el régimen simple no se puede aplicar la fórmula del artículo 49 del ET que se usa para esos propósitos, pues dicha fórmula solo sirve para las sociedades del régimen ordinario, y fue por tanto, a través del simple decreto reglamentario 2371 de diciembre 27 de 2019, y luego a través del Decreto 1457 de noviembre 12 de 2020, cuando se agregó el artículo1.2.1.10.7 al DUT 1625 de 2016 y se hizo una imperfecta reglamentación sobre este asunto tan delicado).

El siguiente es un contenido exclusivo.

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

[end_member_content]

Conoce los temas abordados en este video:

- 00:01 – 09:57: Cambios de los artículos 42 y 43 de la Ley 2277 de diciembre 13 de 2022 a los artículos 905 y 906 del ET (afectados con la sentencia de inexequibilidad la Corte C-540 de diciembre 5 de 2023), los cuales contienen el listado de todos los requisitos que se deben cumplir para poder optar por el régimen simple y el listado de las personas naturales jurídicas que no pueden optar por dicho régimen.

- 09:58 – 12:58: Cambios del artículo 44 de la Ley 2277 de diciembre 13 de 2022 al artículo 908 del ET, el cual contiene las tablas especiales con las tarifas que se deben utilizar tanto al momento de liquidar los anticipos bimestrales obligatorios como al momento de liquidar el impuesto final en la declaración anual (afectados con la sentencia de inexequibilidad la Corte C-540 de diciembre 5 de 2023).

- 12:59 – 15:27: Cambios del artículo 45 de la Ley 2277 de diciembre 13 de 2022 al artículo 910 el ET el cual ahora indica que algunas personas naturales quedarán exoneradas de presentar anticipos bimestrales y solo presentarán la declaración anual.

- 15:28 – 19:40: Cambios del artículo 46 de la Ley 2277 de 2022 al artículo 912 del ET, el cual ahora contempla que se podrá usar un nuevo descuento tributario en la declaración anual del simple y que corresponderá al 100% del gravamen a los movimientos financieros que haya sido efectivamente pagado durante el respectivo año gravable.

|

Teniendo presente lo anterior, quienes deseen profundizar en todos los puntos importantes que debe examinar una persona natural o jurídica para decidir si le conviene o no acogerse al régimen simple, o funcionar solo bajo el régimen ordinario, podrán hacerlo estudiando el capítulo 4 del libro virtual del mismo autor del presente libro: “Guía para preparar la declaración de renta y del régimen simple de personas naturales año gravable 2022”, editado en mayo de 2023, y que hace parte del producto educativo multimedia que aún se puede adquirir abriendo el siguiente enlace.

También se puede consultar el micrositio especial del portal de la DIAN, en el cual, incluso, se revela que hasta el corte de noviembre 30 de 2023 en el régimen simple se habían inscrito voluntariamente un total de 125.800 contribuyentes de los cuales 72.564 eran personas jurídicas sociedades nacionales, y el resto, 53.236, eran personas naturales residentes; sin embargo, posteriormente fueron retirados o excluidos unos 15.559 (https://www.dian.gov.co/impuestos/Regimen-Simple-de-Tributacion-RST/Documents/Informe-RST-noviembre-2023.pdf). |

6.1. Cambios en el universo de personas naturales y jurídicas que podrán optar voluntariamente por el régimen simple a partir del año gravable 2023, y cambios en las tarifas que se aplicarán a partir del 2023 para liquidar los anticipos bimestrales obligatorios y el impuesto anual de los contribuyentes del régimen simple

Los artículos 42, 43 y 44 de la Ley 2277 de diciembre 13 de 2022, antes de ser afectados con la sentencia de la Corte Constitucional C-540 de diciembre 5 de 2023, habían modificado los artículos 905, 906 y 908 del ET, los cuales contienen el listado de todos los requisitos que se deben cumplir para poder optar por el régimen simple, el listado de las personas naturales y jurídicas que no pueden optar por dicho régimen y el listado de las tablas que se utilizan para calcular el impuesto anual y los anticipos bimestrales. Las partes afectadas de dichas normas se pueden observar en el siguiente cuadro de las versiones comparativas:

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

|

Versión anterior de la norma |

Nueva versión de la norma |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Artículo 905. Sujetos pasivos. Podrán ser sujetos pasivos del impuesto unificado bajo el régimen simple de tributación – SIMPLE las personas naturales o jurídicas que reúnan la totalidad de las siguientes condiciones:

1. Que se trate de una persona natural que desarrolle una empresa o de una persona jurídica en la que sus socios, partícipes o accionistas sean personas naturales, nacionales o extranjeras, residentes en Colombia.

2. Que en el año gravable anterior hubieren obtenido ingresos brutos, ordinarios o extraordinarios, inferiores a 100.000 UVT. En el caso de las empresas o personas jurídicas nuevas, la inscripción en el impuesto unificado bajo el régimen simple de tributación – SIMPLE estará condicionada a que los ingresos del año no superen estos límites.

3. Si uno de los socios persona natural tiene una o varias empresas o participa en una o varias sociedades, inscritas en el impuesto unificado bajo el régimen simple de tributación – SIMPLE, los límites máximos de ingresos brutos se revisarán de forma consolidada y en la proporción a su participación en dichas empresas o sociedades.

4. Si uno de los socios persona natural tiene una participación superior al 10% en una o varias sociedades no inscritas en el impuesto unificado bajo el régimen simple de tributación – SIMPLE, los límites máximos de ingresos brutos se revisarán de forma consolidada y en la proporción a su participación en dichas sociedades. 5. Si uno de los socios persona natural es gerente o administrador de otras empresas o sociedades, los límites máximos de ingresos brutos se revisarán de forma consolidada con los de las empresas o sociedades que administra. 6. La persona natural o jurídica debe estar al día con sus obligaciones tributarias de carácter nacional, departamental y municipal, y con sus obligaciones de pago de contribuciones al Sistema de Seguridad Social Integral. También debe contar con la inscripción respectiva en el Registro Único Tributario (RUT) y con todos los mecanismos electrónicos de cumplimiento, firma electrónica y factura electrónica. PARÁGRAFO. Para efectos de la consolidación de los límites máximos de ingresos que tratan los numerales 3, 4 y 5 de este artículo, se tendrán en cuenta únicamente los ingresos para efectos fiscales. |

Artículo 905. Sujetos pasivos (modificado con artículo 42 de la Ley 2277 de diciembre 13 de 2022). Podrán ser sujetos pasivos del impuesto unificado bajo el régimen simple de tributación – SIMPLE las personas naturales o jurídicas que reúnan la totalidad de las siguientes condiciones: 1. Que se trate de una persona natural que desarrolle una empresa o de una persona jurídica en la que sus socios, partícipes o accionistas sean personas naturales, nacionales o extranjeras, residentes en Colombia. 2. Que en el año gravable anterior hubieren obtenido ingresos brutos, ordinarios o extraordinarios, inferiores a 100.000 UVT. En el caso de las empresas o personas jurídicas nuevas, la inscripción en el impuesto unificado bajo el régimen simple de tributación – SIMPLE estará condicionada a que los ingresos del año no superen estos límites. Las personas que presten servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales, sólo podrán ser sujetos pasivos del impuesto unificado bajo el régimen simple de tributación –SIMPLE si por estos conceptos hubieren obtenido ingresos brutos, ordinarios o extraordinarios inferiores a 12.000 UVT en el año gravable anterior. 3. Si uno de los socios persona natural tiene una o varias empresas o participa en una o varias sociedades, inscritas en el impuesto unificado bajo el régimen simple de tributación – SIMPLE, los límites máximos de ingresos brutos se revisarán de forma consolidada y en la proporción a su participación en dichas empresas o sociedades.

4. Si uno de los socios persona natural tiene una participación superior al 10% en una o varias sociedades no inscritas en el impuesto unificado bajo el régimen simple de tributación – SIMPLE, los límites máximos de ingresos brutos se revisarán de forma consolidada y en la proporción a su participación en dichas sociedades.

5. Si uno de los socios persona natural es gerente o administrador de otras empresas o sociedades, los límites máximos de ingresos brutos se revisarán de forma consolidada con los de las empresas o sociedades que administra. 6. La persona natural o jurídica debe contar con la inscripción respectiva en el Registro Único Tributario (RUT) y con todos los mecanismos electrónicos de cumplimiento, firma electrónica y factura electrónica o documentos equivalentes electrónicos.

PARÁGRAFO. Para efectos de la consolidación de los límites máximos de ingresos que tratan los numerales 3, 4 y 5 de este artículo, se tendrán en cuenta únicamente los ingresos para efectos fiscales. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Artículo 906. Sujetos que no pueden optar por el impuesto unificado bajo el régimen simple de tributación – simple. No podrán optar por el impuesto unificado bajo el régimen simple de tributación – SIMPLE:

1. Las personas jurídicas extranjeras o sus establecimientos permanentes. 2. Las personas naturales sin residencia en el país o sus establecimientos permanentes. 3. Las personas naturales residentes en el país que en el ejercicio de sus actividades configuren los elementos propios de un contrato realidad laboral o relación legal y reglamentaria de acuerdo con las normas vigentes. La Dirección de Impuestos y Aduanas Nacionales (DIAN) no requerirá pronunciamiento de otra autoridad judicial o administrativa para el efecto. 4. Las sociedades cuyos socios o administradores tengan en sustancia una relación laboral con el contratante, por tratarse de servicios personales, prestados con habitualidad y subordinación. 5. Las entidades que sean filiales, subsidiarias, agencias, sucursales, de personas jurídicas nacionales o extranjeras, o de extranjeros no residentes. 6. Las sociedades que sean accionistas, suscriptores, partícipes, fideicomitentes o beneficiarios de otras sociedades o entidades legales, en Colombia o el exterior. 7. Las sociedades que sean entidades financieras. 8. Las personas naturales o jurídicas dedicadas a alguna de las siguientes actividades: a) Actividades de microcrédito; b) Actividades de gestión de activos, intermediación en la venta de activos, arrendamiento de activos y/o las actividades que generen ingresos pasivos que representen un 20% o más de los ingresos brutos totales de la persona natural o jurídica. c) Factoraje o factoring; d) Servicios de asesoría financiera y/o estructuración de créditos; e) Generación, transmisión, distribución o comercialización de energía eléctrica; f) Actividad de fabricación, importación o comercialización de automóviles; g) Actividad de importación de combustibles; h) Producción o comercialización de armas de fuego, municiones y pólvoras, explosivos y detonantes. 9. Las personas naturales o jurídicas que desarrollen simultáneamente una de las actividades relacionadas en el numeral 8 anterior y otra diferente. 10. Las sociedades que sean el resultado de la segregación, división o escisión de un negocio, que haya ocurrido en los cinco (5) años anteriores al momento de la solicitud de inscripción 11.(No existía). |

Artículo 906. Sujetos que no pueden optar por el impuesto unificado bajo el régimen simple de tributación – simple (modificado con artículo 43 de la Ley 2277 de diciembre 13 de 2022). No podrán optar por el impuesto unificado bajo el régimen simple de tributación – SIMPLE: 1. Las personas jurídicas extranjeras o sus establecimientos permanentes. 2. Las personas naturales sin residencia en el país o sus establecimientos permanentes. 3. Las personas naturales residentes en el país que en el ejercicio de sus actividades configuren los elementos propios de un contrato realidad laboral o relación legal y reglamentaria de acuerdo con las normas vigentes. La Dirección de Impuestos y Aduanas Nacionales (DIAN) no requerirá pronunciamiento de otra autoridad judicial o administrativa para el efecto. 4. Las sociedades cuyos socios o administradores tengan en sustancia una relación laboral con el contratante, por tratarse de servicios personales, prestados con habitualidad y subordinación. 5. Las entidades que sean filiales, subsidiarias, agencias, sucursales, de personas jurídicas nacionales o extranjeras, o de extranjeros no residentes. 6. Las sociedades que sean accionistas, suscriptores, partícipes, fideicomitentes o beneficiarios de otras sociedades o entidades legales, en Colombia o el exterior. 7. Las sociedades que sean entidades financieras. 8. Las personas naturales o jurídicas dedicadas a alguna de las siguientes actividades: a) Actividades de microcrédito; b) Actividades de gestión de activos, intermediación en la venta de activos, arrendamiento de activos y/o las actividades que generen ingresos pasivos que representen un 20% o más de los ingresos brutos totales de la persona natural o jurídica. c) Factoraje o factoring; d) Servicios de asesoría financiera y/o estructuración de créditos; e) Generación, transmisión, distribución o comercialización de energía eléctrica; f) Actividad de fabricación, importación o comercialización de automóviles; g) Actividad de importación de combustibles; h) Producción o comercialización de armas de fuego, municiones y pólvoras, explosivos y detonantes. 9. Las personas naturales o jurídicas que desarrollen simultáneamente una de las actividades relacionadas en el numeral 8 anterior y otra diferente. 10. Las sociedades que sean el resultado de la segregación, división o escisión de un negocio, que haya ocurrido en los cinco (5) años anteriores al momento de la solicitud de inscripción. 11. Las personas naturales o jurídicas que desarrollen las actividades económicas CIIU 4665, 3830 y 3811 que obtengan utilidades netas superiores al 3% del ingreso bruto. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Artículo 908. Tarifa. La tarifa del impuesto unificado bajo el régimen simple de tributación – SIMPLE depende de los ingresos brutos anuales y de la actividad empresarial, así: 1. Tiendas pequeñas, mini-mercados, micro-mercados y peluquería:

2. Actividades comerciales al por mayor y detal; servicios técnicos y mecánicos en los que predomina el factor material sobre el intelectual, los electricistas, los albañiles, los servicios de construcción y los talleres mecánicos de vehículos y electrodomésticos; actividades industriales, incluidas las de agro-industria, mini-industria y micro-industria; actividades de telecomunicaciones y las demás actividades no incluidas en los siguientes numerales:

3. Servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales:

4. Actividades de expendio de comidas y bebidas, y actividades de transporte:

PARÁGRAFO 1. Cuando se presten servicios de expendio de comidas y bebidas, se adicionará la tarifa del ocho por ciento (8%) por concepto del impuesto de consumo a la tarifa SIMPLE consolidada. PARÁGRAFO 2. En el caso del impuesto de industria y comercio consolidado, el Ministerio de Hacienda y Crédito Público desempeñará exclusivamente la función de recaudador y tendrá la obligación de transferir bimestralmente el impuesto recaudado a las autoridades municipales y distritales competentes, una vez se realice el recaudo. PARÁGRAFO 3. Las autoridades municipales y distritales competentes deben informar a la Dirección de Impuestos y Aduanas Nacionales –DIAN, a más tardar el 31 de enero de cada año, todas las tarifas aplicables para esa vigencia a título del impuesto de industria y comercio consolidado dentro de su jurisdicción. En caso que se modifiquen las tarifas, las autoridades municipales y distritales competentes deben actualizar la información respecto a las mismas dentro del mes siguiente a su modificación. El contribuyente debe informar a la Dirección de Impuestos y Aduanas Nacionales – DIAN en el formulario que ésta prescriba, el municipio o los municipios a los que corresponde el ingreso declarado, la actividad gravada, y el porcentaje del ingreso total que le corresponde a cada autoridad territorial. Esta información será compartida con todos los municipios para que puedan adelantar su gestión de fiscalización cuando lo consideren conveniente. PARÁGRAFO 4. Los contribuyentes del impuesto unificado bajo el régimen simple de tributación – SIMPLE, están obligados a pagar de forma bimestral un anticipo a título de este impuesto, a través de los recibos de pago electrónico del régimen SIMPLE, el cual debe incluir la información sobre los ingresos que corresponde a cada municipio o distrito. La base del anticipo depende de los ingresos brutos bimestrales y de la actividad desarrollada, así: 1. Tiendas pequeñas, mini-mercados, micro-mercados y peluquerías:

2. Actividades comerciales al por mayor y detal; servicios técnicos y mecánicos en los que predomina el factor material sobre el intelectual, los electricistas, los albañiles, los servicios de construcción y los talleres mecánicos de vehículos y electrodomésticos; actividades industriales, incluidas las de agro-industria, mini-industria y micro-industria; actividades de telecomunicaciones y las demás actividades no incluidas en los siguientes numerales:

3. Servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales:

4. Actividades de expendio de comidas y bebidas, y actividades de transporte:

En los recibos electrónicos de pago del anticipo bimestral SIMPLE se adicionará la tarifa correspondiente al impuesto nacional al consumo, a la tarifa del 8% por concepto de impuesto al consumo a la tarifa SIMPLE consolidada. De igual forma, se entiende integrada la tarifa consolidada del impuesto de industria y comercio en la tarifa SIMPLE.

PARAGRAFO 5. Cuando un mismo contribuyente del régimen simple de tributación-SIMPLE realice dos o más actividades empresariales, éste estará sometido a la tarifa simple consolidada más alta, incluyendo la tarifa del impuesto al consumo. El formulario que prescriba la Dirección de Impuestos y Aduanas Nacionales –DIAN debe permitir que los contribuyentes reporten los municipios donde son desarrolladas sus actividades y los ingresos atribuidos a cada uno de ellos. Lo anterior con el propósito que el Ministerio de Hacienda y Crédito Público pueda transferir los recursos recaudados por concepto de impuesto de industria y comercio consolidado al municipio o distrito que corresponda. PARAGRAFO 6. En el año gravable en el que el contribuyente del impuesto unificado bajo el régimen simple de tributación – SIMPLE realice ganancias ocasionales o ingresos no constitutivos de renta ni ganancia ocasional, dichos ingresos no se considerarán para efectos de los límites de ingresos establecidos en este régimen. El impuesto de ganancia ocasional se determina de forma independiente, con base en las reglas generales, y se paga con la presentación de la declaración anual consolidada. |

Artículo 908. Tarifa (modificado con artículo 44 de la Ley 2277 de diciembre 13 de 2022). La tarifa del impuesto unificado bajo el régimen simple de tributación – SIMPLE depende de los ingresos brutos anuales y de la actividad empresarial, así:

1. Tiendas pequeñas, mini-mercados, micro-mercados y peluquería:

2. Actividades comerciales al por mayor y detal; servicios técnicos y mecánicos en los que predomina el factor material sobre el intelectual, los electricistas, los albañiles, los servicios de construcción y los talleres mecánicos de vehículos y electrodomésticos; actividades industriales, incluidas las de agro-industria, mini-industria y micro-industria; actividades de telecomunicaciones y las demás actividades no incluidas en los siguientes numerales:

3. Actividades de expendio de comidas y bebidas, y actividades de transporte:

4. Educación y actividades de atención de la salud humana y de asistencia social:

5. Servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales:

6. Actividades económicas CIIU 4665, 3830 y 3811: La tarifa del impuesto unificado bajo el régimen simple de tributación – SIMPLE- para las personas naturales o jurídicas que desarrollen las actividades económicas CIIU 4665, 3830 y 3811, corresponderá al 1,62%. La misma tarifa será aplicable para el pago bimestral anticipado que deberá declarar y pagar PARÁGRAFO 1. Cuando se presten servicios de expendio de comidas y bebidas, se adicionará la tarifa del ocho por ciento (8%) por concepto del impuesto de consumo a la tarifa SIMPLE consolidada. PARÁGRAFO 2. En el caso del impuesto de industria y comercio consolidado, el Ministerio de Hacienda y Crédito Público desempeñará exclusivamente la función de recaudador y tendrá la obligación de transferir bimestralmente el impuesto recaudado a las autoridades municipales y distritales competentes, una vez se realice el recaudo. PARÁGRAFO 3. Las autoridades municipales y distritales competentes deben informar a la Dirección de Impuestos y Aduanas Nacionales –DIAN, a más tardar el 31 de enero de cada año, todas las tarifas aplicables para esa vigencia a título del impuesto de industria y comercio consolidado dentro de su jurisdicción. En caso que se modifiquen las tarifas, las autoridades municipales y distritales competentes deben actualizar la información respecto a las mismas dentro del mes siguiente a su modificación. El contribuyente debe informar a la Dirección de Impuestos y Aduanas Nacionales – DIAN en el formulario que ésta prescriba, el municipio o los municipios a los que corresponde el ingreso declarado, la actividad gravada, y el porcentaje del ingreso total que le corresponde a cada autoridad territorial. Esta información será compartida con todos los municipios para que puedan adelantar su gestión de fiscalización cuando lo consideren conveniente. PARÁGRAFO 4. Los contribuyentes del impuesto unificado bajo el régimen simple de tributación – SIMPLE, están obligados a pagar de forma bimestral un anticipo a título de este impuesto, a través de los recibos de pago electrónico del régimen SIMPLE, el cual debe incluir la información sobre los ingresos que corresponde a cada municipio o distrito. La base del anticipo depende de los ingresos brutos bimestrales y de la actividad desarrollada, así: 1. Tiendas pequeñas, mini-mercados, micro-mercados y peluquerías:

2. Actividades comerciales al por mayor y detal; servicios técnicos y mecánicos en los que predomina el factor material sobre el intelectual, los electricistas, los albañiles, los servicios de construcción y los talleres mecánicos de vehículos y electrodomésticos; actividades industriales, incluidas las de agro-industria, mini-industria y micro-industria; actividades de telecomunicaciones y las demás actividades no incluidas en los siguientes numerales

3. Actividades de expendio de comidas y bebidas, y actividades de transporte:

4. Educación y actividades de atención de la salud humana y de asistencia social:

5. Servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales:

6. Actividades económicas CIIU 4665, 3830 y 3811: La tarifa del impuesto unificado bajo el régimen simple de tributación – SIMPLE- para las personas naturales o jurídicas que desarrollen las actividades económicas CIIU 4665, 3830 y 3811, corresponderá al 1,62%. La misma tarifa será aplicable para el pago bimestral anticipado que deberá declarar y pagar. En los recibos electrónicos de pago del anticipo bimestral SIMPLE se adicionará la tarifa correspondiente al impuesto nacional al consumo, a la tarifa del 8% por concepto de impuesto al consumo a la tarifa SIMPLE consolidada. De igual forma, se entiende integrada la tarifa consolidada del impuesto de industria y comercio en la tarifa SIMPLE. PARAGRAFO 5. Cuando un mismo contribuyente del régimen simple de tributación-SIMPLE realice dos o más actividades empresariales, éste estará sometido a la tarifa simple consolidada más alta, incluyendo la tarifa del impuesto al consumo. El formulario que prescriba la Dirección de Impuestos y Aduanas Nacionales –DIAN debe permitir que los contribuyentes reporten los municipios donde son desarrolladas sus actividades y los ingresos atribuidos a cada uno de ellos. Lo anterior con el propósito que el Ministerio de Hacienda y Crédito Público pueda transferir los recursos recaudados por concepto de impuesto de industria y comercio consolidado al municipio o distrito que corresponda. PARAGRAFO 6. En el año gravable en el que el contribuyente del impuesto unificado bajo el régimen simple de tributación – SIMPLE realice ganancias ocasionales o ingresos no constitutivos de renta ni ganancia ocasional, dichos ingresos no se considerarán para efectos de los límites de ingresos establecidos en este régimen. El impuesto de ganancia ocasional se determina de forma independiente, con base en las reglas generales, y se paga con la presentación de la declaración anual consolidada. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(Los resaltados son del autor).

Como puede verse en los cuadros anteriores, uno de los principales cambios que se introducían en la norma consistió en establecer una diferenciación injustificada entre ciertas profesiones, pues se dispuso que los contribuyentes que se dedicaran a las actividades de salud y educación sí podían continuar en el régimen simple obteniendo ingresos brutos ordinarios de hasta 100.000 UVT y tributando con unas tarifas más pequeñas (ver la tabla n.° 4 de la nueva versión del artículo 908 del ET), pero aquellos que se dedicaran a todas las demás profesiones liberales o científicas no podrían continuar en el régimen simple si sus ingresos brutos por el ejercicio de dichas profesiones terminaba superando las 12.000 UVT y adicionalmente tributarían con tarifas más altas (ver la tabla n.° 5 de la nueva versión del artículo 908 del ET).

|

Debe tenerse presente, según el parágrafo 5 del mismo artículo 908 del ET, que cuando un contribuyente ejecute diferentes actividades económicas al mismo tiempo, en tal caso deberá buscar el ingreso bruto de cada actividad en la tabla que le corresponda, pero luego será el mayor de todos los porcentajes que se haya obtenido en el paso anterior el que se utilizará para aplicarlo a todas sus diferentes actividades). |

Como quien dice, solo los contribuyentes que ejercían profesiones liberales diferentes de aquellas relacionadas con la educación y la salud humana empezaban a enfrentar el bloqueo de que, a partir del año gravable 2023, tenían que cumplir con dos topes de ingresos brutos al mismo tiempo, así:

a) Todos sus ingresos brutos fiscales totales del año anterior (sin incluir devoluciones, anulaciones ni rescisiones) provenientes de cualquier actividad (sin tomar en cuenta los que formen ganancias ocasionales ni los que se restan como ingresos no gravados; ver parágrafo 6 del artículo 908 del ET) no podían haber superado las 100.000 UVT (unos $3.800.400.000 en el 2022).

b) Sus ingresos brutos fiscales del año anterior (sin incluir devoluciones, anulaciones, ni rescisiones) provenientes solamente de la prestación de servicios profesionales (sin tomar en cuenta los que se puedan restar como ingresos no gravados, por ejemplo los mencionados en el artículo 57-2 del ET; ver parágrafo 6 del artículo 908 del ET) no podían haber superado las 12.000 UVT (unos $456.048.000 en el 2022)

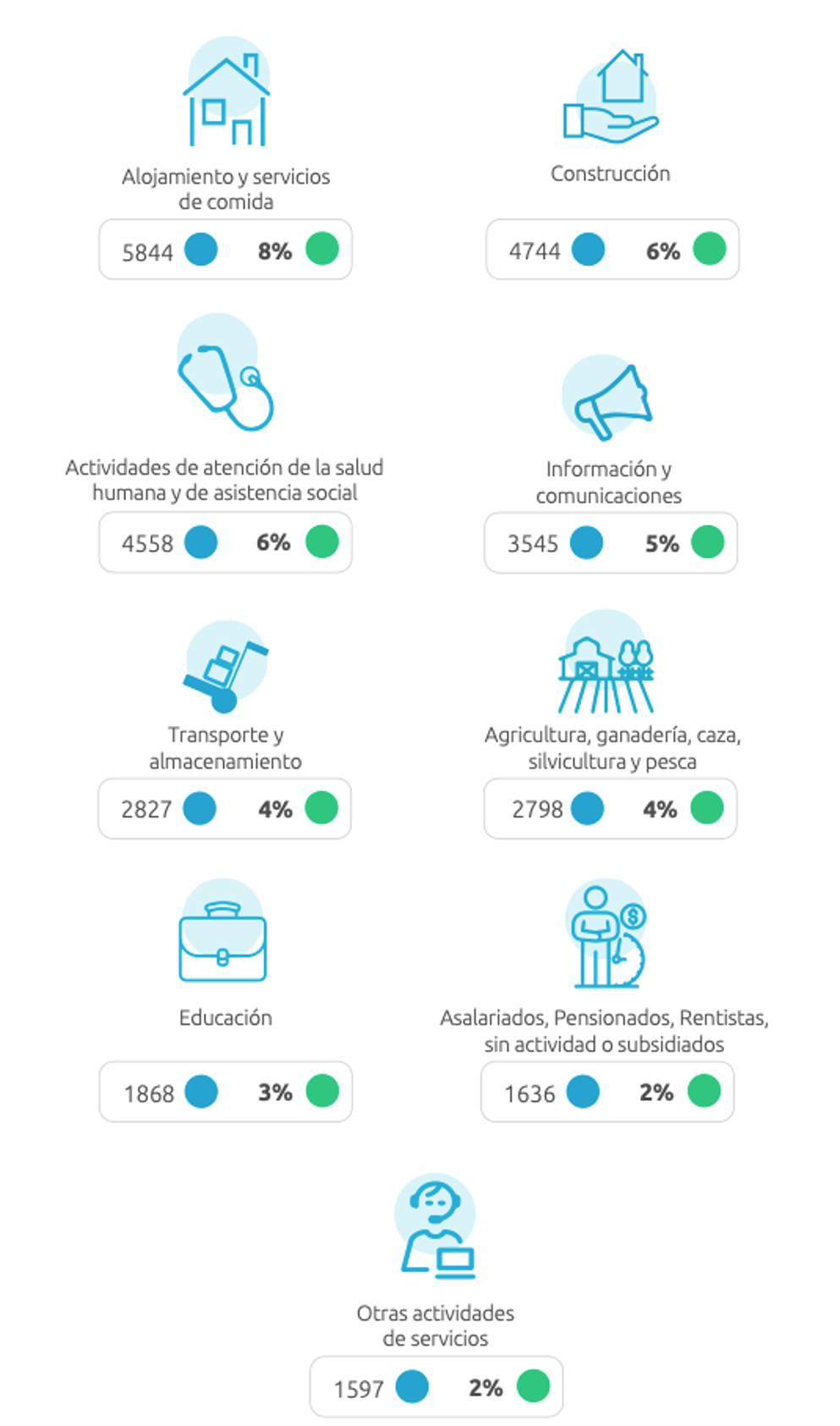

Es claro que los congresistas aprobaron imponer ese nuevo bloqueo especial a quienes prestaban servicios profesionales en general, como un mecanismo para impedir que aquellos que tienen gran capacidad de pago se terminaran refugiando en el régimen simple y disminuyeran su tributación. Además, las estadísticas de la DIAN hasta mediados del año 2022 revelaban que el principal porcentaje de quienes se inscribían en el simple (el 18%) eran justo los contribuyentes dedicados a actividades profesionales y obviamente lo hacían porque en el régimen simple pueden tributar mucho menos que en el régimen ordinario. Al respecto, en la página 5 del informe de la DIAN sobre la cantidad de inscritos en el Simple hasta octubre de 2022 (informe donde se dice que se habían inscrito voluntariamente un total de 74.305 contribuyentes de los cuales 40.638 eran personas jurídicas), se incluyeron las siguientes imágenes:

De otra parte, la nueva versión del numeral 6 del artículo 905 del ET estableció que ya no se exigiría que los inscritos en el régimen simple estén al día con sus obligaciones tributarias de carácter nacional, departamental y municipal, ni con sus obligaciones de pago de contribuciones al Sistema de Seguridad Social Integral.

Además, en el nuevo numeral 11 agregado al artículo 906 del ET se dispuso que a partir del 2023 no podrían inscribirse en el régimen simple las personas naturales o jurídicas que desarrollen las actividades económicas del código CIIU 4665 (Comercio al por mayor de desperdicios, desechos y chatarra), 3830 (Recuperación de materiales), 3811 (Recolección de desechos no peligrosos) si sucede que con dichas actividades obtienen utilidades netas superiores al 3 % del ingreso bruto. La norma no aclara si esas “utilidades netas” son contables o fiscales, lo cual deberá ser aclarado con un decreto reglamentario.

La demanda contra la norma

A través del expediente D-15211 abierto en marzo 7 de 2023 por los ciudadanos Juan Pablo Suárez Figueroa, Karen Lorena Mora Niño y Jorge Emilio Rhenals Montes , se había solicitado la inexequibilidad únicamente del inciso segundo del numeral 2 de la nueva versión del artículo 905 del ET, y de las tablas 4 y 5 contenidas en el inciso primero y en el parágrafo 4 del artículo 908 del ET, pues se alegaba que las citadas normas violaban el principio de igualdad del artículo 13 de la Constitución nacional e, igualmente, el principio de equidad tributaria del artículo 363 de la misma constitución.

Los demandantes alegaron que las normas referidas establecieron injustificadamente unos requisitos y tributación especiales para quienes ejercieran profesiones relacionadas con la educación y la salud humana (ver la nueva tabla número 4 del inciso primero y el parágrafo 4 de la nueva versión del artículo 908 del ET), así como otros requisitos más exigentes y una tributación mucho más amplia a quienes ejercieran las demás profesiones (ver la nueva tabla número 5 del inciso primero y el parágrafo 4 de la nueva versión del artículo 908 del ET).

A propósito de este asunto, en el extracto de su Sentencia C-540 de diciembre 5 de 2023, la Corte sostuvo lo siguiente:

“...la Sala advirtió que se configuraba una afectación prima facie (a primera vista) al principio de igualdad. De un lado, señaló que dicho tertium comparationis que aplicaría sería el de la estructura de costos y la importancia social de las profesiones liberales desarrolladas de forma empresarial o independiente, que fue el que el Gobierno Nacional había utilizado para la expedición de las normas acusadas. Con base en este, concluyó que los grupos 4 y 5 de contribuyentes del RST no son comparables. Esto, por cuanto las personas naturales y jurídicas que forman parte de cada grupo y ejercen profesiones liberales son, dentro de su respectivo grupo, manifiestamente disimiles y no comparten la misma estructura de costos, de manera que puedan ser asimiladas entre sí para la construcción de las condiciones en las que podrían acceder al RST, a pesar de que todas ellas ejercen profesiones igualmente valiosas para la sociedad.

Así las cosas, las reglas consagradas en las normas acusadas, en cuanto introducen deferencias de trato entre los grupos 4 y 5, con fundamento en la supuesta diferencia en estructura de costos, resultan arbitrarias y caprichosas, pues no distinguen dentro de cada grupo las enormes diferencias que al interior del mismo se presentan en esta materia. De conformidad con las normas demandadas, el límite de ingresos para optar por el RST y las tarifas aplicables son más exigentes para el grupo 5, en comparación con el grupo 4, sin que los contribuyentes de cada uno de estos grupos sean comparables entre sí, ni que las diferencias de trato se justifiquen respecto de todos los sujetos que integran estos dos grupos.

Debido a que el umbral y las tarifas establecidas para los grupos 4 y 5 de contribuyentes del RST pareció ser una decisión arbitraria, carente de justificación por parte del Legislativo, la Sala Plena consideró pertinente extraer del ordenamiento jurídico las disposiciones de la Ley 2277 de 2022 que establecieron dicho umbral y tarifas. Lo anterior derivaba en un vacío normativo que obligó a revivir la norma que regía el impuesto unificado RST para los profesionales liberales, en general.”

(Los subrayados son del autor)

Por motivo de lo anterior, en su decisión final, la Corte dispuso lo siguiente:

“Decisión:

Primero. DECLARAR INEXEQUIBLE el inciso 2º del numeral 2º del artículo 905 del Estatuto Tributario, adicionado por el inciso 2º del artículo 42 de la Ley 2277 de 2022.Segundo. DECLARAR INEXEQUIBLES los numerales 4º y 5º del artículo 908 del Estatuto Tributario y los numerales 4º y 5º del parágrafo 4º del artículo 908 del Estatuto Tributario, de conformidad con la modificación efectuada por el artículo 44 de la Ley 2277 de 2022. Como consecuencia de lo anterior, se revive el numeral 3º del artículo 42 de la Ley 2155 de 2021 que en su momento modificó el artículo 908 del Estatuto Tributario.

Tercero. EXHORTAR al Congreso de la República para que si decide regular la tarifa del impuesto unificado bajo el Régimen Simple de Tributación para quienes tienen como actividad económica la educación, la atención de la salud humana y asistencia social y prestar servicios profesionales de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales, lo haga con base en los criterio establecidos en la parte motiva de la presente decisión.”

(Los subrayados son del autor)

En vista de lo anterior, las nuevas versiones de los artículos 905 y 908 del ET que quedan vigentes después de esta sentencia serían las siguientes:

“Artículo 905. Sujetos pasivos (modificado con artículo 42 de la Ley 2277 de diciembre 13 de 2022 y afectado con sentencia C-540 de diciembre 5 de 2023). Podrán ser sujetos pasivos del impuesto unificado bajo el régimen simple de tributación – SIMPLE las personas naturales o jurídicas que reúnan la totalidad de las siguientes condiciones:

1. Que se trate de una persona natural que desarrolle una empresa o de una persona jurídica en la que sus socios, partícipes o accionistas sean personas naturales, nacionales o extranjeras, residentes en Colombia.

2. Que en el año gravable anterior hubieren obtenido ingresos brutos, ordinarios o extraordinarios, inferiores a 100.000 UVT. En el caso de las empresas o personas jurídicas nuevas, la inscripción en el impuesto unificado bajo el régimen simple de tributación – SIMPLE estará condicionada a que los ingresos del año no superen estos límites.

3. Si uno de los socios persona natural tiene una o varias empresas o participa en una o varias sociedades, inscritas en el impuesto unificado bajo el régimen simple de tributación – SIMPLE, los límites máximos de ingresos brutos se revisarán de forma consolidada y en la proporción a su participación en dichas empresas o sociedades.

4. Si uno de los socios persona natural tiene una participación superior al 10% en una o varias sociedades no inscritas en el impuesto unificado bajo el régimen simple de tributación – SIMPLE, los límites máximos de ingresos brutos se revisarán de forma consolidada y en la proporción a su participación en dichas sociedades.

5. Si uno de los socios persona natural es gerente o administrador de otras empresas o sociedades, los límites máximos de ingresos brutos se revisarán de forma consolidada con los de las empresas o sociedades que administra.

6. La persona natural o jurídica debe contar con la inscripción respectiva en el Registro Único Tributario (RUT) y con todos los mecanismos electrónicos de cumplimiento, firma electrónica y factura electrónica o documentos equivalentes electrónicos.

Parágrafo. Para efectos de la consolidación de los límites máximos de ingresos que tratan los numerales 3, 4 y 5 de este artículo, se tendrán en cuenta únicamente los ingresos para efectos fiscales.“Artículo 908. Tarifa (modificado con artículo 44 de la Ley 2277 de diciembre 13 de 2022 afectado con sentencia C-540 de diciembre 5 de 2023). La tarifa del impuesto unificado bajo el régimen simple de tributación – SIMPLE depende de los ingresos brutos anuales y de la actividad empresarial, así:

1. Tiendas pequeñas, mini-mercados, micro-mercados y peluquería:

Ingresos brutos anuales

Tarifa SIMPLE consolidada Igual o superior (UVT)

Inferior (UVT)

0

6.000

1,2%

6.000

15.000

2.8%

15.000

30.000

4,4%

30.000

100.000

5,6%

2. Actividades comerciales al por mayor y detal; servicios técnicos y mecánicos en los que predomina el factor material sobre el intelectual, los electricistas, los albañiles, los servicios de construcción y los talleres mecánicos de vehículos y electrodomésticos; actividades industriales, incluidas las de agro-industria, mini-industria y micro-industria; actividades de telecomunicaciones y las demás actividades no incluidas en los siguientes numerales:

Ingresos brutos anuales

Tarifa SIMPLE consolidada Igual o superior (UVT)

Inferior (UVT)

0

6.000

1.6%

6.000

15.000

2.0%

15.000

30.000

3.5%

30.000

100.000

4,5%

3. Actividades de expendio de comidas y bebidas, y actividades de transporte:

Ingresos brutos anuales

Tarifa SIMPLE consolidada Igual o superior (UVT)

Inferior (UVT)

0

6.000

3.1%

6.000

15.000

3.4%

15.000

30.000

4.0%

30.000

100.000

4.5%

4. Servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales:

Ingresos brutos anuales

Tarifa SIMPLE consolidada Igual o superior (UVT)

Inferior (UVT)

0

6.000

5.9%

6.000

15.000

7.3%

15.000

30.000

12.0%

30.000

100.000

14.5%

5. Actividades económicas CIIU 4665, 3830 y 3811: La tarifa del impuesto unificado bajo el régimen simple de tributación – SIMPLE- para las personas naturales o jurídicas que desarrollen las actividades económicas CIIU 4665, 3830 y 3811, corresponderá al 1,62%. La misma tarifa será aplicable para el pago bimestral anticipado que deberá declarar y pagar

Parágrafo 1. Cuando se presten servicios de expendio de comidas y bebidas, se adicionará la tarifa del ocho por ciento (8%) por concepto del impuesto de consumo a la tarifa SIMPLE consolidada.

Parágrafo 2. En el caso del impuesto de industria y comercio consolidado, el Ministerio de Hacienda y Crédito Público desempeñará exclusivamente la función de recaudador y tendrá la obligación de transferir bimestralmente el impuesto recaudado a las autoridades municipales y distritales competentes, una vez se realice el recaudo.

Parágrafo 3. Las autoridades municipales y distritales competentes deben informar a la Dirección de Impuestos y Aduanas Nacionales –DIAN, a más tardar el 31 de enero de cada año, todas las tarifas aplicables para esa vigencia a título del impuesto de industria y comercio consolidado dentro de su jurisdicción. En caso que se modifiquen las tarifas, las autoridades municipales y distritales competentes deben actualizar la información respecto a las mismas dentro del mes siguiente a su modificación.

El contribuyente debe informar a la Dirección de Impuestos y Aduanas Nacionales – DIAN en el formulario que ésta prescriba, el municipio o los municipios a los que corresponde el ingreso declarado, la actividad gravada, y el porcentaje del ingreso total que le corresponde a cada autoridad territorial. Esta información será compartida con todos los municipios para que puedan adelantar su gestión de fiscalización cuando lo consideren conveniente.

Parágrafo 4. Los contribuyentes del impuesto unificado bajo el régimen simple de tributación – SIMPLE, están obligados a pagar de forma bimestral un anticipo a título de este impuesto, a través de los recibos de pago electrónico del régimen SIMPLE, el cual debe incluir la información sobre los ingresos que corresponde a cada municipio o distrito.

La base del anticipo depende de los ingresos brutos bimestrales y de la actividad desarrollada, así:

1. Tiendas pequeñas, mini-mercados, micro-mercados y peluquerías:

Ingresos brutos anuales

Tarifa SIMPLE consolidada (bimestral) Igual o superior (UVT)

Inferior (UVT)

0

1.000

1,2%

1.000

2.500

2.8%

2.500

5.000

4,4%

5.000

16.666

5,6%

2. Actividades comerciales al por mayor y detal; servicios técnicos y mecánicos en los que predomina el factor material sobre el intelectual, los electricistas, los albañiles, los servicios de construcción y los talleres mecánicos de vehículos y electrodomésticos; actividades industriales, incluidas las de agro-industria, mini-industria y micro-industria; actividades de telecomunicaciones y las demás actividades no incluidas en los siguientes numerales.

Ingresos brutos bimestrales

Tarifa SIMPLE consolidada (bimestral) Igual o superior (UVT)

Inferior (UVT)

0

1.000

1.6%

1.000

2.500

2.0%

2.500

5.000

3.5%

5.000

16.666

4.5%

3. Actividades de expendio de comidas y bebidas, y actividades de transporte:

Ingresos brutos bimestrales

Tarifa SIMPLE consolidada (bimestral) Igual o superior (UVT)

Inferior (UVT)

0

1.000

3.1%

1.000

2.500

3.4%

2.500

5.000

4,0%

5.000

16.666

4,5%

4. Servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales:

Ingresos brutos bimestrales

Tarifa SIMPLE consolidada (bimestral) Igual o superior (UVT)

Inferior (UVT)

0

1.000

5.9%

1.000

2.500

7.3%

2.500

5.000

12.0%

5.000

16.666

14.5%

5. Actividades económicas CIIU 4665, 3830 y 3811: La tarifa del impuesto unificado bajo el régimen simple de tributación – SIMPLE- para las personas naturales o jurídicas que desarrollen las actividades económicas CIIU 4665, 3830 y 3811, corresponderá al 1,62%. La misma tarifa será aplicable para el pago bimestral anticipado que deberá declarar y pagar.

En los recibos electrónicos de pago del anticipo bimestral SIMPLE se adicionará la tarifa correspondiente al impuesto nacional al consumo, a la tarifa del 8% por concepto de impuesto al consumo a la tarifa SIMPLE consolidada. De igual forma, se entiende integrada la tarifa consolidada del impuesto de industria y comercio en la tarifa SIMPLE.

Parágrafo 5. Cuando un mismo contribuyente del régimen simple de tributación-SIMPLE realice dos o más actividades empresariales, éste estará sometido a la tarifa simple consolidada más alta, incluyendo la tarifa del impuesto al consumo. El formulario que prescriba la Dirección de Impuestos y Aduanas Nacionales –DIAN debe permitir que los contribuyentes reporten los municipios donde son desarrolladas sus actividades y los ingresos atribuidos a cada uno de ellos. Lo anterior con el propósito que el Ministerio de Hacienda y Crédito Público pueda transferir los recursos recaudados por concepto de impuesto de industria y comercio consolidado al municipio o distrito que corresponda.

Parágrafo 6. En el año gravable en el que el contribuyente del impuesto unificado bajo el régimen simple de tributación – SIMPLE realice ganancias ocasionales o ingresos no constitutivos de renta ni ganancia ocasional, dichos ingresos no se considerarán para efectos de los límites de ingresos establecidos en este régimen. El impuesto de ganancia ocasional se determina de forma independiente, con base en las reglas generales, y se paga con la presentación de la declaración anual consolidada.”

Consecuencias importantes para el cierre del año gravable 2023

En vista de que la sentencia se produjo en fecha diciembre 5 de 2023, es decir, antes de que se hubiese cerrado el año 2023 (que es cuando en verdad se liquida el impuesto del régimen simple y hasta el impuesto de ganancia ocasional), y teniendo presente que:

a) Los inscritos en el Simple, entre enero y octubre de 2023 solo habían realizado cuatro simples “anticipos bimestrales obligatorios” (los cuales no son lo mismo que el “impuesto”, que solo se liquida en diciembre 31 con las normas que estén vigentes en dicho momento).

b) La Corte no difirió los efectos de su sentencia y, por tanto, la misma sí tiene aplicación inmediata afectando por ende el cierre del año gravable 2023.

Es importante destacar lo siguiente:

a) Al cierre del año gravable 2023 todos los contribuyentes del régimen simple que ejercieran profesiones liberales, y sin hacer ninguna distinción (es decir, sin importar si su profesión se relaciona con la educación, la salud o cualquier otro servicio), sí podrán mantenerse en el Simple si sus ingresos brutos ordinarios totales del año (y sin incluir los que se puedan restar como ingresos no gravados) no superen las 100.000 UVT. Además, tendrán que liquidar su impuesto simple del año gravable 2023 con lo que fue la antigua tabla n.° 3 que se había utilizado hasta el año gravable 2022 y en la cual el impuesto se calcula con tarifas que oscilan entre el 5, 9 y 14,5 %.

b) Si entre enero y octubre de 2023 ya se habían hecho unos anticipos bimestrales menores (pues habían utilizado los porcentajes de lo que fueron las tablas n.° 4 y n.° 5 que se habían introducido con la Ley 2277 de 2022, los cuales oscilaban entre el 3,7 % y el 8 %), lo correcto era que aprovecharan la presentación del último anticipo bimestral del periodo noviembre-diciembre de 2023 y en el mismo se liquidaran un mayor anticipo de forma que la suma de todos los anticipos del año arrojen el mismo monto de lo que será el impuesto total al final del año. Como sea, esto requería que la DIAN hiciese ajustes de última hora a su plataforma Muisca de modo que el cálculo del anticipo sí se pudiera hacer manualmente. Sin embargo, cuando llegó el mes de enero de 2024 y se necesitó presentar el ultimo anticipo bimestral del 2023, dicha entidad obligó ilegalmente a todos los inscritos en el Simple a liquidar el anticipo con las seis tablas que existían dentro del artículo 908 del ET antes de ser modificado con la sentencia de la Corte. Además, tampoco tenía lógica que se les hubiese pedido modificar los anticipos bimestrales ya presentados liquidando intereses de mora, pues el fallo de la Corte no tiene efectos retroactivos.

c) La DIAN tendrá que modificar de nuevo la estructura de su formulario 2593 para liquidación de anticipos bimestrales del 2023 y siguientes (que había sido prescrito con la Resolución 072 de mayo 4 de 2023), y también la estructura de su recién prescrito formulario 260 del año gravable 2023 y siguientes (el cual fue prescrito con la Resolución 8737 de octubre 18 de 2023), puesto que ahora el artículo 908 del ET ya no contiene un total de seis tablas diferentes, sino un total de cinco tablas diferentes.

6.2. Exoneración para algunas personas naturales del deber de liquidar anticipos bimestrales

El artículo 45 de la Ley 2277 de diciembre 13 de 2022 modificó el artículo 910 del ET, agregándole dos nuevos parágrafos en los que se destaca lo siguiente:

a) En el nuevo parágrafo 2 se indica expresamente que la declaración anual del régimen simple (formulario 260) se dará por no presentada si le hace falta el pago total. Pero lo cierto es que dicho pago primero se cubre a través de los anticipos bimestrales (formulario 2593) los cuales también se deben presentar con pago. Por lo tanto, si los anticipos no alcanzan a cubrir el valor final de la declaración anual, lo que hace la DIAN es obligar al inscrito en el Simple a corregir alguno o varios de los recibos de anticipos bimestrales liquidando con interés de mora el mayor valor que haga falta. No obstante, a partir del 2023 deberá tomarse en cuenta lo que se menciona en el punto siguiente.

b) En el nuevo parágrafo 3 se dispuso que los contribuyentes personas naturales pertenecientes al régimen simple que no superen en el año anterior las 3.500 UVT de ingresos brutos (unos $133.014.000 en el 2022), y sin importar si están obligados o no a generar el IVA en sus ventas durante el nuevo año (pues la norma no hizo distinción), solo deberán presentar su declaración anual con su respectivo pago total en el formulario 260 (el cual hasta la fecha abarca un total de tres hojas y 171 casillas), pero no estarán obligados a realizar los anticipos bimestrales obligatorios en los seis formularios 2593 (que hasta la fecha manejan dos hojas con 102 casillas, y siempre se debían presentar, así fuese en ceros, lo cual representaba todo un serio desgaste bimestral para muchas personas).

6.3. Creación de un nuevo descuento tributario imputable al impuesto simple por concepto del GMF pagado en las cuentas bancarias y el cual será excluyente con el descuento tributario por una parte de las ventas recaudadas con tarjetas débito o crédito

El artículo 46 de la Ley 2277 de diciembre 13 de 2022 modificó el artículo 912 del ET para establecer que a partir del 2023 los contribuyentes inscritos en el Simple podrán disminuir el impuesto simple a favor de la DIAN usando un nuevo descuento tributario, que correspondería al 100% del gravamen a los movimientos financieros que haya sido efectivamente pagado durante el respectivo año gravable, independientemente de que tenga o no relación de causalidad con la actividad económica del contribuyente, pero siempre y cuando no exceda del 0,004 % de los ingresos netos del contribuyente (es decir, no debe exceder el resultado de tomar sus ingresos brutos ordinarios y restarles los ingresos no gravados).

La misma norma advierte que si se usa ese nuevo descuento, en tal caso no se podrá usar al mismo tiempo el otro descuento que se menciona dentro del mismo artículo 912 del ET y que corresponde al 0,5 % de los ingresos por concepto de ventas de bienes o servicios recaudadas a través de los sistemas de tarjetas de crédito y/o débito y otros mecanismos de pago electrónico.

6.4. Cambios introducidos a los ingresos no gravados y al impuesto de ganancias ocasionales de quienes pertenezcan al régimen ordinario también aplicarán por igual a quienes pertenezcan al régimen simple de tributación

De acuerdo con lo indicado en el parágrafo 6 del artículo 908 del ET, es importante destacar que todos los cambios que el artículo 96 de la Ley 2277 de diciembre 13 de 2022 realizó derogando los artículos 36-1, 36-3 y 57-1 del ET (que contemplaban partidas que se podían restar como ingresos no gravados), e igualmente los cambios que los artículos 29 a 34 de la Ley 2277 de diciembre 13 de 2022 introdujeron a las normas sobre ganancias ocasionales contenidas entre los artículos 303-1 hasta 316 del ET (que ya fueron explicados en el capítulo 5 de este libro), son cambios que aplicarán por igual tanto a los contribuyentes inscritos en el régimen ordinario como a los inscritos en el Simple. De entre ellos los más importantes son los realizados a los artículos 313 y 314 del ET con los cuales se determinó que la tarifa aplicable a las ganancias ocasionales por conceptos diferentes a loterías, rifas y similares se eleva del 10 al 15 %. La tarifa del artículo 317 por concepto de loterías, rifas o similares no fue modificada y seguirá siendo del 20 %.

|

Caso prácticoTeniendo en consideración todo lo anterior, te invitamos a estudiar el siguiente caso de estudio, en el que se puede examinar lo que implica para una sociedad nacional, o para una persona natural residente, el tener que escoger entre tributar en el régimen ordinario o hacerlo en el régimen simple. Para ambos tipos de contribuyentes se muestra lo que era su depuración en cualquiera de los dos regímenes durante el 2022 y lo que sería esa misma depuración durante el año gravable 2023 y siguientes luego de los cambios introducidos con la Ley 2277 de diciembre 13 de 2022 y la Sentencia C-540 de diciembre 5 de 2023 de la Corte Constitucional.

Este caso práctico lo puedes consultar en Comparativo régimen ordinario vs. régimen simple para 2023 y siguientes.

|

[end_member_content]