CAPÍTULO 5. SALDO A FAVOR, TÉRMINO DE FIRMEZA Y SANCIONES EN EL RÉGIMEN SIMPLE

En las siguientes líneas destacamos aspectos fundamentales que deben considerarse para la declaración del régimen simple:

5.1. SALDO A FAVOR AÑO GRAVABLE 2023

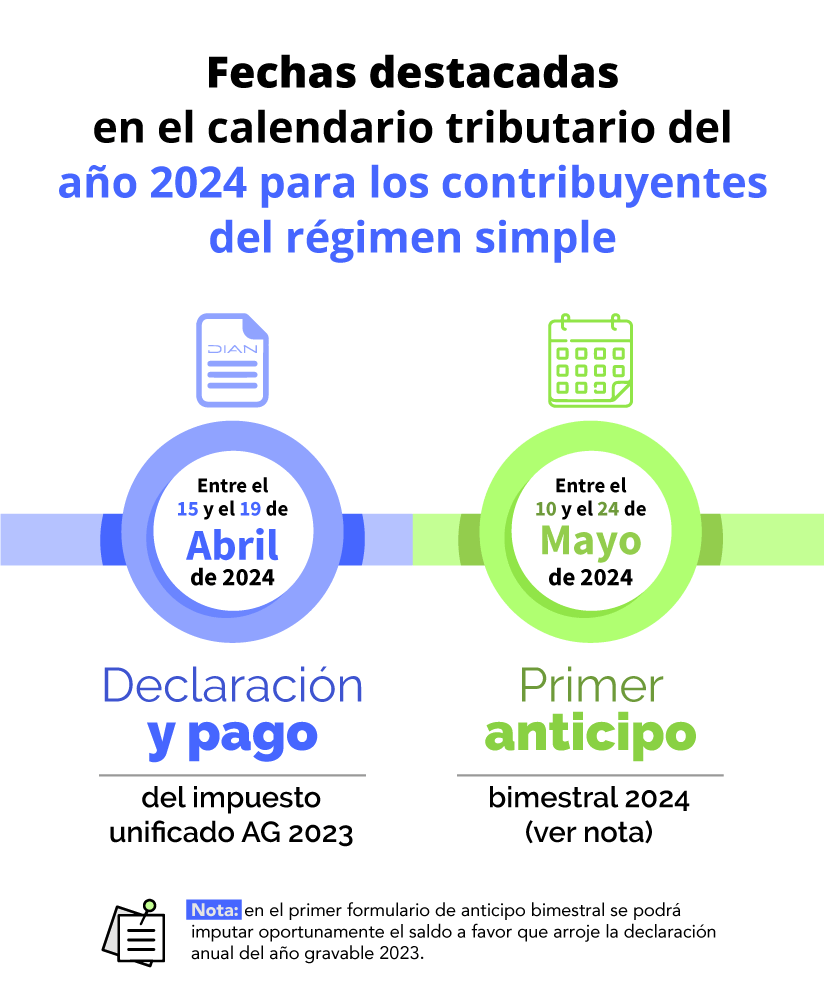

De acuerdo con lo establecido en el artículo 1.6.1.13.2.50 del DUT 1625 de 2016, luego de ser sustituido con el Decreto 2229 de diciembre 22 de 2023, los cerca de 110.000 contribuyentes (personas naturales y jurídicas) que por el año gravable 2023 pertenecieron al régimen simple deberán presentar su declaración anual (formulario 260) esta vez durante abril de 2024 y no durante octubre de 2024 (algo que sí sucedió en los dos primeros años gravables de existencia de dicho régimen, años 2019 y 2020, pero que luego fue subsanado para año gravable 2021 con lo dispuesto en el Decreto 1778 de diciembre de 2021).

Adicionalmente, en el artículo 1.6.1.13.2.52 del DUT 1625 de 2016, luego de ser sustituido también con el Decreto 2229 de diciembre de 2022, se dispuso que el primer anticipo bimestral del régimen simple año gravable 2024 (período enero-febrero de 2024), que se liquidará con los formularios 2593, vencerá entre el 10 y el 24 de mayo de 2024 (ver el Calendario tributario 2024 elaborado por la Dian).

|

Consulta los vencimientos de los anticipos y la declaración anual del SIMPLE y otros vencimientos en nuestro Calendario tributario 2024.

|

En vista de lo anterior, tal cual como sucedió con las declaraciones anuales de los años gravables 2021 y 2022, los contribuyentes del SIMPLE no tendrán que enfrentarse a la misma injusticia tributaria que sí se presentó durante los años 2020 y 2021, pues si su declaración anual del año gravable 2023 les llega a arrojar un “saldo a favor” (algo que puede suceder por ejemplo si se trata de contribuyentes que hasta el año gravable 2022 pertenecieron a régimen ordinario y liquidaron “anticipo al impuesto de renta” régimen ordinario del año gravable 2023, pero justo durante el 2023 se trasladaron a régimen simple), entonces dicho “saldo a favor” sí se podrá arrastrar oportunamente hasta el renglón respectivo de alguno de los formularios 2593 del año 2024 que se venzan después de presentar oportuna o extemporáneamente el formulario 260 con la declaración anual del año gravable 2023 (ver el numeral 2.3 del artículo 1.5.8.3.7 del DUT 1625 de 2016, luego de ser sustituido con el Decreto 1091 de agosto de 2020; ver por ejemplo lo que fue el renglón 54 en el formulario 2593 utilizado durante el año 2023).

Es importante tener presente que para el actual año 2024 la Dian deberá volver a expedir un nuevo formulario 2593 en el que se apliquen los efectos de la Sentencia C-540 de diciembre 5 de 2023 de la Corte Constitucional, la cual modificó el artículo 908 del ET estableciendo que no se deben usar 6 sino solo 5 tablas diferentes para liquidar los anticipos bimestrales y el impuesto anual).

Al respecto, si tomamos como ejemplo lo que sucedió durante el año calendario 2021, la injusticia tributaria a la que se enfrentaron los contribuyentes del SIMPLE (por culpa de los plazos con que la Dian diseñaba la presentación de la declaración anual y de los anticipos bimestrales) era evidente, pues entre enero y octubre de 2021 el contribuyente se vio obligado a presentar los anticipos bimestrales de todos los bimestres del año 2021 y sin poder restar el saldo a favor que se había formado en su declaración anual del régimen simple año gravable 2020, la cual solo se terminó presentando en octubre de 2021.

Además, el arrastre hacia el renglón 51 de los formularios 2593 del año 2021 lo controlaba de forma automática el propio Muisca. En el renglón 51 de dicho formulario 2593 se leía:

51. Saldo a favor por impuesto SIMPLE declaración año anterior: en atención con el artículo 910 ET, el servicio de diligenciamiento registrará el saldo a favor de la declaración anual consolidada correspondiente al año gravable anterior, una vez esta haya sido presentada.

Sin embargo, en el caso de los años más recientes, para imputar dentro del formulario 2593 el saldo a favor que se pueda formar en la declaración anual, el instructivo menciona lo siguiente (ver por ejemplo lo que fue el renglón 54 del formulario 2593 utilizado durante el año 2023):

54. Saldo a favor por impuesto SIMPLE declaración año anterior: en atención con el artículo 910 ET, el contribuyente podrá registrar en su totalidad el saldo a favor por impuesto SIMPLE generado en la declaración anual consolidada correspondiente al año gravable anterior, en uno de los anticipos siguientes a la presentación de la declaración anual consolidada (formulario 260).

Lo anterior, sin perjuicio de imputar el valor de la casilla “Total saldo a favor por impuesto SIMPLE” de la declaración anual consolidada del año gravable anterior a declaración anual consolidada que corresponda con los anticipos que se están liquidando”.

De acuerdo con dicha instrucción, aunque ya no es la propia plataforma Muisca la que realizaría automáticamente la imputación, sí se indica que, por ejemplo, en el caso del actual año 2024, la mencionada imputación del saldo a favor del año 2023 se debe realizar en alguno de los formularios 2593 del año 2024 que se presenten después de haber presentado primero (en forma oportuna o extemporánea) lo que sería el formulario 260 del año gravable 2023.

Al respecto, debe recordarse que los saldos a favor del formulario 260 (mientras se permanezca en el régimen simple) solo se pueden arrastrar a los formularios 2593 del año siguiente y al formulario 260 del año siguiente. Además, solo se pueden pedir en devolución si el contribuyente decide regresar al régimen ordinario.

5.1.1. Algunos contribuyentes del régimen simple pueden presentar sin pago sus anticipos del 2024

Ahora bien, es importante destacar que en el parágrafo 3 del artículo 910 del ET, el cual fue agregado con el artículo 45 de la Ley 2277 de 2022, se sigue indicando que las personas naturales que en el año anterior (en este caso el 2023) hayan obtenido ingresos brutos ordinarios gravados con el impuesto simple que sean inferiores a 3.500 UVT (unos $148.442.000 en el 2023) no estarán obligadas a liquidar anticipos bimestrales durante el año 2024 (sin importar si al mismo tiempo son o no generadoras del IVA o del INC de bares y restaurantes).

Además, todas las personas naturales y jurídicas que sí deban presentar los anticipos bimestrales del 2024, y aquellas personas naturales que deseen hacerlo voluntariamente, deberán aplicar las tarifas contenidas en la nueva versión del parágrafo 4 del artículo 908 del ET, el cual terminó siendo modificado con la Sentencia C-540 de diciembre 5 de 2023 (ver también nuestro editorial de enero de 2024: RUT de inscritos en régimen simple: Dian vuelve a cambiar códigos para actualizar la casilla 89).

5.2. ANTICIPOS DE RENTA Y SALDOS A FAVOR DEL RÉGIMEN ORDINARIO CUANDO HAY MIGRACIÓN AL SIMPLE

Quienes figuren en el régimen ordinario y luego decidan trasladarse voluntariamente al SIMPLE, o quienes pertenezcan durante un tiempo al régimen simple y luego regresen al régimen ordinario, deberán tener en cuenta el tratamiento correcto de los anticipos de renta y los saldos a favor, como se muestra a continuación:

| Caso | Tratamiento |

|---|---|

|

Un contribuyente (persona natural o jurídica) perteneció hasta el cierre del año gravable 2022 al régimen ordinario y en su declaración de renta de dicho período liquidó un anticipo al impuesto de renta del año gravable 2023 por un monto de $10.000.000, año por el cual se trasladó al régimen simple. |

Podrá trasladar dicho anticipo de $10.000.000 a su declaración anual del régimen simple del año gravable 2023. (Ver el numeral 5.2 del artículo 1.5.8.3.11 del DUT 1625 de 2016, sustituido por el Decreto 1091 de 2020). |

|

Un contribuyente (persona natural o jurídica) perteneció hasta el cierre del año gravable 2022 al régimen ordinario y en su declaración de renta de dicho período liquidó un saldo a favor por un monto de $5.000.000, pero durante el año gravable 2023 se trasladó al régimen simple.

Un contribuyente (persona natural o jurídica) perteneció hasta el cierre del año gravable 2023 al régimen simple y en su declaración anual de este régimen liquidó un saldo a favor. |

No podrá trasladar dicho saldo a favor de $5.000.000 a su declaración anual del régimen simple del año gravable 2023. En consecuencia, le queda como opción solicitarlo en devolución o compensación (ver el artículo 1.6.1.21.29 del DUT 1625 de 2016, sustituido por el Decreto 1091 de 2020).

a. En caso de que durante el año gravable 2024 decida continuar en el SIMPLE, podrá trasladar dicho saldo a favor a sus recibos de anticipos bimestrales presentados durante 2024 o a su declaración anual del régimen simple del año gravable 2024 (ver los numerales 2.3 del artículo 1.5.8.3.7 y 5.3 del artículo 1.5.8.3.11 del DUT 1625 de 2016).

b. Si durante el año gravable 2024 decide regresar al régimen ordinario, solo podrá solicitar dicho saldo a favor en devolución o compensación (ver el artículo 1.6.1.21.28 del DUT 1625 de 2016). |

|

¿Arrastre de saldo a favor del régimen simple al ordinario?

En este video nuestro líder de investigación explica qué sucede si un contribuyente que pertenecía al régimen simple decide regresar al régimen ordinario, y si en tal caso puede tomar el saldo a favor de su declaración anual del régimen simple e imputarlo en su siguiente declaración del régimen ordinario. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Compensación de los saldos a favor por contribuyentes del SIMPLE

Escucha esta respuesta en donde el Dr. Diego Guevara explica si los saldos a favor generados en la declaración anual del régimen simple de tributación pueden ser o no compensados con otras declaraciones cuando el contribuyente decide regresar al régimen ordinario. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

5.3. SANCIONES APLICABLES EN EL RÉGIMEN SIMPLE

Las declaraciones del impuesto unificado bajo el régimen simple de tributación están sujetas al régimen de procedimiento sancionatorio previsto en el ET.

Cuando la declaración anual no sea presentada dentro de los plazos establecidos, se presente con errores o inexactitudes en su liquidación, serán aplicadas las sanciones previstas en los artículos 641 al 650 del ET.

|

Liquidador avanzado en Excel (con macros) de intereses moratorios sobre deudas tributarias

En este liquidador puedes calcular los intereses moratorios sobre deudas tributarias administradas por la Dian, de acuerdo con la fecha que se requiera.

Este se encuentra ajustado a la tasa de interés vigente a marzo 31 de 2024 y fue diseñado conforme al artículo 635 del ET y sus modificatorios (Ley 2277 de 2022). |

5.4. OMISIÓN DE ACTIVOS EN LA DECLARACIÓN ANUAL DEL SIMPLE: ¿SE PUEDE CASTIGAR CON SANCIÓN PENAL?

El régimen simple de tributación fue creado con la Ley 1943 de diciembre de 2018, y luego, ante la declaratoria de inexequibilidad de dicha ley, volvió a ser revivido con la Ley 2010 de diciembre 2019. Por tanto, ha funcionado a lo largo de los años gravables 2019 y siguientes.

Ahora bien, desde el momento de su creación y hasta el cierre del año gravable 2021, cuando los inscritos del régimen simple decidieran omitir activos o incluir pasivos inexistentes en su declaración anual del SIMPLE (formulario 260), siempre habían quedado exonerados de la aplicación de las siguientes dos normas tributarias y/o penales con las cuales se castigan dichas conductas (pues quien oculta activos o incluye pasivos ficticios lo que está haciendo es técnicamente ocultar las mayores utilidades fiscales con las cuales formó su verdadero patrimonio fiscal):

a. El cálculo y reconocimiento de una “renta líquida por activos omitidos o pasivos inexistentes” contemplada en el artículo 239-1 del ET. Dicha renta líquida solo aplica a los contribuyentes del régimen ordinario.

b. La sanción penal contemplada en el artículo 434-A de la Ley 599 de julio de 2000 (Código Penal). Hasta el cierre del 2021 dicha sanción solo aplicaba a quienes ocultaran activos o incluyeran pasivos ficticios en su “declaración de renta”, la cual no es presentada por los contribuyentes del SIMPLE, pues ellos presentan la “declaración anual del SIMPLE”.

5.4.1. El cambio que realizó la Ley 2277 de 2022 al Código Penal

Sin embargo, luego de los cambios que el artículo 69 de la Ley 2277 de diciembre 13 de 2022 realizó al artículo 434-A de la Ley 599 de julio de 2000 (los cuales aplicaban de forma inmediata para todas las declaraciones oportunas o extemporáneas que se presentaran después del 13 de diciembre de 2022), es fácil concluir que los inscritos en el régimen simple (sin importar si se trata de personas naturales o jurídicas) también empezaron a quedar sujetos a la sanción penal que se contempla en dicha norma.

Para comprobar lo anterior, a continuación se cita la versión comparativa del texto de la norma del artículo 434-A de la Ley 599 de 2000 (los subrayados son nuestros):

| Versión anterior | Nueva versión |

|---|---|

|

Artículo 434A. Omisión de activos o inclusión de pasivos inexistentes. El contribuyente que omita activos o declare un menor valor de los activos o declare pasivos inexistentes, en la declaración del impuesto sobre la renta y complementarios, por un valor igual o superior a 5.000 salarios mínimos legales mensuales vigentes, definido por liquidación oficial de la autoridad tributaria, incurrirá en prisión de 48 a 108 meses de prisión.

El valor de los activos omitidos o de los declarados por un menor valor, será establecido de conformidad con las reglas de valoración patrimonial de activos del Estatuto Tributario, y el de los pasivos inexistentes por el valor por el que hayan sido incluidos en la declaración del impuesto sobre la renta y complementarios.

Si el valor fiscal de los activos omitidos, o el menor valor de los activos declarados o del pasivo inexistente es superior a 7.250 salarios mínimos mensuales legales vigentes pero inferior de 8.500 salarios mínimos mensuales legales vigentes, las penas previstas en este artículo se incrementarán en una tercera parte; en los eventos que sea superior a 8.500 salarios mínimos mensuales legales vigentes, las penas se incrementarán en la mitad.

Parágrafo 1°. La acción penal podrá iniciarse por petición especial del Director General de la Dirección de Impuestos y Aduanas Nacionales (Dian) o la autoridad competente, o su delegado o delegados especiales, siguiendo criterios de razonabilidad y proporcionalidad.

La autoridad se abstendrá de presentar esta petición, cuando exista una interpretación razonable del derecho aplicable, siempre que los hechos y cifras declarados por el contribuyente sean completos y verdaderos.

Parágrafo 2. La acción penal se extinguirá cuando el contribuyente presente o corrija la declaración o declaraciones correspondientes, siempre y cuando esté dentro del término para corregir previsto en el Estatuto Tributario y, en todo caso, realice los respectivos pagos de impuestos, sanciones tributarias e intereses correspondientes.

|

Artículo 434a. Omisión de activos o inclusión de pasivos inexistentes (modificado con artículo 69 de la Ley 2277 de diciembre 13 de 2022). El que omita activos o declare un menor valor de los activos o declare pasivos inexistentes, con el propósito de defraudación o evasión, en las declaraciones tributarias, por un monto igual o superior a 1.000 salarios mínimos legales mensuales vigentes (smmlv), definido por liquidación oficial de la autoridad tributaria, incurrirá en prisión de 48 a 108 meses.

El valor de los activos omitidos o de los declarados por un menor valor, será establecido de conformidad con las reglas de valoración patrimonial de activos del Estatuto Tributario, y el de los pasivos inexistentes por el valor por el que hayan sido incluidos en la declaración tributaria

Si el valor fiscal de los activos omitidos, o el menor valor de los activos declarados o del pasivo inexistente es superior a 2.500 salarios mínimos mensuales legales vigentes (smmlv) pero inferior a 5.000 salarios mínimos mensuales legales vigentes (smmlv), las penas previstas en este artículo se incrementarán en una tercera parte; en los eventos en que sea superior a 5.000 salarios mínimos mensuales legales vigentes (smmlv), las penas se incrementarán en la mitad.

Parágrafo 1. La acción penal procederá siempre y cuando no se encuentre en trámite los recursos en vía administrativa, o cuando no exista una interpretación razonable del derecho aplicable, siempre que los hechos y cifras declarados sean completas y verdaderas.

La Dian podrá solicitar el inicio de la acción penal por petición especial de comité dirigido por el Director General o su delegado.

Parágrafo 2. La acción penal se extinguirá hasta por dos ocasiones cuando el sujeto activo de la conducta realice los respectivos pagos de impuestos, sanciones tributarias e intereses correspondientes.

Cuando se haya aplicado el principio de oportunidad, o se haya extinguido anteriormente la acción penal por pago, hasta por dos ocasiones, por este delito o por el delito contenido en el artículo 434B, el pago de impuestos, sanciones tributarias e intereses solo permitirá la rebaja de la pena hasta la mitad, en cuyo caso, no se podrá extinguir la acción penal ni podrá ser aplicable el principio de oportunidad. |

5.4.2. ¿La sanción penal aplica también para la declaración anual del SIMPLE?

Como puede verse, la versión anterior de la norma solo castigaba a quienes ocultaran activos o informaran pasivos ficticios en la “declaración de renta y complementarios”. Sin embargo, en la nueva versión se indica que el castigo empezará a recaer sobre aquellos que oculten activos o informen pasivos ficticios en las “declaraciones tributarias”, lo cual abarcaría la “declaración de renta y complementarios”, la “declaración del impuesto al patrimonio”, la “declaración de activos en el exterior” y la “declaración anual del SIMPLE”.

Por consiguiente, aunque a los contribuyentes del SIMPLE no se les pueda aplicar la norma del artículo 239-1 del ET (renta por comparación patrimonial, la cual no fue modificada con la Ley 2277 de 2022 y le sigue aplicando solo a los contribuyentes del régimen ordinario), sí se les podrá aplicar la nueva versión del artículo 434-A de la Ley 599 de 2000 cuando se arriesguen a ocultar activos o incluir pasivos ficticios.

5.5. FIRMEZA DE LA DECLARACIÓN ANUAL DEL RÉGIMEN SIMPLE

La firmeza es la condición jurídica que adquiere una declaración tributaria, por lo que no puede ser cuestionada o modificada por parte de la Dian.

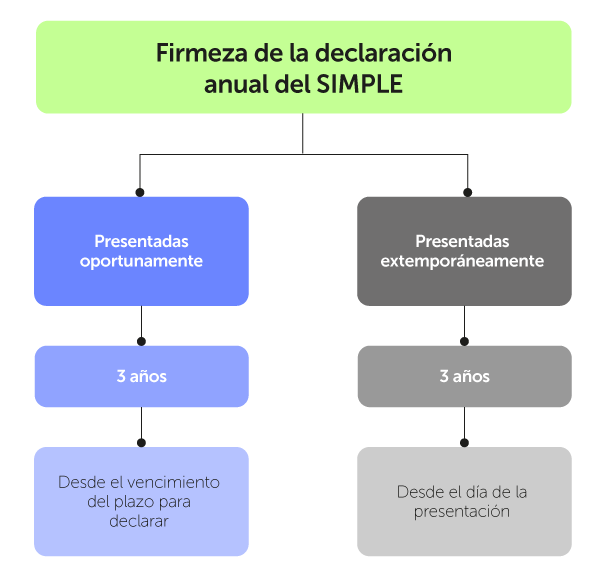

Al respecto, el artículo 714 del ET establece que el término general de firmeza de las declaraciones tributarias, incluida la del régimen simple de tributación, es de tres (3) años, así:

Es necesario resaltar que, considerando que en la declaración anual del régimen simple los contribuyentes no podrán imputar costos, gastos, rentas exentas ni compensaciones de pérdidas de años anteriores sobre sus ingresos brutos, en dicha declaración no se liquidarán pérdidas fiscales. Por tanto, a esta declaración no le aplicarán los términos de firmeza especial señalados en los artículos 147 del ET y 117 de la Ley 2010 de 2019.