¡Estamos transmitiendo en vivo!

Actualícese con Leslie Singer: DRPN: Cédula General

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

ACTUALIDAD - 3 julio, 2025

ACTUALIDAD - 3 julio, 2025

ACTUALIDAD - 3 julio, 2025

ACTUALIDAD - 3 julio, 2025

Derecho Laboral - 3 julio, 2025

Derecho Laboral - 3 julio, 2025

ACTUALIDAD - 3 julio, 2025

ACTUALIDAD - 2 julio, 2025

ACTUALIDAD - 2 julio, 2025

ACTUALIDAD - 2 julio, 2025

ACTUALIDAD - 1 julio, 2025

Derecho Laboral - 1 julio, 2025

Calendarios - 1 julio, 2025

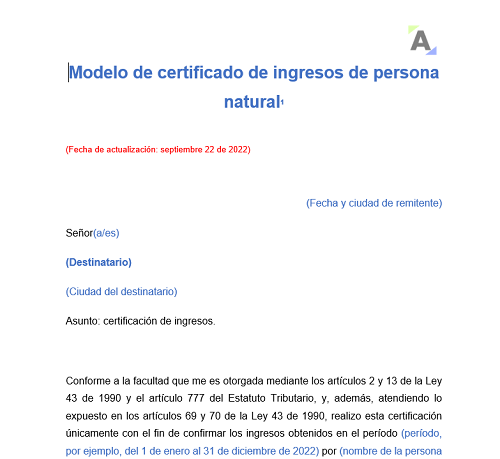

FORMATOS - 1 julio, 2025

Certificaciones - 1 julio, 2025

Guía Multiformato - 3 julio, 2025

Capacitación - 28 junio, 2025

Guía Actualícese - 20 junio, 2025

Curso - 20 junio, 2025

Guía Multiformato - 13 junio, 2025

Capacitación - 7 junio, 2025

La educación financiera nos da la posibilidad de ser conscientes del valor del dinero y la forma de gestionarlo para evitar el despilfarro y la bancarrota.

Pablo Bolívar explica que el microcrédito es una herramienta inclusiva y busca alejar al microempresario informal del gota a gota.

Pablo Bolívar, ejecutivo de planes y programas de Banca de las Oportunidades, afirma que toda persona debe conocer sobre el manejo de las finanzas personales; de ahí la importancia de la educación financiera. “Al tomar decisiones financieras emotivas o razonables, familiar o personal, deben ser planeadas”, afirma.

Además, se necesitan tomar buenas decisiones financieras para endeudarse.

Dice que el microcrédito es una herramienta inclusiva y busca alejar al microempresario informal del gota a gota. Se pretende que las personas no se autoexcluyan del sistema financiero.

Escucha de primera mano los argumentos de Bolívar, líder experto en implementación de estrategias de educación financiera para población vulnerable y microempresaria:

Bolívar explica que toda persona debe evaluar en qué etapa se encuentra su negocio. Del día 1 hasta los 9 meses se considera un emprendedor; si son más de 9 meses ya es un microempresario. Debe tenerse en cuenta que se pasa por una etapa de estudio y desembolso del microcrédito.

Manifiesta que los empresarios o emprendedores para solicitar un microcrédito deben reflexionar antes de endeudarse, y plantearse preguntas como las siguientes: ¿por qué no me alcanza o no me rinde el dinero? ¿Planeo o improviso con el uso del dinero? ¿Tomo decisiones informadas, emotivas o impulsivas?

Este publicista con énfasis en business marketing y diseño web manifiesta que las decisiones financieras que toma cada persona pueden incidir en la vida personal, familiar y de negocios del individuo.

Por lo anterior, es necesario que cada decisión financiera sea planeada y no improvisada, basada en la razón y no en la emoción.

Por otra parte, Bolívar explica que la educación financiera tiene como objetivo que los recursos alcancen, que los individuos cumplan sus metas y que sus negocios sean competitivos.

De igual manera, la educación financiera nos da la posibilidad de ser conscientes del valor del dinero y la forma de gestionarlo para evitar el despilfarro y la bancarrota. De esta manera, la meta final de la educación financiera es conseguir que un individuo establezca una relación con el dinero que pueda generar valor.

Desde su punto de vista, antes de solicitar un microcrédito la persona debe seguir un ciclo temático para financiar su negocio de manera exitosa.

El primer paso de este ciclo es establecer un orden financiero personal, en el que el individuo puede ser consciente de sus gastos y de la planeación de los movimientos de su dinero. De esta manera, el individuo puede a través del presupuesto adecuar los gastos en su vida familiar y de negocios.

En correlación con el párrafo anterior, es necesario eliminar los gastos hormiga, con el objetivo de que el individuo pueda ahorrar para sus diferentes propósitos y metas personales y de negocios.

El segundo paso de este ciclo temático es promover el uso y el beneficio de las cuentas digitales y cómo estas pueden transformar la vida de las personas. Es importante recordar que el mundo cambió para facilitar las acciones realizadas por el individuo.

El paso final de este ciclo es sensibilizar al individuo en el orden financiero, la cultura del pago y la importancia del ahorro. Así, el individuo puede analizar mejor la situación antes de adquirir deudas.