CAPÍTULO 2. ASPECTOS CLAVE PARA LA ELABORACIÓN DE LA DECLARACIÓN DE RENTA SEGÚN EL FORMULARIO 110 POR EL AG 2023

Para preparar la declaración es importante tener en cuenta el correcto tratamiento de los conceptos que deberán registrarse en las secciones más importantes que conforman el formulario 110.

En las siguientes líneas abordaremos en profundidad cada una de estas, detallando el concepto para declarar, su tratamiento y demás recomendaciones para el correcto diligenciamiento.

2.1 PATRIMONIO

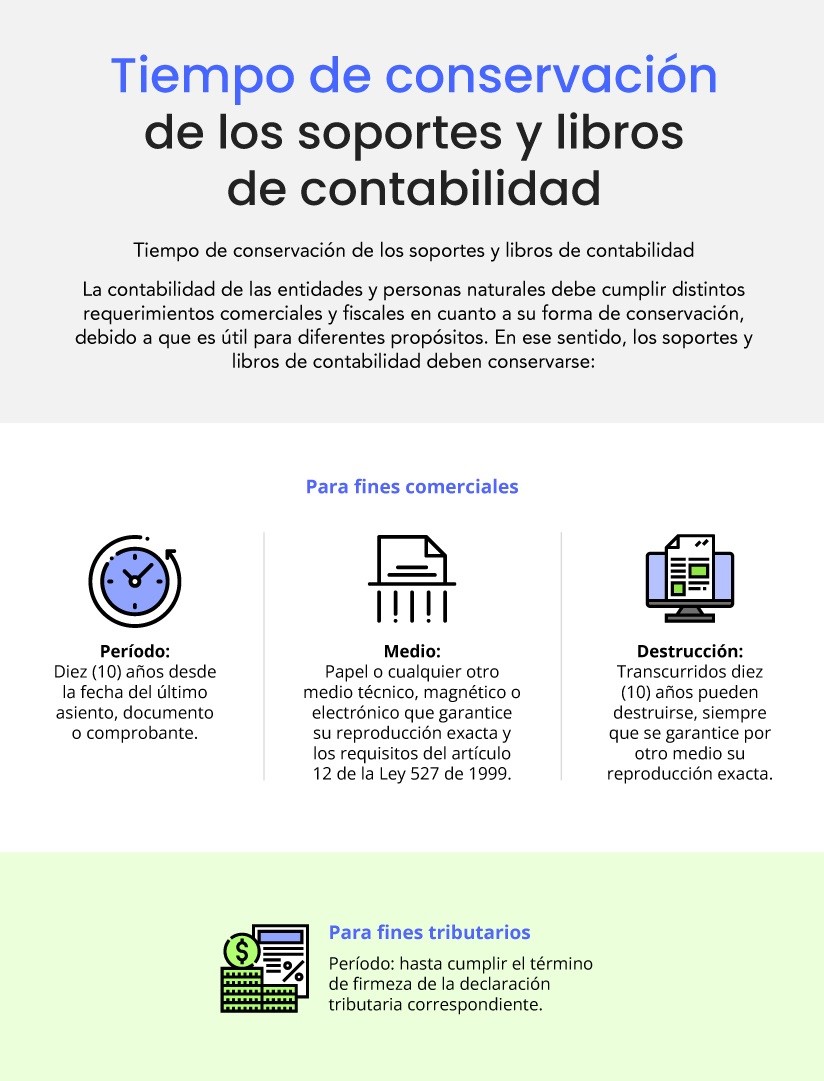

En la declaración del impuesto sobre la renta debe informarse cuál fue el patrimonio bruto y líquido al cierre del año. Para ello, deberán aplicarse los criterios fiscales contemplados en el Estatuto Tributario, con el propósito de definir adecuadamente el valor patrimonial de los activos y pasivos.

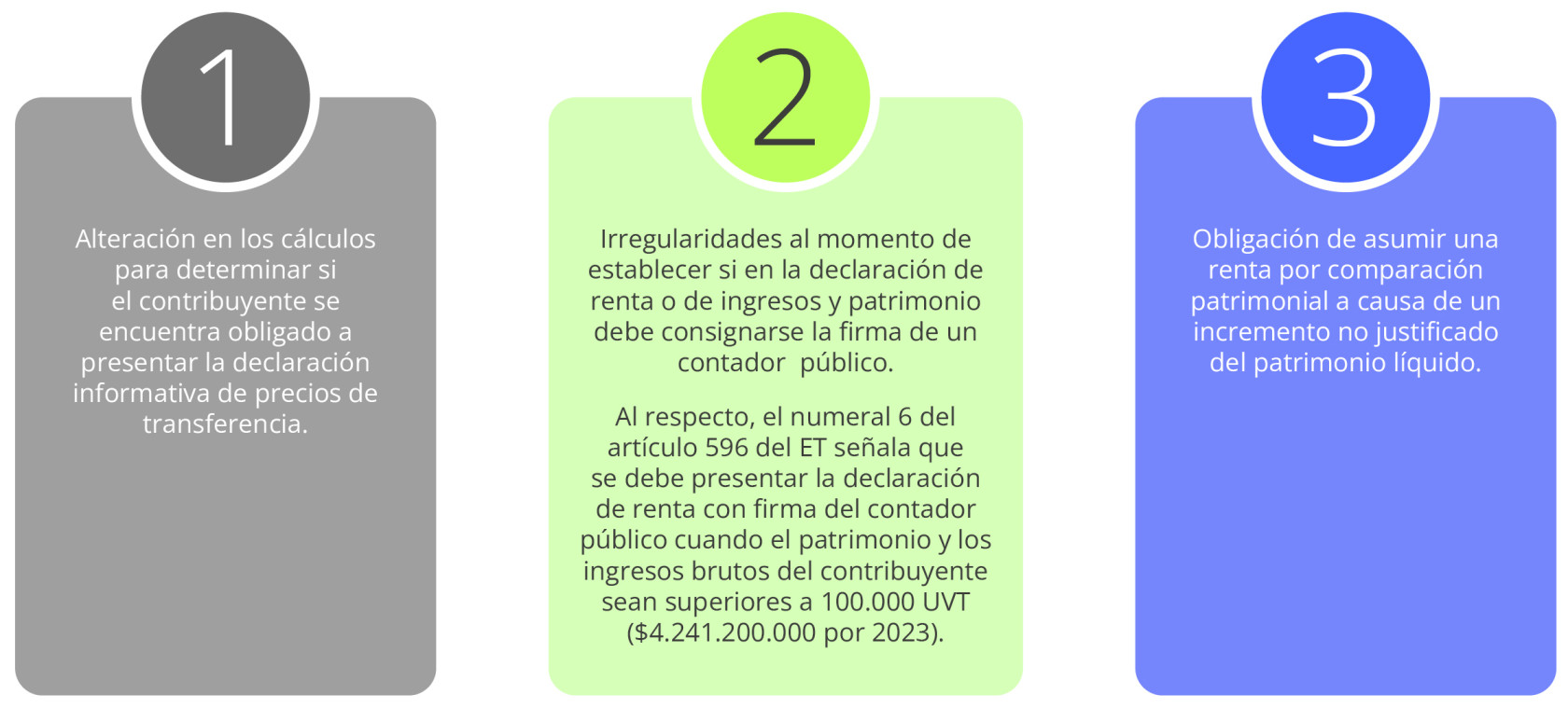

Determinar de manera incorrecta el patrimonio incide en varios aspectos, como los que se enuncian a continuación:

Ahora bien, una vez conocida la importancia de la correcta definición del patrimonio, profundizaremos en algunos de los elementos que generalmente figuran como activos en los estados financieros de las organizaciones, cuyo correcto tratamiento fiscal es de gran relevancia para la preparación de la declaración de renta. Veamos:

2.1.1. Efectivo y equivalentes

El efectivo y equivalentes al efectivo es la partida más sensible de los estados financieros, debido a que, por su naturaleza, no admite ningún tipo de estimaciones. Esto quiere decir que los estados financieros siempre deben reflejar fidedignamente el saldo de los valores que estén en poder de la entidad.

Dicho esto, respecto al tratamiento fiscal, en la declaración de renta deberá registrarse el valor patrimonial de los saldos de los recursos poseídos al 31 de diciembre de 2023 que representen liquidez inmediata para la entidad.

2.1.1.1. ¿Qué se considera efectivo y equivalentes al efectivo?

El efectivo se compone de los recursos que cada entidad mantiene con una disponibilidad inmediata, tales como monedas, billetes, divisas y el dinero que se tenga en cuentas de ahorros y corrientes, es decir, los rubros asociados a las partidas de caja o bancos.

Nota: debido a que las partidas de efectivo y sus equivalentes son susceptibles de convertirse fácilmente en dinero y se tienen a corto plazo, su medición se realiza bajo el modelo del costo nominal del derecho en efectivo y son representadas en la moneda funcional escogida por la entidad, que generalmente es el peso colombiano.

Los equivalentes al efectivo, por su parte, son inversiones fácilmente convertibles en importes determinados de efectivo que pueden clasificarse como tal, pero para ello deben cumplir las tres características enunciadas en el párrafo 7.2 del Estándar para Pymes:

- Poseer un alto grado de liquidez, es decir, que la inversión sea fácilmente convertible al efectivo.

- Ser de corto plazo, de manera que tengan un vencimiento próximo desde la fecha de adquisición. La norma, a manera de ejemplo, explica que una entidad puede establecer un término de tres (3) meses o menos para evaluar esta condición, lo cual no impide que se defina un plazo superior, siempre que se documente de manera adecuada la decisión.

- Su valor debe estar sujeto a un riesgo insignificante de cambio.

|

Algunas inversiones que pueden considerarse como equivalentes al efectivo son los CDT con plazo de 90 días o menos, dado que su valor no está sujeto a cambios.

Así, las partidas comúnmente encontradas dentro de la cuenta de efectivo y sus equivalentes son las siguientes: caja general, bancos (en moneda nacional y extranjera), remesas en tránsito, cuentas de ahorro, fondos y certificados de depósito a término.

|

En la casilla correspondiente a efectivo y equivalentes al efectivo también deberán incluirse los recursos que poseen restricciones de tipo legal y que no están disponibles para ser usados inmediatamente, como es el caso de algunos aportes o excedentes de las entidades sin ánimo de lucro –Esal– pertenecientes al régimen tributario especial –RTE–. |

2.1.1.2. Depósitos en cuentas corrientes y de ahorros

En la determinación del valor patrimonial de los depósitos en cuentas corrientes y de ahorros, el artículo 268 del ET establece que corresponde al saldo en el último día del período gravable, incluida la corrección monetaria cuando sea el caso, más el valor de los intereses causados y no cobrados.

Por tanto, si se declara como valor fiscal el mismo saldo del extracto, deberá tenerse en cuenta que, si dicho saldo es positivo, el contribuyente reportará este activo en la información exógena y el banco reportará un pasivo. Si el saldo en el extracto es negativo, entonces el contribuyente llevará ese valor al pasivo de esta declaración y de su información exógena, a la vez que el banco reportará una cuenta por cobrar.

2.1.1.3. Bienes en moneda extranjera

De acuerdo con el artículo 269 del ET, el valor de los recursos en moneda extranjera se estima en moneda nacional al momento de su reconocimiento inicial a la tasa representativa del mercado –TRM– que se encuentre vigente, menos los abonos o pagos medidos a la misma TRM del reconocimiento inicial.

Nota: el artículo 1.1.3 del Decreto 1625 de 2016 establece que la TRM, para efectos tributarios, será la tasa de cambio representativa del mercado vigente al momento del reconocimiento inicial y posterior de las partidas del estado de situación financiera, activos y pasivos, expresadas en moneda extranjera, reconociéndose los ajustes por diferencia en cambio según lo previsto en el Estatuto Tributario.

2.1.2. Inversiones

El término “inversión” no tiene una definición establecida en el glosario de las Normas de Información Financiera. Sin embargo, tras analizar la forma en que es utilizado en diferentes secciones del Estándar para Pymes, puede afirmarse que hace referencia a la utilización de recursos para la adquisición de activos de los cuales se espera obtener una rentabilidad.

Específicamente, una inversión financiera podría definirse como la adquisición de instrumentos de deuda o de patrimonio, o los derechos sobre un negocio conjunto, con lo cual se busca obtener beneficios como intereses, dividendos, participaciones y similares.

2.1.2.1. Clasificación de las inversiones

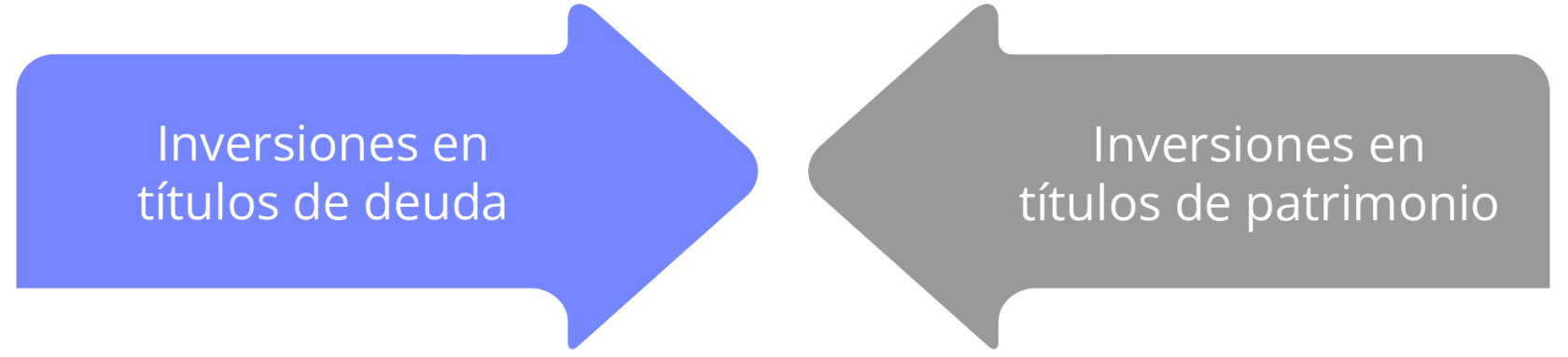

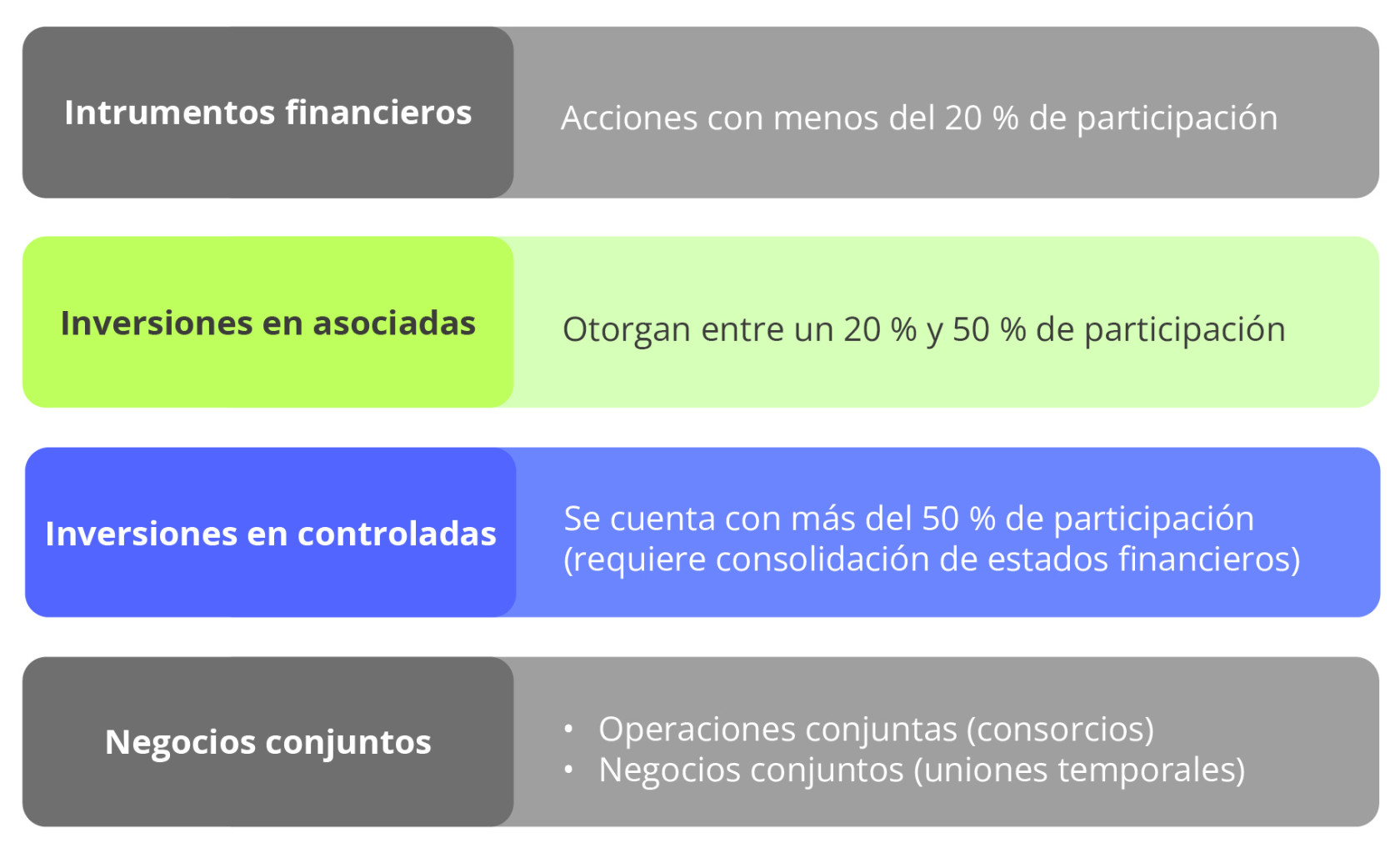

De acuerdo con la definición anterior, las inversiones financieras se pueden dividir en dos tipos:

a. Inversiones en títulos de deuda

Las inversiones en títulos de deuda se clasifican como instrumentos financieros. En este tipo de inversiones el emisor de los instrumentos se compromete a devolver los recursos al inversionista en forma de reintegros de capital e intereses. Por lo anterior, este último no se convierte en propietario de una parte del patrimonio del emisor, sino en su acreedor o prestamista. Algunos ejemplos de inversiones en títulos de deuda son los CDT y los bonos.

b. Inversiones en títulos de patrimonio

Las inversiones en títulos de patrimonio son aquellas en las que el inversionista obtiene participación en el patrimonio de la entidad emisora de los instrumentos. Por ello, tiene derecho a recibir una parte de las utilidades del negocio y, en caso de liquidación de la entidad emisora, un porcentaje de los activos residuales.

La clasificación de este tipo de inversiones depende de:

- El porcentaje de participación del inversionista en el patrimonio de la entidad emisora, es decir, la cantidad de acciones o partes de interés social que posea el inversionista.

- La influencia significativa que posea el inversionista en el proceso de toma de decisiones financieras y operativas de la entidad, es decir, su capacidad de influir en ellas.

De acuerdo con estos dos criterios, las inversiones en títulos de patrimonio se clasifican así:

2.1.2.2. Tratamiento fiscal

Pese a que para efectos contables bajo Estándares Internacionales de Información Financiera algunos de los anteriores tipos de inversiones tendrían que medirse al valor razonable –como es el caso de las inversiones en asociadas cuando se cotiza en bolsa y se tiene una influencia significativa–, no puede perderse de vista que los activos que apliquen dicho tipo de medición solo serán objeto del impuesto sobre la renta cuando se liquiden o enajenen. Esta es una de las excepciones más importantes para las personas jurídicas, pues, aunque tal medición es solicitada con frecuencia por el Estándar Internacional, a la luz de la norma fiscal dicha actualización del valor contable puede generar ingresos en el estado de resultados sin que los activos hayan sido vendidos; por tanto, se gravarían ingresos no realizados.

Así, para efectos de la declaración de renta, deberá registrarse el valor patrimonial (al costo) al 31 de diciembre de 2023 de las inversiones realizadas en instrumentos de deuda o de patrimonio; las transacciones relacionadas con compromisos de compra adquiridos con el propósito de obtener rendimientos (bien sea por las fluctuaciones del precio o porque se espera mantenerlos hasta el vencimiento); las inversiones que se efectúan con la intención de controlar, influir significativamente o controlar conjuntamente las decisiones del receptor de la inversión; y los instrumentos derivados con fines de especulación y de cobertura.

|

Según lo previsto en los artículos 102 y 271-1 del ET, los fideicomitentes de los patrimonios autónomos (mejor conocidos como fideicomisos) deben incluir en su patrimonio fiscal (por aplicación del principio de transparencia fiscal) todos los activos y pasivos reflejados al cierre del año en la contabilidad del patrimonio autónomo, pero que en realidad le correspondan al fideicomitente. Esto, de acuerdo con la certificación que al respecto suministre el patrimonio autónomo.

Asimismo, en el caso de la figura de administración delegada o mandato, si el mandatario tiene control de las cuentas por cobrar o por pagar producto de administrar ingresos y gastos de sus contratantes o mandantes, dichas cuentas solo serán declaradas por el contratante o mandante. |

|

Valor razonable y el por qué no es aceptado fiscalmente

¿Por qué fiscalmente no se acepta el valor razonable? El siguiente video es un contenido exclusivo de Suscriptores Platino.

|

2.1.2.3. Costo fiscal de las inversiones

El costo fiscal de algunas inversiones se encuentra reglamentado en el artículo 74-1 del ET. Dicho esto, y según la norma en cuestión, tenemos que:

|

Tipo de inversión |

Costo fiscal |

|

Gastos pagados por anticipado |

Corresponde a los desembolsos efectuados por la entidad, los cuales deberán ser capitalizados de acuerdo con la técnica contable y amortizados cuando se reciban los servicios o se devenguen los costos o gastos, según el caso. |

|

Gastos de establecimiento |

Corresponde a los gastos realizados de puesta en marcha de las operaciones, tales como costos de inicio de actividades, costos de preapertura, costos previos a la operación, entre otros, los cuales serán capitalizados. A todos los desembolsos de establecimiento acumulados se les permitirá su deducción fiscal a partir de la generación de rentas. |

|

Gastos de investigación, desarrollo e innovación |

Está constituido por todas las erogaciones asociadas al proyecto de investigación, desarrollo e innovación, salvo las asociadas a la adquisición de edificios y terrenos. Es de resaltar que se encuentran dentro de este concepto los activos desarrollados en la elaboración de software para su uso, venta o derechos de explotación. Sin embargo, lo anterior no es aplicable para aquellos proyectos de investigación, desarrollo e innovación que opten por lo previsto en el artículo 158-1 (deducción) y 256 (descuento) del ET. |

|

Evaluación y explotación de recursos naturales no renovables |

El costo fiscal capitalizable corresponderá a los siguientes rubros:

La capitalización cesará luego de que se efectúe la factibilidad técnica y viabilidad comercial de extraer el recurso natural no renovable, de acuerdo con lo establecido contractualmente. Los terrenos serán capitalizables y amortizables únicamente cuando exista la obligación de revertirlos a la nación. Nota: cuando estos activos se enajenen, el costo de enajenación será el determinado conforme a los señalado líneas atrás, menos la amortización, siempre que haya sido deducida para fines fiscales. |

|

Títulos de renta variable (instrumento financiero) |

Valor pagado en la adquisición. |

|

Título de renta fija (instrumento financiero) |

Valor pagado en la adquisición, más los intereses realizados linealmente y no pagados a la tasa facial, desde la fecha de adquisición o la última fecha de pago hasta la fecha de enajenación. |

|

Acciones, cuotas o partes de interés social |

Valor de adquisición. |

2.1.3. Cuentas por cobrar

Las cuentas por cobrar representan derechos exigibles para una entidad, los cuales pueden originarse por las ventas a los clientes o el otorgamiento de préstamos. Adicionalmente, en esta cuenta se clasifican los anticipos entregados a proveedores, que corresponden a derechos para la entidad. Estas cuentas se denominan “cuentas por cobrar no comerciales”.

2.1.3.1. Tratamiento fiscal

El valor patrimonial de las cuentas por cobrar, para efectos fiscales, corresponde al valor de los saldos existentes al 31 de diciembre del año gravable, a favor de la entidad, que representen derechos de cobro en desarrollo del objeto social. También corresponde a las sumas adeudadas por partes relacionadas, personal, accionistas, socios y demás transacciones diferentes a su actividad comercial, al igual que los avances efectuados, de los cuales se espera recibir beneficios o contraprestaciones futuras (por ejemplo, los anticipos a proveedores, contratistas, empleados, entre otros).

Es importante no perder de vista que el único deterioro del valor de la cartera que será aceptado fiscalmente en la declaración de renta es el relacionado con los clientes y otras cuentas que durante el año gravable o en los años anteriores obtuvieron una contrapartida en el ingreso, siempre y cuando no se trate de operaciones con vinculados económicos. La provisión en cuestión será aceptada siempre que se ajuste a los máximos permitidos por la norma fiscal.

|

El valor patrimonial de las cuentas por cobrar, para efectos fiscales, corresponde al valor de los saldos existentes al 31 de diciembre del año gravable, a favor de la entidad, que representen derechos de cobro en desarrollo del objeto social. También corresponde a las sumas adeudadas por partes relacionadas, personal, accionistas, socios y demás transacciones diferentes a su actividad comercial, al igual que los avances efectuados, de los cuales se espera recibir beneficios o contraprestaciones futuras (por ejemplo, los anticipos a proveedores, contratistas, empleados, entre otros).

Es importante no perder de vista que el único deterioro del valor de la cartera que será aceptado fiscalmente en la declaración de renta es el relacionado con los clientes y otras cuentas que durante el año gravable o en los años anteriores obtuvieron una contrapartida en el ingreso, siempre y cuando no se trate de operaciones con vinculados económicos. La provisión en cuestión será aceptada siempre que se ajuste a los máximos permitidos por la norma fiscal. |

De conformidad con el artículo 270 del ET, el valor de los créditos será el valor nominal. Sin embargo, pueden estimarse por un valor inferior cuando el contribuyente demuestre satisfactoriamente la insolvencia del deudor, o que le ha sido imposible obtener el pago. Lo anterior, una vez se hayan agotado los recursos usuales.

En caso de que el contribuyente haya solicitado provisión para deudas de dudoso o difícil cobro, se deduce el monto de la provisión.

Los créditos manifiestamente perdidos o sin valor pueden descargarse del patrimonio cuando se haya hecho la cancelación en los libros registrados del contribuyente. |

|

Tratamiento tributario en renta de las cuentas incobrables

Si una sociedad tiene una cuenta por cobrar por ventas a crédito y decide darla de baja por incobrable, ¿en ese caso al cliente beneficiado se le forma un ingreso fiscal gravado? El siguiente video es un contenido exclusivo de Suscriptores Platino.

|

|

Pasos para dar de baja una cuenta por cobrar

¿Cuáles son los requisitos para dar de baja contable y fiscalmente una cuenta por cobrar?

|

2.1.4. Inventarios

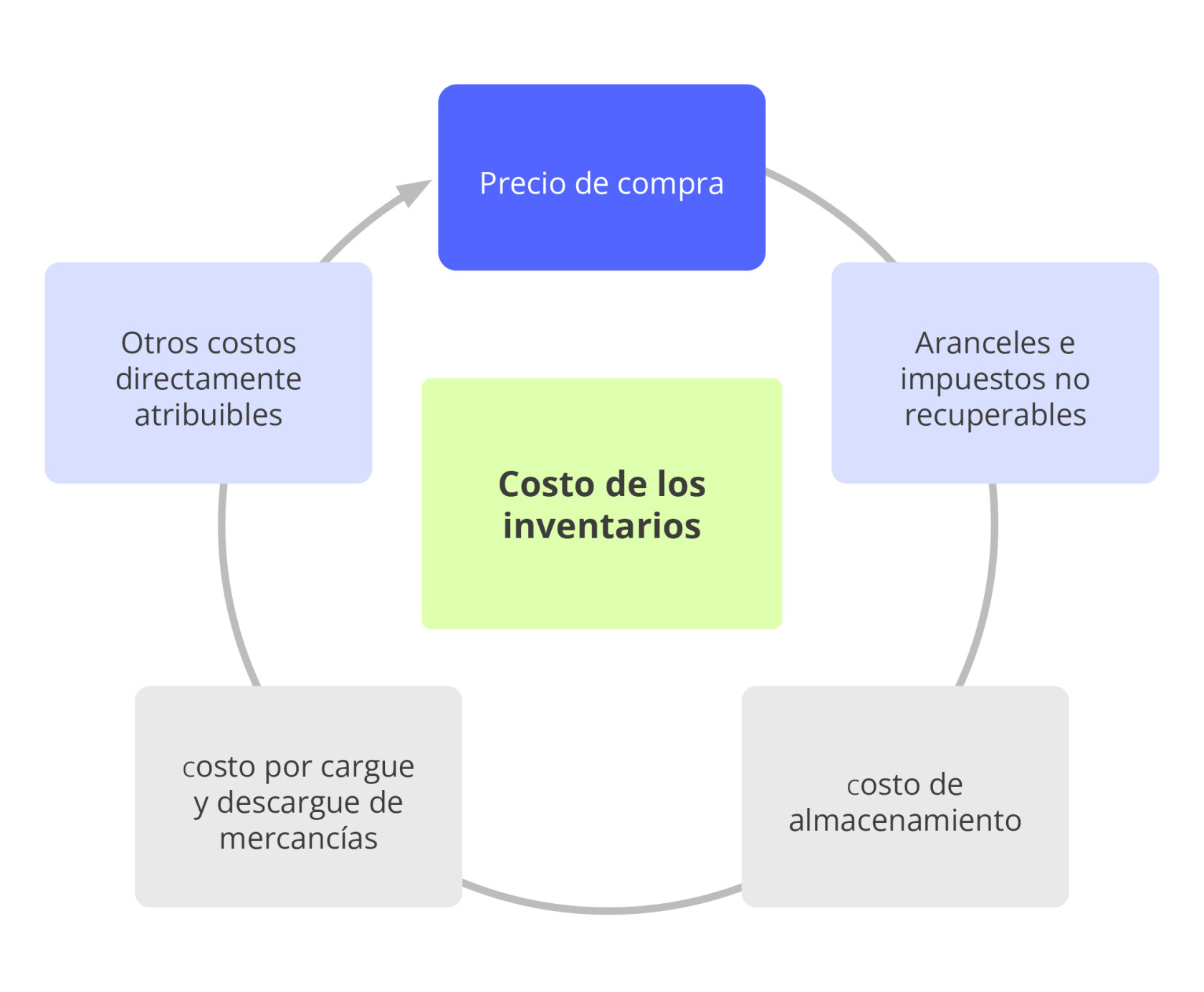

El costo de los inventarios, para efectos contables, será el establecido en la NIC 2 en el caso del Estándar Pleno, o en la sección 13 del Estándar Internacional para Pymes. Pese a lo anterior, los lineamientos para determinar el costo fiscal de los bienes muebles se encuentran estipulados en el artículo 66 del ET. Esto implica que dicho valor estaría conformado por:

En lo que respecta a los costos de almacenamiento, la norma indica que estos podrán imputarse siempre que sean necesarios durante el proceso de compra (por ejemplo, en un período de cuarentena previo a la disposición del inventario).

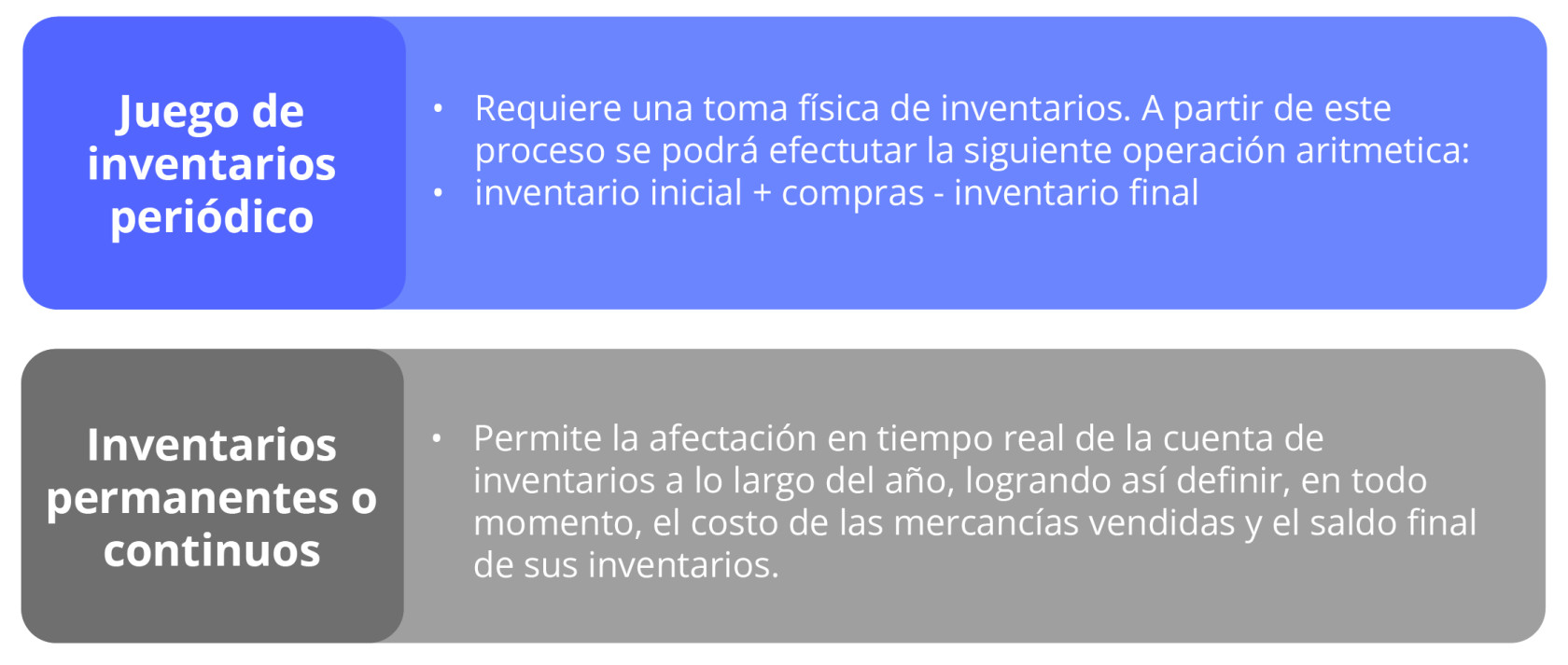

Nota: según la indicación del artículo 62 del ET, el costo de enajenación de este tipo de activos debe establecerse teniendo como referente el sistema de juego de inventarios o periódico, o el de inventarios permanentes o continuos.

|

Ahora bien, teniendo en cuenta que dicho costo puede disminuir por algún desgaste, es necesario recordar que la pérdida registrada por el concepto de deterioro parcial del valor del inventario solo será deducible del impuesto de renta cuando el activo sea enajenado.

De igual forma, cuando el inventario se encuentre deteriorado por completo, dicho valor puede deducirse del impuesto de renta solo si el activo es destruido y, además, se conserva un documento debidamente firmado por el representante legal, en el que se indique la cantidad deteriorada, se describa el producto, su costo fiscal unitario y total, y se justifique su obsolescencia o destrucción, junto con las pruebas pertinentes.

|

Liquidador del costo fiscal de los inventarios para obligados a llevar contabilidad

El costo fiscal de los inventarios es igual al establecido conforme a la técnica contable, con algunas excepciones señaladas en las normas tributarias. Aprende con este liquidador cómo determinar el costo de este tipo de activos para un contribuyente obligado a llevar contabilidad.

|

2.1.4.1. Sistemas de inventarios válidos para efectos fiscales

Desde el punto de vista contable y fiscal, las personas jurídicas que posean inventarios de mercancías para la venta pueden utilizar cualquiera de los siguientes dos sistemas para determinar el costo de sus mercancías vendidas. Veamos:

Nota: entre los años gravables 1995 y 2016 la norma del artículo 62 del ET exigía que los contribuyentes obligados a contar con la firma de contador o revisor fiscal en su declaración de renta solo utilizaran, para efectos fiscales, el sistema de inventarios permanentes o continuos, u otro diferente autorizado por la Dian, pero no el sistema del juego de inventarios periódico. Sin embargo, luego de la modificación efectuada por el artículo 42 de la Ley 1819 de 2016 al artículo 62 del ET, se eliminó dicha restricción.

Al respecto, aunque la norma que estaba vigente hasta 2016 exigía que los contribuyentes obligados a contar con la firma de contador o revisor fiscal en sus declaraciones usaran el sistema de inventarios permanentes, es importante destacar que la Dian, en su Concepto 9342 de febrero 4 de 2000, concluyó que no se podía imponer ninguna sanción si decidían usar el sistema de inventarios periódico.

Para aquellos contribuyentes que hayan utilizado el sistema de inventarios periódico en el 2016 o años anteriores, o para aquellos que empezaron a utilizarlo en el 2017 y años siguientes, es importante tener presente que el último inciso del artículo 148 del ET (el cual no ha sido modificado desde que se incorporó al ET en 1989) sigue incluyendo la siguiente instrucción:

Artículo 148. Deducción por pérdidas de activos.

(…)

No son deducibles las pérdidas en bienes del activo movible que se han reflejado en el juego de inventarios.

|

La aplicación de la norma anterior implica que, si al utilizar el sistema de inventarios periódico se obtiene un costo de mercancía vendida superior al precio de venta de dichas unidades (lo cual provocaría una pérdida en la venta de inventarios), la norma fiscal no aceptaría dicha pérdida. Por consiguiente, cuando eso suceda, el contribuyente deberá limitar el costo de la mercancía vendida hasta el valor de venta. En cambio, cuando se utiliza el sistema de inventarios permanentes, no hay ninguna norma que prohíba que se genere una pérdida en ventas de mercancías. Así las cosas, bajo el sistema permanente el costo de la mercancía podría ser superior al valor bruto de las ventas.

|

Para efectos de la declaración de renta, se deberá considerar el costo fiscal que al 31 de diciembre de 2023 tenían los bienes que se adquirieron o se produjeron con el fin de ser comercializados, las materias primas, los bienes en proceso de producción, así como las piezas de repuesto y el equipo auxiliar clasificado como inventarios, productos en tránsito, provenientes de recursos naturales y de activos biológicos. |

2.1.4.2. Disminución del inventario

De acuerdo con el artículo 64 del ET, para efectos del impuesto sobre la renta el inventario podrá disminuirse por los siguientes conceptos:

a. Inventarios de fácil destrucción o pérdida

Cuando se trate de faltantes de inventarios de fácil destrucción o pérdida, las unidades del inventario final pueden disminuirse en un 3 % de la suma del inventario inicial más las compras; pero en caso de demostrarse la ocurrencia de hechos constitutivos de fuerza mayor o caso fortuito, pueden aceptarse disminuciones mayores.

b. Inventarios dados de baja

Los inventarios dados de baja por obsolescencia y debidamente destruidos, reciclados o chatarrizados, siempre que sean diferentes a los inventarios de fácil destrucción o pérdida, serán deducibles del impuesto sobre la renta a su precio de adquisición, más los costos directamente atribuibles y de transformación en caso de que sean aplicables.

Para la aceptación de esta disminución se requiere como mínimo un documento en el que conste la siguiente información:

- Cantidad.

- Descripción del producto.

- Costo fiscal unitario y total.

- Justificación de la obsolescencia o destrucción.

- Demás pruebas pertinentes (por ejemplo: fotos, trazabilidad del registro de calidad ISO, ente otros).

Tal documento deberá estar debidamente firmado por el representante legal (o quien haga sus veces) y las personas responsables de dicha destrucción.

Nota: el parágrafo 2 del artículo 64 del ET señala que cuando en aplicación de las disposiciones sobre la disminución del inventario se genere algún tipo de ingresos por recuperación, se tratará como una renta líquida por recuperación de deducciones.

|

Certificación de baja de inventarios por obsolescencia

Entre los conceptos por los que puede efectuarse la baja de inventarios se encuentra la obsolescencia. Según el numeral 2 del artículo 64 del ET, modificado por el artículo 43 de la Ley 1819 de 2016, dicho inventario será deducible en renta siempre que se cuente con una certificación como la aquí indicada.

|

c. Inventarios asegurados

Para el caso de los inventarios que se encuentren asegurados, la pérdida fiscal objeto de deducción será la correspondiente a la parte que no haya sido cubierta por la indemnización o seguro. El mismo tratamiento será aplicable a aquellos casos en los que el valor de la pérdida sea asumido por un tercero.

|

Según el parágrafo 1 del artículo 64 del ET, el uso de cualquiera de las afectaciones a los inventarios antes mencionadas excluye la posibilidad de solicitar dicho valor como deducción. Ahora bien, dentro de la redacción del citado artículo existe una incoherencia, dado que en los primeros incisos debió indicarse que las disminuciones permitidas a los inventarios finales por concepto de mercancías que eran de fácil destrucción o pérdida, o por mercancías obsoletas, son valores que se pueden tratar como un mayor valor del costo en la declaración de renta.

Solo de esta forma se podría entender lo señalado en el parágrafo 1 en cuestión, cuando se advierte que esas mismas disminuciones del inventario, si fueron tratadas como un costo, no podrán usarse simultáneamente como una deducción. Por lo tanto, lo que se pretende indicar en el artículo 64 del ET es que dichas disminuciones especiales al inventario final se deben tratar como un costo, impidiendo que, a su vez, se imputen como deducción. |

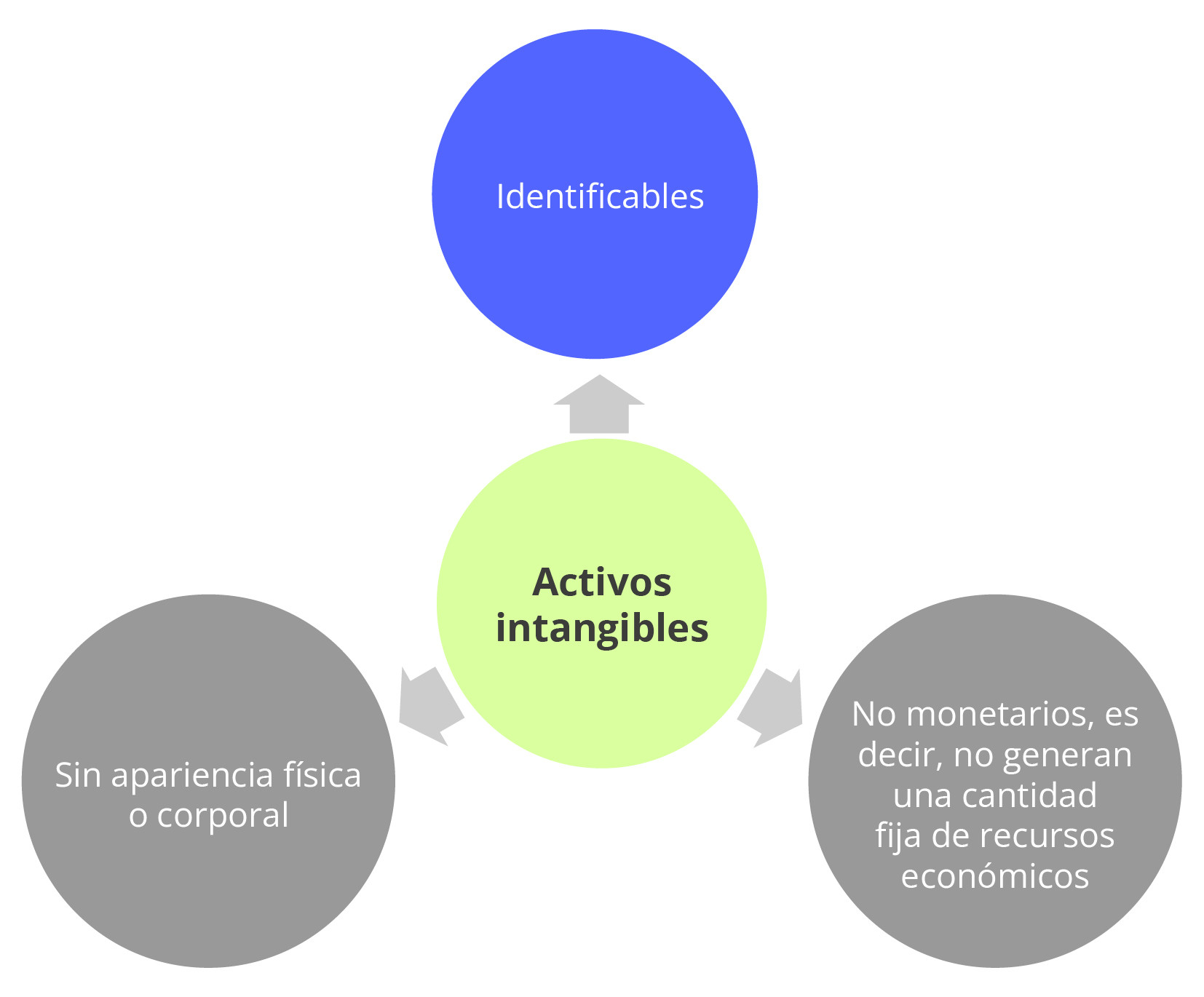

2.1.5. Activos intangibles

De acuerdo con los párrafos 2 al 4 de la sección 18 del Estándar para Pymes, los activos intangibles deben ser:

Dichas normas indican, a su vez, que un activo intangible solo se registrará si cumple la totalidad de las siguientes condiciones:

- Es probable que del activo se obtengan flujos futuros de beneficios.

- Su costo puede ser medido con fiabilidad.

- El activo no es el resultado de desembolsos en los que se incurrió internamente para su formación.

Además, su costo fiscal se determina de acuerdo con los siguientes criterios:

2.1.5.1. Activos intangibles adquiridos separadamente

Son aquellos por los cuales se realizó un pago para su adquisición. En este caso, el costo fiscal inicial corresponde al de adquisición, más cualquier costo directamente atribuible a la preparación o puesta en marcha, según el uso determinado.

2.1.5.2. Activos intangibles adquiridos en combinaciones de negocios

En este caso, los intangibles son obtenidos en una operación de compra de acciones, cuotas o partes de interés social, fusiones y escisiones, o en la adquisición de un establecimiento de comercio. Estas son operaciones en las que el adquiriente ostenta el control de uno o más negocios, lo cual comprende un conjunto integrado de actividades, activos y pasivos con el fin de gestionarlos para la generación de utilidades.

El numeral 2 del artículo 74 del ET indica que, en caso de que se posean acciones o similares, el contribuyente no cuenta con un intangible y, por tanto, el costo fiscal será el mismo costo de adquisición. De igual forma, la transferencia de control sobre un negocio puede darse mediante una fusión, una escisión o en la compra de un establecimiento de comercio. En este tipo de negociaciones el valor pagado suele ser superior al valor en libros de los activos y pasivos adquiridos. El mayor valor pagado es una plusvalía no susceptible de ser amortizada y el costo fiscal es cero ($0).

Ahora bien, el patrimonio del negocio que se transa en cualquiera de los tres tipos de operaciones mencionadas (fusión, escisión o venta de establecimientos de comercio) puede contener activos intangibles formados por el enajenante. En tal caso, el costo fiscal del activo será el establecido en el contrato.

2.1.5.3. Activos intangibles originados por subvenciones del Estado

Para efectos fiscales, son los derechos recibidos mediante autorización estatal para usar algún bien de su propiedad o bajo su administración. El costo fiscal inicial será el valor pagado por el activo más los costos directamente atribuibles a la preparación o puesta en marcha, de conformidad con el uso determinado.

Cuando estos activos se enajenen, del costo fiscal se resta, cuando sea el caso, la amortización, siempre y cuando haya sido deducida para fines fiscales.

2.1.5.4. Activos intangibles originados en la mejora de bienes en arrendamiento operativo

Son los provenientes de la realización de mejoras a bienes arrendados en un acuerdo de tipo operativo. Su costo fiscal inicial corresponde al costo devengado en el año o período gravable, siempre que dichos costos no sean objeto de compensación por parte del arrendador.

2.1.5.5. Activos intangibles formados internamente

Este tipo de intangible es el que nace al interior de la organización. Tal es el caso del goodwill, los derechos de autor y las patentes de inversión. Su costo fiscal para todos los obligados a llevar contabilidad es de $0 y no está sujeto a amortización.

|

El artículo 279 del ET señala que el valor patrimonial de los bienes incorporales concernientes a la propiedad industrial, literaria, artística y científica, como patentes de invención, marcas, plusvalías, derechos de autor, otros intangibles e inversiones adquiridos a cualquier título, corresponde a su costo de adquisición demostrado, más cualquier costo directamente atribuible a la preparación del activo para su uso previsto menos las amortizaciones concedidas y la solicitada por el año gravable.

|

2.1.6. Activos biológicos

Al tenor del artículo 92 del ET, los activos biológicos se dividen en plantas y animales. Esta disposición se ajusta a la definición que expone el Estándar Internacional (definiciones de la NIC 41 o el glosario de términos para pymes).

|

A partir de la interpretación del Estándar Internacional, los activos serán clasificados como biológicos mientras se conserven en el marco de una actividad agrícola, es decir, como una actividad que implica gestionar la transformación o recolección de dichos activos para destinarlos a la venta o convertirlos en un producto agrícola.

Reconociendo esta amplitud, y para efectos de la determinación de la renta bruta especial, el legislador optó por establecer dos categorías especiales de activos biológicos no contempladas explícitamente por el Estándar Internacional: |

En la casilla 41 del formulario 110 correspondiente a activos biológicos deberá incluir el valor patrimonio del saldo al 31 de diciembre de 2023, del valor de los animales vivos, así como las plantas productoras y los cultivos consumibles.

|

2.1.6.1. Activos biológicos productores

Según el numeral 1 del artículo 92 del ET, los activos biológicos productores deberán utilizarse en la producción o suministro de bienes agrícolas o pecuarios durante más de un período fiscal; además, deberá existir una probabilidad remota de que sean vendidos como producto agropecuario, sin incluir las ventas incidentales de raleos y podas.

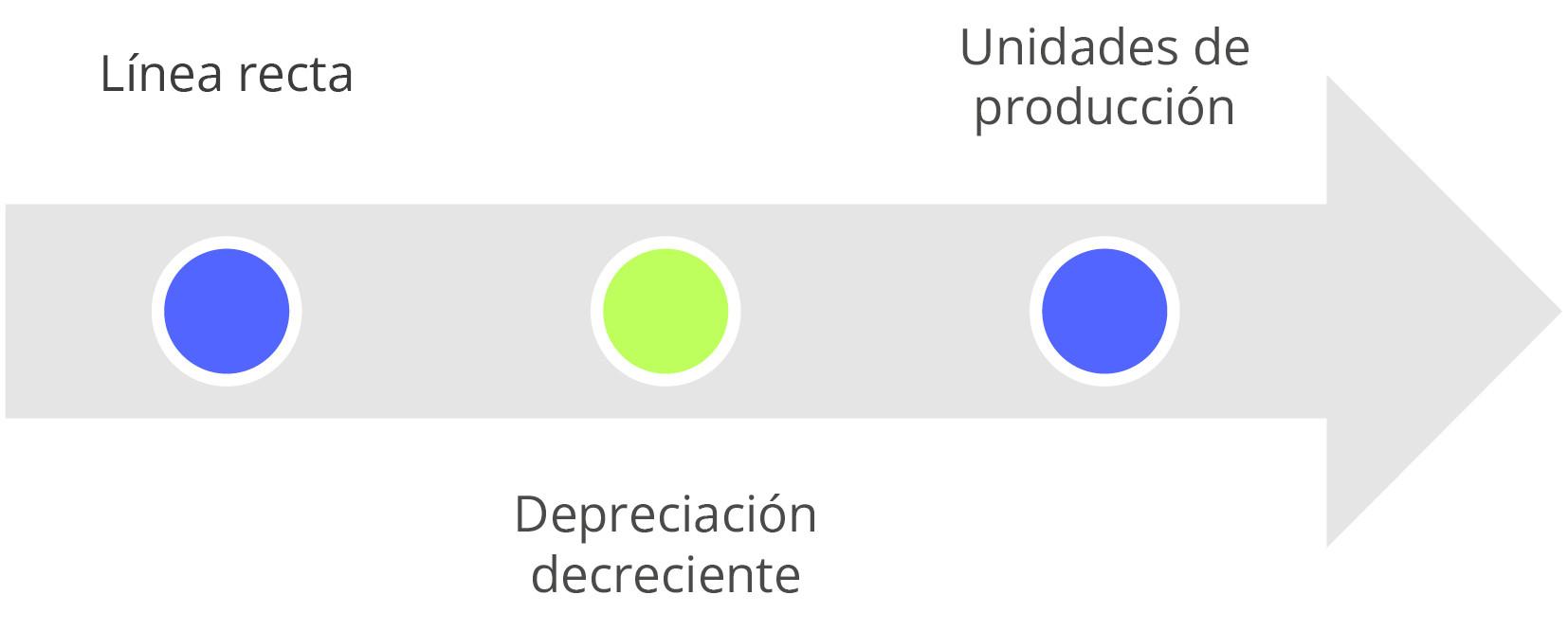

En este orden de ideas, y atendiendo a lo señalado en el artículo 93 del ET, este tipo de activos biológicos serán tratados como propiedad, planta y equipo, a la vez que serán susceptibles de depreciación, teniendo en cuenta las limitaciones previstas para su procedencia. No obstante, la disposición fiscal determinada en el numeral 3 del artículo en mención discrepa de los métodos reconocidos por el Estándar Internacional. Recordemos que el Estándar reconoce tres métodos de depreciación, los cuales deberá adoptar la entidad de conformidad con lo definido en sus políticas. Estos son:

El numeral 3 del artículo 92 del ET, por su parte, contempla únicamente el de línea recta como un método reconocido para efectos fiscales sobre los denominados “activos biológicos productores”, estableciendo cuotas iguales durante la vida útil del activo (la cual deberá sustentarse con un estudio técnico elaborado por un experto en la materia).

En cuanto a la determinación del costo fiscal de dichos activos, se establece que corresponderá al valor de adquisición, más todos los costos devengados hasta que el activo esté en disposición de producir por primera vez.

2.1.6.2. Activos biológicos consumibles

Las disposiciones fiscales frente a los denominados “activos biológicos consumibles” no son muy extensas. Al respecto, el numeral 2 del artículo 92 del ET señala que serán clasificados en esta categoría los que cumplan las siguientes características:

- Proceden de activos biológicos productores, o su ciclo de producción es inferior a un año.

- Su finalidad es ser enajenados en el giro ordinario de los negocios o consumidos para un proceso de transformación posterior.

Por su parte, el artículo 94 del ET señala que, para efectos fiscales, y en el caso de los obligados a llevar contabilidad, estos activos se tratarán como inventarios, de conformidad con las reglas previstas en el mismo estatuto.

Esta disposición se encuentra en consonancia con lo establecido por el Estándar Internacional, en cuyo párrafo 13 de la NIC 41 se establece lo siguiente:

Los productos agrícolas cosechados o recolectados que procedan de activos biológicos de una entidad se medirán a su valor razonable menos los costos de venta en el punto de cosecha o recolección. Tal medición es el costo a esa fecha, cuando se aplique la NIC 2 Inventarios, u otra norma que sea de aplicación.

2.1.7. Propiedades, planta y equipo, propiedades de inversión y activos no corrientes mantenidos para la venta

Los elementos de propiedad, planta y equipo son activos que se tienen para su uso en la producción de bienes, prestación de servicios y para propósitos administrativos, o bien para ser arrendados.

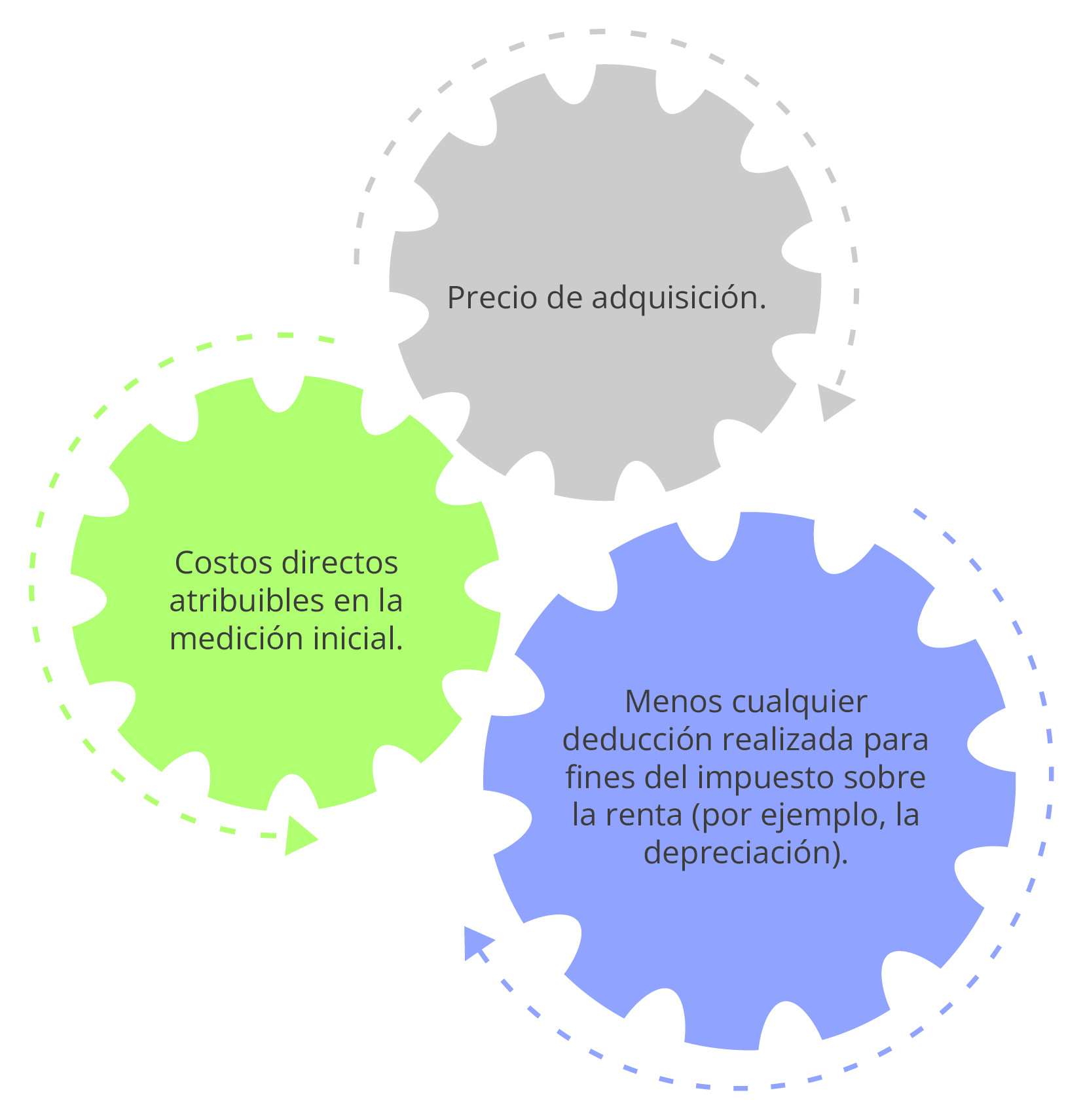

Así, el artículo 69 del ET considera como costo de la propiedad, planta y equipo aquel valor registrado en la contabilidad preparada según las indicaciones de la NIC 16 si se trata de un preparador del grupo 1, o de la sección 17 si es una pyme.

En ese orden de ideas, el costo inicial de un bien de esta categoría estaría conformado por el precio de adquisición menos los descuentos y rebajas, más los costos directamente atribuibles para la efectiva disposición del activo. No se incluyen los costos por desmantelamiento y rehabilitación. De igual forma, harán parte del costo del activo las mejoras, reparaciones mayores e inspecciones que deban ser capitalizadas de conformidad con la técnica contable.

Por su parte, el costo fiscal de los activos no corrientes mantenidos para la venta –ANCMV– corresponderá al mismo costo fiscal remanente del activo antes de su reclasificación (ver artículo 69-1 del ET). En ese sentido, su costo comprende:

|

Los “otros activos” a los que hace referencia la casilla 43 del formulario 110 corresponden al valor patrimonial de todos aquellos bienes poseídos al 31 de diciembre de 2021 no incluidos en las otras casillas, tales como activos del plan de beneficios a empleados, activos reconocidos solamente para fines fiscales, activos por impuestos corrientes y gastos pagados por anticipado. |

2.1.8. Bienes inmuebles

El artículo 277 del ET brinda la siguiente disposición:

Valor patrimonial de los bienes inmuebles. Los contribuyentes obligados a llevar libros de contabilidad deben declarar los inmuebles por el costo fiscal, determinado de acuerdo con lo dispuesto en los Capítulos I y III del Título II del Libro I de este Estatuto y en el artículo 65 de la Ley 75 de 1986.

Por su parte, el artículo 67 del ET indica que para determinar el costo fiscal de los bienes inmuebles es necesario atender lo consagrado en los artículos 69 y 69-1 del mismo estatuto. Los artículos mencionados hacen referencia al costo fiscal de los elementos de la propiedad, planta y equipo y de las propiedades de inversión, y al costo fiscal de los activos no corrientes mantenidos para la venta.

En ese sentido, el costo fiscal de los bienes inmuebles comprende el precio de compra, los costos directamente atribuibles hasta que el activo esté disponible para su uso (sin incluir la estimación inicial de los costos de desmantelamiento, retiro y rehabilitación del lugar sobre el que se asienta), mejoras, reparaciones mayores e inspecciones. Asimismo, y según lo estipulado en los artículos 70 y 280 del ET, al valor obtenido se le puede adicionar el reajuste fiscal.

2.1.9. Depreciaciones

Para efectos fiscales, y de conformidad con lo indicado en los artículos 69, 69-1, 128 y 131 del ET, el costo depreciable será solo el de adquisición más los costos necesarios para poner el activo en condiciones de uso, pero no se incluirán como costo fiscal las provisiones para su futuro desmantelamiento, ni las revaluaciones que se produzcan en las mediciones posteriores del activo. Además, se restará el valor residual estimado para efectos contables.

Se advierte que, aunque el costo de los activos fijos se puede ajustar anualmente según lo indica el artículo 70 del ET, dicho ajuste no se debe someter a depreciación (ver artículo 68 del ET).

2.1.9.1. Depreciación de activos en desuso

Conforme a las instrucciones de los tres marcos normativos contables (aplicables a las empresas de los grupos 1, 2 o 3), los activos que no están en uso deben continuar depreciándose.

Por su parte, para efectos fiscales, y conforme a lo indicado en el artículo 128 del ET, solo se aceptará el gasto por depreciación de los activos que hayan estado en uso durante el período fiscal. En consecuencia, fiscalmente no se tienen que depreciar los activos en desuso durante el año, pues dicha depreciación generaría un gasto no deducible.

2.1.9.2. Vida útil, métodos y tasas de depreciación

El artículo 137 del ET señala que, para efectos del impuesto de renta y complementario, la tasa por depreciación anual que se debe deducir será la que se establezca de conformidad con la técnica contable, siempre y cuando esta no exceda las tasas máximas de depreciación anual determinadas por el Gobierno nacional.

Atendiendo a lo dispuesto en el parágrafo 1 del artículo en mención, las tasas que reglamentará el Gobierno deben oscilar entre el 2,22 % y el 33 %. Las siguientes son las tasas para calcular la depreciación:

|

Conceptos de bienes a depreciar |

Tasa de depreciación fiscal anual |

Vida útil equivalente en años |

|

Construcciones y edificaciones |

2,22 % |

45 |

|

Acueducto, planta y redes |

2,50 % |

40 |

|

Vías de comunicación |

2,50 % |

40 |

|

Flota y equipo aéreo |

3,33 % |

30 |

|

Flota y equipo férreo |

5,00 % |

20 |

|

Flota y equipo fluvial |

6,67 % |

15 |

|

Armamento y equipo de vigilancia |

10,00 % |

10 |

|

Equipo eléctrico |

10,00 % |

10 |

|

Flota y equipo de transporte terrestre |

10,00 % |

10 |

|

Maquinaria, equipos |

10,00 % |

10 |

|

Muebles y enseres |

10,00 % |

10 |

|

Equipo médico científico |

12,50 % |

8 |

|

Envases, empaques y herramientas |

20,00 % |

5 |

|

Equipo de computación |

20,00 % |

5 |

|

Redes de procesamiento de datos |

20,00 % |

5 |

|

Equipo de comunicación |

20,00 % |

5 |

2.1.9.3. Depreciación fiscal de edificaciones adquiridas a partir de 2017

Desde el punto de vista contable y fiscal, cuando se poseen bienes raíces la única parte sobre la cual se pueden efectuar cálculos por depreciaciones es la que corresponde a la edificación, no sobre la parte que corresponde al terreno.

Ahora bien, teniendo en cuenta lo consagrado en el artículo 131 del ET, al momento de calcular la depreciación fiscal de las nuevas edificaciones que se adquieran a partir de enero 1 de 2017, se deberá considerar el valor residual estimado en términos contables.

En efecto, el artículo 131 del ET reza lo siguiente:

Artículo 131. Base para calcular la depreciación. Para las personas obligadas a llevar contabilidad el costo fiscal de un bien depreciable no involucrará el impuesto a las ventas cancelado en su adquisición o nacionalización, cuando haya debido ser tratado como descuento o deducción en el impuesto sobre la renta, en el Impuesto sobre las ventas u otro descuento tributario que se le otorgue.

Para efectos del impuesto sobre la renta y complementarios, un contribuyente depreciará el costo fiscal de los bienes depreciables, menos su valor residual a lo largo de su vida útil.

Para efectos del impuesto sobre la renta y complementarios, el valor residual y la vida útil se determinará de acuerdo con la técnica contable.

(Los subrayados son nuestros).

Al respecto, es necesario tener presente que en el glosario de términos de las Normas Internacionales el “valor residual” debe entenderse como aquel que el ente económico estima que podría recibir por vender el activo al final de su vida útil.

En vista de lo anterior, si un contribuyente obligado a llevar contabilidad decide estimar a sus edificaciones un valor residual que sea alto (más alto incluso que el costo fiscal por el cual las adquiere), y todo debido a que la lógica le indica que en la mayoría de las regiones de Colombia las edificaciones se valorizan con el tiempo, el gasto por depreciación fiscal a lo largo de la vida útil estimada para el activo podría ser de $0.

En ese caso, el contribuyente aumentaría la base fiscal de su impuesto de renta por los años en que posea dichas edificaciones, pues entre sus gastos fiscales no existiría depreciación sobre ellas. Además, el valor patrimonial también se incrementaría, aumentando con ello el valor de su patrimonio líquido. Sin embargo, cuando decida vender el activo, el contribuyente contará con un costo más alto, que le permitirá disminuir la utilidad en venta.

2.1.9.4. Activos de menor cuantía

Como se ha mencionado, antes de la Ley 1819 de 2016 el artículo 137 del ET establecía que la vida útil de los bienes depreciables se determinaba conforme a la normativa que señalara el reglamento, teniendo en cuenta que las vidas útiles podían estar en un rango de entre 3 a 25 años. Sin embargo, después de ser modificado por el artículo 82 de la Ley 1819 de 2016, dicho artículo estipula que la tasa por depreciación para deducir anualmente se calculará atendiendo los nuevos marcos normativos contables, sin que se superen las tasas máximas fijadas por el Gobierno nacional. En consecuencia, se deben aplicar las del parágrafo 1 del artículo 137 del ET, que oscilan entre el 2,22 % y el 20 %.

A partir de esta disposición normativa, la Dian realizó dos pronunciamientos sobre la aplicación de la depreciación total de los activos fijos de menor cuantía en el mismo año en que se adquieran. En el primero de ellos manifestó que no era posible aplicar tal procedimiento para los años gravables 2017 y siguientes, mientras que en el segundo confirmó la vigencia de dicha aplicación. Veamos las consideraciones de dicha entidad al respecto:

- No es posible depreciar al 100 % los activos de menor cuantía

En el Concepto 017548 de julio 5 de 2017, la Dian indicó que lo consagrado en el artículo 6 del Decreto 3019 de 1989 (recopilado en el artículo 1.2.1.18.5 del DUT 1625 de 2016) no tenía aplicación a partir de los años gravables 2017 y siguientes. Dicha disposición permite que, para efectos fiscales, se deprecie el 100 % del activo en el mismo año de adquisición, siempre y cuando el valor de este sea inferior a 50 UVT ($2.121.000 por 2023). El fundamento de la Dian para tal consideración era que habían desaparecido los supuestos de derecho que motivaron su expedición y, por tanto, ninguno de los artículos reglamentarios se encontraba vigente. Esto implicaba la necesidad de atender las nuevas disposiciones del artículo 137 del ET.

- Cambio de postura de la Dian

Posteriormente, en diciembre 15 de 2017, la Dian emitió el Oficio 001416 para analizar si había lugar a reconsiderar lo expresado en su Concepto 017548 de 2017. En dicha doctrina la Dian expresa que los fundamentos de hecho y de derecho que dieron lugar al artículo 6 del Decreto 3019 de 1989, recopilado en el artículo 1.2.1.18.5 del DUT 1625 de 2016, aún están vigentes y no desaparecieron con la modificación del artículo 137 del ET, porque este último no establece lineamiento alguno sobre la depreciación de activos fijos cuyo costo de adquisición sea inferior a 50 UVT ($2.121.000 por 2023).

En otras palabras, para la Dian continúa vigente la posibilidad de depreciar en el mismo año el 100 % de los activos de menor cuantía adquiridos, toda vez que el artículo 137 del ET no regula dicha materia.

|

Tras los cambios que el artículo 11 de la Ley 2099 de julio de 2021 le efectuó al artículo 14 de la Ley 1715 de mayo de 2014 (reglamentado con el Decreto 895 de mayo 31 de 2022), aumentó del 20 % al 33 % el porcentaje anual de depreciación que se podrá aplicar a los activos fijos adquiridos por quienes realizan inversiones para generar energía eléctrica con fuentes no convencionales.

|

2.1.10. Diferencia en cambio

En el artículo 288 del ET se estableció la siguiente norma, que tiene un claro yerro mecanográfico que continúa sin corregirse:

Artículo 288. Ajustes por diferencia en cambio. <Artículo adicionado por el artículo 123 de la Ley 1819 de 2016. El nuevo texto es el siguiente:> Los ingresos, costos, deducciones, activos y pasivos en moneda extranjera se medirán al momento de su reconocimiento inicial a la tasa representativa del mercado.

Las fluctuaciones de las partidas del estado de situación financiera, activos y pasivos, expresadas en moneda extranjera, no tendrán efectos fiscales sino hasta el momento de la enajenación o abono en el caso de los activos, o liquidación o pago parcial en el caso de los pasivos.

En los eventos de enajenación o abono, la liquidación o el pago parcial, según sea el caso, se reconocerá a la tasa representativa del mercado del reconocimiento inicial.

El ingreso gravado, costo o gasto deducible en los abonos o pagos mencionados anteriormente corresponderá al que se genere por la diferencia entre la tasa representativa del mercado en el reconocimiento inicial y la tasa representativa del mercado en el momento del abono o pago.

(Los subrayados son nuestros).

Cabe resaltar que consideramos que existe un defecto en la parte final del inciso tercero, con el cual se altera totalmente la lógica para el correcto entendimiento de la norma en su conjunto. En efecto, en dicho inciso tercero, y para guardar armonía con lo que posteriormente dice el inciso cuarto, la redacción debía quedar de la siguiente forma:

En los eventos de enajenación o abono, la liquidación o el pago parcial, según sea el caso, se reconocerá a la tasa representativa del mercado en el momento del abono o pago.

(El subrayado es nuestro).

En este orden de ideas, es importante tener presente cuál es el verdadero objetivo del artículo 288 del ET, y para ello es necesario destacar lo siguiente:

- Hasta el año gravable 2016 tenían aplicación los artículos 32-1 (ingreso por diferencia en cambio), 120 (deducción por diferencia en cambio), 269 (valor patrimonial de los activos en moneda extranjera) y 285 (valor patrimonial de los pasivos en moneda extranjera) del ET. Ahora bien, a partir de 2017 el artículo 32-1 quedó derogado (con el artículo 376 de la Ley 1819), el 120 se transformó en otro artículo con un contenido que no tiene relación con la deducción por diferencia en cambio (ver artículo 170 de la Ley 1819), y los artículos 269 y 285 fueron modificados de forma especial (ver artículos 116 y 120 de la Ley 1819). A su vez, se adicionaron al ET los artículos 288 y 291 (mediante el artículo 123 de la Ley 1819).

- A causa de lo anterior, hasta el año gravable 2016, y con las normas que estaban vigentes, si un mismo activo o pasivo expresado en moneda extranjera (o el saldo que quedara de estos luego de hacerles ventas o abonos parciales) se conservaba durante varios años fiscales, entonces al cierre de cada año se le debía calcular el ajuste por diferencia en cambio y llevarlo al respectivo ingreso o gasto fiscal. Sin embargo, a partir del año gravable 2017, si un activo o pasivo expresado en moneda extranjera se conserva en el patrimonio a lo largo de varios años, al cierre de cada uno no se realizan ajustes a la tasa de cambio existente en el último día de cada año fiscal.

Lo mencionado líneas atrás ocurre debido a que el activo o pasivo (o sus saldos parciales) permanecerá fiscalmente a lo largo de todos los períodos con el mismo valor de la tasa del reconocimiento inicial. Además, y según el artículo 288 del ET, solo cuando se enajene el activo (o se le recauden abonos parciales si se trata, por ejemplo, de una cuenta por cobrar), o cuando se pague el pasivo (o se le hagan pagos parciales), la operación se reconocerá a la tasa de cambio que exista en el momento del “abono o pago”, y será solo en ese momento cuando se reconozcan fiscalmente los ingresos o gastos por diferencia en cambio.

Ejemplo

Para ilustrar lo que significa la norma del artículo 288 del ET, planteamos el siguiente ejemplo:

Supongamos que en junio de 2022 se abrió una cuenta en EE. UU. por 1.000 dólares y ese día la tasa de cambio era de $4.151,77. Por tanto, el activo nació fiscalmente con un valor de $4.152.000.

Al cierre de 2022 se conservaron los mismos 1.000 dólares (pues no se hicieron más consignaciones o retiros, ni se generaron intereses), por lo cual, al cierre de 2022, e independientemente de cuál haya sido la tasa de cambio a dicha fecha, el activo se siguió declarando por $4.152.000.

Supongamos ahora que en julio de 2023 se retiraron 500 dólares y la tasa de cambio durante el día del retiro era de $4.300. Eso significaría que hay que reconocer en julio de 2023 un dinero en caja por $2.150.000, un crédito a la cuenta de bancos solo por $2.076.000 y un ingreso fiscal por diferencia en cambio de $74.000.

Posteriormente, a finales de 2023, como en el banco queda un saldo de 500 dólares, se seguirá reconociendo con el mismo valor original, es decir, $2.076.000. En todo caso, el inconveniente en este manejo radica en que, si a la cuenta se le efectúan adiciones y/o retiros a lo largo de varias fechas, cuando se realice determinado retiro el dueño de la cuenta deberá asumir el desgaste de asociar con qué depósito llevado a cabo se relaciona ese retiro, y de esa forma poder calcular el respectivo ingreso o gasto por diferencia en cambio originado en la fecha de la transacción.

En ese sentido, se puede concluir que en el inciso tercero del artículo 288 del ET existe un yerro mecanográfico, pues en el momento de los abonos o pagos de los activos o pasivos la tasa que se debe tener en cuenta no es la misma del reconocimiento inicial, sino la tasa que exista en el momento del abono o pago.

2.1.11. Pasivos

Los pasivos o deudas aceptados fiscalmente se encuentran regulados en los artículos 283 al 288, 291, 767, 770 y 771 del ET. Según el artículo 283 (ibidem):

Artículo 283. Deudas. Para efectos de este estatuto las deudas se entienden como un pasivo que corresponde a una obligación presente de la entidad, surgida a raíz de sucesos pasados, al vencimiento de la cual, y para cancelarla la entidad espera desprenderse de recursos que incorporan beneficios económicos.

Así, para el reconocimiento de la deuda el contribuyente debe:

- Conservar por un término de cinco (5) años los documentos correspondientes a la cancelación de la deuda, de acuerdo con lo señalado en el artículo 632 del ET.

- Los contribuyentes que no estén obligados a llevar libros de contabilidad solo podrán solicitar los pasivos que estén debidamente respaldados por documentos de fecha cierta.

Además, no puede olvidarse que, para efectos fiscales, solo se aceptarán los pasivos reales y consolidados. Atendiendo las disposiciones del artículo 286 del ET, no se consideran deudas para efectos fiscales:

- Las provisiones y pasivos contingentes, según lo define la técnica contable.

- Los pasivos laborales en los cuales el derecho no se encuentra consolidado en cabeza del trabajador, salvo la obligación de pensiones de jubilación e invalidez.

- El pasivo del impuesto diferido.

- En las operaciones de cobertura y derivados no se reconoce la obligación por los ajustes de medición a valor razonable.

2.1.11.1. Valor patrimonial de las deudas

Siguiendo las instrucciones del artículo 287 del ET, y respecto del valor patrimonial de las deudas, se tiene que:

- Los pasivos financieros medidos a valor razonable se medirán y reconocerán aplicando el modelo del costo amortizado.

- Los pasivos que tienen intereses implícitos para efectos del impuesto sobre la renta se reconocerán por el valor nominal de la operación.

De esta manera, para la declaración del impuesto sobre la renta del año gravable 2023 deberá registrarse el valor de las obligaciones pendientes que posea la entidad al 31 de diciembre de 2023, tales como las obligaciones financieras y cuentas por pagar, arrendamientos por pagar, pasivos financieros, impuestos, gravámenes y tasas por pagar, pasivos por beneficios a empleados, pasivos por ingresos diferidos y otros pasivos u obligaciones con terceros.

2.1.11.2. Pasivos en moneda extranjera

Para efectos fiscales, el monto de los pasivos en moneda extranjera se estima en moneda nacional al momento de su reconocimiento inicial a la tasa representativa del mercado, menos los abonos o pagos medidos a la misma tasa del reconocimiento inicial. Para llevar a cabo lo anterior, los ajustes por diferencia en cambio deberán someterse a las reglas de los artículos 285, 288 y 291 del ET.

2.1.11.3. Ajustes por diferencia en cambio

Las fluctuaciones de las partidas del estado de situación financiera, activos y pasivos, expresadas en moneda extranjera, no tendrán efectos fiscales sino hasta el momento de la enajenación o abono en cuenta en el caso de los activos, o liquidación o pago parcial en el caso de los pasivos. En los eventos de enajenación o abono, la liquidación o el pago parcial, según sea el caso, se reconocerá a la tasa representativa del mercado del reconcomiendo inicial.

Nota: el ingreso gravado, el costo o los gastos deducibles en los abonos o pagos mencionados anteriormente corresponderán a aquellos que se generen por la diferencia entre la tasa representativa del mercado en el reconocimiento inicial y la tasa representativa del mercado en el momento del abono o pago.

2.2. INGRESOS

El artículo 28 del ET dicta como premisa general que solo los ingresos devengados contablemente durante el respectivo año gravable, según las dinámicas de los Estándares Internacionales de Información Financiera, serán válidos para efectos fiscales.

2.2.1. Principio para el reconocimiento de ingresos

Según las indicaciones del marco conceptual de los Estándares Internacionales de Información Financiera, la contabilidad llevada con base en la acumulación o devengo da cuenta de las transacciones y demás sucesos y circunstancias a los que se enfrenta la compañía en relación con los recursos económicos y los derechos de los acreedores en los períodos en los que tales efectos tienen lugar, incluso si los cobros y pagos resultantes se producen en un período diferente.

Así, con el objetivo de no duplicar la labor financiera de las compañías que debían diseñar dos sistemas de control de operaciones para dar cuenta por separado de la contabilidad y los requerimientos fiscales, la Ley 1819 de 2016 implementó el uso del concepto actualizado de devengo en lugar del de causación para los fines pertinentes al cálculo del impuesto de renta.

Aunque no se duplica la información según el tipo de destinatario para el cual se prepara, es necesario señalar que el concepto de devengo es mucho más amplio que el de causación; por tal motivo, la Ley 1819 de 2016 consideró nuevas excepciones de carácter temporario y permanente al gravamen de ciertos ingresos contables.

2.2.2. Realización fiscal de algunos ingresos

De acuerdo con las dinámicas de la técnica contable vigente (Estándares Internacionales de Información Financiera), algunos ingresos, en cumplimiento del principio de devengo, pueden estar reconocidos en debida forma en los estados financieros de las compañías, pero carecer de una capacidad contributiva asociada.

Por tal motivo, el artículo 28 del ET señala algunas excepciones a la regla general para proteger el flujo real del contribuyente, entre las cuales encontramos:

|

Clases de ingresos |

Realización |

|

Dividendos |

Se reconocen cuando sean decretados en calidad de exigibles. |

|

Enajenación de bienes inmuebles |

El ingreso se realiza en la fecha de la escritura pública. |

|

Intereses implícitos |

Para efectos del impuesto de renta, solo se considera el valor nominal de la operación. Los ingresos por intereses implícitos no tienen efectos legales. Nota: deberá entenderse por interés implícito el que se origina en aquellas transacciones de financiación que tienen lugar cuando los pagos se extienden más allá de los términos de la política comercial y contable de la empresa, o cuando se financia a una tasa que no es una tasa del mercado. |

|

Método de participación patrimonial |

Los ingresos originados por la aplicación de este método no son objeto del impuesto sobre la renta. |

|

Medición a valor razonable |

Los ingresos devengados solo serán objeto del impuesto sobre la renta cuando los activos se liquiden o enajenen. |

|

Provisiones |

Los ingresos originados en la reversión de provisiones no son objeto del impuesto de renta, siempre que no haya generado un gasto deducible en períodos anteriores. |

|

Reversión del deterioro |

Los ingresos originados en la reversión del deterioro no se encuentran gravados con el impuesto de renta, siempre que no hayan generado un gasto deducible en períodos anteriores. |

|

Contraprestación variable |

Los ingresos provenientes de la contraprestación variable solo serán objeto del impuesto de renta cuando se cumpla la respectiva condición (desempeño en ventas, cumplimiento de metas, etc.). |

|

Ingresos del otro resultado integral |

Solo serán objeto del impuesto de renta cuando se presenten en el estado de resultados o cuando se efectúe una reclasificación contra un elemento del patrimonio. |

|

Contratos con clientes |

Se reconocen para efectos fiscales en el período en el que exista derecho al cobro. |

|

De acuerdo con el parágrafo 1 del artículo 28 del ET, cuando en la aplicación de los marcos técnico-normativos contables un contrato con un cliente no cumpla todos los criterios para ser contabilizado y, en consecuencia, no haya lugar al reconocimiento de ingreso contable, pero exista el derecho a cobro, para efectos fiscales se entenderá realizado el ingreso en el período fiscal en que se origine este derecho por los bienes transferidos o los servicios prestados, generando una diferencia.

|

2.2.3. Ingresos de fuente nacional

Atendiendo lo dispuesto en el artículo 24 del ET, se consideran ingresos de fuente nacional los provenientes de la explotación de bienes materiales e inmateriales dentro del país y la prestación de servicios dentro de su territorio, de manera permanente o transitoria, con o sin establecimiento propio.

Adicionalmente, constituyen ingresos de fuente nacional los obtenidos en la enajenación de bienes materiales e inmateriales, a cualquier título, que se encuentren dentro del país al momento de su enajenación.

Los ingresos de fuente nacional incluyen, entre otros, los siguientes:

- Rentas de capital provenientes de bienes inmuebles ubicados en el país, tales como arrendamientos o censos.

- Utilidades provenientes de la enajenación de bienes inmuebles ubicados en el país.

- Las provenientes de bienes muebles que se exploten en el país.

- Intereses producidos por créditos poseídos en el país o vinculados económicamente a él. Se exceptúan los intereses provenientes de créditos transitorios originados en la importación de mercancías y en sobregiros o descubiertos bancarios.

- Compensaciones por servicios personales pagados por el Estado colombiano, cualquiera que sea el lugar donde se hayan prestado.

- Beneficios o regalías de cualquier naturaleza provenientes de la explotación de toda especie de propiedad industrial, o del “Know how”, o de la prestación de servicios de asistencia técnica, sea que estos se suministren desde el exterior o en el país.

- Beneficios o regalías provenientes de la propiedad literaria, artística y científica explotada en el país.

- Prestación de servicios técnicos, sea que estos se suministren desde el exterior o en el país.

- Dividendos o participaciones provenientes de sociedades colombianas domiciliadas en el país.

- Dividendos o participaciones de colombianos residentes, que provengan de sociedades o entidades extranjeras que, directamente o por conducto de otras, tengan negocios o inversiones en Colombia.

- Ingresos originados en el contrato de renta vitalicia, si los beneficiarios son residentes en el país o si el precio de la renta está vinculado económicamente al país.

- Utilidades provenientes de explotación de fincas, minas, depósitos naturales y bosques, ubicados dentro del territorio nacional.

- Utilidades provenientes de la fabricación o transformación industrial de mercancías o materias primas dentro del país, cualquiera que sea el lugar de venta o enajenación.

- Rentas obtenidas en el ejercicio de actividades comerciales dentro del país.

- Primas de reaseguros cedidas por parte de entidades aseguradoras colombianas a entidades del exterior.

|

El artículo 58 de la Ley 2277 de 2022 adicionó el numeral 17 al artículo 24 del ET, en el cual estableció que se consideran ingresos de fuente nacional aquellos provenientes de la venta de bienes y/o prestación de servicios realizada por personas no residentes o entidades no domiciliadas en el país con presencia económica significativa en Colombia, a favor de clientes y/o usuarios ubicados en el territorio nacional, de conformidad con el artículo 20-3 del ET, adicionado por el artículo 57 de la Ley 2277 de 2022. |

2.2.4. Ingresos no considerados de fuente nacional

De acuerdo con el artículo 25 del ET, modificado por el artículo 84 de la Ley 2010 de 2019, por el año gravable 2023 no generan renta de fuente nacional los siguientes ingresos obtenidos por personas jurídicas:

- Créditos obtenidos en el exterior (que no se entienden poseídos en Colombia):

-

- Créditos a corto plazo (a seis meses) originados en la importación de mercancías y servicios y en sobregiros o descubiertos bancarios.

- Créditos destinados a la financiación o prefinanciación de exportaciones.

- Créditos obtenidos por los no residentes, desembolsados en moneda legal o extranjera, cuya destinación sea el desarrollo de su objeto social (ver numeral 3 del literal “a” del artículo 25 del ET).

- Créditos para operaciones de comercio exterior e importaciones de servicios realizadas con intermediación de Bancóldex, Finagro y Findeter.

- Créditos a corto plazo (a seis meses) originados en la importación de mercancías y servicios y en sobregiros o descubiertos bancarios.

2. Ingresos derivados de los servicios técnicos de reparación y mantenimiento de equipos prestados en el exterior.

3. Ingresos obtenidos por la enajenación de mercancías extranjeras de propiedad de sociedades extranjeras o personas sin residencia en el país, que se hayan introducido desde el exterior a los centros de distribución de logística internacional ubicados en aeropuertos, puertos marítimos y fluviales ubicados solo en Guainía, Vaupés, Putumayo o Amazonas, y habilitados por la Dian (ver literal “c” del artículo 25 del ET).

4. Para las personas jurídicas residentes fiscales, se consideran ingresos de fuente extranjera aquellos provenientes del transporte aéreo o marítimo internacional.

5. Dividendos distribuidos por sociedades pertenecientes al régimen de compañías holding colombianas –CHC– a personas no residentes, siempre que estos provengan de rentas atribuibles a actividades realizadas por entidades no residentes.

6. Prima en colocación de acciones distribuida por sociedades pertenecientes al régimen CHC a personas no residentes.

7. Renta derivada de la venta o transmisión de las acciones de una CHC por parte de una persona no residente, respecto de la proporción de la venta correspondiente al valor creado por entidades no residentes.

|

Mediante el artículo 59 de la Ley 2277 de 2022 fue adicionado el artículo 29-1 al ET, en el cual se estableció que, para efectos del impuesto sobre la renta, constituyen pagos en especie y deberán reportarse como ingreso a favor del beneficiario, a valor de mercado, los que efectúe el pagador a terceras personas por la prestación de servicios o adquisición de bienes destinados a contribuyentes, a su cónyuge o a personas vinculadas con él por parentesco dentro del cuarto grado de consanguinidad, segundo de afinidad o único civil, siempre y cuando no constituyan ingreso propio en cabeza de dichas personas y no se trate de los aportes que por ley deban realizar los empleadores al Sistema de Seguridad Social Integral al Instituto Colombiano de Bienestar Familiar –ICBF–, al Servicio Nacional de Aprendizaje –Sena– y a las cajas de compensación familiar.

En el caso de bienes y servicios gratuitos o sobre los cuales no se pueda determinar su valor, en ningún caso serán imputables como costo, gasto o deducción del impuesto sobre la renta del pagador.

Se exceptúan de lo anterior los pagos en especie efectuados por el empleador a terceras personas en cumplimiento de pactos colectivos de trabajadores y/o convenciones colectivas de trabajo. |

Nota: en la casilla 47 del formulario 110 deberá reportarse el total de los ingresos brutos (gravados y no gravados) obtenidos durante el año gravable 2023, que correspondan al desarrollo ordinario de su objeto social, excepto los intereses y los demás rendimientos financieros recibidos por actividades productoras de renta, los cuales se deberán registrar en la casilla 48.

2.2.5. Ingresos no constitutivos de renta ni ganancia ocasional

Los ingresos no constitutivos de renta ni ganancia ocasional son un tipo de ingresos que, aun reuniendo la totalidad de las características para ser gravables, y estando registrados contablemente, han sido beneficiados por expresa norma fiscal para no catalogarse como gravados.

Aunque el valor correspondiente a dichos ingresos no gravados total o parcialmente, según el caso, se reste en la liquidación del impuesto, es importante tener en cuenta que son susceptibles de producir enriquecimiento, por lo que su reporte en la declaración de renta es de carácter obligatorio. De esta manera, el Estado mantiene el debido control de las variaciones generadas en cada período en los respectivos patrimonios de los declarantes.

Los ingresos no constitutivos de renta ni ganancia ocasional se encuentran estipulados en los artículos 36 al 57-2 del ET. Por política fiscal, se les otorga dicha calidad con el propósito de favorecer a ciertos contribuyentes o incentivar algunas actividades específicas. En consecuencia, se le permite al contribuyente detraerlos del ingreso bruto, es decir, antes de cualquier depuración, tal como lo establece el artículo 26 del ET.

Este tipo de ingresos se pueden clasificar, entre otros, en acciones y aportes; dividendos, participaciones y demás utilidades; indemnizaciones; donaciones; premios recibidos; dineros recibidos del Estado; y utilidad por la enajenación de inmuebles.

2.2.5.1. Prima en colocación de acciones

El superávit de capital correspondiente a la prima en colocación de acciones o de cuotas sociales, según sea el caso, forma parte del aporte, por lo cual estará sometido a las mismas reglas fiscales aplicables al capital, integrando así el costo fiscal respecto de las acciones o cuotas suscritas exclusivamente para quien las aporte, y será reembolsable en los términos de la ley mercantil.

Por lo tanto, la capitalización de la prima en colocación de acciones o cuotas no genera ingreso tributario, ni dará lugar a costo fiscal de las acciones o cuotas emitidas.

2.2.5.2. Acciones y aportes

En el caso de las acciones y aportes, es necesario tener en cuenta las siguientes disposiciones normativas:

- El artículo 36-1 del ET determina que son ingresos no constitutivos de renta ni ganancia ocasional las utilidades obtenidas por la venta de acciones inscritas en la bolsa de valores, siempre y cuando el vendedor sea un único beneficiario real y las acciones enajenadas no superen el 3 % de las que se encuentran en circulación de la respectiva sociedad durante un mismo año gravable.

- El artículo 36-3 del ET dispone que la distribución de utilidades en acciones o cuotas de interés social, o su traslado a la cuenta de capital, producto de la capitalización de la cuenta de revalorización del patrimonio, es un ingreso no gravado. Tampoco constituye ingreso gravado, en el caso de las sociedades que cotizan en bolsa, la distribución de utilidades en acciones (o su capitalización) que excedan la parte que no constituye renta de acuerdo con los artículos 48 y 49 del ET.

2.2.5.3. Utilidad en la enajenación de bienes inmuebles

En lo referente a la utilidad por la enajenación de inmuebles, el artículo 44 del ET contempla una serie de porcentajes que no constituyen renta ni ganancia ocasional si la casa o apartamento de habitación se adquirió antes de 1987. También se consideran ingresos no gravados los que se obtienen por la venta de inmuebles con motivo de su expropiación por vía administrativa (ver parágrafo 3 del artículo 61 de la Ley 388 de 1997).

2.2.5.4. Indemnizaciones por seguro de daño

Para el caso de las indemnizaciones, el artículo 45 del ET dispone que es ingreso no gravado la parte que corresponda al daño emergente (la parte recibida por concepto de lucro cesante sí será gravada). Tampoco están gravadas con el impuesto de renta las indemnizaciones o compensaciones recibidas por erradicar o renovar cultivos, o por desarrollar un control de plagas.

2.2.5.5. Otros ingresos no constitutivos de renta ni ganancia ocasional

Se consideran ingresos no constitutivos de renta ni ganancia ocasional las siguientes rentas:

- Ingresos provenientes de los recursos que administran Fogafín y Fogacoop (artículo 19-3 del ET).

- Incentivos a la capitalización rural (artículos 52 y 57 del ET).

- Recursos destinados al financiamiento de los sistemas de servicio público urbano de transporte masivo de pasajeros (artículo 53 del ET).

- Subsidios y ayudas provenientes del programa Agro Ingreso Seguro –AIS– (artículo 57-1 del ET).

- Apoyos económicos no reembolsables (artículo 16 de la Ley 1429 de 2010).

- Ingresos por certificados de incentivo forestal (literal “c” del artículo 8 de la Ley 139 de 1994).

- Recursos del sistema general de regalías (artículo 130 de la Ley 1530 de 2012).

- Los certificados de reembolso tributario –CERT– por inversiones en hidrocarburos y minería (artículo 365 de la Ley 1819 de 2016).

2.2.6. Ingresos por intereses presuntivos

El artículo 35 del ET precisa que, para efectos del impuesto de renta, se presume de derecho que todo préstamo en dinero, cualquiera que sea su naturaleza o denominación, que otorguen las sociedades a sus socios o accionistas, o estos a la sociedad, genera un rendimiento mínimo anual y proporcional al tiempo de posesión, equivalente a la tasa para DTF vigente al 31 de diciembre del año inmediatamente anterior al gravable.

Así, dicha norma estipula que quien preste el dinero (ya sea la sociedad o el socio) deberá calcular un interés mínimo presuntivo, lo cual en la práctica constituye una medida para desestimular ese tipo de préstamos, dado que a través de ellos las sociedades muchas veces terminan escondiendo lo que en la práctica sería una distribución de dividendos a favor de sus socios (lo cual les formaría un ingreso gravado a estos últimos). De igual manera, desestimula los préstamos en dinero recibidos de los socios, los cuales en muchas ocasiones sirven para esconder lo que en realidad eran ventas realizadas por la sociedad, pero que no se quieren facturar.

Por consiguiente, el 29 de mayo de 2023 el Ministerio de Hacienda expidió el Decreto 848, a través del cual se sustituyó el contenido del artículo 1.2.1.7.5 del DUT 1625 de octubre de 2016, fijando así la tasa anual del interés presuntivo mínimo para el 2023 aplicable a las sociedades del régimen ordinario, o los socios, cuando se realicen préstamos en dinero.

En este orden de ideas, a través del artículo 1 del Decreto 848 2023, el cual modificó el artículo 1.2.1.7.5 del DUT 1625 de 2016, se dispuso que:

Artículo 1.2.1.7.5. Rendimiento mínimo anual por préstamos otorgados por las sociedades a sus socios o accionistas, o estos a la sociedad. Para efectos de la determinación del impuesto sobre la renta y complementarios por el año gravable 2023, se presume de derecho que todo préstamo en dinero, cualquiera que sea su naturaleza o denominación, que otorguen las sociedades a sus socios o accionistas o estos a la sociedad, genera un rendimiento mínimo anual y proporcional al tiempo de posesión, del trece punto setenta por ciento (13.70%) de conformidad con lo señalado en el artículo 35 del Estatuto Tributario.

(Los subrayados son nuestros).

Dicho lo anterior, si la sociedad del régimen ordinario efectuó un préstamo en dinero durante el 2023, debió entonces calcular como mínimo un interés del 13,70 % anual sobre el monto de los préstamos que haya otorgado a la contraparte, y dicho interés deberá reconocerlo como un ingreso en la declaración de renta del año gravable 2023 y registrarlo en la casilla 57 del formulario 110, lo cual terminará incrementando la base sobre la cual calculará el impuesto de renta.

En relación con lo anterior, si las normas antes mencionadas exigen a la sociedad o socio que prestan dinero y pertenecen al régimen ordinario el tener que calcular un interés “mínimo presuntivo” que les aumentaría la base gravable de su impuesto, entonces sería correcto que quien realice el préstamo cobre un interés real a la contraparte, utilizando una tasa que sea por lo menos igual a la tasa mínima presuntiva fijada por el Gobierno, pues solo así contará con un ingreso real que entra a su patrimonio y sobre el cual no tendría problema en pagar un impuesto de renta.

|

Además, solo cuando el prestamista cobre un interés real a la contraparte, esta última también contará con un costo o gasto que podrá tomar como deducible (si es que pertenecen al régimen ordinario en lugar de pertenecer al régimen simple); en tal caso, solo tendría que tener en cuenta los límites de la norma de subcapitalización contemplados en el artículo 118-1 del ET, el cual está reglamentado con las normas de los artículos 1.2.1.18.60 al 1.2.1.18.66 del DUT 1625 de 2016 (varios de ellos modificados con el Decreto 761 de mayo 29 de 2020). |

Las sociedades nacionales que se hayan trasladado voluntariamente al régimen simple (responsabilidad 47 en el RUT) y que efectúen préstamos en dinero a sus socios o accionistas (sin importar si tales socios pertenecen al régimen ordinario o al régimen simple) no tendrán que calcular el ingreso por intereses presuntivos del artículo 35 del ET, pues justamente ese tipo de sociedades dejan de pertenecer al régimen ordinario. |

2.2.7. Precio de venta de activos

El artículo 90 del ET, modificado por el artículo 61 de la Ley 2010 de 2019, establece las pautas especiales sobre el precio que se aceptará fiscalmente en relación con la venta de activos y la prestación de servicios.

El precio de venta debe corresponder al precio comercial promedio y, por ello, dicha cifra no se puede apartar en más de un 15 % de los precios establecidos en el comercio para los bienes o servicios de la misma especie y calidad.

Para el caso particular de la venta de bienes raíces, independientemente de si se tenían como inventarios para la venta o como activos fijos, se exige que, adicional a lo mencionado, el precio de venta corresponda al consultado en las listas de precios, bases de datos o cualquier otro mecanismo, para determinar su valor comercial. Así mismo, el valor del inmueble estará conformado por todas las sumas pagadas para su adquisición, así se convengan o se facturen por fuera de la escritura o correspondan a bienes o servicios accesorios a la adquisición del bien, tales como aportes, mejoras, construcciones, intermediaciones o cualquier otro concepto.

|

Además, en la escritura pública se debe declarar bajo gravedad de juramento que el precio es real y no ha sido objeto de pactos privados en los cuales se señale un valor diferente. En los casos en que dicha declaración no sea realizada, se multiplicará por cuatro la base gravable para los impuestos de renta, de ganancia ocasional, de registro y de derechos notariales.

Para el caso particular de venta de acciones y aportes en sociedades que no coticen en bolsa, se presumirá que el precio de venta no puede ser inferior al valor intrínseco contable incrementado en un 30 %.

Nota: el valor de los pagos o abonos en especie que sean constitutivos de ingresos se determina por el valor comercial de las especies en el momento de la entrega.

Si el pago de obligaciones pactadas en dinero se diera en especie, el valor de estas se determinaría, salvo prueba en contrario, por el precio fijado en el contrato (ver artículo 28 del ET). |

Recordemos que el artículo 589 del ET señala que las correcciones a las declaraciones que disminuyan el valor a pagar o aumenten el saldo a favor deberán realizarse dentro del año siguiente al vencimiento del término para presentar la declaración.

Así, para el caso en mención, se deberá realizar la corrección a la declaración donde registró los ingresos recibidos del Paef disminuyendo este valor del total de sus ingresos gravados, lo cual podrá generar una disminución del saldo a pagar o un aumento del saldo a favor. |

2.3. COSTOS Y DEDUCCIONES

Desde el punto de vista fiscal, los costos son un conjunto de erogaciones, acumulaciones o consumos de activos que se verán reflejados en los costos directos o indirectos en que incurre el contribuyente en un período determinado, sea para la adquisición o la producción de un bien o servicio.

Por su parte, las deducciones corresponden a los gastos en que incurre la persona natural o jurídica en el año gravable y que son necesarios para generar renta. Entre tales gastos se encuentran los de administración y ventas. De acuerdo con estas definiciones, se puede evidenciar que para la legislación tributaria es indispensable la relación de causalidad y de necesidad de los costos y gastos con la actividad que se desarrolla.

2.3.1. Condiciones para la procedencia fiscal

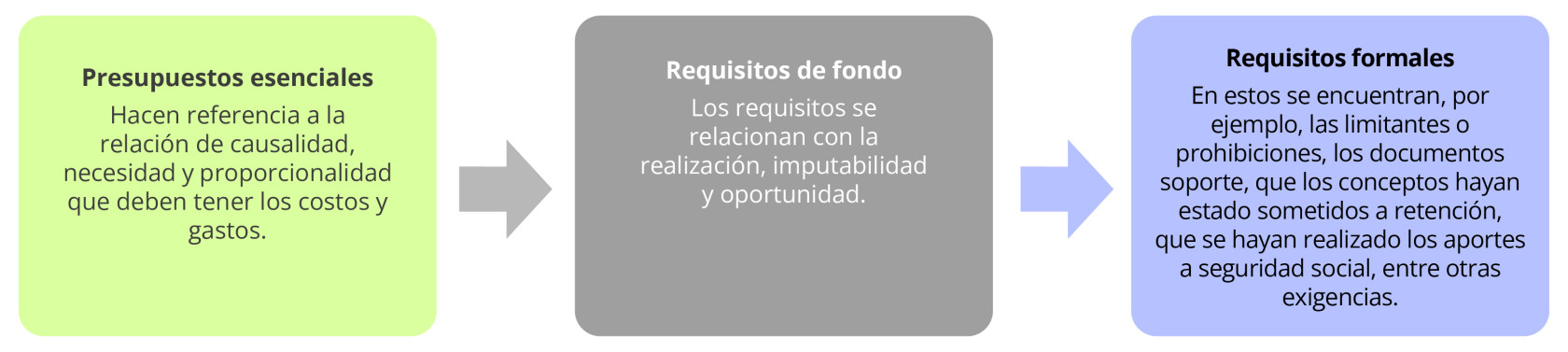

Las condiciones para la procedencia de los costos y gastos se clasifican en presupuestos esenciales, requisitos de fondo y requisitos formales, así:

2.3.2. Casos especiales para la determinación del costo