5. CASOS PRÁCTICOS DE CONTABILIZACIÓN DE COMPRAS E IMPUESTOS ASUMIDOS

|

|

Para iniciar con estos casos prácticos, es importante recordar que cada asiento contable debe contener por lo menos dos cuentas para realizar correctamente el registro de las operaciones de una empresa, por ejemplo, el gasto contra la cuenta por pagar. Esta es la base de la contabilidad, más conocida como el sistema de partida doble.

Por lo tanto, los registros contables son fundamentales para la empresa y la toma de decisiones porque permiten:

-

Tener conocimiento y control sobre el negocio.

-

Administrar mejor el efectivo, los inventarios, las cuentas y los gastos.

-

Prever el futuro de la empresa.

¿QUÉ ENCONTRARÁS EN ESTOS CASOS PRÁCTICOS DE CONTABILIZACIÓN DE COMPRAS E IMPUESTOS ASUMIDOS?

|

|

|

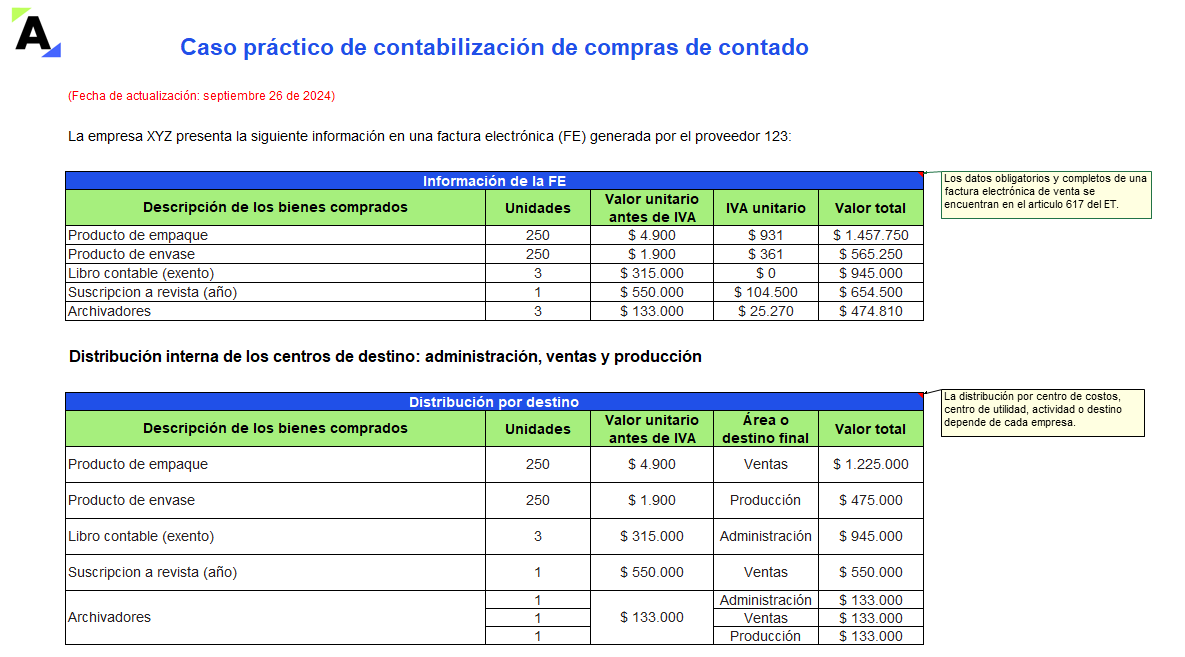

La operación por compras hace referencia a una transacción comercial, en la cual se reciben bienes y/o servicios a cambio de dinero o su equivalente; es a través de la factura que se reconocen la existencia de dichos bienes y/o servicios y la obligación de pagarlos, ya sea de contado o a plazos.

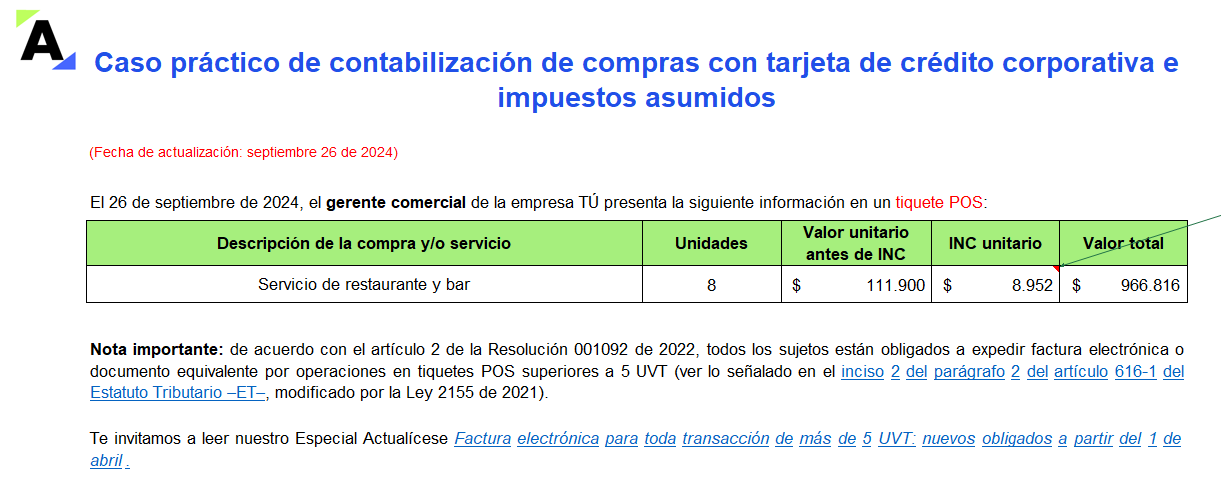

Por otro lado, un impuesto asumido es el valor que legalmente no le corresponde pagar a una empresa por tratarse de un impuesto a cargo de un tercero, ya sea proveedor, acreedor, contratista o empleado, generalmente por retenciones que se olvidaron practicar en una compra o IVA sin generar en una venta. |

Te invitamos a que amplíes tus conocimientos con nuestro análisis ABC de la facturación electrónica: normativa, obligados, plazos y más. |

|

Los gastos por impuestos asumidos no son deducibles del impuesto de renta y complementarios, de allí la importancia de realizar adecuadamente su registro contable. |

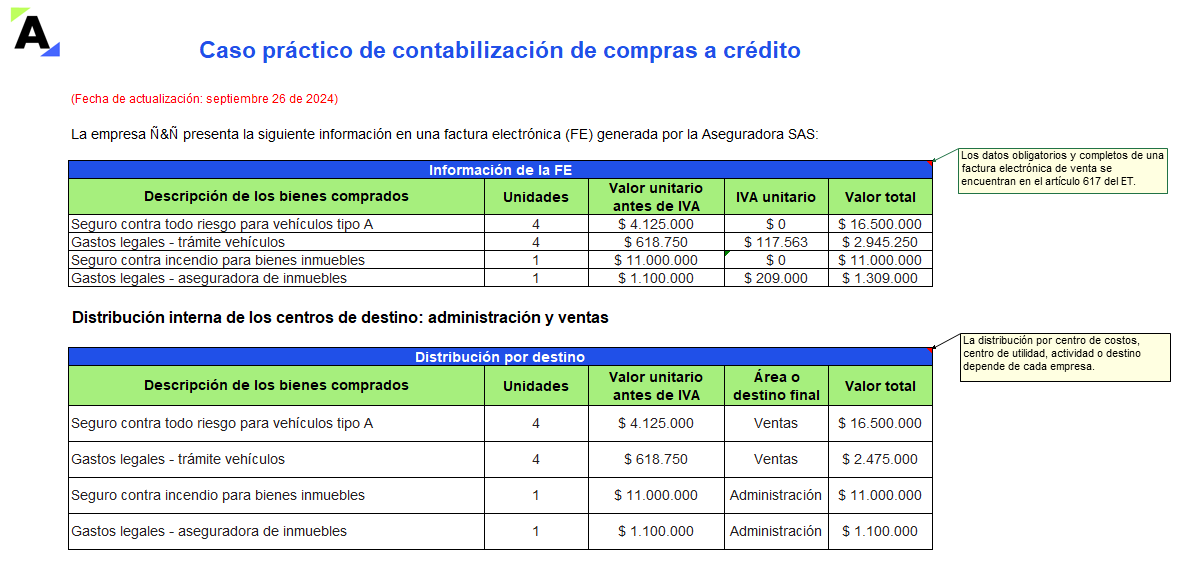

Recordemos que la operación de compras a crédito es una transacción comercial en la que la factura es considerada un título valor por medio del cual se reciben los bienes y/o servicios a cambio de la obligación de pagarlos a futuro.

Teniendo en cuenta lo anterior, hemos elaborado estos casos prácticos, con los que aprenderás a registrar en el gasto las compras, clasificándolas según el área o departamento al cual pertenezcan, ya sea administrativo, ventas o producción, y de acuerdo con su función, por ejemplo, servicios, compras, gastos diversos, etc., contra el efectivo y su equivalente, o el pasivo por pagar. Dicho pasivo se debitará cuando se pague la factura. Además, encontrarás el tratamiento para los impuestos asumidos como gasto no deducible del impuesto de renta y complementario.

|

|

|

Impuestos o retenciones asumidos como costos deducibles en el impuesto de renta

¿Los impuestos o retenciones asumidos por una persona jurídica pueden ser tomados como costos deducibles en su respectivo impuesto de renta? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

|

¿Quieres saber más? |

Si deseas obtener esta herramienta |

EXCEL AAA

Sabemos que te gusta llevarnos contigo. Por ello, nos complace ofrecerte la posibilidad de descargar en formato PDF nuestro Excel AAA Contabilizaciones en operaciones diarias: soluciones para el día a día del contador público.

Te compartimos herramientas indispensables, que contienen la información necesaria que debes conocer en tu día a día, con ellas podrás optimizar tu tiempo, mejorar tu nivel de ingresos, capacitarte y resolver dudas. No te pierdas esta valiosa oportunidad para consultar nuestra publicación en cualquier momento y lugar.

|

|