Nuevos recursos

5 Liquidadores en Excel de contratos laborales para usar en 2025

ACTUALIDAD - 1 julio, 2025

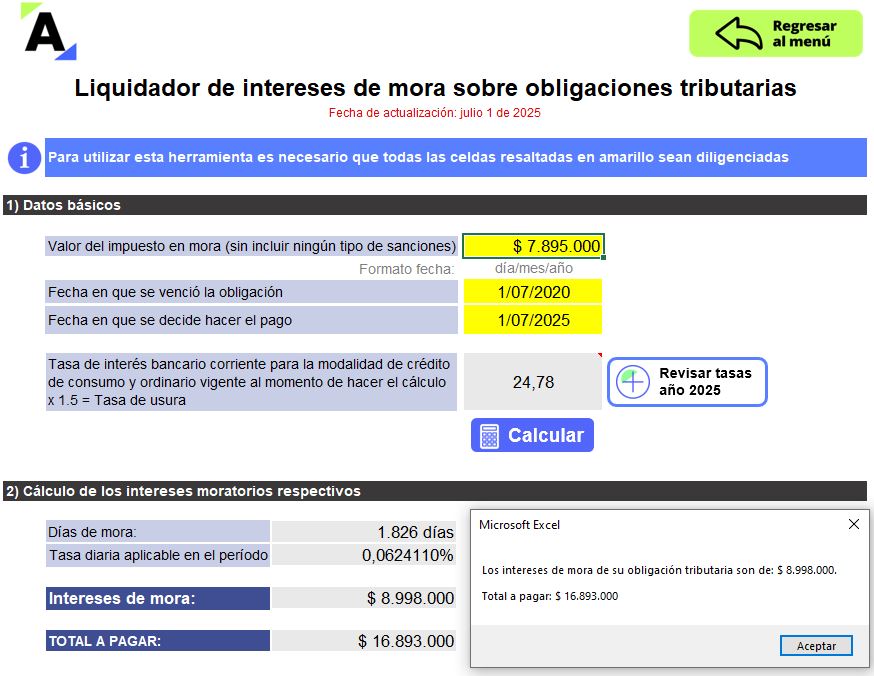

Liquidador avanzado en Excel (con macros) de intereses moratorios sobre deudas tributarias

FORMATOS - 1 julio, 2025

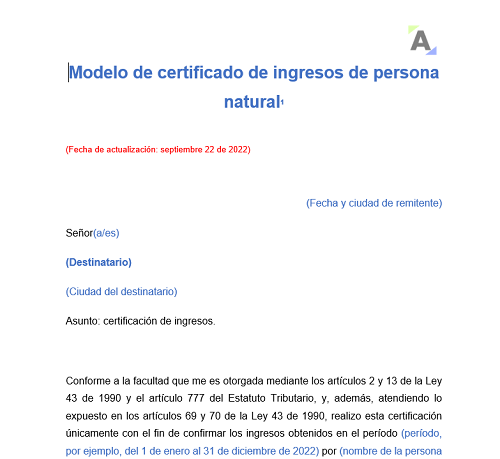

Modelo de certificado de ingresos de persona natural

Certificaciones - 1 julio, 2025

¿Cómo cambia el contrato de los aprendices del Sena con la Ley de reforma laboral 2466 de 2025?

ACTUALIDAD - 27 junio, 2025

¿Cómo quedan los recargos nocturnos, dominicales y festivos con la Reforma Laboral Ley 2466 de 2025?

ACTUALIDAD - 27 junio, 2025

Retención en la fuente: impacto del Decreto 572 de 2025 y nuevas tarifas

Especiales - 27 junio, 2025

Rentas exentas y deducciones especiales que se pueden restar en la declaración de renta persona natural AG 2024

ACTUALIDAD - 26 junio, 2025

[Guía] Diferencias importantes entre personas naturales residentes y no residentes AG 2024

FORMATOS - 26 junio, 2025

![[Guía] Diferencias importantes entre personas naturales residentes y no residentes AG 2024](https://actualicese.com/wp-content/uploads/2025/06/VA25-Matriz-DRPN-AG-2024-diferencias-entre-residentes-y-no-residentes.jpg)

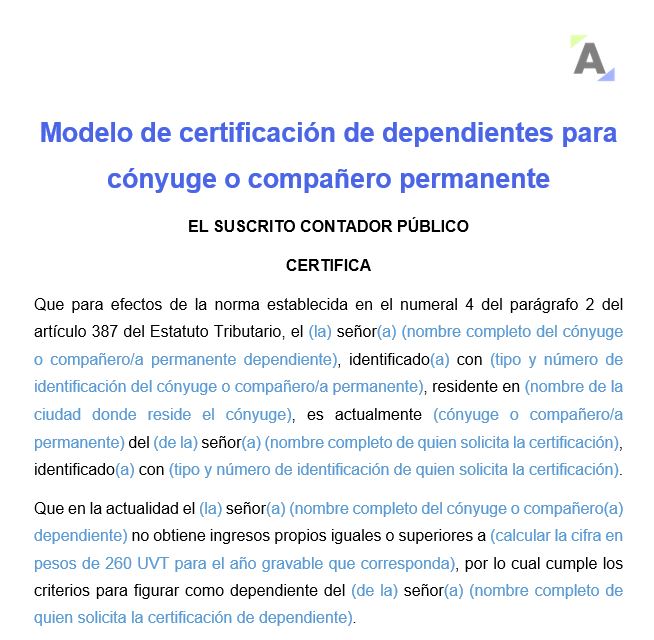

Certificado de dependientes económicos para aplicar la deducción en la declaración de renta

Certificaciones - 26 junio, 2025

Información exógena no será requerida a empresas liquidadas en 2025

ACTUALIDAD - 26 junio, 2025

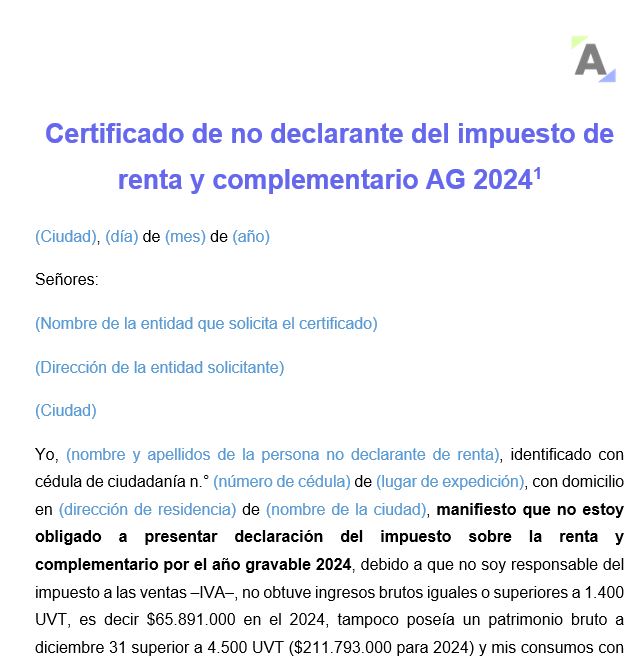

Modelo de certificado de no declarante del impuesto de renta y complementario

Certificaciones - 26 junio, 2025

Reforma pensional: ¿cuándo empieza el nuevo sistema y para quiénes aplica?

ACTUALIDAD - 25 junio, 2025

Licencia por luto: ¿qué pasa cuando fallecen varios familiares a la vez?

ACTUALIDAD - 25 junio, 2025

Empleadores que no cumplan con la reducción de la jornada laboral podrán ser sancionados

ACTUALIDAD - 25 junio, 2025

Cómo queda la jornada de los aprendices con la reducción de la jornada laboral

ACTUALIDAD - 25 junio, 2025

Reducción de la jornada laboral en 2025: casos prácticos, eficiencia y cumplimiento normativo

Capacitación - 28 junio, 2025

Casos prácticos para la declaración de renta de personas naturales AG 2024: casos reales y soluciones prácticas

Guía Actualícese - 20 junio, 2025

Declaración de renta de persona naturales AG 2024 en 360°

Curso - 20 junio, 2025

Preparación y presentación de la declaración de renta de personas naturales año gravable 2024, con sus formatos 2516 y 2517

Guía Multiformato - 13 junio, 2025

Particularidades, beneficios y obligaciones del régimen tributario especial en 2025

Capacitación - 7 junio, 2025