5. LIQUIDADOR DE SANCIÓN POR INEXACTITUD CON MACROS

|

|

Una inexactitud puede surgir cuando el contribuyente presenta una cifra o dato incorrecto o impreciso, lo cual nos haría pensar que para solucionarla se debe realizar una corrección.

Teniendo en cuenta que ante una inexactitud se debe realizar una liquidación de valores, surge la inquietud sobre cómo identificar cuándo se liquida una sanción de corrección y de corrección aritmética o una sanción por inexactitud si, al parecer, por definición, son muy parecidas. Pues bien, la diferencia radica en tres variables:

- ¿Quién liquida la sanción? (El contribuyente o la Dian).

- El efecto de la diferencia entre los valores liquidados en comparación con la declaración presentada (diferencias que dan origen a mayor o menor impuesto a pagar o saldo a favor).

- La conducta sancionable (los hechos o errores cometidos que dan lugar a la sanción).

Precisaremos estos tres puntos en lo concerniente a la sanción por inexactitud.

¿Quién liquida la sanción por inexactitud?

Teniendo en cuenta lo previsto en el inciso primero del artículo 648 del Estatuto Tributario –ET– y en los artículos 709 y 713 del ET, se logra interpretar que esta sanción es liquidada por la Dian y notificada al contribuyente a través de requerimiento especial.

La diferencia entre los valores liquidados por la Dian y los declarados por el contribuyente serán la base para el cálculo de la sanción.

Efecto de la diferencia entre los valores liquidados

El inciso 1 del artículo 647 del ET menciona que hay sanción por inexactitud cuando se deriva un menor impuesto o saldo a pagar, o un mayor saldo a favor para el contribuyente por la ejecución de una conducta sancionable (no hay sanción cuando dichos valores se deriven de una interpretación razonable por parte del contribuyente y sean producto del reporte de información veraz; ver el parágrafo 2 del artículo en mención).

Conducta sancionable que origina la sanción por inexactitud

Teniendo en cuenta lo mencionado en el párrafo anterior, si resulta un menor impuesto o saldo a pagar, o un mayor saldo a favor proveniente de las siguientes conductas, se origina una sanción por inexactitud:

- Omisión de ingresos o de impuestos generados por las operaciones gravadas, de bienes, activos o de cualquier otro tipo de actuaciones susceptibles de ser gravadas.

- En la declaración de retenciones en la fuente no se incluyeron todas las retenciones que el contribuyente debió practicar o se declaró un valor inferior al que se debía retener.

- Se incluyeron costos, deducciones, descuentos, exenciones, pasivos, impuestos descontables, retenciones o anticipos inexistentes o inexactos.

- Se presentaron en las declaraciones tributarias o en los informes suministrados a la Dian datos falsos o modificados que implicaron la liquidación de un menor saldo a pagar o un mayor saldo a favor para el contribuyente.

- Se realizaron compras (o gastos) a aquellos que la Dian ha declarado proveedores ficticios o insolventes.

Dependiendo de las conductas sancionables antes mencionadas, así mismo se determinará la tarifa de la sanción por inexactitud y si esta se puede o no reducir.

Te invitamos a revisar esto detalladamente en cada sección de este liquidador automático. Para ello, solo debes elegir entre dos (2) opciones: “Iniciar liquidación” para el caso del uso de la herramienta automática o “Liquidación manual” para utilizar el paso a paso en la hoja de Excel “Sanción por inexactitud”.

|

Presencia significativa, tasa mínima de tributación, límite de descuentos tributarios y más

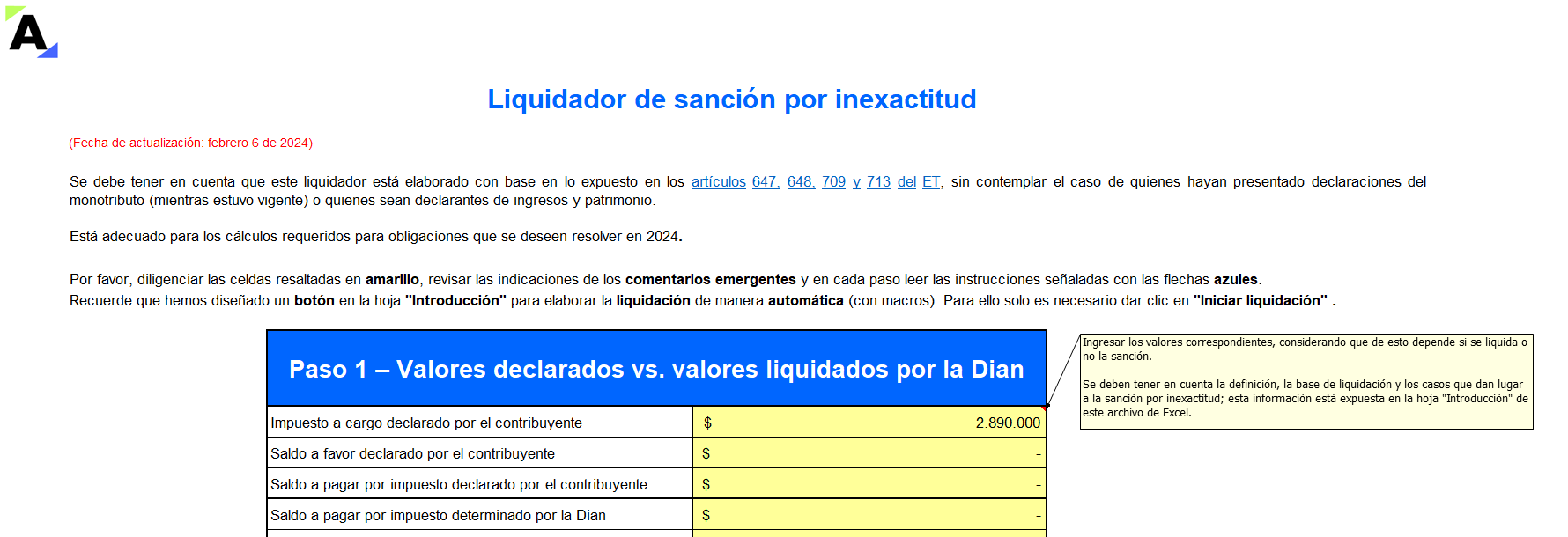

Este liquidador de sanciones por inexactitud fue elaborado con base en lo establecido en los artículos 647, 648, 709 y 713 del ET, sin contemplar el caso de quienes hayan presentado declaraciones del monotributo o quienes sean declarantes de ingresos y patrimonio. Además, fue adecuado para los cálculos requeridos para obligaciones que se deseen resolver en 2024. |

|

|

¿Quieres saber más? |

Si deseas obtener esta herramienta |