En esta oportunidad compartimos un liquidador en Excel para calcular manual o automáticamente la renta gravable por comparación patrimonial.

Se podrá identificar si el contribuyente presenta una renta gravable por comparación patrimonial o si la variación de su patrimonio se encuentra justificada.

La renta gravable por comparación patrimonial es un procedimiento que deben aplicar los contribuyentes en el momento de elaborar su declaración de renta; por tanto, no aplica para contribuyentes del régimen simple.

Consiste en determinar si la variación que su patrimonio líquido ha presentado de un período a otro se encuentra justificada por los ingresos obtenidos durante el período o, por el contrario, si dicha diferencia debe incluirse como renta gravable en la declaración de renta del período.

Los artículos 236 a 239-1 del Estatuto Tributario –ET– señalan, en términos generales, que existe renta gravable por comparación patrimonial cuando el resultado de tomar la renta del año gravable, más las rentas exentas y la ganancia ocasional neta, menos el valor del impuesto de renta pagado durante ese año gravable, es inferior a la diferencia entre el patrimonio líquido del último período gravable y el del año inmediatamente anterior, previamente al ajuste por valorización y desvalorización al patrimonio.

Si la renta por comparación patrimonial determinada conforme a lo explicado no se puede justificar, la Dian podría convertirla en una renta gravable. Si el contribuyente va a declarar esta renta, debe hacerlo en el renglón 96 (Rentas gravables) del formulario 210 v.2024 (publicado en el portal Dian https://www.dian.gov.co/atencionciudadano/formulariosinstructivos/Paginas/default.aspx a la fecha de emisión de este archivo); si se trata de una persona natural residente o sucesión ilíquida, debe hacerlo adicionándola a la cédula general y sin permitir ningún tipo de renta exenta ni deducción.

Para el caso de las personas jurídicas, naturales y sucesiones ilíquidas no residentes, o de ingreso y patrimonio para entidades obligadas a declarar, se debe utilizar el renglón 78 (Rentas gravables) del formulario 110 v. 2023 (hasta el momento no se conoce el nuevo formulario que se usará en el 2024) bajo el concepto de renta por comparación patrimonial, de conformidad con los artículos 236 y 238 del ET.

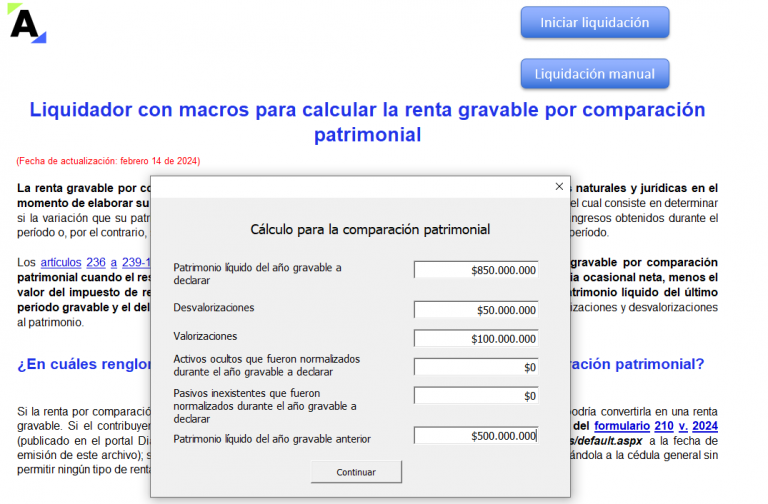

Te compartimos nuestro liquidador que incluye dos (2) modalidades, una automática (con macros) y otra manual (en Excel), para calcular la renta gravable por comparación patrimonial de un contribuyente.

Solo es necesario presionar el botón de tu preferencia ubicado en la parte superior de la hoja de cálculo denominada “Introducción” y dar respuesta a cada uno de los interrogantes.

En ambos casos se podrá identificar si el contribuyente presenta una renta gravable por comparación patrimonial que deba declarar, o por el contrario, si la variación de su patrimonio se encuentra justificada.