CAPÍTULO 1. GENERALIDADES DEL RUT

De acuerdo con el artículo 555-2 del Estatuto Tributario –ET– y el Decreto Reglamentario 2460 de 2013, el registro único tributario –RUT– constituye el mecanismo único para identificar, ubicar y clasificar a las personas y entidades que tengan la calidad de contribuyentes declarantes del impuesto sobre la renta y no contribuyentes declarantes de ingresos y patrimonio, responsables del IVA (antiguo régimen común), no responsables del IVA (antiguo régimen simplificado), agentes de retención, importadores, exportadores, usuarios aduaneros y demás sujetos a obligaciones administradas por la Dian.

En las siguientes páginas abordaremos cada uno de los aspectos relacionados con el RUT, lo que permitirá comprender mejor en qué consiste este registro, el procedimiento para su inscripción, actualización y cancelación; así como las sanciones tributarias a las cuales se pueden enfrentar quienes incumplan las responsabilidades que este conlleva.

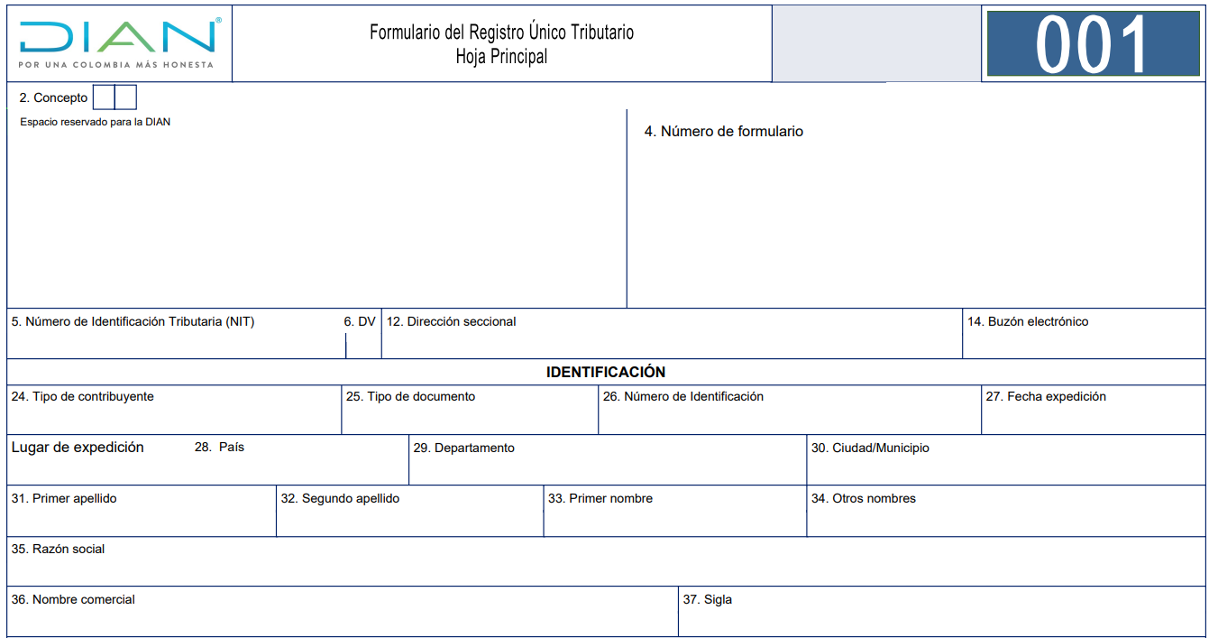

1.1. ELEMENTOS DEL RUT

Al tenor del artículo 1.6.1.2.5 del DUT 1625 de 2016, modificado por el artículo 4 del Decreto 678 de 2022, el RUT se encuentra conformado por varios elementos que permiten la identificación de la persona natural, sucesión ilíquida o persona jurídica, al igual que las responsabilidades y actividades económicas que desarrolla. Tales elementos son los siguientes:

1.1.1. Identificación

La identificación de las personas naturales está conformada por los nombres y apellidos; tipo y número de documento de identificación; fecha y lugar de expedición del documento de identificación o el que haga sus veces; fecha y lugar de nacimiento, y el número de identificación tributaria –NIT–. Este último, para el caso de las personas naturales, es el mismo número del documento de identidad.

Para el caso de las personas jurídicas y asimiladas, la identificación está conformada por la razón social, el NIT adicionado con un dígito de verificación, así como el número de identificación tributaria otorgado en el exterior para las personas jurídicas o entidades extranjeras que lo posean.

Tratándose de las personas naturales sin residencia en Colombia y las sociedades entidades extranjeras que realicen operaciones a través de establecimientos permanentes diferentes a sucursales de sociedades extranjeras y oficinas de representación extranjera, la identificación deberá incluir las letras “EP” al final de su razón social para las personas jurídicas, o al final del número de identificación para el caso de las personas naturales; y en caso de tener más de un establecimiento permanente, las letras “EP2” o “EP” más el número de establecimiento permanente que corresponda.

Nota: el NIT es asignado por la Dian y permite la individualización inequívoca de los inscritos, para todos los efectos, en materia tributaria, aduanera y de control cambiario; y en especial, para el cumplimiento de las obligaciones de la misma naturaleza.

1.1.1.1. Dígito de verificación

El dígito de verificación es un número que va desde el 0 hasta el 9, el cual es asignado por la Dian a las personas naturales y jurídicas, acompañando al NIT precedido de un guion (ejemplo: 800.000.000-9). Su propósito es permitir la identificación para ciertos trámites comerciales o entidades.

Para las personas naturales, el dígito de verificación es un dígito adicional que va al final del número de la cédula. En el caso de las personas jurídicas, el dígito de verificación es un número adicional que va después del NIT.

En primera instancia, el objetivo del digito de verificación era garantizar la autenticidad del NIT, considerando que inicialmente el algoritmo para su cálculo solo era de conocimiento de la administración tributaria. No obstante, con el tiempo se dio acceso a la ecuación para calcular dicho dígito, con lo cual puede determinarse fácilmente.

|

Consulta dígito de verificación

Para consultar cuál es el número de verificación de cualquier NIT, accede a la herramienta que Actualícese ha diseñado para ti, automatizando la regla de cálculo diseñada por la Dian. Digita tu NIT y pulsa la tecla TAB o haz clic sobre el campo dígito de verificación, ¡y listo!

|

Ahora bien, respecto al reiterativo interrogante de si el NIT siempre debe ir acompañado del dígito de verificación, deben hacerse algunas precisiones:

Es común que, para que las personas jurídicas o naturales se identifiquen ante la Dian o cualquier otra entidad en donde se requiera adelantar algún trámite, se solicite informar el NIT (para personas jurídicas) o documento de identidad (para personas naturales). Sin embargo, para este caso solo se informaría el NIT, sin el dígito de verificación.

Esto mismo sucede, por ejemplo, en el caso de la factura de venta, pues uno de sus requisitos es indicar el NIT del vendedor, comprador y de quien imprime la factura (ver los literales “b”, “c” y “h” del artículo 617 del ET). No obstante, no es necesario que el NIT registrado en la factura vaya acompañado del dígito de verificación.

Lo anterior lo precisó la Dian en el Oficio 005959 de febrero 7 de 2005, en donde manifestó que el dígito de verificación corresponde a un código asignado por el sistema de información, el cual no se considera como un número integrante del NIT, cuya función es individualizar al cliente externo y garantizar la veracidad de su expedición y la exclusividad para el contribuyente al que se asigna. Por tanto, la Dian concluye que el dígito de verificación no hace parte de los requisitos de la factura.

En este orden de ideas, se puede evidenciar que el NIT, a pesar de que en el RUT se encuentre acompañado del dígito de verificación, es un número totalmente independiente de dicho dígito.

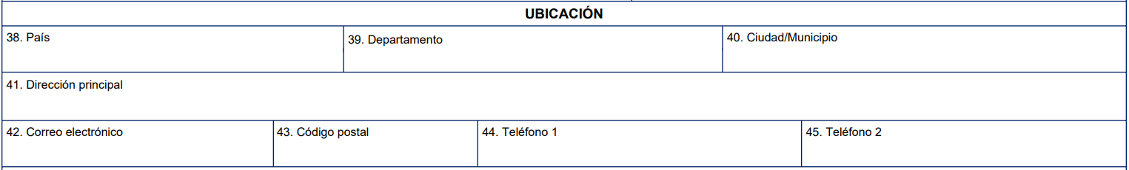

1.1.2. Ubicación

La ubicación comprende el domicilio principal, números telefónicos y correo electrónico donde la Dian puede contactar oficialmente, y para todos los efectos, al respectivo contribuyente o responsable.

Nota: el domicilio principal inscrito en el formulario del RUT será el informado por el obligado; en el caso de las personas jurídicas o asimiladas, dicha dirección deberá corresponder a la señalada en el documento de constitución vigente y/o documento registrado.

Ahora bien, sin perjuicio de la dirección registrada como domicilio principal, el responsable deberá informar la ubicación de los lugares donde desarrolla sus actividades económicas.

Cuando la Dian, en desarrollo del artículo 579-1 del ET, determine el domicilio fiscal de una persona jurídica, este deberá incorporarse en el RUT y tendrá validez para todos los efectos, incluida la notificación de los actos administrativos proferidos por dicha entidad.

En el caso de las personas naturales, la dirección o correo electrónico podrán ser actualizados de oficio por la Dian cuando en alguna de las áreas de la administración tributaria se determine que la dirección contenida en el RUT está desactualizada o presenta inconsistencias, y se establezca su nueva dirección o correo electrónico. Al respecto, cabe resaltar que la actualización de los datos de ubicación se realizará mediante acto administrativo debidamente motivado y se notificará de conformidad con el artículo 565 del ET.

La dirección que el obligado informe al momento de inscripción o actualización tendrá validez para todos los efectos, siempre y cuando, con posterioridad a esta, no haya sido objeto de una actualización de oficio por parte de la Dian, en cuyo caso esta última será la válida para todos los efectos legales.

1.1.3. Clasificación

La clasificación comprende las actividades económicas, responsabilidades tributarias, aduaneras y cambiarias; calidades y atributos, así como las características y demás elementos propios de cada sujeto de las obligaciones administradas por la Dian.

Nota: la información de identificación, ubicación y clasificación del RUT es de carácter obligatorio. Por su parte, la información básica del de dicho registro, que puede ser compartida para el ejercicio de funciones públicas de acuerdo con el artículo 63 del Decreto Ley 19 de 2012, comprende: la identificación (NIT, nombres, apellidos y razón social), la ubicación (correo electrónico, teléfono, dirección, municipio, departamento y país) y la clasificación (actividad económica - Códigos CIIU), previo cumplimiento de las formas, condiciones, reserva y requisitos para el suministro, manejo, uso y salvaguarda de la información.

1.1.4. Prestadores de servicios desde el exterior

En el caso de prestadores de servicios desde el exterior responsables del IVA, la información de identificación y ubicación que integra el RUT comprende:

1.1.4.1. Identificación

Para el caso de las personas naturales no residentes, la identificación está conformada por los nombres y apellidos, el NIT asignado por la Dian y adicionado con un dígito de verificación; tipo y número de documento de identificación; fecha y lugar de expedición del documento de identificación o el que haga sus veces; fecha y lugar de nacimiento, país de residencia fiscal y número de identificación tributaria otorgado en este país.

Tratándose de sociedades y entidades extranjeras sin domicilio en Colombia, la identificación está conformada por la razón social, el NIT asignado por la Dian y adicionado con un dígito de verificación, país de residencia fiscal y número de identificación tributaria otorgado en este país.

1.1.4.2. Ubicación

La ubicación comprende el domicilio principal, código postal, números telefónicos, página web y correo electrónico donde la Dian puede contactar oficialmente y para todos los efectos al respectivo inscrito.

En el caso de sociedades y entidades extranjeras, la dirección relacionada en el domicilio principal deberá corresponder a la señalada en el documento vigente que acredite la existencia y representación legal de las mismas, o en la certificación que expida el representante legal que sea aportada para efectos de la formalización de la inscripción en el RUT.

El domicilio de los prestadores de servicios desde el exterior responsables del IVA podrá ser actualizado de oficio por la Dian, cuando en alguna de las áreas de dicha entidad se establezca que la dirección contenida en el RUT está desactualizada o presenta inconsistencias y se establezca su nuevo domicilio. Esta actualización se realizará mediante acto administrativo debidamente motivado y se notificará de conformidad con el artículo 565 del ET.

Nota: la dirección que el obligado informe al momento de la inscripción o actualización tendrá validez para todos los efectos, siempre y cuando, con posterioridad a esta, no haya sido objeto de actualización de oficio en firme por la Dian, en cuyo caso esta última será válida para todos los efectos legales.

1.2. OBLIGADOS A INSCRIBIRSE EN EL RUT

De conformidad con el artículo 1.6.1.2.1 del Decreto 1625 de 2016, modificado por el Decreto 678 de 2022, deberán cumplir con la obligación formal de inscribirse en el RUT:

- Las personas naturales sin residencia en Colombia y las sociedades y entidades extranjeras, por cada establecimiento permanente o sucursal que tengan en el territorio nacional.

- Las personas naturales sin residencia en Colombia y las sociedades y entidades extranjeras obligadas a inscribirse en el RUT para el cumplimiento de sus obligaciones fiscales, incluida la de declarar por las rentas y ganancias ocasionales de fuente nacional percibidas directamente y no atribuibles a algún establecimiento permanente o sucursal en el país.

- Los sujetos sin residencia o domicilio en Colombia que presten servicios desde el exterior, gravados con IVA en el territorio nacional, a sujetos que no estén en la obligación de practicarles la retención en la fuente a título del IVA prevista en el numeral 3 del artículo 437-2 del ET.

- Las personas y entidades que tengan la calidad de contribuyentes declarantes del impuesto sobre la renta y complementario de ganancias ocasionales, y demás impuestos administrados por la Dian.

- Los patrimonios autónomos constituidos para desarrollar operaciones de comercio exterior, en desarrollo y cumplimiento de la regulación aduanera, y aquellos casos que por disposiciones especiales deban contar con un NIT individual.

- Los inversionistas extranjeros obligados a cumplir deberes formales.

- Los inversionistas no residentes ni domiciliados en Colombia, titulares de inversiones de capital del exterior de portafolio, independientemente de la modalidad o vehículo utilizado para efectuar la inversión.

- Las sucursales en el país de personas jurídicas.

- Las personas naturales que actúan en calidad de representantes legales, mandatarios, delegados, apoderados y representantes en general, que deban suscribir declaraciones, presentar información y cumplir otros deberes a nombre de terceros. Así mismo, están obligados a cumplir con esta inscripción los revisores fiscales y contadores que deban suscribir declaraciones por disposición legal.

- Las personas y entidades no contribuyentes declarantes de ingresos y patrimonio, al igual que las personas naturales no responsables del INC de restaurantes y bares.

- Los responsables y no responsables del IVA.

- Las personas o entidades no responsables del IVA, que requieran la expedición de NIT cuando por disposiciones especiales están obligadas a expedir factura, o como consecuencia del desarrollo de una actividad económica no gravada.

- Los responsables y no responsables del INC.

- Los responsables del impuesto nacional a la gasolina y al ACPM.

- Agentes retenedores.

- Importadores, exportadores y demás usuarios aduaneros.

- Profesionales de compra y venta de divisas en efectivo y cheques de viajeros.

- Los obligados a declarar el ingreso o salida del país de divisas o moneda legal colombiana en efectivo.

- Los sujetos sobre los cuales la Dian requiera la inscripción para efectos del control del cumplimiento de las obligaciones sustanciales y formales que administra.

- Las personas que decidan acogerse voluntariamente al SIMPLE.

- Quienes deban dar cumplimiento a las obligaciones sustanciales y formales de las estructuras sin personería jurídica o similares.

Cabe señalar que, para efectos de las operaciones de importación, exportación y tránsito aduanero, no estarán obligados a inscribirse en el RUT en calidad de usuarios aduaneros los extranjeros no residentes, diplomáticos, misiones diplomáticas, misiones consulares y misiones técnicas acreditadas en Colombia; los sujetos al régimen de menajes y de viajeros, los transportadores internacionales no residentes y las personas naturales destinatarias o remitentes de mercancías bajo la modalidad de tráfico postal y envíos urgentes, salvo cuando utilicen la modalidad para la importación y/o exportación de expediciones comerciales (ver el artículo 1.6.1.2.1 del Decreto 1625 de 2016, modificado por el Decreto 678 de 2022).

Nota: los profesionales de compra y venta de divisas en efectivo y cheques de viajeros deberán obtener la autorización que acredite el cumplimiento de los requisitos y condiciones que establezca para el efecto la Dian, mediante resolución de carácter general, de acuerdo con lo dispuesto por el numeral 2 del artículo 75 de la Resolución Externa 8 de 2000, modificado por el artículo 1 de la Resolución Externa número 6 de 2004 y el artículo 3 de la Resolución Externa número 4 de 2005 de la Junta Directiva del Banco de la República.

1.3. ACTIVIDADES ECONÓMICAS

Con el propósito de unificar la clasificación de las actividades económicas de los diferentes empresarios de Colombia, desde diciembre 1 de 2012 las cámaras de comercio a nivel nacional utilizan la clasificación industrial internacional uniforme –CIIU–, revisión n.º 4, adaptada para este país.

Cada código se compone de cuatro dígitos y es usado, además de estas organizaciones, por diferentes entidades como la Dian, las superintendencias, el Dane, entre otras, con el objetivo de realizar una recolección y supervisión de datos.

Así, la Dian expidió la Resolución 000114 de 2020, a través de la cual derogó la Resolución 000139 de 2012, reexpidiendo el listado de códigos de las actividades económicas que los contribuyentes y demás obligados deberán mantener reportadas en las casillas 46 a la 51 de su respectivo RUT.

Recordemos que la administración tributaria se vio en la obligación de rexpedir el listado de actividades económicas para incluir los mismos ajustes que el Dane realizó en esta materia a través de su Resolución 0549 de 2020.

La Dian también incluyó el nuevo código 0020 que será aplicado por las personas naturales cuyo ingreso principal provenga de pensiones. Este tipo de personas, al momento de presentar su declaración de renta, normalmente utilizaban el código 0010 – “Asalariados”, pero no servía si se trataba de personas que antes de pensionarse no habían sido asalariadas (pues habían sido trabajadores independientes o estaban, incluso, recibiendo pensión de sobrevivientes).

1.3.1. Novedades introducidas con la Resolución 000114 de 2020

En comparación con el texto de la Resolución 000139 de 2012, la Resolución 000114 de 2020 introdujo las siguientes novedades:

|

1. Códigos nuevos que fueron adicionados:

2. Códigos anteriores que fueron retirados:

|

|

Cambios en el listado de códigos de actividades económicas

El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Número de actividades que se pueden registrar en el RUT

El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Actividad económica que debe figurar en el RUT de un contribuyente que invierta en criptomonedas

El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Listado de actividades económicas (códigos CIIU)

Compartimos un buscador en Excel y online en Data Studio que te facilitará la consulta de dichos códigos.

|

1.3.2. Modificaciones de la Resolución 001232 de 2022

El 16 de septiembre de 2022 la Dian expidió su Resolución 001232 para introducir dos ajustes importantes a su Resolución 000114 de 2020, la cual contiene el listado del código de actividades económicas que se deben mantener reportadas en el RUT.

La razón para que la Dian modificara el contenido de su Resolución 000114 de diciembre de 2020 radica en que el Dane, por medio de su Resolución 1505 de noviembre 26 de 2021, terminó efectuando justamente dos ajustes al listado de los códigos de actividades económicas del CIIU –Clasificación Internacional Industrial Uniforme– que dicha entidad utiliza para sus análisis estadísticos, el cual es el mismo listado en que se basa el listado de códigos de actividades económicas utilizado por la Dian.

Por tanto, a través de la Resolución 001232 de 2022, la Dian introdujo los siguientes ajustes al listado de actividades económicas:

1. 103 – Elaboración de aceites y grasas de origen vegetal y animal

-

- 1031 – “Extracción de aceites de origen vegetal crudos”.

- 1032 – “Elaboración de aceites y grasas de origen vegetal refinados”.

- 1033 – “Elaboración de aceites y grasas de origen animal”.

2. Las actividades de “Salones de reducción y adelgazamiento” y “Salones de masaje”, las cuales se entendían incluidas en el código 9609 – “Otras actividades de servicios personales no clasificadas previamente”, ahora se entenderán incluidas (reclasificadas) en el código 9602 – “Peluquería y otros tratamientos de belleza”.

Artículo 3. Implementación. Los contribuyentes que desarrollen cualquiera de las actividades económicas que son objeto de modificación en la presente resolución tendrán plazo máximo para actualizar el registro único tributario –RUT– incorporando la actividad económica que le corresponda hasta el 1 de abril de 2023.

Debe tenerse presente que el no actualizar el RUT dentro de los plazos fijados en las normas implicaría exponerse a la sanción del numeral 3 del artículo 658-3 del ET (2 UVT por cada día de retraso).

Además, aunque la Resolución 001232 de 2022 no lo diga expresamente, y teniendo presente que las únicas declaraciones tributarias en las que se pide informar el código de actividad económica es en las declaraciones anuales de renta y del régimen simple, se entiende que los nuevos códigos solo se utilizarían en las declaraciones de renta de los años gravables 2023 en adelante, pues así sucedió, por ejemplo, con el código 0020 – “Pensionados”, que fue creado con la Resolución 000114 de 2020 (solo aplicó para las declaraciones de los años gravables 2021 y siguientes).

1.3.3. Actividades económicas que deben figurar en el RUT de inversionistas de criptomonedas

Los contribuyentes que se dedican a las inversiones en criptomonedas o moneda virtual deberán registrar en su RUT alguno de los siguientes códigos, según corresponda:

- 6613 – “Otras actividades relacionadas con el mercado de valores”.

- 6614 – “Actividades de las sociedades de intermediación cambiaria y de servicios financieros especiales”.

- 0090 – “Rentistas de capital, solo para personas naturales y sucesiones ilíquidas”.

Lo anterior, considerando que adquirir tales criptomonedas es en realidad adquirir una divisa, aunque con mayor riesgo, dado que no es respaldada por ninguna nación o sistema bancario.

1.4. RESPONSABILIDADES TRIBUTARIAS

Dependiendo del tipo de las actividades económicas desarrolladas por un contribuyente u obligado a inscribirse en el RUT, le serán asignadas las responsabilidades tributarias que deberán ser registradas en la casilla 53 de este último.

Entre dichas responsabilidades encontramos:

|

CÓDIGO |

RESPONSABILIDAD |

OBSERVACIONES |

|

01 |

Aporte especial para la administración de justicia |

Es un aporte especial creado en desarrollo del artículo 131 de la Constitución Política, equivalente al 12,5 % de los ingresos brutos obtenidos por las notarías por concepto de todos los ingresos notariales. Este gravamen no se aplicará a las notarías que, de conformidad con lo establecido en la Ley 29 de 1973, en los decretos 1672 de 1997, 697 de 1999, 1890 de 1999 y la Resolución 3780 del 18 de abril de 2016, reciben el subsidio a los notarios de insuficientes ingresos. |

|

02 |

Impuesto del 4 x 1.000 a cargo de los usuarios del sistema financiero y de las entidades que lo conforman (gravamen a los movimientos financieros) |

Debe ser diligenciado exclusivamente por los agentes retenedores que son responsables del mismo ante el Estado, a saber: Banco de la República y entidades vigiladas por la Superintendencia Bancaria, de Valores o de Economía Solidaria (artículo 876 del ET). |

|

03 |

Impuesto al patrimonio |

Artículo 292-3 del ET, que fue adicionado por el artículo 35 de la Ley 2277 de 2022, el nuevo texto es el siguiente:

Créase un impuesto denominado impuesto al patrimonio. Están sometidos al impuesto:

1. Las personas naturales y las sucesiones ilíquidas, contribuyentes del impuesto sobre la renta y complementarios o de regímenes sustitutivos del impuesto sobre la renta.

2. Las personas naturales, nacionales o extranjeras, que no tengan residencia en el país, respecto de su patrimonio poseído directamente en el país, salvo las excepciones previstas en los tratados internacionales y en el derecho interno.

3. Las personas naturales, nacionales o extranjeras, que no tengan residencia en el país, respecto de su patrimonio poseído indirectamente a través de establecimientos permanentes, en el país, salvo las excepciones previstas en los tratados internacionales y en el derecho interno. 4. Las sucesiones ilíquidas de causantes sin residencia en el país al momento de su muerte respecto de su patrimonio poseído en el país. 5. Las sociedades o entidades extranjeras que no sean declarantes del impuesto sobre la renta en el país, y que posean bienes ubicados en Colombia diferentes a acciones, cuentas por cobrar y/o inversiones de portafolio de conformidad con el Artículo 2.17.2.2.1.2 del Decreto 1068 de 2015 y el 18-1 de este Estatuto, como inmuebles, yates, botes, lanchas, obras de arte, aeronaves o derechos mineros o petroleros. No serán sujetos pasivos del impuesto al patrimonio las sociedades o entidades extranjeras, que no sean declarantes del impuesto sobre la renta en el país, y que suscriban contratos de arrendamiento financiero con entidades o personas que sean residentes en Colombia. Parágrafo 1. Para que apliquen las exclusiones consagradas en el numeral 5 del presente artículo, las acciones, cuentas por cobrar, inversiones de portafolio y contratos de arrendamiento financiero deben cumplir en debida forma con las obligaciones previstas en el régimen cambiario vigente en Colombia. Parágrafo 2. Para el caso de los contribuyentes del impuesto al patrimonio señalados en el numeral 3 del presente artículo, el deber formal de declarar estará en cabeza del establecimiento permanente. |

|

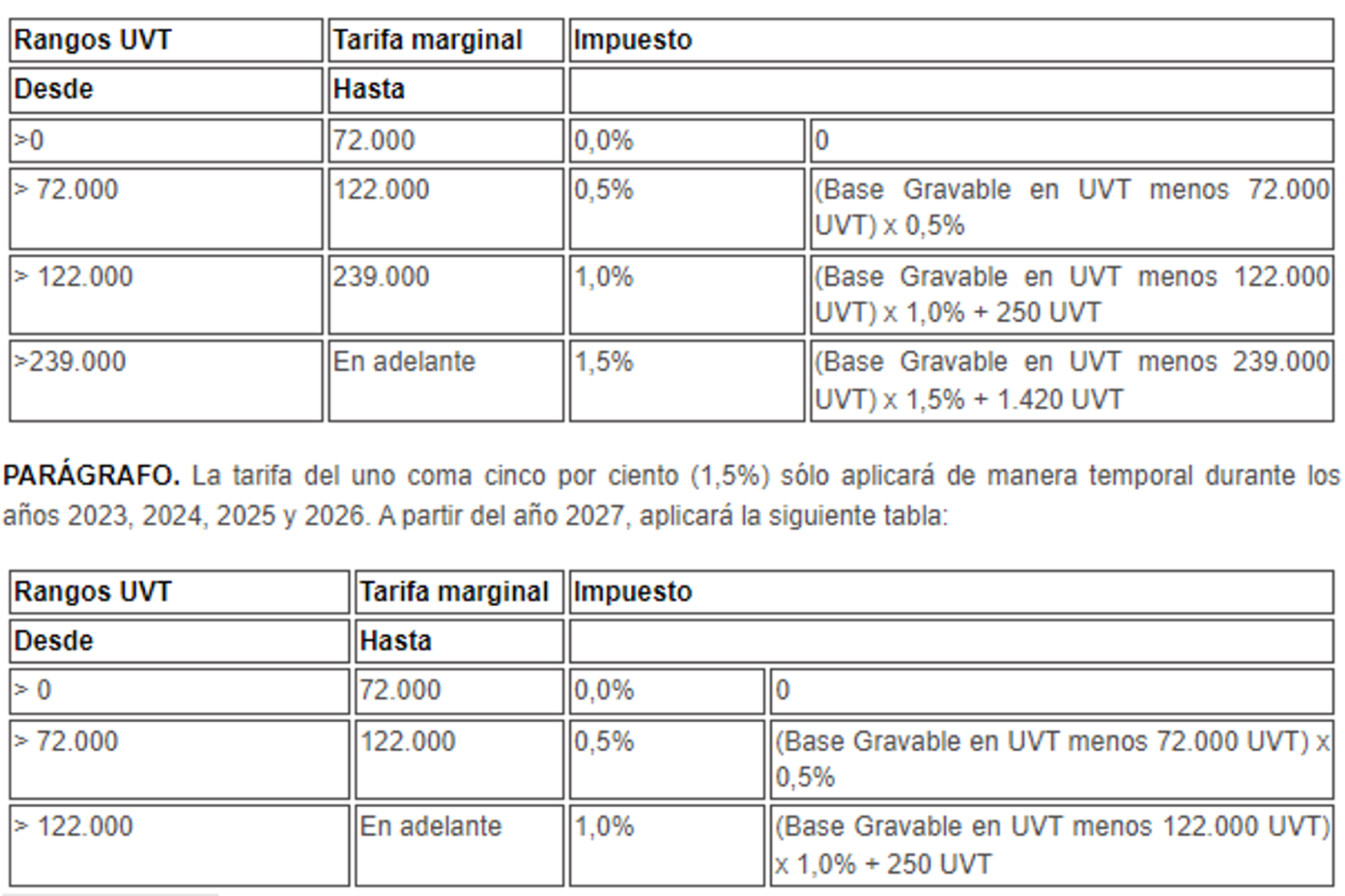

Artículo 294-3. Hecho generador. Adicionado por el artículo 36 de la Ley 2277 de 2022. El nuevo texto es el siguiente: El impuesto al patrimonio se genera por la posesión del mismo al primero (1) de enero de cada año, cuyo valor sea igual o superior a setenta y dos mil (72.000) UVT. Para efectos de este gravamen, el concepto de patrimonio es equivalente al patrimonio líquido/ calculado tomando el total del patrimonio bruto del contribuyente poseído en la misma fecha menos las deudas a cargo del contribuyente vigentes en esa fecha. |

||

|

Artículo 295-3. Base gravable. Adicionado por el artículo 37 de la Ley 2277 de 2022. El nuevo texto es el siguiente: La base gravable del impuesto al patrimonio es el valor del patrimonio bruto del sujeto pasivo poseído al primero (1) de enero de cada año menos las deudas a cargo del mismo vigentes en esa misma fecha, determinado conforme a lo previsto en el título II del libro I de este Estatuto, sin perjuicio de las reglas especiales señaladas en este artículo. En el caso de las personas naturales, se excluyen las primeras doce mil (12.000) UVT del valor patrimonial de su casa o apartamento de habitación. Esta exclusión aplica únicamente respecto a la casa o apartamento en donde efectivamente viva la persona natural la mayor parte del tiempo, por lo que no quedan cobijados por esta exclusión los inmuebles de recreo, segundas viviendas u otro inmueble que no cumpla con la condición de ser el lugar en donde habita la persona natural. Parágrafo 1. El valor patrimonial que se puede excluir de la base gravable del impuesto al patrimonio se determinará de conformidad con lo previsto en el título II del libro I de este Estatuto. El valor patrimonial neto del bien que se excluye de la base gravable, es el que se obtenga de multiplicar el valor patrimonial del bien por el porcentaje que resulte de dividir el patrimonio líquido por el patrimonio bruto al primero (1) de enero de cada año. Parágrafo 2. En el caso de las personas naturales sin residencia en el país que tengan un establecimiento permanente en Colombia, la base gravable corresponderá al patrimonio atribuido al establecimiento permanente de conformidad con lo establecido en el artículo 20-2 del Estatuto Tributario. Para efectos de la determinación de los activos, pasivos, capital, ingresos, costos y gastos que se tienen en cuenta al establecer el patrimonio atribuible a un establecimiento permanente durante un año o periodo gravable, se deberá elaborar un estudio, de acuerdo con el Principio de Plena Competencia, en el cual se tengan en cuenta las funciones desarrolladas, activos utilizados, el personal involucrado y los riesgos asumidos por la empresa a través del establecimiento permanente y de las otras partes de la empresa de la que el establecimiento permanente forma parte. Parágrafo 3. Para determinar la base gravable del impuesto al patrimonio, se seguirán las siguientes reglas: 1 El valor de las acciones o cuotas de interés social de sociedades o entidades nacionales que no coticen en la Bolsa de Valores de Colombia o una de reconocida idoneidad internacional según lo determine la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales (Dian), corresponde al costo fiscal determinado conforme a lo previsto en el titulo II del libro I de este Estatuto, actualizado anualmente en los términos del artículo 73 del Estatuto Tributario para las acciones o cuotas de interés social, a partir de su adquisición. Las acciones o cuotas de interés social adquiridas antes del primero (1) de enero de 2006, se entenderán adquiridas en el año 2006. Si el valor calculado conforme a la anterior regla es mayor al valor intrínseco de las acciones, se tomará este último. El valor intrínseco se calculará dividiendo el patrimonio contable al primero (1) de enero de cada año, entre las acciones o cuotas de interés social en circulación. 2. En el caso de las acciones o cuotas de interés social de sociedades o entidades nacionales que coticen en la Bolsa de Valores de Colombia o una de reconocida idoneidad internacional según lo determine la UAE Dirección de Impuestos y Aduanas Nacionales (Dian), el valor corresponderá al valor promedio de cotización del mercado del año o fracción de año, inmediatamente anterior a la fecha de causación del impuesto. El tratamiento previsto en los numerales 1 y 2 será aplicable para determinar el costo fiscal a declarar de los derechos en vehículos de inversión tales como fiducias mercantiles o fondos de inversión colectiva cuyos activos correspondan a acciones o cuotas de interés social de sociedades o entidades nacionales, de acuerdo con el Artículo 271-1 del Estatuto Tributario, en lo que no sea contrario a estos numerales. 3. Las participaciones en fundaciones de interés privado, trusts, seguro con componente de ahorro material, fondos de inversión o cualquier otro negocio fiduciario en el exterior, se asimilarán a derechos fiduciarios y en este caso se aplicará lo dispuesto en los artículos 271-1 y 288 del Estatuto Tributario. Para estos efectos, cuando los beneficiarios estén condicionados o no tengan control o disposición de los activos subyacentes, el declarante del impuesto al patrimonio será el fundador, constituyente u originario del patrimonio transferido a la fundación de interés privado, trust, seguro con componente de ahorro material, fondo de inversión o cualquier otro negocio fiduciario. Lo anterior sin consideración de la calidad de discrecional, revocable o irrevocable y sin consideración de las facultades del protector, asesor de inversiones, comité de inversiones o poderes irrevocables otorgados a favor del fiduciario o de un tercero. En caso del fallecimiento del fundador, constituyente u originario, la sucesión ilíquida será el declarante dé dichos activos, hasta el momento en que los beneficiarios reciban los activos, para lo cual las sociedades intermedias creadas para estos propósitos no serán reconocidas para fines fiscales. En caso de que el fundador, constituyente u originario no pueda ser determinado o la sucesión ya haya sido liquidada, los declarantes serán los beneficiarios directos o indirectos de los activos, aun si su beneficio está sometido a condiciones o plazos o no tengan control o disposición de los activos, con independencia de que no gocen de la propiedad o posesión del bien. Lo previsto en este parágrafo para la determinación de la base gravable solo tiene efectos en el impuesto al patrimonio y no podrá ser aplicado a otros impuestos. Parágrafo 4. No se aplicará lo dispuesto en el parágrafo 3 del presente artículo cuando se trate de acciones o cuotas de interés social de sociedades o entidades nacionales que no coticen en la Bolsa de Valores de Colombia o una de reconocida idoneidad internacional según lo determine la UAE Dirección de Impuestos y Aduanas Nacionales (Dian) que cumplan la totalidad de los siguientes requisitos. En estos casos, el valor de las acciones o cuotas de interés social será al costo fiscal: 1. Que la sociedad sea una sociedad emergente innovadora, es decir, que su constitución no sea mayor a cuatro (4) años y que su propósito sea el desarrollo de un negocio innovador y escalable e involucre dentro de su actividad económica principal el uso intensivo de tecnologías digitales o la ejecución de programas de I+D+i, con concepto favorable del Ministerio de Comercio, Industria y Turismo o del Ministerio de Ciencia, Tecnología e Innovación, según el caso; 2. Que la sociedad haya recibido al menos ciento cinco mil (105.000) UVT de inversión en el capital durante el año gravable en curso o en los cuatro (4) años gravables inmediatamente anteriores, a cambio de al menos el cinco por ciento (5 %) de la participación en el capital de la sociedad; 3. Que la sociedad no haya tenido renta líquida gravable al treinta y uno (31) de diciembre del año gravable inmediatamente anterior; 4. Que el costo fiscal de las acciones de uno o varios de los accionistas no fundadores o iniciales de la sociedad sea por lo menos tres (3) veces su valor intrínseco con base en el patrimonio líquido de la sociedad al treinta y uno (31) de diciembre del año gravable inmediatamente anterior. El anterior tratamiento durará por un término de cuatro (4) años desde el momento de recibir la inversión, con el cumplimiento de todos los requisitos en mención. |

||

|

Artículo 296-3 Tarifa. Adicionado por el artículo 38 de la Ley 2277 de 2022. El nuevo texto es el siguiente: El impuesto al patrimonio se determinará de acuerdo con la siguiente tabla:

|

||

|

04 |

Impuesto sobre la renta y complementario del régimen tributario especial –RTE– |

De conformidad con lo dispuesto en el artículo 19 del ET, son contribuyentes del régimen tributario especial: Todas las asociaciones, fundaciones y corporaciones constituidas como entidades sin ánimo de lucro serán contribuyentes del impuesto sobre la renta y complementarios conforme a las normas aplicables a las sociedades nacionales. Excepcionalmente, podrán solicitar ante la administración tributaria, de acuerdo con el artículo 356-2, su calificación como contribuyentes del régimen tributario especial, siempre y cuando cumplan con los requisitos que se enumeran a continuación:

La calificación en este régimen no aplica para las entidades enunciadas y determinadas como no contribuyentes en los artículos 22 y 23 del Estatuto Tributario, ni a las señaladas en el artículo 19-4 ibidem (porque estas últimas pertenecen automáticamente a dicho régimen). |

|

05 |

Impuesto sobre la renta y complementario del régimen ordinario |

El impuesto sobre la renta y complementario se considera como un solo tributo. Comprende, para las personas naturales, sucesiones ilíquidas y bienes destinados a fines especiales en virtud de donaciones o asignaciones modales contempladas en el artículo 11 del ET, los que se liquidan con base en la renta y en las ganancias ocasionales; para los demás contribuyentes, los que se liquidan con base en la renta, en las ganancias ocasionales, así como sobre las utilidades comerciales en el caso de sucursales de sociedades y entidades extranjeras. Están obligados a presentar declaración del impuesto sobre la renta y complementario todos los contribuyentes sometidos a dicho impuesto con excepción de aquellos que señala la ley en forma expresa. En el caso de las personas naturales y sucesiones ilíquidas, no están obligados a presentar declaración de renta y complementario cuando se cumplan los siguientes requisitos:

Las personas naturales o jurídicas, extranjeras, sin residencia o domicilio en el país no están obligadas a presentar la declaración de renta y complementario cuando la totalidad de sus ingresos hubiesen estado sometidos a la retención en la fuente de la que tratan los artículos del 407 al 411 del ET y dicha retención en la fuente les hubiese sido practicada. Nota: si se trata de una persona natural, invitamos a revisar el siguiente formato a fin de poder identificar si es contribuyente o no del impuesto de renta por el año gravable 2022, te invitamos a consultar el cuestionario para definir los obligados a declarar renta haciendo clic aquí. |

|

06 |

Ingresos y patrimonio |

Conforme a los artículos 23, 23-1, 23-2 y 19-2 del ET, y los artículos 1.6.1.13.2.9 y 1.6.1.13.2.10 del DUT 1625 de 2016, están obligadas a presentar la declaración de ingresos y patrimonio las siguientes entidades: 1. Las entidades de derecho público no contribuyentes. 2. Los sindicatos, las asociaciones gremiales, los fondos de empleados, los fondos mutuos de inversión, las iglesias y confesiones religiosas reconocidas por el Ministerio del Interior o por la ley, los partidos o movimientos políticos aprobados por el Consejo Nacional Electoral; las asociaciones y federaciones de departamentos y de municipios, las sociedades o entidades de alcohólicos anónimos, los establecimientos públicos y, en general, cualquier establecimiento oficial descentralizado, siempre y cuando no se señale en la ley de otra manera. 3. Los fondos de inversión, fondos de valores y los fondos comunes que administren entidades fiduciarias. 4. Los fondos de pensiones de jubilación e invalidez y fondos de cesantías. 5. Los fondos parafiscales agropecuarios y pesqueros de los que trata el capítulo V de la Ley 101 de 1993 y el fondo de promoción turística del que trata la 300 de 1996, hoy fondo nacional de turismo –Fontur–. 6. Las cajas de compensación familiar cuando no obtengan ingresos generados en actividades industriales, comerciales y en actividades financieras distintas a la inversión de su patrimonio, diferentes a las relacionadas con las actividades meritorias previstas en el artículo 359 del Estatuto Tributario. Y las demás entidades no contribuyentes del impuesto sobre la renta, con excepción de las indicadas en el artículo 1.6.1.13.2.10 del DUT 1625 de 2016. |

|

07 |

Retención en la fuente a título de renta |

Esta responsabilidad es propia de las entidades de derecho público, los fondos de inversión, los fondos de valores, los fondos de pensiones de jubilación e invalidez, los consorcios, las uniones temporales, las comunidades organizadas y las demás personas naturales o jurídicas, sucesiones ilíquidas y sociedades de hecho que, por sus funciones, intervengan en actos u operaciones en los cuales deben, por expresa disposición legal, efectuar la retención. Las personas naturales que tengan la calidad de comerciantes y que en el año inmediatamente anterior al gravable tuviesen un patrimonio o unos ingresos brutos superiores a 30.000 UVT deberán efectuar retención en la fuente también sobre los pagos o abonos en cuenta que efectúen por conceptos de honorarios, comisiones, servicios, arrendamientos, rendimientos financieros y pagos susceptibles de constituir ingresos tributarios (artículo 368-2 del ET). |

|

08 |

Retención de timbre nacional |

El impuesto de timbre grava los documentos, instrumentos públicos y documentos privados, incluidos los títulos valores, que se otorguen o acepten en el país, o que se otorguen fuera del país, pero se ejecuten en el territorio nacional o generen obligaciones en el mismo, en los que se haga constar la constitución, existencia, modificación o extinción de obligaciones, al igual que su prórroga o cesión, cuya cuantía sea superior a las 6.000 UVT, en los cuales intervenga como otorgante, aceptante o suscriptor una entidad pública, una persona jurídica o asimilada, o una persona natural que tenga la calidad de comerciante, que en el año inmediatamente anterior tuviese unos ingresos brutos o un patrimonio bruto superior a 30.000 UVT. Deberán responder como agentes de retención, además de los que señale el reglamento: 1. Las personas naturales y asimiladas, cuando reúnan las condiciones previstas en el artículo 519 del ET, y las personas jurídicas y asimiladas que, teniendo el carácter de contribuyentes del impuesto, intervengan como contratantes, aceptantes, emisores o suscriptores en los documentos. 2. Los notarios, por las escrituras públicas (ver los cambios de tarifa introducidos por la Ley 2277 de 2022 en el parágrafo 3 adicionado al artículo 519 del ET). 3. Las entidades públicas del orden nacional, departamental o municipal, cualquiera que sea su naturaleza jurídica. 4. Los agentes diplomáticos del Gobierno colombiano, por los documentos otorgados en el exterior. El impuesto de timbre que se cause en el exterior será recaudado por los agentes consulares, y su declaración y pago estará a cargo del Ministerio de Relaciones Exteriores en la forma como lo determine el reglamento, sin que se generen intereses moratorios. De la suma recaudada en el exterior por concepto del impuesto de timbre se descontarán los costos de giro y transferencia (artículo 518 del ET). |

|

09 |

Retención en la fuente en el impuesto sobre las ventas |

Tienen esta responsabilidad quienes adquieran bienes o servicios gravados y estén expresamente señalados como agentes de retención en ventas, conforme a lo expuesto en el artículo 437-2 del ET: 1. Las siguientes entidades estatales: - La nación. - Departamentos administrativos. - El distrito capital y distritos especiales. - Áreas metropolitanas. - Asociaciones de municipios. - Municipios. - Establecimientos públicos. - Empresas industriales y comerciales del Estado. - Sociedades de economía mixta en las que el Estado tenga participación superior al 50 %. - Entidades descentralizadas indirectas y directas. - Demás personas jurídicas en las que exista una participación pública mayoritaria, cualquiera que sea la denominación que se adopte. 2. Grandes contribuyentes, sean o no responsables del IVA, y los agentes de retención en el impuesto sobre las ventas. 3. Quienes siendo responsables del IVA contraten con personas o entidades sin domicilio o residencia en el país la prestación de servicios gravados en el territorio nacional, en relación con dichos servicios. 4. Las entidades emisoras de tarjetas de crédito y de débito y sus asociaciones, en el momento del correspondiente pago o abono en cuenta a las personas o establecimientos afiliados. 5. La Unidad Administrativa de Aeronáutica Civil, por el 100 % del impuesto sobre las ventas que se cause en la venta de aerodinos. 6. Los proveedores de sociedades de comercialización internacional que adquieran bienes corporales muebles o servicios gravados de personas responsables del IVA. 7. Las entidades emisoras de tarjetas de crédito y de débito, los vendedores de tarjetas prepago, los recaudadores de efectivo a cargo de terceros y los demás que designe la Dian en el momento del correspondiente pago o abono en cuenta a los prestadores desde el exterior de los siguientes servicios electrónicos o digitales, cuando el proveedor del servicio se acoja voluntariamente a este sistema alternativo de pago del impuesto: a. Suministro de servicios audiovisuales (entre otros, de música, videos, películas y juegos de cualquier tipo, así como la radiodifusión de cualquier tipo de evento). b. Servicios prestados a través de plataformas digitales. c. Suministro de servicios de publicidad online. d. Suministro de enseñanza o entrenamiento a distancia. e. Suministro de derechos de uso o explotación de intangibles. f. Otros servicios electrónicos o digitales con destino a usuarios ubicados en Colombia. 8. Los responsables del IVA cuando adquieran bienes corporales muebles o servicios gravados de personas inscritas al régimen simple de tributación. 9. De acuerdo con el parágrafo 3 del artículo 437-2 del ET, los prestadores de servicios electrónicos o digitales podrán acogerse voluntariamente al sistema de retención previsto en el numeral 7 de este listado, y la Dian, a través de una resolución, indicará el listado de prestadores de servicios desde el exterior a los que se les deberá practicar la retención. Esto solo será aplicable a los prestadores de servicios electrónicos o digitales que: a. Realicen de forma exclusiva una o varias actividades de las enunciadas en el numeral 7 de este listado, y se presten a usuarios en Colombia. b. No se hayan acogido al sistema de declaración bimestral del IVA y se acojan voluntariamente a este sistema alternativo de pago del impuesto. c. El valor facturado, cobrado y/o exigido a los usuarios ubicados en Colombia corresponda a la base gravable del IVA por los servicios electrónicos o digitales. |

|

10 |

Obligado aduanero |

Aquella persona natural o jurídica que interviene directa o indirectamente en las operaciones de importación y/o exportación de bienes y/o servicios y/o de tránsito aduanero. |

|

13 |

Gran contribuyente |

Persona o entidad catalogada como tal por el director de la Dian mediante resolución. |

|

14 |

Informante de exógena |

Persona natural o jurídica obligada a atender los requerimientos de información efectuados por la Dian. |

|

15 |

Autorretenedor |

El director de Impuestos y Aduanas Nacionales tendrá la competencia para autorizar o designar a las personas o entidades que deberán actuar como autorretenedores, los cuales son catalogados como tal mediante una resolución proferida por la Dian. Para obtener la autorización para actuar como autorretenedor, los interesados deberán cumplir los siguientes requisitos establecidos en la Resolución 005707 de agosto 5 de 2019: 1. Ser residente en el país en caso de las personas naturales o tener domicilio en el país si se trata de personas jurídicas, responsables del impuesto sobre la renta en el régimen ordinario o de ingresos y patrimonio. 2. Que la inscripción en el registro único tributario –RUT– sea igual o superior a tres (3) años, y que en dicho registro el contribuyente se encuentre activo y la información actualizada. 3. Haber obtenido ingresos brutos en el año gravable anterior superiores a ciento treinta mil (130.000) unidades de valor tributario –UVT– vigentes a la fecha de la solicitud. 4. Tener un número superior a cincuenta (50) clientes que le practiquen retención en la fuente, que reúnan las exigencias previstas en los artículos 368 y 368-2 del ET. 5. No encontrarse en proceso de liquidación, reestructuración, reorganización, concordato o toma de posesión o no haber suscrito acuerdo de reestructuración o reorganización. 6. No haber presentado pérdidas fiscales en los cinco (5) períodos gravables anteriores a la fecha de presentación de la solicitud. 7. Encontrarse al día en el cumplimiento de sus obligaciones tributarias, aduaneras y cambiarias, en cuanto a presentación y pago de las mismas, a la fecha de la radicación de la solicitud. 8. No encontrarse incurso dentro de las causales de suspensión de la autorización para actuar como autorretenedor de que tratan los numerales 2 y 3 del artículo 4 de la Resolución 005707 de agosto 5 de 2019. |

|

16 |

Obligación de facturar por ingresos de bienes y/o servicios excluidos |

Están obligadas a facturar por ingresos de bienes y/o servicios excluidos las personas jurídicas que únicamente venden bienes excluidos del impuesto sobre las ventas o prestan servicios no gravados. Si una persona natural únicamente vende bienes excluidos del impuesto sobre las ventas o presta servicios no gravados, tendrá la obligación de facturar cuando sobrepase los topes de ingresos brutos totales provenientes de la actividad superiores a 3.500 UVT (ver el literal “h” del artículo 1.6.1.4.2 del Decreto 1625 de 2016). |

|

17 |

Profesionales de compra y venta de divisas |

Persona natural o jurídica, diferente a casas de cambio, dedicada de manera profesional al ejercicio de la compra y venta de divisas en efectivo y cheques de viajero, responsables de inscribirse en el registro mercantil y ante la Dian. |

|

18 |

Precios de transferencia |

Para los contribuyentes del impuesto sobre la renta y complementario sometidos al régimen de precios de transferencia, de conformidad con el artículo 260-1 del ET y el artículo 1.2.2.1.2 del DUT 1625 de 2016. |

|

19 |

Productor y/o exportador de bienes exentos – Exportador de servicios exentos |

Tienen este código de responsabilidad quienes sean productores y/o exportadores de bienes exentos. Dichos bienes son aquellos cuya venta o importación se encuentra gravada a la tarifa cero (0 %). El listado de estos bienes está expuesto en el artículo 477 del ET. Es importante tener en cuenta que, de acuerdo con los parágrafos 2 y 3 del ET, los productores de estos bienes son responsables del IVA, están obligados a llevar contabilidad para efectos fiscales y son susceptibles de devolución o compensación de saldos a favor (ver artículos 815, 816, 850 y 855 del ET). También son exentos del impuesto sobre las ventas los servicios que sean prestados en el país en desarrollo de un contrato escrito y se utilicen exclusivamente en el exterior por empresas o personas sin negocios o actividades en Colombia, de acuerdo con los requisitos que señale el reglamento (artículo 481 del ET). |

|

20 |

Obtención de NIT |

Persona natural no obligada a expedir factura o documento equivalente que requiera la expedición del NIT para ser incluido en el documento soporte (que expide el comprador o el vendedor) para la procedencia de costos, deducciones e impuestos descontables por el adquiriente del bien o servicio. Quien diligencie esta responsabilidad debe presentar constancia de la persona natural o jurídica que adquiere el bien o servicio. |

|

21 |

Declarar el ingreso o salida del país de divisas o moneda legal colombiana |

Persona natural o jurídica declarante o su mandatario y empresa de transporte de valores autorizada que debe cumplir con la obligación cambiaria de declarar el ingreso o salida del país de divisas o moneda legal colombiana en efectivo o de títulos representativos de dinero, por un monto superior a diez mil dólares de los Estados Unidos de América (USD 10.000), o su equivalente en otras monedas (ver el formulario 530 expedido por la Dian). |

|

22 |

Obligado a cumplir deberes formales a nombre de terceros |

Las personas naturales que actúan en calidad de representantes legales, mandatarios, delegados, apoderados y representantes en general que deban suscribir declaraciones, presentar información y cumplir otros deberes formales a nombre del contribuyente, responsable, agente retenedor, declarante o informante, en materia tributaria, aduanera o cambiaria. Así mismo, deben cumplir con esta inscripción los revisores fiscales y contadores que deban suscribir declaraciones por disposición legal. Cuando el obligado se encuentre inscrito en el RUT en virtud de otras responsabilidades y obligaciones a las que esté sujeto, en todo caso deberá proceder a la actualización del RUT con la nueva responsabilidad. |

|

23 |

Agente de retención en el impuesto sobre las ventas |

Los que de forma exclusiva mediante resolución de la Dian se designen como agentes de retención en el impuesto sobre las ventas (artículo 437-2 del ET; ver texto expuesto en el numeral 9 de este listado). |

|

24 |

Declaración informativa consolidada de precios de transferencia |

Para los obligados a presentar declaración informativa consolidada de acuerdo con el artículo 260-8 y 260-9 del ET y el artículo 3 del Decreto 4349 de 2004. |

|

26 |

Declaración informativa individual de precios de transferencia |

Para los contribuyentes que de acuerdo con el artículo 260-8 y 260-9 del ET y el artículo 2 del Decreto 4349 de 2004 tengan la obligación de presentar declaración informativa Individual. |

|

32 |

Impuesto nacional a la gasolina y al ACPM |

El artículo 218 de la Ley 1819 de 2016 modificó el artículo 167 de la Ley 1607 de 2012, mediante el cual se creó el impuesto nacional a la gasolina y al ACPM. Los hechos generadores de este impuesto son la venta, retiro e importación para el consumo propio, o la importación para el comercio de tales combustibles. Se causa en una sola etapa frente al hecho que ocurra primero, de la siguiente manera: - En las ventas efectuadas por los productores: en la fecha de emisión de la factura. - En los retiros para consumo de los productores: en la fecha de retiro. - En las importaciones: en las fechas en las que se nacionalice la gasolina o el ACPM. Los sujetos pasivos del impuesto son los siguientes: - El adquiriente de la gasolina o el ACPM del productor o importador. - El productor, cuando efectúe retiros para consumo propio. - El importador, cuando previa nacionalización realice retiros para consumo propio. |

|

33 |

Impuesto nacional al consumo |

Son responsables del impuesto al consumo el prestador del servicio de telefonía móvil, internet, navegación móvil y servicio de datos (ver el artículo 512-2 del ET); el vendedor de bienes corporales muebles de producción doméstica o importados (ver artículos 512-3, 512-4 y 512-5 del ET); el prestador del servicio de expendio de comidas y bebidas (sin importar si se consumen en el lugar, se lleven por el comprador o se entreguen a domicilio; ver los artículos 426, 512-8, 512-9, 512-10, 512-11 y 512-12 del ET); el importador como usuario final, el vendedor de los bienes sujetos al impuesto al consumo y en la venta de vehículos usados el intermediario profesional. De igual manera, estará sujeto al impuesto nacional al consumo la entrega a cualquier título de bolsas plásticas cuya finalidad sea cargar o llevar productos enajenados por los os establecimientos comerciales que las entreguen (artículo 512-15 del ET). Estarán sujetas al impuesto nacional al consumo de cannabis, las ventas de productos transformados a partir de cannabis psicoactivo o no psicoactivo (ver artículos 512-17 al 512-21 del ET). Nota: este impuesto no es aplicable a las actividades de expendio de bebidas y comidas bajo franquicias. |

|

Artículo 512-13. No serán responsables del impuesto nacional al consumo de restaurantes y bares a que hace referencia el numeral 3 del artículo 512-1 del ET, las personas naturales que cumplan la totalidad de las siguientes condiciones: a) Que en el año anterior hubieren obtenido ingresos brutos totales, provenientes de la actividad, inferiores a 3.500 UVT; b) Que tengan máximo un establecimiento de comercio, sede, local o negocio donde ejercen su actividad. |

||

|

36 |

Establecimiento permanente |

De acuerdo con el artículo 20-1 del ET, adicionado por el artículo 86 de la Ley 1607 de 2012, es un establecimiento permanente un lugar fijo de negocios ubicado en el país, a través del cual una empresa extranjera, ya sea sociedad o cualquier otra entidad extranjera, o persona natural sin residencia en Colombia, según el caso, realiza toda o parte de su actividad. Cumplen esta definición las sucursales de sociedades extranjeras, las agencias, oficinas, fábricas, talleres, minas, canteras, pozos de petróleo y gas o cualquier otro lugar de extracción o explotación de recursos naturales; también una persona (que no sea agente independiente) cuando actúe por cuenta de una empresa extranjera y ejecute actos o contratos que sean vinculantes para la empresa (a excepción de las actividades de carácter auxiliar o preparatorio; ver el parágrafo 2 del artículo mencionado). |

|

39 |

Proveedor de servicios tecnológicos –PST– |

Son responsables las personas jurídicas habilitadas para generar, entregar o transmitir la factura electrónica (ver artículo 616-4 del ET). |

|

41 |

Declaración anual de activos en el exterior |

Según el artículo 607 del ET, modificado por el artículo 63 de la Ley 2277 de 2022, los contribuyentes del impuesto sobre la renta y complementario que posean activos en el exterior están sujetos a este impuesto respecto de sus ingresos de fuente nacional y extranjera y de su patrimonio poseído dentro y fuera del país. También estarán obligados los contribuyentes de regímenes sustitutivos del impuesto sobre la renta (ejemplo: el SIMPLE). La obligación de presentar la declaración de activos en el exterior solamente será aplicable cuando el valor patrimonial de los activos del exterior poseídos al 1 de enero de cada año sea superior a dos mil (2.000) UVT. |

|

42 |

Obligado a llevar contabilidad |

Según lo dispuesto en el artículo 19 del Código de Comercio, está obligado a llevar contabilidad de todas sus operaciones diarias, y conforme a las prescripciones legales, todo aquel que sea considerado comerciante (ver los artículos 20 y 23 del Código de Comercio) y todo el que pretenda hacer valer dicha contabilidad como medio de prueba (artículos 772 y 774 del ET). |

|

45 |

Autorretenedor de rendimientos financieros |

Son todos los contribuyentes que establece el literal “b” del artículo 1.2.4.2.43 del Decreto 1625 de 2016, reglamentados bajo la Resolución 000055 del 11 de octubre de 2017 (los demás contribuyentes del impuesto sobre la renta y complementarios autorizados por la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales –Dian–, los cuales son catalogados como tal mediante una resolución proferida por la Dian en cumplimiento de los requisitos establecidos en la Resolución 000055 del 11 de octubre de 2017). |

|

46 |

IVA de prestadores de servicios desde el exterior |

Quienes no tengan residencia ni domicilio en Colombia y presten, desde el exterior, servicios gravados con IVA en el territorio nacional a sujetos que no estén en la obligación de practicarles retención (ver los numerales 3 y 8 y el parágrafo 3 del artículo 437-2 del ET). De conformidad con lo dispuesto en el parágrafo 3 del artículo 420 del Estatuto Tributario, se entenderá que el servicio es prestado en el territorio nacional cuando el usuario directo o destinatario de los servicios tenga su residencia fiscal, su domicilio, establecimiento permanente, o la sede de su actividad económica en Colombia. |

|

47 |

Régimen simple de tributación |

Para aquellas personas naturales y jurídicas residentes que opten por este modelo de tributación opcional de determinación integral que sustituye el impuesto sobre la renta y el impuesto sobre las ventas (cuando se trate de tiendas pequeñas, minimercados, micromercados y peluquerías), e integra el impuesto nacional al consumo y el impuesto de industria y comercio consolidado (ver los artículos 903 al 916 del ET). |

|

48 |

Impuesto sobre las ventas |

Este código reemplaza al antiguo código 11 que mencionaba el régimen común del IVA. Se consideran como responsables del IVA quienes realicen actividades gravadas con este impuesto, a excepción de quienes cumplan con las condiciones mencionadas en el parágrafo 3 del artículo 437 del ET (adicionado por el artículo 4 de la Ley 1943 de 2018), las cuales son las que exponemos en el siguiente código 49. |

|

49 |

No responsable del IVA |

Este código reemplaza al antiguo código 12 que mencionaba el régimen simplificado del IVA. Se consideran como no responsables del IVA quienes cumplan con la totalidad de las condiciones expuestas en el parágrafo 3 del artículo 437 del ET (adicionado por el artículo 4 de la Ley 2010 de 2019), las cuales son: 1. Que en el año anterior o en el año en curso hubieren obtenido ingresos brutos totales provenientes de la actividad, inferiores a 3.500 UVT. 2. Que no tengan más de un establecimiento de comercio, oficina, sede, local o negocio donde ejerzan su actividad. 3. Que en el establecimiento de comercio, oficina, sede, local o negocio no se desarrollen actividades bajo franquicia, concesión, regalía, autorización o cualquier otro sistema que implique la explotación de intangibles. 4. Que no sean usuarios aduaneros. 5. Que no hayan celebrado en el año inmediatamente anterior ni en el año en curso contratos de venta de bienes y/o prestación de servicios gravados por valor individual, igual o superior a 3.500 UVT. 6. Que el monto de sus consignaciones bancarias, depósitos o inversiones financieras durante el año anterior o durante el respectivo año no supere la suma de 3.500 UVT. El parágrafo 4 del artículo 437 del ET, modificado por el artículo 74 de la Ley 2277 de 2022, indica que no serán responsables del impuesto sobre las ventas –IVA– los contribuyentes del impuesto unificado bajo el régimen simple de tributación –SIMPLE– cuando únicamente desarrollen una o más actividades establecidas en el numeral 1 del artículo 908 del Estatuto Tributario. Tampoco serán responsables del impuesto sobre las ventas –IVA– los contribuyentes personas naturales del impuesto unificado bajo el SIMPLE cuando sus ingresos brutos sean inferiores a tres mil quinientos (3.500) UVT. Finalmente, el parágrafo 5 del artículo 437 del ET menciona que los límites de que trata el parágrafo 3 de este artículo serán 4.000 UVT para aquellos prestadores de servicios personas naturales que derivan sus ingresos de contratos con el Estado. |

|

50 |

No responsable de consumo en restaurantes y bares |

Este código reemplaza el antiguo código 34 que mencionaba al régimen simplificado del impuesto nacional al consumo de restaurantes y bares. De acuerdo con el artículo 512-13 del ET (modificado por el artículo 28 de la Ley 2010 de 2019), no son responsables de este impuesto las personas naturales dedicadas a las actividades de restaurantes y bares (las cuales involucran cafeterías, panaderías, pastelerías, heladerías y fruterías, siempre y cuando no involucren la explotación de franquicias; ver artículos 426, 512-1 y 512-8 del ET, los cuales fueron modificados con los artículos 2, 27 y 160 de la Ley 2010 de 2019), bajo la salvedad de que cumplan los siguientes requisitos: 1. Que sus ingresos brutos provenientes solamente de las actividades de bares y restaurantes durante el año anterior no superen las 3.500 UVT. 2. Que no tengan más de un establecimiento, sede, local o negocio. |

|

52 |

Facturador electrónico |

Tienen esta responsabilidad quienes sean facturadores electrónicos con validación previa (ver la Resolución 000042 de mayo 5 de 2020, modificada por las resoluciones 000094 y 000099 de 2020, y 000012 de 2021). |

|

53 |

Persona jurídica no responsable del IVA |

No serán responsables del IVA para 2023 los contribuyentes del impuesto unificado bajo el régimen simple de tributación –SIMPLE– cuando únicamente desarrollen una o más actividades establecidas en el numeral 1 del artículo 908 del ET (modificado por el artículo 44 de la Ley de reforma tributaria 2277 de diciembre 13 de 2022), de conformidad con el parágrafo 4 del artículo 437 del ET (adicionado por el artículo 56 de la Ley 2155 de 2021 y modificado con el artículo 74 de la Ley 2277 de 2022). |

|

54 |

Intercambio automático de información CRS |

Institución financiera sujeta a reportar CRS de acuerdo con la regulación del artículo 6 de la Ley 1661 de 2013 y el artículo 631-4 del ET, modificado por el artículo 15 de la Ley 2155 de 2021. |

|

55 |

Informante de beneficiarios finales |

Persona jurídica, estructura sin personería jurídica o estructura similar obligada al reporte de beneficiarios finales (ver el artículo 65 de la Ley de Inversión Social 2155 de 2021, el cual deroga el parágrafo 4 del artículo 23-1 del ET; ver también los artículos 631-5 y 631-6 del Estatuto Tributario, creados con los artículos 16 y 17 de la Ley de Inversión Social 2155 de 2021, que reúne la definición de beneficiarios finales y el registro único de beneficiarios finales). |

|

56 |

Impuesto al carbono |

El impuesto al carbono es un gravamen que recae sobre el contenido de carbono de todos los combustibles fósiles, incluyendo todos los derivados de petróleo y todos los tipos de gas fósil que sean usados con fines energéticos, siempre que sean usados para combustión. El hecho generador del impuesto al carbono es la venta dentro del territorio nacional, retiro, importación para el consumo propio o importación para la venta de combustibles fósiles y se causa en una sola etapa respecto del hecho generador que ocurra primero. Tratándose de gas y de derivados de petróleo, el impuesto se causa en las ventas efectuadas por los productores, en la fecha de emisión de la factura; en los retiros para consumo de los productores, en la fecha del retiro; en las importaciones, en la fecha en que se nacionalice el gas o el derivado de petróleo. El sujeto pasivo del impuesto será quien adquiera los combustibles fósiles, del productor o el importador; el productor cuando realice retiros para consumo propio; y el importador cuando realice retiros para consumo propio. Son responsables del impuesto, tratándose de derivados de petróleo, los productores y los importadores; independientemente de su calidad de sujeto pasivo, cuando se realice el hecho generador. |

|

58 |

Intercambio Automático de Información FATCA |

Institución financiera sujeta a reportar FATCA de acuerdo con la regulación del artículo 4 de la Ley 1666 de 2013 y el artículo 631-4 del Estatuto Tributario. |

|

59 |

Autorretención especial renta |

A partir del primero (1) de enero de 2017, tienen la calidad de autorretenedores a título de impuesto sobre la renta y complementario de que trata el parágrafo segundo del artículo 365 del Estatuto Tributario y conforme a lo previsto en el artículo 1.2.6.6 del DUT 1625 de 2016, los contribuyentes y responsables que cumplan con las siguientes condiciones: 1. Que se trate de sociedades nacionales y sus asimiladas, contribuyentes declarantes del impuesto sobre la renta y complementario o de los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras o sin residencia. 2. Que las sociedades de las que trata el numeral 1 de este artículo, estén exoneradas del pago de las cotizaciones al Sistema General de Seguridad Social en Salud y del pago de los aportes parafiscales a favor del Servicio Nacional del Aprendizaje –Sena–, del Instituto Colombiano de Bienestar Familiar –ICBF– y las cotizaciones al régimen contributivo de salud, respecto de los trabajadores que devenguen, individualmente considerados, menos de diez (10) salarios mínimos mensuales legales vigentes, por sus ingresos de fuente nacional obtenidos mediante sucursales y establecimientos permanentes, de conformidad con el artículo 114-1 del Estatuto Tributario, adicionado por el artículo 65 de la Ley 1819 de 2016. |

|

60 |

Autorretención por concepto de intereses y rendimientos financieros de entidades vigiladas por la Superintendencia Financiera de Colombia |

El artículo 1.2.4.2.43 del Decreto 1625 de 2016 estableció que pueden actuar como autorretenedores por concepto de rendimientos financieros los contribuyentes del impuesto sobre la renta y complementario, sujetos a retención en la fuente por concepto de rendimientos financieros, sometidos a la inspección, vigilancia y control de la Superintendencia Financiera de Colombia. El numeral 1 del artículo 1.2.4.2.84. del Decreto 1625 de 2016 establece: 1. Autorretención y retención en la fuente. Las entidades sometidas a la vigilancia de la Superintendencia Financiera de Colombia actuarán como autorretenedores de rendimientos financieros en las operaciones de reporto o repo, simultáneas y de transferencia temporal de valores que celebren. Cuando quien celebre la operación de reporto o repo, simultánea o de transferencia temporal de valores no sea una entidad vigilada por la Superintendencia Financiera de Colombia, la retención en la fuente por concepto de rendimientos financieros será practicada por el intermediario de valores del adquirente inicial para el caso de las operaciones de reporto o repo y simultáneas, y del originador en el caso de las operaciones de transferencia temporal de valores. El parágrafo 2 del artículo 1.2.4.2.85. Decreto 1625 de 2016 establece: Para efectos de lo establecido en el presente artículo, todas las entidades vigiladas por la Superintendencia Financiera de Colombia tendrán la calidad de autorretenedoras por concepto de intereses o rendimientos financieros, independientemente de que el pago o abono en cuenta provenga de una persona natural o de una persona jurídica que no tenga la calidad de agente retenedor. |

|

61 |

Autorretención por concepto de comisiones de entidades vigiladas por la Superintendencia Financiera de Colombia |

El parágrafo 2 del artículo 1.2.4.3.3. del Decreto 1625 de 2016 estableció que las entidades vigiladas por la Superintendencia Financiera de Colombia actuarán como autorretenedores del impuesto sobre la renta y complementarios por concepto de comisiones, independientemente de que el pago o abono en cuenta provenga de una persona natural o de una persona jurídica que no tenga la calidad de agente retenedor. |

|

62 |

Impuesto nacional sobre productos plásticos un solo uso |

El impuesto nacional sobre productos plásticos es el que grava la venta, el retiro para consumo propio o la importación para consumo propio, de los productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes. |

|

63 |

Impuestos a las bebidas ultraprocesada azucaradas |

El impuesto a las bebidas ultraprocesadas azucaradas está constituido por: 1. En la producción, la venta, el retiro de inventarios o los actos que impliquen la transferencia de dominio a título gratuito u oneroso. 2. En la importación estarán sujetas a este impuesto, en función de su nivel de azúcar añadido, las bebidas ultraprocesadas azucaradas, así como los concentrados, polvos y jarabes que, después de su mezcla o dilución permiten la obtención de bebidas azucaradas. Se considera como bebida ultraprocesada azucarada la bebida líquida que no tenga un grado alcohólico volumétrico superior a cero coma cinco por ciento (0,5%) vol., y a la cual se le ha incorporado cualquier azúcar añadido. En esta definición se incluyen bebidas gaseosas o carbonatadas, bebidas a base de malta, bebidas tipo té o café, bebidas a base de fruta en cualquier concentración, refrescos, zumos y néctares de fruta, bebidas energizantes, bebidas deportivas, refrescos, aguas saborizadas y mezclas en polvo. Se consideran concentrados, polvos y jarabes las esencias o extractos de sabores que permitan obtener bebidas saborizadas y los productos con o sin edulcorantes o saboreadores, naturales, artificiales o sintéticos, adicionados o no, de jugo, pulpa o néctar, de frutas, de verduras o legumbres y otros aditivos para alimentos, así como las mezclas a base de harina, fécula, extracto de malta y almidón. Se consideran azúcares añadidos los monosacáridos y/o disacáridos que se adicionan durante el procesamiento de alimentos o se empaquetan como tales, e incluyen aquellos contenidos en los jarabes, en los concentrados de jugos de frutas o vegetales. No se considera azúcar añadido los edulcorantes sin aporte calórico. |

|

64 |

Impuesto producto comestible ultraprocesado industrial |

Impuesto a los productos comestibles ultraprocesados industrialmente y/o con alto contenido de azúcares añadidos, sodio o grasas saturadas está constituido por: 1. En la producción, la venta, el retiro de inventarios o los actos que impliquen la transferencia de dominio a título gratuito u oneroso. 2. La importación. Estarán sujetos a este impuesto los productos comestibles ultraprocesados que como ingredientes se les haya adicionado azúcares, sal/sodio y/o grasas. Los productos ultraprocesados son formulaciones industriales elaboradas a partir de sustancias derivadas de los alimentos o sintetizadas de otras fuentes orgánicas. Algunas sustancias empleadas para elaborar los productos ultraprocesados, como grasas, aceites, almidones y azúcar, derivan directamente de alimentos. Otras se obtienen mediante el procesamiento adicional de ciertos componentes alimentarios, como la hidrogenación de los aceites (que genera grasas trans tóxicas), la hidrólisis de las proteínas y la “purificación” de los almidones. La gran mayoría de los ingredientes en la mayor parte de los productos ultraprocesados son aditivos (aglutinantes, cohesionantes, colorantes, edulcorantes, emulsificantes, espesantes, espumantes, estabilizadores, “mejoradores” sensoriales como aromatizantes y saborizantes, conservadores, saborizantes y solventes). Los productos ultraprocesados son formulaciones industriales principalmente a base de sustancias extraídas o derivadas de alimentos, además de aditivos y cosméticos que dan color, sabor o textura para intentar imitar a los alimentos. Tienen un elevado contenido en azúcares añadidos, grasa total, grasas saturadas y sodio, y un bajo contenido en proteína, fibra alimentaria, minerales y vitaminas, en comparación con los productos, platos y comidas sin procesar o mínimamente procesados. Se entenderá por producto ultraprocesado que se les haya adicionado sal/sodio; aquellos a los que durante el proceso de elaboración se haya utilizado como ingrediente o aditivo cualquier sal o aditivo que contenga sodio o cualquier ingrediente que contenga sales de sodio agregadas. Se entenderá por producto ultraprocesado que se les haya adicionado grasas; aquellos a los que durante el proceso de elaboración se haya utilizado como ingrediente grasas vegetales o animales, aceites vegetales parcialmente hidrogenados (manteca vegetal crema vegetal o margarina) e ingredientes que los contengan agregados. Se consideran azúcares añadidos los monosacáridos y/o disacáridos que se adicionan durante el procesamiento de alimentos o se empaquetan como tales, e incluyen aquellos contenidos en los Jarabes, en los concentrados de jugos de frutas o vegetales. Se entenderá por producto alimenticio procesado y/o ultraprocesado que se les haya adicionado azúcares a aquellos a los que durante el proceso de elaboración se les hayan añadido azúcares según la definición del inciso anterior. |

|

65 |

Renta Presencia económica significativa Colombia –PES– |

Se encuentran sometidos al impuesto sobre la renta y complementarios las personas no residentes o entidades no domiciliadas en el país con presencia económica significativa en Colombia sobre los ingresos provenientes de la venta de bienes y/o prestación de servicios a favor de clientes y/o usuarios ubicados en el territorio nacional. La sujeción al impuesto sobre la renta aquí contemplada estará condicionada a las siguientes reglas: 1. Para la comercialización de bienes y/o servicios, se entenderá que una persona no residente o entidad no domiciliada tendrá una presencia económica significativa en Colombia cuando: 1.1. Se mantenga interacción(es) deliberada(s) y sistemática (s) en el mercado colombiano, esto es, con cliente(s) y/o usuario(s) ubicado(s) en el territorio nacional: y 2. Durante el año gravable anterior o en el año gravable en curso, hubiere obtenido u obtenga ingresos brutos de treinta y un mil trescientas (31.300) UVT o más por transacciones que involucren venta de bienes con cliente(s) y/o usuario(s) ubicado(s) en el territorio nacional, y 2. Para la prestación de servicios digitales desde el exterior se encuentran sujetos al impuesto sobre la renta, siendo necesario cumplir los numerales anteriores, las personas que presten cualquiera de los siguientes: 2.1. Los servicios de publicidad online, 2.2. Los servicios de contenidos digitales, sean online o descargables, incluyendo las aplicaciones móviles, libros electrónicos, música y películas. 2.3. Los servicios de transmisión libre, incluyendo programas de televisión, películas, streaming música, transmisión multimedia podcasts y cualquier forma de contenido digital. 2.4. Cualquier forma de monetización de información y/o datos de usuarios ubicados en el territorio nacional y que han sido generados por la actividad de dichos usuarios en mercados digitales. 2.5. Los servicios online de plataformas de intermediación. 2.6. Las suscripciones digitales a medios audiovisuales incluyendo, entre otras, noticias, magacines, periódicos, música, vídeo, juegos de cualquier tipo. 2.7. La gerencia, administración o manejo de datos electrónicos incluyendo el almacenamiento web, almacenamiento de datos en línea, servicios de intercambio de archivos o de almacenamiento en /a nube. 2.8. Los servicios o el licenciamiento de motores de búsqueda online, estandarizados o automatizados, incluyendo software personalizado. 2.9. El suministro de derecho de uso o explotación de intangibles. 2.10. Otros servicios electrónicos o digitales con destino a usuarios ubicados en el territorio nacional. 2.11. Cualquier otro servicio prestado a través de un mercado digital con destino a usuarios ubicados en el territorio nacional. |

|

Responsabilidades tributarias relacionadas en el RUT ¿Cuáles son las responsabilidades tributarias que puede tener un contribuyente en el RUT? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Requisito para eliminar código de responsabilidad 48 en el RUT ¿Qué requisitos especiales se deben cumplir para eliminar en el RUT el código de responsabilidad “48-responsable del IVA”? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Listado de códigos de responsabilidades tributarias (casilla 53 del RUT)

La casilla 53 del registro único tributario –RUT– es una de las más importantes, pues expone las responsabilidades tributarias que le aplican al contribuyente.

Compartimos una matriz con los códigos y descripciones de cada una de estas responsabilidades en versión Excel u online en Data Studio.

|

1.5. ACTUALIZACIÓN DE LA CASILLA 89 DEL RUT PARA INSCRITOS EN EL SIMPLE

El artículo 44 de la Ley 2277 del 13 de diciembre de 2022 introdujo algunos cambios al artículo 908 del Estatuto Tributario, entre lo que establece que desde el año 2023 los contribuyentes que pertenecen al régimen simple deberán usar 6 tablas para liquidar su anticipo bimestral y el impuesto anual. Así las cosas, en la casilla 89 del RUT deberán figurar los nuevos códigos para identificar la tabla con que cada contribuyente liquidará su impuesto.

En este orden de ideas, a continuación, presentamos los códigos que deberán utilizar:

- Código 100 – Si el impuesto lo liquidan con la tabla 1 del artículo 908 del Estatuto Tributario (tiendas, minimercados y peluquerías).