Actualizado: 2 julio, 2025 (hace 2 meses)

Aquí hablaremos sobre...

- Costos y gastos para tomar en la subcédula de rentas de trabajo laborales

- Costos y gastos para tomar en la subcédula de rentas de trabajo no laborales (honorarios, comisiones, servicios)

- Costos y gastos para tomar en la subcédula de rentas de capital y rentas de trabajo no laborales

- Costos y gastos en la cédula de pensiones y de dividendos y participaciones

Conocer qué costos y gastos se pueden imputar en cada cédula de la declaración de renta de personas naturales es clave para evitar errores y optimizar la carga tributaria. Este análisis detalla las reglas aplicables según el tipo de cédula o subcédula en la que declare el contribuyente.

Las condiciones varían dependiendo de si los ingresos provienen de rentas laborales, no laborales, de capital, pensiones o dividendos. Mientras algunas subcédulas permiten deducir costos y gastos siempre que cumplan con requisitos formales y de causalidad, otras no lo permiten bajo ninguna circunstancia.

Costos y gastos para tomar en la subcédula de rentas de trabajo laborales

En esta subcédula no se aceptan costos y gastos, pero si es posible aplicar, por ejemplo, las rentas exentas sujetas al límite del artículo 336 del ET (ver los numerales 1 a 10 del artículo 206 del ET, como cesantías e intereses de cesantías, indemnizaciones por maternidad y el 25 % de los pagos laborales luego de restadas las demás rentas exentas, deducciones, etc.).

Costos y gastos para tomar en la subcédula de rentas de trabajo no laborales (honorarios, comisiones, servicios)

De acuerdo con el artículo 336 del ET y el artículo 1.2.1.20.5 del DUT 1625 de 2016 (modificado por el Decreto 2231 de 2023), los trabajadores independientes que utilizan esta subcédula pueden restar todos los costos y gastos necesarios para la obtención de los ingresos de esta subcédula.

Estos no tienen ningún límite e incluso pueden superar el valor del ingreso bruto, ya que fue eliminado el artículo 87 del ET, que antes imponía restricciones a los costos y gastos de los profesionales independientes.

En todo caso, con la aplicación del artículo 336-1 del ET (creado con el artículo 60 de la Ley 2277 de 2022), si los costos y gastos llegan a superar el 60 % del ingreso bruto, en tal caso será necesario marcar la casilla 140 del formulario 210.

Esto lo explica el Dr. Diego Guevara en el siguiente consultorio.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

“cuando el contribuyente percibe ingresos de un solo tipo de renta susceptible de asociar costos y gastos (es decir, únicamente rentas de trabajo no laborales, rentas de capital o rentas no laborales), entonces sí se aceptará que los costos y gastos asociados a esa renta formen una pérdida general”

Es importante considerar que el artículo 1.2.1.20.5 del DUT 1625 de 2016, modificado por el Decreto 2231 de diciembre de 2023, establece que cuando el contribuyente percibe ingresos de un solo tipo de renta susceptible de asociar costos y gastos (es decir, únicamente rentas de trabajo no laborales, rentas de capital o rentas no laborales), entonces sí se aceptará que los costos y gastos asociados a esa renta formen una pérdida general.

Sin embargo, si se perciben ingresos de dos o más de este tipo de rentas, los costos y gastos combinados que se asignen a las rentas de trabajo no laborales, rentas de capital o rentas no laborales deben cumplir la regla de que no deben superar al valor de tomar los ingresos brutos menos ingresos no gravados de esas tres rentas (el exceso de costos que incumpla esa regla se podrá usar a manera de compensación en los ejercicios siguientes).

Para recordar: según el artículo 177-1 del ET, no se pueden restar los costos y gastos asociados a los ingresos que primero se hayan restado como ingresos no gravados en dicha declaración de renta.

Además, las personas no obligadas a llevar contabilidad deben rechazarse como no deducible una parte de sus costos o gastos por intereses, en aplicación de las normas sobre el componente inflacionario (artículos 81 y 81-1 del ET).

Por su parte, tanto los obligados como los no obligados a llevar contabilidad deben someter los gastos por intereses al límite establecido por la norma de subcapitalización, de acuerdo con lo dispuesto en el artículo 118-1 del ET y en los artículos 1.2.1.18.60 al 1.2.1.18.66 del DUT 1625 de 2016.

En todo caso, para que los costos y gastos sean aceptados, deben estar debidamente soportados mediante facturas o documentos equivalentes a factura, cumplir con la norma de bancarización establecida en el artículo 771-5 del ET, y cuando aplique, atender las exigencias de nómina electrónica o con la emisión de mensajes especiales de aceptación para las compras a crédito (ver las resoluciones Dian 000013 de febrero de 2021 y 000085 de abril de 2022).

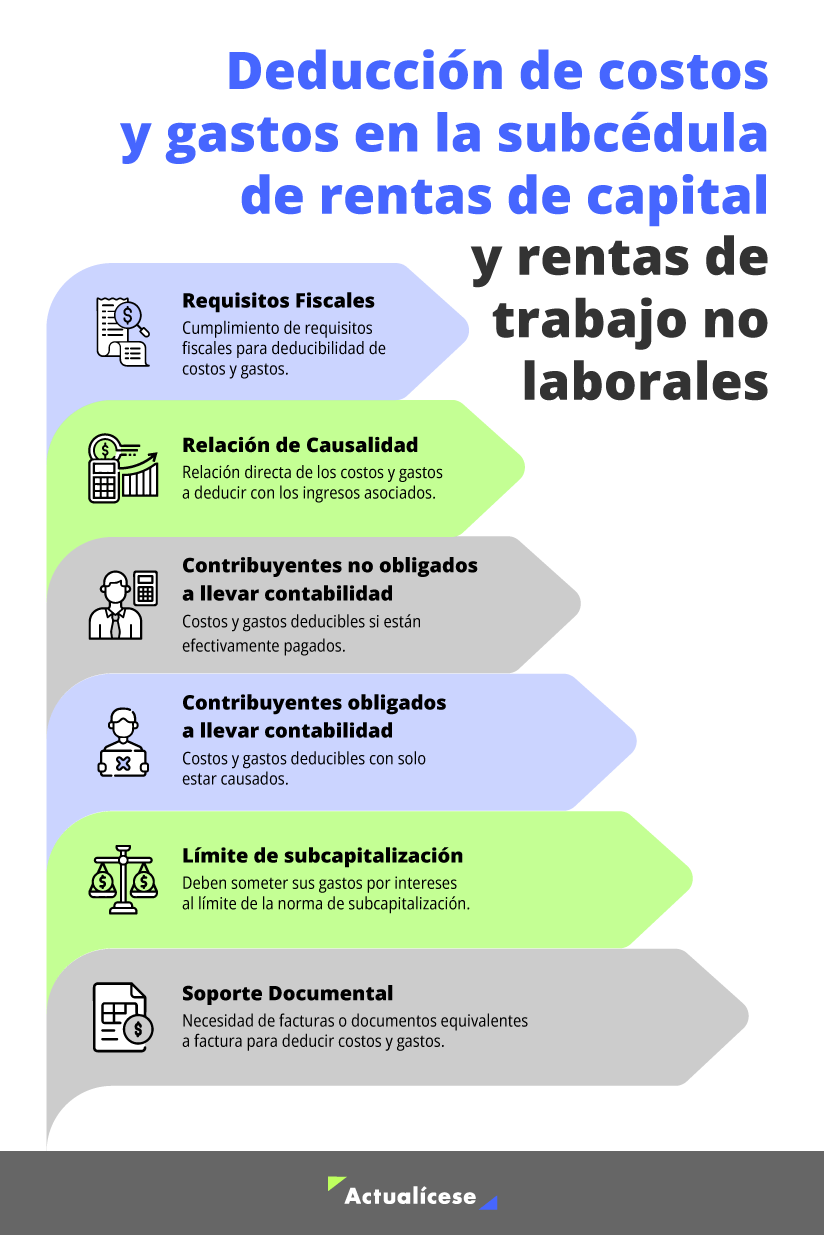

Costos y gastos para tomar en la subcédula de rentas de capital y rentas de trabajo no laborales

En estas subcédulas podrán restarse todos los costos y gastos que cumplan con los requisitos fiscales para ser deducibles y que guarden relación de causalidad con los ingresos asociados de este tipo de rentas. No obstante, se deben considerar las siguientes distinciones:

Contribuyentes no obligados a llevar contabilidad

Podrán restar los costos y gastos únicamente cuando hayan sido efectivamente pagados. Adicionalmente, deberán rechazar, como no deducible, una parte de sus costos o gastos por intereses, según lo establecido en las normas sobre el componente inflacionario.

Contribuyentes obligados a llevar contabilidad

Podrán restar los costos y gastos con solo estar causados, de conformidad con lo dispuesto en los artículos 58, 59, 104, 105, 107, 115, 115-1, 771-2, entre otros, del Estatuto Tributario.

Adicionalmente, tanto los obligados como los no obligados a llevar contabilidad deben someter los gastos por intereses al límite establecido por la norma de subcapitalización, de conformidad con lo dispuesto en el artículo 118-1 del ET y en los artículos 1.2.1.18.60 a 1.2.1.18.66 del DUT 1625 de 2016.

Finalmente, los obligados y no obligados a llevar contabilidad deben considerar que los costos y gastos serán aceptados siempre que estén debidamente soportados en facturas o documentos equivalentes a factura, y que además cumplan con la norma de bancarización del artículo 771-5 del ET.

Costos y gastos en la cédula de pensiones y de dividendos y participaciones

En el caso de estas dos cédulas no se podrán tomar costos y gastos. En el artículo 1.2.1.20.5 del DUT 1625 de 2016, modificado con el artículo 6 del Decreto 2231 de diciembre 22 de 2023, se lee:

Para los ingresos correspondientes a rentas de trabajo de la cédula general, con excepción de lo previsto en el inciso 2. de este artículo, y para las cédulas de pensiones y dividendos y participaciones, no proceden costos y gastos, de conformidad con lo previsto en los artículos 336, 337 y 343 del Estatuto Tributario.

Material relacionado: