Nuevos recursos

Prepárate para la reducción de jornada laboral en 2025: ajustes para empleadores y empleados

ACTUALIDAD - 4 julio, 2025

Sistema cedular en la renta de personas naturales en 2025: clasifica tus ingresos sin errores

ACTUALIDAD - 4 julio, 2025

Tips clave y errores frecuentes en la declaración de renta personas naturales en 2025

ACTUALIDAD - 4 julio, 2025

Pérdidas fiscales, renta presuntiva y tarifas especiales en la declaración de renta personas naturales en 2025

ACTUALIDAD - 3 julio, 2025

Control al límite de costos y gastos será clave en la declaración de renta personas naturales de 2025

ACTUALIDAD - 3 julio, 2025

Vigencias en la reforma laboral (Ley 2466 de 2025)explicadas artículo por artículo

ACTUALIDAD - 3 julio, 2025

¿Qué hacer si la cédula general arroja pérdida neta en la declaración de renta de persona natural de 2025?

ACTUALIDAD - 3 julio, 2025

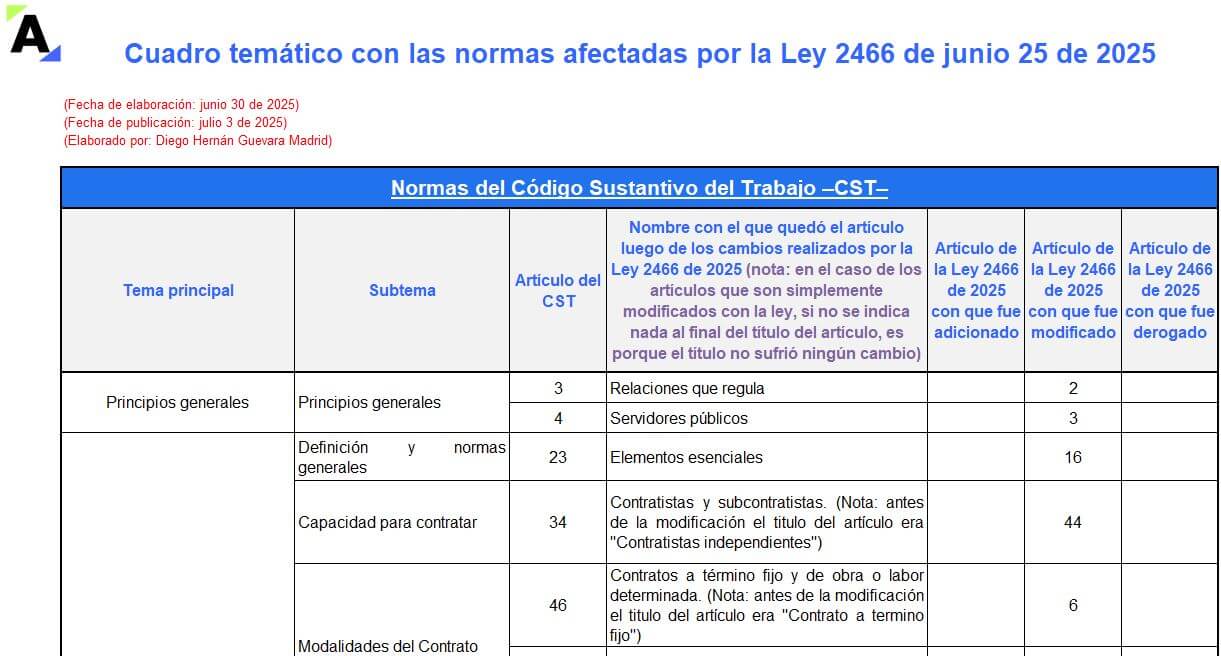

Cuadro temático con las normas afectadas por la Ley de reforma laboral 2466 de junio 25 de 2025

Derecho Laboral - 3 julio, 2025

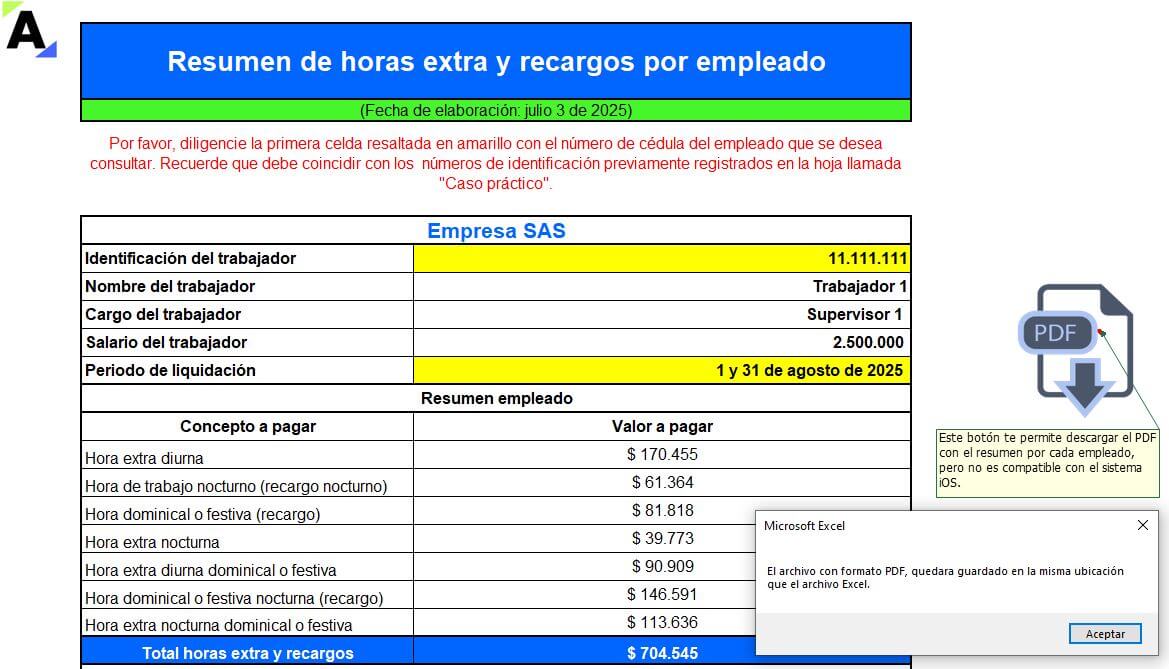

Liquidador y caso práctico para calcular y contabilizar horas extra y recargos durante la reducción de la jornada laboral en 2025 a 44 horas semanales

Derecho Laboral - 3 julio, 2025

Exceles AAA

ACTUALIDAD - 3 julio, 2025

5 ventajas para las empresas de monetizar la cuota de aprendices del Sena

ACTUALIDAD - 2 julio, 2025

Reforma laboral Ley 2466 de 2025: ventajas y desventajas para trabajadores y empleadores en Colombia

ACTUALIDAD - 2 julio, 2025

Costos y gastos imputables en cada cédula del formulario 210 para el año 2025

ACTUALIDAD - 2 julio, 2025

5 Liquidadores en Excel de contratos laborales para usar en 2025

ACTUALIDAD - 1 julio, 2025

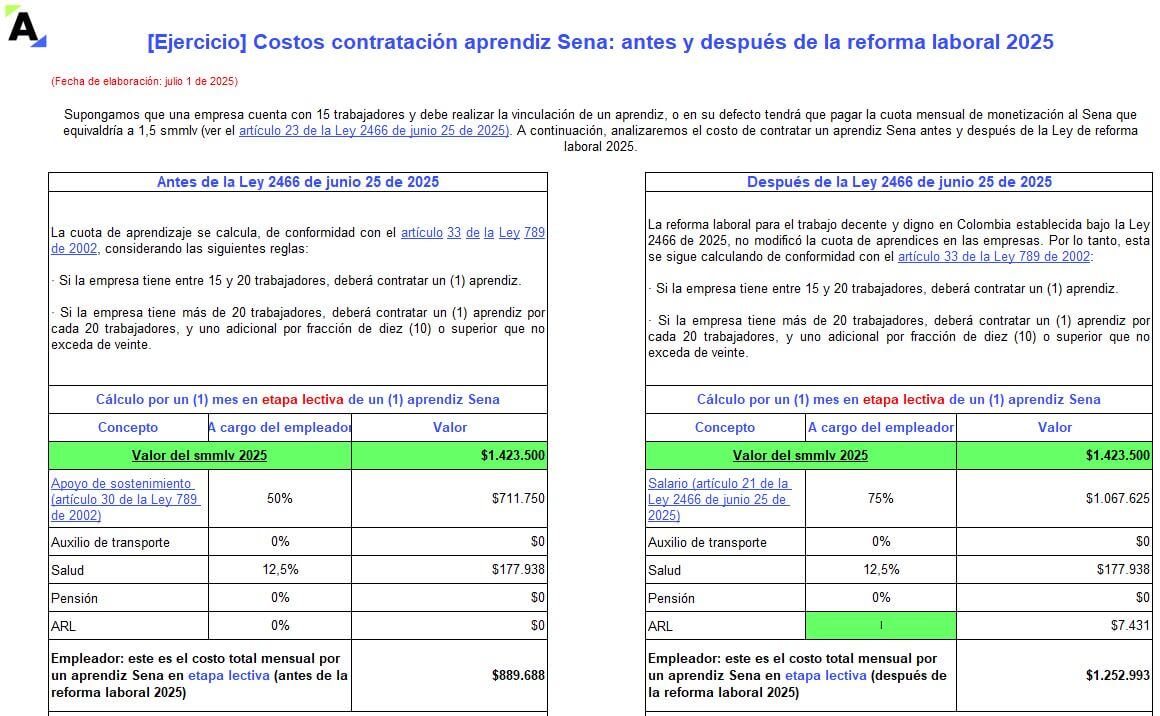

Costos de contratación aprendiz Sena: antes y después de la reforma laboral 2025

Derecho Laboral - 1 julio, 2025

Grabación de evento presencial: Preparación y presentación de declaración de renta personas naturales AG 2024, con sus formatos 2516 y 2517

Guía Multiformato - 3 julio, 2025

Reducción de la jornada laboral en 2025: casos prácticos, eficiencia y cumplimiento normativo

Capacitación - 28 junio, 2025

Casos prácticos para la declaración de renta de personas naturales AG 2024: casos reales y soluciones prácticas

Guía Actualícese - 20 junio, 2025

Declaración de renta de persona naturales AG 2024 en 360°

Curso - 20 junio, 2025

Preparación y presentación de la declaración de renta de personas naturales año gravable 2024, con sus formatos 2516 y 2517

Guía Multiformato - 13 junio, 2025

Particularidades, beneficios y obligaciones del régimen tributario especial en 2025

Capacitación - 7 junio, 2025