Para Juana Téllez, el régimen simple es sinónimo de formalización empresarial y personal.

El rango de quienes pueden acceder al SIMPLE es elevado.

La Ley 2010 de 2019 hace más compleja la tributación con nuevas exenciones; estas dificultan controlar la tributación y rompen el principio de igualdad.

Juana Téllez, economista jefe de BBVA Research para Colombia, directora del equipo de economistas que analizan el entorno económico, financiero, sectorial y regulatorio de nuestro país, estuvo presente en el Seminario Macroeconómico de Anif y Fedesarrollo, realizado el 13 de febrero de 2020, el cual tuvo como eje temático la reforma tributaria 2019, Ley 2010 de 2019.

Dentro de los claros de la reforma, Téllez destaca dos temas que, desde su punto de vista, son importantes para hoy, pero sobre todo para el futuro del crecimiento y la productividad.

«Primero, todo lo que tiene que ver con la formalización empresarial y personal. En particular, el régimen simple que, como su nombre lo dice, simplifica la relación de los establecimientos comerciales y los servicios profesionales con el sistema tributario», asegura.

El rango de los que pueden acceder a está simplificación, en términos de ingresos brutos, es elevado y, por tanto, atractivo para un gran espectro de comercios y profesionales.

«También quiero destacar la normalización tributaria que, aunque no es la figura ideal para acercar ingresos y capitales a la tributación nacional, sí contribuye a formalizar recursos. No es ideal por los incentivos equivocados que puede crear al repetirse en sucesivas reformas tributarias», opina Tellez.

El otro claro que destaca de la reforma es que nos acerca como país a los estándares internacionales, con una menor tasa del impuesto de renta para las empresas y el descuento del IVA para la compra de bienes de capital.

«Con esto se disminuye el costo de capital y nos lleva a una cancha de juego más equilibrada para hacer negocios en Colombia en el contexto internacional», dice.

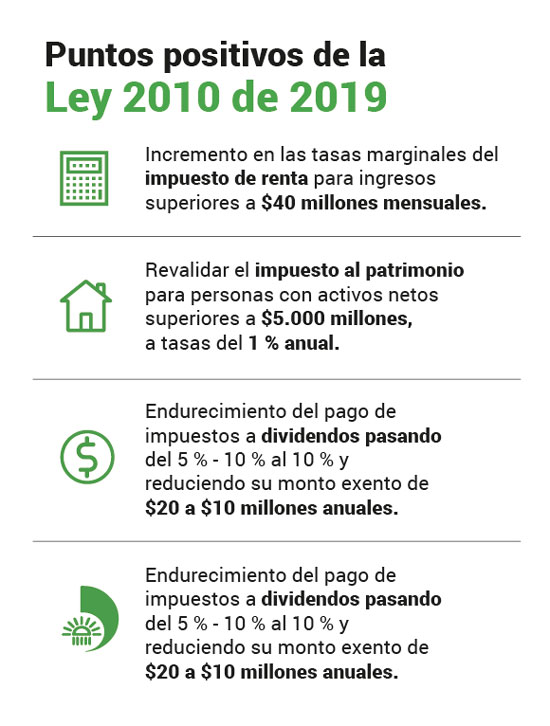

Cabe recordar que en el informe Ley de financiamiento 2.0 y tributación 2020-2030, publicado el 20 de enero de 2020, Anif destacó como positivo el incremento en las tasas marginales del impuesto de renta para ingresos superiores a los 40 millones de pesos mensuales.

«Sin embargo, el incremento en la progresividad y la ampliación de la base gravable fueron claramente insuficientes, al no haber incluido a la clase media-alta», indica la entidad.

Lo recomendable, según Anif, es iniciar el gravamen de ingresos a tasas bajas del 1 % – 3 %, a partir del ingreso de la clase media. En esto, la Ley 2010 es un claro retroceso, aumentando el umbral de retefuente hacia valores cercanos a los 5 millones/mes vs. 4,5 millones/mes de la Ley 1943 de 2018.

«Dichos ingresos por debajo de $5 millones/mes no pagan impuesto de renta y en la franja $10-$20 millones/mes su tasa efectiva es inferior al 10 %. De allí que no deba sorprendernos que el recaudo adicional esperado en este frente de los hogares tan solo sea del 0.2 % del PIB», explica Anif.

Por otra parte, dentro de los oscuros, esta reforma hace más compleja la tributación con nuevas exenciones con las que se dificulta el control de la tributación y se rompe el principio de igualdad. «Sesgo que creo yo centraliza y distorsiona las decisiones privadas de inversión y disminuye el recaudo», asegura Téllez.

Siguiendo esa línea, el otro oscuro es la inflexibilidad adicional que le impone al gasto público con la destinación específica de recaudos tributarios, o directamente del gasto.

Anif ve de forma negativa que las reformas tributarias de la última década han reducido el pago efectivo del impuesto de renta de los grandes contribuyentes, desde niveles del orden del 35 % en 2011 al 25 % en 2019. Lo anterior, como resultado de haber:

“No lucía prudente sacrificar cerca de un 0.3 % del PIB de recaudo ahondando en las reducciones hacia el 30 % de tasa marginal empresarial a la altura de 2022. Ahora bien, el problema es que al sumar la tributación por otras fuentes (territoriales, laborales y GMF), la tasa contributiva de las firmas en Colombia asciende a niveles cercanos al 45 %”, indica Anif.

Para la entidad, la aceleración en el desmonte de la renta presuntiva en un país como Colombia poco ayudará a los esfuerzos antievasión.

Téllez afirma que la compensación del IVA a las capas más pobres de la población será un reto inmenso, en doble vía: para que el dinero llegue realmente a quienes está destinado y para intervenir directamente en la informalidad laboral.

«Hay mucho escrito sobre el tema y muchos expertos que el Gobierno debe consultar para que la política sea exitosa. De eso dependerán muchos cambios futuros en nuestro régimen impositivo», indica.