Actualizado: 24 octubre, 2022 (hace 3 años)

Aquí hablaremos sobre...

- Cierre contable y conciliación fiscal, ¿qué relación tienen?

- Contenido de la publicación

- Novedades posteriores a noviembre 18 de 2022

Aquí encontrarás los 63 anexos en Excel y Word del Libro Blanco Cierre contable y conciliación fiscal: reconocimiento, medición y revelación de los hechos económicos en las Pymes y análisis de las partidas conciliatorias, además de los cambios normativos posteriores a su publicación.

Fecha de actualización: abril 17 de 2023

Cierre contable y conciliación fiscal, ¿qué relación tienen?

El cierre contable se configura como aquel proceso sistemático mediante el cual se evalúan los resultados de la entidad a partir del cierre de las cuentas de ingresos, costos y gastos. No obstante, al ser un proceso que se ejecuta al cierre del período está fuertemente influenciado por la forma en que ha funcionado el sistema de información contable en la entidad durante todo el período.

Así mismo, desde el término del año las entidades a partir de la información obtenida en los estados financieros empiezan a proyectar su declaración de renta. Para esto tendrán que identificar las diferencias que surgen a partir de la aplicación de los marcos técnicos normativos contables y las indicaciones del Estatuto tributario, pues existen ciertas transacciones cuyos ingresos, costos y gastos difieren en ambas normas respecto del momento de reconocimiento.

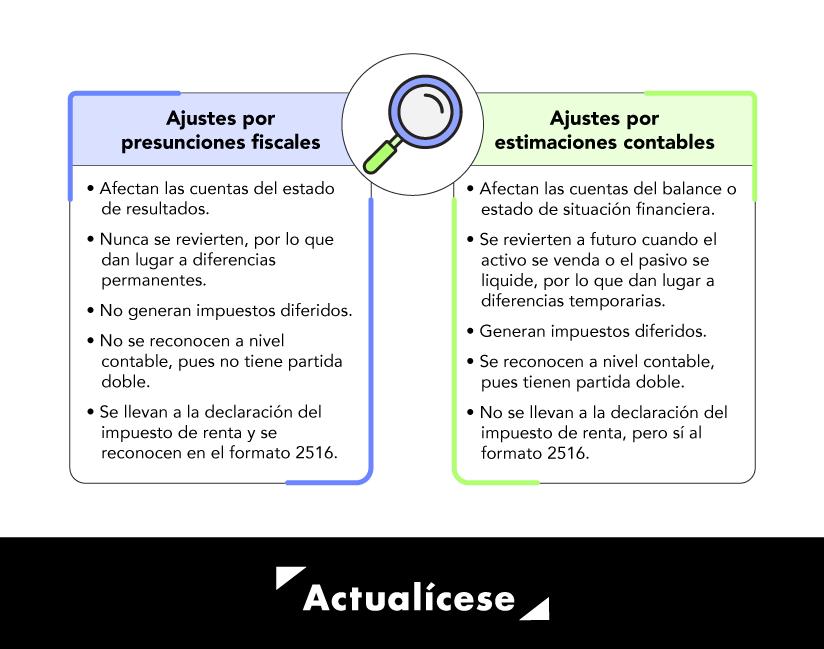

A partir de dicho proceso podrán identificarse los ajustes por presunciones fiscales y los ajustes por estimaciones contables, cuyos efectos se mencionan a continuación:

Contenido de la publicación

El Libro Blanco Cierre contable y conciliación fiscal: reconocimiento, medición y revelación de los hechos económicos en las Pymes y análisis de las partidas conciliatorias se desarrolló a través de ejemplos, cuadros comparativos, infografías, tips contables y tributarios, así como 56 respuestas a preguntas frecuentes y normativa relacionada, bajo un lenguaje de fácil comprensión. Se complementa con 63 anexos en Excel y Word, en los cuales se aborda información relevante sobre esta estructura temática.

Con base en lo anterior, esta zona de complementos se diseñó para dar a conocer las actualizaciones que surjan en relación con el tema posterior a la terminación de la edición del libro, además de facilitar el acceso a los 63 anexos descargables en Excel y Word que se relacionan a continuación y que hacen parte integral de la publicación:

|

Nombre del archivo

|

Descripción

|

|

1. Modelo de certificación de estados financieros, versión simplificada.

|

Este formato corresponde a un modelo simplificado de la certificación que debe emitir el representante legal, al igual que el contador público, en relación con los estados financieros, en virtud de lo dispuesto en el artículo 37 de la Ley 222 de 1995.

|

|

2. Modelo de certificación de estados financieros consolidados.

|

Con este formato se puede obtener una guía de cómo certificar estados financieros consolidados, quiénes y en qué condiciones deben preparar este tipo de estados financieros y qué normas se deben atender para dicho proceso.

|

|

3. Modelo de política base de preparación de estados financieros bajo el Estándar para Pymes.

|

Este formato constituye una guía para la elaboración de la primera parte del manual de políticas contables teniendo como referencia el marco normativo del Estándar para Pymes y algunas definiciones básicas.

|

|

4. Estructura general del balance de comprobación.

|

En este formato se explican las principales pautas para analizar la ecuación contable y patrimonial en relación con la estructura general de un balance de comprobación.

|

|

5. Presupuestos para determinar el control de una entidad sobre otra.

|

En este formato se enuncian los presupuestos que deben evaluarse para establecer si una entidad tiene control sobre otra y en este sentido determinar la obligación de consolidar estados financieros.

|

|

6. Simulador del estado de situación financiera.

|

Este simulador corresponde a un modelo de estado de situación financiera comparativo que incluye las partidas más relevantes utilizadas por una empresa del grupo 1 o 2 en el 2022. Incluye fórmulas relacionadas con los análisis financieros horizontal y vertical que se pueden usar para revisar las cifras incluidas en dicho modelo.

|

|

7. Presentación del estado de resultados y el ORI.

|

Este formato expone un ejemplo de cómo llevar a cabo la presentación del estado del resultado integral por enfoques o por función por los años 2022 y 2021.

|

|

8. Excel para elaborar el estado de cambios en el patrimonio.

|

Esta plantilla de Excel facilita la elaboración del estado de cambios en el patrimonio consolidado o individual de una entidad del grupo 2 (pyme). En este se ejemplifica un caso del estado de cambios en el patrimonio de una entidad de forma individual.

|

|

9. Estructura del estado de resultados y ganancias acumuladas.

|

En este formato se ejemplifica la estructura del estado de resultados y ganancias acumuladas para una entidad.

|

|

10. Estado de flujos de efectivo – método directo.

|

En este formato se encuentra un caso práctico sobre el estado de flujos de efectivo a través del método directo.

Adicionalmente, se encuentra una plantilla que facilitará la elaboración del estado de flujos de efectivo por el mencionado método.

|

|

11. Estado de flujos de efectivo – método indirecto.

|

En este formato se encuentra un caso práctico sobre el estado de flujos de efectivo a través del método indirecto.

Adicionalmente, se encuentra una plantilla que facilitará la elaboración del estado de flujos de efectivo por el mencionado método.

|

|

12. Modelo de nota 1 a los estados financieros bajo el Estándar para Pymes.

|

Este modelo en contiene material de apoyo y las instrucciones a seguir para elaborar correctamente la nota 1 a los estados financieros bajo el Estándar para Pymes, según lo señalado en el anexo 2 del DUR 2420 de 2015.

|

|

13. Corrección de errores en los estados financieros.

|

En este formato se ejemplifica un caso de corrección de errores en los estados financieros.

|

|

14. Ejemplos sobre hechos posteriores que implican o no ajustes.

|

En este formato se presentan 4 situaciones sobre hechos posteriores al cierre en donde se analizará cada caso y se determinará si implican o no ajustes en los estados financieros, de acuerdo con la sección 32 del Estándar para Pymes.

|

|

15. Casos prácticos sobre los aspectos relevantes en la contabilización de activos.

|

En este formato se ejemplifican varios casos alusivos a los aspectos que deben tenerse en cuenta en la contabilización de activos, tales como efectivo y equivalentes, cuentas por cobrar y otros activos financieros, inventarios, propiedades, planta y equipo, propiedades de inversión, intangibles e inversiones.

|

|

16. Rotación de cartera y política de recaudo a clientes.

|

Esta plantilla de control de cuentas por cobrar a clientes incluye la política de gestión de recaudo destinada por la entidad.

Se encuentran diferentes alertas para identificar cuáles clientes están en mora y cómo afecta esta información al indicador de rotación de cartera.

|

|

17. Métodos de valuación de inventarios – PEPS, PP e identificación específica.

|

En este formato se ejemplifican casos prácticos sobre la aplicación de los métodos de valuación de inventario, primeros en entrar primeros en salir –PEPS–, promedio ponderado e identificación específica.

|

|

18. Métodos de depreciación.

|

En este formato se expone un modelo para el cálculo de depreciación a través del método de línea recta, depreciación por componentes, método de saldos decrecientes y de unidades de producción.

|

|

19. Clasificación de instrumentos financieros.

|

En este archivo se plantean varios ejemplos para analizar los aspectos que se deben tener en cuenta para clasificar un instrumento financiero como pasivo o patrimonio.

|

|

20. Casos prácticos sobre los aspectos relevantes en la contabilización de pasivos.

|

En este formato se ejemplifican varios casos alusivos a los aspectos que deben tenerse en cuenta en la contabilización de pasivos, tales como: pasivos financieros, arrendamiento financiero y operativo, provisiones y contingencias y beneficios a empleados.

|

|

21. Política de pagos y manejo de cuentas por pagar.

|

Este formato constituye una plantilla de control de cuentas por pagar que incluye la política de gestión destinada por la entidad para identificar qué pagos priorizar.

Incluye la fórmula para calcular el indicador de rotación de proveedores y otros aspectos que se deben atender aplicando los conceptos de administración financiera.

|

|

22. Clasificación de arrendamientos.

|

En este formato se ilustran cinco casos prácticos sobre la clasificación de los contratos de arrendamiento de una entidad del grupo 2 como financieros u operativos, teniendo en cuenta las condiciones establecidas en la sección 20 del Estándar para Pymes.

|

|

23. Casos prácticos sobre los aspectos relevantes en la contabilización del patrimonio.

|

En este formato se ejemplifican varios casos alusivos a los aspectos que deben tenerse en cuenta en la contabilización de las partidas del patrimonio, tales como aportes sociales, reserva legal y utilidades y dividendos.

|

|

24. Casos prácticos sobre la contabilización de ingresos en las Pymes.

|

En este formato se ejemplifican varios casos alusivos a los aspectos que deben tenerse en cuenta en la contabilización de los ingresos en Pymes, tales como ingresos por venta de bienes, servicios, en contratos de construcción, devoluciones y descuentos en ventas.

|

|

25. Contabilización de subvenciones del gobierno.

|

En este formato se exponen algunos ejemplos con relación a la contabilización de las subvenciones del Gobierno por los diferentes programas que han sido destinados para apoyar a las empresas y cuya vigencia en algunos casos se conserva por el 2022.

|

|

26. Casos prácticos sobre distribución de los CIF.

|

En este formato se ejemplifican dos casos prácticos sobre la distribución de los costos indirectos de fabricación. El primero cuando la capacidad real está por debajo de la capacidad normal de producción y el segundo cuando la capacidad real excede la capacidad normal.

|

|

27. Resumen sobre las partidas que componen los estados financieros.

|

En este archivo se presenta una matriz en la que se desglosan algunas recomendaciones sobre aspectos para tener en cuenta en el proceso de cierre contable con el fin de que la información que nutre los estados financieros esté lo mejor depurada posible. En la primera sección se resalta a través de colores las partidas que nutren cada estado financiero. Además, se detalla la estructura temática del Estándar para Pymes para facilitar su consulta y aplicación.

|

|

28. Caso práctico sobre la corrección del efecto de las normas fiscales a través del impuesto diferido.

|

En este archivo se presenta un ejemplo sobre la utilidad del impuesto diferido en la corrección del efecto de las normas fiscales.

|

|

29. Diferencias en la determinación del impuesto diferido.

|

Esta plantilla permite identificar rápidamente si los rubros de la partida a evaluar generan diferencia, su naturaleza y si da lugar a impuesto diferido activo o pasivo.

|

|

30. Métodos para identificar la naturaleza del impuesto diferido.

|

En este formato se desarrollan dos casos prácticos sobre la aplicación de los métodos del balance y el aritmético en la identificación de la naturaleza del impuesto diferido.

|

|

31. Impuesto diferido por gastos de establecimiento 2022.

|

En estos formatos se ejemplifican los pasos para identificar, reconocer y contabilizar el impuesto diferido por el 2022 para diversas situaciones.

|

|

32. Impuesto diferido por deterioro de cartera 2022.

|

|

33. Impuesto diferido por compensación de pérdidas en 2022.

|

|

34. Impuesto diferido en venta de inmuebles a largo plazo 2022.

|

|

35. Impuesto diferido en compensación de pérdidas y exceso de renta presuntiva 2022.

|

|

36. Impuesto diferido en propiedades de inversión 2022.

|

|

37. Impuesto diferido por depreciación de propiedades, planta y equipo 2022.

|

|

38. Impuesto diferido por diferencia en cambio 2022.

|

|

39. Impuesto diferido por deterioro de inventario 2022.

|

|

40. Impuesto diferido por valoración o desvalorización de intangibles 2022.

|

|

41. Impuesto diferido por medición de activos biológicos 2022.

|

|

42. Impuesto diferido por desvalorización de inversiones 2022.

|

|

43. Impuesto diferido en provisiones 2022.

|

|

44. Elaboración de estados financieros y pautas para el análisis financiero.

|

En este archivo se dispone un modelo para la elaboración de los estados financieros por el 2022 con base en las partidas básicas o que comúnmente se utilizan en las entidades, además de un completo detalle sobre los principales indicadores financieros y las pautas para tener en cuenta en la interpretación de los resultados obtenidos.

|

|

45. Liquidador de tope de ingresos para formatos 2516 y 2517 por el año gravable 2022.

|

A través de este liquidador se puede calcular el tope que establece el artículo 1.7.2 del DUT 1625 de 2016 para quedar obligado a presentar de forma virtual los formatos de conciliación fiscal por el año gravable 2022.

|

|

46. Matriz sobre realización fiscal de ingresos, costos y gastos.

|

En este modelo se expone una matriz con las indicaciones del Estatuto Tributario en relación con la realización de los ingresos, costos y gastos para efectos fiscales.

|

|

47. Modelo sobre los principales índices de coherencia tributaria para personas jurídicas.

|

En este formato se enuncia un modelo sobre los principales índices de coherencia tributaria y su aplicación para el caso de las personas jurídicas.

|

|

48. Ejemplos sobre las diferencias más comunes en el proceso de conciliación fiscal.

|

En este formato se exponen cuatro casos sobre las diferencias más comunes que pueden presentarse en la identificación de las partidas conciliatorias en el proceso de conciliación fiscal.

|

|

49. Modelo en Excel sobre subcapitalización en personas jurídicas por el año gravable 2022.

|

En este formato se expone un caso práctico sobre la aplicación del límite de subcapitalización por el 2022 para las personas jurídicas.

|

|

50. Caso práctico sobre bancarización por el año gravable 2022.

|

En este formato se desarrolla un caso práctico sobre la interpretación de la norma de bancarización contenida en el artículo 771-5 del ET por el año gravable 2022 para el caso de una persona jurídica.

|

|

51. Deducciones, rentas exentas y descuentos tributarios personas jurídicas por el año gravable 2022.

|

En este archivo se detallan los costos y deducciones, rentas exentas y descuentos tributarios aplicables en el cierre fiscal de las personas jurídicas por el año gravable 2022.

|

|

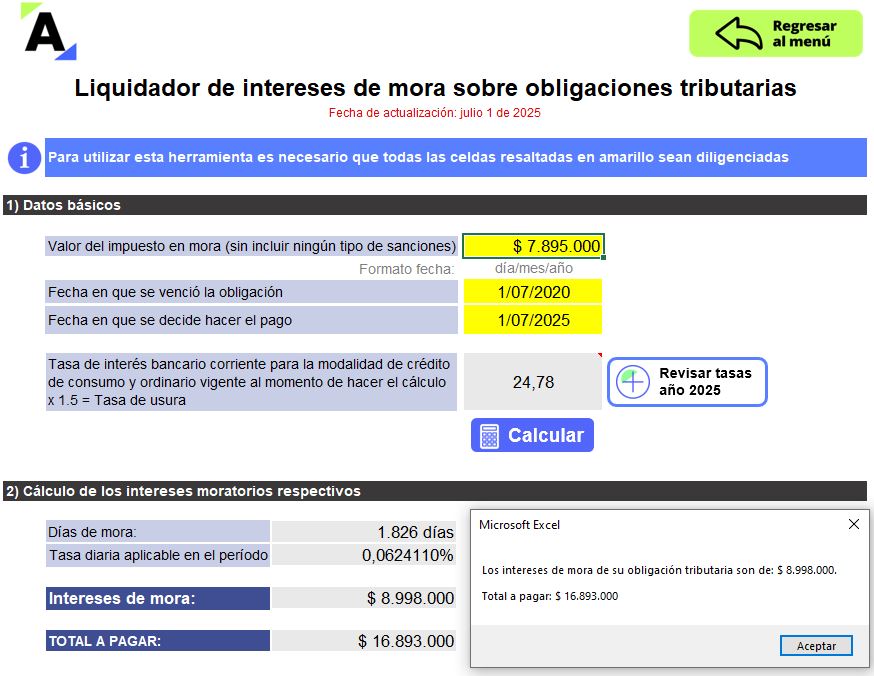

52. Liquidador de intereses presuntivos por el año gravable 2022.

|

En este formato se exponen los tres casos que pueden originarse en la liquidación de los intereses presuntivos entre sociedades y socios durante 2022, teniendo en cuenta el artículo 1 del Decreto 728 de 2022.

|

| 53. Liquidador de renta líquida gravable por recuperación de deducciones. |

A través de este liquidador se pueden realizar simulaciones para determinar la utilidad por venta de un activo fijo depreciable que será renta por recuperación de deducciones. |

|

54. Liquidador sobre los efectos fiscales de escriturar un bien inmueble por debajo del valor comercial.

|

Por medio de este liquidador se puede identificar el efecto fiscal de escriturar un bien inmueble por debajo del valor comercial.

|

|

55. Tributación en el impuesto de renta de dividendos y participaciones por el AG 2022.

|

En este formato se exponen varios casos prácticos sobre la tributación de los dividendos y participaciones por el año gravable 2022 cuando estos han correspondido a utilidades generadas en 2016 y anteriores o 2017 y siguientes y han sido recibidos por personas naturales y sucesiones ilíquidas residentes y no residentes, sociedades nacionales y extranjeras.

|

|

56. Simulador del beneficio de auditoría por 2021, 2022 y 2023.

|

Este formato incluye un simulador manual y uno automático (con macros) con los que se puede comprobar de acuerdo con los datos ingresados si se puede aplicar el beneficio de auditoría para los períodos 2021, 2022 y 2023.

|

|

57. Deducción o descuento por ICA en personas jurídicas.

|

En este formato se desarrolla un caso práctico sobre los efectos para una persona jurídica de tomar el ICA como deducción o descuento.

|

|

58. Reglamentación del descuento de becas por impuestos del artículo 257-1 del ET.

|

En este formato se incluye una matriz con los aspectos más relevantes en relación con la reglamentación del descuento de becas por impuestos del artículo 257-1 del ET de acuerdo con el Decreto 985 de 2022.

|

|

59. Casos prácticos sobre deducciones y descuentos tributarios en 2022.

|

En este formato se presentan tres casos prácticos sobre el tratamiento fiscal de las deducciones y descuentos tributarios por el año gravable 2022, específicamente en lo relacionado con donaciones al régimen tributario especial, donaciones en investigación y desarrollo y donaciones en programas de educación.

|

|

60. Caso práctico sobre adquisición de activos con interés implícito.

|

En este formato se desarrolla un caso práctico sobre la adquisición de activos que generan intereses implícitos.

|

|

61. Control sobre las partidas conciliatorias por el año gravable 2022.

|

En esta guía se detalla cada una de las partidas conciliatorias abordadas en el libro con su respectiva normativa y la página específica de la publicación en la que el usuario podrá encontrar el desarrollo del tema.

|

|

62. Modelo de notas a los estados financieros

|

En este modelo, se exponen algunas recomendaciones que te ayudarán a revelar los impactos sobre el estado de situación financiera preparado por los períodos comparativos 2021-2022. Cabe aclarar que estas notas tienen un carácter ilustrativo.

|

|

63. Cambios en el impuesto de renta y complementario de personas jurídicas según reforma tributaria 2022

|

En este documento se detallan los cambios que deberán tener en cuenta las personas jurídicas en relación con el impuesto de renta y complementario para los períodos gravables siguientes de acuerdo con las novedades que se prevén en la reforma tributaria 2022, cuyo texto conciliado pasó a sanción presidencial el 17 de noviembre de 2022.

|

Descarga aquí los 63 anexos del Libro Blanco Cierre contable y conciliación fiscal: reconocimiento, medición y revelación de los hechos económicos en las Pymes y análisis de las partidas conciliatorias:

Novedades posteriores a noviembre 18 de 2022

1. Dian precisa sobre la entrada en vigor del convenio para evitar la doble tributación suscrito entre Colombia y Japón: mediante el Concepto 1244 de septiembre 29 de 2022, se indicó que aun cuando el convenio suscrito con Japón se encuentra en vigor desde el 4 de septiembre de 2022, toda vez que solo a partir del 1 de enero de 2023 sus disposiciones surten efecto, únicamente a partir del 1 de enero de 2023 podrán aplicarse las tarifas de retenciones en la fuente allí contenidas.

Debe tenerse en cuenta que este convenio fue aprobado por el Congreso de la República a través de la Ley 2095 de julio 1 de 2021 y declarado exequible por la Corte Constitucional mediante la Sentencia C-187 de junio 1 de 2022.

2. Día sin IVA programado para diciembre 2 de 2022 fue derogado: el Decreto 290 de febrero 28 de 2022, expedido por el Gobierno del expresidente Duque, señalaba que el 2 de diciembre era el tercer día sin IVA de 2022.

Al respecto, como es de público conocimiento, el nuevo gobierno del presidente Gustavo Petro no es partidario de apoyar este tipo de medidas y, por ello, el 21 de noviembre de 2022 el Ministerio de Hacienda, en cabeza del ministro José Antonio Ocampo, presentó un proyecto de decreto para anular el día sin IVA que se realizaría el 2 de diciembre de 2022.

El informe de dicho proyecto que buscaba la derogatoria del impuesto sobre las ventas –IVA– para el 2 de diciembre indicó que se recibieron 101 comentarios y ninguno fue aceptado al cierre de la consulta pública el pasado 24 de noviembre de 2022.

Finalmente, el 1 de diciembre de 2022, a las 6:00 p. m. y a muy pocas horas de que iniciara el día sin IVA, fue publicado en la página de la presidencia el Decreto 2357 fechado al 30 de noviembre de 2022, con el cual el Ministerio de Hacienda y Crédito Público derogó el numeral 3 del artículo 1.3.1.10.16 del Decreto 1625 de 2016, el cual autorizaba esta jornada sin IVA.

3. Reforma tributaria 2022 fue sancionada: el miércoles 16 de noviembre el texto conciliado de la reforma tributaria fue aprobado en la plenaria del Senado, donde obtuvo 61 votos a favor y 20 en contra; al día siguiente, el 17 de noviembre de 2022, la reforma tributaria fue aprobada en la plenaria de la Cámara de Representantes al recibir 122 votos a favor y 27 en contra.

Posteriormente, el martes 13 de diciembre se dio finalmente la sanción presidencial. Con su firma, el presidente de la República hizo oficial la Ley de reforma tributaria para la igualdad y la justicia social 2277 de diciembre 13 de 2022.

4.Calendario tributario para 2023 fue definido: mediante el Decreto 2487 de diciembre 16 de 2022, el Ministerio de Hacienda fijó el calendario tributario que regirá durante el año 2023, en donde se podrán encontrar los plazos para la presentación y pago de los impuestos nacionales administrados por la Dian.

Entre las fechas más importantes para el cumplimiento de las obligaciones tributarias se encuentran:

• Presentación de la declaración de renta del año gravable 2022 de personas jurídicas no calificadas como grandes contribuyentes: 10 de abril al 8 de mayo de 2023. Estas fechas serán el rango máximo de presentación del reporte de conciliación fiscal por el año gravable 2022.

• Presentación de la declaración de renta de personas naturales del año gravable 2022: 2 de agosto al 19 de octubre de 2023.

• Presentación de la declaración y pago del impuesto unificado bajo el régimen simple de tributación: 10 al 21 de abril de 2023.

Es importante no perder de vista que el calendario tributario para el 2023 nació desactualizado, dado que este decreto no incluye los cambios generados por la reforma tributaria. Por tanto, posteriormente el Ministerio de Hacienda deberá expedir otro decreto que contemple, por ejemplo, los plazos del nuevo impuesto al patrimonio, los impuestos saludables y el impuesto a los plásticos de un solo uso.

5. Listado de grandes contribuyentes para los años 2023 y 2024 fue definido por la Dian: con la Resolución 012220 de diciembre 26 de 2022 la Dian hizo una nueva actualización del listado de personas jurídicas y naturales que mantendrán o adquirirán por primera vez la calificación de grandes contribuyentes durante los años 2023 y 2024.

6. Contabilización del impuesto diferido por el año gravable 2022 fue reglamentada: con el Decreto 2617 de diciembre 29 de 2022, el Ministerio de Comercio, Industria y Turismo reglamentó la alternativa que tendrán las personas jurídicas y naturales obligadas a llevar contabilidad para registrar contablemente el impuesto diferido por el año gravable 2022.

Para analizar los efectos del decreto debe tenerse en cuenta que los párrafos 29.29 del Estándar para Pymes y 47 de la NIC 12 señalan que el impuesto diferido debe medirse utilizando las tasas impositivas que, se espera, se apliquen en el período en el que se determine pagar el pasivo o recuperar el activo por impuesto diferido; es decir, las tarifas que hayan sido aprobadas o estén a punto de aprobarse en la fecha de presentación de los estados financieros.

Así las cosas, bajo el contexto de inestabilidad jurídica que existe en Colombia, con la Ley 2277 de diciembre 13 de 2022, norma con la cual se materializó la reforma tributaria, se aumentaron las tarifas y sobretasas del impuesto de renta para algunos contribuyentes, además de las tarifas del impuesto de ganancia ocasional, las cuales aplicarán a partir del año gravable 2023, por lo que tales cambios propician una alteración importante en el cálculo del impuesto diferido, pues este tendrá que determinarse de acuerdo a las nuevas tarifas según aplique en el caso de cada contribuyente.

De esta manera, el Decreto 2617 de 2022 fue expedido con el fin de minimizar el impacto que dicho cálculo tendría en las utilidades y/o pérdidas del estado de resultados del año 2022, determinando que al cierre de dicho año, independientemente de que se aumente o disminuya el resultado contable, el impuesto diferido derivado del cambio en la tarifa del impuesto de renta y del impuesto de ganancia ocasional podrá reconocerse directamente en el patrimonio en la cuenta de “resultados de ejercicios anteriores” y no en las cuentas de resultado. Así, no se estaría afectando el resultado final disponible para socios o accionistas.

Tal medida también se pudo aplicar por el año gravable 2021 a causa de la expedición del Decreto 1311 de 2021, pues con este decreto también se limitaron los efectos del cambio de tarifa ocasionada por el artículo 7 de la Ley 2155 de 2021, mediante la cual se cambió la tarifa del impuesto de renta de las personas jurídicas del 31 % al 35 %. Frente a lo dispuesto en dicho decreto, el Consejo Técnico de la Contaduría Pública –CTCP– emitió el Concepto 633 de octubre 21 de 2021, con el cual aclaró que el importe que podría reclasificarse al patrimonio era solo el resultante del incremento en la tarifa.

Bajo este contexto se entiende que el Decreto 2617 de 2022 aplicaría para quienes tuvieron cambios en la tarifa del impuesto de renta y complementario, así como de las sobretasas; por ejemplo:

a. Empresas editoriales que pasan de aplicar una tarifa del 9 % al 15 %.

b. Entidades financieras y demás entidades sujetas a sobretasa del impuesto de renta.

c. Las entidades dedicadas a la prestación de servicios hoteleros, parques temáticos de ecoturismo y/o agroturismo que, según el cumplimiento de las condiciones señaladas en la nueva versión del parágrafo 5 del artículo 240 del ET, aplicarán una tarifa del 15 %. Frente a este tema debe tenerse en cuenta que aquellas entidades que estén aplicando beneficios o tarifas diferenciales en virtud de normas expedidas antes de la Ley 2277 de 2022 podrán seguir aplicándolas hasta el término del tiempo indicado en la norma con la cual se concedió el beneficio; por lo que a este respecto hay quienes seguirán aplicando tarifa del 0 % o 9 % y quienes pasarán de aplicar una tarifa del 9 % al 35 % o quienes pasan de aplicar una tarifa del 9 % al 15 %.

d. Entidades dedicadas al servicio de transporte marítimo internacional que pasan de aplicar una tarifa del 2 % a aplicar una tarifa del 35 %.

e. Los usuarios de zonas francas que si no cumplen los requisitos establecidos en el artículo 240-1 del ET pasarán de una tarifa del 20 % al 35 %.

f. Las rentas provenientes de ganancias ocasionales por conceptos diferentes a loterías, rifas y similares pasan del 10 % al 15 %.

Finalmente, debe tenerse en cuenta que quienes apliquen la alternativa expuesta en dicho decreto deberán revelarlo en las notas a los estados financieros indicando su efecto sobre la información financiera. Respecto a dichos efectos deberá prestarse atención especial en lo siguiente:

- La norma no hace precisión al período de los resultados anteriores al cual podrá llevarse el valor del ajuste por impuesto diferido por el año gravable 2022. Frente a ello, debe tenerse en cuenta que cuando las utilidades netas contables sean distribuidas a los socios, la tributación en cabeza de ellos se afectará dependiendo de si se reparten utilidades de los años 2016 hacia atrás (las cuales no generan doble tributación) o si se reparten utilidades de 2017 y siguientes (las cuales sí generan doble tributación e incluso mayor impuesto, de conformidad con los artículos 242 a 246-1 del ET, luego de las novedades introducidas por la Ley 2277 de 2022).

- El reconocimiento del impuesto diferido en el patrimonio, y que este tienda a aumentar o disminuir, puede implicar riesgos para la entidad en términos financieros.

7. Validez fiscal de los pagos realizados por Nequi o Daviplata: a través del Oficio 116 de enero 23 de 2023 la Dian se refirió a si los depósitos de bajo monto (caso de Nequi y Daviplata) y los depósitos ordinarios ofrecidos por las Sociedades Especializadas en Depósitos y Pagos electrónicos -SEDPE- y los establecimientos de crédito, son medios de pago permitidos fiscalmente para la aceptación de costos, deducciones, pasivos o impuestos descontables en los términos del artículo 771-5 del ET.

De esta manera la entidad, indicó que haciendo una interpretación gramatical y teleológica del artículo 771-5 del ET se infiere que solo los medios de pago, señalados de forma taxativa en dicha norma, son los que tienen la virtud de ser reconocidos fiscalmente como costo, deducción, pasivo o impuesto descontable:

Artículo 771-5 [del ET]. Medios de pago para efectos de la aceptación de costos, deducciones, pasivos e impuestos descontables. Para efectos de su reconocimiento fiscal como costos, deducciones, pasivos o impuestos descontables, los pagos que efectúen los contribuyentes o responsables deberán realizarse mediante alguno de los siguientes medios de pago: Depósitos en cuentas bancarias, giros o transferencias bancarias, cheques girados al primer beneficiario, tarjetas de crédito, tarjetas débito u otro tipo de tarjetas o bonos que sirvan como medios de pago en la forma y condiciones que autorice el Gobierno nacional.

En este sentido dilucidando la naturaleza jurídica de los depósitos de bajo monto y los depósitos ordinarios, así como de las SEDPE se encuentra que la Superintendencia Financiera de Colombia mediante el Oficio con radicación 2022174033-002-000 del 30 de noviembre de 2022 señaló que los depósitos de bajo monto y los depósitos ordinarios hacen parte de los medios de pago de los que trata el artículo 2.17.1.1.1 del Decreto 2555 de 2010. No obstante, en criterio de la entidad, aunque comparten características con las cuentas corrientes y de ahorro, no son depósitos bancarios. Tal apreciación fue confirmada por la Superintendencia Financiera en el Oficio 901688 – interno 246 del 7 de marzo de 2022 (confirmado mediante el Oficio 000153 – interno 42 del 18 de enero de 2023).

Finalmente, la Dian concluye que bajo el anterior contexto los depósitos de bajo monto y los depósitos ordinarios no hacen parte de los medios de pago expresamente permitidos por el artículo 771- 5 del ET para efectos del reconocimiento fiscal de costos, deducciones, pasivos e impuestos descontables, ya que no corresponden a ninguno de los listados por esta disposición (en particular los depósitos en cuentas bancarias). Dado lo anterior, los pagos realizados por ejemplo a través de plataformas como Nequi y Daviplata estarían sometidos a la limitación de bancarización al considerarse pagos realizados en efectivo.

Tal apreciación será objeto de discusión pues el uso de estas plataformas financieras se ha masificado en los últimos años, por lo que la indicación precisada en el concepto genera muchos cuestionamientos y tendría una gran afectación para los usuarios de dichos medios de pago.

8. Dian reconsidera oficio sobre aceptación fiscal de pagos realizados por plataformas como Nequi o Daviplata: mediante el Oficio 176 de febrero 9 de 2023, la Dian reconsidera el Oficio 116 de enero 23 de 2023, en el cual se había indicado que los pagos realizados por plataformas como Nequi y Daviplata no eran medios de pago para la aceptación de costos, gastos e impuestos descontables bajo la aplicación de la norma de bancarización. En este oficio la Dian concluye que los medios de pago (depósitos de bajo monto y depósitos ordinarios) cumplen con la finalidad perseguida por el artículo 771-5 del ET; es decir, son medios de pago diferentes al efectivo que implican un contrato de depósito con entidades sujetas a vigilancia y que se encuentran debidamente regulados por el régimen financiero, por tanto, son soporte de costos, gastos e impuestos descontables.

9. Formulario 110 por el año gravable 2022 y fracción de 2023 fue prescrito: mediante la Resolución 000022 de febrero 14 de 2023 la Dian rescribió el formulario 110 para la presentación de la declaración del impuesto de renta de personas jurídicas y asimiladas, así como de personas naturales no residentes, correspondiente al año gravable 2022 y fracción de 2023.

10. Se modifica el instructivo del formulario 490 “Recibo Oficial de Pago de Impuestos Nacionales”: mediante la Resolución 000050 de marzo 29 de 2023, la Dian modificó el instructivo del formulario 490 correspondiente al recibo oficial de pago de impuestos nacionales que había sido prescrito a través de la Resolución 000051 de mayo 21 de 2020.

Los cambios consisten en la adición de los siguientes conceptos en razón a las modificaciones instauradas por la Ley de reforma tributaria 2277 de 2022, así:

- Concepto 44. Renta-reintegro obras por impuestos.

- Concepto 45. Aporte voluntario artículo 244-1 del ET.

- Concepto 46. Productos plásticos de un solo uso.

- Concepto 47. Bebidas ultraprocesadas azucaradas.

- Concepto 48. Productos comestibles ultraprocesados.

11. La Dian publicó una resolución para modificar y adicionar parcialmente el formato de conciliación fiscal por el año gravable 2022: el 30 de marzo de 2023 fue publicada en la página de la Dian la Resolución 000051 de marzo 29 del mismo año para modificar y adicionar parcialmente el anexo 1 del formato 2516, correspondiente al anexo del formulario 110, para el reporte de conciliación fiscal por el año gravable 2022. No obstante, la resolución se refiere al formato 2516 versión 4, cuando para el año gravable 2021 la versión utilizada fue la 5, pues el 7 de marzo de 2022 la Dian publicó el prevalidador tributario correspondiente a dicho período, cambiando de la versión 4 a la 5 sin expedir una nueva resolución, por lo que se entendía que para el año gravable 2021 se volvería a utilizar la versión 4 utilizada también por el 2020.

La nueva Resolución 000051 de 2023 contempla cambios en razón a los cambios instaurados por la Ley de reforma tributaria 2277 de 2022. Lo anterior, teniendo en cuenta que a pesar de que la modificación efectuada al artículo 240 del ET mediante el artículo 10 de la ley en referencia es aplicable a partir del año gravable 2023, por el año gravable 2022 se deben hacer los anticipos correspondientes; por esta razón, mediante la Resolución 000022 de febrero 14 de 2023 se prescribió el formulario 110. De esta manera surgió la necesidad de modificar de forma parcial el anexo 1, así como modificar y adicionar algunos conceptos al anexo 3 del formato 2516.

La resolución aclara que las principales modificaciones a los anexos indicados se encuentran asociados al cambio en los nombres y descripción de los conceptos de la sección 3 – ERI-Renta líquida, así:

- Se modifica el concepto “Anticipo sobretasa instituciones financieras año gravable anterior” por “Anticipo puntos adicionales año gravable anterior”.

- Se modifica el concepto “Sobretasa instituciones financieras” por “Puntos adicionales a la tarifa del impuesto de renta”.

- Se modifica el concepto “Anticipo sobretasa instituciones financieras año gravable siguiente” por “Anticipo puntos adicionales año gravable siguiente”.

- Se modifica el concepto “Pérdidas compensadas modificadas por liquidación oficial” por “Pérdidas compensadas modificadas por liquidación oficial y otros”.

- Se modifica la descripción “Registro de los conceptos ‘Pérdidas compensadas modificadas por liquidación oficial’, ‘Pasivos inexistentes’, ‘Omisión de activos’, ‘Comparación patrimonial’, ‘Excedentes no reinvertidos”, “Asignaciones permanentes no ejecutadas” e “Inversiones liquidadas no invertidas’ para el régimen tributario especial” por “Así mismo, registre en el concepto ‘Pérdidas compensadas modificadas por liquidación oficial y otros’ las demás rentas líquidas gravables procedentes”.

Cabe indicar que el 31 de marzo de 2023 fue publicado el prevalidador del formato 2516 y en este sí se referenció la versión 6 de dicho formato y no la 4, como menciona la resolución.

12. La Dian publicó el prevalidador del formato 2517 versión 5 por el año gravable 2022: sin expedir una nueva resolución, la Dian publicó el 17 de abril de 2023 el prevalidador del formato 2517 versión 5. Este debe ser utilizado por las personas naturales residentes del régimen ordinario obligadas a llevar contabilidad o que la llevan de forma voluntaria, para realizar el reporte de conciliación fiscal por el año gravable 2022. Cabe mencionar que este formato debe ser presentado a través de los medios informáticos dispuestos por la Dian si el contribuyente en el año gravable objeto de conciliación (es decir el año gravable 2022) obtuvo unos ingresos brutos fiscales iguales o superiores a 45.000 UVT ($1.710.180.000 por el 2022). No obstante quienes no estén obligados a presentar este reporte de forma virtual, deberán diligenciar el formato 2517 pues la Dian puede requerirlo en cualquier momento.