Nuevos recursos

Declaración de renta de personas naturales: ¡se aproxima la temporada más importante del año!

ACTUALIDAD - 1 agosto, 2025

Reforma laboral, Ley 2466 de 2025: formación y garantías para el trabajo agrario femenino rural

ACTUALIDAD - 1 agosto, 2025

Tasa mínima de tributación: Consejo de Estado valida doctrina de la Dian y levanta suspensión

ACTUALIDAD - 1 agosto, 2025

Apoyo de Sostenimiento a Aprendices: deducibilidad según la Dian en 2025

ACTUALIDAD - 1 agosto, 2025

Liquidador avanzado en Excel (con macros) de intereses moratorios sobre deudas tributarias

FORMATOS - 1 agosto, 2025

Contrato de prestación de servicios de administración de una propiedad horizontal

Contratos - 31 julio, 2025

Derecho de petición para solicitar información a entidad financiera

Cartas - 31 julio, 2025

Reforma laboral, Ley 2466 de 2025: ambigüedades de la contratación en Colombia

ACTUALIDAD - 31 julio, 2025

Puntos importantes para la declaración de renta de personas naturales 2025

ACTUALIDAD - 31 julio, 2025

Contrato de aprendizaje laboral cambia con reforma laboral 2025: derechos y obligaciones

ACTUALIDAD - 31 julio, 2025

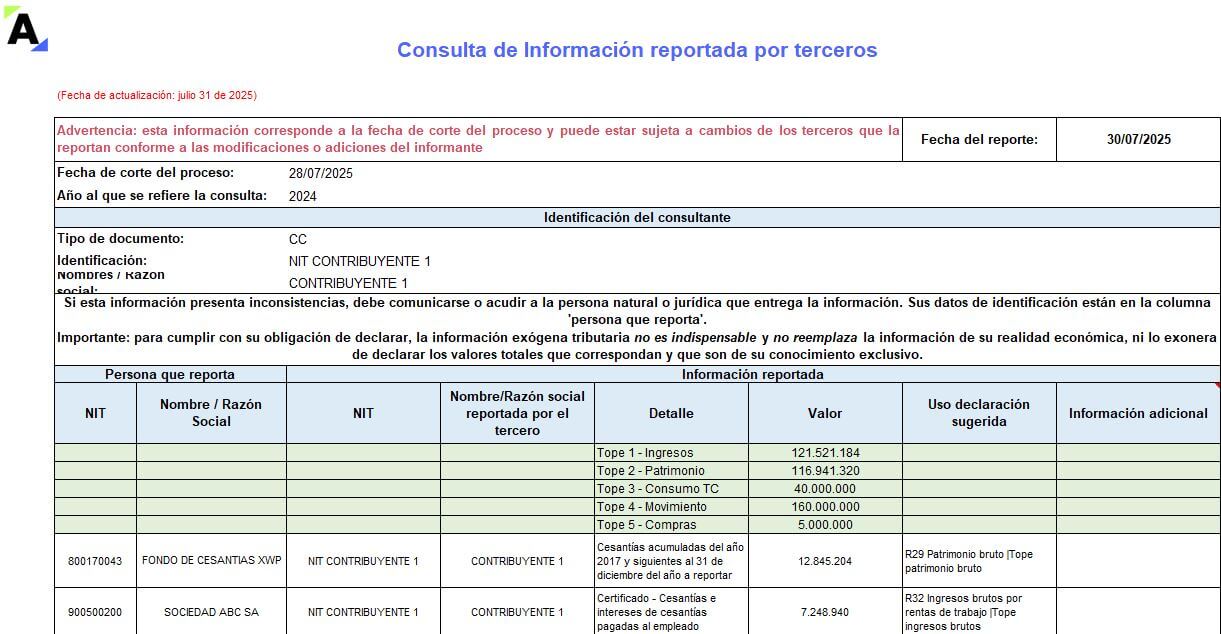

Caso práctico de declaración de renta a partir de información reportada por terceros

FORMATOS - 31 julio, 2025

Modelo de contrato de aprendizaje

Contratos - 31 julio, 2025

Consulta de información exógena: aspectos clave para la declaración de renta AG 2024

ACTUALIDAD - 30 julio, 2025

5 claves para declarar renta virtualmente sin errores 2025

ACTUALIDAD - 30 julio, 2025

Descuentos tributarios que se pueden tomar las personas naturales en su declaración de renta 2025

ACTUALIDAD - 30 julio, 2025

IBUA: nuevo aumento de tarifas de las bebidas ultraprocesadas azucaradas a partir de enero 1 de 2026

ACTUALIDAD - 30 julio, 2025

Internado médico será pagado: reforma laboral Ley 2466 de 2025 obliga a remunerar mínimo 1 smmlv a estudiantes

ACTUALIDAD - 30 julio, 2025

Modelo en Excel de solicitud de permiso laboral

Derecho Laboral - 29 julio, 2025

Acta de diligencia de descargos

Actas - 29 julio, 2025

Parámetros en materia de IVA 2025 (devolución de IVA a extranjeros)

Sin categoría - 1 agosto, 2025

Casos prácticos para la declaración de renta de personas naturales AG 2024: casos reales y soluciones prácticas

Guía Actualícese - 24 julio, 2025

Actualización laboral 2025 en 360°: claves, cambios y cumplimiento

Curso - 17 julio, 2025