¡Estamos transmitiendo en vivo!

¿Cómo llevar a cabo un buen procedimiento disciplinario?

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

FORMATOS - 3 septiembre, 2025

FORMATOS - 2 septiembre, 2025

Certificaciones - 2 septiembre, 2025

FORMATOS - 1 septiembre, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

Cartas - 28 agosto, 2025

Contabilidad - 27 agosto, 2025

Contabilidad - 27 agosto, 2025

Contabilidad - 27 agosto, 2025

ACTUALIDAD - 27 agosto, 2025

ACTUALIDAD - 27 agosto, 2025

ACTUALIDAD - 27 agosto, 2025

ACTUALIDAD - 26 agosto, 2025

Capacitación - 29 agosto, 2025

Capacitación - 21 agosto, 2025

Masterclass - 11 agosto, 2025

Capacitación - 8 agosto, 2025

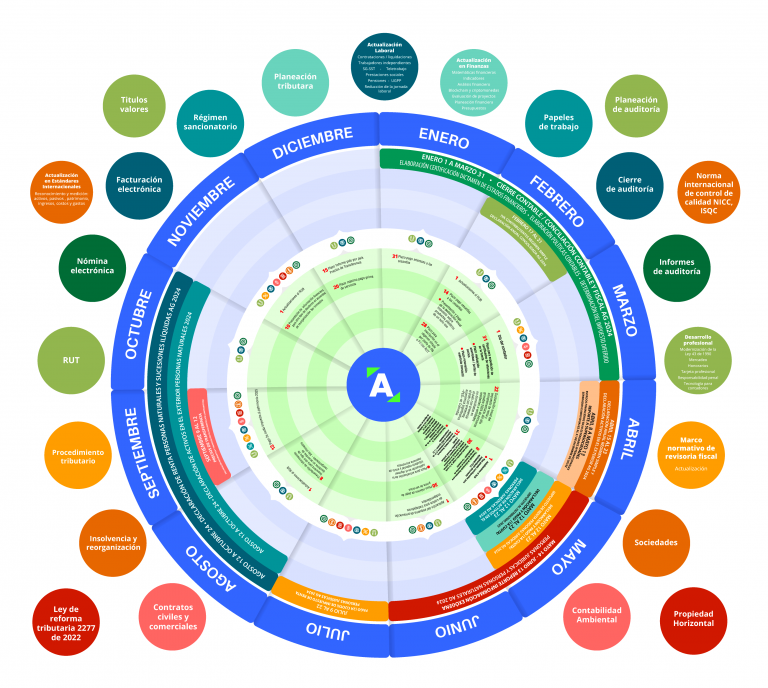

A raíz de la muy comentada sobrecarga de obligaciones tributarias en el mes de mayo, que incluso se convirtió en tema de conversación nacional, esto solo es la punta de iceberg. Pensar en toda la información que puede condensar un contador público en su cabeza en el transcurso del año es una realidad que debemos empezar a entender no solo los contadores, sino también los contribuyentes y demás profesionales en el país.

De acuerdo con el calendario tributario del 2025, contenido en el Decreto 2229 de diciembre de 2023, más los plazos de la información exógena establecidos en la Resolución 000162 de octubre 31 de 2023 (modificada por la Resolución 000188 de octubre 30 de 2024), en solo el mes de mayo confluyen al mismo tiempo el vencimiento de múltiples obligaciones tributarias.

Si eres suscriptor, no olvides visitar la herramienta Actualícese Planner.

Teniendo presente que no solo las obligaciones tributarias entran dentro del resorte del contador público en una pyme como las hay en su mayoría en Colombia, sus tareas usuales y las de sus asistentes, en una pequeña y mediana empresa colombiana, pueden variar según sus necesidades específicas y su sector, pero generalmente incluyen:

Teniendo lo anterior claro, presentamos a continuación un infográfico que resume visualmente en qué tiene su atención puesta, mes a mes, el contador público en Colombia. El gráfico se creó con todas las obligaciones tributarias y tipos de contribuyentes solo con la intención de evidenciar la magnitud de la cantidad de información a depurar.

Para ello es necesario entender que esta infografía contiene varias zonas concéntricas que describimos a continuación:

Zona de temporadas. La coexistencia de grandes temporadas de declaraciones y pagos de obligaciones tributarias como son las de renta, información exógena, impuesto al patrimonio, declaración de activos, presentación de información exógena, son las que más tiempo de preparación le llevan a los contadores y asistentes contables. También incluimos la temporada de cierre contable o realización de los estados financieros de fin de periodo, tarea dispendiosa y que toma el primer trimestre del año.

Zona de declaraciones y pagos periódicos. Es tarea mensual estar al tanto de las declaraciones y pagos mensuales, bimestrales y cuatrimestrales de las obligaciones tributarias nacionales y departamentales, así como de la nómina electrónica, entre otros conceptos.

Zona de fechas clave. Vencimientos o plazos de obligaciones que se cumplen en fechas puntuales, como el pago de intereses a las cesantías, cesantías, dotaciones, pagos de primas, renovación de matrícula mercantil, etc.

Zona de otros temas relacionados con el ejercicio. Adicional a lo anterior, el contador debe ser un profesional en continuo aprendizaje y conocimiento en temas de auditoría y revisoría fiscal, procedimientos tributarios, contratos civiles, comerciales y financieros. También es indispensable un desarrollo cada vez más creciente en habilidades blandas, sociales y de comunicación para impulsar su carrera.

Un contador público colombiano suele tener una combinación de conocimientos técnicos, habilidades analíticas, cumplimiento legal, gestión financiera, tecnología y desarrollo profesional, los cuales debe desarrollar y afianzar día a día para desempeñar eficazmente su rol en el ámbito empresarial colombiano.