¡Estamos transmitiendo en vivo!

¿Cómo llevar a cabo un buen procedimiento disciplinario?

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

Certificaciones - 5 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Contabilidad - 4 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

FORMATOS - 3 septiembre, 2025

FORMATOS - 2 septiembre, 2025

Certificaciones - 2 septiembre, 2025

FORMATOS - 1 septiembre, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

Curso - 5 septiembre, 2025

Capacitación - 29 agosto, 2025

Capacitación - 21 agosto, 2025

Masterclass - 11 agosto, 2025

Capacitación - 8 agosto, 2025

En cuanto a impuestos indirectos en Colombia, el IVA y el GMF le están causando efectos nocivos al sistema tributario nacional.

Se debe mejorar el diseño del IVA y reducir su complejidad a través de la simplificación tarifaria y la ampliación de su base gravable.

También se debe eliminar el GMF una vez se cuente con una fuente de ingresos tributarios sustituta.

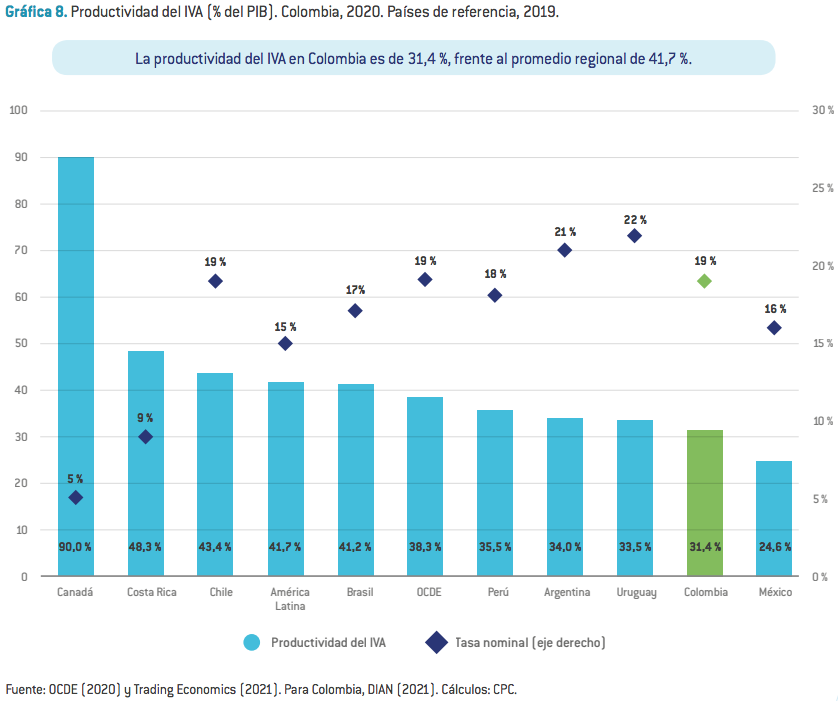

En el capítulo «Sistema tributario» del Informe nacional de competitividad 2021-2022, el Consejo Privado de Competitividad –CPC– afirma que, pese a tener una de las tarifas generales nominales más altas de la región, la productividad del IVA en Colombia es baja respecto al promedio que presenta tanto América Latina como los países de la OCDE.

Mientras que en el país se perciben $31,4 por cada $100 de recaudo potencial del IVA con una tarifa nominal general del 19 %, los países de la OCDE recaudan en promedio $38,3; y los de América Latina, $41,7, con tarifas nominales medias del 19,3 % y el 15 %, respectivamente. Se explica en el documento:

Lo anterior indica que la eficiencia recaudatoria de un punto marginal en la tarifa del IVA en el país está limitada tanto por el nivel de cumplimiento tributario como por la proliferación de exenciones, exclusiones y la alta dispersión tarifaria, lo cual incentiva la evasión, limita la base gravable del impuesto y profundiza su regresividad.

El IVA, desde el punto de vista del CPC, también representa una carga significativa para las empresas. Lo anterior se debe a que el IVA pagado sobre activos fijos no es recuperable, sino descontado sobre el impuesto de renta, tal y como lo estipuló la Ley 2110 de 2019, lo que puede ejercer un papel distorsionante sobre la inversión.

En informe indica que Colombia es el segundo país con mayores niveles de recaudo por concepto del gravamen a los movimientos financieros –GMF– en relación con el PIB en comparación con aquellos que cuentan con gravámenes comparables en la región. En 2020, el recaudo tributario por el GMF representó 0,8 % del PIB, lo que equivale a 5,6 % de los ingresos tributarios totales.

Desde su establecimiento a finales de los años noventa, el GMF ha sufrido varias modificaciones en términos de tarifa y destino de los recursos recaudados. Inicialmente introducido con el fin de aliviar la crisis del sistema financiero de la época, fue adoptado de manera permanente por medio de la Ley 1819 de 2016, la cual derogó lo establecido en la Ley 739 de 2014 en relación con su desmonte progresivo.

La existencia de impuestos como el GMF impone costos que limitan el acceso al crédito, distorsiona las actividades del mercado de capitales y promueve la economía informal.

Según la Comisión de Expertos en Beneficios Tributarios, el GMF tiene efectos distorsionantes para la actividad corporativa, ya que «desalienta el ingreso de los negocios a la formalidad y desincentiva la inversión nacional y extranjera».

Este tipo de gravámenes se convierten en una barrera para la adopción de medios de pago electrónicos en el país, incentivando el uso de efectivo, lo que a su vez puede fomentar la evasión y elusión de impuestos y otras regulaciones.

De igual forma, el CPC registra que hay evidencia respecto al efecto que ha tenido el impuesto en los márgenes de intermediación bancaria, incrementando las tasas de interés sobre los préstamos y reduciendo las tasas de interés de los depósitos.

Desde el punto de vista de la Comisión de Expertos en Beneficios Tributarios, el diseño del IVA en Colombia es deficiente en relación con sus objetivos. En el informe se señala que:

Por un lado, la base gravable es limitada como consecuencia de las exclusiones, exenciones y tarifas reducidas. Además, existen tratamientos preferenciales en materia de IVA para bienes y servicios con externalidades negativas ambientales y de salud, tales como la gasolina, el diésel y las bebidas alcohólicas, si bien este tipo de bienes están gravados con otro tipo de impuestos y sobretasas.

Por lo anterior, se recomienda mejorar el diseño de este impuesto y reducir su complejidad a través de la simplificación tarifaria y la ampliación de la base gravable del impuesto.

En particular, la Comisión propone reducir el número de bienes y servicios excluidos (eliminando gastos tributarios que no son comunes bajo el estándar internacional) y llevar, tanto como sea posible, a una tasa de IVA generalizada del 19 %. Además, sugiere aumentar la tasa de IVA reducida actual del 5 % a una tasa en el rango del 10 % al 12 %.

Una de las propuestas establecidas por el CPC, debido a los efectos distorsionadores del GMF sobre la formalidad y la intermediación bancaria, es eliminarlo.

Sin embargo, antes de implementar esta modificación al Estatuto Tributario, debe contarse con una fuente de ingresos que sustituya el recaudo de este impuesto.