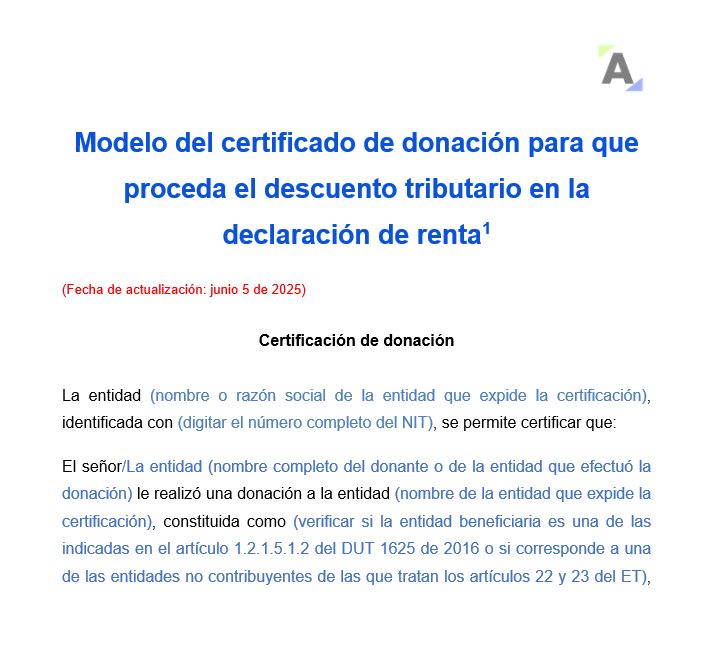

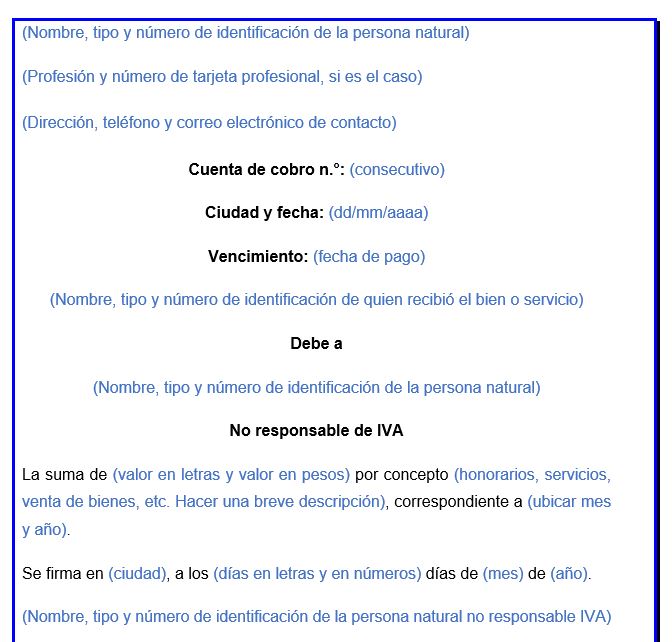

Nuevos recursos

Dian exige informar el género en declaración de renta AG 2024: lo que debes saber

ACTUALIDAD - 4 junio, 2025

Retenciones y autorretenciones a título de renta fueron fuertemente ajustadas con el Decreto 572 de mayo de 2025

ACTUALIDAD - 4 junio, 2025

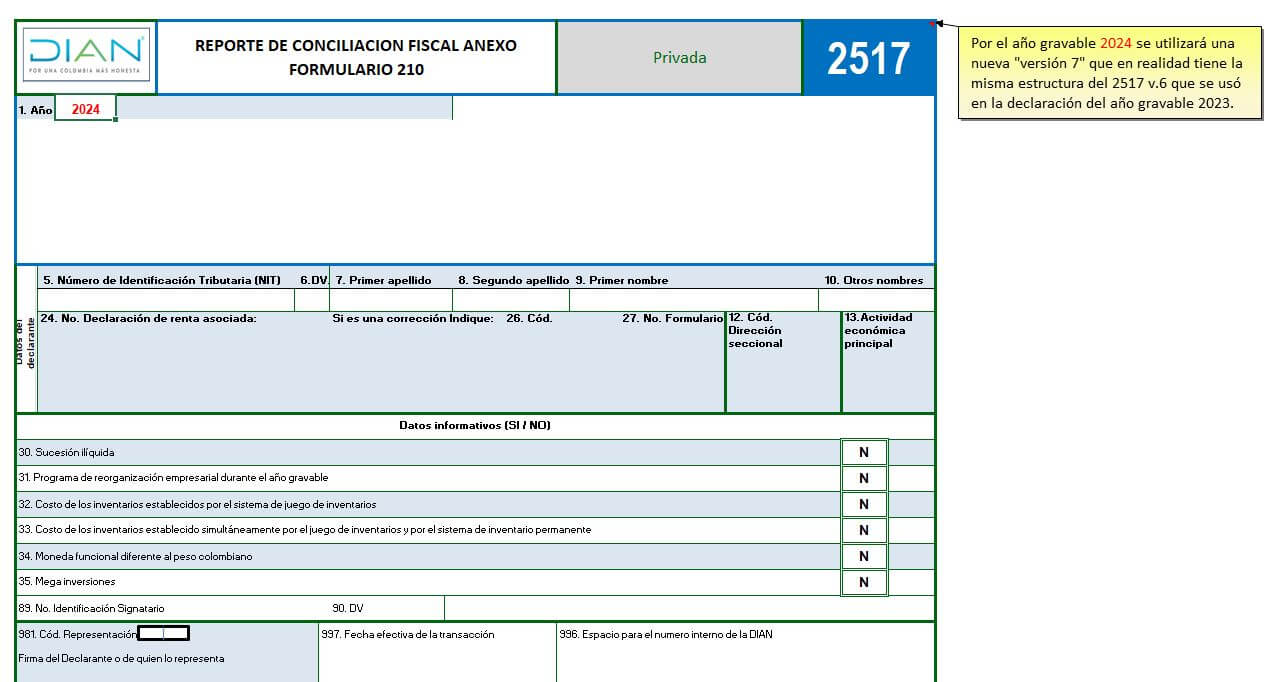

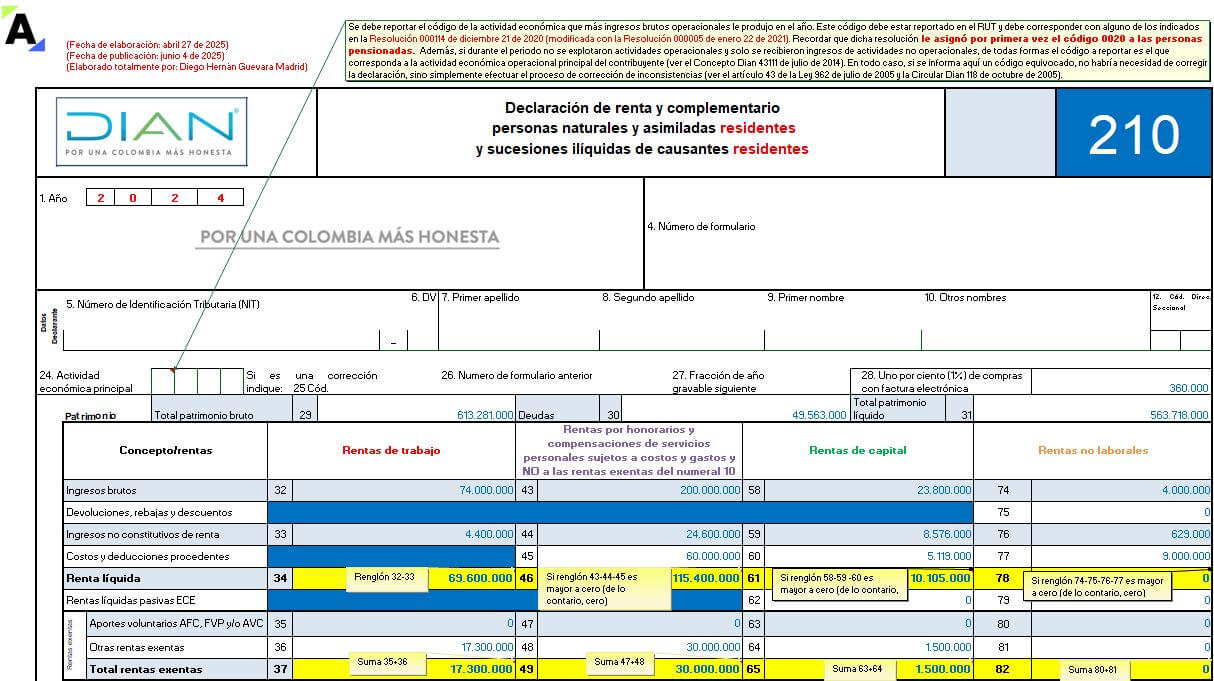

[Liquidador] Excel del formulario 210 y formato 2517 para la declaración de renta de personas naturales residentes que llevan contabilidad AG 2024

FORMATOS - 4 junio, 2025

![[Liquidador] Excel del formulario 210 y formato 2517 para la declaración de renta de personas naturales residentes que llevan contabilidad AG 2024](https://actualicese.com/wp-content/uploads/2025/06/VA25-Formulario-210-y-2517-AG2024-PN-residente-obligada-a-llevar-contabilidad.jpg)

[Liquidador] Excel del formulario 210 para la declaración de renta de personas naturales residentes que no llevan contabilidad AG 2024

FORMATOS - 4 junio, 2025

![[Liquidador] Excel del formulario 210 para la declaración de renta de personas naturales residentes que no llevan contabilidad AG 2024](https://actualicese.com/wp-content/uploads/2025/06/VA25-Formulario-210-AG2024-PN-residente-no-obligada-a-llevar-contabilidad.jpg)

Memoria económica y registro web en las Esal: evita sanciones con esta ruta segura

ACTUALIDAD - 3 junio, 2025

7 preguntas clave sobre la declaración de ingresos y patrimonio de las Esal AG 2024

ACTUALIDAD - 3 junio, 2025

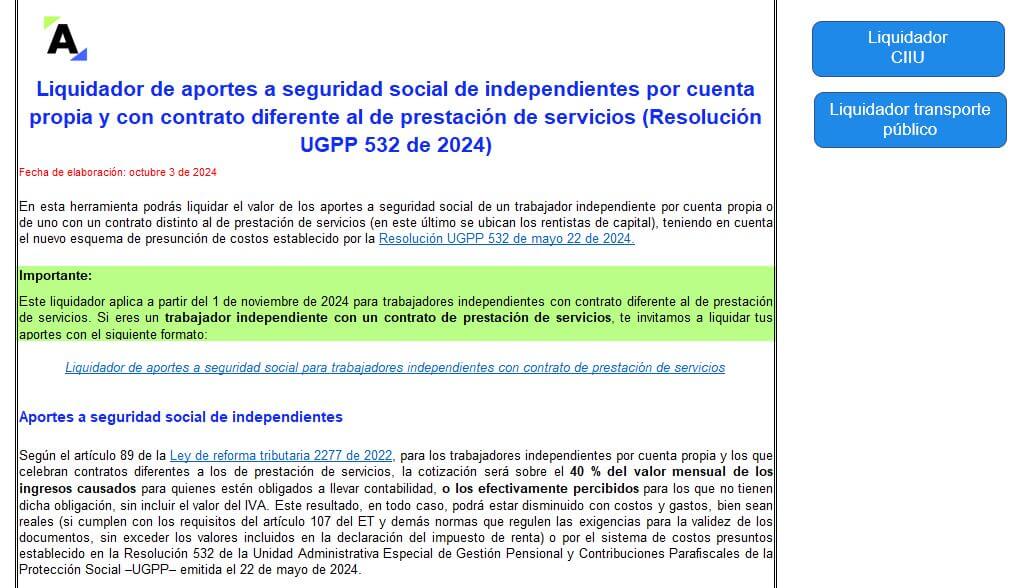

Liquidador de aportes a seguridad social de independientes bajo el esquema de presunción de costos (Resolución UGPP 000532 de 2024)

Derecho Laboral - 29 mayo, 2025

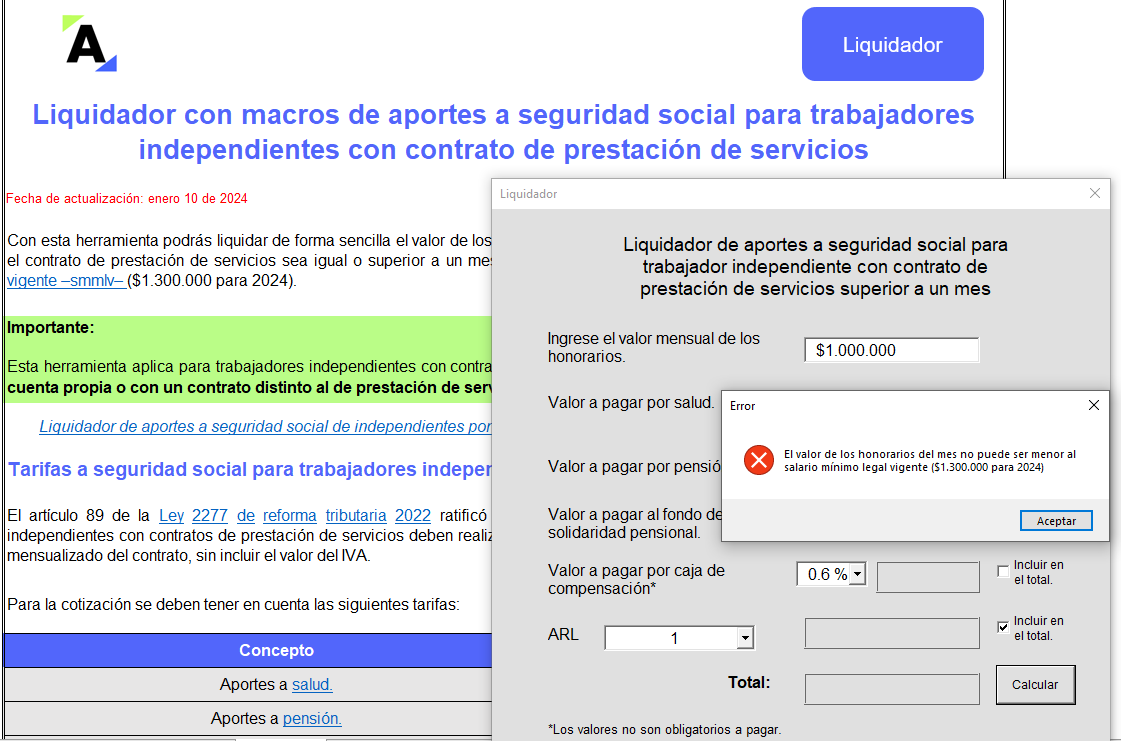

Liquidador de aportes a seguridad social para independientes con contrato de prestación de servicios

Derecho Laboral - 29 mayo, 2025

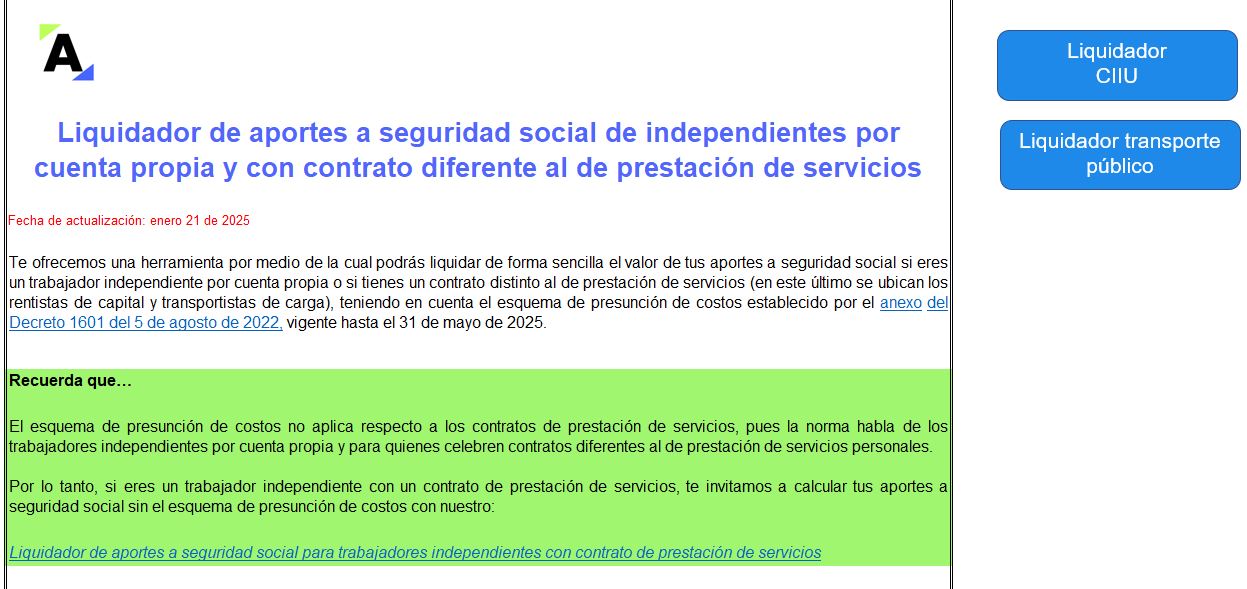

Liquidador de aportes a seguridad social de independientes por cuenta propia y con contrato diferente al de prestación de servicios

Derecho Laboral - 29 mayo, 2025

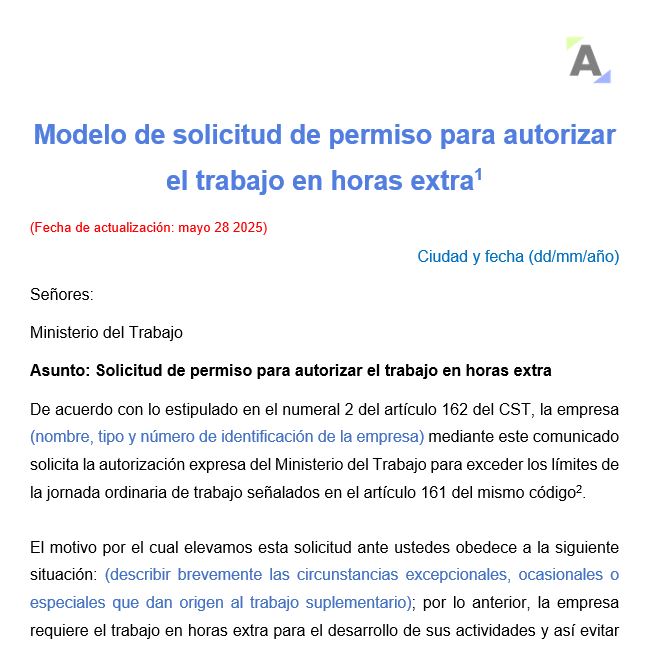

Modelo de solicitud de permiso para autorizar el trabajo en horas extra

Cartas - 29 mayo, 2025

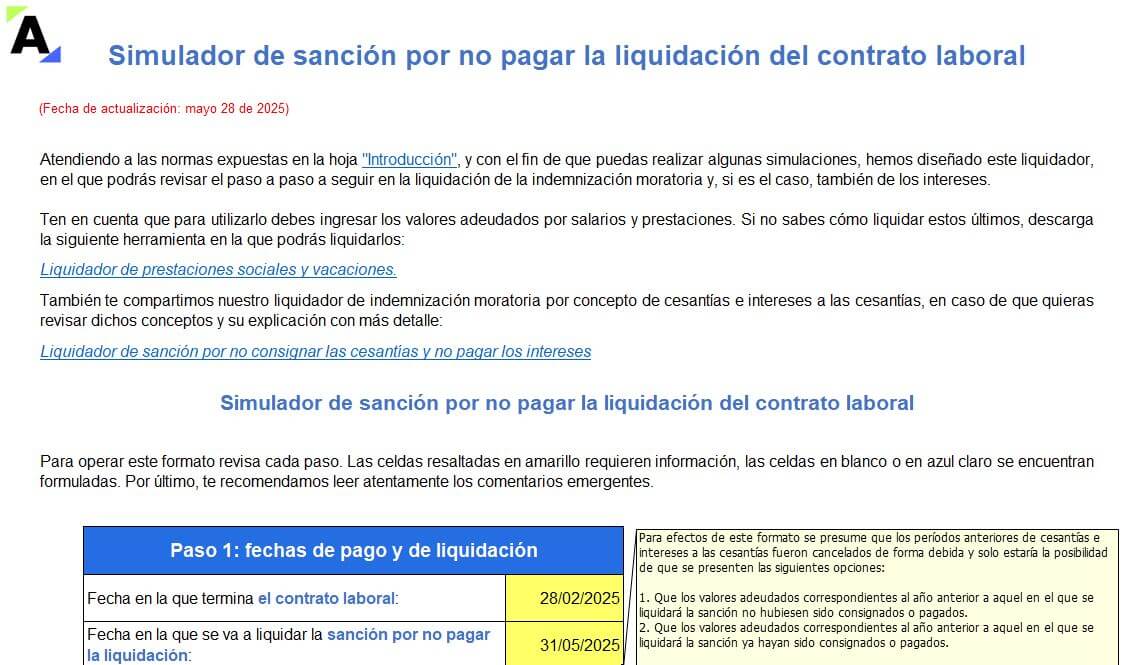

Simulador de sanción por no pagar la liquidación del contrato laboral

Derecho Laboral - 28 mayo, 2025

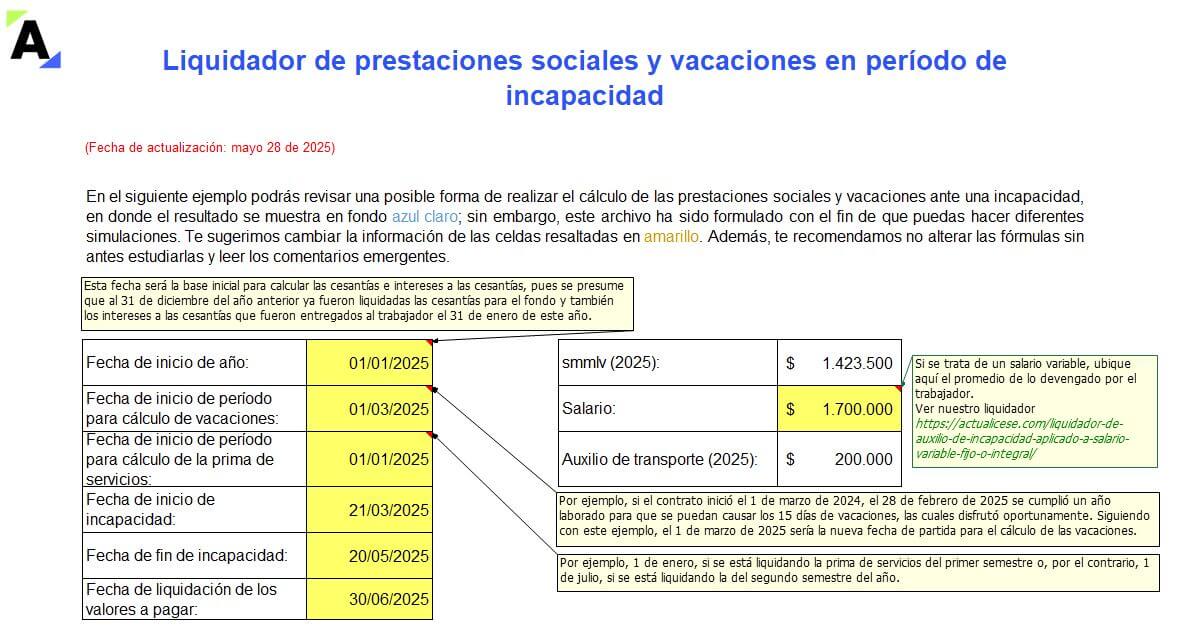

Liquidador de prestaciones sociales y vacaciones en período de incapacidad

Derecho Laboral - 28 mayo, 2025

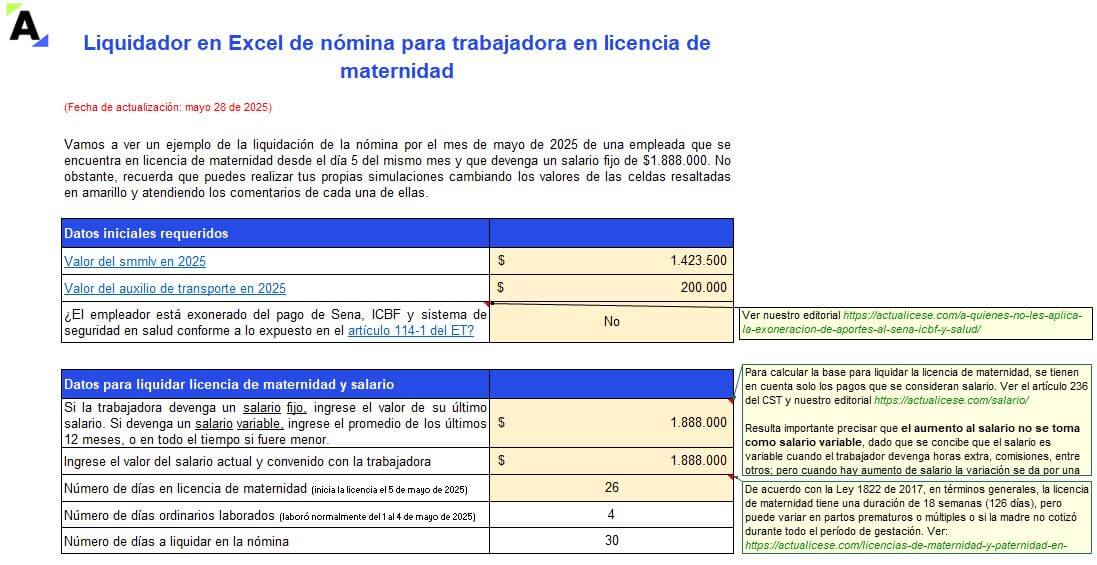

Liquidador en Excel de nómina para trabajadora en licencia de maternidad

Derecho Laboral - 28 mayo, 2025

Personas naturales que venden bienes o servicios excluidos de IVA: ¿están obligados a facturar?

ACTUALIDAD - 26 mayo, 2025

Información exógena: novedades normativas, guías y mucho más

ACTUALIDAD - 22 mayo, 2025

Régimen sancionatorio en 2025: tipos, cálculos y estrategias para evitarlas

Capacitación - 23 mayo, 2025

IVA y retención en la fuente 2025: guía para aplicar prorrateo y cumplir obligaciones tributarias

Capacitación Gratuita - 16 mayo, 2025

Casos prácticos de impuesto al patrimonio 2025: cálculo y optimización

Capacitación - 9 mayo, 2025

Nuevo esquema de presunción de costos de la UGPP

Capacitación Gratuita - 9 mayo, 2025