Nuevos recursos

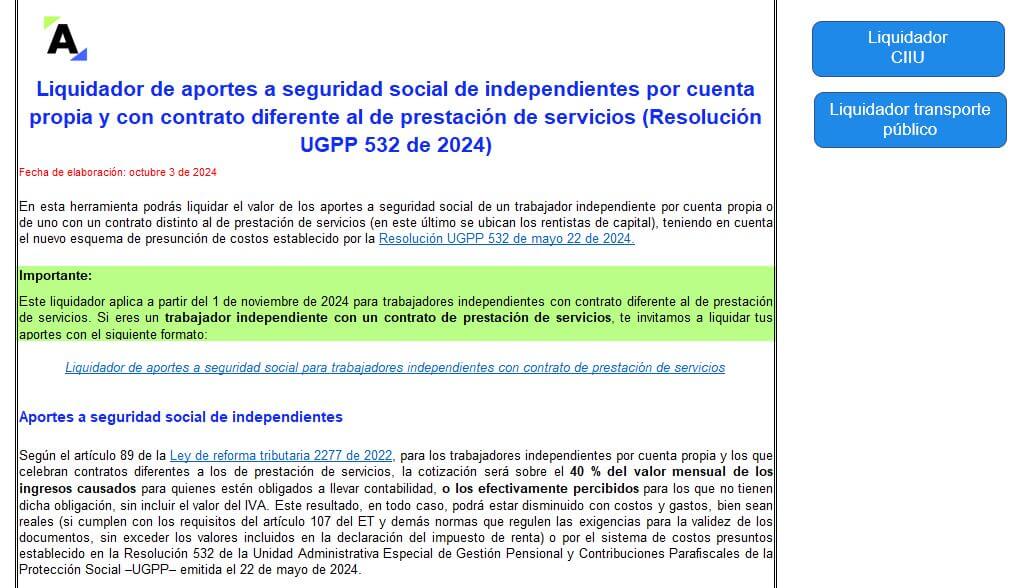

Liquidador de aportes a seguridad social de independientes bajo el esquema de presunción de costos (Resolución UGPP 000532 de 2024)

Derecho Laboral - 29 mayo, 2025

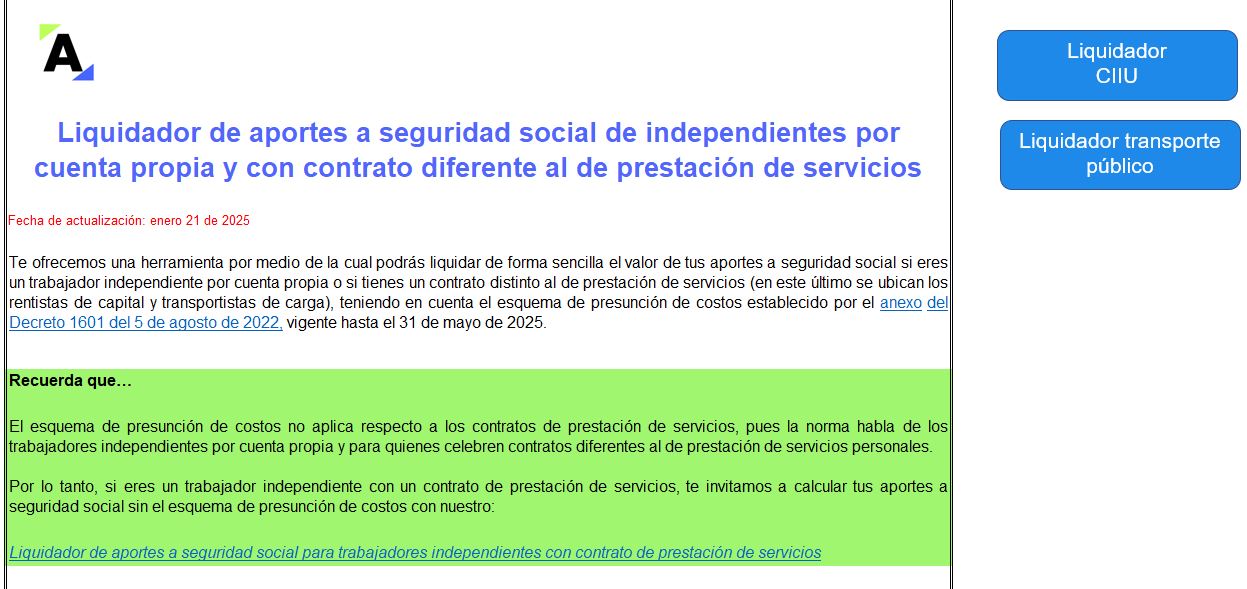

Liquidador de aportes a seguridad social de independientes por cuenta propia y con contrato diferente al de prestación de servicios

Derecho Laboral - 29 mayo, 2025

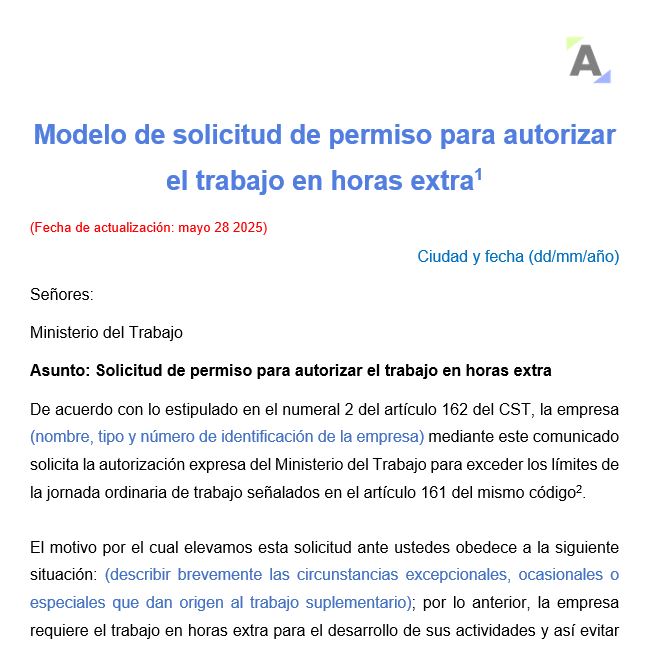

Modelo de solicitud de permiso para autorizar el trabajo en horas extra

Cartas - 29 mayo, 2025

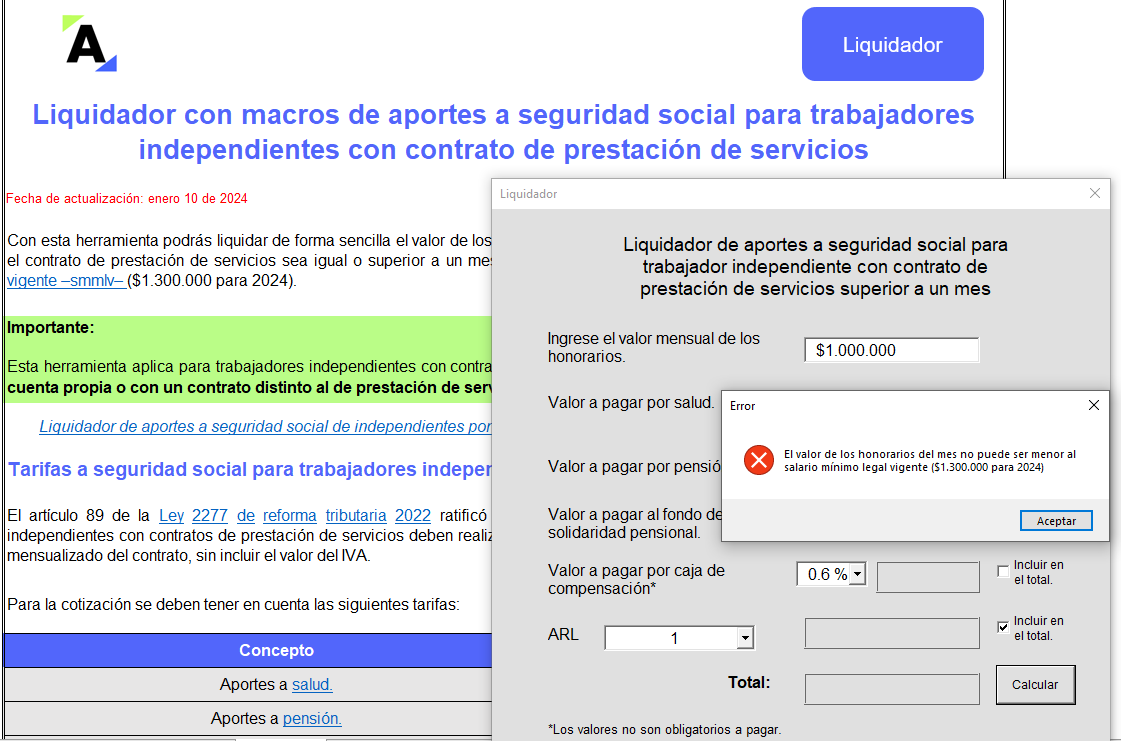

Liquidador de aportes a seguridad social para independientes con contrato de prestación de servicios

Derecho Laboral - 29 mayo, 2025

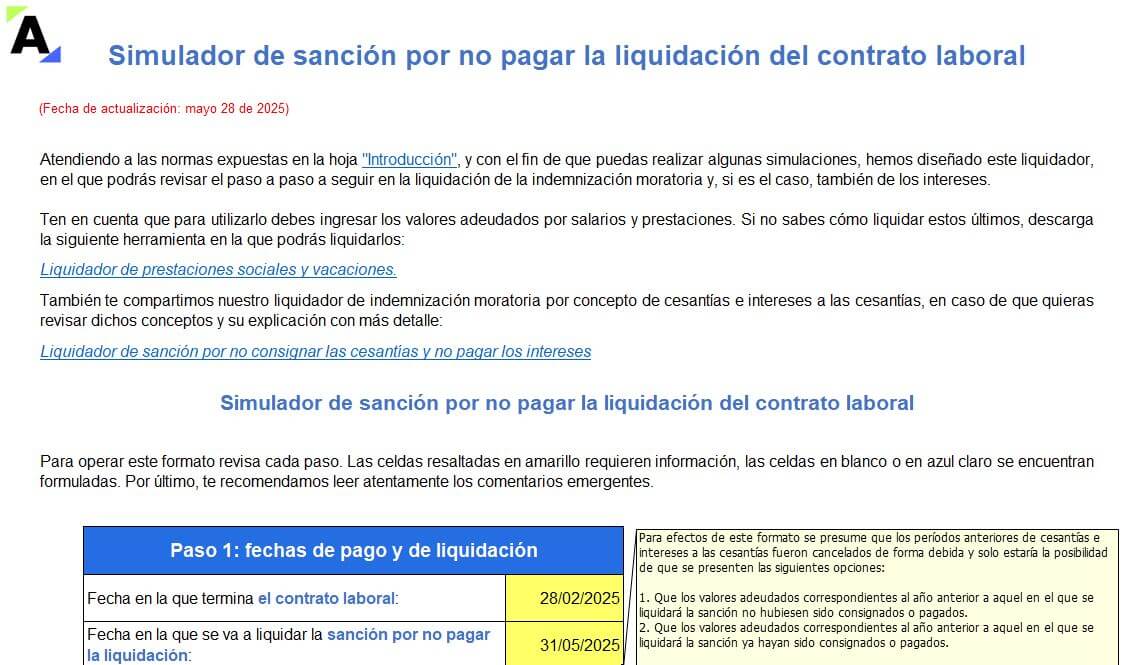

Simulador de sanción por no pagar la liquidación del contrato laboral

Derecho Laboral - 28 mayo, 2025

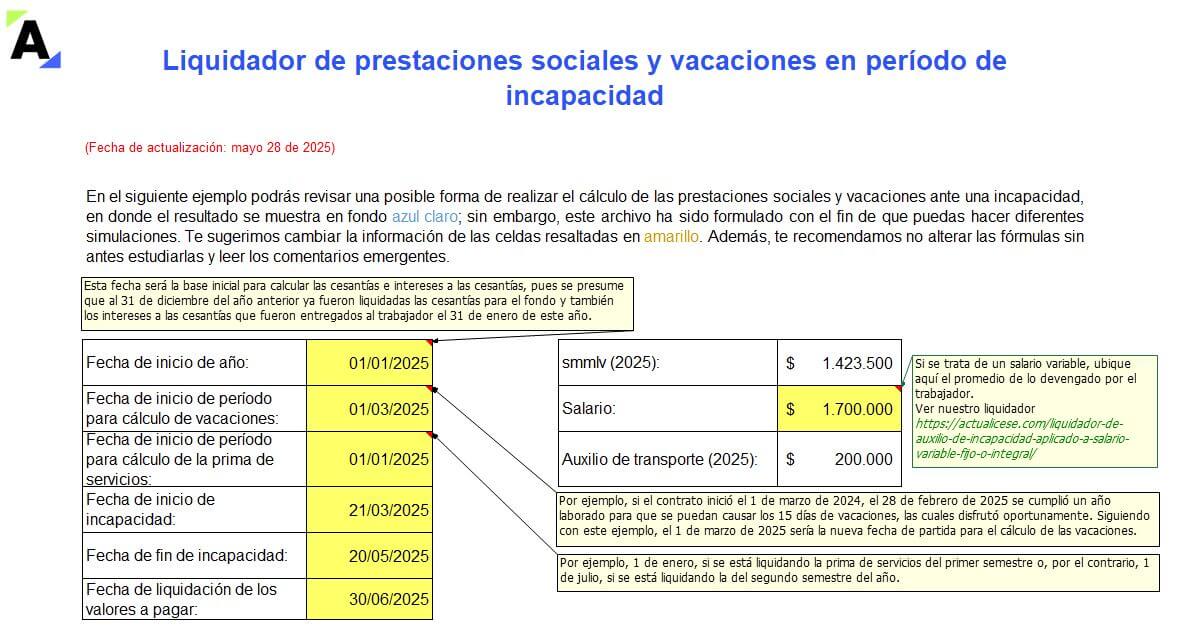

Liquidador de prestaciones sociales y vacaciones en período de incapacidad

Derecho Laboral - 28 mayo, 2025

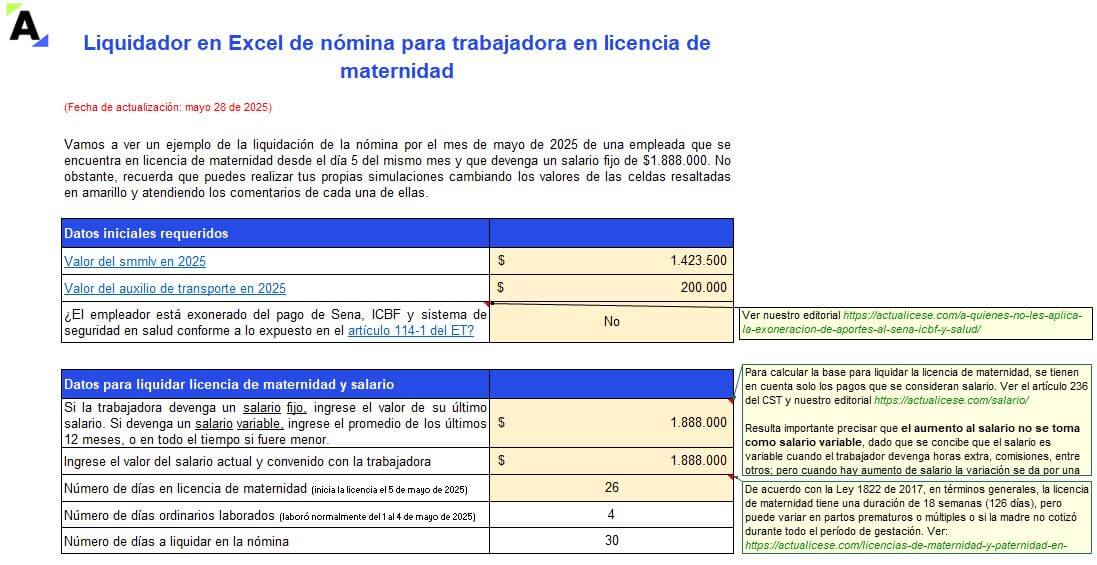

Liquidador en Excel de nómina para trabajadora en licencia de maternidad

Derecho Laboral - 28 mayo, 2025

Personas naturales que venden bienes o servicios excluidos de IVA: ¿están obligados a facturar?

ACTUALIDAD - 26 mayo, 2025

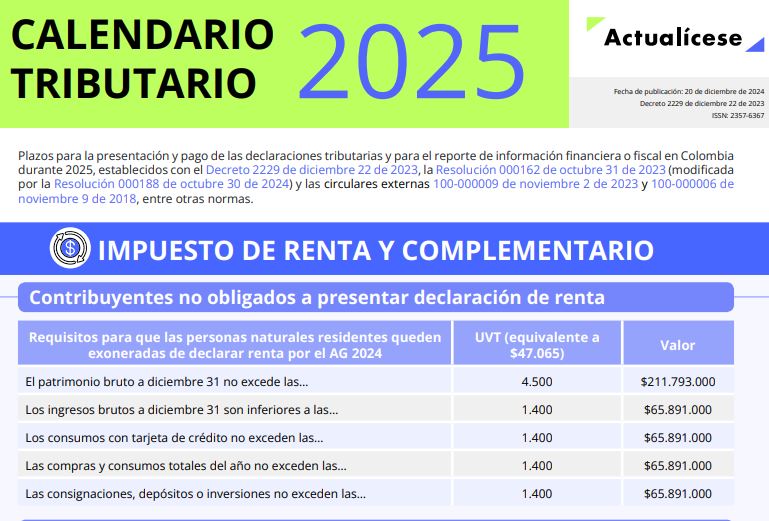

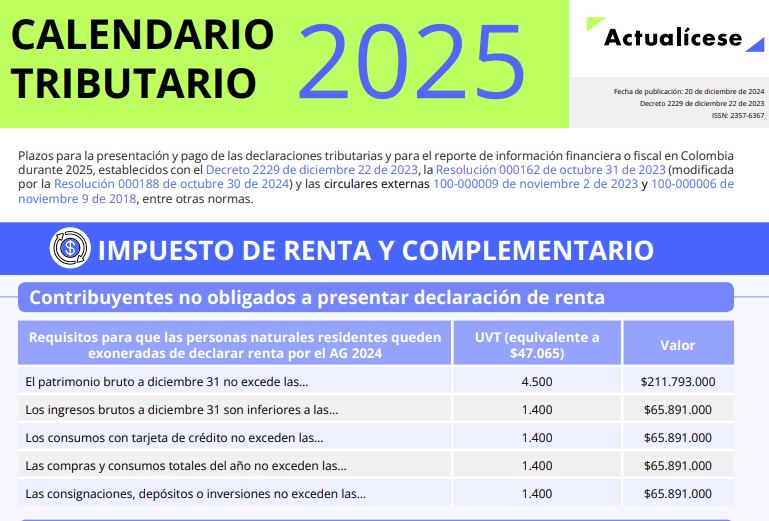

Calendario tributario 2025 Versión descargable

Calendarios - 23 mayo, 2025

Información exógena: novedades normativas, guías y mucho más

ACTUALIDAD - 22 mayo, 2025

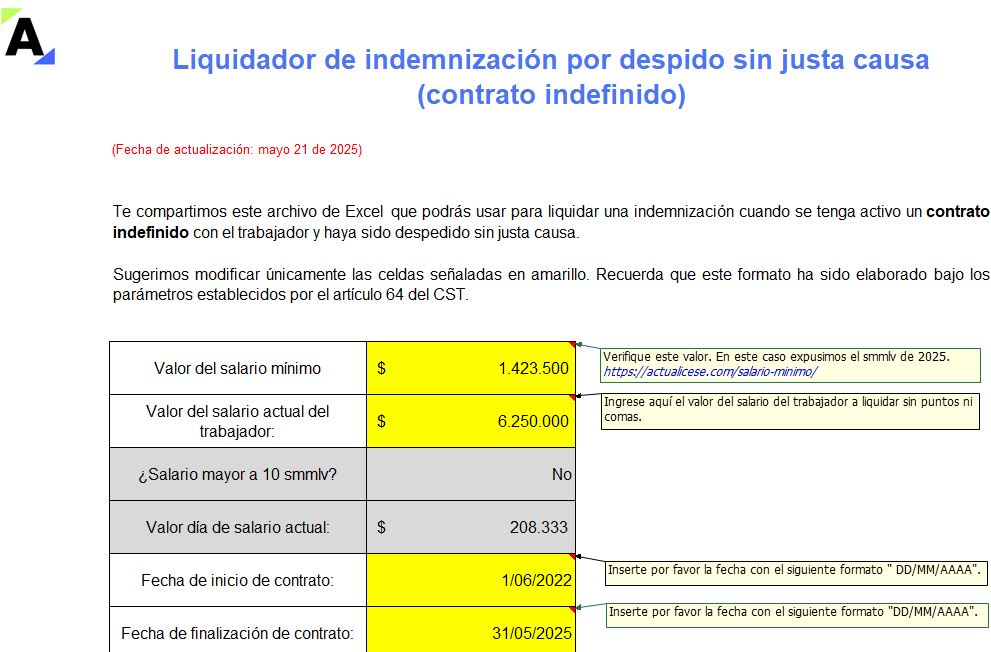

Liquidador de indemnización por despido sin justa causa (contrato indefinido)

Derecho Laboral - 22 mayo, 2025

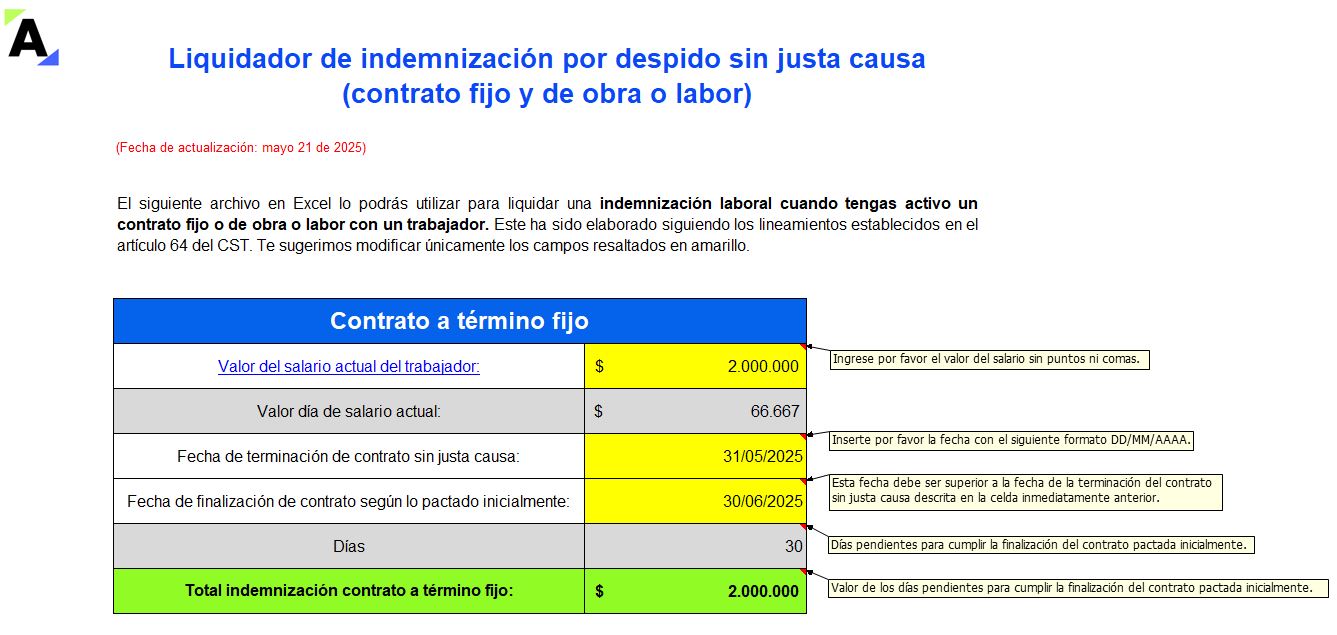

Liquidador de indemnización por despido sin justa causa (contrato fijo y de obra o labor)

Derecho Laboral - 22 mayo, 2025

Exceles AAA

ACTUALIDAD - 21 mayo, 2025

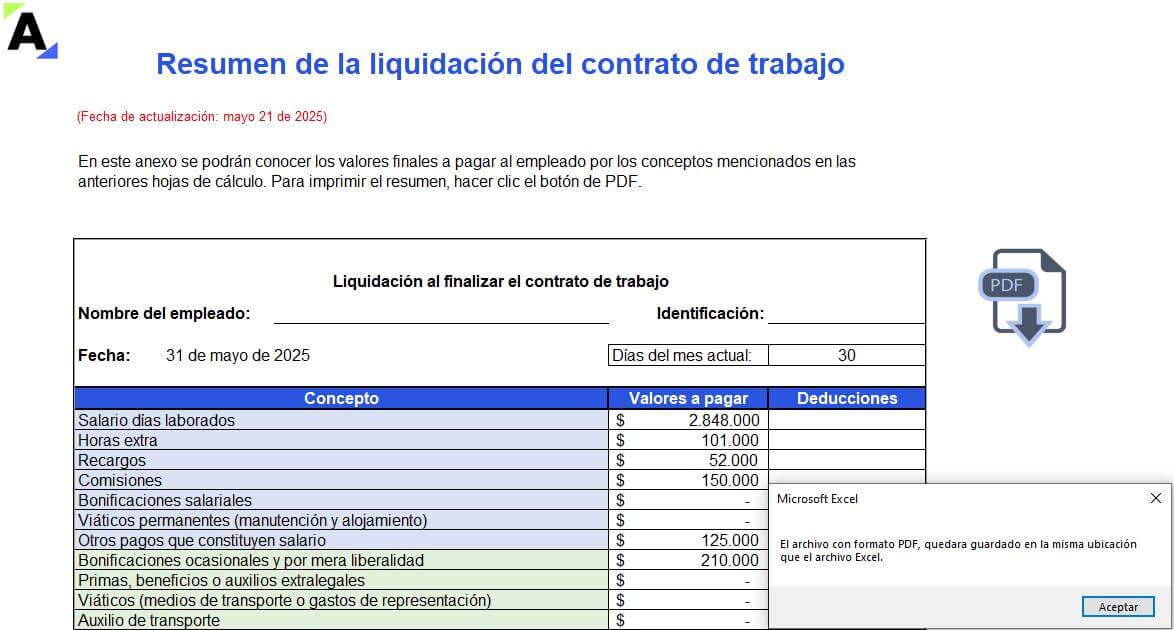

Simulador en Excel para realizar la liquidación de contratos de trabajo

Derecho Laboral - 21 mayo, 2025

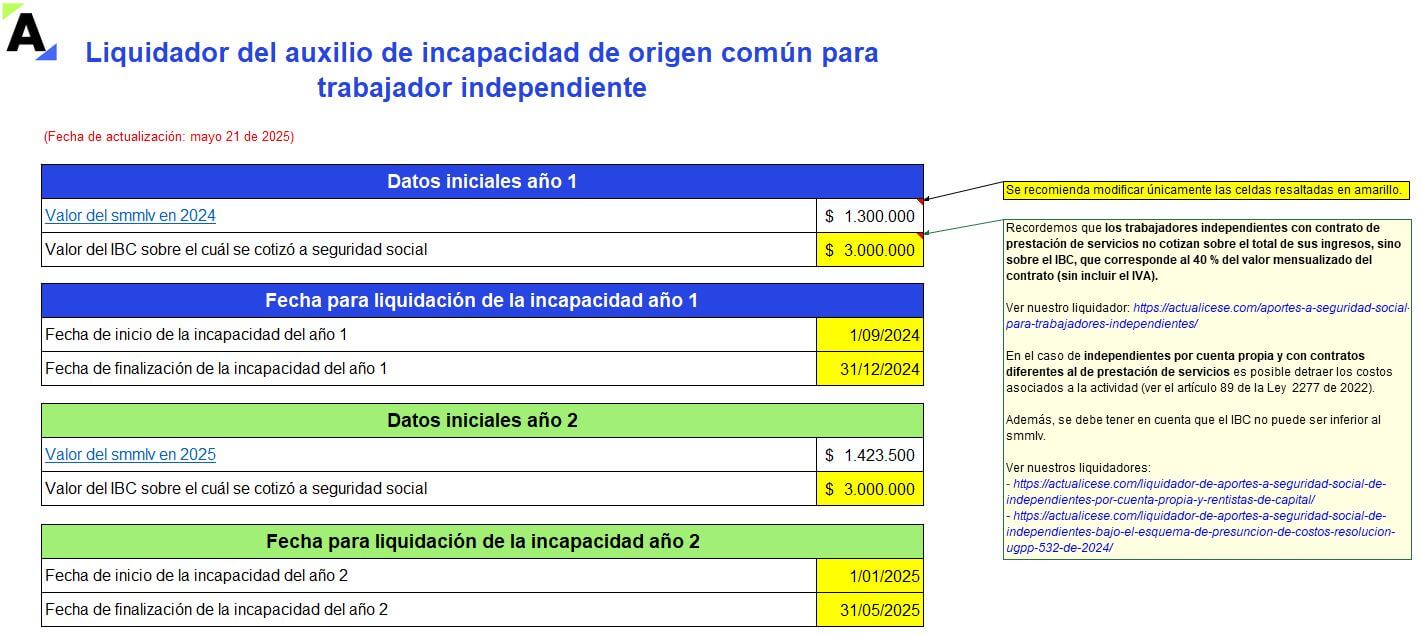

Liquidador del auxilio de incapacidad de origen común para trabajador independiente

Derecho Laboral - 21 mayo, 2025

Régimen sancionatorio en 2025: tipos, cálculos y estrategias para evitarlas

Capacitación - 23 mayo, 2025

IVA y retención en la fuente 2025: guía para aplicar prorrateo y cumplir obligaciones tributarias

Capacitación Gratuita - 16 mayo, 2025

Casos prácticos de impuesto al patrimonio 2025: cálculo y optimización

Capacitación - 9 mayo, 2025

Nuevo esquema de presunción de costos de la UGPP

Capacitación Gratuita - 9 mayo, 2025

Preparación de información exógena para contadores principiantes

Capacitación Gratuita - 2 mayo, 2025

Seguridad social en trabajadores independientes: obligaciones, beneficios y riesgos legales

Capacitación Gratuita - 2 mayo, 2025