Actualizado: 28 noviembre, 2023 (hace 2 años)

Aquí hablaremos sobre...

- Novedades en el proceso de cierre contable para pymes y la conciliación fiscal por el 2023

- Proceso de cierre contable y conciliación fiscal 2023

- Justificación de la conciliación entre las cifras contables y fiscales

A pesar de la implementación de los Estándares Internacionales en Colombia, el procedimiento de cierre contable continúa siendo el mismo desde el punto de vista procedimental, reiterando su papel crucial como componente esencial en la gestión financiera de las empresas.

Este proceso implica el cierre de las cuentas de resultado –que incluyen ingresos, costos y gastos–, con el objetivo fundamental de determinar la utilidad o pérdida del ejercicio y garantizar su adecuada incorporación al patrimonio de la entidad.

Es importante destacar que el cierre contable no es un evento aislado, sino el resultado de un proceso contable que se desarrolla de manera continua a lo largo de todo el período contable.

En este contexto, el contador público encargado de liderar este proceso, aporta un valor agregado significativo gracias a su profundo conocimiento y experiencia. Su rol se centra en la verificación y análisis de cómo se han registrado las transacciones a lo largo del año, lo que culmina en la preparación de los estados financieros. Estos estados financieros desempeñan un papel fundamental al respaldar la toma de decisiones por parte de los diversos usuarios de la información financiera. Además, es necesario destacar que esta información financiera debe someterse a un proceso de depuración fiscal. Este proceso se centra en identificar las diferencias que puedan existir en la medición de las bases contables y fiscales de las principales partidas que integran los estados financieros.

Novedades en el proceso de cierre contable para pymes y la conciliación fiscal por el 2023

Desde el punto de vista procedimental, el cierre contable continúa siendo el mismo.

No obstante, por el año 2023 deberán tenerse en cuenta los efectos del Decreto 1670 de 2021, en un aspecto tan importante como es la clasificación en el grupo 3 de aplicación de los marcos técnicos normativos, pues incluso las nuevas entidades que se hayan creado en el 2023 podrán pertenecer y aplicar las normas del grupo 3, aun cumpliendo los requisitos para pertenecer a grupos superiores.

En lo que respecta al reconocimiento inicial y la medición posterior de los diferentes hechos económicos, por el 2023 no se han materializado cambios que impacten tales procesos.

Ahora bien, en lo que respecta a la conciliación fiscal, debido a que en octubre de 2022 no se expidió una resolución que prescribiera los formatos de conciliación fiscal para el año gravable 2023, tal como lo ordena el artículo 1.7.4 del DUT 1625 de 2016, se entienden vigentes o aplicables los formatos utilizados por el año gravable 2022, cuyos prevalidadores y versiones fueron actualizadas en algunos casos sin la expedición de una nueva resolución, o incluso en lo que tiene que ver con el formato 2516, la resolución fue expedida con errores.

Sin embargo, debido a que el año gravable 2023 es el período de aplicación plena de las novedades instauradas por la reforma tributaria materializada con la Ley 2277 de 2022, es probable que de nuevo se realicen actualizaciones en las versiones de los formatos 2516 y 2517. Así las cosas, las versiones que actualmente se encuentran vigentes son el formato 2516 versión 6 y el 2517 versión 5.

Teniendo en cuenta que la conciliación fiscal es una parte integral de la declaración de renta, en el artículo Declaración de renta de personas jurídicas AG 2023: conoce estas novedades de la reforma tributaria se mencionan las novedades más importantes introducidas por la Ley 2277 de 2022 que se deben tener en cuenta en este importante proceso.

Proceso de cierre contable y conciliación fiscal 2023

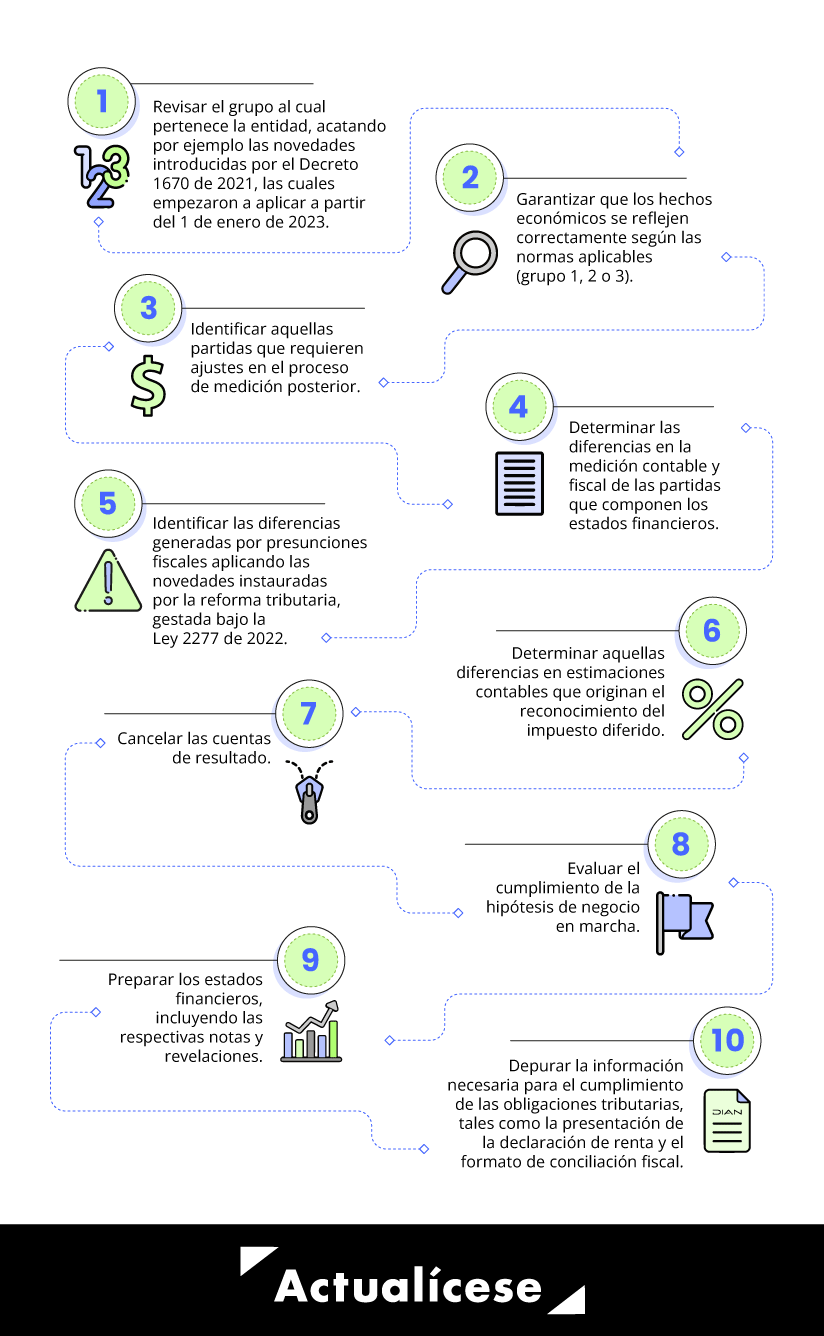

A partir de las novedades contables y tributarias que impactan el 2023, los principales procesos que deben seguirse en el proceso de cierre son:

Justificación de la conciliación entre las cifras contables y fiscales

La remisión a los marcos normativos contables vigentes en Colombia para la determinación del impuesto de renta y complementario, y la excepción de que, en cualquier caso, la norma tributaria podrá señalar de manera expresa el tratamiento especial para algún tipo de partida sujeta a ser declarada, pudiendo diferir esta del tratamiento contable, vislumbra un panorama en el que la existencia de una gran cantidad de normas de carácter fiscal y contable da origen a las diferencias entre los resultados contables y fiscales.

Al cierre de cada año fiscal, las sociedades nacionales y extranjeras a las que corresponde presentar ante el Gobierno colombiano la declaración de renta y complementario, se ven en la necesidad de convertir el resultado contable en fiscal, con el cual se puedan definir las bases finales.

Lo anterior es así por cuanto para la definición de la base fiscal se ha de tener en cuenta una gran cantidad de normas fiscales especiales vigentes con las cuales se han estipulado beneficios tributarios (como no gravar ciertos ingresos o poder deducir ciertos gastos por un valor diferente al que figura en la contabilidad), y limitaciones fiscales con las que se determina que ciertos gastos registrados en la contabilidad no son aceptados fiscalmente.

Es oportuno precisar que el fruto de la conciliación es netamente fiscal y no tendría efectos en los estados financieros, a menos que sea necesario, en algunos casos, registrar lo que se denomina “activo por impuesto diferido” o “pasivo por impuesto diferido”. Estas son partidas generadas justamente sobre las partidas conciliatorias que formen diferencias temporarias en un año fiscal, pero con la certeza de que desaparecerán en los siguientes años.

“Las diferencias que se presenten entre los resultados contable y fiscal deben incorporarse al formato 2516 o 2517, según sea el caso, de acuerdo con el tipo de contribuyente”

Las diferencias que se presenten entre los resultados contable y fiscal deben incorporarse al formato 2516 o 2517, según sea el caso, de acuerdo con el tipo de contribuyente persona jurídica, persona natural, sucesión ilíquida residente o no residente, atendiendo la normativa que fijó la Dian al reglamentar el artículo 772-1 del ET, la cual exige a algunos contribuyentes enviarlo a través de los servicios informáticos de dicha entidad y a otros a cumplir solo con su elaboración y conservación ante cualquier requerimiento por parte de las autoridades fiscales.

De allí que el proceso de conciliación entre las cifras contables y fiscales sea fundamental para evitar incurrir en decisiones que pueden afectar económicamente el funcionamiento de la entidad, como el que se da comúnmente en la determinación de la utilidad o pérdida contable y la provisión del impuesto de renta, pues lo correcto al llevar a cabo este proceso es que se realicen los ajustes por presunciones fiscales en cuentas de resultado para obtener la renta líquida gravable, por ejemplo, aquellos gastos no deducibles por incumplimiento de requisitos legales, rentas exentas, ingresos no constitutivos de renta, descuentos tributarios, etc.

Además, deben reconocerse los ajustes por estimaciones contables producto de la aplicación de los marcos técnicos normativos contables en cuentas de balance, los cuales no son aceptados fiscalmente.

De esta manera, se estaría efectuando una depuración de la utilidad contable y fiscal para calcular sobre esta última la respectiva provisión del impuesto de renta y complementario, pues una incorrecta depuración o conciliación puede propiciar una subestimación o sobrevaloración de las utilidades, lo que finalmente ocasionaría una errónea distribución de dividendos y, por ende, una afectación que puede ser negativa para la entidad y para todos los usuarios de la información.

Material relacionado: