Cartilla Práctica: Ley de reforma tributaria 2277 de 2022 – Publicación comentada +

Guía de referencia contable

y tributaria 2023

Versión digital

La pareja perfecta para conocer toda la información necesaria para realizar tu labor profesional de la mejor manera posible durante el 2023, considerando todos los cambios e implicaciones de la Ley de reforma tributaria 2277 de 2022. Todo esto apoyado de consultorios, conferencias y más herramientas para complementar tu aprendizaje.

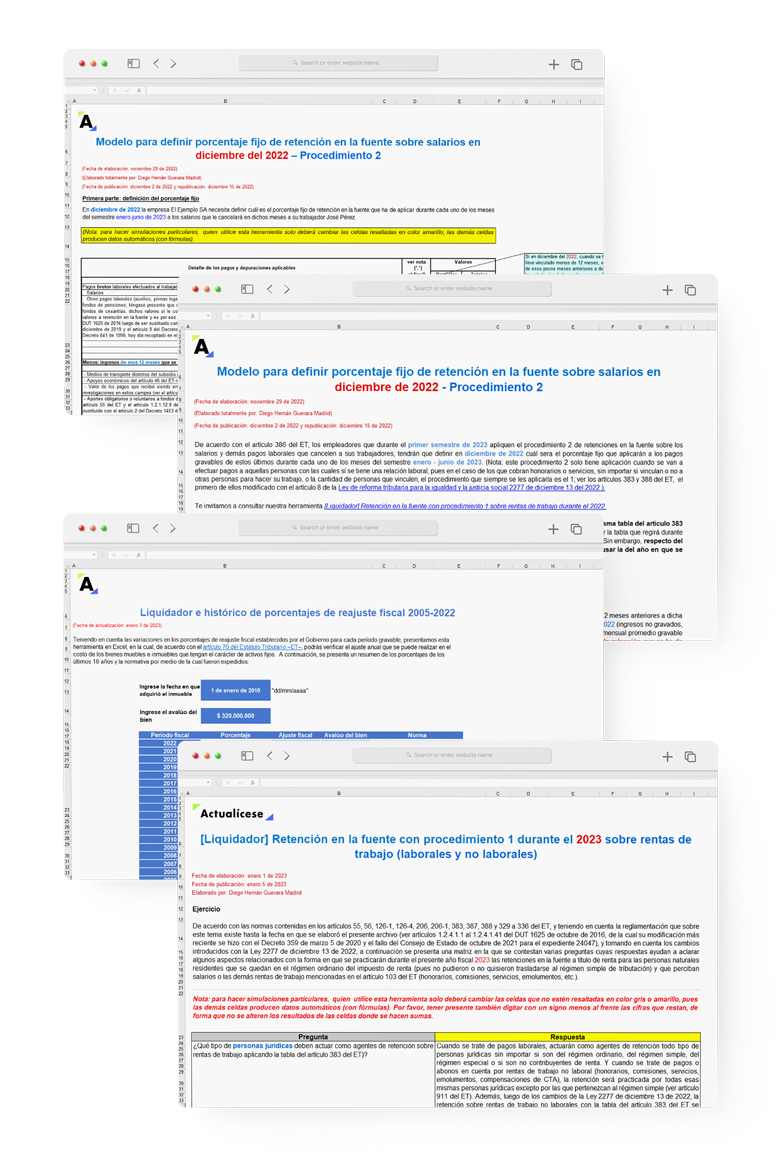

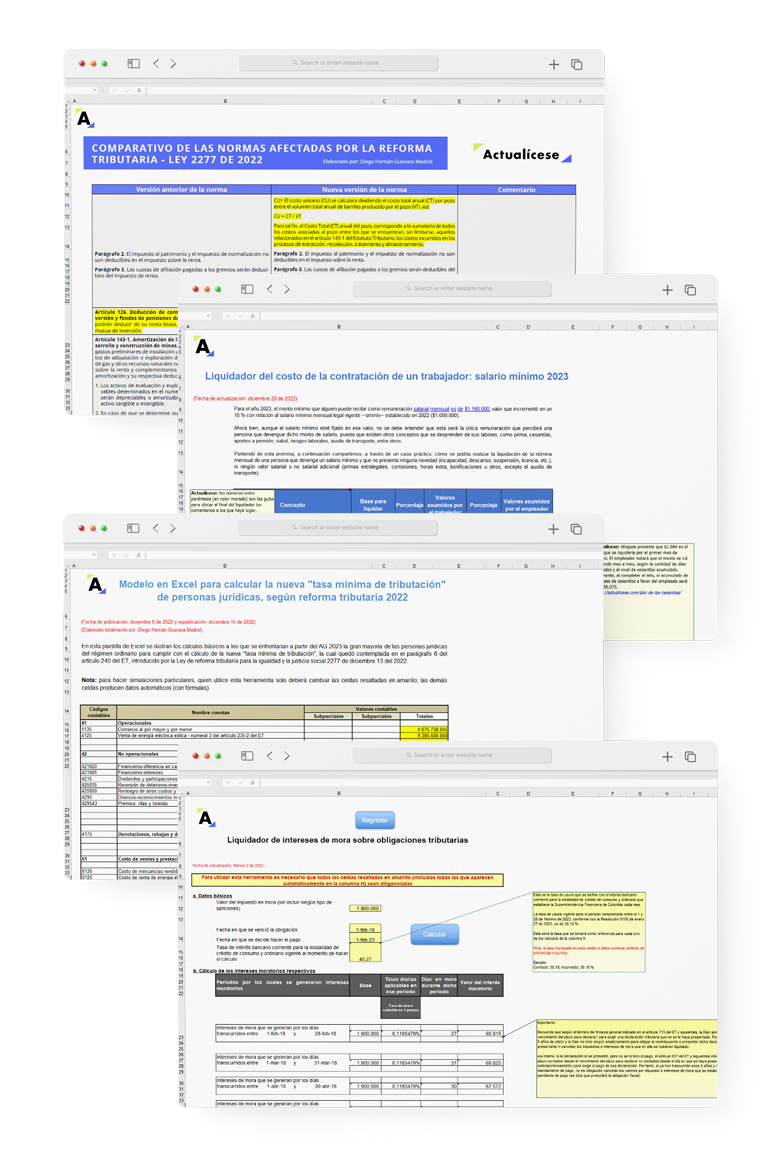

Con más de 130 normas afectadas por la reforma, es indispensable que puedas conocer todo el detalle y los cambios que deberás implementar este año para cumplir con tus labores exitosamente.

Con este duo, no solo podrás leer el texto original de la norma de la Ley de reforma tributaria 2277 de 2022, también podrás acceder a un análisis minucioso elaborado por nuestro equipo editorial.

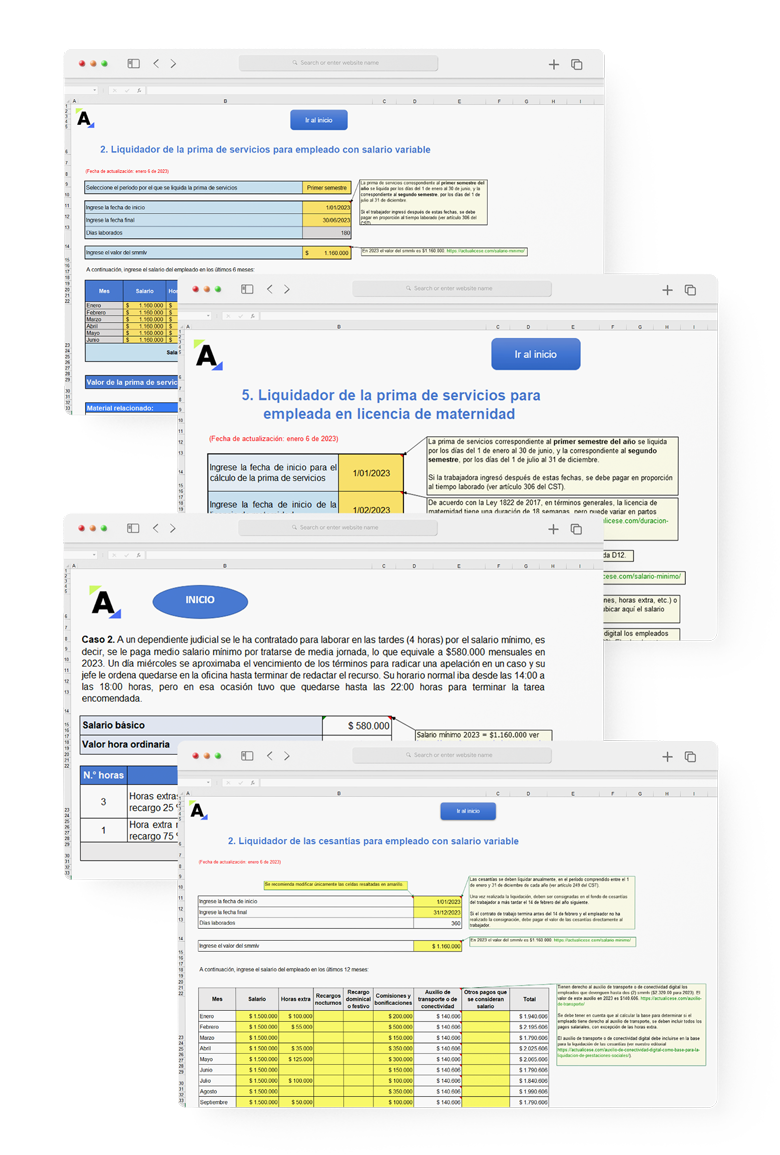

Además, tendrás acceso a indicadores, tarifas, fórmulas y una gran cantidad de herramientas indispensables para el cumplimiento de las diferentes obligaciones con la Dian.

Todo esto te permitirá estar actualizado en los datos de mayor relevancia para llevar a cabo todas tus labores profesionales por el año 2023 de forma práctica.

Cartilla práctica Ley de reforma tributaria 2277 de 2022

Guía de referencia contable y tributaria 2023

Con este combo podrás acceder a nuestro calendario tributario 2023, el cual contiene los plazos para el cumplimiento de diferentes obligaciones tributarias, tales como las declaraciones de renta, retenciones en la fuente y reportes de información exógena.

$70.000*

*Incluidas en las suscripciones Oro y Platino.

$65.900

$25.000