Actualizado: 28 agosto, 2023 (hace 2 años)

Dentro de la declaración de renta de personas naturales, además de la renta líquida sobre la cual se calculará el impuesto de renta, pueden incluirse algunas rentas gravables especiales, derivadas de la recuperación de deducciones, omisión de activos o inclusión de pasivos inexistentes, entre otros.

Son consideradas rentas gravables en la declaración de renta de personas naturales aquellas correspondientes a ingresos obtenidos en la recuperación de deducciones, las originadas por omisión de activos o inclusión de pasivos inexistentes, y las producidas por comparación patrimonial (renglón 96 del formulario 210). A continuación, detallaremos cada una:

Rentas gravables especiales por recuperación de deducciones

Las normas de los artículos 195 al 199 del Estatuto Tributario –ET– indican que las recuperaciones de deducciones son “rentas líquidas” y, por eso, siempre se declaran dentro de un renglón especial del formulario 210, de forma que solo pueden ser afectadas aritméticamente con las “compensaciones fiscales” (por pérdidas fiscales o excesos de renta presuntiva de años anteriores); por tanto, casi siempre generan impuesto de renta. Por ejemplo, debe imputarse una renta líquida por recuperación de deducciones cuando se obtiene una utilidad en la venta de un activo fijo depreciado; o cuando se castiga la cartera, se solicita la deducción y, posteriormente, el cliente paga de forma total o parcial la deuda (ver el artículo 196 del ET).

Supongamos que un contribuyente del régimen ordinario poseyó durante tres (3) años un activo fijo cuyo costo fue de $100.000.000 y al cual le calculó una depreciación de $60.000.000, imputada como deducción fiscal a lo largo de esos años. En consecuencia, el costo neto fiscal del activo es de $40.000.000. Por tanto, si posteriormente lo vende en $70.000.000, se afirmaría que dicha operación produce una utilidad neta fiscal en venta de activo fijo de $30.000.000 y (en concordancia con el artículo 196 del ET) con dicha utilidad se recuperó, en primer lugar, una gran parte del valor de la deducción por la depreciación tomada en años anteriores. Por ende, el contribuyente deberá declarar lo siguiente:

a. En la sección de rentas ordinarias, exactamente en el renglón de “renta por recuperación de deducciones”, declarará un valor de $30.000.000.

b. En la sección de ganancias ocasionales declarará un ingreso bruto de $70.000.000 y un costo fiscal de venta de $70.000.000, formando una ganancia ocasional gravable de cero pesos.

De esa forma, la utilidad neta de $30.000.000, que en realidad generó la venta del activo, termina produciendo impuesto de renta, pero no produce impuesto de ganancia ocasional.

Nota: la recuperación de deducción solo es procedente para los contribuyentes personas naturales obligadas a llevar contabilidad para efectos fiscales.

Rentas gravables especiales por activos omitidos o pasivos inexistentes

El artículo 239-1 del ET establece que el contribuyente puede incluir en su declaración o en las correcciones (si la corrección genera un aumento del impuesto o una disminución del saldo a favor, según el artículo 588 del ET) los activos omitidos o pasivos inexistentes originados en períodos no revisables, es decir, en períodos cuya declaración haya adquirido firmeza.

Nota: el artículo 107 de la Ley 2010 de 2019 modificó el artículo 588 del ET para establecer que los contribuyentes pueden corregir sus declaraciones tributarias dentro de los tres (3) años siguientes al vencimiento del plazo para declarar y antes de que se haya notificado requerimiento especial o pliego de cargos.

Conforme a los lineamientos estipulados en el artículo 239-1 del ET, en caso de realizar la inclusión del activo o la sustracción del pasivo inexistente, no se generaría renta por comparación patrimonial. Sin embargo, si el contribuyente no subsana las irregularidades y la Dian se percata de la situación, la entidad considerará el valor de estos conceptos como una renta líquida y procederá a aplicar la sanción por inexactitud que, según el numeral 1 y el parágrafo 2 del artículo 648 del ET, corresponde al 200 % del mayor valor del impuesto a cargo.

Rentas gravables especiales por comparación patrimonial

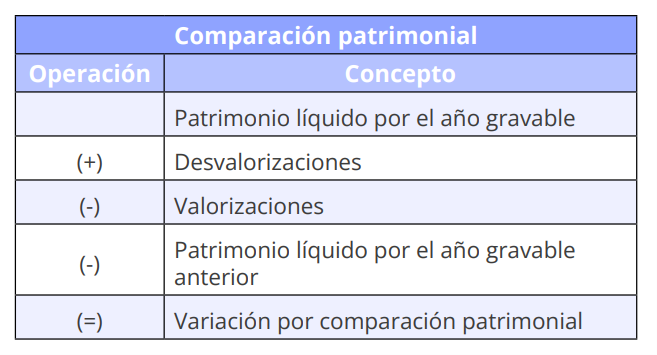

Todas las personas naturales deben tener en cuenta que si el patrimonio líquido que registrarán en la declaración de renta es superior al registrado en el período gravable anterior, se generará un incremento patrimonial. Este incremento debe estar correctamente justificado o soportado, so pena de que la diferencia no justificada sea considerada por la Dian como una renta líquida gravable por comparación patrimonial. De acuerdo con el artículo 237 del ET, para determinar la renta por comparación patrimonial se debe proceder de la siguiente manera:

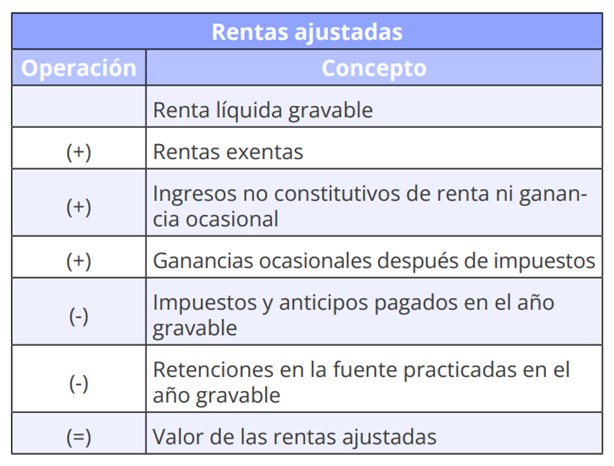

Realizada la operación ilustrada, se procederá así:

Una vez determinados la variación patrimonial y el valor total de las rentas ajustadas, se deben comparar entre sí. De dicha comparación pueden resultar las siguientes situaciones:

Variación patrimonial igual a rentas ajustadas

Esta es la situación ideal, ya que los ingresos con los cuales fue posible adquirir los bienes y derechos que incrementaron el patrimonio líquido se ven reflejados adecuadamente.

Variación patrimonial menor que rentas ajustadas

Un incremento patrimonial inferior a la renta gravable ajustada también es positivo para el contribuyente, pues la administración tributaria no cuestiona las razones detrás de la no inversión de todos los ingresos en activos para incrementar el patrimonio líquido, por lo que este resultado también se podría catalogar como no generador de riesgos.

Variación patrimonial > rentas ajustadas

Frente a resultados de este tipo, la Dian prestará especial atención, pues se necesitan ingresos para poder adquirir bienes o derechos. Al ser las rentas ajustadas inferiores a la variación presentada en el patrimonio, no existe, a primera vista, una justificación para el incremento.

En el caso de las empresas o personas naturales obligadas a llevar contabilidad, esta variación se puede justificar fácilmente si la contabilidad se encuentra organizada y soportada como corresponde. En el caso de las personas naturales que no están obligadas a llevar contabilidad, la justificación del incremento es un poco más compleja, debido a que los hechos se pueden argumentar únicamente si se cuenta con los soportes que acrediten la variación. Es importante recordar que se puede incurrir en una sanción por inexactitud (ver los artículos 647 al 648 del ET) y, adicionalmente, quedar incurso en el delito penal de enriquecimiento ilícito.

Para conocer detalles sobre las rentas exentas imputables en la declaración de renta de personas naturales, consulta nuestra Cartilla Práctica Paso a paso para la elaboración de la declaración de renta de personas naturales AG 2022. Allí podrás estudiar todos los temas necesarios para el cumplimiento de esta obligación.

¡Pero eso no es todo!

Si eres suscriptor Oro o Platino y quieres acceder a todas nuestras cartillas, revistas, libros y especiales en versión digital, solo debes acceder aquí