Actualizado: 8 agosto, 2023 (hace 2 años)

Aquí hablaremos sobre...

- Casos especiales para la determinación del costo

- Rechazo de costos y deducciones

Las personas naturales y sucesiones ilíquidas podrán imputar, dentro de su declaración de renta del año gravable 2022, los costos y deducciones procedentes relacionadas con su actividad económica.

Conoce aquí su tratamiento fiscal.

Desde el punto de vista fiscal, los costos son un conjunto de erogaciones, acumulaciones o consumos de activos que se verán reflejados en los costos directos o indirectos en que incurre el contribuyente en un período determinado, sea para la adquisición o la producción de un bien o servicio.

Por su parte, las deducciones corresponden a los gastos en que incurre la persona natural o jurídica en el año gravable, los cuales son necesarios para generar renta. Entre tales gastos se encuentran los de administración y ventas. De acuerdo con estas definiciones, se puede evidenciar que para la legislación tributaria es indispensable la relación de causalidad y de necesidad de los costos y gastos con la actividad que se desarrolla.

Casos especiales para la determinación del costo

Respecto al costo, es importante tener presente la determinación en casos especiales, tales como:

- Costo de mano de obra en el cultivo del café: para la determinación del costo en los cultivos de café, el artículo 66-1 del ET establece que se presume de derecho que el 40 % del valor del ingreso gravado en cabeza del productor, en cada ejercicio gravable, corresponde a los costos y deducciones inherentes a la mano de obra. El contribuyente podrá tomar dicho porcentaje como costo en su declaración del impuesto de renta, acreditando únicamente el cumplimiento de los requisitos de causalidad y necesidad contenidos en el artículo 107 del ET, los cuales se podrán acreditar a través de cualquier documento que resulte idóneo para ello.

- Costo de mano de obra en el cultivo de papa: el nuevo artículo 66-2 del ET, creado por el artículo 17 de la Ley 2277 de 2022, señala que, para la determinación de los costos en los cultivos de papa, se presume de derecho que el 30 % del valor del ingreso gravado en cabeza del productor, en cada ejercicio gravable, corresponde a los costos y deducciones inherentes a la mano de obra. Así, el contribuyente, a partir del año gravable 2023, podrá tomar dicho porcentaje como costo en su declaración del impuesto de renta, acreditando únicamente el cumplimiento de los requisitos de causalidad y necesidad.

Rechazo de costos y deducciones

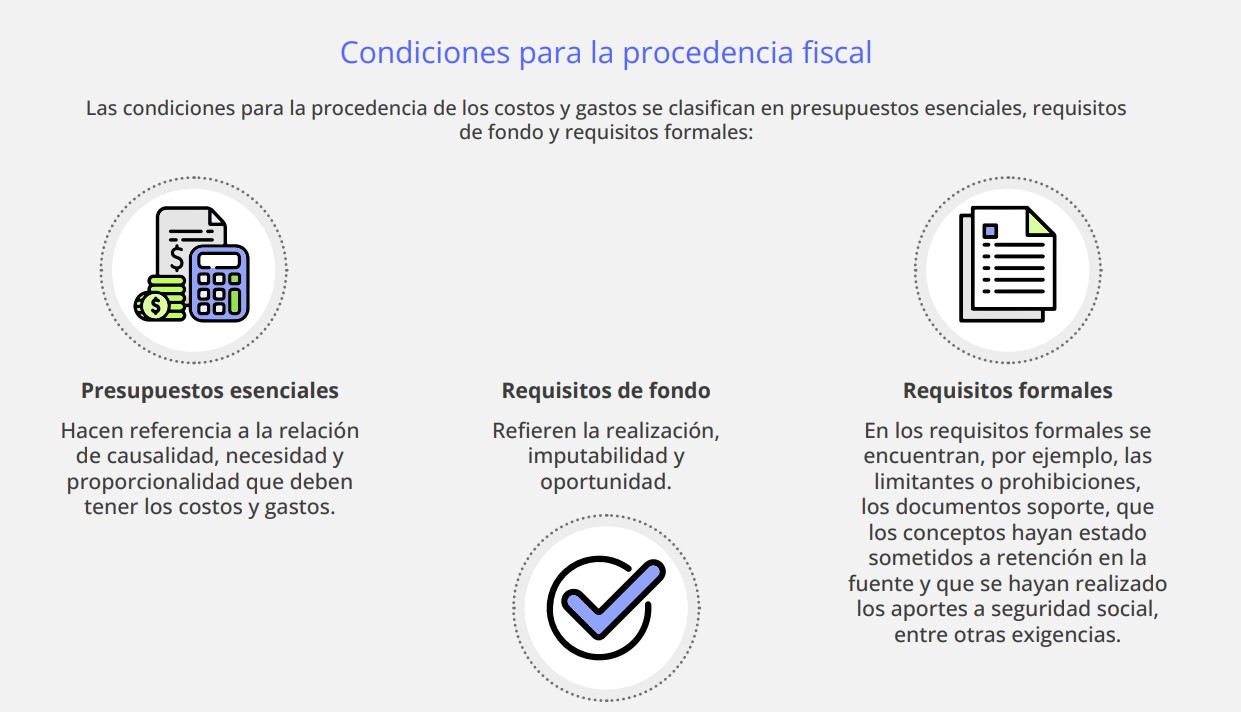

De acuerdo con el artículo 107 del ET, los costos y gastos podrán restarse en la declaración de renta, siempre que posean relación de causalidad, necesidad y proporcionalidad con cada una de las actividades económicas desarrolladas por el contribuyente.

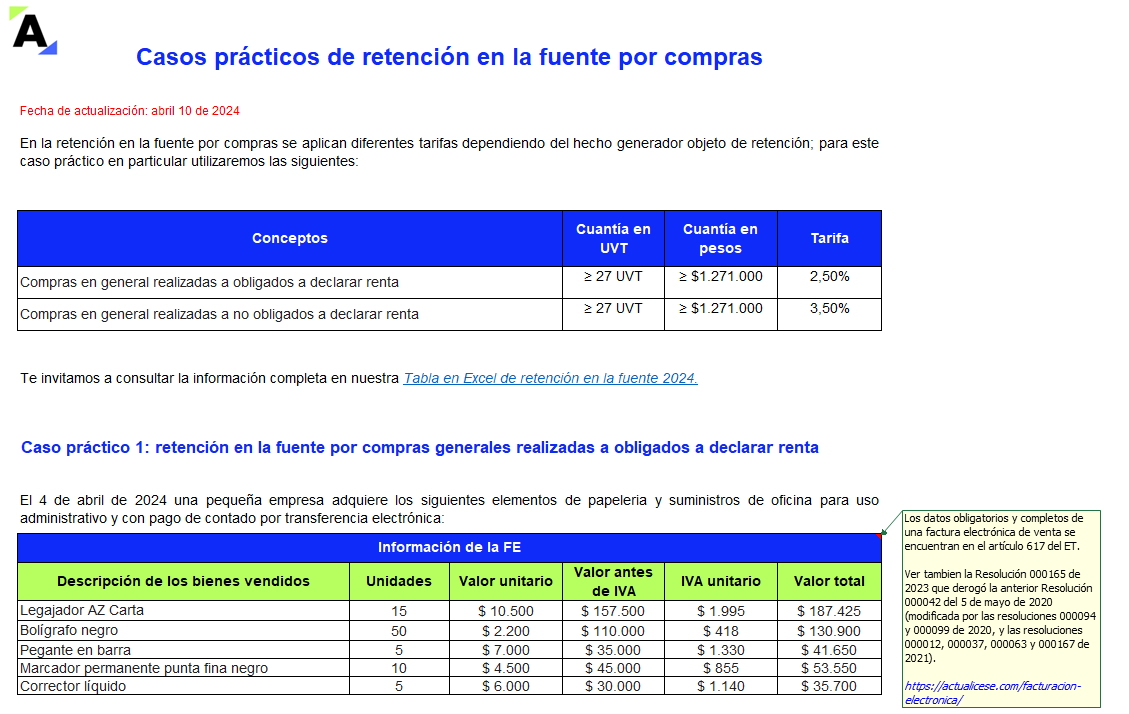

Por lo tanto, la Dian podrá rechazar estos costos y gastos cuando no cumplan las condiciones anteriormente descritas, los requisitos para los obligados a llevar contabilidad y los medios de pago para su aceptación, o cuando no estén debidamente soportados con facturas que cumplan las exigencias establecidas en los artículos 617 y 618 del ET.

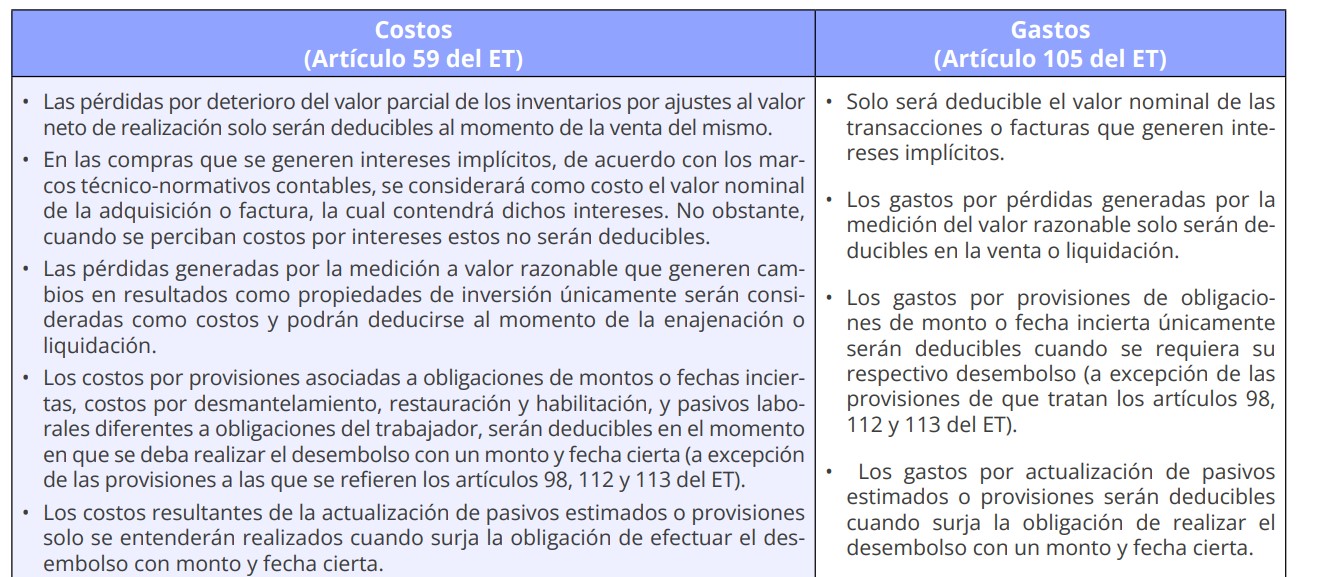

Ahora bien, las normas de los artículos 59 y 105 del ET señalan que los obligados a llevar contabilidad podrán deducir los costos y gastos fiscalmente realizados y contablemente devengados durante el período gravable. Sin embargo, la Dian podrá rechazarlos en el momento en que estos no cumplan las siguientes condiciones para su procedencia:

Si deseas visualizar completamente esta tabla, consulta nuestra Cartilla Práctica Paso a paso para la elaboración de la declaración de renta de personas naturales AG 2022.

Rechazo de gastos de nómina no soportados con el documento de nómina electrónica

Los empleadores que no hayan adoptado el documento soporte de pago de nómina electrónica, según el calendario de implementación y transmisión previsto en la Resolución 000013 de 2021 (modificado por las resoluciones 000037 de mayo 5, 000063 de julio 30, 000151 de diciembre 10 de 2021 y la Resolución 000028 de febrero 28 de 2022) se verán sometidos al rechazo de los gastos de nómina pagados.

Lo anterior, considerando que el documento soporte de pago de nómina electrónica es obligatorio para el soporte fiscal de los costos y deducciones en la declaración de renta de aquellos contribuyentes que realicen pagos derivados de una vinculación laboral o legal y reglamentaria, y por pagos a pensionados a su cargo.

Rechazo de costos y gastos pagados en el exterior

La Dian podrá rechazar los costos y gastos pagados en el exterior cuando la entidad verifique que el beneficiario del pago es directa o indirectamente el mismo contribuyente, en una proporción igual o superior al 50 %, al igual que cuando el pago sea realizado en una jurisdicción no cooperante o de baja o nula imposición, cuando se trate de entidades pertenecientes a un régimen tributario preferencial o bien cuando el beneficiario no posea certificado de residencia fiscal (ver el artículo 771-6 del ET).

La Dian rechaza la deducción de un costo o gasto de la depuración fiscal del impuesto de renta del contribuyente; esto genera que se aumente la renta ordinaria, ocasionando así un mayor valor del impuesto. Así mismo, cuando el rechazo se asocie a costos y gastos ficticios, la Dian aplicará la sanción por inexactitud equivalente al 100 % de la diferencia entre el saldo a pagar o saldo a favor, según sea el caso, determinado en la liquidación oficial y el declarado por el contribuyente, de acuerdo con las condiciones del artículo 648 del ET.

Rechazo de deducciones por incumplimiento de las normas de bancarización

La Dian podrá desconocer los costos y gastos, al igual que las demás deducciones, cuando los contribuyentes realicen pagos por medios diferentes a los establecidos en el artículo 771-5 del ET. Dicho esto, para la aceptación de las deducciones, el responsable deberá realizar el pago por cualquiera de los siguientes canales:

- Depósitos en cuentas bancarias.

- Giros.

- Transferencias bancarias.

- Cheques girados al primer beneficiario.

- Tarjetas de crédito, de débito o de cualquier otro tipo.

Para conocer detalles respecto a la declaración de renta de personas naturales, consulta nuestra Cartilla Práctica: Paso a paso para la elaboración de la declaración de renta de personas naturales AG 2022. Allí podrás estudiar todos los temas necesarios para el cumplimiento de esta obligación.

¡Pero eso no es todo!

Si eres suscriptor Oro o Platino y quieres acceder a todas nuestras cartillas, revistas, libros y especiales en versión digital, solo debes acceder aquí.