CAPÍTULO 17. IMPUESTO ANUAL AL PATRIMONIO CON VIGENCIA PERMANENTE SOBRE LOS PATRIMONIOS LÍQUIDOS POSEÍDOS A PARTIR DE ENERO 1 DE 2023 POR PERSONAS NATURALES Y SUCESIONES ILÍQUIDAS

Los artículos 36 a 41 de la Ley 2277 de diciembre 13 de 2022 agregaron los artículos 292-3, 294-3, 295-3, 296-3 y 297-3 al Estatuto Tributario, e igualmente modificaron los artículos 298-2 y 298-8 del mismo estatuto, creando de esa forma un nuevo impuesto al patrimonio de carácter permanente (para lo cual en el RUT se asigna el código de responsabilidad “03”).

Este impuesto se empezará a aplicar a los patrimonios líquidos poseídos en enero 1 de cada año (comenzando con enero 1 de 2023) y tendrá varias características que lo hacen muy diferente a los anteriores impuestos al patrimonio que se cobraron en los años más recientes (ver artículos 1 al 10 de la Ley 1739 de diciembre de 2014, artículos 35 al 41 de la Ley 1943 de diciembre de 2018, y artículos 43 al 49 de la Ley 2010 de diciembre de 2019).

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

Aspectos más relevantes del nuevo impuesto permanente al patrimonio

1. Quiénes serán responsables de este impuesto:

a) Recaerá nuevamente solo sobre personas naturales y sucesiones ilíquidas, residentes o no residentes ante el gobierno colombiano, sin importar si son del régimen ordinario o del simple, ni si están obligadas o no a presentar declaración de renta al gobierno colombiano (en el caso de las no residentes).

b) Se incluyen de forma adicional a las sociedades o entidades extranjeras que no sean declarantes del impuesto sobre la renta en Colombia y que posean bienes ubicados en Colombia (diferentes a acciones, cuentas por cobrar y/o inversiones de portafolio, de conformidad con el artículo 2.17.2.2.1.2 del Decreto 1068 de 2015 y el 18-1 del Estatuto Tributario), tales como inmuebles, yates, botes, lanchas, obras de arte, aeronaves o derechos mineros o petroleros.

c) No serán sujetos pasivos de este impuesto al patrimonio las sociedades o entidades extranjeras, que no sean declarantes del impuesto sobre la renta en el país, y que suscriban contratos de arrendamiento financiero con entidades o personas que sean residentes en Colombia.

d) Al respecto, es necesario recordar que las personas naturales no residentes, o las sucesiones ilíquidas no residentes, o las sociedades extranjeras antes mencionadas, podrían tener la obligación de presentar ante el gobierno colombiano la declaración anual del impuesto al patrimonio si llegan a estar ubicadas en países con los cuales Colombia tenga en aplicación algún convenio para evitar la doble tributación internacional y si además no poseen en Colombia establecimientos permanentes (sucursal, oficina, agencia, etc.; ver artículo 20-1 del Estatuto Tributario), solo si su patrimonio líquido poseído en Colombia supera las 72.000 UVT en enero 1 de cada año.

Aunque en dicha declaración podrán restar de la base gravable el valor de los patrimonios netos poseídos en Colombia siempre y cuando se demuestre que dicho patrimonio líquido ya ha sido gravado con el impuesto al patrimonio en el país donde reside el declarante.

En todo caso, existen ciertos activos (como los bienes inmuebles) los cuales, de acuerdo con algunos de los convenios vigentes (por ejemplo, España), pueden quedar gravados en Colombia a pesar de que también sean gravados en el país de domicilio.

|

Esto no lo dice directamente el artículo 295-3 del Estatuto Tributario, pero lo permiten las instrucciones contenidas en las leyes que rigen los convenios para evitar la doble tributación internacional; ver Ley 1082 de 2006, Ley 1261 de 2008, y las demás que estén en aplicación; ver también el renglón 38 del formulario 420 prescrito por la DIAN con la Resolución 071 de mayo 4 de 2023. |

2. Con qué regularidad deberá presentarse la declaración del impuesto:

Esta obligación solo surgirá cuando a enero 1 de cada año (comenzando con enero 1 de 2023), el patrimonio líquido (activos menos pasivos) que se deba informar al gobierno colombiano llega a superar las 72.000 UVT (unos $3.053.664.000 en enero de 2023, o unos $3.388.680.000 en enero 1 de 2024).

Lo anterior significa que todos los sujetos pasivos mencionados en el punto 1 deberán revisar si a enero 1 de cada año su patrimonio líquido supera o no dicha cifra, pues es posible que en un año no alcancen el tope, pero al siguiente sí, y en el subsiguiente no, y así sucesivamente.

Es decir, esta nueva versión del impuesto al patrimonio no tiene una única fecha en la cual se defina el patrimonio que convierta en declarantes solo a los sujetos que en esa única fecha alcanzaban el tope (como ocurrió, por ejemplo, con la Ley 2010 de 2019 en la cual se dispuso que quienes en enero 1 de 2020 tuvieran patrimonios líquidos superiores a $5.000.000.000 serían los únicos que presentarían la declaración por el 2020 y luego por el 2021).

Además, el solo hecho de que, dado el caso, entre un año y otro una persona natural cambie su condición de “residente” a “no residente”, o viceversa, esto podría provocar que cada año quede o no obligado a presentar la declaración del impuesto al patrimonio, dependiendo de cómo tenga repartido su patrimonio a nivel mundial.

|

Como dato complementario, cabe aclarar que el patrimonio líquido incluye el poseído en Colombia más el poseído en el exterior, para los sujetos calificados como “residentes ante el gobierno colombiano”; mientras que para los calificados como “no residentes ante el gobierno colombiano”, únicamente incluye el poseído dentro de Colombia (ver artículos 10 y 261 a 266 del Estatuto Tributario). |

3. Cómo se definirá el valor fiscal de los activos y pasivos a enero 1 de cada año:

Esta vez, en el artículo 295-3 del Estatuto Tributario, se introdujo una importante novedad en relación con el valor fiscal con el que se informaría el valor de las acciones o cuotas que se posean en sociedades nacionales. Lo anterior solo para efectos de la declaración del impuesto al patrimonio y no para otras declaraciones, como la de renta o del régimen simple.

Lo que se hizo en años pasados, si el declarante era una persona natural, fue aplicar lo dispuesto en el artículo 272 del ET el cual indica que el valor patrimonial o fiscal de las acciones o cuotas es el “costo fiscal”, sin importar si esas acciones se poseen en sociedades nacionales o del exterior, o si cotizan o no en bolsa, o si el accionista lleva o no contabilidad.

Dicho costo fiscal, según los artículos 60 a 73 del ET, puede calcularse de dos maneras:

i) Tomando el costo de adquisición más los ajustes por inflación que existieron entre 1993 y 2006, más el reajuste fiscal opcional del artículo 70 del ET; o ii) tomando el costo de adquisición y ajustándolo con el factor multiplicador del artículo 73 del Estatuto; este costo se actualiza mediante decreto que siempre se expide al final de cada año y que incluye factores multiplicadores para acciones o cuotas adquiridas a partir del año 1955, lo cual implica que a las que más tiempo lleven siendo poseídas se les aplicará un mayor factor multiplicador, algo que sirve también para que, cuando se vendan, estas arrojen una menor utilidad fiscal y por tanto un menor impuesto de renta o de ganancia ocasional (ver, por ejemplo, el Decreto 1846 de diciembre 24 de 2021).

Es decir, en las versiones anteriores del impuesto al patrimonio nunca se tenía en cuenta el “valor intrínseco contable” de las acciones o cuotas, sin embargo, en la nueva versión, y si el declarante es una persona natural residente o no residente, se exigió que las acciones o cuotas sean informadas de acuerdo con los siguientes cinco criterios especiales (recuérdese que las sociedades extranjeras sujetas al impuesto al patrimonio son aquellas que no poseen acciones en Colombia y solo poseen inmuebles, botes, aviones, etc.):

a) Si las acciones o cuotas de interés social se poseen en sociedades nacionales que no cotizan en bolsa, y que tampoco cumplen los criterios especiales del parágrafo 4 del artículo 295-3 del Estatuto Tributario (criterios que aplican a “sociedades innovadoras emergentes dedicadas a la tecnología”), tales acciones se tendrán que declarar por el menor valor entre “el costo fiscal a enero 1 calculado con la aplicación del factor multiplicador del artículo 73 del ET” y el valor intrínseco contable a enero 1.

Por otra parte, la norma dice expresamente que al momento de aplicar el factor multiplicador del artículo 73 del ET, las acciones o cuotas adquiridas antes del año 2006 se tomarán como adquiridas en 2006 (aspecto que contribuirá a que el factor multiplicador que se deba aplicar sea más reducido).

b) Si las acciones o cuotas de interés social se poseen en sociedades nacionales que no cotizan en bolsa y que cumplen los cuatro criterios especiales del parágrafo 4 del artículo 295-3 del Estatuto Tributario, tales acciones se tendrán que declarar solo por el costo fiscal. Esto sin comparar con valores intrínsecos contables y definiendo dicho costo fiscal con la opción que quiera aplicar el declarante, a saber:

i) Tomando el costo de adquisición más los ajustes por inflación que existieron entre 1993 y 2006, más el reajuste fiscal opcional del artículo 70 del ET; o ii) tomando el costo de adquisición y ajustándolo con el factor multiplicador del artículo 73 del ET (el cual se aplicará de forma normal según el año exacto en el que las acciones o cuotas hayan sido adquiridas).

c) Si las acciones o cuotas de interés social se poseen en sociedades nacionales que cotizan en bolsa y que no cumplen los cuatro criterios especiales del parágrafo 4 del artículo 295-3 del Estatuto (criterios que aplican a “sociedades innovadoras emergentes dedicadas a la tecnología”), tales acciones se tendrán que declarar por el valor promedio de cotización del mercado del año, o fracción de año, inmediatamente anterior a la fecha de causación del impuesto.

d) Si las acciones o cuotas de interés social se poseen en sociedades nacionales que cotizan en bolsa, y que cumplen los cuatro criterios especiales del parágrafo 4 del artículo 295-3 del Estatuto, tales acciones se tendrán que declarar solo por el costo fiscal. Esto sin comparar con valores intrínsecos contables y definiendo dicho costo fiscal con la opción que quiera aplicar el declarante, a saber:

i) Tomando el costo de adquisición más los ajustes por inflación que existieron entre 1993 y 2006, más el reajuste fiscal opcional del artículo 70 del ET; o ii) tomando el costo de adquisición y ajustándolo con el factor multiplicador del artículo 73 del ET (el cual se aplicará de forma normal según el año exacto en que las acciones o cuotas hayan sido adquiridas).

e) Si las acciones se poseen en sociedades del exterior, se tendrán que declarar solo por el costo fiscal. Lo anterior sin comparar con valores intrínsecos contables y definiendo dicho costo fiscal con la opción que quiera aplicar el declarante, a saber:

i) Tomando el costo de adquisición más los ajustes por inflación que existieron entre 1993 y 2006, más el reajuste fiscal opcional del artículo 70 del ET; o ii) tomando el costo de adquisición y ajustándolo con el factor multiplicador del artículo 73 del ET (el cual se aplicará de forma normal según el año exacto en que las acciones o cuotas hayan sido adquiridas).

4. Una vez definido el monto del patrimonio líquido poseído a enero 1 de cada año, que se tendría que declarar al gobierno colombiano para efectos de impuesto al patrimonio (el cual se afectará dependiendo de si el declarante es residente o no residente y de la forma como finalmente deba declarar las acciones o cuotas poseídas en sociedades nacionales o del exterior), se deberá examinar si el mismo supera o no las 72.000 UVT.

La declaración se tendrá que presentar en caso de superar las UVT mencionadas, de lo contrario no habrá que hacerlo. Además, cuando se deba presentar, y para efectos de determinar la base gravable final, el declarante podrá restar solamente las siguientes tres partidas especiales:

a) El valor patrimonial neto de la casa de habitación, sin exceder de 12.000 UVT (unos $508.944.000 en el 2023, o unos $564.780.000 en el 2024). Al respecto, la norma aclara que esta exclusión aplica únicamente para la casa o apartamento en donde efectivamente viva la persona natural la mayor parte del tiempo, por lo que no quedan cobijados por esta exclusión los inmuebles de recreo, segundas viviendas u otro inmueble que no cumpla con la condición de ser el lugar en donde habita la persona natural.

b) Si el declarante es una persona natural residente o una sucesión ilíquida residente, podrá restar todo el patrimonio líquido que se entienda poseído en países de la CAN (Ecuador y Perú), con tal de que en dichos países se haya producido algún impuesto al patrimonio o similar sobre dicho patrimonio líquido.

|

Si bien esto no lo dice expresamente el artículo 295-3 del Estatuto Tributario, siempre lo ha permitido el artículo 17 de la Decisión 578 de 2004; ver también el renglón 38 el formulario 420, el problema jurídico n.° 2 en el Concepto DIAN 030734 de abril 17 de 2006, y el fallo del Consejo de Estado de agosto de 2014, expediente 18884). |

c) Si el declarante es una persona natural no residente, o una sucesión ilíquida no residente, o una sociedad extranjera, pero está domiciliado en países con los cuales Colombia tenga en aplicación algún convenio para evitar la doble tributación internacional (por ejemplo, con España, Chile, Suiza, etc.), y adicionalmente es una persona o entidad que no tiene en Colombia ningún tipo de "establecimiento permanente", podrá restar todo el patrimonio líquido poseído en Colombia. Se resta siempre y cuando se demuestre que dicho patrimonio ya ha sido gravado con el impuesto al patrimonio en el país donde reside el declarante.

En todo caso, existen ciertos activos (como los bienes inmuebles) los cuales, de acuerdo con algunos de los convenios vigentes (por ejemplo, España), pueden quedar gravados en Colombia a pesar de que también sean gravados en el país de domicilio.

|

Esto no lo dice directamente el artículo 295-3 del Estatuto Tributario, pero lo permiten las instrucciones contenidas en las leyes que rigen los convenios para evitar la doble tributación internacional; ver las leyes 1082 de 2006, 1261 de 2008, y las demás que estén en aplicación; también el formulario 420 diseñado por la DIAN). |

5. Una vez obtenida la base gravable final, se le aplicarán las tarifas progresivas de las dos tablas que figuran en el artículo 296-3 del Estatuto Tributario; la primera aplica solo entre los años gravables 2023 y 2026, y maneja cuatro rangos con tarifas entre el 0 % y el 1,5 %, y la segunda solo para los años 2027 y siguientes y maneja tres rangos con tarifas entre el 0 % y el 1,0 %.

Los informes de prensa indican que con este impuesto el Gobierno espera recaudar $1.594.000.000.000 en el 2023. El uso de tablas con tarifas progresivas se había hecho antes con el impuesto al patrimonio creado con los artículos 1 a 10 de la Ley 1739 de diciembre de 2014, pero no se aplicó en el impuesto al patrimonio de los artículos 35 a 41 de la Ley 1943 de diciembre de 2018 y los artículos 43 a 49 de la Ley 2010 de diciembre de 2019, estos se calculaban con la tarifa única del 1 % sobre el total de la base gravable final.

6. Si la declaración arroja saldo a pagar (incluida la sanción de extemporaneidad, cuando aplique, la cual se calcularía con lo indicado en los artículos 640 y 641 del ET), para darse por válidamente presentada deberá presentarse con pago total. Además, la norma no impide que puedan hacerse solicitudes de compensación con otras declaraciones del mismo declarante por otros impuestos y en los cuales se hayan liquidado saldos a favor.

7. La declaración debe presentarse acompañada de la firma de contador si el declarante está obligado a llevar contabilidad y también presenta declaraciones de renta al gobierno colombiano con dicha firma (ver artículos 298-1 y 596 del ET).

8. Esta vez, en el artículo 298-2 del ET (Administración y control del impuesto al patrimonio), se agregaron dos nuevos incisos en los cuales se lee:

“Además de los hechos mencionados en el artículo 647 de este Estatuto, constituye inexactitud sancionable de conformidad con el mismo, la realización de ajustes contables y/o fiscales, que no correspondan a operaciones efectivas o reales y que impliquen la disminución del patrimonio líquido, a través de omisión o subestimación de activos, reducción de valorizaciones o de ajustes o de reajustes fiscales, la inclusión de pasivos inexistentes o de provisiones no autorizadas o sobreestimadas de los cuales se derive un menor impuesto a pagar. Lo anterior, sin perjuicio de las sanciones penales a que haya lugar.

La U.A.E Dirección de Impuestos y Aduanas Nacionales -DIAN establecerá programas prioritarios de control sobre aquellos contribuyentes que declaren un patrimonio menor al patrimonio fiscal declarado o poseído a 1 de enero del año inmediatamente anterior, con el fin de verificar la exactitud de la declaración y de establecer la ocurrencia de hechos económicos generadores del impuesto que no fueron tenidos en cuenta para su liquidación.”

9. En relación con este tema, la Resolución 071 de mayo 4 de 2023, con la cual se prescribió el formulario 420, estableció que la declaración solo podrá presentarse virtualmente teniendo incluso que hacer una actualización previa del RUT para que en el mismo les figure un código especial a quienes van a presentar las declaraciones (ver el código 03 que se utilizó para las anteriores declaraciones de dicho impuesto).

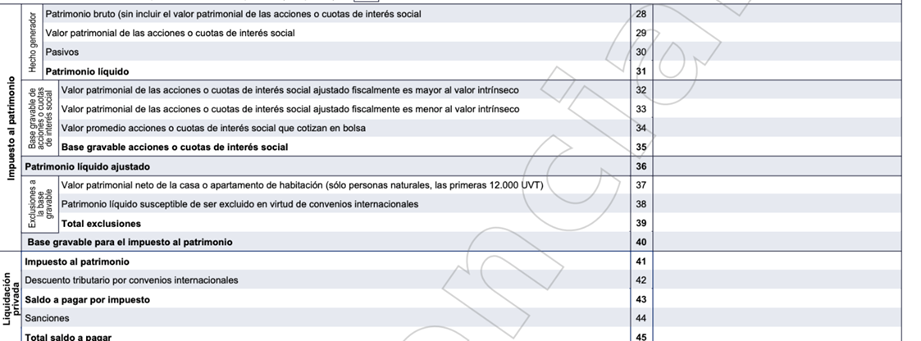

17.1 Características del nuevo formulario 420 para declaración del impuesto al patrimonio años 2023 y siguientes

El 4 de mayo de 2023 la DIAN expidió su Resolución 071 por medio de la cual se prescribió el nuevo formulario 420 para presentar las declaraciones anuales del nuevo impuesto al patrimonio de los años 2023 y siguientes creado con los artículos 35 a 41 de la Ley 2277 de diciembre 13 de 2022, los cuales agregaron y/o modificaron los artículos 292-3, 294-3, 295-3, 296-3, 297-3, 298-2 y 298-8 del ET, el cual estará a cargo solamente de personas naturales y sucesiones ilíquidas (residentes o no residentes, del régimen ordinario o simple) y de algunas entidades extranjeras pero solo si su patrimonio líquido a enero 1 de cada año, calculado con ajustes especiales, es igual o superior 72.000 UVT (unos $3.053.664.000 en enero de 2023, o unos $3.388.680.000 en enero 1 de 2024).

Esta vez, y en comparación con lo que fue el formulario 420 utilizado en versiones anteriores del impuesto al patrimonio (por ejemplo, en los años 2020 y 2021, de acuerdo con lo que establecían los artículos 43 a 49 de la Ley 2010 de diciembre de 2019), el nuevo formulario 420 ya no cuenta con 40 renglones sino con 45.

Los renglones más importantes y novedosos son el 29 y del 32 hasta el 35, con los cuales se pretende controlar los cinco casos especiales mencionados en los parágrafos 3 y 4 del artículo 295-3 del ET para definir el valor fiscal especial con el que se deben incluir las acciones o cuotas en sociedades nacionales o del exterior dentro de la base gravable del impuesto al patrimonio.

|

a) Renglón 29 (acciones o cuotas):

Según el instructivo del formulario, en primer lugar, dentro del renglón 29 las acciones o cuotas se informarían con el valor fiscal normal con el que también se llevan a las declaraciones de renta y que se calcula con lo dispuesto en el artículo 272 del ET, el cual solo pide tomar en cuenta el costo fiscal, calculado ya sea con la opción del artículo 72 o 73 del mismo estatuto, pero sin considerar valores intrínsecos.

b) Renglón 31 (patrimonio líquido provisional):

Por eso es que en el renglón 31 se calcularía un primer patrimonio líquido a enero 1, que sería solo provisional, es decir, no es el que define si el declarante posee o no las 72.000 UVT de patrimonio líquido que obliga a presentar la declaración.

c) Renglones 32 al 34 (valor fiscal especial):

Luego, en los renglones 32 a 34 se pide informar el valor fiscal especial mencionado en los parágrafos 3 y 4 del artículo 295-3 del ET para las acciones o cuotas, lo cual depende de si cotizan o no en bolsa, y de si se poseen o no en las sociedades tecnológicas referidas en el parágrafo 4 del citado artículo 295-3.

En tal sentido, cuando se poseen acciones o cuotas en sociedades nacionales que no cotizan en bolsa y que no corresponden al tipo de sociedades tecnológicas del parágrafo 4, se tiene que hacer la comparación entre el costo fiscal ajustado con la opción del artículo 73 y el valor intrínseco contable a enero 1, llevando siempre el menor valor de los dos a la declaración.

De ello se deduce que, si el valor intrínseco contable es menor al costo fiscal, el intrínseco se informará en el renglón 32. Pero si el costo fiscal es menor al valor intrínseco, dicho costo se informará en el renglón 33.

Por otra parte, cuando se poseen acciones o cuotas en sociedades nacionales que cotizan en bolsa y que no corresponden al tipo de sociedades tecnológicas del parágrafo 4 del artículo 295-3, estas deben declararse por el valor promedio de cotización del mercado del año o fracción de año inmediatamente anterior a la fecha de causación del impuesto (dato que insólitamente la DIAN sigue sin publicar) y dicho valor se informará en el renglón 34.

Sin embargo, el formulario se olvidó de los otros tres casos especiales, a saber:

1. Cuando poseen acciones o cuotas en sociedades nacionales que no cotizan en bolsa y que corresponden al tipo de sociedades tecnológicas del parágrafo 4 del artículo 295-3 del ET. Este tipo de acciones o cuotas solo se declaran por el costo fiscal determinado ya sea con la opción de los artículos 72 o 73 del Estatuto.

2. Cuando poseen acciones o cuotas en sociedades nacionales que cotizan en bolsa y que corresponden al tipo de sociedades tecnológicas mencionadas en el parágrafo 4 del artículo 295-3 del ET. Este tipo de acciones o cuotas solo se declaran por el costo fiscal determinado ya sea con la opción de los artículos 72 o 73 del ET.

3. Cuando poseen acciones o cuotas en sociedades del exterior. Este tipo de acciones o cuotas solo se declaran por el costo fiscal determinado ya sea con la opción de los artículos 72 o 73 del ET.

Ante tal omisión en el instructivo del formulario, se considera que esos tres casos también se tendrían que llevar al renglón 33:

d) Renglón 36 (patrimonio líquido ajustado):

Luego, para definir en el renglón 36 cuál es el “patrimonio líquido ajustado”, se pide tomar el renglón 28, sumarle el 35 y restarle el 30. En consecuencia, solo si el renglón 36 supera las 72.000 UVT, se confirmaría que el declarante está obligado a presentar la declaración del impuesto al patrimonio.

e) Renglones 37 a 39 (valor patrimonial neto):

Posteriormente, en los renglones 37 a 39, podrá restar el valor patrimonial neto de algunos activos que no deben producir impuesto al patrimonio (como la casa de habitación, o los que estén ubicados en países con los que existan convenios para evitar la doble tributación).

f) Renglón 40 (patrimonio final):

Al valor que finalmente se informe en el renglón 40 se le aplicarán las tarifas respectivas.

|

Modelo básico en Excel para proyectar el impuesto al patrimonio 2023 y años siguientes

|

|

Debe tenerse en cuenta que la presentación oportuna del impuesto al patrimonio del año 2024 venció entre el 10 y el 24 de mayo de 2024, y que se podrá pagar hasta en dos cuotas iguales entre mayo y septiembre de 2024 (ver artículo 1.6.1.13.2.53 del DUT 1625 de 2016 luego de ser sustituido con el Decreto 2229 de diciembre 22 de 2023). |

[end_member_content]