CAPÍTULO 5. FUNDAMENTOS BÁSICOS DEL IMPUESTO DE RENTA Y COMPLEMENTARIOS, O DEL RÉGIMEN SIMPLE, POR EL AG 2023, PARA PERSONAS NATURALES Y SUCESIONES ILÍQUIDAS COLOMBIANAS Y EXTRANJERAS

5.1. ¿Por qué es importante el factor “residencia” en el caso de las personas naturales y/o sucesiones ilíquidas?

Para entender la importancia que tiene en la liquidación del impuesto de renta y complementario el hecho de haber sido “residente” o “no residente” ante el gobierno colombiano durante el respectivo año gravable, ya sea para el caso de una persona natural o sucesión ilíquida de nacionalidad colombiana, o si se trata de una de nacionalidad extranjera, citemos lo que indican en su aplicación para el año gravable 2023 los artículos 9 y 10 del ET.

“Artículo 9. Impuesto de las personas naturales, residentes y no residentes (modificado con artículo 198 de la Ley 1607 de 2012). Las personas naturales, nacionales o extranjeras, residentes en el país y las sucesiones ilíquidas de causantes con residencia en el país en el momento de su muerte, están sujetas al impuesto sobre la renta y complementarios en lo concerniente a sus rentas y ganancias ocasionales, tanto de fuente nacional como de fuente extranjera.

Las personas naturales, nacionales o extranjeras, que no tengan residencia en el país y las sucesiones ilíquidas de causantes sin residencia en el país en el momento de su muerte, sólo están sujetas al impuesto sobre la renta y complementarios respecto a sus rentas y ganancias ocasionales de fuente nacional y respecto de su patrimonio poseído en el país.

Adicionalmente, los contribuyentes a que se refiere este artículo son sujetos pasivos del impuesto de remesas, conforme a lo establecido en el Título IV de este Libro.”

“Artículo 10. Residencia para efectos tributarios (modificado con artículo 2 de la ley 1607 de 2012 y el artículo 25 de la ley 1739 de 2014). Se consideran residentes en Colombia para efectos tributarios las personas naturales que cumplan con cualquiera de las siguientes condiciones:

1. Permanecer continua o discontinuamente en el país por más de ciento ochenta y tres (183) días calendario incluyendo días de entrada y salida del país, durante un periodo cualquiera de trescientos sesenta y cinco (365) días calendario consecutivos, en el entendido que, cuando la permanencia continua o discontinua en el país recaiga sobre más de un año o periodo gravable, se considerará que la persona es residente a partir del segundo año o periodo gravable;

2. Encontrarse, por su relación con el servicio exterior del Estado colombiano o con personas que se encuentran en el servicio exterior del Estado colombiano, y en virtud de las convenciones de Viena sobre relaciones diplomáticas y consulares, exentos de tributación en el país en el que se encuentran en misión respecto de toda o parte de sus rentas y ganancias ocasionales durante el respectivo año o periodo gravable;

3. Ser nacionales y que durante el respectivo año o periodo gravable:

a. su cónyuge o compañero permanente no separado legalmente o los hijos dependientes menores de edad, tengan residencia fiscal en el país; o,

b. el cincuenta por ciento (50%) o más de sus ingresos sean de fuente nacional; o,

c. el cincuenta por ciento (50%) o más de sus bienes sean administrados en el país; o,

d. el cincuenta por ciento (50%) o más de sus activos se entiendan poseídos en el país; o.

e. habiendo sido requeridos por la Administración Tributaria para ello, no acrediten su condición de residentes en el exterior para efectos tributarios; o,

f. tengan residencia fiscal en una jurisdicción calificada por el Gobierno Nacional como paraíso fiscal.

Parágrafo. Las personas naturales nacionales que, de acuerdo con las disposiciones de este artículo acrediten su condición de residentes en el exterior para efectos tributarios, deberán hacerlo ante la Dirección de Impuestos y Aduanas Nacionales mediante certificado de residencia fiscal o documento que haga sus veces, expedido por el país o jurisdicción del cual se hayan convertido en residentes.

Parágrafo 2 (adicionado con artículo 25 de la Ley 1739 de 2014). No serán residentes fiscales, los nacionales que cumplan con alguno de los literales del numeral 3, pero que reúnan una de las siguientes condiciones:

1. Que el cincuenta por ciento (50%) o más de sus ingresos anuales tengan su fuente en la jurisdicción en la cual tengan su domicilio.

2. Que el cincuenta por ciento (50%) o más de sus activos se encuentren localizados en la jurisdicción en la cual tengan su domicilio.

El Gobierno Nacional determinará la forma en la que las personas a las que se refiere el presente parágrafo podrán acreditar lo aquí dispuesto”.

Como puede verse, la principal consecuencia de calificar como “residente” o “no residente” ante el gobierno colombiano durante un respectivo año fiscal, es que los “residentes”, de nacionalidad colombiana o extranjera, tendrán que declararle al Gobierno todo el patrimonio que posean al cierre del año y todas las rentas obtenidas durante el periodo fiscal, en ambos casos tanto en Colombia como en el exterior.

En cambio, quienes califiquen como “no residentes”, ya sean de nacionalidad colombiana o extranjera, únicamente le denunciarían al gobierno colombiano los patrimonios que posean en Colombia, así como las rentas obtenidas dentro de este país, es decir que no deben denunciar ni los patrimonios ni las rentas del exterior.

|

Téngase presente además que los artículos 905 y 906 del Estatuto Tributario solo permiten que las personas naturales residentes puedan estar entre los contribuyentes que tienen la posibilidad de optar por dejar de ser “contribuyentes de renta y complementarios en el régimen ordinario” y pasar a ser “contribuyentes del régimen simple” (ver numeral 5.5 del presente capítulo). Por tanto, esa opción no se concede a las personas naturales no residentes ni a las sucesiones ilíquidas de causantes no residentes, ni incluye a las sucesiones ilíquidas de causantes residentes.

|

Adicionalmente, y de acuerdo con lo contemplado en el artículo 329 del ET, únicamente están obligadas a depurar su impuesto de renta con el sistema de cedulación de las rentas ordinarias las personas naturales residentes que figuren como contribuyentes del impuesto de renta y complementarios en el régimen ordinario (es decir, que no se hayan trasladado voluntariamente al régimen simple), sin importar su nacionalidad ni si están obligadas o no a llevar contabilidad o la llevan de forma voluntaria.

Dicha cedulación también la deben aplicar las sucesiones ilíquidas de causantes que eran residentes al momento de su muerte. Esto de conformidad con el artículo 1.2.1.20.1 del DUT 1625 de octubre de 2016 agregado con el Decreto 2250 de diciembre de 2017 y modificado con el artículo 7 del Decreto 1435 de noviembre de 2020.

De igual forma, y según los artículos 882 a 893 del ET, quedan obligadas a aplicar el Régimen de Entidades Controladas del Exterior –ECE– las personas naturales colombianas que califiquen como “residentes” y posean inversiones significativas en entidades del exterior, aunque sean contribuyentes del régimen ordinario o acogidas al régimen simple (ver también el Concepto General 386 expedido por la DIAN en abril 9 de 2018).

Ahora bien, y en relación al parágrafo 2 que la Ley 1739 de 2014 agregó al artículo 10 del ET, es importante destacar que los efectos del mismo tienen incidencia solo para determinar la “residencia” de las personas naturales de nacionalidad colombiana.

Por tanto, a partir del año gravable 2015, si a una persona natural de nacionalidad colombiana le aplica alguno de los literales “a” hasta “f” del numeral 3 del artículo 10 del ET y, en consecuencia, queda catalogada como “residente”, podrá dejar de ser considerada como tal si al mismo tiempo le aplica cualquiera de los siguientes dos criterios:

i) Que el 50 % o más de sus ingresos anuales tengan su fuente en la jurisdicción en la cual tengan su domicilio.

ii) Que el 50 % o más de sus activos se encuentren localizados en la jurisdicción en la cual tengan su domicilio.

Si queremos citar algunos ejemplos de lo que implica esta nueva versión de la norma, veamos los siguientes:

i) Persona de nacionalidad colombiana que vive en Venezuela a partir del año gravable 2015, pero su cónyuge e hijos menores viven en Colombia:

Esa persona sería inicialmente considerada como “residente” ante el gobierno colombiano, pues le aplicaría el literal “a” del numeral 3 del artículo 10 del ET. Sin embargo, si esa persona demuestra que es en Venezuela donde obtiene el 50 % o más de sus ingresos anuales, o que es en Venezuela donde posee el 50 % o más de sus activos, ya no la considerarían como “residente” ante el gobierno colombiano.

ii) Persona de nacionalidad colombiana que vive en un país calificado por el gobierno colombiano como “jurisdicción no cooperante” (antiguos “paraísos fiscales”):

Para este caso puede ser Hong Kong (ver Decreto 1966 de octubre 7 de 2014, modificado con el 2095 de octubre 21 de 2014, y recopilado luego en los artículos 1.2.2.5.1 a 1.2.2.5.3 del DUT 1625 de octubre 11 de 2016), entre otros. Inicialmente sería considerado como “residente” ante el gobierno colombiano, pues le aplicaría el literal “f” del numeral 3 del artículo 10. Sin embargo, si esa persona demuestra que es en Hong Kong donde obtiene el 50 % o más de sus ingresos anuales, o que es en Hong Kong donde posee el 50 % o más de sus activos, ya no sería considerado como “residente” ante el gobierno colombiano.

|

En relación con lo anterior, es importante mencionar que el inciso segundo del artículo 9 del Estatuto, que fue derogado con la Ley 1607 de 2012, señalaba que cuando una persona natural de nacionalidad extranjera se convertía en “residente” ante el gobierno colombiano, su patrimonio poseído en el exterior y sus rentas obtenidas en el exterior solo las declararía al mismo después de llevar más de cinco años como residente ante este.

|

Con la eliminación de dicho inciso se entiende que a partir del año gravable 2013 estas personas deben denunciar al gobierno colombiano su patrimonio y sus rentas del exterior desde el primer año en que se conviertan en “residentes”. Es por esta razón que en el artículo 6 del Decreto 3028 de diciembre 27 de 2013 (recopilado en el artículo 1.2.1.6.1 del DUT 1625 de octubre de 2016) se dispuso lo siguiente:

“Artículo 6. Patrimonio bruto de las personas naturales extranjeras residentes en Colombia y las sucesiones ilíquidas de causantes extranjeros que eran residentes en Colombia. A partir de la entrada en vigencia de la Ley 1607 de 2012, el patrimonio bruto de las personas naturales extranjeras que sean residentes en Colombia y de las sucesiones ilíquidas de causantes extranjeros residentes en Colombia incluirá los bienes poseídos en el exterior”.

Además, como mediante la Ley 1607 de 2012 solamente se había eliminado el segundo inciso del artículo 9, pero se pasó por alto hacer el ajuste respectivo dentro del inciso segundo del artículo 261 del mismo estatuto, luego, por medio del artículo 30 de la Ley 1739 de 2014, se modificó el texto del artículo 261 y de esa forma se ratificó que los extranjeros que se conviertan en residentes deben declarar al gobierno colombiano sus bienes poseídos en el exterior justamente desde el primer año fiscal en que se conviertan en residentes.

Cabe recordar que el inciso segundo del artículo 261 seguía ratificando que el extranjero que se convirtiera en residente empezaría a declararle al gobierno colombiano sus patrimonios poseídos en el exterior solo a partir del quinto año de haberse convertido en residente, lo cual generaba una inconsistencia con la eliminación del inciso del artículo 9.

De otra parte, y en relación con la norma del artículo 10 del ET, es preciso entender que el numeral 1 de dicha norma (sobre la permanencia continua o discontinua en suelo colombiano durante 183 días), se interpretaría de la siguiente forma (ver Concepto DIAN 47513 de agosto 6 de 2014):

- Supóngase que un colombiano o un extranjero vivían en Estados Unidos de América y vinieron de visita a Colombia en julio 1 de 2023. A partir de allí se empieza a contar un periodo de 365 días. Y supóngase que se quedaron en este país solo entre julio 1 y septiembre de 2023. Cuando se llega a diciembre 31 de 2023, se diría que durante ese año no alcanzaron a convertirse en “residentes”, pues solo estuvieron 92 días en suelo colombiano. Pero en el 2024 volvieron a Colombia y se quedaron 100 días más, entre febrero 1 y mayo 11 de ese año. Por tanto, como los 365 días cuentan para ellos entre el periodo julio 1 de 2023 y julio 1 de 2024, se comprobaría que durante ese periodo estuvieron en suelo colombiano, de forma discontinua, más de 183 días, considerando que se unen los 92 días del 2023 y los 100 días del 2024. En consecuencia, será por el año gravable 2024 que la persona se convierta en residente. Ahora bien, si entre enero 1 y julio 1 de 2024 la persona no hubiera regresado a Colombia, o si en caso de haber ingresado no hubiera permanecido más de 91 días, no se convertiría en residente por el año gravable 2024 ya que, en total, entre julio 1 de 2023 y julio 1 de 2024 no se cumplió con haber permanecido en suelo colombiano más de 183 días.

Así mismo, y en el caso particular del año 2020, afectado por el cierre de vuelos internacionales a causa de la pandemia por COVID-19, la DIAN indicó que si un extranjero o colombiano que vivían en el exterior quedaron atrapados en suelo colombiano por más de 183 días (pues el cierre de fronteras y vuelos les impidió regresar a su país de origen), se convertían forzosamente en residentes ante el gobierno colombiano (ver Concepto 612 de mayo 26 de 2020).

Entre otros aspectos, la norma del numeral 3 del artículo 10 del ET tuvo una importante reglamentación con los artículos 1 al 6 del Decreto 3028 de diciembre 27 de 2013 (recopilados luego entre los artículos 1.2.1.3.1 hasta 1.2.1.3.4, y 1.2.1.6.1 y 1.2.1.6.3 del DUT 1625 de octubre de 2016), donde se dispuso lo siguiente:

“Artículo 1°. Ingresos para efectos de establecer la residencia tributaria de las personas naturales. Para efectos de calcular el porcentaje de ingresos de fuente nacional consagrado en el literal b) del numeral 3 del artículo 10 del Estatuto Tributario, se dividirá la totalidad de los ingresos ordinarios y extraordinarios de fuente nacional que sean o no constitutivos de renta o ganancia ocasional realizados durante el año o período gravable respecto del cual se está determinando la residencia, por la totalidad de los ingresos ordinarios y extraordinarios de fuente nacional y extranjera que sean o no constitutivos de renta o ganancia ocasional realizados durante el año o período gravable respecto del cual se está determinando la residencia.

Artículo 2°. Administración de bienes en el país para efectos de establecer la residencia tributaria de las personas naturales. Para efectos del literal c) del numeral 3 del artículo 10 del Estatuto Tributario, se entiende por administración de bienes, la gestión o conservación, en cualquier forma, de dichos bienes, ya sea que dicha gestión o conservación se lleve a cabo directamente o por intermedio de otra u otras personas naturales o jurídicas, entidades o esquemas de naturaleza no societaria, y así estas actúen en nombre propio y por cuenta de la persona cuya residencia es objeto de análisis, o en representación de esta persona.

Para efectos del literal c) del numeral 3 del artículo 10 del Estatuto Tributario, se entenderá que los bienes son administrados en Colombia cuando las actividades diarias que implican su gestión o conservación, en cualquier forma, se llevan a cabo en el territorio nacional.

Para efectos del mismo literal c), el porcentaje de bienes administrados en el país se debe calcular sobre la base de la totalidad de bienes poseídos por la persona natural dentro y fuera del territorio nacional, teniendo en cuenta el valor patrimonial de dichos bienes a 31 de diciembre del año o período gravable objeto de determinación de residencia.

Artículo 3°. Activos poseídos en el país para efectos de establecer la residencia tributaria de las personas naturales. Para efectos de calcular el porcentaje consagrado en el literal d) del numeral 3 del artículo 10 del Estatuto Tributario, se dividirá el valor patrimonial de los activos poseídos por la persona natural en el territorio nacional a 31 de diciembre del año o período gravable objeto de determinación de la residencia, por el valor patrimonial de la totalidad de los activos poseídos por la persona natural dentro y fuera del territorio nacional a la misma fecha.

Artículo 4°. Valor patrimonial de los bienes y activos. El valor patrimonial de los bienes o activos de una persona natural, al que hace referencia el presente Decreto, será el valor determinado de conformidad con lo establecido en el Capítulo I del Título II del Libro Primero del Estatuto Tributario, o las normas que lo modifiquen, adicionen o sustituyan. Si al aplicar dichas normas no es posible determinar el valor patrimonial de un bien o activo, se tendrá como tal el valor de adquisición del mismo. En ambos casos, los valores deberán ser ajustados anualmente en el porcentaje señalado en el artículo 868 del Estatuto Tributario, o la norma que lo modifique, adicione o sustituya.

Artículo 5°. Prueba idónea. Sin perjuicio de lo consagrado en el Título VI del Estatuto Tributario, o las normas que lo modifiquen, adicionen o sustituyan, para efectos de determinar la residencia de una persona natural en virtud de los literales b), c) y d) del numeral 3 del artículo 10 del Estatuto Tributario, constituirán prueba idónea las certificaciones de los contadores o revisores fiscales presentadas de conformidad con las normas legales vigentes.”

De igual forma, en relación con lo indicado en el literal f del numeral 3 del artículo 10 del ET, es necesario advertir que a través del Decreto 1966 de octubre 7 de 2014 (modificado con el 2095 de octubre 21 de 2014 y recopilado entre los artículos 1.2.2.5.1 hasta 1.2.2.5.3 del DUT 1625 de octubre 11 de 2016) se definieron los 37 países o territorios que serían considerados como paraísos fiscales durante los años 2015 y siguientes ante el gobierno colombiano (Nota: La expresión “paraísos fiscales” debe entenderse ahora como “jurisdicciones no cooperantes de baja o nula imposición y regímenes tributarios preferenciales”; ver artículos 124-2 y 260-7 del ET modificados con la Ley 1819 de 2016). Tales países y territorios son:

1. Antigua y Barbuda.

2. Archipiélago de Svalbard.

3. Colectividad Territorial de San Pedro y Miguelón.

4. Estado de Brunéi Darussalam.

5. Estado de Kuwait.

6. Estado de Qatar.

7. Estado Independiente de Samoa Occidental.

8. Granada.

9. Hong Kong.

10. lsla Queshm.

11. lslas Cook.

12. lslas Pitcairn, Henderson, Ducie y Oeno.

13. lslas Salomón.

14. Labuán.

15. Macao.

16. Mancomunidad de Dominica.

17. Mancomunidad de las Bahamas.

18. Reino de Bahréin.

19. Reino Hachemí de Jordania.

20. República Cooperativa de Guyana.

21. República de Angola.

22. República de Cabo Verde.

23. República de las Islas Marshall.

24. República de Liberia.

25. República de Maldivas.

26. República de Mauricio.

27. República de Nauru.

28. República de Seychelles.

29. República de Trinidad y Tobago.

30. República de Vanuatu.

31. República del Yemen.

32. República Libanesa.

33. Federación de San Cristóbal y Nieves.

34. San Vicente y las Granadinas.

35. Santa Elena, Ascensión y Tristán de Acuña.

36. Santa Lucía.

37. Sultanía de Omán.

Ese mismo listado dispuesto para año gravable 2015 aplicó para los años gravables 2016 y siguientes, pues el Gobierno no ha emitido decretos que lo modifiquen (ver también Decreto 1357 de octubre 28 de 2021 a través del cual se agregaron los artículos 1.2.2.6.1 hasta 1.2.2.6.8 al DUT 1625 de 2016, reglamentando así la norma del numeral 2 del artículo 260-7 del Estatuto Tributario y estableciendo la forma como el gobierno colombiano podrá considerar a un país o territorio como una “jurisdicción no cooperante o de baja o nula imposición”).

En vista de lo anterior, si al cierre del año 2023 algún colombiano vivía en un territorio considerado como “paraíso fiscal”, será catalogado automáticamente como “residente” ante el gobierno colombiano, excepto si demuestra que al mismo tiempo le aplica alguna de las dos situaciones mencionadas en el parágrafo 2 del artículo 10 del ET como lo destacamos anteriormente.

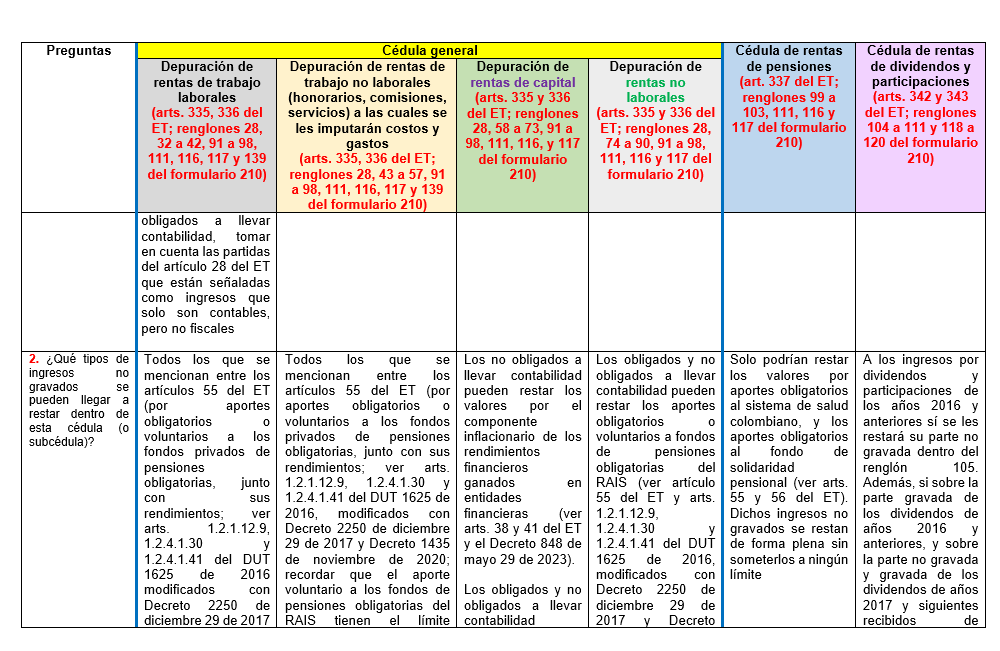

Para contrastar mejor lo que implican las normas sobre la residencia fiscal, hemos diseñado el cuadro que se observa a continuación con las respuestas a siete preguntas básicas que se resuelven tanto para el caso de las personas naturales y/o sucesiones ilíquidas de nacionalidad colombiana como para las de nacionalidad extranjera (sin importar si son o no obligadas a llevar contabilidad).

Con dichas respuestas se puede efectuar un análisis de lo que involucra el factor residencia en cuanto a los tipos de patrimonios y rentas que tendrían que denunciar estas personas ante el gobierno colombiano.

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

| Pregunta |

Personas naturales y/o sucesiones ilíquidas |

Personas naturales y/o sucesiones ilíquidas de nacionalidad extranjera |

| 1. ¿Cuándo se considera “residente”? |

Cuando le aplique cualquiera de los numerales 1, 2 o 3 del artículo 10 del ET: |

Cuando le aplique el numeral 1 del artículo 10 del ET:

|

| 2. ¿Cuándo se considera “no residente”? |

Será un “no residente” cuando no tenga las características mencionadas para ser “residente”. |

Es igual que para las personas naturales colombianas. |

|

3. ¿Qué debe declarar ante el gobierno colombiano cuando sea considerado “residente”? |

a) Sus patrimonios poseídos dentro y fuera de Colombia; Nota 1: para saber cuándo una renta se entiende obtenida en Colombia y cuándo en el exterior, véanse los artículos 24 y 25 del Estatuto. Nota 2: para saber cuándo un patrimonio se entiende poseído en Colombia y cuando en el Exterior, véanse los artículos 265 y 266 del Estatuto. |

Igual caso que con las personas naturales colombianas. Incluso, desde el primer año en que se convierta en “residente” debe declarar al gobierno colombiano el patrimonio poseído en el exterior y las rentas obtenidas en el exterior (ver artículos 9 y 261 del Estatuto). |

|

4. ¿Qué debe declarar ante el gobierno colombiano cuando sea considerado “no residente”? |

Únicamente: |

Igual caso que con las personas naturales colombianas. |

|

5. ¿Debe aplicar el sistema de cedulación para sus rentas ordinarias? (Artículos 329 a 343 del Estatuto Tributario). |

Solo cuando califique como “residente” y figure como contribuyente de renta en el régimen ordinario. Nota: no aplica para quienes se acogieron al régimen simple. |

Igual caso que con las personas naturales colombianas. |

|

6. ¿Puede optar voluntariamente por acogerse al régimen simple? (Artículos 903 a 916 del ET modificados con el artículo 74 de la Ley 2010 de 2019, los artículos 41 a 43 de la Ley 2155 de septiembre de 2011 y los artículos 42 a 46 de la Ley 2277 de 2022; reglamentados con los decretos 1091 de agosto 3 de 2020 y 1847 de diciembre de 2021; y afectados con la sentencia de la Corte Constitucional C-540 de diciembre 5 de 2023). |

Solo cuando:

Nota: por el año gravable 2023 quienes habían iniciado el año como contribuyentes de renta en el régimen ordinario solo tuvieron plazo para acogerse al régimen simple hasta el 28 de febrero de 2023. Una vez que el contribuyente decida pertenecer al régimen simple, deberá permanecer en este por todo el año y solo al iniciar el año siguiente podrá retornar al ordinario. |

Igual caso que con las personas naturales colombianas. |

|

7. ¿Queda sujeto a aplicar el Régimen de Entidades Controladas del Exterior? (Artículos 882 a 893 del Estatuto Tributario y Concepto General 386 expedido por la DIAN en abril 9 de 2018). |

Solo cuando califique como residente, y sin importar si pertenece al régimen ordinario o se acogió al régimen simple. |

No aplica, ni siquiera cuando sea “residente”, pues dicho régimen solo aplica a los “residentes fiscales colombianos” (ver artículo 883 del Estatuto Tributario). |

|

Es importante tener presente que cuando se paguen impuestos de renta en otros países, sobre rentas que otra vez producirían impuesto en Colombia por tener que declarárselas al gobierno colombiano, en tal caso (y solo para los contribuyentes del régimen ordinario) dichos impuestos se restarán a manera de descuento tributario (ver el artículo 254 del Estatuto Tributario, modificado con el artículo 93 de la Ley 2010 de 2019; observar también los renglones 93 y 98 del formulario 110, o los renglones 123 y 129 del formulario 210). |

El monto del descuento a tomarse no puede exceder del valor por impuesto de renta o de ganancia ocasional que esas rentas obtenidas en el exterior producirían en el formulario colombiano, calculado con las tarifas colombianas.

Además, el impuesto neto que quede después de restar cualquier descuento también debe respetar los límites del artículo 259 del ET, es decir, no puede ser inferior al resultado de tomar la renta presuntiva como si fuese la base gravable final del impuesto, definirle el impuesto con las tablas o tarifas que apliquen en cada formulario y aplicarle el 75 % (pero como la renta presuntiva se calcula a partir del año gravable 2021 con una tarifa del 0 %, se puede afirmar que el límite de artículo 259 del ET dejó de tener aplicación).

Así mismo, es necesario destacar que en la actualidad Colombia tiene suscritos y en vigencia con otros países varios CDI o “convenios para evitar la doble tributación internacional”. De acuerdo con estos, si un residente de un país gana ingresos en el otro país (sin tener “establecimientos permanentes” dentro de ese otro país; ver artículos 20-1 y 20-2 del ET, reglamentados con el Decreto 3026 de diciembre 27 de 2013, cuyos artículos quedaron recopilados en los artículos 1.2.1.1.4 y siguientes del DUT 1625 de octubre de 2015), en tal caso dichas rentas solo deben tributar en el país donde se resida.

Por tanto, si a esa persona le corresponde declararle renta al gobierno del otro país, esta no producirá impuesto ante dicho país (se declararán como rentas exentas), excepto para ciertos tipos de ingresos expresamente mencionados dentro de las leyes de los convenios para los cuales se fijaron tarifas reducidas.

Por el año gravable 2021 se podían aplicar las siguientes leyes con convenios para evitar la doble tributación internacional:

1) Ley 1082 de julio de 2006, para el convenio con España el cual tiene aplicación desde octubre 23 de 2008.

2) Ley 1261 de 2008 para el convenio con Chile el cual tiene aplicación desde diciembre de 2009.

3) Ley 1344 de julio 31 de 2009 para el convenio con Suiza y que fue promulgado por el Decreto 469 de marzo 6 de 2012 con efectos a partir de enero 1 de 2012.

4) Ley 1459 de junio 29 de 2011 para el convenio con Canadá y que fue promulgado por el Decreto 2037 octubre 2 de 2012 con efectos desde junio de 2012.

5) Ley 1568 de agosto de 2012 para el convenio con México, aplicable desde enero 1 de 2014 (ver Decreto 1668 de agosto de 2013).

6) Ley 1667 de julio de 2013 para el convenio con Corea, aplicable desde julio 3 de 2014 (ver Sentencia C-260 de abril 23 de 2014).

7) Ley 1668 de julio de 2013 para el convenio con India, aplicable desde julio 7 de 2014 (Sentencia de la Corte Constitucional C-238 de abril 9 de 2014).

8) Ley 1692 de diciembre de 2013 para el convenio con Portugal, aplicable desde enero de 2015.

9) Ley 1690 de diciembre de 2013, convenio con República Checa, aplicable desde enero de 2016.

10) Ley 1930 de octubre de 2018, con Gran Bretaña e Irlanda del Norte, aplicable a partir de octubre de 2019 (ver Sentencia de la Corte Constitucional C-491 octubre de 2019).

11) Ley 2004 de noviembre 28 de 2019, con Italia, aplicable a partir del 2022 (ver Sentencia C-091 de abril 14 de 2021).

12) Ley 2061 de octubre 20 de 2020, con Francia, aplicable a partir del 2022 (ver Sentencia C-443 de diciembre de 2021).

13) Ley 2095 de julio 1 de 2021, con Japón, aplicable a partir del 2023 (ver Sentencia C-187 de junio de 2022).

Nota: falta por convertirse en Ley el acuerdo con Emiratos Árabes Unidos, suscrito en noviembre de 2017.

|

Para el caso de las personas naturales colombianas o extranjeras a las que les corresponda la obligación de tributar en Colombia y al mismo tiempo en otros países, pueden solicitar a la DIAN un “Certificado de acreditación de residencia fiscal y de situación tributaria en Colombia” a través del cual se ratificará no solo que fueron residentes en Colombia por un determinado año fiscal, sino también la naturaleza y cuantía de las rentas e impuestos pagados o retenidos en este país (ver la Resolución DIAN 00026 de abril 11 de 2019 y el instructivo especial en el portal de la DIAN).

|

Además, indistintamente de si una persona natural o una sucesión ilíquida quedan obligadas a denunciarle al gobierno colombiano los patrimonios que posean tanto en Colombia como en el exterior (caso de los residentes), o solo los ingresos y el patrimonio que obtenga y posea en Colombia (caso de los no residentes), debería existir la tendencia de no ocultar activos o de no ponerlos a nombre de terceros, pues cuando la persona fallezca habrá mucha complejidad, ante los jueces o notarios, con el proceso de entregar a sus legítimos herederos los bienes que el difunto no hubiera incluido en sus declaraciones de renta.

También es importante advertir que si la DIAN detecta activos ocultos o pasivos ficticios (solo para el caso de los contribuyentes del régimen ordinario) dicha entidad convertirá en una renta líquida gravable el mayor patrimonio líquido que se había mantenido oculto (ver renglón 78 del formulario 110, o el 96 del 210). Así, el mayor impuesto de renta que con ello se produzca (calculado con la tabla 1 del artículo 241 del Estatuto Tributario, para los residentes, o con la tarifa de 35 % del artículo 247, para los no residentes) será adicionalmente incrementado con la sanción por inexactitud del artículo 648, que es por 200 % del mayor valor del impuesto a cargo.

|

Por otra parte, se debe tomar en cuenta la sanción penal del artículo 434-A de la Ley 599 de 2000 (Código Penal), el cual fue creado con el artículo 338 de la Ley 1819 de diciembre de 2016 y luego modificado con el artículo 63 de la Ley 1943 de diciembre de 2018, el artículo 71 de la Ley 2010 de diciembre de 2019 y el artículo 69 de la Ley 2277 de diciembre de 2022.

|

En cuanto a dicha sanción penal, la nueva versión del artículo 434-A establece que durante el 2023 y siguientes esta se seguirá aplicando por un lapso de 48 a 108 meses a los contribuyentes de cualquier régimen que oculten activos o los declaren por menor valor, o incluyan pasivos inexistentes, y con lo cual omitan un patrimonio neto superior a 1.000 SMMLV ($1.300.000.000 año 2024). Si el patrimonio oculto está entre 2.500 y 5.000 SMMLV (entre $3.250.000.000 y $6.500.000.000 año 2024), las penas se incrementarán en una tercera parte. Si el monto del patrimonio oculto sobrepasa 5.000 SMMLV, las penas se incrementarán en la mitad.

Ahora bien, todo el proceso penal se puede extinguir si el contribuyente corrige su declaración, en la medida en que lo haga dentro de los plazos fijados (ver el artículo 588 del ET), y a su vez efectúa el pago de los mayores impuestos, sanciones e intereses.

En consecuencia, quienes mantengan patrimonios ocultos deben entender que en este momento la única manera de normalizarlos es incluyéndolos directamente dentro de las declaraciones de renta de año gravable 2023 y siguientes (formularios 110 o 210), con la aplicación de lo indicado en el artículo 239-1 del ET, y llevando el valor normalizado al renglón de “rentas gravables”.

En todo caso, dependiendo del monto del patrimonio neto a normalizar, es posible que en un formulario 210, y con base en la tabla del artículo 241 del ET, el mayor impuesto de renta que se origine pueda ser incluso de cero pesos (pues la tabla solo grava rentas líquidas gravables en la cédula de rentas no laborales que superen las 1.090 UVT).

5.2. Categorías de las personas naturales según sus actividades económicas: obligadas y no obligadas a llevar contabilidad

Varias de las normas vigentes del impuesto de renta y su complementario de ganancias ocasionales tienen una aplicación diferente para el contribuyente obligado a llevar contabilidad, en comparación con el no obligado (por ejemplo, la norma del artículo 277 del ET dice que solo las personas naturales no obligadas a llevar contabilidad deben comparar el costo fiscal de sus bienes raíces con el valor del avalúo catastral y declarar solo por el mayor de los dos).

En vista de lo anterior, las personas naturales y sucesiones ilíquidas (residentes o no residentes, tanto del régimen ordinario como del régimen simple) deben prestar atención a la forma en que pueden quedar incluidos en uno u otro grupo y así definir cómo diligenciar las cifras dentro del respectivo formulario. Para hacerlo, se deben evaluar los siguientes aspectos:

5.2.1. Características de los comerciantes

Según el artículo 10 del Código de Comercio, son catalogados como comerciantes todas las personas (jurídicas o naturales) que profesionalmente se ocupen en alguna de las actividades que la ley considera mercantiles (ver listado de algunas de tales actividades en el artículo 20 del mismo Código de Comercio). La calidad de comerciante se adquiere aunque la actividad mercantil se ejerza por medio de apoderado, intermediario o interpuesta persona.

La palabra “profesionalmente” indica que debe ser su ocupación habitual, quedando entonces por fuera de la calificación de “comerciante” aquellas personas que “accidentalmente” en el año ejercieron actividades propias de un comerciante. Por ejemplo, si una persona natural otorgó un préstamo a un amigo pero este no le devuelve el préstamo con dinero sino con mercancías y por tanto esa persona natural se ve forzada a vender dichas mercancías, esa es una situación accidental que no la convierte en comerciante.

Además, y según el Concepto 010 de marzo de 2006 emitido por el Consejo Técnico de la Contaduría, si una persona natural se convierte en comerciante, en su contabilidad se deberá reflejar la totalidad de sus bienes (destinados y no destinados al negocio), al igual que todos sus ingresos y gastos (personales y del negocio), pues con el conjunto de sus bienes deberá responder a sus acreedores en caso de incumplimiento de sus deudas.

Es por eso que, para evitar involucrar en una sola contabilidad hasta los bienes e ingresos y gastos que no serían del negocio, una opción legal es constituir una sociedad comercial en la cual quedará claro que, en caso de que esta quiebre, los socios responderán con sus bienes personales ante las deudas de la misma, pero solo hasta el monto que habían dado como aporte social a esa sociedad.

En este punto, no se puede pasar por alto que desde la vigencia de la Ley 222 de 1995, y luego con lo dispuesto en la Ley 1258 de diciembre de 2008, si una persona natural quiere ejercer el comercio sin tener que involucrar todos sus activos y pasivos en esa actividad, y adicionalmente no desea tener ningún tipo de socios, lo único que puede hacer es constituir una empresa unipersonal o una sociedad por acciones simplificada –SAS– las cuales, aunque pueden ser de un solo dueño, son en todo caso personas jurídicas que, al quedarse en el régimen ordinario y no instalarse en zonas especiales como las Zomac o las ZESE, liquidarían el impuesto de renta con una tarifa de 35 %.

No obstante, si optan por el régimen simple liquidarían el pequeño impuesto que se calcula solo sobre los ingresos brutos con las tarifas del artículo 908 del ET. Por lo demás, las utilidades que obtengan las sociedades a partir del año gravable 2017, y a pesar de que hayan tributado en cabeza de la sociedad, también volverán a producir impuesto en cabeza de sus socios o accionistas que sean personas naturales residentes (aplicando las tarifas de los artículos 242, 245 y 246-1 del ET si el socio pertenece al régimen ordinario, o alguna de las tarifas del artículo 908, si pertenece al régimen simple).

Así mismo, toda sociedad, si vende bienes o servicios gravados con IVA o INC, siempre deberá pertenecer al universo de los “responsables del IVA” (antiguo “régimen común” del IVA), contrario a lo que sucedería si esos mismos bienes o servicios los vende o presta una persona natural que reúna la suma de los requisitos de los parágrafos 3 al 5 del artículo 437 del ET con lo cual podrá funcionar bajo el universo de los “no responsables del IVA” (antiguo “régimen simplificado” del IVA).

En este orden de ideas, constituir una sociedad implica enfrentar una mayor carga fiscal que aquella a la que se enfrentaría una persona natural, esto debido a que cuando se tributa como persona natural residente o no residente solo se liquida el impuesto de renta del régimen ordinario o el impuesto del régimen simple.

Sumado a ello, el impuesto de renta del régimen ordinario de las personas naturales residentes se liquida con las tablas o tarifas de los artículos 241 y 242 del Estatuto, y estas solo producen impuesto cuando las bases gravables combinadas de las respectivas cédulas superen cierto tope (1.090 UVT, unos $46.229.000 en el 2023, para el caso de la cédula general más la cédula de pensiones más una parte de la cédula de dividendos).

En cambio, en el caso de las personas jurídicas, las múltiples tarifas del artículo 240 del ET y otras normas relacionadas, se aplican al valor final de la renta líquida gravable sin importar cuál sea su monto.

5.2.2. Quiénes no son comerciantes

Se consideran como “no comerciantes” aquellas personas naturales o sucesiones ilíquidas que desarrollen únicamente las actividades del artículo 23 del Código de Comercio, a saber:

a) La adquisición de bienes con destino al consumo doméstico o al uso del adquirente, y la enajenación de los mismos o de los sobrantes.

b) La adquisición de bienes para producir obras artísticas y la enajenación de estas por su autor.

c) Las adquisiciones hechas por funcionarios o empleados para fines de servicio público.

d) Las enajenaciones directas que realicen los agricultores o ganaderos de los frutos de sus cosechas o ganados, en su estado natural. Tampoco serán mercantiles las actividades de transformación de tales frutos que efectúen los agricultores o ganaderos, siempre y cuando dicha transformación no constituya por sí misma una empresa.

e) La prestación de servicios inherentes a las profesiones liberales.

Nota: tampoco serán considerados comerciantes quienes son solo asalariados o quienes sean asociados de las cooperativas de trabajo asociado –CTA–.

5.2.3. Obligaciones de los comerciantes

Entre las obligaciones de los comerciantes se relacionan las siguientes y que están consignadas en el artículo 19 del Código de Comercio:

a) Matricularse en el Registro Mercantil.

b) Inscribir en el Registro Mercantil todos los actos, libros y documentos respecto de los cuales la ley exija esa formalidad. En este ítem es importante destacar que a partir de enero 10 de 2012, luego de las modificaciones que los artículos 173 a 175 del Decreto Ley Antitrámites 019 de dicha fecha le hicieran a los artículos 28, 56 y 57 del Código de Comercio, quienes lleven sus libros de contabilidad en papel no los tendrían que seguir registrando en las cámaras de comercio, y quienes los lleven de forma electrónica tendrán que empezar a aplicar la reglamentación contenida en el Decreto 0805 de abril 24 de 2013 (aplicable solo para los libros de actas).

c) Llevar contabilidad regular de sus negocios conforme a las prescripciones legales.

Sobre este tercer punto, se debe destacar que muchas personas naturales cumplen solo con matricularse en cámara de comercio, pero no con los demás requerimientos (tener libros de contabilidad y registrar en ellos sus operaciones). Ello puede deberse a que la misma DIAN, mediante conceptos tributarios, como el 15456 de febrero 20 de 2006, desestimula la tarea de que todos los comerciantes lleven contabilidad.

En efecto, en esos conceptos la DIAN indica que solo para fines fiscales, las personas naturales no responsables del IVA (antiguo “régimen simplificado del IVA”; ver artículo 20 de la Ley 2010 de 2019) no son consideradas como obligadas a llevar contabilidad y por tanto solo se les requeriría llevar el libro fiscal de operaciones diarias del artículo 616 del Estatuto Tributario. Es procedente enfatizar que esta exclusión aplica únicamente para propósitos fiscales, por lo que se entiende que no es válido para los demás fines, es decir, los mercantiles o laborales.

|

Téngase presente que los conceptos de la DIAN son de obligatorio acatamiento solo para los funcionarios de esa entidad y que los contribuyentes se podrán amparar en ellos, en todo caso, cuando los procesos jurídicos de discusión con la DIAN hayan escalado hasta las vías gubernativas. Lo anterior según lo dispuesto por el artículo 131 de la Ley 2010 de 2020.

|

Retomando el tema, en consecuencia y según observaciones previas, como la principal preocupación de muchas de las personas naturales comerciantes son las repercusiones de orden fiscal por parte de la DIAN, concluyen que si esta entidad no les va a requerir libros de contabilidad tampoco necesitan llevarla, incluso para los demás fines esenciales como los mercantiles y laborales. De hecho, ni siquiera llevan el libro fiscal de operaciones diarias del artículo 616 del Estatuto ya que la DIAN misma ha manifestado que no es posible sancionarlos cuando no lo lleven o lo lleven atrasado (ver el Concepto DIAN 46572 de diciembre de 1999). Esta situación evidencia los alcances negativos del carácter flexible de la DIAN en determinados asuntos.

|

Es importante destacar que de acuerdo con la modificación que el artículo 28 de la Ley 1762 de julio 6 de 2015 (Ley Anticontrabando) efectuó al artículo 58 del Código de Comercio, quedó claro que el incumplimiento de las normas del artículo 19 de dicho código (Obligaciones de los comerciantes), al igual que el incumplimiento de las obligaciones de sus artículos 52, 55, 57, 59 y 60, se castigará con multas de hasta 1.000 salarios mínimos mensuales legales. Para la imposición de la multa, que quedó contemplada en el artículo 58 del Código, se tendrán que seguir los procedimientos definidos en el artículo 29 de la referida Ley 1762.

|

A partir de lo mencionado en los tres puntos anteriores, se puede concluir lo siguiente:

a) Las personas naturales y asimiladas obligadas a llevar contabilidad durante el 2023 son aquellas que en algún momento de ese año fueron comerciantes o lo eran al cierre del año. Si fueron comerciantes en una parte del año, pero ya no lo eran a diciembre 31, declararían con los criterios que aplican a los no obligados a llevar contabilidad. Sin embargo, los ingresos y gastos que manejaron cuando fueron comerciantes se declararían con los criterios de los obligados a llevar contabilidad (causación), mientras que los demás ingresos y gastos del año se declararían con los criterios de los no obligados a llevar contabilidad (por caja).

Así mismo, si a diciembre 31 de 2023 es un no obligado a llevar contabilidad, sus bienes y pasivos se declararían con los criterios de los no obligados a llevar contabilidad (por ejemplo, el que indica que sus bienes raíces se declararían por el mayor valor entre el costo y el avalúo catastral; ver artículo 277 del ET). Pero si a diciembre 31 de 2023 seguía siendo comerciante, o se convirtió en uno de ellos, declararía sus bienes y pasivos con los criterios de los obligados a llevar contabilidad (por ejemplo, sus bienes raíces se declararían solo por el costo fiscal, sin importar el avalúo catastral).

b) En la elaboración de los formularios de las declaraciones de los años gravable 2004 a 2007, la DIAN indicaba que si alguna persona natural pertenecía al régimen común del IVA, y sin importar que no estuviera obligada a llevar contabilidad (por ejemplo, los profesionales independientes), tenía que declarar con los criterios de los obligados a llevar contabilidad (ver como referente la página 12 de la cartilla instructiva del formulario 110 de la declaración año 2007).

Ahora bien, esa instrucción no se incluyó en las cartillas instructivas para las declaraciones del año 2008 y siguientes lo cual significaría que las personas naturales que durante el 2023 hayan operado como responsables del IVA (antiguo régimen común del IVA) solo aplicarán los criterios de los obligados a llevar contabilidad si en efecto, al cierre del año, eran personas comerciantes obligadas a llevar contabilidad o la llevaban voluntariamente.

Recuérdese que la misma DIAN ha indicado en conceptos, como el 39683 de junio 2 de 1998, que ciertas personas naturales, como por ejemplo los profesionales independientes, aunque sean responsables del IVA (antiguo régimen común), no están obligadas por ello a llevar libros de contabilidad considerando que su actividad no es mercantil a la luz del Código de Comercio. Por consiguiente, únicamente deben llevar los registros auxiliares privados del artículo 509 del ET para diligenciar sus respectivas declaraciones bimestrales, cuatrimestrales o anuales del IVA (véase también las instrucciones de la página 34 y el numeral 7.1.2.7 de la cartilla instructiva de la DIAN del 2012 para las declaraciones bimestrales del IVA).

c) Se advierte que las personas que durante el 2023 únicamente fueron asalariadas o asociadas de las CTA, no son consideradas comerciantes y por tanto tampoco se convertían en obligadas a llevar contabilidad.

d) Se forman también dudas con los que perciben “intereses”, “arrendamientos” o “dividendos”, pues la DIAN insinúa que no están obligados a llevar contabilidad (en el pasado destinaba a esos ingresos los renglones 36 a 38 en el formulario 210 que utilizaban los no obligados a llevar contabilidad). Sin embargo, los numerales 2 y 3 del artículo 20 del Código de Comercio indican que las actividades de arrendamiento y de prestar dinero, o de intervenir en la constitución de sociedades comerciales, son de carácter mercantil y, en efecto, obligarían a llevar contabilidad.

e) En consecuencia, se diría que la persona no es comerciante solo si esas actividades de “percibir intereses”, o de “arrendar”, las realiza de manera esporádica y no profesional, y por tal razón declararía con los criterios de los no obligados a llevar contabilidad. Pero si las desarrolla de forma profesional o habitual, sería comerciante, debería llevar contabilidad y declararía con los criterios de los obligados a llevar contabilidad.

f) De otra parte, normas como la del artículo 477 del ET (modificado con el artículo 54 de la Ley 1607 de 2012 y reglamentada con el artículo 17 del Decreto 1794 de agosto de 2013, hoy día recopilado en el artículo 1.3.1.15.4 del DUT 1625 de octubre de 2016), establecieron que todo el que sea productor de bienes exentos de IVA (por ejemplo, los criadores de ganado bovino), y que no tengan las condiciones para operar en el grupo de los no responsables del IVA (antiguo régimen simplificado del IVA), se convierten en declarantes bimestrales de IVA (o anuales, si se pasaron al régimen simple) y al mismo tiempo quedan obligados a facturar, así como a llevar contabilidad al menos para efectos fiscales.

En tal sentido, al definir si una persona natural y/o sucesión ilíquida (ya sea del régimen ordinario o del simple) estuvo o no obligada a llevar contabilidad por el año 2023, se derivan múltiples consecuencias, no solo contables, sino también tributarias, a saber:

| Asunto |

Persona natural o sucesión ilíquida residente o no, del régimen ordinario o simple, NO comerciante en Colombia y NO obligada a llevar libros de contabilidad |

Persona natural o sucesión ilíquida residente o no, del régimen ordinario o simple, comerciante en Colombia y obligada a llevar libros de contabilidad, o que los llevó de forma voluntaria |

|

1. ¿Debe llevar una sola contabilidad de todas sus operaciones conforme a los nuevos marcos normativos basados en normas internacionales? (Ver Decreto 2420 de diciembre de 2015 el cual absorbió a los decretos 2706 y 2784 de 2012, al igual que al 3022 de 2013 y el 2270 de diciembre de 2019).1 |

No. | Sí. |

|

2. ¿Cómo debe informar sus ingresos, costos y gastos? |

Lo debe hacer por el sistema de “caja” (es decir, solo los declara cuando los haya recibido y/o pagado efectivamente, ya sea en dinero o en especie; ver artículos 27, 58 y 104 del Estatuto Tributario). En todo caso, adviértase que existen ciertos ingresos, que aun cuando no los haya recibido en dinero o en especie en el mismo 2023, debe reconocerlos en su declaración de renta. Sobre este punto, adviértase que si la persona no obligada a llevar contabilidad solo denuncia el ingreso en el año en que efectivamente lo haya recibido en dinero o en especie, la propia DIAN ha dicho que en ese mismo año en que lo declare también usará las retenciones en la fuente que le haya practicado el agente de retención, a pesar de que se las haya practicado en un año anterior (ver artículo 14 del Decreto 2277 de 2012, recopilado luego en el artículo 1.6.1.21.25 del DUT 1625 de octubre de 2016, y los conceptos DIAN 093628 de septiembre de 2000 y 034535 de abril 7 de 2008). Así mismo, aunque la persona natural no haya recibido efectivamente el ingreso y por tanto no lo tenga que declarar en ese año, de todas maneras debe incluir en su patrimonio bruto fiscal a diciembre 31 las cuentas por cobrar que nacieron a su favor por causa de dichos ingresos pendientes de recibir (como en el caso de los asalariados y los saldos de sus prestaciones sociales pendientes de cobro a diciembre 31, o de los agricultores y ganaderos con las ventas que hicieron y que aún no se las hayan cancelado). Lo anterior debido a que esas cuentas por cobrar constituyen un derecho a su favor, y este derecho hace parte del patrimonio a declarar (ver artículos 261 a 265 del ET). En ese último caso se puede formar un aparente “incremento no justificado en el patrimonio líquido” (artículo 236 y siguientes del Estatuto), ya que les figurará un “activo” sin que se haya declarado un “ingreso”. Pero eso es algo que se puede explicar dentro del anexo de “Conciliación patrimonial” que toda persona natural debería elaborar como un anexo importante más a su declaración de renta. |

Lo debe hacer por el sistema de “causación” (es decir, que aunque no los haya recibido y/o pagado efectivamente en dinero o en especie, los debe registrar en los libros y denunciarlos en la declaración de renta (ver artículos 21-1 y 28 ET). En todo caso el artículo 28 del ET contiene un listado de partidas de ingresos que solo serían contables pero no serían fiscales, pues corresponden, por ejemplo, a ingresos que se originan solo por causa de la aplicación de los criterios de los marcos contables internacionales. |

|

3. ¿Qué pasa con el valor patrimonial de ciertos activos que se denuncian en la declaración, como los bienes raíces y las cuentas por cobrar? |

No puede afectar sus cuentas por cobrar con “provisiones de cuentas incobrables”, pero puede castigar o dar de baja, formando un gasto deducible, las cuentas por cobrar que demuestre que son incobrables (ver artículos 270, 145 y 146 del ET). En cuanto a sus bienes raíces que sean activos fijos, el valor patrimonial se determina al tomar el mayor valor entre el costo fiscal a diciembre 31 y el avalúo o autoavalúo catastral del mismo año (ver artículo 277 del ET). |

Puede afectar sus cuentas por cobrar con “provisiones de cuentas incobrables”. Además, puede también castigar o dar de baja, formando un gasto deducible, las cuentas por cobrar que demuestre que son incobrables (ver artículos 270, 145 y 146 del ET). En cuanto a sus bienes raíces que sean activos fijos, el valor patrimonial se determina tomando siempre el costo fiscal a diciembre 31, por lo cual no tiene que hacer comparaciones entre dicho costo fiscal y el avalúo o autoavalúo catastral del mismo año (ver artículo 277 del ET). |

|

4. ¿Puede aplicar a sus activos fijos el reajuste fiscal mencionado en los artículos 70 y 280 del Estatuto Tributario? |

Sí. Ese “reajuste fiscal” es opcional y para el año 2023 fue fijado en 12,4 % (ver artículo 1 del Decreto 128 de febrero de 2024). Pero debe tenerse en cuenta que no podrá utilizar al mismo tiempo el “reajuste fiscal” si decide mejor aplicar, y solo al costo de adquisición de sus acciones o de sus bienes raíces, el factor de ajuste contenido en la tabla del artículo 73 del E.T. Cabe recordar que la tabla del artículo 73 del Estatuto fue actualizada para el año fiscal 2023 con el artículo 1 del Decreto 128 de febrero 7 de 2024. |

Igual situación. El reajuste fiscal solo se aplicaría al costo fiscal de sus activos fijos, pero no se reflejaría en los saldos contables de dichos activos. En todo caso, cuando defina el costo fiscal de sus acciones o aportes en sociedades, o de sus bienes raíces, con la opción del artículo 73 del ET, deberá tener presente que al momento de vender tales bienes podrá usar como costo de venta el que se calcula con la opción del artículo 73, pero si el bien raíz tenía depreciación, también deberá restar el valor de la misma. |

|

5. ¿Está sujeto a los cálculos del “componente inflacionario” con el que puede tomarse como “ingreso no gravado” cierta parte de los ingresos por intereses, al igual que debe desconocerse como “gasto no deducible” una parte de los costos o gastos por intereses? |

Sí (ver artículos 38 a 41, 81, 81-1 y 118 del ET los cuales fueron revividos con el artículo 160 de la Ley 2010 de 2019). Por el 2023 constituye ingreso no gravado el 66,71 % de los intereses financieros obtenidos en las entidades mencionadas en los artículos 38 y 39 del ET. Igualmente, no se acepta como costo o gasto deducible el 34,40 % de los costos o gastos por intereses con entidades o personas colombianas, ni el 100 % si fueron costos o gastos por intereses en moneda extranjera. Ese límite del componente inflacionario en sus costos y gastos se tiene que combinar con el otro límite que impone el artículo 118-1 del ET (modificado con el artículo 63 de la Ley 2010 de 2019) sobre subcapitalización (ver el Decreto 3027 de diciembre de 2013 y el 761 de mayo de 2020 recopilados entre los artículos 1.2.1.18.60 hasta 1.2.1.18.66 del DUT 1625 de octubre de 2016). Además, es importante comentar que la DIAN dijo, en la pregunta n.° 5 de su Concepto 45542 de julio 28 de 2014, que, en su criterio, la norma de subcapitalización no se debe aplicar a los intereses pagados en un crédito para adquisición de vivienda; esos intereses, por tanto, solo se sujetan al límite de 1.200 UVT anuales de que trata el artículo 119 del ET. |

No (ver artículo 41 del ET). Por tanto, todos los ingresos por intereses obtenidos en las entidades referidas en los artículos 38 y 39 del ET serían 100 % gravados, y todos sus costos o gastos por intereses, que no hayan excedido la tasa de usura y que no correspondan a intereses de mora en obligaciones fiscales y parafiscales, serían deducibles siempre y cuando guarden también el límite de la norma de subcapitalización del artículo 118-1, modificado con el artículo 63 de la Ley 2010 de 2019 (ver el Decreto 3027 de diciembre de 2013 y el 761 de mayo de 2020 recopilados entre los artículos 1.2.1.18.60 hasta 1.2.1.18.66 del DUT 1625 de octubre de 2016). |

|

6. ¿Puede registrar el “gasto de depreciación” sobre sus activos fijos depreciables? |

No, pues no lleva libros (ver artículo 128 del Estatuto y los conceptos DIAN 16805 de marzo de 2001 y 47565 de julio 28 de 2014; ver también la Sentencia de la Corte Constitucional C-606 de diciembre 11 de 2019). |

Sí. Esta deducción solo está permitida a los obligados a llevar contabilidad y fiscalmente solo se debe practicar sobre los activos fijos que participen en la generación de los ingresos (ver artículos 127 a 140 ET). En todo caso, cuando se calcule la depreciación fiscal, y si al activo fijo depreciable se le han calculado los reajustes fiscales mencionados en la pregunta 4, estos no deben sumar en la base sometida a depreciación fiscal (ver artículo 68 del ET). |

|

7. ¿Debe presentar sus declaraciones tributarias con firma del revisor fiscal? |

No. |

No. La figura de revisor fiscal solo existe en las personas jurídicas, ya sean sociedades comerciales o entes no comerciales como las copropiedades de edificios con actividad comercial (ver artículo 203 del Código de Comercio, los parágrafos 1 y 2 del artículo 13 de la Ley 43 de 1990, y la Ley 675 de 2001). |

|

8. ¿Debe presentar sus declaraciones con firma del contador? |

No aplica, pues no lleva libros de contabilidad. |

Depende de si cumple o no con los topes de patrimonio bruto o de ingresos brutos que señala el artículo 596 del ET. Por ende, este tipo de personas naturales obligadas a llevar contabilidad, o que la llevaron de forma voluntaria, necesitarán firma de contador en sus declaraciones de renta año gravable 2023 (ya sea que declaren en el formulario 110 o en el 210) si su patrimonio bruto a diciembre 31 del mismo 2023, o sus ingresos brutos del 2023 (sumando renta ordinaria más ganancia ocasional), superaron las 100.000 UVT (100.000 x $42.412 = $4.241.200.000; ver numeral 6 del artículo 596 del ET). Si no se incluye dicha firma estando obligado, la declaración se puede dar por no presentada, pero para ello la DIAN debe detectar el error durante el periodo de firmeza de la declaración (ver artículo 580 literal d, y el artículo 588 parágrafo 2, del ET, el Concepto DIAN 38451 de junio de 2003 y la Circular DIAN 0066 de julio de 2008). |

|

9. ¿Qué pasa si estando obligado a llevar contabilidad no la lleva o la lleva de forma indebida? |

No aplica. |

Para efectos contables, ante un pleito mercantil le pueden probar como cierto todo lo que se argumente en su contra (ver artículo 67 del Código de Comercio). Para efectos fiscales, no solo le impondrían una sanción en dinero, sino que además le desconocerían todos los costos y deducciones. También le pueden cerrar el establecimiento de comercio (ver artículos 654, 655 y el literal b del 657, del ET). |

|

10. ¿Deben llevar el “control de detalle” y elaborar y entregar el “reporte de conciliación fiscal” de que tratan el artículo 772-1 del ET, el Decreto 1998 de noviembre de 2017 y la Resolución DIAN 0071 de octubre 28 de 2019 modificada con la Resolución 024 de marzo 24 de 2021? |

No aplica. |

Todos los contribuyentes obligados a llevar contabilidad y los que la lleven de forma voluntaria, sin importar en cuál formulario declaren renta (110 o 210) y solo cuando pertenezcan al régimen ordinario, deben elaborar el “control de detalle” y el “reporte de conciliación fiscal”. Así, quienes declaran en el formulario 110 (personas naturales no residentes) deberán elaborar y/o presentar su reporte de conciliación fiscal usando el formato 2516 en su nueva versión 7, pero quienes declaren en el formulario 210 deberán elaborar y/o presentar su reporte de conciliación fiscal usando el nuevo formato 2517 versión 6. Además, aunque ambos formatos (2516 y 2517) tienen siete secciones, se dispuso que cuando el contribuyente pertenezca al grupo 3 de la convergencia a normas internacionales (contabilidad simplificada), solo deberá elaborar las tres primeras secciones (“Carátula”, “ESF-Patrimonio” y “ERI-Renta líquida”), y no será obligatorio que elaboren las otras secciones restantes. |

1 Téngase presente que el artículo 772-1 del Estatuto Tributario y el Decreto 1998 de noviembre 30 de 2017 exigen a todos los obligados a llevar contabilidad, o a los que la llevaron voluntariamente, cuando sean declarantes de renta (sin importar si son personas jurídicas o naturales) y pertenezcan al régimen ordinario (es decir, sin incluir a los del régimen simple), llevar un “control de detalle” con solo las diferencias que surjan por las normas fiscales y las disposiciones de los marcos normativos contables internacionales; asimismo, tendrán que elaborar una “conciliación fiscal” la cual se debe conservar y/o entregar a la DIAN dependiendo del monto de los ingresos brutos obtenidos durante el año. Ver más detalles en la respuesta a la pregunta n.° 10 de este mismo cuadro.

5.3 Análisis de diferencias y similitudes en el impuesto de renta y de ganancia ocasional por el año gravable 2023 para las personas naturales y/o sucesiones ilíquidas residentes y no residentes

De acuerdo con las normas vigentes a diciembre 31 de 2023, a continuación se presenta un cuadro sinóptico aplicable al año gravable 2023 que resume las principales diferencias y similitudes entre las personas naturales y/o sucesiones ilíquidas residentes (obligadas y no obligadas a llevar contabilidad) y las personas naturales y/o sucesiones ilíquidas no residentes (obligadas y no obligadas a llevar contabilidad).

| Detalles |

Personas naturales y/o sucesiones ilíquidas (colombianas o extranjeras, obligadas o no a llevar contabilidad en Colombia), pero que califican como “residentes” ante el gobierno colombiano durante un respectivo año fiscal |

Personas naturales y/o sucesiones ilíquidas (colombianas o extranjeras, obligadas o no a llevar contabilidad en Colombia), pero que califican como “no residentes” ante el gobierno colombiano durante un respectivo año fiscal |

|

1. ¿Qué clase de retenciones en la fuente se les deben practicar cuando obtienen ingresos gravados en Colombia? |

Solo si pertenecen al régimen ordinario se les practicarán las retenciones contempladas en los artículos 383 a 404-1 del ET.

Ahora bien, si se trasladaron al régimen simple no les aplican retenciones en la fuente a título de renta, pero sí se las practicarían a título de ganancia ocasional (ver artículo 911 del ET y el artículo 1.5.8.3.1 del DUT 1625 de 2016 sustituido por el Decreto 1091 de agosto de 2020). |

Las contempladas en los artículos 406 a 416 del ET.

Al respecto, debe destacarse que aunque el artículo 406 menciona que las retenciones de dichos artículos aplicarían a las “personas naturales extranjeras sin residencia”, la DIAN expresó, en el Concepto 16385 de junio 3 de 2015, que dicha norma sufrió una modificación tácita con los cambios que introdujo la Ley 1607 de 2012 y que por tanto estas retenciones también aplican a las “personas naturales colombianas sin residencia”. |

|

2. ¿Por el 2023 podían acogerse voluntariamente al régimen simple? (Responsabilidad “47” en el RUT; artículos 903 a 916 del ET modificados con el artículo 74 de la Ley 2010 de 2019, artículos 41 a 43 de la Ley 2155 de septiembre de 2011 y artículos 42 a 46 de la Ley 2277 de 2022; reglamentados con los decretos 1091 de agosto 3 de 2020 y 1847 de diciembre de 2021; y afectados con sentencia de la Corte Constitucional C-540 de diciembre 5 de 2023; ver más detalles de dicho régimen simple en el numeral 5.5 de este capítulo). |

Solo quienes fuesen “personas naturales” (es decir, sin incluir a las sucesiones ilíquidas) y solo si cumplían con la totalidad de los requisitos de los artículos 903 y 905 del ET y adicionalmente actuaban dentro del plazo fijado en las normas.

La versión del artículo 909 del ET vigente durante el 2023 establecía que la oportunidad para optar por el régimen simple era hasta el 28 de febrero del respectivo año gravable.

Por lo tanto, quienes habían iniciado el año 2023 como contribuyentes de renta en el régimen ordinario (código de responsabilidad 05 en el RUT) tuvieron plazo para acogerse virtual o presencialmente al régimen simple (código de responsabilidad 47 en el RUT) hasta el 28 de febrero de 2023. Sin embargo, quienes se inscribieron por primera vez en el RUT después de esa fecha tenían la oportunidad de optar por el régimen simple solo en el momento de la inscripción.

Además, para el caso particular del cierre del año gravable 2023, y a causa de la sentencia de la Corte Constitucional C-540 de diciembre 5 de 2023, la DIAN dispuso mediante su Concepto 154 de marzo 5 de 2024 y su Resolución 061 de abril 8 de 2024 que las personas naturales que durante el año 2023 operaron en el régimen ordinario y que obtienen ingresos por servicios profesionales, pero que al inicio del año 2023 no se habían podido inscribir en el régimen simple debido a la norma que lo impedía, son contribuyentes que podrán cerrar voluntariamente el año gravable 2023 en el régimen simple y sin haber realizado anticipos a dicho régimen durante el año 2023.

Dicha interpretación de la DIAN representa una gran oportunidad para que las personas naturales que cumplen tal requisito dejen de calcular por el año gravable 2023 el elevado impuesto que les puede generar el régimen ordinario y liquiden así un impuesto más reducido en el régimen simple. Asimismo, aunque el plazo para presentar oportunamente el formulario 260 con la declaración anual del régimen simple del año gravable 2023 venció en abril de 2024, los interesados la pueden presentar extemporáneamente liquidando la respectiva sanción de extemporaneidad más los intereses de mora.

Adviértase que una vez que el contribuyente decide pertenecer al régimen simple, deberá permanecer en él por todo el año, y solo a más tardar el 31 de enero del año siguiente podrá tener la opción de retornar al régimen ordinario. En todo caso, si mientras pertenece al régimen simple se llegan a presentar las situaciones mencionadas en los artículos 913 y 914 del ET, y 1.5.8.4.1 del DUT 1625 de 2016 (sustituido por el Decreto 1091 de agosto de 2020), deberá abandonar, dentro del mismo año fiscal, su pertenencia al régimen simple y regresar al régimen ordinario del impuesto de renta.

Ahora bien, lo anterior conlleva consecuencias importantes las cuales están reguladas en los artículos 1.5.8.2.2 hasta 1.5.8.2.5 del DUT 1625 de 2016 sustituidos por el Decreto 1091 de agosto de 2020.

Por otra parte, si la persona natural fallece estando en el régimen simple, a la sucesión ilíquida que se origina solo le permitirán pertenecer al régimen simple hasta finalizar el año gravable en que falleció. Esto implica que al iniciar el nuevo año fiscal forzosamente deberá regresar al régimen ordinario (ver artículo 1.5.8.1.8 del DUT 1625 de 2016 sustituido por el Decreto 1091 de agosto 3 de 2020).

Entre los requisitos fijados en los artículos 905 y 906 del ET para optar por el régimen simple, figuraba el de no haber obtenido en el año anterior ingresos brutos que forman rentas ordinarias (es decir, sin incluir los que forman ganancias ocasionales), y sin tomar en cuenta los ingresos ordinarios catalogados como “no gravados con renta”, que hubiesen sido superiores a 100.000 UVT (unos $3.800.400000 durante el 2022).

Debe destacarse que cuando una persona natural residente se acoge de manera voluntaria al régimen simple, automáticamente queda obligada a presentar con pago cada bimestre el formulario 2593. En este liquida un “anticipo obligatorio” tomando solo sus ingresos brutos ordinarios gravados (sin poder afectarlos con devoluciones, costos, gastos, rentas exentas ni compensaciones de pérdidas o excesos de renta presuntiva), y aplicando las tarifas especiales de alguna de las cinco tablas especiales del artículo 908 del ET (en las cuales no hay ningún rango que produzca impuesto cero).

Dicho anticipo incluye obligatoriamente la parte que corresponde al posible impuesto de industria y comercio que el contribuyente le debe pagar a los municipios donde lleve a cabo operaciones.

Es así como al final del año la persona natural deberá presentar su declaración anual formulario 260 (en la que no se calculan rentas presuntivas, ni rentas líquidas por activos omitidos, ni rentas por comparación patrimonial) y volverá a utilizar la misma base gravable antes comentada, al igual que las tarifas del artículo 908 del ET.

Al valor inicialmente calculado para esa declaración podrán restársele algunos descuentos tributarios especiales, los anticipos bimestrales mencionados y hasta el anticipo al impuesto de renta del régimen ordinario del año 2023 que hubiese liquidado con su declaración de renta año gravable 2022 (lo que no podrá arrastrar es el saldo a favor de esa declaración del régimen ordinario del año gravable 2022 el cual solo podrá solicitar en devolución; ver numeral 5 del artículo 1.5.8.3.11 y 1.6.1.21.30 del DUT 1625 de 2016 sustituidos por el Decreto 1091 de agosto 3 de 2020).

Si la declaración anual del régimen simple le arroja “saldo a pagar”, debe presentarse con pago total para darla por válidamente presentada (ver artículo 910 del ET). Si le arroja “saldo a favor”, y el año siguiente va a seguir perteneciendo al régimen simple, podrá arrastrarlo a los formularios de anticipos bimestrales de ese año siguiente o a la declaración anual de dicho año gravable siguiente (ver en el DUT 1625 de 2016 los numerales 2.3 del artículo 1.5.8.3.7, y 5.3 del artículo 1.5.8.3.11, los cuales fueron sustituidos con el Decreto 1091 de agosto de 2020). Sin embargo, si el año siguiente decide retornar al régimen ordinario, su saldo a favor solo podrá solicitarlo en devolución o compensación, pero no podrá arrastrarlo a la declaración de renta del régimen ordinario (ver artículo 1.6.1.21.28 del DUT 1625 de 2016 sustituido por el artículo 19 del Decreto 1091 de agosto 3 de 2020). Y en cuanto a las normas de procedimiento tributario (por ejemplo, liquidación de sanciones de extemporaneidad, de corrección o de inexactitud), la declaración anual del Simple se somete al mismo procedimiento que aplica a las declaraciones de renta del régimen ordinario (ver artículo 916 del ET).

|

No pueden acogerse al régimen simple. |

|

3. ¿Si se acogían voluntariamente al régimen simple debían presentar siempre los seis formularios bimestrales del anticipo obligatorio y luego la declaración anual de dicho régimen? |

Sí. Deben hacerlo usando siempre el formulario 2593 para los anticipos bimestrales (que debe presentarse incluso en ceros), y al final del año con el formulario anual 260 (el cual solo puede presentarse de forma virtual y con pago total para darse por válidamente presentado; ver artículo 910 del ET).

En todo caso, solo las personas naturales que durante el año anterior, en este caso el 2022, habían obtenido ingresos brutos ordinarios gravados inferiores a 3.500 UVT ($133.014.000), podían optar por no pagar anticipos durante el 2023 (ver parágrafo 3 del artículo 910 del ET).

Lo mismo aplicaría de forma especial para las personas naturales que durante el año 2023 operaron en el régimen ordinario prestando servicios profesionales, pero que decidan acogerse a lo dispuesto por la DIAN en su Concepto 154 de marzo 5 de 2024 y su Resolución 061 de abril 8 de 2024.

Tales normas interpretaron la sentencia de la Corte Constitucional C-540 de diciembre 5 de 2023 y establecieron que si se cumplen ciertos requisitos podrán cerrar el año 2023 en el régimen simple y sin haber liquidado anticipos durante el 2023. |

No aplica. |

|

4. ¿Si no se acogían al régimen simple, y por tanto pasaban a estar sometidos al régimen ordinario (responsabilidad “05” en el RUT), quedaban obligados a aplicar el sistema de cedulación de los artículos 329 a 343 del Estatuto Tributario y los decretos 2250 de diciembre de 2017, 1435 de noviembre 5 de 2020, 1457 de noviembre 12 de 2020 y 2231 de diciembre de 2023? |

Sí les aplica el sistema de cedulación para su renta ordinaria en la cual esta se subdivide en solo tres cédulas (general, de pensiones y de dividendos), que a su vez tienen depuración independiente especial (como se explicará en el numeral 5.4 de este capítulo).

Según el artículo 1.2.1.20.2 del DUT 1625 de 2016, la cédula general involucrará al mismo tiempo a:

1) Las rentas de trabajo laborales y no laborales (con sus ingresos brutos y no gravados, y hasta costos o gastos y compensaciones de pérdidas año 2019 y siguientes si el ingreso corresponde a rentas de trabajo no laborales tales como honorarios, comisiones y servicios; ver el artículo 336 del ET y el artículo 1.2.1.20.5 del DUT 1625 de 2016 sustituido por el Decreto 1435 de noviembre de 2020);

2) Las rentas de capital (con sus ingresos brutos, ingresos no gravados, costos o gastos y hasta compensaciones de pérdidas años 2019 y siguientes obtenidas con ese mismo tipo de rentas);

3) Las rentas no laborales (con sus ingresos brutos, devoluciones en ventas, ingresos no gravados, costos o gastos y hasta compensaciones de pérdidas años 2019 y siguientes obtenidas con ese mismo tipo de rentas).

Sin embargo, la utilidad que arrojen las rentas de trabajo laborales (ver renglones 32 a 42 del formulario 210) no se puede afectar aritméticamente con la pérdida combinada que arrojen las rentas de trabajo no laborales, las rentas de capital y las rentas no laborales.

Además, el artículo 1.2.1.20.5 del DUT 1625 de 2016 indica que si se obtienen ingresos de un solo tipo de rentas a las cuales se les pueden asociar costos y gastos (es decir, solamente de rentas de trabajo no laborales, o de rentas de capital, o de rentas no laborales), se aceptará que los costos y gastos asociados a esa renta formen una pérdida general. Pero cuando se reciban ingresos de más de un tipo de esas rentas, los costos y gastos combinados que se asignen a las rentas de trabajo no laborales, a las rentas de capital y a las rentas no laborales, no deben superar al valor de los ingresos brutos menos los ingresos no gravados de esas tres rentas (el exceso de costos que incumpla esa regla se podrá usar a manera de compensación en los ejercicios siguientes).

Por tanto, si los costos y gastos no superan dicho límite, sería perfectamente posible que una o varias de esas tres fuentes arrojen "utilidad" mientras que las otras arrojen "pérdida", aun así el contribuyente podrá fusionar esos tres subtotales en uno solo (el cual daría cero o sino una utilidad neta).

Una vez obtenido el valor parcial de la cédula general, se podrá restar el valor de las rentas exentas y deducciones especiales que se someten a límite, junto con las rentas exentas que no se someten a límite (como las mencionadas en los numerales 6 a 9 del artículo 206 del ET).

El límite (para aquellas rentas exentas y deducciones que deben someterse al mismo) equivale al 40 % de la suma de todos los ingresos brutos de la cédula general menos los ingresos no gravados (ver artículos 1.2.1.20.3 y 1.2.1.20.4 del DUT 1625 de 2016). Además, en valores absolutos ese 40 % no puede exceder el equivalente a 1.340 UVT ($56.832.000 en el 2023).

Como sea, es claro que el Gobierno se equivocó al permitir que el límite del 40 % se calcule sobre unos ingresos brutos a los cuales no se les restarían primero los costos y gastos (como se hacía hasta el año 2018). Eso provoca que el límite se amplíe demasiado y los contribuyentes se beneficien en exceso al restar más valores por rentas exentas y deducciones, reduciendo mucho más la base de su impuesto, lo que disminuye el recaudo.

Por otro lado, se debe tener presente que las “rentas exentas” (cuando existen costos y gastos), son en realidad una porción de la renta líquida (es decir, de una renta ya afectada con costos y gastos) y no una porción de la renta bruta (es decir, de una renta que no está afectada con costos y gastos; ver artículo 26 del ET).

Al valor parcial positivo que hasta allí arroje la cédula general, se le podrán restar seguidamente las compensaciones de las pérdidas fiscales de años 2018 y anteriores y hasta las compensaciones de los excesos de renta presuntiva sobre rentas ordinarias de años anteriores.

De otra parte, es necesario destacar que a partir del año gravable 2021 el artículo 188 del ET establece que la renta presuntiva se calcula con el 0 %. Eso en la práctica permite corregir el hecho de que hasta el año gravable 2020 el artículo 333 del ET y el artículo 1.2.1.19.15 del DUT 1625 de 2016 (luego de ser sustituido con el artículo 5 del Decreto 1435 de noviembre de 2020), disponían injustamente que la renta presuntiva solo se comparaba contra la cédula general (y no contra la suma de las tres cédulas de la renta ordinaria).

Además, determinaban que la renta presuntiva solo se podía disminuir con las mismas rentas exentas limitadas que se hubieran podido restar únicamente dentro de la cédula general y no con las rentas exentas limitadas que se hubieran podido restar dentro de las tres cédulas de la renta ordinaria. Lo anterior ocasionaba que los pensionados y quienes percibían dividendos al final tributaran sobre su renta presuntiva (que estaría muy inflada) y al mismo tiempo sobre la parte gravada de sus pensiones y sus dividendos.

La norma dictamina que cuando la cédula general produzca una utilidad mayor a la renta presuntiva, la cédula general deberá sumarse con la parte gravada de la cédula de pensiones más una parte de la cédula de dividendos (ver el numeral 4.11 de este libro) para luego tributar con la tabla única del artículo 241 del Estatuto. Por el contrario, si la renta presuntiva es mayor, esta se sumará con la parte gravada de la cédula de pensiones más una parte de la cédula de dividendos (ver el numeral 4.11 de este libro) y tributarán con la tabla del artículo 241 del ET. Por su parte, los dividendos gravados y no gravados del año 2016 y anteriores, al igual que una parte de los dividendos gravados de los años 2017 y siguientes, tributarán con las tablas y tarifas de los artículos 1.2.1.10.3 y 1.2.1.10.4 del DUT 1625 de 2016 modificados con el Decreto 1103 de julio de 2023.

La pérdida que se forme en la cédula general (que es la única que acepta costos y deducciones) solo podrá ser compensada contra el mismo tipo de cédula en las declaraciones de cualquiera de los doce años siguientes mencionados en el artículo 147 del ET (ver artículo 330 del mismo Estatuto y el artículo 1.2.1.20.6 del DUT 1625 de 2016 luego de ser sustituido por el Decreto 1435 de diciembre de 2020).