CAPÍTULO 1. FORMULARIOS PARA DECLARACIÓN DE RENTA DEL RÉGIMEN ORDINARIO, DE ACTIVOS EN EL EXTERIOR Y PARA CERTIFICAR RENTAS DE TRABAJO

A continuación, te presentamos una videoconferencia presentada por nuestro líder en investigación tributaria, el Dr. Diego Guevara, en la cual se indica por qué es importante definir correctamente el valor fiscal de los activos y pasivos, y se ilustrará con ejercicios prácticos, la forma de definir correctamente el valor patrimonial (fiscal) de varios activos como las acciones en sociedades y los bienes raíces, al igual que de los pasivos.

El siguiente es un contenido exclusivo.

[member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

[end_member_content]

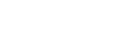

1.1. Formularios 110 y 210 (con instructivos) para declaraciones de renta del régimen ordinario AG 2023 y/o fracción de AG 2024

Formulario 110

Formulario 210

1.1.1. Tutorial para el diligenciamiento de algunas casillas del formulario 210 AG 2023

1. Explicación sobre casillas de dividendos

Los artículos 3, 4 y 5 de la Ley 2277 de diciembre 13 de 2022 terminaron modificado los artículos 242 y 245 y creando el nuevo artículo 254-1 del ET (los cuales fueron reglamentados con el Decreto 1103 de julio de 2023 y se deben estudiar en combinación con el artículo 246-1 del ET), para aumentar a partir del año gravable 2023 la tributación del impuesto de renta sobre dividendos gravados y no gravados de los años 2017 y siguientes que se distribuyan a los socios o accionistas que sean personas naturales o sucesiones ilíquidas residentes o no residentes del régimen ordinario (ver en el formulario 210 de año gravable 2023 para personas naturales residentes los renglones 104 a 111 y 116 a 120 y 124, los cuales se acompañan de múltiples renglones adicionales que solo se despliegan virtualmente; comparar con los renglones 52 a 56 y 86 a 90 del formulario 110 para personas no residentes en los cuales la DIAN tiene serios defectos en el formulario virtual).

|

Para disminuir el monto de la nueva tributación, algunas personas naturales residentes podrían pensar en convertirse en no residentes.

Además, tanto las personas naturales residentes como las no residentes también podrían formar nuevas “sociedades sombrilla” las cuales solo quedarían sujetas a la “retención trasladable” del 10% del artículo 242-1 del ET. |

Para ampliar tus conocimientos sobre este tema, te invitamos a consultar el numeral 4.11 de este libro haciendo clic aquí. |

Explicación de los renglones 104 al 111

¿Cuál fue la reglamentación que hizo el Decreto 2231 de diciembre de 2023 al tema de la tributación que tendrán a partir del año gravable 2023 los dividendos no gravados y gravados de los años 2017 y siguientes entregados por sociedades nacionales que no lleven a cabo megainversiones de los artículos 235-3 y 235-4 del ET?

2. Explicación casillas de deducciones especiales por dependientes

Las deducciones especiales por “dependientes” y “Salud prepagada” del artículo 387 del ET la podrán restar todos los trabajadores independientes y tanto asalariados como independientes podrán restar adicionalmente otras deducciones especiales también por “dependientes” (equivalente a 72 UVT anuales por dependiente, unos $3.054.000 en el 2023, y hasta por un máximo de 4 dependientes, lo cual daría unos $12.215.000 en el 2023; ver reglamentación en el numeral 1.1.2 del artículo 1.2.1.20.3 del DUT 1625 de 2016, luego de ser modificado con el Decreto 2231 de diciembre 22 de 2023; ver renglones 92, 138 y 139 del formulario 210).

Además, todos los tipos de persona natural podrán restar la deducción del 1% de sus gastos personales no deducibles, con tal de cumplan todos los requisitos especiales del numeral 5 de la nueva versión del art. 336 del ET, como por ejemplo que estén soportados en factura electrónica y se hayan pagado con tarjetas débito o crédito, pero sin que en valores absolutos llegue a exceder de 240 UVT anuales, unos $10.179.000 en el 2023 (ver renglones 28 y 92 del formulario 210).

Explicación de los renglones 138 y 139: novedad en la deducción por dependientes económicos

¿Cuál fue la reglamentación que hizo el Decreto 2231 de diciembre de 2023 al tema de la nueva deducción mencionada en el art. 336 del ET correspondiente a 72 UVT anuales por dependientes y hasta por 4 dependientes diferentes?

3. Explicación casilla sobre rentas exentas que se someten al límite del 40 %

Se disminuyó el monto en UVT para el cálculo del límite del 40 % a que se deben someter la mayoría de las rentas exentas y deducciones especiales (pasó de 5.040 UVT, unos $213.756.000 en el 2023, a solo 1.340 UVT anuales unos $56.832.000 en el 2024).

Explicación del renglón 41: rentas exentas y deducciones sometidas al 40 %

¿Cuál fue la reglamentación que hizo el Decreto 2231 de diciembre de 2023 al tema del nuevo límite de 1340 UVT a que se deberán someter a partir del año gravable 2023 la mayoría de las rentas exentas y deducciones dentro de la cédula general de las declaraciones de renta de las personas naturales y/o sucesiones ilíquidas residentes?

4. Explicación renglón 28: nueva deducción por concepto del 1% de los gastos personales

¿Cuál fue la reglamentación que hizo el Decreto 2231 de diciembre de 2023 al tema de la nueva deducción por concepto del 1% de los gastos personales del año que se pueden incluir en la cédula general de las declaraciones de renta año gravable 2023 de las personas naturales y/o sucesiones ilíquidas residentes?

5. Explicación casillas sobre la depuración de rentas exentas por pensiones en el exterior

Las pensiones del exterior podrán empezar a restarse como renta exenta en conjunto con las obtenidas en Colombia sin superar del equivalente a 1.000 UVT mensuales (12.000 UVT anuales).

Explicación renglón 99 al 103: Depuración de las rentas por pensiones

¿Cuál fue la reglamentación que hizo el Decreto 2231 de diciembre de 2023 al tema de las rentas exentas por pensiones que se podrán restar en la cédula de pensiones de la declaración de renta del año gravable 2023 de las personas naturales y/o sucesiones ilíquidas residentes?

6. Explicación de caso práctico sobre valor patrimonial de acciones y aportes en sociedades

De la lectura de los arts.33-3, 60, 70, 269, 272 y 280 del E.T., se desprende que, no importa si se trata de acciones o cuotas en sociedades nacionales o extranjeras, o si cotizan o no en bolsa, las acciones y/o cuotas se deben declarar por alguna de las siguientes opciones (la que aplique según corresponda):

- Si se trata de “acciones preferenciales” (art. 33-3 del ET), las mismas tienen el tratamiento de una “Cuenta por cobrar” y sus rendimientos se reconocen como un “ingreso por intereses” y no como un “dividendo o participación”. A ese “ingreso por intereses” no puede aplicársele el beneficio del “componente inflacionario” (ver arts.. 38 a 41 del ET revividos con art.160 ley 2010 de 2019).

- Las demás acciones o cuotas se deben declarar por su costo fiscal a diciembre 31 (incluyendo los ajustes por inflación que hayan alcanzado a acumular hasta diciembre de 2006 y sin tomar en cuenta los efectos de las “mediciones a valor razonable”, ni de las mediciones por “método de participación patrimonial” ni de los cálculos de “deterioros” (ver art. 33, 33-1, 28, 59, 105 del ET). Se podrán reajustar opcionalmente por el 2023 con el 12,40% - reajuste fiscal (Ver art. 1 decreto 128 febrero 7 de 2024).Si están expresadas en moneda extranjera, entonces los ajustes por diferencia en cambio se reconocerán con las reglas de los artículos 269, 288 y 291 del ET. Además, una segunda opción para definir el costo fiscal a diciembre de 2023 es tomar el costo original de adquisición y aplicarle el factor multiplicador del art. 73 del ET y el Decreto 128 de febrero de 2024.

Con todo lo anterior, queda claro entonces que las acciones y aportes en sociedades en ningún momento se deben denunciar por los valores intrínsecos (ni contables ni fiscales) que tengan las mismas a diciembre 31 de 2023.

7. Explicación de caso práctico sobre valor patrimonial en bienes raíces

El valor patrimonial de los bienes raíces depende de si la persona natural o sucesión ilíquida está obligada a llevar contabilidad o si no lo está (ver art. 277 E.T.).

Las obligadas a llevar contabilidad (las cuales sí pueden depreciar sus edificaciones; ver art. 128 del ET) declaran sus bienes por su costo fiscal a Dic. 31 de 2023 SIN comparar con avalúos o auto avalúos catastrales (téngase también presente lo que dice el Art. 72 del E.T. y art. 1.2.1.17.6 y 1.2.1.17.7 DUT 1625 de 2016).

En cambio, las no obligadas a llevar contabilidad (las cuales no pueden depreciar sus edificaciones; ver sentencia de la Corte C-606 dic. 11 de 2019) sí deben comparar el costo fiscal a dic. 31 de 2023 con el avalúo o auto avalúo catastral 2023 y declarar por el mayor de los dos.

En el caso del Leasing Habitacional, ténganse en cuenta que los mismos se toman como “Leasing Operativo” o “Leasing Financiero” (ver Art. 1° Ley 795 de 2003, Decreto 779 de marzo de 2003, artículos 2.28.1.1.1 hasta 2.28.1.4.1 del decreto 2555 de julio de 2010, y arts.. 71, 127-1 y 267-1 del E.T. modificados con arts.. 50, 76 y 115 ley 1819 de 2016; ver también art 1.2.1.18.50 del DUT 1625 de 2016 sustituido con artículo 3 del Decreto 1435 de noviembre 5 de 2020).

Ese “Costo fiscal a diciembre. 31 de 2023” (tanto para el obligado como para el no obligado a llevar contabilidad) se compone del costo de adquisición, más mejoras, más contribuciones por valorización capitalizadas, más los incrementos opcionales del reajuste fiscal mencionado en los art. 70 y 280 del E.T. (12,4% para el 2023; ver Arts. 69 y 277 del E.T. y el art. 1.2.1.17.20 del DUT 1625 de oct de 2016 luego de ser modificado con el Decreto 128 de febrero 7 de 2024). El obligado a llevar contabilidad no debe tomar en cuenta fiscalmente los valores contables por conceptos como la “estimación para futuro desmantelamiento y rehabilitación del lugar donde están asentados”. Tampoco se tomarán en cuenta fiscalmente los efectos de las “mediciones a valor razonable” ni los cálculos por “deterioros”.

Además, una segunda forma alternativa de definir el Costo fiscal del bien raíz a dic. 31 de 2023 es la indicada en el artículo 73 del E.T.:

[(Costo de adquisición x Factor especial según el año de compra) + adiciones y mejoras+ contribuciones por valorización-depreciación acumulada]

(ver el art. 1.2.1.17.21 del DUT 1625 de oct de 2016 luego de ser modificado con el Decreto 128 de febrero 7 de 2024).

Si se aplica el reajuste fiscal antes comentado, en ese caso, al momento de calcular el gasto depreciación fiscal del año (gasto que el obligado a llevar contabilidad calcula solamente sobre las construcciones sin incluir la parte de terrenos), el valor del reajuste fiscal no puede formar parte de la base para el cálculo de dicho gasto por depreciación fiscal (ver inciso segundo del Art. 68 del E.T.). Y para los activos adquiridos a partir de enero 1 de 2017 se debe calcular tomando en cuenta los “valores residuales” que se estimen contablemente y las tasas máximas anuales de depreciación del art. 137 del ET (ver artículos 131, 134 y 135; ver también el art. 290 numeral 2 el cual contiene las instrucciones para terminar de depreciar fiscalmente los activos depreciables que ya se poseían a dic. de 2016).

Si el bien raíz fue adquirido con préstamos en moneda extranjera, en ese caso, y hasta cuando el activo quede listo para su utilización, se le aumentaría o disminuiría con el valor de la diferencia en cambio originada al momento de estar abonando a la deuda (ver Arts. 41 y 288 del ET) pero no se le aplicaría entonces el reajuste fiscal mencionado anteriormente.

8. Explicación ejercicio práctico con la depuración de la renta ordinaria y renta presuntiva en la declaración de renta de un asalariado residente

Para llevar a cabo la depuración de la renta ordinaria de los contribuyentes del régimen ordinario se debe efectuar la depuración cedulada de su renta ordinaria conforme a la cedulación establecida en los artículos 329 a 343 del ET y el Decreto 1625 de 2016.

Ahora bien, respecto a la renta presuntiva, esta se comparará solo con la cédula general y el mayor de los dos se sumará con la cédula de pensiones más una parte de la cédula de dividendos para aplicar luego la tabla única del artículo 241 del ET. A la otra parte de los ingresos por dividendos se le aplicarán tarifas contempladas del artículo 235-3 y 242 del ET y el artículo 1.2.1.10.3 del DUT 1625 de 2016.

9. Explicación de casos sobre interés presuntivo

El Decreto 848 de mayo 29 de 2023, con su artículo 1, sustituyó el texto del artículo 1.2.1.7.5 del DUT 1625 de octubre de 2016 y fijó en 13,70% la tasa de interés presuntivo anual durante el 2023 para préstamos en dinero de sociedades a socios o de estos a las sociedades durante el 2023 (ver art. 35 del ET; en el año gravable 2022 la tasa fue de 3,21%). Esta norma solo tiene efectos en el “impuesto de renta”, lo cual significa que solo le aplica a sociedades o socios que sí se quedan en el “régimen ordinario” pero no aplica ni a sociedades ni a socios que se hayan pasado al “régimen simple”.

10. Explicación renglón 140: nueva casilla

¿El Decreto 2231 de 2023 realizó alguna reglamentación a la nueva norma del artículo 336-1 del ET creado con el artículo 60 de la Ley 2277 de 2022 y con el cual se podrán presumir límites a los costos y gastos que las personas naturales y/o sucesiones ilíquidas podrán incluir en la cédula general de su declaración de renta?

11. Explicación sobre comparación patrimonial por contribuyentes que permanecen en el régimen ordinario

Para todo tipo de persona natural y/o sucesión ilíquida declarante del régimen ordinario (colombiana, extranjera, residente, no residente, obligada o no llevar contabilidad), si sucede que el patrimonio líquido que denunciará en su declaración de renta 2023 (ver renglón 46 del formulario 110, o renglón 31 del formulario 210) es mayor al patrimonio líquido que denunció o poseía a diciembre de 2022 (ver renglones 46 en formulario 110, o el 31 en el 210), en ese caso existirá un incremento patrimonial que debe quedar correctamente justificado, pues de lo contrario la DIAN convertiría la diferencia no justificada en una “renta líquida por comparación patrimonial” (que se llevaría al renglón 78 del formulario 110 o el renglón 96 del formulario 210), aumentando de esa forma la base del impuesto de renta (ver artículos 236 a 239-1 del ET y el artículo 7 del Decreto 3028 de diciembre 27 de 2013, recopilado en el 1.2.1.19.4 del DUT 1625 de octubre de 2016).

Para profundizar en este tema, te invitamos a escuchar la siguiente videoconferencia dictada por nuestro líder en investigación tributaria, el Dr. Diego Guevara, quien despejará todas tus dudas al respecto mediante un ejemplo práctico. También podrás consultarlo en el capítulo 20 de esta publicación haciendo clic aquí.

El siguiente video es un contenido exclusivo de Suscriptores Platino.

[member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

[end_member_content]

1.2. Formulario 160 (con instructivo) para declaración de activos en el exterior a enero 1 de 2024

1.3. Formulario 220 (con instructivo) para certificar rentas de trabajo del AG 2023

|

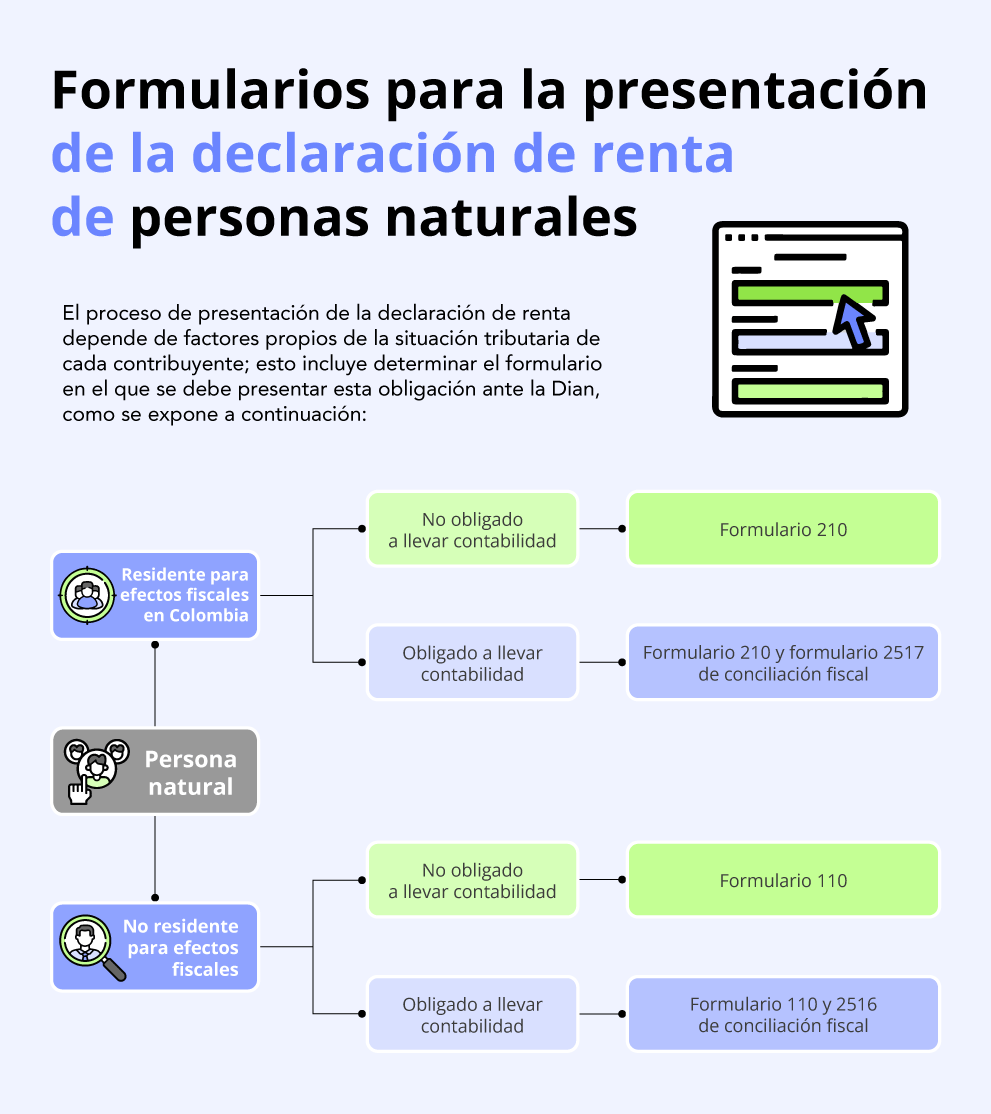

El Ministerio de Hacienda y la Dian, a través de diversas normas, prescriben los formatos y formularios para que los contribuyentes cumplan con sus respectivas obligaciones tributarias. Hay que tener en cuenta que para el año 2024 la Dian ha alojado formularios prescritos en años anteriores.

En la siguiente página encontrarás las normas más relevantes en materia tributaria utilizadas para la declaración, reporte y/o pago de diferentes obligaciones. Asimismo, compartimos sus respectivos formularios en PDF y las versiones disponibles a título de guía (por parte de Actualícese) en formato Excel. Además, aprenderás de manera práctica, a través de diferentes infografías, sobre quiénes deben utilizar cada formulario o las novedades más importantes.

|