1. LIQUIDADOR EN EXCEL PARA LA CONTABILIZACIÓN DE LA NÓMINA

|

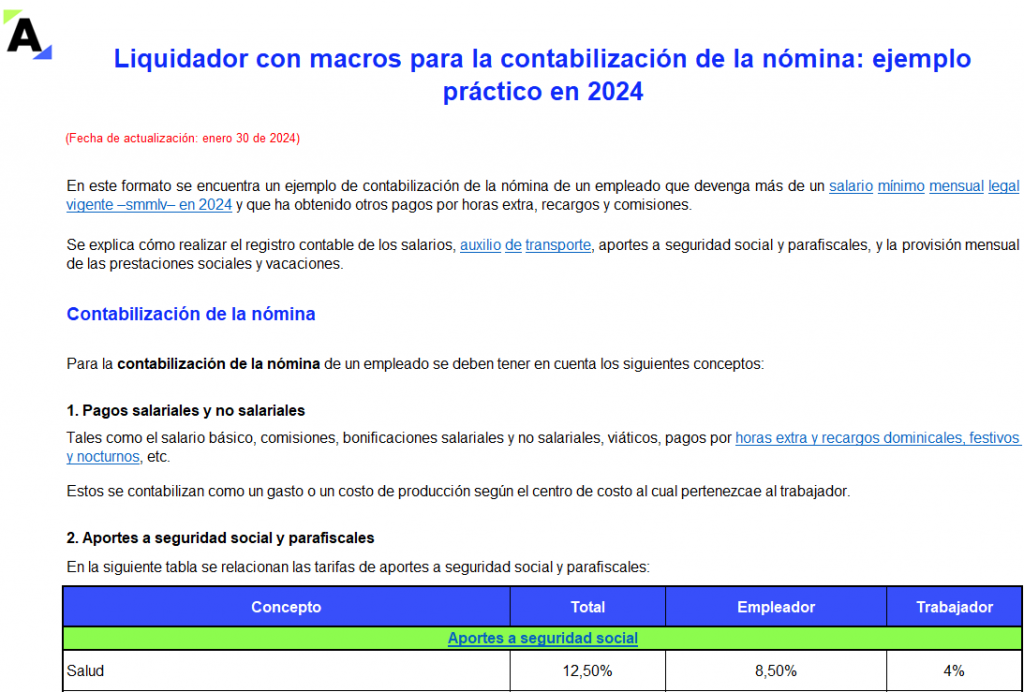

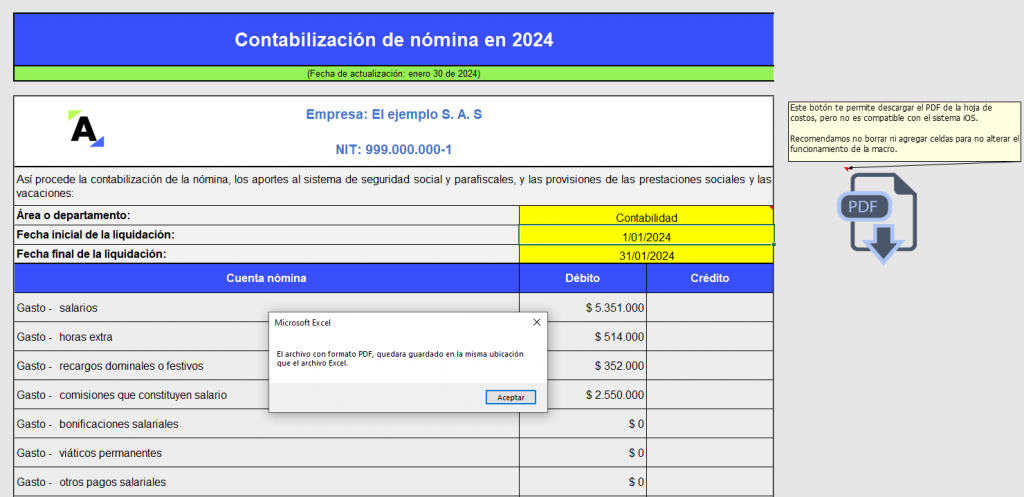

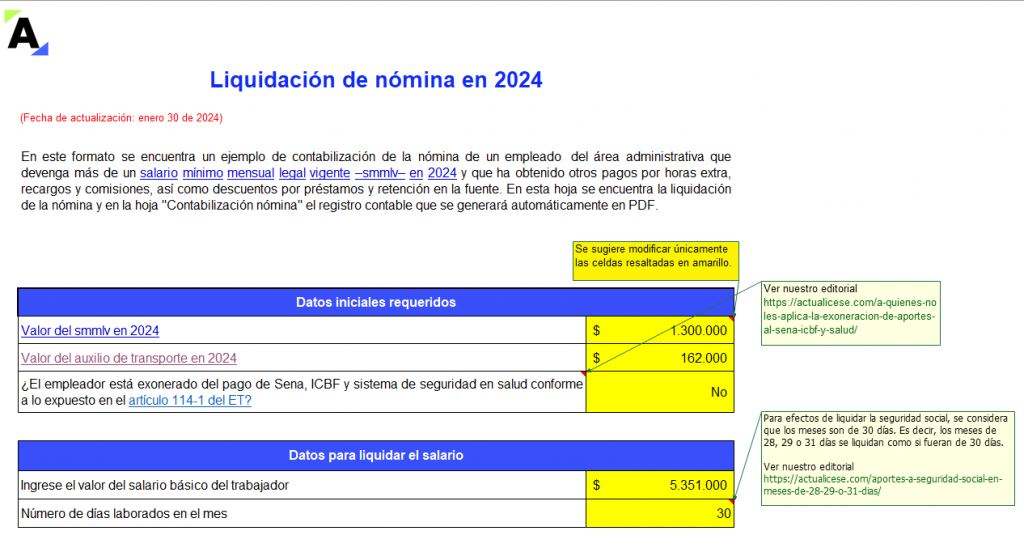

Te presentamos un ejemplo de contabilización de la nómina de un empleado que devenga más de un salario mínimo mensual legal vigente –smmlv– en 2024 y que ha obtenido otros pagos por horas extra, recargos y comisiones, así como descuentos por préstamos y retención en la fuente.

Se explica cómo se realiza el registro contable de los salarios, auxilio de transporte, aportes a seguridad social y parafiscales, y la provisión mensual de las prestaciones sociales y vacaciones.

CONTABILIZACIÓN DE LA NÓMINA

|

|

Para la contabilización de la nómina de un empleado se deben tener en cuenta los siguientes conceptos:

Pagos salariales y no salariales

Tales como el salario básico, comisiones, bonificaciones salariales y no salariales, viáticos, pagos por horas extra y recargos dominicales, festivos y nocturnos, etc.

Estos se contabilizan como un gasto o un costo de producción según el centro de costo al cual pertenezca el trabajador.

Aportes a seguridad social y parafiscales

Los aportes a seguridad social y parafiscales se contabilizan como un gasto o un costo de producción (según el centro de costo al que pertenezca el trabajador) en la parte que le corresponda al empleador, contra un pasivo por el valor de la parte que le corresponde al empleador más las deducciones que se le realizan al trabajador por los aportes que le corresponden.

Nota: el artículo 114-1 del Estatuto Tributario –ET– establece que algunos empleadores se encuentran exonerados del pago de aportes a salud y parafiscales al Sena e ICBF por los trabajadores que devenguen menos de 10 smmlv.

Prestaciones sociales y vacaciones en la nómina

Las prestaciones sociales corresponden a las cesantías, intereses a las cesantías y prima de servicios. Estos son pagos adicionales que el trabajador recibe en diferentes épocas del año, pero deben causarse en cada nómina según surja el derecho del trabajador a recibirlas.

Las vacaciones, por su parte, son un derecho del trabajador de recibir 15 días de descanso remunerados por cada año de servicio. También deben causarse en cada nómina según surja el derecho del trabajador a recibirlas.

Retención en la fuente

La retención en la fuente sobre pagos laborales se contabiliza como un pasivo, pues supone un valor que se descuenta al trabajador del total devengado por este. Para calcular la retención en la fuente deben tenerse en cuenta las normas del Estatuto Tributario.

Te pueden interesar nuestros Formatos y condiciones para retención en la fuente bajo procedimientos 1 y 2 en el año gravable 2024.

Descuentos al salario en la nómina

Sobre el salario solo pueden efectuarse los siguientes descuentos (ver artículo 59 del Código Sustantivo del Trabajo –CST–):

- Cuotas de cooperativas.

- Aportes a seguridad social (salud y pensión).

- Sanciones disciplinarias (multas – artículo 113 del CST).

- Préstamos para vivienda e intereses.

- Cuotas sindicales.

Al realizar el descuento del salario del trabajador, este se contabiliza como un pasivo que disminuye el valor devengado. Luego, el empleador es responsable de trasladar ese dinero a la entidad que corresponda (EPS, fondo de pensiones, cooperativa, etc.), previa autorización por escrito del trabajador.

|

|

Si deseas obtener esta herramienta |

¿Quieres saber más? |