Actualizado: 12 agosto, 2022 (hace 3 años)

El 8 De agosto de 2022 fue radicado el proyecto de reforma tributaria para la igualdad y justicia social del Gobierno del presidente Gustavo Petro.

Uno de los pilares de esta reforma es el impuesto a personas naturales.

Los asalariados que ganen más de 10 millones de pesos mensuales tendrán que pagar más impuesto. Los que reciban menos ingresos no se verán afectados.

Luego de que se posesionara como el nuevo presidente de la república, Gustavo Petro, junto con el ministro de Hacienda, José Ocampo, radicaron ante el Congreso de la República el proyecto de reforma tributaria para la igualdad y justicia social, con el cual se pretende recaudar para el primer año de mandato alrededor de 25 billones de pesos.

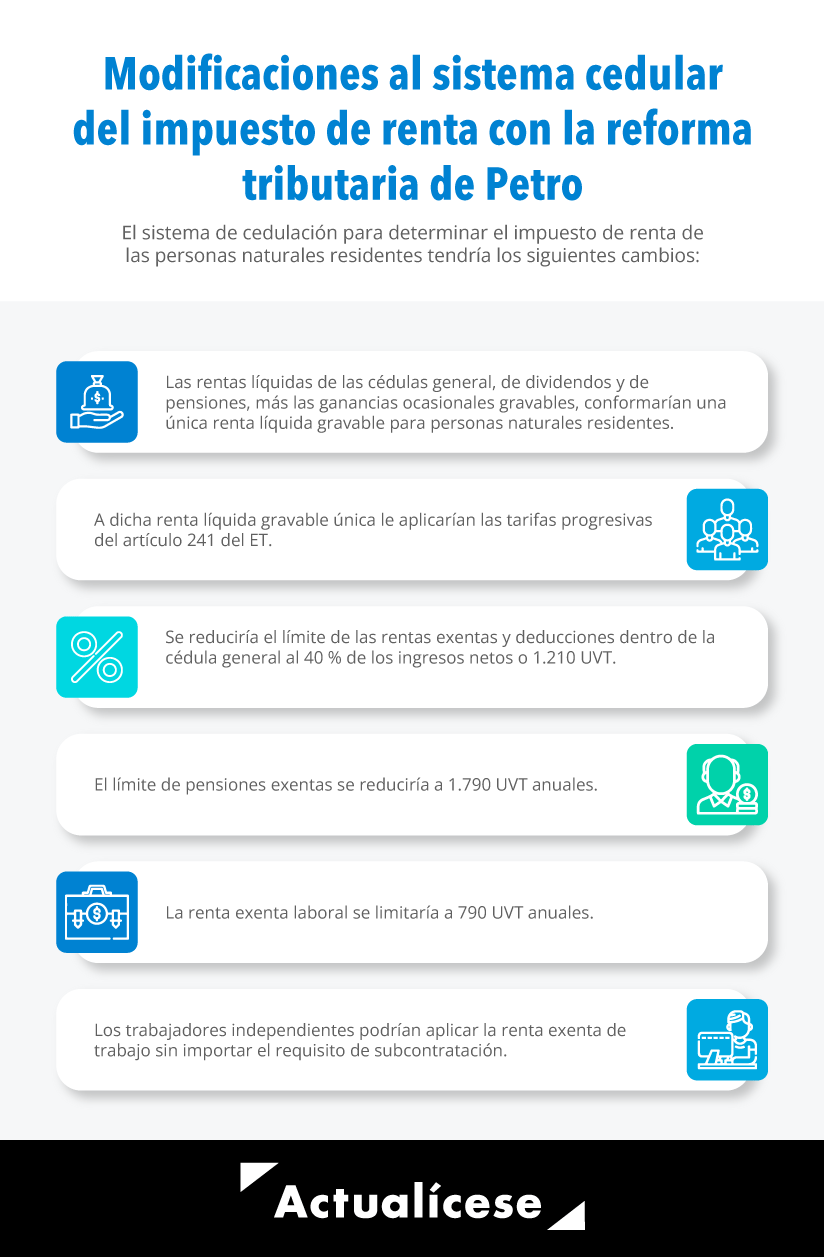

Uno de los pilares más controversiales del proyecto de reforma tributaria resulta ser el impuesto a las personas naturales, cuyo objetivo es mejorar la equidad horizontal y vertical del sistema tributario en relación con el impuesto de renta para este tipo de contribuyentes, igualando el tratamiento fiscal de las rentas líquidas de los colombianos, así como también eliminar y ajustar beneficios que han favorecido a los segmentos de la población con mayores ingresos.

El propósito de lo anterior es que las personas que tengan ingresos mensuales superiores a 10 millones de pesos, que tan solo representan el 2 % de la población colombiana, contribuyan en una mayor proporción a la financiación del Estado mediante un impuesto de renta más alto. Además, aborda la inequidad histórica del sistema tributaria actual, que se ha derivado en tarifas efectivas de tributación más bajas para las personas con mayores ingresos.

Nota: la tarifa efectiva de tributación –TET– hace referencia a la tarifa del impuesto real con la que se termina tributando, haciendo uso de todos los beneficios fiscales; mientras que la tarifa marginal es la tarifa señalada en la norma para determinado impuesto. Para el caso del impuesto de renta de las personas naturales, la tarifa marginal del impuesto de renta se encuentra contemplada en el artículo 241 del ET.

Impacto de la reforma tributaria para personas naturales con ingresos mensuales inferiores a 10 millones

El objetivo de la reforma tributaria frente al impuesto de renta de las personas naturales es que aquellas que ganen más de 10 millones de pesos empezarán a pagar más impuestos. Lo anterior, en cumplimiento del principio de equidad vertical (a mayor nivel de ingresos, mayor carga tributaria).

Así, el proyecto en mención propone nuevos límites a las rentas exentas y deducciones, pasando del 40 % de la renta líquida sin que supere las 5.040 UVT ($191.540.000 por 2022) al 40 % de la renta líquida limitada a 1.210 UVT ($45.985.000 por 2022). Además, establece una nueva limitante a la renta exenta del 25 % señalada en el numeral 10 del artículo 206 del Estatuto Tributario –ET–, en donde esta no podría ser superior a 790 UVT ($30.023.000 por 2022).

En este sentido, los nuevos límites fueron propuestos de forma tal que un contribuyente del impuesto de renta con ingresos brutos mayores a 10 millones mensuales no pueda tener una renta exenta superior al contribuyente que tiene ingresos inferiores a este umbral. Así, se evita que los contribuyentes de mayores ingresos puedan acceder a beneficios tributarios que disminuyan su base gravable y, de esta manera, reducir de manera indiscriminada su impuesto de renta a cargo.

Ahora bien, frente al impacto de la reforma tributaria en el impuesto de renta de las personas naturales, a continuación se presenta la comparación del impuesto a cargo y la tarifa efectiva de tributación entre el escenario actual del sistema tributario y el propuesto por la reforma tributaria, en donde se evidencia que el impuesto de renta a cargo de las personas naturales aumenta a partir de ingresos brutos mensuales superiores a 10 millones, lo que lleva a un aumento de la tarifa efectiva de tributación:

Ingresos mensuales

|

Tarifa efectiva de tributación –TET– de la reforma

|

Tarifa efectiva de tributación –TET– actual

|

Diferencia

|

Impuesto a cargo de personas naturales mensual con TET reforma

|

Impuesto a cargo de personas naturales mensual con TET Actual

|

Diferencia

|

$1.000.000

|

0 %

|

0 %

|

0 %

|

$0

|

$0

|

$0

|

$3.000.000

|

0 %

|

0 %

|

0 %

|

$0

|

$0

|

$0

|

$5.000.000

|

0 %

|

0 %

|

0 %

|

$0

|

$0

|

$0

|

$11.000.000

|

6,4 %

|

4,6 %

|

1,8 %

|

$704.000

|

$506.000

|

$198.000

|

$15.000.000

|

9,7 %

|

7,8 %

|

1,9 %

|

$1.455.000

|

$1.170.000

|

$285.000

|

$20.000.000

|

12,5 %

|

9,7 %

|

2,8 %

|

$2.500.000

|

$1.940.000

|

$560.000

|

$25.000.000

|

15,4 %

|

12,0 %

|

3,4 %

|

$3.850.000

|

$3.000.000

|

$850.000

|

$45.000.000

|

22,0 %

|

15,2 %

|

6,8 %

|

$9.900.000

|

$6.840.000

|

$3.060.000

|

$140.000.000

|

25,7 %

|

16,4 %

|

9,3 %

|

$35.980.000

|

$22.960.000

|

$13.020.000

|

Fuente: elaboración propia a partir de información de la exposición de motivos del proyecto de reforma tributaria.

“el impuesto de renta se iría incrementando gradualmente para las personas que reciban ingresos superiores a 10 millones”

De acuerdo con lo anterior, se puede observar que el impuesto de renta se iría incrementando gradualmente para las personas que reciban ingresos superiores a 10 millones. Sin embargo, para aquellas con ingresos inferiores a 10 millones el impuesto de renta sería menor, aunque es preciso aclarar que solo para aquellas que devenguen hasta 5 millones de pesos mensuales el impuesto de renta sería de $0; a partir de este monto se empezaría a contribuir con un impuesto de renta de acuerdo con el nivel de ingresos.

Veamos un ejemplo:

Una persona natural asalariada percibe un ingreso mensual por valor de $5.000.000, de los cuales debe realizar los respectivos aportes a seguridad social. Adicionalmente, el contribuyente tiene a cargo un hijo menor de 18 años.

Así, ilustramos a continuación las modificaciones planteadas por el proyecto de reforma tributaria, su liquidación del impuesto de renta, sobre una declaración del año gravable 2022, pues es de dicho año que conocemos el valor de la UVT (se recurre a estas cifras para efectos meramente didácticos; pues, de ser autorizado el proyecto de reforma tributaria durante el año 2021, sus efectos empezarían a aplicar tan solo para el año gravable 2023).

|

Depuración

|

Mes

|

Año

|

|

Ingresos

|

$5.000.000

|

$60.000.000

|

|

Aportes a seguridad social 8 % + 1 % fondo de solidaridad pensional

|

$450.000

|

$5.400.000

|

|

Renta líquida

|

$4.550.000

|

$54.600.000

|

|

Renta exenta del 25 % numeral 10 artículo 206 del ET

|

|

$12.150.000

|

|

Límite del 25 % (790 UVT)

|

$30.023.160

|

|

Total, rentas exentas imputables

|

|

$12.150.000

|

|

Deducción por dependientes (10 % limitada a 384 UVT)

|

|

$6.000.000

|

|

Total, deducciones imputables

|

|

$6.000.000

|

|

Límite renta exentas y deducciones (40 %)

|

|

$21.840.000

|

|

Límite renta exenta y deducciones (1.210 UVT)

|

$45.984.840

|

|

Total, rentas exentas y deducciones limitadas imputables

|

|

$18.150.000

|

|

Renta líquida gravable

|

|

$36.450.000

|

|

Impuesto de renta tabla del 241 del ET

|

|

$0

|

Tratándose de una persona natural con un ingreso mensual de 10 millones de pesos, con las mismas condiciones anteriormente previstas, se tiene la siguiente liquidación del impuesto de renta para el año gravable 2022:

|

Depuración

|

Mes

|

Año

|

|

Ingresos

|

$10.000.000

|

$120.000.000

|

|

Aportes a seguridad social 8 % + 1 % fondo de solidaridad pensional

|

$900.000

|

$10.800.000

|

|

Renta líquida

|

$9.100.000

|

$109.200.000

|

|

Renta exenta del 25 % numeral 10 artículo 206 del ET

|

|

$24.300.000

|

|

Límite del 25 % (790 UVT)

|

$30.023.160

|

|

Total, rentas exentas imputables

|

|

$24.300.000

|

|

Deducción por dependientes (10 % limitada a 384 UVT)

|

|

$12.000.000

|

|

Total, deducciones imputables

|

|

$12.000.000

|

|

Límite renta exentas y deducciones (40 %)

|

|

$43.680.000

|

|

Límite renta exenta y deducciones (1.210 UVT)

|

$45.984.840

|

|

Total, rentas exentas y deducciones limitadas imputables

|

|

$36.300.000

|

|

Renta líquida gravable

|

|

$72.900.000

|

|

Impuesto de renta tabla del 241 del ET

|

|

$6.730.560

|

Con los anteriores ejercicios planteados se puede evidenciar que el recaudo derivado de la implementación de las propuestas del proyecto de reforma tributaria lo aportan los contribuyentes con ingresos mayores a 10 millones. Por tanto, la mayoría de las personas naturales que tengan ingresos inferiores a 10 millones no se verían afectadas por las propuestas de las personas naturales en cuanto a las nuevas limitaciones de las rentas exentas y deducciones.

No obstante, es preciso aclarar que el hecho de que se afirme que a las personas con ingresos inferiores a 10 millones no les afecten las propuestas de la reforma no quiere decir que no pagarán impuesto de renta, sino que la liquidación de este no se verá afectado por los nuevos límites de los beneficios fiscales propuestos por la reforma tributaria.

Material relacionado: