Actualizado: 11 diciembre, 2024 (hace 7 meses)

Aquí hablaremos sobre...

- ¿Qué es la UVT?

- Este es el valor de la UVT 2025

- Sanción mínima según la UVT 2025

- Cuantía mínima para practicar retenciones en la fuente a título de renta

- Cuantía mínima de retención en la fuente para asalariados

- Montos para no ser responsable de IVA durante el 2025

- Límite de costos y gastos en efectivo deducibles en renta

- Tope de ingresos y patrimonio para estar obligados a presentar la declaración de renta del año gravable 2025

- Tope de ingresos para pertenecer al régimen simple de tributación

- Histórico de variaciones de la UVT

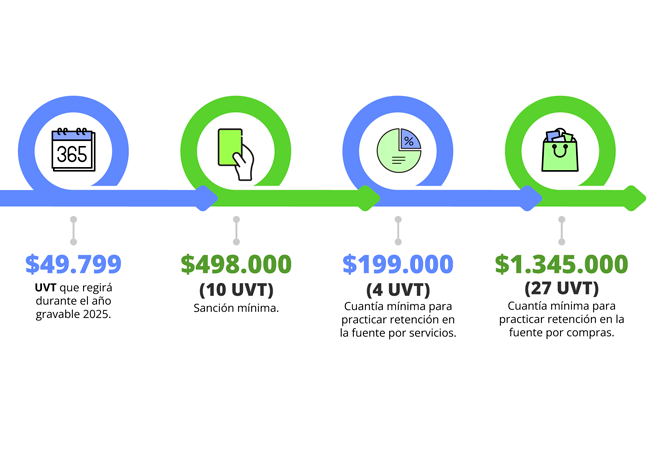

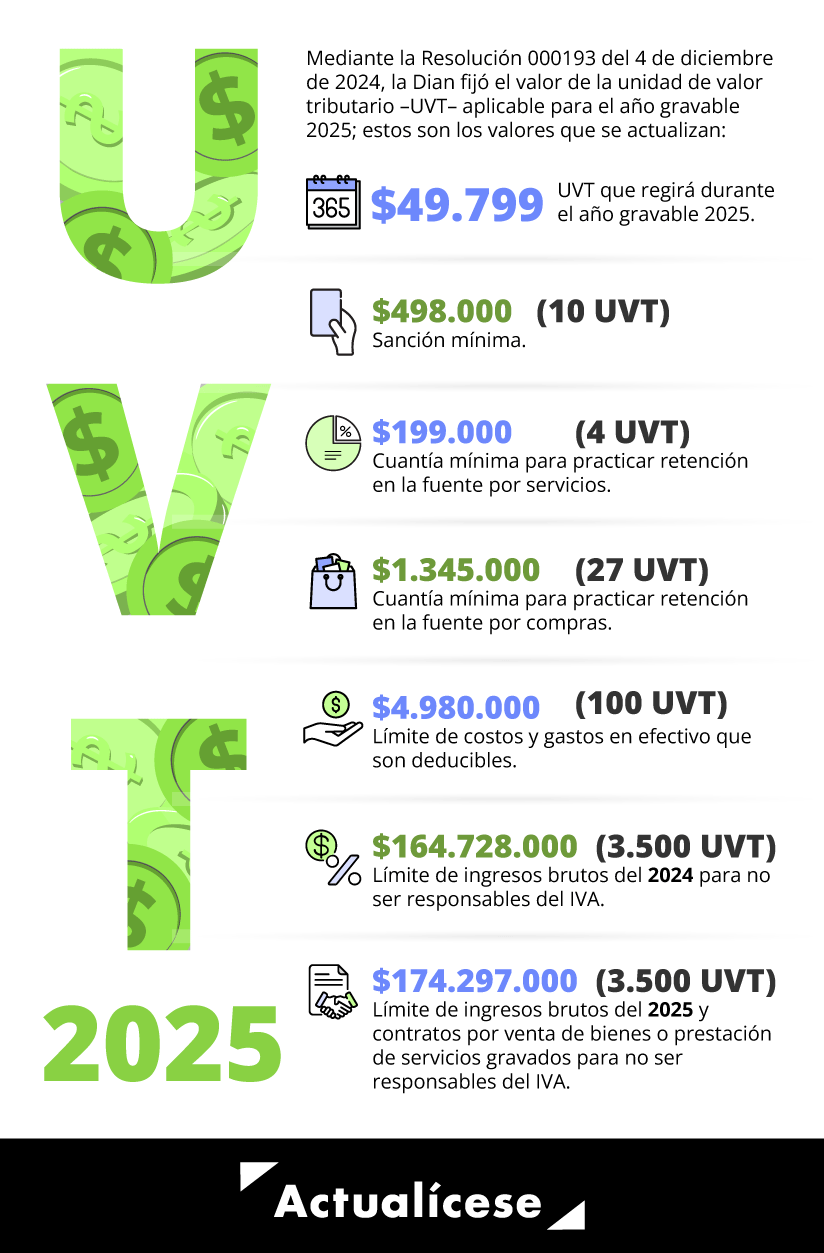

Mediante la Resolución 000193 del 4 de diciembre de 2024, la Dian fijó el valor de la unidad de valor tributario –UVT– aplicable para el año gravable 2025. Encuentra aquí cuáles son los principales indicadores que se actualizan con el nuevo valor de la UVT 2025.

“el valor de la unidad de valor tributario –UVT– que regirá durante el año gravable 2025 quedó fijado en $49.799”

Mediante la Resolución 000193 de diciembre 04 de 2024, el valor de la unidad de valor tributario –UVT– que regirá durante el año gravable 2025 quedó fijado en $49.799.

Dicho valor se obtiene al tomar el valor de la UVT que ha regido en el año gravable 2024 ($47.065) e incrementarlo en un 5,81 %, porcentaje que corresponde al incremento que se produjo en el Índice de Precios al Consumidor de Ingresos Medios –IPC– calculado por el Dane en el período octubre 1 de 2023 a octubre 1 de 2024 (ver el artículo 868 del Estatuto Tributario y la página 6 del boletín especial publicado por el Dane el día 7 de octubre de 2024).

¿Qué es la UVT?

La unidad de valor tributario –UVT– es la unidad de medida estándar en la cual se hallan expresadas desde diciembre de 2006 todas las cifras que hasta ese año se presentaban en valores absolutos dentro de las normas del Estatuto Tributario –ET– y sus decretos reglamentarios (ver los artículos 868 y 868-1 del ET).

Este es el valor de la UVT 2025

Luego de que el Dane expidiera la certificación mediante la cual definió el índice de precios al consumidor –IPC– con corte al 1 de octubre de 2024, la Dian publicó la Resolución 000193 de diciembre 4 de 2024, fijando el valor de la UVT para 2025 en $49.799, un 5,81 % más alta que la UVT del 2024 ($47.065).

Recordemos que el artículo 868 del ET precisa que el monto de la UVT se reajustará anualmente en la variación del IPC para ingresos medios certificado por el Dane para el período comprendido entre el 1 de octubre del año anterior al gravable y la misma fecha del año inmediatamente anterior a este.

Por consiguiente, con el nuevo valor de la UVT para el año 2025, equivalente a $49.799, algunas de las cifras más importantes de las normas tributarias quedarían expresadas en pesos de la siguiente forma:

Sanción mínima según la UVT 2025

El valor de la sanción mínima, establecida en el artículo 639 del ET, quedaría fijada en $498.000 (10 UVT). Al respecto, de acuerdo con lo indicado en el inciso segundo del artículo 639 del ET, solo cuando se calculen intereses de mora, o cuando se calculen las sanciones de los numerales 1 y 3 del artículo 658-3 del ET (por inscripción tardía o por actualización tardía en el RUT), tales valores sí podrán quedar por debajo de la sanción mínima.

Además, en concordancia con lo indicado por la Dian en la respuesta de la pregunta 8 contenida en su Concepto 005981 de marzo de 2017, cuando los contribuyentes se acojan a la reducción de sanciones del artículo 640 del ET, no será posible que dichas sanciones reducidas queden por debajo de la sanción mínima.

Cuantía mínima para practicar retenciones en la fuente a título de renta

La cuantía mínima para practicar retenciones en la fuente a título de renta por el concepto de servicios en general será de $199.000 (4 UVT); y por el concepto de compras será de $1.345.000 (27 UVT) (ver los artículos 1.2.4.4.1 y 1.2.4.9.1, respectivamente, del Decreto Único Tributario 1625 de octubre 11 del 2016; ver también los ítems “77” y “78” en la tabla del artículo 868-1 del Estatuto Tributario; ver nuestra herramienta: Tablas de retención en la fuente a título de impuestos nacionales).

Cuantía mínima de retención en la fuente para asalariados

En la tabla de retención en la fuente para asalariados contenida en el artículo 383 del ET (la cual también se aplica a aquellas personas naturales residentes del régimen ordinario que perciban rentas de trabajo por honorarios, comisiones, servicios o emolumentos), si los pagos mensuales depurados no superan los $4.731.000 (95 UVT), la retención será de cero pesos.

Montos para no ser responsable de IVA durante el 2025

Las personas naturales que pretendan pertenecer al universo de los no responsables del IVA durante 2025 (antiguo régimen simplificado del IVA) no podrán haber percibido en el 2024 ingresos brutos por operaciones gravadas con IVA que hayan estado por encima de los $164.728.000 (en este caso el cálculo se obtiene de: UVT del 2024 × 3.500 UVT, es decir, $47.065 × 3.500 UVT; ver el numeral 1 del parágrafo 3 del artículo 437 del ET).

Además, para continuar con la calidad de no responsable de IVA durante el 2025 no podrán celebrar contratos por venta de bienes o prestación de servicios gravados que superen los $174.297.000 (3.500 UVT × $49.799), y sus consignaciones bancarias o inversiones financieras que realicen durante el 2025, provenientes solamente de las actividades gravadas con IVA, tampoco podrán exceder ese mismo valor. Además, los topes antes mencionados de 3.500 UVT se elevan a 4.000 UVT para cuando se trate de personas naturales que prestan servicios a entidades del Estado (ver el parágrafo 4 del artículo 437 del ET).

Límite de costos y gastos en efectivo deducibles en renta

De acuerdo con lo contemplado en el parágrafo 2 del artículo 771-5 del ET, los costos y gastos que se pretendan tomar como deducibles en la declaración de renta, que individualmente considerados sean superiores a 100 UVT ($4.980.000), deberán cubrirse solo por canales financieros (transferencia, cheques, tarjetas débito o crédito, etc.); de lo contrario, no serán aceptados en la declaración de renta y el IVA de tales costos o gastos, ni tampoco como descontables en las declaraciones de IVA.

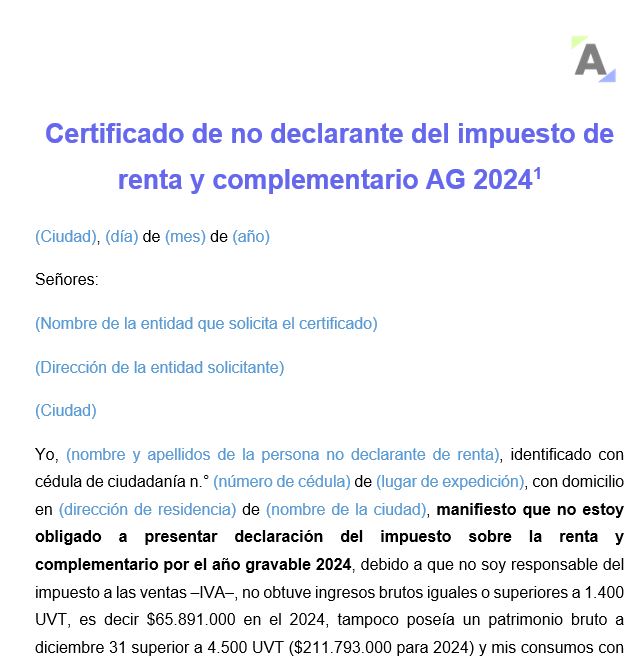

Tope de ingresos y patrimonio para estar obligados a presentar la declaración de renta del año gravable 2025

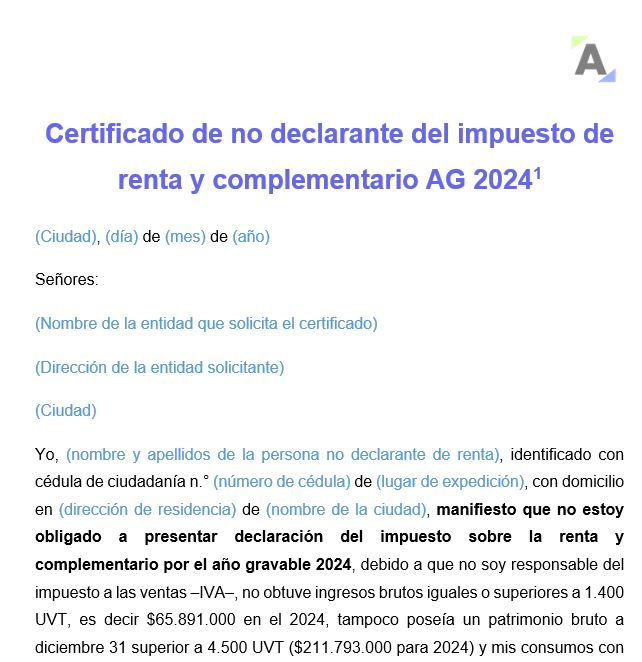

Según lo señalado en el artículo 592 del ET, se encuentran obligados a presentar la declaración de renta las personas naturales y sucesiones ilíquidas que durante el respectivo año gravable hayan obtenido ingresos iguales o superiores a 1.400 UVT o cuenten con un patrimonio bruto que al 31 de diciembre del período fiscal exceda de 4.500 UVT.

Por tanto, por el año gravable 2025 estarían obligadas a presentar la declaración de renta las personas naturales que hayan obtenido ingresos brutos iguales o superiores a $69.719.000 durante el año 2025, o cuyo patrimonio bruto exceda de $224.096.000.

Es importante recordar que estas dos variables deberán ser analizadas para efectos de la declaración de renta del año gravable 2025, la cual será presentada durante el año 2026, sin embargo, no son las únicas variables que contempla el artículo 592 del ET para determinar la obligación de declarar impuesto de renta que son importantes al momento de realizar una buena planeación tributaria.

Tope de ingresos para pertenecer al régimen simple de tributación

De acuerdo con el artículo 905 del ET, podrán ser contribuyentes del régimen simple las personas naturales y jurídicas cuyos ingresos brutos ordinarios o extraordinarios sean inferiores a 100.000 UVT.

Así, por el año gravable 2025 podrán optar por pertenecer al régimen simple las personas naturales y jurídicas cuyos ingresos sean inferiores a $4.979.900.000 (ver nuestro editorial Régimen simple: ¿cómo calcular correctamente las 100.000 UVT de ingresos brutos para trasladarse a este?).

Histórico de variaciones de la UVT

La UVT ha llegado a tener los siguientes valores oficiales:

- $20.000 para el año 2006 (que fue el año de partida, pues la UVT se creó con la Ley 1111 de diciembre de 2006).

- $20.974 para el año 2007 (ver la Resolución Dian 015652 de diciembre 28 de 2006).

- $22.054 para el año gravable 2008 (ver la Resolución Dian 015013 de diciembre 12 de 2007).

- $23.763 para el año gravable 2009 (ver la Resolución Dian 001063 de diciembre 3 de 2008).

- $24.555 para el año gravable 2010 (ver la Resolución Dian 012115 de noviembre 10 de 2009).

- $25.132 para el año gravable 2011 (ver la Resolución Dian 012066 de noviembre 19 de 2010).

- $26.049 para el año gravable 2012 (ver la Resolución Dian 011963 de noviembre 17 de 2011).

- $26.841 para el año gravable 2013 (ver la Resolución Dian 000138 de noviembre 21 de 2012).

- $27.485 para el año gravable 2014 (ver la Resolución Dian 000227 de octubre 31 de 2013).

- $28.279 para el año gravable 2015 (ver la Resolución Dian 000245 de diciembre 3 de 2014).

- $29.753 para el año gravable 2016 (ver la Resolución Dian 000115 de noviembre 6 de 2015).

- $31.859 para el año gravable 2017 (ver la Resolución Dian 000071 de noviembre 21 de 2016).

- $33.156 para el año gravable 2018 (ver la Resolución Dian 000063 de noviembre 14 de 2017).

- $34.270 para el año gravable 2019 (ver la Resolución Dian 000056 de noviembre 22 de 2018).

- $35.607 para el año gravable 2020 (ver la Resolución Dian 000084 de noviembre 28 de 2019).

- $36.308 para el año gravable 2021 (ver la Resolución Dian 000111 de diciembre 11 de 2020).

- $38.004 para el año gravable 2022 (ver la Resolución Dian 000140 de noviembre 25 de 2021).

- $42.412 para el año gravable 2023 (ver la Resolución 001264 de noviembre 18 de 2022).

- $47.065 para el año gravable 2024 (Ver la Resolución 000187 de noviembre 28 de 2023).

Material relacionado:

![[Guía] Diferencias importantes entre personas naturales residentes y no residentes AG 2024](https://actualicese.com/wp-content/uploads/2025/06/VA25-Matriz-DRPN-AG-2024-diferencias-entre-residentes-y-no-residentes.jpg)