4.1 AJUSTES EN EL CIERRE CONTABLE Y FISCAL

Antes de hablar sobre el impuesto a las ganancias y el impuesto diferido, es imprescindible entender e identificar los tipos de ajustes que podemos encontrar dentro del proceso de cierre contable y fiscal, pues a partir de estos se determina cuáles darán lugar al reconocimiento del impuesto diferido y cuáles no.

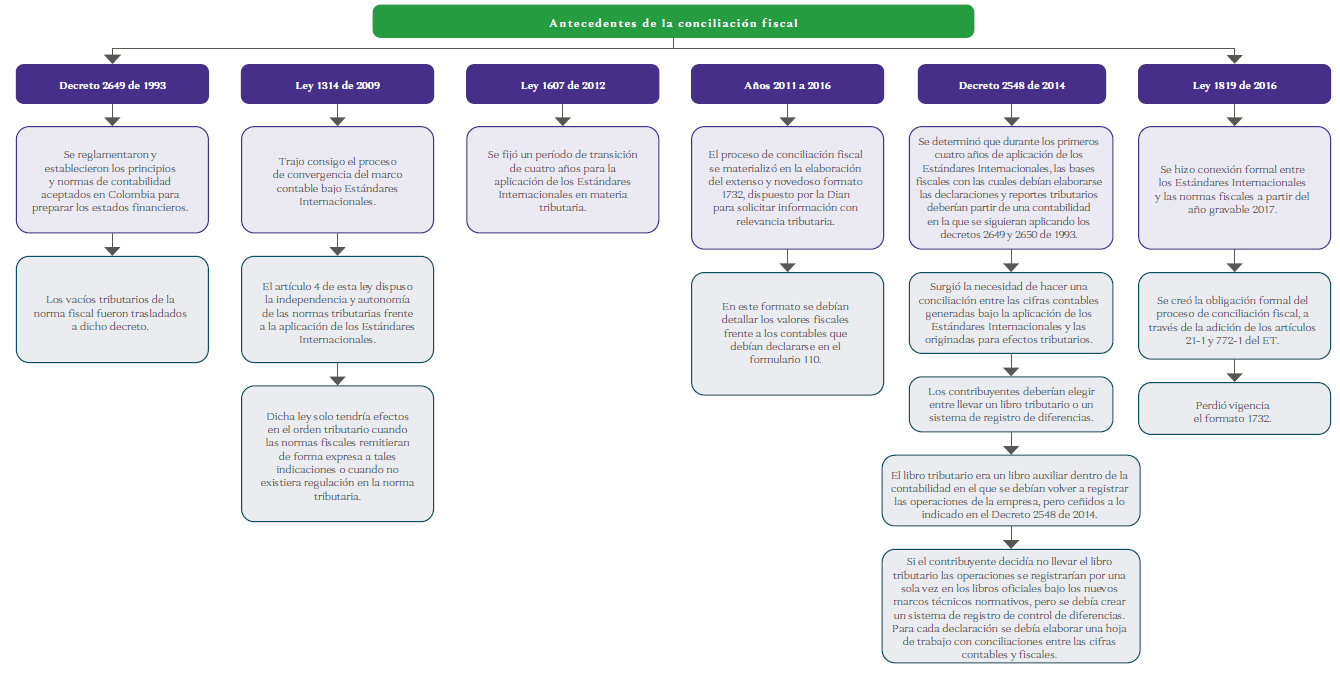

Este planteamiento exige abordar en primera instancia los antecedentes normativos del proceso de conciliación fiscal, descritos en el siguiente mapa conceptual:

Del anterior esquema puede inferirse que a partir de la expedición de la Ley 1314 de 2009, en cuyo artículo 4 se estableció la independencia y autonomía de las normas tributarias frente a las de contabilidad y de información financiera, surgió la necesidad de identificar las diferencias existentes en los criterios de medición a nivel contable y a nivel fiscal, que por muchos años se materializó a través de la presentación del formato 1732. Posteriormente, cuando se expidió la Ley 1819 de 2016 y se adicionó el artículo 21-1 del ET, se alinearon las normas fiscales a las normas contables. No obstante, prevalecen algunas excepciones, como lo indica el artículo:

Artículo 21-1 [del ET]. Para la determinación del impuesto sobre la renta y complementarios, en el valor de los activos, pasivos, patrimonio, ingresos, costos y gastos, los sujetos pasivos de este impuesto obligados a llevar contabilidad aplicarán los sistemas de reconocimientos y medición, de conformidad con los marcos técnicos normativos contables vigentes en Colombia, cuando la ley tributaria remita expresamente a ellas y en los casos en que esta no regule la materia. En todo caso, la ley tributaria puede disponer de forma expresa un tratamiento diferente, de conformidad con el artículo 4o de la Ley 1314 de 2009.

Parágrafo 1. Los activos, pasivos, patrimonio, ingresos, costos y gastos deberán tener en cuenta la base contable de acumulación o devengo, la cual describe los efectos de las transacciones y otros sucesos y circunstancias sobre los recursos económicos y los derechos de los acreedores de la entidad que informa en los períodos en que esos efectos tienen lugar, incluso si los cobros y pagos resultantes se producen en un período diferente.

Cuando se utiliza la base contable de acumulación o devengo, una entidad reconocerá partidas como activos, pasivos, patrimonio, ingresos, costos y gastos, cuando satisfagan las definiciones y los criterios de reconocimiento previstos para tales elementos, de acuerdo con los marcos técnicos normativos contables que le sean aplicables al obligado a llevar contabilidad.

Parágrafo 2. Los contribuyentes personas naturales que opten por llevar contabilidad se someterán a las reglas previstas en este artículo y demás normas previstas en este Estatuto para los obligados a llevar contabilidad.

Parágrafo 3. Para los fines de este Estatuto, cuando se haga referencia al término de causación, debe asimilarse al término y definición de devengo o acumulación de que trata este artículo.

Parágrafo 4. Para los efectos de este Estatuto, las referencias a marco técnico normativo contable, técnica contable, normas de contabilidad generalmente aceptadas en Colombia y contabilidad por el sistema de causación, entiéndase a las normas de contabilidad vigentes en Colombia.

Cuando las normas tributarias establezcan la obligación de llevar contabilidad para ciertos contribuyentes, el sistema contable que deben aplicar corresponde a las normas contables vigentes en Colombia, siempre y cuando no se establezca lo contrario.

Parágrafo 5. Para efectos fiscales, todas las sociedades y personas jurídicas, incluso estando en estado de disolución o liquidación, estarán obligadas a seguir lo previsto en este Estatuto.

Parágrafo 6. Para efectos fiscales, las mediciones que se efectúen a valor presente o valor razonable de conformidad con los marcos técnicos normativos contables deberán reconocerse al costo, precio de adquisición o valor nominal, siempre y cuando no exista un tratamiento diferente en este estatuto. Por consiguiente, las diferencias que resulten del sistema de medición contable y fiscal no tendrán efectos en el impuesto sobre la renta y complementarios hasta que la transacción se realice mediante la transferencia económica del activo o la extinción del pasivo, según corresponda.

Como puede observarse, mediante el artículo referido se indicó que para la determinación del impuesto de renta y complementario, así como el valor de los activos, pasivos, patrimonio, ingresos, costos y gastos, los sujetos pasivos de este impuesto obligados a llevar contabilidad deberán aplicar los sistemas de reconocimiento y medición, de conformidad con los marcos técnicos normativos contables vigentes en Colombia, cuando la misma ley tributaria, en este caso el Estatuto Tributario, remita expresamente a ellas y en los eventos en que esta no regule la materia. Así mismo, dicho artículo señala que la norma tributaria podrá disponer un tratamiento diferente según el artículo 4 de la Ley 1314 de 2009. Justamente, en relación con este último punto, la norma tributaria bajo el artículo 21-1 del ET, determina que para efectos fiscales las mediciones a valor presente o valor razonable no serán aceptadas, por lo que tales partidas medidas bajo tales métodos deben reconocerse al costo, precio de adquisición o valor nominal, siempre que el mismo estatuto no indique un tratamiento diferente. En consecuencia, las diferencias resultantes entre el sistema de medición contable y las normas fiscales solo tendrán efecto en el impuesto sobre la renta hasta que la transacción efectivamente se realice y se puedan constatar las estimaciones aludidas, es decir, cuando se transfiera el activo o se extinga el pasivo.

Bajo el contexto indicado es conveniente analizar los tipos de ajustes que se pueden identificar dentro del proceso de cierre contable y fiscal.

4.1.1 Ajustes por presunciones fiscales

Los ajustes por presunciones fiscales son aquellos que resultan a partir de la identificación de diferencias en la medición de las partidas del estado de resultados bajo los marcos técnicos normativos contables y la norma fiscal, debido a que se evidencian, por ejemplo, gastos no deducibles por incumplimiento de requisitos legales, o deducibles en un porcentaje menor; rentas exentas, ingresos no constitutivos de renta ni ganancia ocasional, descuentos tributarios, etc. Estos son algunos ejemplos sobre estos casos:

- Ingresos registrados a nivel fiscal pero que no se registran a nivel contable: este es el caso, por ejemplo, de los intereses presuntivos de los que trata el artículo 35 del ET, los cuales solo tienen efectos fiscales más no contables.

- Ingresos registrados a nivel contable pero que a nivel fiscal tienen el tratamiento de renta exenta o de ingreso no constitutivo de renta, o de algún otro tipo de beneficio tributario que disminuye la renta líquida gravable o el impuesto: este es el caso de las rentas provenientes de la explotación de actividades relacionadas con la economía naranja, las cuales tienen el tratamiento de renta exenta por el año gravable 2023 para aquellos que hayan acreditado los requisitos que les permitan acceder al beneficio tributario de acuerdo con las indicaciones del literal a) del artículo 235-2 del ET antes de ser derogado por el artículo 96 de la Ley 2277 de 2022, pues con esta última reforma tributaria se indicó que quienes hubiesen acreditado los requisitos para acceder a tal beneficio tributario bajo la norma inicial que concedió el beneficio, podrían seguir aplicándolo por el tiempo que indicara esa misma norma. En tal sentido, los ingresos por las señaladas actividades aparecerán en el estado de resultados de la entidad, pero se restarán en la determinación de la renta líquida gravable.

- Gastos registrados a nivel contable por un valor diferente al aceptado fiscalmente: este es el caso de gastos que a pesar de estar registrados a nivel contable no son aceptados fiscalmente o son aceptados en un valor inferior al que aparece en el estado de resultados. Un ejemplo de esto último es el gasto por gravamen a los movimientos financieros el cual se registra en el estado de resultados en un 100 %, pero para la aceptación fiscal en la declaración de renta solo se permite en un 50 %.

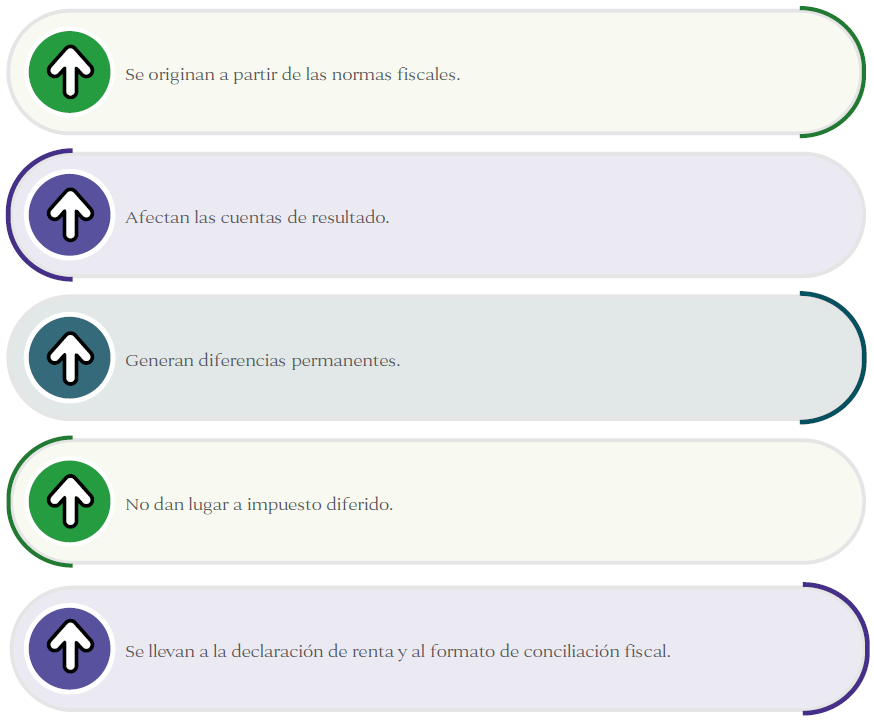

En tal sentido, se puede concluir sobre este tipo de ajustes que:

4.1.2 Ajustes por estimaciones contables

Los ajustes por estimaciones contables son aquellos que surgen a partir de aquellas estimaciones contempladas en los marcos técnicos contables, pero cuya aceptación fiscal solo es permitida hasta el momento en el cual la transacción efectivamente se realice y las estimaciones se puedan constatar. En otras palabras, sucede cuando se transfiera el activo o se extinga el pasivo. Un ejemplo de tales ajustes es el deterioro de cartera, que a nivel contable se determina de forma objetiva al evaluar si existe evidencia de deterioro, según la capacidad de pago de los clientes, el comportamiento y la situación frente a los proveedores, desde variables como la fecha de cierre del ejercicio, la fecha de vencimiento de la cartera, los días adicionales de mora, el número de períodos contados a partir del vencimiento de la factura de venta hasta el cálculo del deterioro, el saldo de la cartera, el valor presente, la tasa de interés del mercado anual y la tasa de interés del mercado mensual.

No obstante, a nivel fiscal se podrá acudir al artículo 145 del ET, en lo que respecta a la provisión individual (a las cuentas por cobrar que tengan más de un año de vencidas se les genera una provisión del 33 %) o la provisión general (por cartera de dudoso o difícil cobro cuyo porcentaje de provisión del 5, 10 o 15 % dependerá de la edad de vencimiento de la cuenta por cobrar) o dar la deuda como manifiestamente perdida o sin valor (artículo 146 del ET), generándose así una diferencia entre las dos bases de medición. Tal diferencia se revertirá en el futuro cuando efectivamente se pruebe que la cartera no se recuperó en la proporción indicada a nivel contable o que por el contrario se recuperó en una proporción mayor a la esperada.

Se puede concluir así que este tipo de ajustes: