4.2 IMPUESTO A LAS GANANCIAS

En el contexto de los ajustes que se presentan dentro del proceso de cierre contable y fiscal, para entender qué es el impuesto diferido primero es necesario referirse al impuesto a las ganancias.

Este último, según el párrafo 29.1 del Estándar para Pymes, es aquel que se liquida y se paga por las ganancias fiscales de una entidad, de conformidad con las normas tributarias del país.

Párrafo 29.1 [del Estándar para Pymes]. Para el propósito de esta NIIF, el término impuesto a las ganancias incluye todos los impuestos nacionales y extranjeros que estén basados en ganancias fiscales.

El impuesto a las ganancias incluye impuestos, tales como las retenciones sobre dividendos, que se pagan por una subsidiaria, asociada o negocio conjunto, en las distribuciones a la entidad que informa.

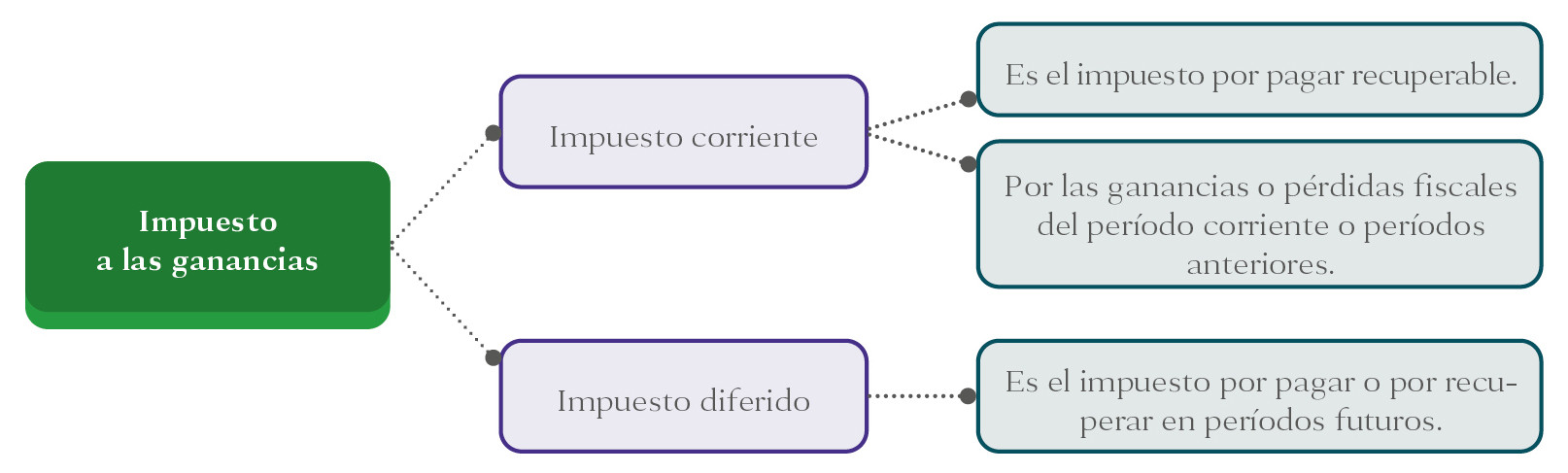

4.2.1 Categorías del impuesto a las ganancias

El párrafo 29.2 del Estándar para Pymes requiere de forma expresa que las entidades reconozcan en sus estados financieros las consecuencias actuales y futuras de las transacciones efectuadas en el período. Dicho requerimiento da lugar a que surjan dos categorías del impuesto a las ganancias como son el impuesto corriente y el diferido:

A continuación, una descripción detallada sobre las características del impuesto corriente y el impuesto diferido:

|

Impuesto corriente |

Impuesto diferido |

|

Es aquel que se liquida y se paga sobre las transacciones incluidas en los estados financieros del periodo o sobre transacciones de periodos anteriores que se realizan durante el ejercicio, de conformidad con las normas tributarias. En la actualidad, en Colombia el impuesto corriente corresponde al impuesto que se liquida en la declaración de renta y complementario de la entidad (si esta pertenece al régimen ordinario) o en la declaración del régimen simple de tributación (si se trasladó a este régimen). |

Es una estimación del impuesto que una entidad deberá pagar o dejar de pagar en el futuro, como consecuencia de que algunos ingresos y gastos no son gravados o deducibles en el período en el cual se reconocen en los estados financieros, pero sí lo serán en períodos siguientes. Es decir, aunque una entidad no incluya un ingreso o gasto en la declaración de renta del período en el que elabora sus estados financieros, debe reconocer el impuesto generado sobre ellos porque en las declaraciones de los siguientes periodos tendrá la obligación de declarar dicho ingreso o, en su defecto, el derecho de imputar la deducción. |

TIPS CONTABLES

En el requerimiento establecido en la sección 29 del Estándar para Pymes, las entidades deben reconocer todas las consecuencias fiscales actuales y futuras de los hechos económicos que se incluyen en los estados financieros. La entidad debe contabilizar como un impuesto diferido todos aquellos impuestos asociados a las ganancias contables que no harán parte de la declaración de renta pero sí de los estados financieros del período, como es el caso de algunas estimaciones.

En el siguiente video, el asesor contable Sergio Peraza explica el concepto del impuesto diferido. Este es un contenido exclusivo de Suscriptores Platino

[member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

[end_member_content]

4.2.2 Obligados a calcular el impuesto diferido

Desde aquí y hasta el final de este capítulo, hablaremos del impuesto diferido, es un contenido exclusivo de Suscriptores Actualícese.

[member_content type="platino,basica,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

El impuesto diferido es un requerimiento de los Estándares Internacionales, tanto del Estándar Pleno como del Estándar para Pymes. En ese sentido, los obligados a calcular el impuesto diferido en Colombia son las entidades que se encuentran clasificadas en los grupos 1 y 2 de convergencia y que, adicionalmente, sean responsables del impuesto sobre la renta o del régimen simple de tributación. Para el caso de estos últimos, la obligación se da en razón a que a pesar de que no imputan costos y gastos a los ingresos generados (base del impuesto), estos contribuyentes deben seguir reconociendo los impuestos diferidos que surjan por las diferencias entre el valor contable y fiscal de sus activos y pasivos, pero deberán hacerlo cuando dichas diferencias produzcan un mayor o menor costo fiscal en la base del impuesto sobre las ganancias ocasionales o generen un mayor o menor ingreso bruto fiscal.

El impuesto diferido debe calcularse únicamente en la fecha de cierre de los estados financieros de fin de ejercicio.

TIPS CONTABLES

Los contribuyentes del régimen simple de tributación obligados a llevar contabilidad deben seguir reconociendo los impuestos diferidos que surjan por las diferencias entre el valor contable y fiscal de sus activos y pasivos, pero deberán hacerlo cuando dichas diferencias produzcan un mayor o menor costo fiscal en la base del impuesto sobre las ganancias ocasionales o generen un mayor o menor ingreso bruto fiscal. Lo anterior debido a que los contribuyentes del SIMPLE continúan siendo responsables del impuesto sobre las ganancias ocasionales (ver parágrafo del artículo 904 del ET).

4.2.3 Importancia de calcular el impuesto diferido

El impuesto diferido cumple las siguientes funciones dentro de los estados financieros:

- Permite que haya una determinación apropiada de las utilidades: las entidades de los grupos 1 y 2 de convergencia deben reconocer de forma obligatoria en sus estados financieros de fin de ejercicio el impuesto diferido que surja por las diferencias entre las bases contables y fiscales de sus activos y pasivos. Este requerimiento incide en la determinación de la utilidad del período. Al respecto, el artículo 451 del Código de Comercio –CCo– establece que:

Como puede observarse, en los estados financieros deben realizarse las debidas apropiaciones para el pago del impuesto. Los estados financieros que no incluyan el reconocimiento del impuesto diferido contienen errores, y las utilidades que se distribuyan con base en dichos estados financieros no corresponden a la realidad, toda vez que a ellas han debido imputárseles las apropiaciones para el pago del impuesto a las que haya lugar. - Permite la corrección del efecto de las normas fiscales45: El impuesto diferido también cumple la importante función de permitir la apropiación de la carga tributaria de la entidad en el período en que ocurren las transacciones, de forma tal que, si no se realizara la contabilización del impuesto diferido, se tendrían algunos períodos con utilidades altas e impuestos bajos y otros períodos con utilidades bajas e impuestos altos.

4.2.4 Tipos de diferencias en el impuesto diferido46

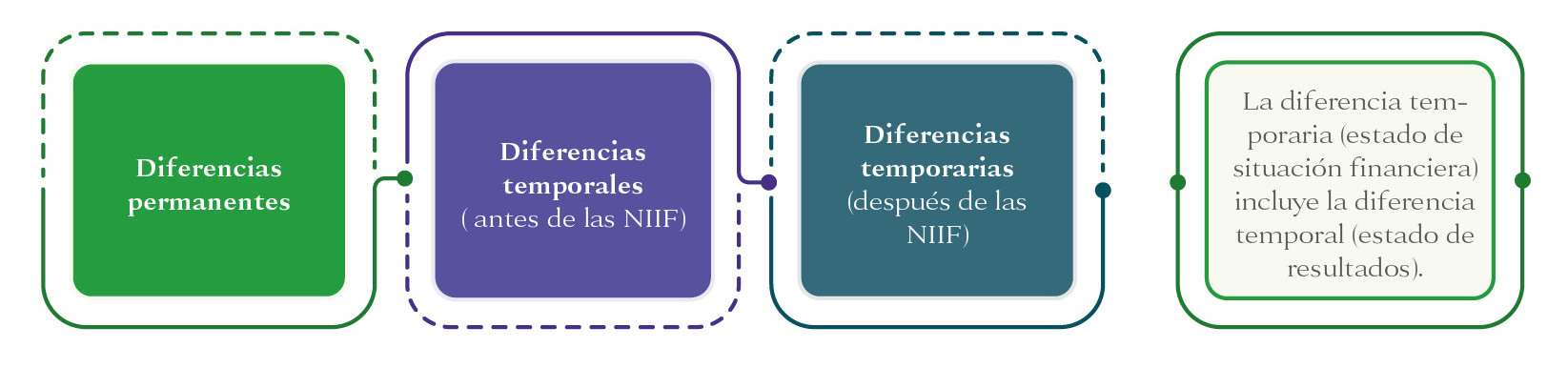

El impuesto diferido se calcula mediante la comparación de las bases contables y fiscales de los activos y pasivos. No obstante, la comparación de las bases contables y fiscales de las partidas que componen los estados financieros puede dar lugar a tres tipos de diferencias como son las temporales, temporarias y permanentes.

45 En la zona de complementos de esta publicación encontrará el archivo 27. Caso práctico sobre la corrección del efecto de las normas fiscales a través del impuesto diferido, en el cual se desarrolla un ejemplo sobre este procedimiento. Clic aquí para acceder.

46 En la zona de complementos de esta publicación encontrará el archivo 28. Diferencias en la determinación del impuesto diferido, el cual sirve como simulador para la determinación de este tipo de impuesto. Clic aquí para acceder.

4.2.4.1 Diferencias permanentes

Son aquellas diferencias entre el valor contable y fiscal de los activos que no se revertirán en el futuro, por lo cual este tipo de diferencias no generan impuesto diferido. Estas se presentan por el reconocimiento de gastos que no son ni serán deducibles, o ingresos que no son ni serán gravados.

Algunos ejemplos de diferencias permanentes son los siguientes:

- Pasivos por gastos que son no deducibles porque, por ejemplo, no cuentan con el debido soporte o no tienen relación de causalidad con la actividad económica del contribuyente.

- Costos y gastos de nómina sobre los que no se realizaron los pagos de seguridad social y parafiscales.

- Costos no deducibles por el pago de sanciones o multas.

- Ingresos por presunciones fiscales, por ejemplo, los ingresos por intereses presuntivos.

- Ingresos que solo se reconocen contablemente, como el ingreso por el método de participación patrimonial que deben reconocer las matrices al medir sus inversiones en subordinadas, o los ingresos por reversión de deterioro o provisiones que no generaron deducciones fiscales.

4.2.4.2 Diferencias temporales

Las diferencias temporales se presentan cuando los ingresos y los gastos se reconocen en un periodo para efectos de los estados financieros, y en otro periodo, para efectos fiscales, ocasionando que la utilidad fiscal sea distinta a la contable.

Lo anterior ocurre porque la legislación fiscal tiene sus propios criterios para el reconocimiento y medición de ingresos y gastos, los cuales en muchas ocasiones son distintos de los criterios de los Estándares Internacionales.

Para determinar si existen diferencias temporales, se deben analizar las partidas del estado de resultados y las declaraciones de renta de cada periodo. Las diferencias temporales serán aquellas que puedan revertirse en algún momento en el futuro. Si la diferencia no se revertirá en un futuro (aunque sea lejano), entonces la diferencia no es temporal, sino permanente, como se explicará más adelante.

Las diferencias temporales se acumulan período a período y se pueden evidenciar como diferencias temporarias en el estado de situación financiera.

4.2.4.3 Diferencias temporarias

Dado que hay diferencias entre la norma contable y la norma fiscal, un mismo activo o pasivo puede tener un valor para los estados financieros y otro diferente (más alto o bajo) para la declaración de renta o cualquier otro efecto fiscal.

Cuando la diferencia entre la base contable y fiscal de los activos y pasivos se revierte en el tiempo, se estará frente a una diferencia temporaria. Esta es la clave para identificar una diferencia temporaria, pues siempre tiende a evolucionar en el tiempo, hasta que desaparece. Si la diferencia nunca desaparecerá, entonces no es una diferencia temporaria, y no genera impuesto diferido.

Las diferencias temporarias, contrario a las temporales, se obtienen del análisis de las partidas del estado de situación financiera, debido a que corresponden a la acumulación, en el valor en libros de los activos y pasivos, de las diferencias temporales presentadas en el período actual y en períodos anteriores.

Las diferencias temporarias pueden ser de dos tipos:

|

Deducibles |

Imponibles |

|

Cuando generan el derecho de pagar un impuesto menor en el futuro. |

Cuando generan la obligación de pagar un impuesto mayor en el futuro. |

Diferencias temporales y temporarias en la aplicación de los Estándares Internacionales

La metodología del cálculo del impuesto diferido que se utilizaba antes de la aplicación de los Estándares Internacionales (Decreto 2649 de 1993) requería que se analizaran las diferencias temporales en el estado de resultados de cada período y se acumularan los activos y pasivos por impuesto diferido.

Con la metodología actual, bajo Estándares Internacionales, se analizan las diferencias de las partidas de los activos y pasivos en el estado de situación financiera, de forma tal que se puede calcular el impuesto diferido en cualquier fecha de cierre, sin necesidad de recurrir a la información de períodos pasados.

TIPS CONTABLES

El hecho de que, bajo Estándares Internacionales, se utilicen las diferencias temporarias para el cálculo del impuesto diferido, no significa que hayan desaparecido en los Estándares Internacionales, sino que ahora el cálculo del impuesto diferido no se enfoca sobre ellas porque dichas diferencias se acumulan período tras período y pueden evidenciarse como diferencias temporarias en el estado de situación financiera, por lo que actualmente son estas últimas las que se utilizan.

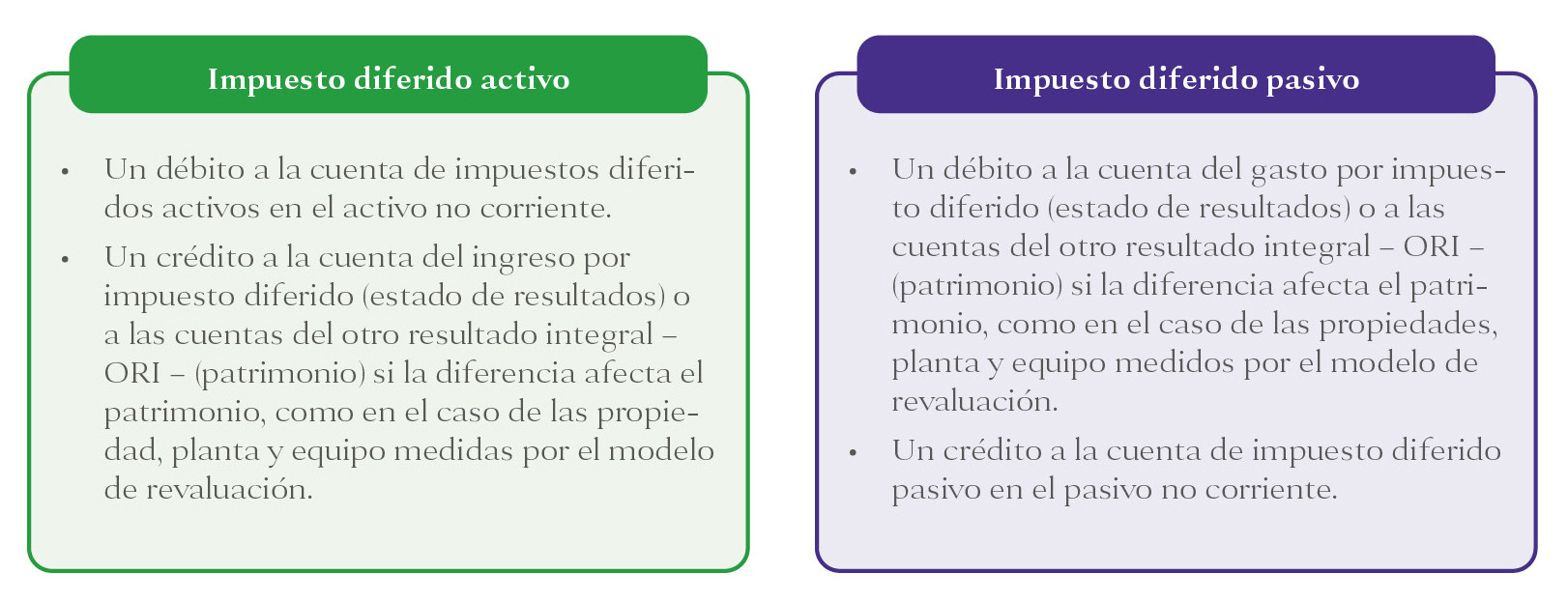

4.2.5 Determinación de la naturaleza del impuesto diferido47

Existen varios métodos para identificar la naturaleza del impuesto diferido, es decir, para saber si este es activo o pasivo.

Un impuesto diferido activo representa un derecho de la entidad de ahorrarse el pago del impuesto en un futuro. En otras palabras, cuando la entidad contabiliza un impuesto diferido activo es como si estuviera pagando por adelantado el impuesto correspondiente a períodos futuros.

Por su parte, el impuesto diferido pasivo representa una obligación de la entidad de pagar un mayor impuesto en el futuro debido a que la entidad ha podido ahorrarse en el presente el pago de ese impuesto. En las siguientes líneas se profundiza en los métodos para determinar tal naturaleza:

1. Método del balance. Las normas fiscales no aceptan estimaciones contables, tales como el valor razonable o el deterioro de los activos, sino hasta el momento en que se realizan. Esto ocasiona que se generen diferencias entre las bases contables y fiscales de los activos y pasivos, las cuales se revertirán en el futuro cuando se grave el ingreso o sea posible imputar la deducción.

Una manera de identificar cuando existe impuesto diferido es analizar el efecto de estas estimaciones contables sobre las utilidades contables o sobre el patrimonio.

|

Escenario 1 |

Escenario 2 |

|

Si la estimación contable aumenta la utilidad o el patrimonio contable, se genera un impuesto diferido pasivo. |

Si la estimación contable disminuye la utilidad o el patrimonio contable, se genera un impuesto diferido activo. |

2. Método aritmético. Otra forma de identificar si el impuesto diferido es un activo (deducible) o un pasivo (imponible) es mediante la comparación de las bases contables y fiscales de los activos y pasivos que generan diferencias temporarias, así:

|

Situación |

Diferencia temporaria | Impuesto diferido | |||

|

Activos |

Base contable |

> |

Base fiscal |

Imponible |

Pasivo |

|

Base contable |

< |

Base fiscal |

Deducible |

Activo |

|

|

Pasivos |

Base contable |

> |

Base fiscal |

Deducible |

Activo |

|

Base contable |

< |

Base fiscal |

Imponible |

Pasivo |

|

47 En la zona de complementos de esta publicación encontrará el archivo 29. Métodos para identificar la naturaleza del impuesto, en el cual se desarrollan dos casos prácticos sobre la aplicación de los métodos del balance y el aritmético en la identificación de la naturaleza del impuesto diferido. Clic aquí para acceder.

4.2.6 Efecto de las diferencias permanentes, temporales y temporarias en la utilidad contable y fiscal

Con la identificación de las diferencias existentes en las partidas que componen los estados financieros, pueden identificarse diferencias permanentes, temporales y temporarias. Cada una de estas diferencias tiene efectos dentro de la utilidad contable y fiscal, por lo que pueden presentarse diversos escenarios y efectos48:

|

Escenario 1 |

Escenario 2 |

Escenario 3 |

|

La utilidad contable es igual a la utilidad fiscal. |

La utilidad contable es diferente a la utilidad fiscal de forma permanente. |

La utilidad contable es diferente a la utilidad fiscal de forma temporal. |

48 En la zona de complementos de esta publicación encontrará el archivo 30. Diferencias permanentes, temporales y temporarias: efectos en la utilidad contable y fiscal, en el cual se exponen los efectos de tales diferencias dentro de la depuración de la utilidad contable y fiscal. Clic aquí para acceder.

4.2.7 Situaciones en las que se debe omitir el reconocimiento del impuesto diferido

La única excepción para el reconocimiento del impuesto diferido por pérdidas y otros créditos fiscales (como la renta presuntiva) por compensar es la que se encuentra en el Estándar para Pymes en el párrafo 29.21, que expone que el impuesto diferido solo puede reconocerse en la medida en que la entidad tenga certeza razonable de que generará utilidades con las que pueda cruzar las pérdidas fiscales.

Entonces, en el evento en que la entidad no tenga certeza razonable de que podrá tomarse parte o la totalidad del beneficio fiscal, deberá ajustar los impuestos diferidos ya reconocidos, o en su caso evitar reconocerlos en la contabilidad. Esto será útil cuando la entidad prevea que seguirá obteniendo pérdidas fiscales en los años posteriores.

4.2.8 Tarifa para calcular el impuesto diferido

Los párrafos 29.27 al 29.29 del Estándar para Pymes señalan que el impuesto diferido debe medirse utilizando las tasas impositivas que se espera se apliquen en el período en el cual se determine pagar el pasivo o recuperar el activo por impuesto diferido.

Para esto, los citados párrafos aclaran que deben utilizarse las tarifas que hayan sido aprobadas o que estén a punto de aprobarse en la fecha de presentación de los estados financieros.

Ahora bien, cuando se considera la inestabilidad jurídica que existe en Colombia, debido a las reformas tributarias que modifican constantemente las tasas de tributación de las empresas, se hace difícil cumplir con este requerimiento.

4.2.8.1 Contexto de tributación de las personas jurídicas a partir de la Ley 2277 de 2022

A través de la Ley 2277 de 2022 se hicieron importantes cambios en la tributación en renta de las personas jurídicas. A continuación, los puntos más importantes en relación con los cambios que tuvo el artículo 240 del ET, que es el que rige la tarifa general en renta de estos contribuyentes:

- Con el artículo 10 de la Ley 2277 de 2022 se modificó el artículo 240 del ET, estableciendo que la tarifa general del impuesto sobre la renta aplicable a las sociedades nacionales y sus asimiladas, los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país, obligadas a presentar la declaración anual del impuesto sobre la renta y complementario, corresponde del 35 % a partir del año gravable 2023. Esta tarifa había sido establecida por el artículo 7 de la Ley 2155 de 2021.

- De igual forma, con el artículo 10 de la Ley 2277 de 2022 se modificó la versión del parágrafo 1 eliminando la tarifa especial del 9 % para las rentas señaladas en los numerales 3, 4 y 5 del artículo 207-2 del ET y la del artículo 1 de la Ley 939 de 2004:

|

Norma |

Tipo de renta |

|

Numeral 3 del artículo 207-2 del ET |

Servicios hoteleros prestados en nuevos hoteles que se construyan dentro de los 15 años siguientes a partir de la vigencia de la Ley 788 del 27 de diciembre de 2002 (desde el 1 de enero de 2003 al 29 de diciembre de 2016, según la Sentencia de la Corte Constitucional C-235 de 2019), por un término de 30 años |

|

Numeral 4 del artículo 207-2 del ET |

Servicios hoteleros que se remodelen y/o amplíen dentro de los 15 años siguientes a partir de la vigencia de la Ley 788 del 27 de diciembre de 2002 (desde el 1 de enero de 2003 al 29 de diciembre de 2016, según la Sentencia de la Corte Constitucional C-235 de 2019), por un término de 30 años. |

|

Numeral 5 del artículo 207-2 del ET |

Servicios de ecoturismo certificado por el Ministerio del medio ambiente o autoridad competente a partir de la vigencia de la Ley 788 del 27 de diciembre de 2002 (hasta el 2017) por un término de 20 años. |

|

Artículo 1 de la Ley 939 de 2004 |

Aprovechamiento de nuevos cultivos de tardío rendimiento en cacao, caucho, palma de aceite, cítricos y frutales por un término de 10 años contados a partir del inicio de la producción. |

Frente a este aspecto debe tenerse en cuenta que el 29 de mayo de 2019 la Corte Constitucional expidió su Sentencia C-235, para resolver la demanda establecida con el expediente 12173 de mayo de 2017 (abierta por el ciudadano Gustavo Toro Velásquez) en contra del texto del parágrafo 1 del artículo 240 del ET, luego de ser modificado con el artículo 100 de la Ley 1819 de 2016.

El texto en referencia estableció que a partir de enero 1 de 2017 las personas jurídicas propietarias de hoteles construidos entre 2003 y 2017 ya no podrían seguir restando sus rentas como exentas en el impuesto de renta, y adicionalmente, hasta que cada uno completase sus primeros 30 años de funcionamiento, tributaría con la tarifa especial del 9 %.

El demandante argumentó que tal disposición vulneraba los artículos 83 (buena fe y confianza legítima) y 363 (irretroactividad de las leyes tributarias) de la Constitución Nacional, pues para los contribuyentes personas naturales o jurídicas que habían realizado grandes inversiones en los nuevos hoteles o remodelaciones se les estaba eliminando el beneficio tributario de rentas exentas, lo que aumentaba notoriamente el impuesto de renta.

El análisis realizado por la Corte Constitucional se sustentó en lo que ya había determinado en otra sentencia similar, la C-604 de 2000, señalando que debía protegerse la «confianza legítima» de quienes habían invertido en los hoteles esperando que su renta sí fuese totalmente exenta por el término de tiempo establecido. Por tanto, no consideró válido que los gravaran ni siquiera con el 9 % con el que tributaron algunos años en el CREE. De esta manera, a partir de la decisión tomada por la Corte Constitucional a través de dicha sentencia se originaron los siguientes efectos frente a la tarifa del impuesto de renta:

- Para las declaraciones de renta de los años gravables 2019 y siguientes, las personas jurídicas que hicieron inversiones en tales hoteles entre enero de 2003 y diciembre 29 de 2016 hasta completar sus 30 años de operación podrían continuar tratando sus rentas como exentas, sin aplicar la tarifa del 9 %.

Tal tratamiento no se ve afectado por la modificación efectuada a través del artículo 10 de la reforma tributaria, por cuanto el artículo 96 de la misma norma expone que aquellos contribuyentes que hubiesen acreditado los requisitos o condiciones para acceder a las tarifas diferenciales, y demás beneficios tributarios derogados o limitados por tal reforma, podrán seguir disfrutando del tratamiento previsto en la norma original que les concedió el beneficio por el término allí indicado. - Quienes construyeran o ampliaran los hoteles durante el 2017, es decir, después de la expedición de la Ley 1819 de 2016 y que es justamente el último año de plazo que se daba para construir o ampliar hoteles y acogerse a los beneficios de los numerales 3 y 4 del artículo 207-2 del ET, no podrían aplicar la renta exenta y quedarían sujetos a la tarifa del 9 %. Lo anterior también aplicaba para quienes explotaban las actividades del numeral 5 del artículo 207-2 del ET (servicios de ecoturismo) y el artículo 1 de la Ley 939 de 2004 (aprovechamiento de nuevos cultivos de tardío rendimiento en cacao, caucho, palma de aceite, cítricos y frutales). No obstante, dada la modificación efectuada por el artículo 10 de la reforma tributaria, se entiende que estos últimos tributarán a la tarifa general del 35 %.

Debe tenerse en cuenta que el artículo 10 de la reforma tributaria también modificó el parágrafo 5 del artículo 240 del ET, a través del cual se fijó una tarifa del 15 % para las personas jurídicas que construyan nuevos hoteles, parques temáticos y/o de agroturismo, o remodelen o amplíen los ya existentes bajo las condiciones establecidas en dicho parágrafo y que se tratarán más adelante.

3. Se modifica el parágrafo 2 adicionando nuevos sujetos pasivos de la sobretasa al impuesto de renta. Con esta nueva versión, además de las instituciones financieras, esta sobretasa aplicará para las entidades aseguradoras y reaseguradoras, las sociedades comisionistas de bolsa de valores, las sociedades comisionistas agropecuarias, las bolsas de bienes y productos agropecuarios, agroindustriales o de otros commodities, y los proveedores de infraestructura del mercado de valores.

TIPS CONTABLES

Con las novedades introducidas por la Ley 2010 de 2019 la sobretasa en el impuesto de renta aplicó solo a las instituciones financieras por los años gravables 2020 y 2021, en 4 y 3 puntos porcentuales respectivamente. Luego con la Ley 2155 de 2021 se dispuso que dicha sobretasa debería seguir liquidándose desde el año gravable 2022 al 2025 en 3 puntos porcentuales adicionales para cada uno de los períodos. Con la nueva Ley de reforma tributaria 2277 de 2022, la sobretasa que aplicará por los años gravables 2023 a 2027 será de 5 puntos porcentuales.

4. Se modifica el parágrafo 3 para indicar que las sociedades nacionales y sus asimiladas, los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país, deberán adicionar puntos adicionales a la tarifa general del impuesto sobre la renta, cuando desarrollen alguna o algunas de las siguientes actividades económicas:

|

Código CIIU |

Actividad |

Renta líquida gravable en el período |

Puntos adicionales a liquidar con la Ley de reforma tributaria 2277 de 2022 |

Nueva tarifa de renta total Ley de reforma tributaria 2277 de 2022 |

Tarifa anterior total Ley de reforma tributaria 2155 de 2021 |

|

0510 |

Extracción de hulla (carbón de piedra) |

≥ 50.000 UVT |

0,5 o 10 |

35, 40 o 45 % |

35 % |

|

0520 |

Extracción de carbón lignito |

||||

|

0610 |

Extracción de petróleo crudo |

0,5; 10 o 15 |

35, 40, 45 o 50 % |

Se entiende que esta sobretasa aplicará de forma permanente, pues no se menciona un rango de períodos.

5. Se modifica el parágrafo 4 para indicar que deberán liquidar una sobretasa equivalente a tres puntos porcentuales adicionales a la tarifa del impuesto de renta durante los períodos gravables 2023 a 2026, para una tarifa total del 38 %, los contribuyentes cuya actividad económica principal sea la generación de energía eléctrica a través de recursos hídricos.

Esta sobretasa aplica a las personas jurídicas que en el año gravable correspondiente tengan una renta gravable igual o superior a 30.000 UVT ($1.272.360.000 por el año gravable 2023).

TIPS CONTABLES

Esta sobretasa está sujeta a un anticipo del 100 % del valor de la misma, calculado sobre la base gravable del impuesto sobre la renta y complementario, con base en la cual el contribuyente liquidó el mencionado impuesto para el año gravable inmediatamente anterior. Así, aquellas personas jurídicas a las que se les crearon nuevas sobretasas sujetas a anticipo, que tendrán que empezar a calcularse a partir del año gravable 2023, debieron incluir dicho anticipo en su declaración de renta del año gravable 2022.

6. Se modifica el parágrafo 5 del artículo 240 del ET con el fin de señalar una tarifa diferencial del 15 % para las sociedades nacionales y sus asimiladas, los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país, sobre ingresos percibidos en la prestación de servicios hoteleros, de parques temáticos de ecoturismo y/o de agroturismo, por un término de diez años, contados a partir del inicio de la prestación del respectivo servicio que se efectúe en :

- Los nuevos proyectos de hoteles, parques temáticos de ecoturismo y/o de agroturismo que se construyan, o

- Los hoteles, parques temáticos de ecoturismo y/o de agroturismo que se remodelen y/o amplíen, siempre y cuando el valor de la remodelación y/o ampliación no sea inferior al 50 % del valor de la adquisición del inmueble remodelado y/o ampliado, de conformidad con las reglas de artículo 90 del ET.

TIPS CONTABLES

Los moteles y residencias quedan por fuera de la aplicación del beneficio de la tarifa diferencial del 15 % en el impuesto de renta contemplado en el parágrafo 5 del artículo 240 del ET.

Para aplicar tal beneficio, se deberán cumplir los siguientes requisitos:

Así las cosas, en la siguiente matriz se explica la variación de la tarifa diferencial en renta y el término de aplicación para las sociedades y sus asimiladas, los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país sobre los ingresos percibidos por la prestación de servicios hoteleros y parques temáticos de ecoturismo y/o agroturismo, hasta concluir con los cambios que aplicarán a partir del año gravable 2023 a causa de las modificaciones realizadas por la Ley 2277 de 2022:

|

Norma |

Tipo de renta y término de aplicación |

|

Numeral 3 del artículo 207-2 del ET – Tarifa del 0 % |

Servicios hoteleros prestados en nuevos hoteles que se construyan dentro de los 15 años siguientes a partir de la vigencia de la Ley 788 del 27 de diciembre de 2002 (entre el 1 de enero de 2003 y el 29 de diciembre de 2016) por un término de 30 años. Lo anterior, debido a que en 2019 la Corte Constitucional expidió la Sentencia C-235, mediante la cual señaló que las personas jurídicas que hubieran construido o renovado hoteles entre el 1 de enero de 2003 y el 29 de diciembre de 2016 pueden seguir disfrutando del beneficio tributario de renta exenta establecido en los numerales 3 y 4 del artículo 207-02 del ET, y ni siquiera aplicar la tarifa del 9 %. Recordemos que el artículo 100 de la Ley 1819 de 2016 modifica el parágrafo 1 del artículo 240 del ET, estableciendo que dichas personas jurídicas ya no podrían seguir restando sus rentas como exentas, sino que debían tributar con la tarifa del 9 %. Lo anterior ocasionó que estos contribuyentes perdieran el beneficio de rentas exentas durante los años gravables 2017 y 2018. No obstante, con el fallo de la corte producido en 2019 se entiende que dichos contribuyentes no deberán aplicar la tarifa del 9 % y pueden tomarse tales rentas como exentas en las declaraciones de los años gravables 2019 y siguientes, por el término que les falte para cumplir los 30 años. |

|

Numeral 3 del artículo 207-2 del ET – Tarifa del 9 % |

Servicios hoteleros prestados en nuevos hoteles que se construyan durante 2017, por un término de 30 años. Lo anterior, dado que con lo expuesto en la Sentencia de la Corte Constitucional C-235 de 2019 el beneficio de aplicar la renta exenta y no la tarifa especial del 9 % solo aplica para los hoteles nuevos construidos y/o remodelados entre enero 1 de 2003 y el 29 de diciembre de 2016. Estas personas no aplican la renta exenta, pero sí la tarifa del 9 %. |

|

Numeral 4 del artículo 207-2 del ET – Tarifa del 0 % |

Servicios hoteleros que se remodelen y/o amplíen dentro de los 15 años siguientes a partir de la vigencia de la Ley 788 del 27 de diciembre de 2002 (entre el 1 de enero de 2003 y el 29 de diciembre de 2016), por un término de 30 años. Lo anterior, debido a que en 2019 la Corte Constitucional expidió la Sentencia C-235, mediante la cual señaló que solo las personas jurídicas que hubieran construido o renovado hoteles entre el 1 de enero de 2003 y el 29 de diciembre de 2016 pueden seguir disfrutando del beneficio tributario de renta exenta establecido en los numerales 3 y 4 del artículo 207-02 del ET, y ni siquiera aplicar la tarifa del 9 %. |

|

Numeral 4 del artículo 207-2 del ET – Tarifa del 9 % |

Servicios hoteleros que se remodelen y/o amplíen durante 2017 por un término de 30 años. Lo anterior, dado que con lo expuesto en la Sentencia de la Corte Constitucional C-235 de 2019 el beneficio de aplicar la renta exenta y no la tarifa especial del 9 % solo aplica para los hoteles nuevos construidos y/o remodelados entre enero 1 de 2003 y el 29 de diciembre de 2016. Estas personas no aplican la renta exenta, pero sí tal tarifa del 9 %. |

|

Numeral 5 del artículo 207-2 del ET - Tarifa especial del 9 % |

Servicios de ecoturismo certificado por el Ministerio del Medio Ambiente o autoridad competente a partir de la vigencia de la Ley 788 del 27 de diciembre de 2002 (hasta el 2022), por un término de 20 años. |

|

Artículo 1 de la Ley 939 de 2004 - Tarifa especial del 9 % |

Aprovechamiento de nuevos cultivos de tardío rendimiento en cacao, caucho, palma de aceite, cítricos y frutales dentro de los 10 años siguientes (hasta el 2022) a partir del inicio de la producción. |

|

Parágrafo 5 del artículo 240 del ET (modificado por el artículo 100 de la Ley 1819 de 2016) - Tarifa especial del 9 % |

|

|

Parágrafo 5 del artículo 240 del ET (modificado por el artículo 92 de la Ley 2010 de 2019) - Tarifa especial del 9 % |

|

|

Parágrafo 5 del artículo 240 del ET (modificado por el artículo 92 de la Ley 2010 de 2019) - Tarifa especial del 9 % |

|

|

Parágrafo 5 del artículo 240 del ET (modificado por el artículo 10 de la reforma tributaria) - Tarifa especial del 15 % |

La tarifa especial aplicará por un término de 10 años a partir del inicio de la prestación del servicio. Para efectos de lo anterior se debe cumplir con la totalidad de las condiciones enunciadas en los 5 numerales del parágrafo 5 del artículo 240 del ET (luego de la reforma tributaria). |

De acuerdo con lo establecido en la matriz anterior, debe tenerse en cuenta que el artículo 96 de la reforma tributaria expone que quienes hayan acreditado las condiciones para acceder a las tarifas diferenciales derogadas o limitadas mediante la nueva ley podrán disfrutar del correspondiente tratamiento durante la totalidad del término otorgado en la legislación bajo la cual se consolidaron las respectivas situaciones jurídicas. Es decir, para este caso, lo dispuesto en las leyes 788 de 2002, 939 de 2004, 1819 de 2016, 2010 de 2019 y 2068 de 2020. Lo anterior significa que si aquellas normas establecían un plazo para el cumplimiento de ciertos requisitos que permitieran aplicar los beneficios en tarifas diferenciales y tales plazos eran posteriores a diciembre 31 de 2022, debe entenderse tal plazo limitado hasta diciembre 31 de 2022 (la aplicación del beneficio tributario se entiende aplicable incluso hasta después de diciembre 31 de 2022, dependiendo de las condiciones fijadas en la norma original). Esto en consideración a que a partir del primero de enero de 2023 se encuentran vigentes las novedades de la Ley 2277 de 2022. De esta manera, aplicarán la tarifa general del 35 % quienes no tengan situaciones jurídicas consolidadas bajo legislaciones anteriores y tampoco cumplan con los requisitos para aplicar el beneficio de la tarifa especial del 15 % dispuesta en la nueva versión del parágrafo 5 del artículo 240 del ET luego de la reforma tributaria 2022.

TIPS CONTABLES

En comparación con las versiones anteriores del parágrafo 5 del artículo 240 del ET, con la Ley 2277 de 2022 se elimina la aplicación de la tarifa diferencial para los servicios de cuidados, alimentación, enfermería, alojamiento, fisioterapia, recuperación y demás actividades asistenciales prestadas en centros de asistencia para turistas adultos mayores.

4.2.8.1.1 Tarifa de tributación aplicable a las usuarios de zonas francas luego de la reforma tributaria Ley 2277 de 2022

A través del artículo 11 de la Ley 2277 de 2022 se modificó el artículo 240-1 del ET. A continuación se relacionan los aspectos más relevantes de los puntos modificados:

- La versión del artículo 240-1 del ET, antes de la modificación realizada por el artículo 11 de la reforma tributaria, señalaba que la tarifa del 20 % aplicaría sobre todos los ingresos en general para los usuarios de zonas francas. La nueva versión indica que de la totalidad de los ingresos fiscales se excluirán las ganancias ocasionales.

- Los usuarios industriales de zonas francas aplicarán dos tarifas: 1) 20 % para la renta líquida obtenida en las actividades de exportación de bienes y servicios; 2) 35 % aplicable a la renta líquida obtenida con las demás actividades.

- La exclusión de la aplicación de la tarifa especial para usuarios comerciales se sigue conservando. Estos continuarán aplicando la tarifa general del artículo 240 del ET, es decir, el 35 %.

- En el caso de los usuarios industriales de las nuevas zonas francas creadas en el municipio de Cúcuta entre enero de 2017 y diciembre de 2019, las cuales cumplían los requisitos mencionados en el parágrafo 4 de la anterior versión del artículo 240-1 del ET, la tarifa se eleva del 15 al 20 % a partir del año 2023.

- La tradicional tarifa única del 20 %, que correspondía a todas las zonas francas, ahora solo podrá seguir siendo utilizada durante el año 2023 y siguientes por las personas jurídicas mencionadas en el parágrafo 5 de la nueva versión del artículo 240-1 del ET (entre ellos los usuarios operadores de las zonas francas, o las personas jurídicas que operen en zonas francas costa afuera, o los usuarios industriales de zonas francas permanentes especiales de servicios portuarios, etc.).

- Con la versión anterior del referido artículo 240-1 del ET la aplicación de la tarifa especial no se condicionaba a que la zona franca fuera exportadora, a diferencia de lo que se exige con la nueva versión, donde se condiciona la aplicación de la tarifa preferencial a los usuarios de zonas francas que en el 2023 o 2024 suscriban con el Ministerio de Comercio un plan de internacionalización anual de ventas.

- Las personas jurídicas que operan como usuarias industriales y que no estén mencionadas en el parágrafo 5 de la nueva versión del artículo 240-1 del ET, podrán seguir usando por el año gravable 2023 la tarifa única del 20 %. Sin embargo, a partir del año gravable 2024 y siguientes, y solo si durante el año 2023 o 2024 suscriben con el Ministerio de Comercio un acuerdo sobre cuál será su plan de internacionalización anual de ventas en el que se definan los objetivos máximos de ingresos netos que obtendrán por ventas dentro y fuera de Colombia, aplicarán al final dos tarifas especiales: del 20 %, para la renta líquida obtenida en las actividades de exportación de bienes y servicios; y del 35 %, aplicable a la renta líquida obtenida con las demás actividades. En caso de no suscribir el mencionado acuerdo o no cumplir con los objetivos máximos de ingresos, usarán como única tarifa la del 35 %.

- Las personas jurídicas que operan como usuarias industriales que no estén señaladas en el parágrafo 5 de la nueva versión del artículo 240-1 del ET, que además hayan tenido en 2022 un crecimiento del 60 % en sus ingresos brutos, en relación con el 2019, deberán aplicar dicha tarifa única del 20 % hasta el año gravable 2025. Después de la fecha indicada, se someterán a lo mencionado en el punto anterior respecto al acuerdo con el Ministerio de Comercio o el cumplimiento de objetivos de ingresos. De igual forma, los usuarios industriales de zona franca que se califiquen, autoricen o aprueben a partir del año 2025, deberán suscribir su plan de internacionalización anual de ventas para cada uno de los años gravables, a efectos de aplicar la utilización de la doble tarifa.

TIPS CONTABLES

Ninguno de los usuarios de zona franca (ya sea operador, comercial o industrial) queda sujeto a las sobretasas que se mencionan en los parágrafos 2 a 4 de la nueva versión del artículo 240 del ET. Sin embargo, quedarán sujetos al cálculo de la nueva tasa mínima de tributación indicada en el parágrafo 6 de la nueva versión del mismo artículo 240.

4.2.9 Contabilización del impuesto diferido

La contabilización del impuesto diferido, ya sea activo o pasivo, debe realizarse de acuerdo con los siguientes lineamientos:

|

Nota: para la contabilización del efecto que tiene el impuesto diferido en el estado de resultados, se puede utilizar la cuenta contable del impuesto de renta o la cuenta que sea destinada para tal fin. Lo recomendable será, en todo caso, separar a nivel de auxiliares, lo correspondiente al gasto por impuesto corriente y el gasto por impuesto diferido (con naturaleza débito o crédito) o, en su defecto, utilizar la cuenta de ingreso por impuesto diferido en el supuesto de que este sea el efecto. La entidad deberá elegir la opción que considere conveniente por practicidad. |

Cabe indicar que por el año gravable 2022, al igual que lo ocurrido por el año gravable 2021, se expidió un decreto con el fin de establecer una alternativa de contabilización del impuesto diferido generado a partir de los cambios en la tasa de tributación en renta como resultado de las novedades originadas por la Ley 2277 de 2022. La alternativa de contabilización consistió en poder registrar el efecto del cambio en la tarifa de tributación en la cuenta de resultados acumulados de ejercicios anteriores. No obstante, en criterio del editor, este tratamiento implica que se deje de mostrar en los estados financieros una realidad financiera y económica; la información contable deja de ser comparable y se tienen efectos en la distribución de las utilidades a socios:

- Las utilidades de ejercicios anteriores a 2016 y previos no generan doble tributación, pero sí las utilidades de 2017 y siguientes (artículos 242 a 246-1 del ET ambos modificados por la Ley 2277 de 2022). El decreto no aclaró a qué utilidades de ejercicios anteriores se podía llevar tal valor. Al efectuarse la distribución de dividendos, podría generarse un efecto negativo en la tributación de los socios.

- Se pueden generar riesgos para la entidad en términos financieros, en el caso de las entidades que tengan un impacto negativo.

- Con seguridad, las entidades que ven afectados sus resultados a causa del cambio de tarifa se acogerán a este decreto para no mostrar en sus resultados dichas pérdidas.

[end_member_content]

4.2.10 Ejercicios sobre el cálculo del impuesto diferido

En la zona de complementos de esta publicación se han dispuesto diversos archivos para ejemplificar situaciones relacionadas con el cálculo del impuesto diferido al cierre del 2023.

Estos archivos se encuentran disponibles para descarga en formato Excel, con el fin de que pueda entenderse de una mejor manera cómo se realizan los diferentes cálculos, y son los siguientes:

|

Archivo |

|

31. Impuesto diferido por gastos de establecimiento. |

|

32. Impuesto diferido por deterioro de cartera. |

|

33. Impuesto diferido por compensación de pérdidas fiscales. |

|

34. Impuesto diferido en venta de bienes inmuebles a largo plazo. |

|

35. Impuesto diferido por compensación de pérdidas fiscales y exceso de renta presuntiva. |

|

36. Impuesto diferido por propiedades de inversión en un contrato de leasing operativo. |

|

37. Impuesto diferido por depreciación de propiedades, planta y equipo. |

|

38. Impuesto diferido por diferencia en cambio. |

|

39. Impuesto diferido por deterioro de inventario. |

|

40. Impuesto diferido por valorización o desvalorización de intangibles. |

|

41. Impuesto diferido en medición de activos biológicos. |

|

42. Impuesto diferido por desvalorización de inversiones (acciones que cotizan y no cotizan en bolsa). |

|

43. Impuesto diferido en provisiones. |

Accede a la zona de complementos haciendo clic aquí

Conoce nuestra herramienta interactiva de impuesto diferido, por supuesto esta incluida dentro de la Suscripción Platino.