Hemos reunido en un solo lugar los liquidadores para calcular la retención en la fuente a título de rentas de trabajo laborales y no laborales durante el 2025. Fueron desarrollados por Diego Guevara Madrid para que conozcas de primera mano todo lo que deberás atender y saber en el nuevo año.

Diego Guevara establece el modelo de los cálculos que necesitarás hacer durante diciembre de 2024 para obtener el porcentaje fijo de retención que aplicarás a los pagos mensuales de tus trabajadores asalariados durante el semestre enero-junio de 2025.

Según el procedimiento de retención en la fuente que aplique al trabajador, ya sea el procedimiento 1 o el 2, es posible que el pago de su prima legal, si es inferior a $5.962.000, no esté sujeto a retención.

Estos son los aspectos que debes conocer en la prima de diciembre de 2024.

Para acceder a este contenido debes tener una suscripción o haberlo comprado de manera individual. Si ya tienes una suscripción Actualícese, solo debes iniciar sesión para que puedas acceder a la información, si aún no cuentas con una suscripción, te invitamos a que conozcas todos los beneficios de ser parte de nuestra comunidad AQUÍ. Si te interesa solo comprar este artículo, lo puedes hacer en el siguiente enlace:Comprar este artículo

Cuando se aplica el procedimiento 2 de retención en la fuente sobre pagos laborales ¿cómo debe entenderse la instrucción del artículo 1.2.4.1.15 del DUT 1625 de 2016 sobre el monto que se puede deducir por concepto de “ingreso no gravado” por aportes obligatorios a salud al momento de definir el porcentaje fijo de retención?

Cuándo se utiliza el procedimiento 2 de retención en la fuente sobre pagos laborales ¿a qué se refiere la norma del parágrafo 1 del artículo 387 del ET sobre la forma de definir el monto de las deducciones por dependientes, o salud prepagada, tanto a la hora de definir el porcentaje fijo como a la hora de depurar el pago mensual sujeto a retención?

¿Cuándo se esté aplicando el procedimiento 2 de retención en la fuente sobre pagos laborales, qué sucede con los ingresos por cesantías e intereses de cesantías que el trabajador haya recibido en los 12 meses anteriores a los meses de junio o julio?

¿Cuál es el valor de la UVT con la cual se debe actualizar la tabla del art. 383 del ET al momento de calcular en diciembre de cada año, con el procedimiento 2 de retención en la fuente, el valor de la retención sobre el salario gravable de los 12 meses anteriores?

¿Cuáles pagos laborales no se deben someter a retención en la fuente ni con el procedimiento 1 ni con el procedimiento 2 de retención en la fuente?

¿Cuáles son actualmente los dos procedimientos que los empleadores pueden utilizar para definir el monto mensual de la retención en la fuente a título de renta que se debe practicar sobre los pagos laborales de los asalariados?

Aquí encontrarás la descripción y los enlaces de las herramientas que elaboró nuestro líder en investigación tributaria, Diego Guevara Madrid, relacionadas con el cálculo de la retención en la fuente a título de rentas de trabajo (laborales y no laborales).

Conocerás de primera mano qué se debe atender durante este 2024.

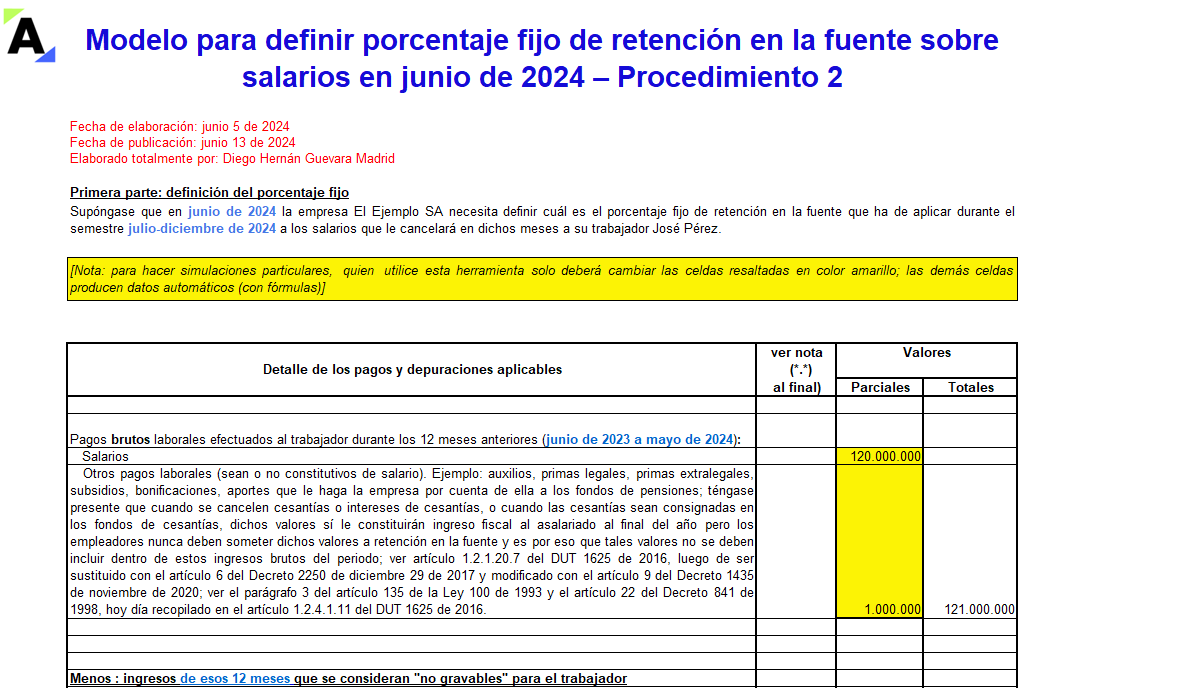

En esta práctica herramienta diseñada en Excel por nuestro líder de investigación, Diego Guevara, aprenderás a calcular el porcentaje fijo de retención en la fuente bajo el procedimiento 2 para los pagos laborales del segundo semestre de 2024.