Las personas naturales que durante 2020 hayan obtenido ingresos considerados ganancia ocasional deberán denunciarlos dentro de su declaración de renta teniendo en cuenta la tarifa aplicable y si son ganancias ocasionales gravadas o exentas, de conformidad con las normas del Estatuto Tributario.

Los ingresos no constitutivos de renta ni ganancia ocasional contemplados entre los artículos 36 a 57-2 del ET tienen como finalidad favorecer a ciertos contribuyentes e incentivar algunas actividades específicas, por lo cual podrán ser detraídos del ingreso bruto antes de cualquier depuración.

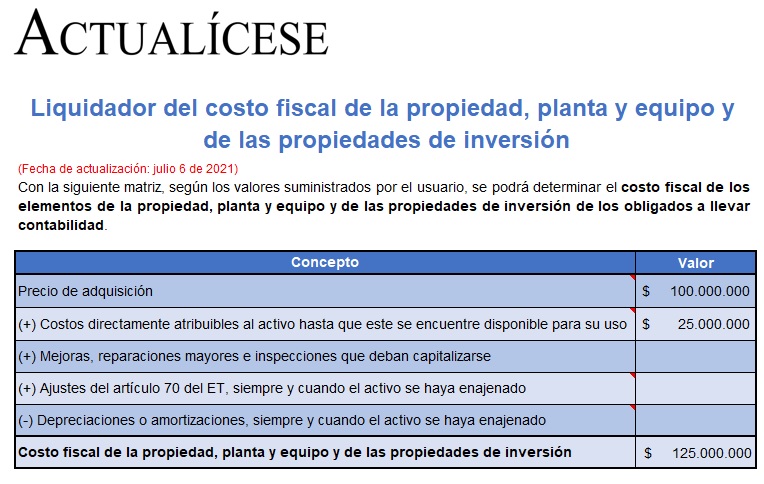

Con este liquidador, según los valores suministrados por el usuario, se podrá determinar el costo fiscal de los elementos de la propiedad, planta y equipo y de las propiedades de inversión de los contribuyentes obligados a llevar contabilidad, de acuerdo con lo establecido en el artículo 69 del ET.

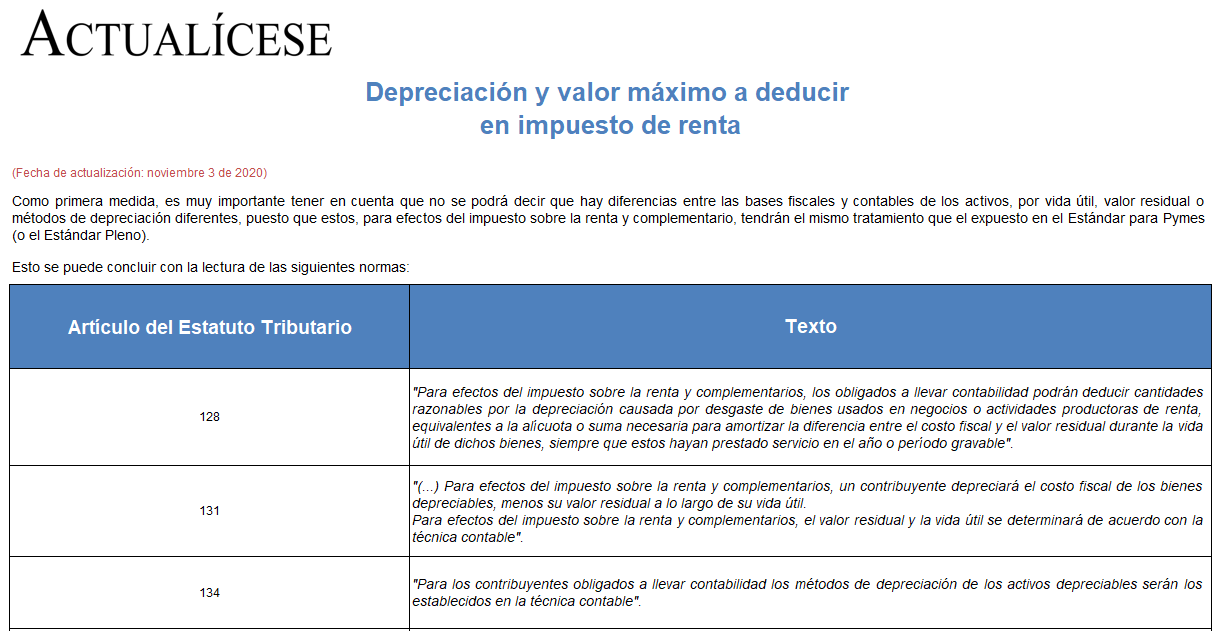

El parágrafo 1 del artículo 137 del ET estipula las tarifas máximas de depreciación anual por aplicar mientras no exista reglamentación por parte del Gobierno.

En este formato podrás determinar el valor máximo a deducir por dicho concepto en el período gravable 2020.

Estar desinformado sobre los últimos cambios por atender para realizar el cálculo de la parte de costos y gastos en efectivo que puede ser aceptada fiscalmente, sobreestimar dicha parte o liquidarla mal puede generarle diversos inconvenientes al contribuyente al momento de ser requerido por la Dian.

Estar desinformado sobre los últimos cambios a atender para realizar el cálculo de la parte de costos y gastos en efectivo que puede ser aceptada fiscalmente, sobreestimar dicha parte o liquidarla mal, puede generarle diferentes inconvenientes al contribuyente al momento de ser requerido por la Dian.

El impuesto de industria y comercio y su complementario de avisos y tableros han sido ahora el caballo de Troya de las dos últimas reformas tributarias que, a la usanza de otras latitudes, se bautizan: la primera, la Ley de financiamiento, y la segunda, Ley de crecimiento económico.

El mecanismo de obras por impuestos es considerado una de las formas de extinguir la obligación tributaria, permitiendo a los contribuyentes celebrar convenios con entidades públicas nacionales.

La Ley de crecimiento económico introdujo ciertas novedades en relación con este mecanismo.

En la sentencia C-606 del 11 de diciembre de 2019 la Corte declaró exequible el artículo 128 del ET, modificado con la Ley 1819 de 2016.

Por tanto, el gasto por depreciación solo es permitido para quienes lleven contabilidad, ya sea de forma obligatoria u opcional.

En el Concepto 021693 de 2017 la Dian muestra algunos ejemplos de cómo deben liquidarse las sanciones relacionadas con la información exógena, pues para la entidad, estas no dependen del número de veces en que se reportan los mismos valores o de la forma como debe reportarse la información.

De acuerdo con el artículo 772-1 del ET, no realizar la conciliación fiscal se considerará una irregularidad en la contabilidad.

Para efectos fiscales, esto ocasiona el posible desconocimiento de ciertas partidas, además de una sanción pecuniaria.

Conozca los detalles a continuación.

La Resolución 000064 de octubre 1 de 2019 volvió a modificar los calendarios para el inicio de la expedición de facturación electrónica contenidos en la Resolución 000020 del mismo año, los cuales habían sido ampliados con las resoluciones 000030 y 000058 de septiembre de 2019.