Las personas naturales y jurídicas contribuyentes del régimen simple de tributación gozan de varios beneficios, entre ellos, no estar sujetas ni obligadas a practicar retención en la fuente, salvo las relativas a pagos laborales.

Sin embargo, ¿qué sucede con la retención en la venta de activos fijos?

La Ley 2277 de diciembre de 2022 modificó el parágrafo 2 del artículo 383 del Estatuto Tributario, el cual regula las tarifas de retención en la fuente para trabajadores independientes del régimen ordinario por rentas de trabajo.

Encuentra más detalles al respecto a continuación.

Las empresas inactivas son aquellas que, a pesar de estar legalmente constituidas y contar con su RUT, no han realizado ningún tipo de actividad económica.

A continuación, conoce las implicaciones tributarias de una empresa inactiva y qué deberías hacer con el RUT de esta entidad.

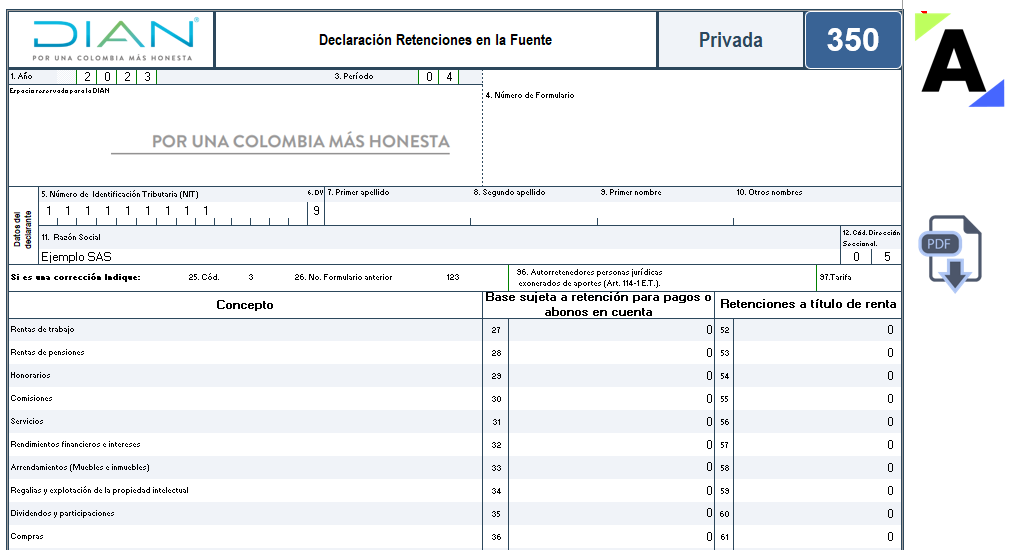

Con nuestra plantilla en Excel del formulario 350 tendrás una guía útil para preparar la declaración mensual de retención en la fuente durante 2023.

Debe tenerse presente que la Ley de reforma tributaria 2022 modificó varios artículos relacionados con la retención en la fuente.

¡Descárgala aquí!

La aplicación de las tarifas del artículo 383 del ET puede arrojar valores de $0 por concepto de retención a título de renta para muchos trabajadores independientes.

Sin embargo, la retención a título de IVA tiene sus propias tarifas especiales.

Encuentra aquí los detalles.

La Ley 2277 de 2022 modificó el artículo 242-1 del ET, elevando de 7,5 % a 10 % el valor de la retención trasladable sobre los dividendos que sean entregados a la mayoría de las sociedades nacionales.

Esta norma crea complejidades e injusticias tributarias, razón por la cual sería mejor eliminarla.

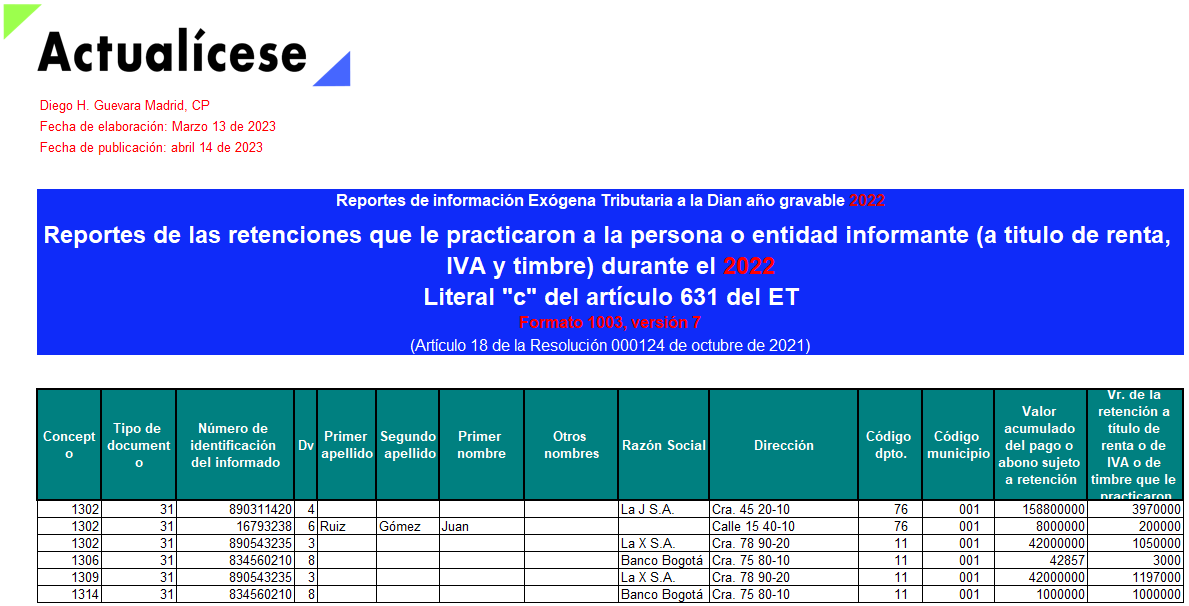

Con esta guía puedes preparar la información en medios magnéticos que se presentará en el formato 1003 v. 7 para el reporte de exógena del año gravable 2022.

En este formato deben reportarse las retenciones en la fuente a título de renta, IVA y timbre que terceros le hayan practicado a la entidad o persona informante.

Mensualmente, los agentes de retención y autorretenedores deben presentar ante la Dian la respectiva declaración de retención en la fuente con el lleno de requisitos previstos en el artículo 606 del ET.

Conoce aquí los casos en que dichas declaraciones deberán ser firmadas por un contador o revisor fiscal.

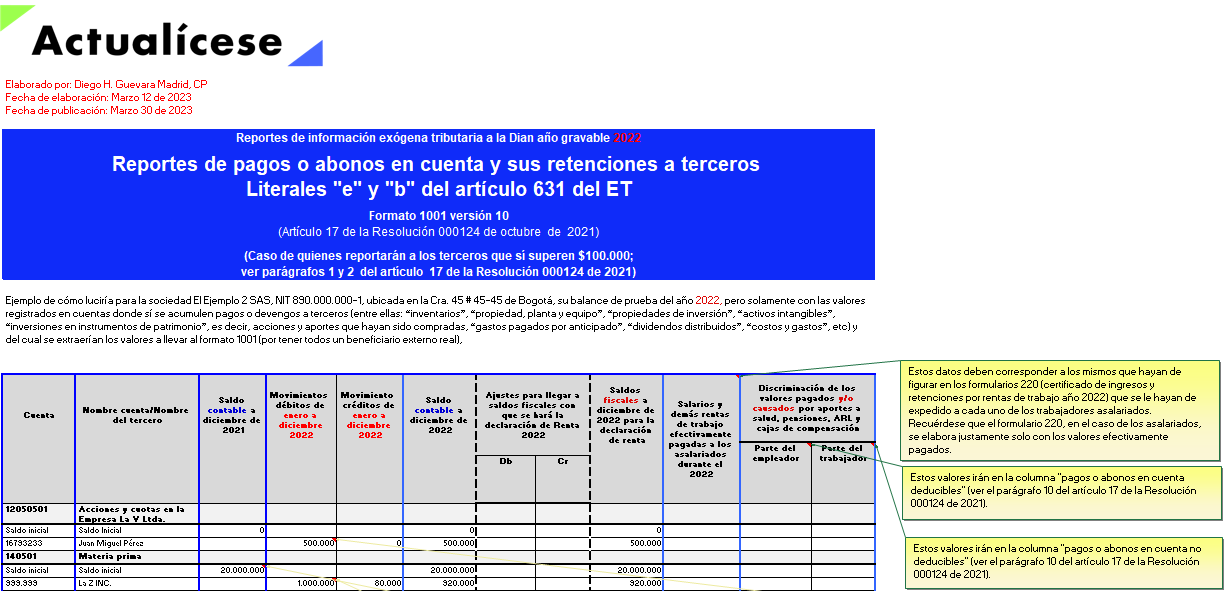

Esta plantilla en Excel está diseñada específicamente para el formato 1001 versión 10 de medios magnéticos.

Contiene todos los campos para el registro ordenado y claro de la información de pagos o abonos en cuenta a favor de terceros y sus retenciones en la fuente practicados durante el AG 2022.

¡Descárgala ahora!

Mediante el artículo 1 de la Resolución 000042 de marzo 15 de 2023, la Dian prescribió el formulario 220 que todos los empleadores (personas naturales y jurídicas) deberán expedir para certificar los pagos por rentas de trabajo del AG 2022.

En este formato en Excel se reproduce el contenido de dicho formulario.

Los pagos o abonos en cuenta que se realicen a los trabajadores independientes con contrato de prestación de servicios se encuentran sometidos a retención en la fuente a título de renta.

Tras las modificaciones de la Ley 2277 de 2022, te ayudamos a resolver dudas respecto a qué tarifa aplicar.

Anualmente los agentes de retención deben expedir a los asalariados los respectivos certificados de ingresos y retenciones del año gravable inmediatamente anterior.

A continuación, abordamos el plazo en el cual debe ser expedido el certificado correspondiente al año gravable 2022.