El grupo de los grandes contribuyentes se encuentra conformado por personas naturales o jurídicas con un volumen notorio de operaciones, patrimonio, ingresos y actividades económicas. Conoce cuáles son los contribuyentes señalados por la Dian para actuar como grandes contribuyentes en el año 2022. Los requisitos y condiciones que deberá tener en cuenta la Dian para […]

El artículo 118-1 del ET, modificado con el artículo 63 de la Ley 2010 de 2019, impone un límite deducible por norma de subcapitalización a los intereses pagados a los vinculados económicos.

Para deducir los intereses generados a favor de los no vinculados, se requieren certificados especiales.

¿Los activos que se normalicen durante el 2022 y que estén ubicados en el exterior se deben incluir en la declaración de activos en el exterior a enero 1 de 2022?

¿Qué sucederá en la declaración de renta del régimen ordinario y especial del año gravable 2021 con el valor del impuesto de industria y comercio que solo esté causado al cierre del año gravable 2021?

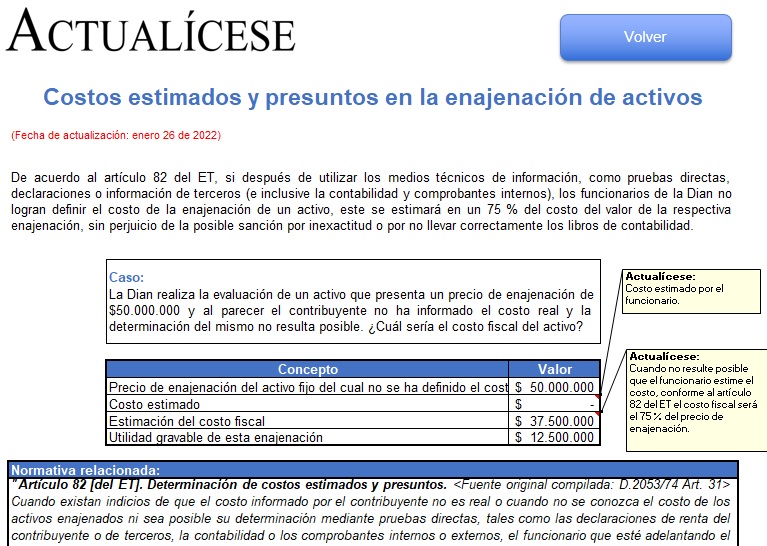

En este liquidador encontrarás cinco (5) casos diferentes en los que podrás calcular las deducciones y costos estimados para la declaración de renta del período gravable 2021.

Te invitamos a descargarlo, consultar nuestro material relacionado recomendado y realizar tus propias simulaciones.

Las normas de los artículos 147, 189 y 290 del ET, junto con algunas sentencias de la Corte Constitucional, indican que las personas jurídicas del régimen ordinario o del especial podrán efectuar dos tipos de compensaciones fiscales, las cuales tienen diferentes reglas especiales para ser aplicadas.

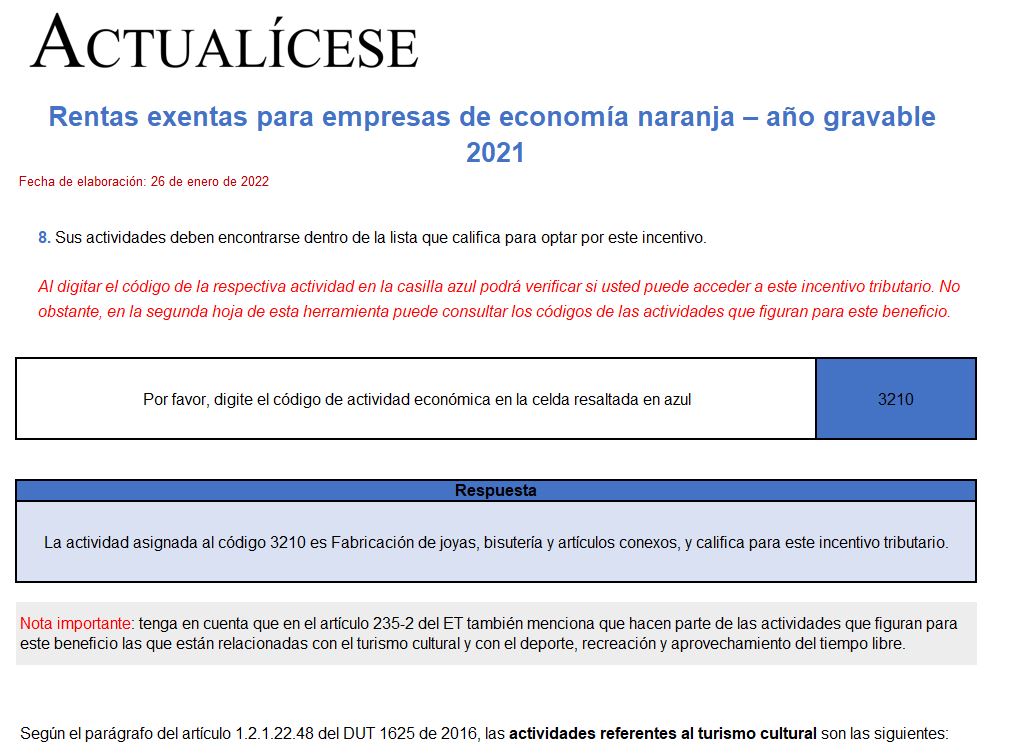

Con esta guía podrás conocer las rentas exentas para las empresas de economía naranja para el año gravable 2021.

También identificarás las novedades de la reforma tributaria 2021 y del Decreto 1843 de 2021, además podrás ubicar las actividades que califican dentro del concepto de economía naranja.

La Ley 2155 de 2021 modificó la totalidad del artículo 616-1 del ET para hacer referencia al sistema de facturación en conjunto con la factura electrónica.

En dicha norma se aclaró que los costos y gastos solo son aceptados fiscalmente si están soportados en factura electrónica o documento equivalente.

El artículo 242-1 del ET y el Decreto 1457 de 2020 exigen practicar una “retención trasladable” del 7,5 % a los dividendos no gravados entregados a la mayoría de las sociedades del régimen ordinario.

Si la sociedad que recibió el dividendo arroja pérdida, la retención se convertirá en gasto no deducible.

El Dr. Diego Guevara, líder de investigación tributaria de Actualícese, resuelve inquietudes relacionadas con la declaración de renta de personas jurídicas por el año gravable 2021, régimen simple de tributación, facturación electrónica, nómina electrónica y otros temas de actualidad.

¿Cuál será el valor del reajuste fiscal que se podrá aplicar a los activos fijos en las declaraciones de renta o de régimen simple de las personas jurídicas por el año gravable 2021?

En relación con la declaración de renta de una persona jurídica, ¿en qué consiste la posible utilización de un nuevo formato especial para detallar los valores que se lleven al renglón de “otras deducciones”?