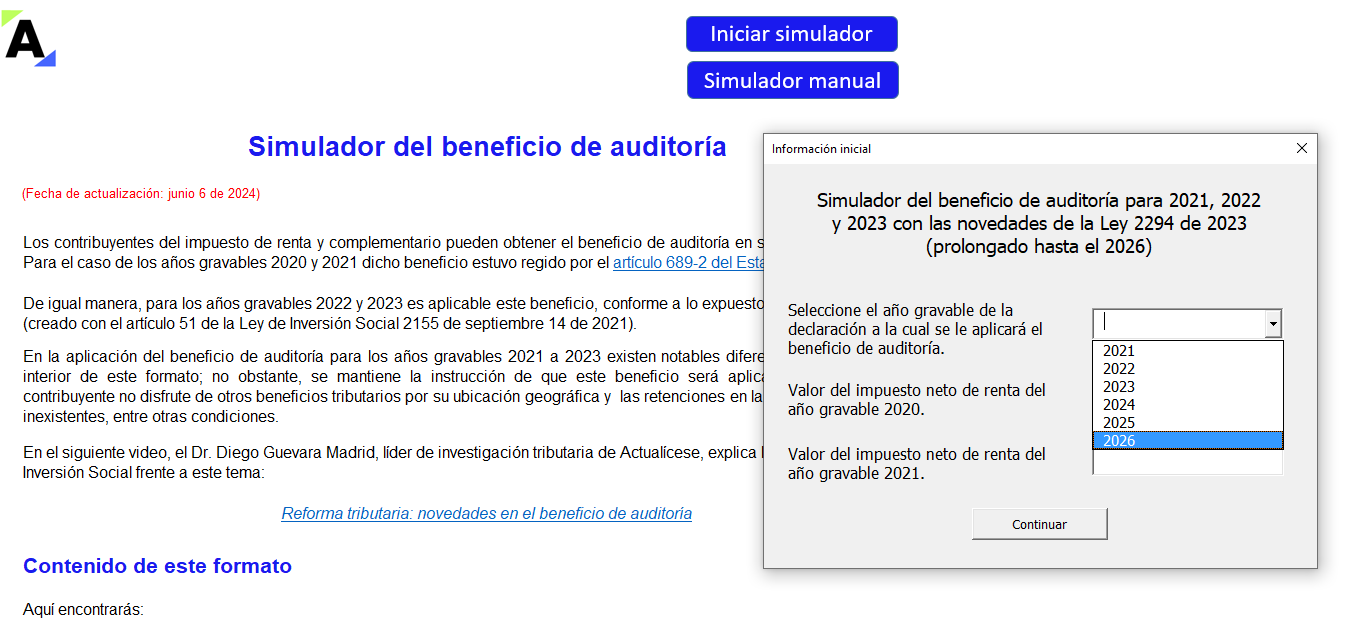

Los contribuyentes del impuesto de renta y complementario pueden obtener en su declaración un beneficio de auditoría.

Este formato incluye un simulador manual y uno automático (con macros) con los que comprobarás si puedes acceder a este beneficio por los AG 2021, 2022 y 2023.

Con este liquidador automático en Excel con macros podras realizar tus propias simulaciones para determinar si al vender un activo fijo depreciable obtuviste una utilidad que corresponde a renta líquida por recuperación de deducciones o a ganancia ocasional.

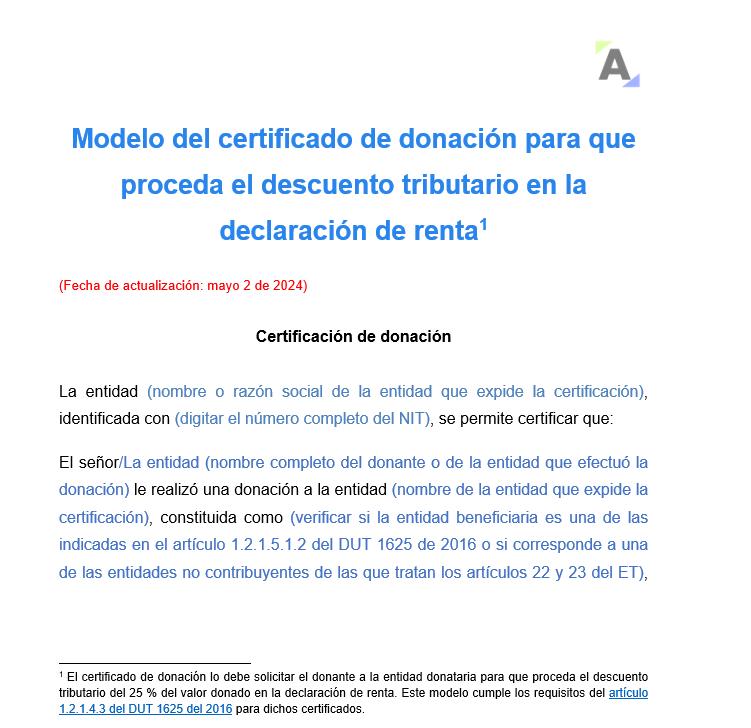

El certificado de donación debe ser solicitado por el donante a la entidad donataria para que proceda el descuento tributario del 25 % del valor donado en la declaración de renta.

Descarga y usa este modelo editable en Word que cumple con los requisitos del artículo 1.2.1.4.3 del DUT 1625 de 2016.

Compartimos una carta con la cual podrás solicitar a la entidad beneficiaria el certificado de donación.

Además, conocerás los requisitos necesarios para aplicar las donaciones como descuento tributario con base en lo expuesto en los artículos 125-1 y 257 del ET y 1.2.1.4.3 del DUT 1625 de 2016.

El 10 de abril de 2022 comenzarán los vencimientos de los plazos para presentar la declaración de renta de personas jurídicas correspondiente al año gravable 2022.

Para la preparación de esta declaración es indispensable tener en cuenta las generalidades que te presentamos a continuación.

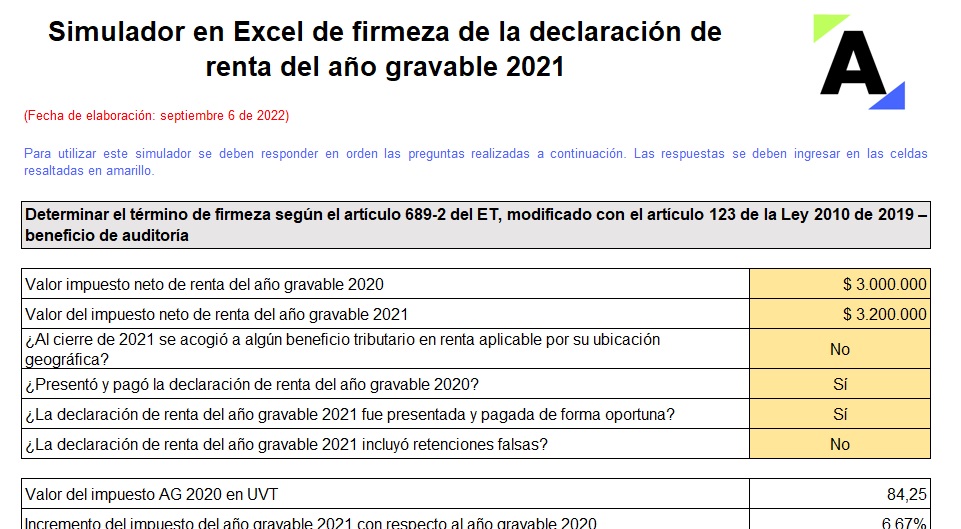

Conoce en este simulador el término de firmeza de las declaraciones de renta de persona natural o jurídica correspondientes al año gravable 2021, el cual puede ser de 6 o 12 meses si aplica el beneficio de auditoría (ver artículo 689-2 del ET) o de 3 o 5 años si no aplica dicho beneficio.

Presentamos los siguientes casos prácticos de cálculo del anticipo de renta del año 2022 a pagar en las declaraciones correspondientes al año gravable 2021.

Se explican los métodos y porcentajes que pueden utilizarse para calcular el anticipo según el número de declaración del que se trate.

Los artículos 434-A y 434-B del Código Penal, modificados con la Ley 2010 de 2019, contemplan sanción penal si se ocultan patrimonios fiscales elevados o si se presentan datos equivocados en algunos renglones especiales de las declaraciones tributarias por impuestos nacionales.

Consejo de Estado determinó que el tratamiento tributario de la capitalización de acreencias es aquel del aporte de dinero y no el del aporte en especie.

Así, las capitalizaciones de acreencias, al no conllevar un aporte en especie, están exoneradas de cumplir los numerales 2 al 4 del artículo 319 del ET.

Por medio del Decreto 728 de mayo 12 de 2022 se fijó en 3,21 % la tasa anual de interés presuntivo mínimo que durante el 2022 deberán calcular las sociedades o socios que realicen préstamos en dinero a su contraparte, pero solo si pertenecen al régimen ordinario.

Conoce más a continuación.

Mediane el Decreto 728 de 2022 el Ministerio de Hacienda reglamentó los porcentajes de componente inflacionario no constitutivos de renta, ganancia ocasional, costo o gasto para la determinación del impuesto sobre la renta y complementario del año gravable 2021, de que tratan los artículos 35, 38, 39, 40, 40-1, 41, 81, 81-1 y 118 del ET.

De acuerdo con dicho decreto, no constituye renta ni ganancia ocasional por el año gravable 2021 el 100 % del valor de los rendimientos financieros percibidos por personas naturales y sucesiones ilíquidas no obligadas a llevar libros de contabilidad, de conformidad con lo previsto en los artículos 38, 40-1 y 41 del ET.

Respecto al tratamiento fiscal que debe dársele a la reposición del aporte, dicha operación no podría enmarcarse en las reorganizaciones empresariales establecidas en el artículo 319 y siguientes del ET, por cuanto no se trata de una operación de aporte donde –a cambio– se liberen nuevas acciones.