En este especial te hablaremos de:

¿Cómo se aplica la retención en la fuente?

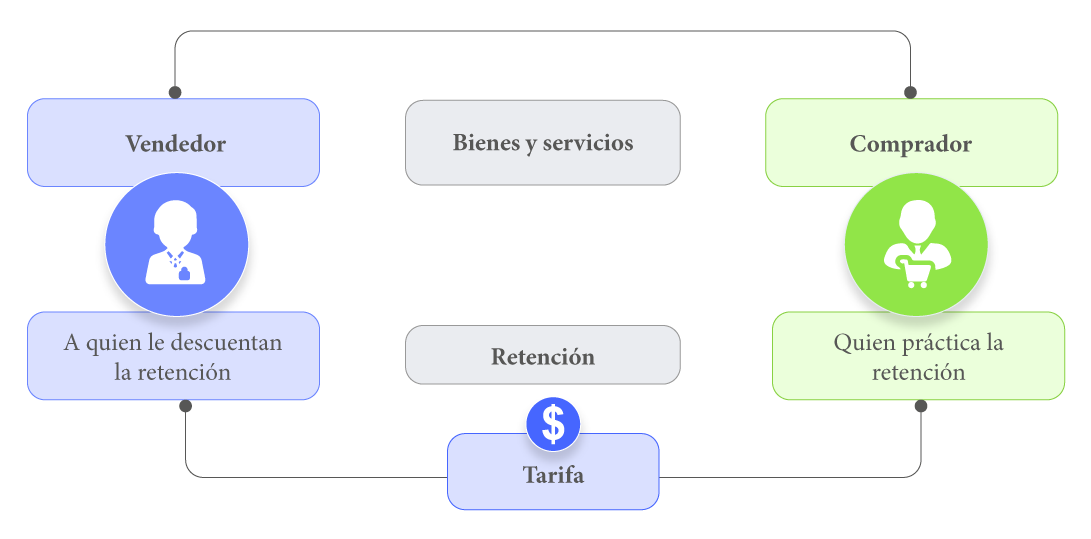

El mecanismo de retención en la fuente parte de la ocurrencia de una transacción en la que se intercambia un bien o un servicio, y en la que intervienen un vendedor y un comprador que, además de pagar, es quien práctica la retención en la fuente, como se muestra en la siguiente gráfica:

Entre los que interactúan en este proceso, tal vez el más importante será el agente de retención, para quien los artículos 375, 376, 378, 378-1, 381, 382 y 632 del ET señalan varias obligaciones, entre las que se destacan las siguientes:

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

¿Para qué sirve la retención en la fuente?

Como lo indicamos líneas atrás, para el Estado, el mecanismo de retención en la fuente es útil en cuanto le permite recaudar los impuestos con anterioridad a los plazos para su presentación y pago.

Además, para el contribuyente la retención en la fuente es útil toda vez que le permite ir pagando poco a poco un impuesto en particular, de manera que al realizar la declaración correspondiente, el saldo a pagar es mucho menor o incluso nulo.

Recuerda que la retención en la fuente puede ser por los conceptos de compras, servicios y honorarios, a los cuales se les aplica diferentes tarifas dependiendo del hecho generador objeto de retención. También depende del tipo de contribuyente, ya que puede ser persona jurídica o persona natural declarante o no declarante del impuesto sobre la renta.

¿Qué es la autorretención en la fuente?

La autorretención es el procedimiento mediante el cual el mismo sujeto pasivo de la retención en la fuente (quien vende el producto o servicio) es el responsable de practicarse las respectivas retenciones.

Frente al impuesto de renta existen dos tipos de autorretención:

1. Autorretención general: este tipo de autorretención hace referencia a aquella en materia del impuesto sobre la renta que se aplica un contribuyente por concepto de la retención que le hubiera practicado el agente de retención en caso de no ser autorretenedor, por lo que aplican las tarifas tradicionales de retención, por ejemplo, las indicadas para cada concepto; esto es, honorarios, compras, etc.

De esta manera, dichas autorretenciones se las deben practicar solo cuando se perciban ingresos gravados con el impuesto de renta y complementario que superen la cuantía mínima exigida y que sean cancelados por personas naturales o jurídicas que hubiesen tenido que actuar como agentes de retención a título del mencionado impuesto.

2. Autorretención especial: la autorretención especial del impuesto sobre la renta tiene su origen en el Decreto 2201 de 2016, a través del cual se reglamentaron los cambios introducidos por la Ley 1819 de 2016 al parágrafo 2 del artículo 365 del ET. Este parágrafo establece un sistema de autorretención especial en la fuente a título del impuesto sobre la renta y complementario, el cual no excluye la posibilidad de que los autorretenedores sean sujetos de retención en la fuente.

De esta manera, con el decreto en referencia, desde el 1 de enero de 2017 todas las sociedades nacionales o extranjeras contribuyentes declarantes del impuesto sobre la renta comenzaron a responder por la autorretención especial a título del tributo mencionado. Dicha autorretención reemplazó la que se practicaba a título del CREE.

6. No presentar pérdidas fiscales en los últimos tres (3) años gravables anteriores a la fecha de presentación de la solicitud y que la misma no tenga su origen en la aplicación de beneficios tributarios. Para esto, se requiere adjuntar la certificación emitida por un contador público o revisor fiscal que así lo demuestre.

7. A la fecha de radicación de la solicitud y durante el término de estudio de esta, encontrarse al día en la presentación y pago de sus obligaciones tributarias, aduaneras y cambiarias.

¿Cuál es el plazo de la declaración de retención en la fuente?

Según el artículo 1.6.1.13.2.33 del Decreto 1625 de 2016, modificado por el artículo 1 del Decreto 2229 de 2023, para conocer la fecha límite para presentar la declaración y realizar el respectivo pago se debe considerar el último dígito del NIT del agente retenedor registrado en el RUT (sin incluir el dígito de verificación), así:Vencimientos en el primer semestre de 2024

|

Último dígito del NIT |

Enero 2024 |

Febrero |

Marzo |

Abril |

Mayo |

Junio |

Julio |

|---|---|---|---|---|---|---|---|

|

Plazo máximo para declarar | |||||||

|

Febrero 2024 |

Marzo |

Abril |

Mayo |

Junio | Julio* |

Agosto | |

|

1 |

9 |

11 |

9 |

10 |

13 |

10 |

12 |

|

2 |

12 |

12 |

10 |

14 |

14 |

11 |

13 |

|

3 |

13 |

13 |

11 |

15 |

17 |

12 |

14 |

|

4 |

14 |

14 |

12 |

16 |

18 | 16 |

15 |

|

5 |

15 |

15 |

15 |

17 |

19 | 17 |

16 |

|

6 |

16 |

18 |

16 |

20 |

20 | 18 |

20 |

|

7 |

19 |

19 |

17 |

21 |

21 | 19 |

21 |

|

8 |

20 |

20 |

18 |

22 |

24 | 22 |

22 |

|

9 |

21 |

21 |

19 |

23 |

25 | 23 |

23 |

0 |

22 |

22 |

22 |

24 |

26 | 24 |

26 |

|

Agosto |

Septiembre |

Octubre |

Noviembre |

Diciembre |

|---|---|---|---|---|

|

Plazo máximo para declarar | ||||

|

Septiembre |

Octubre |

Noviembre |

Diciembre |

Enero 2025 |

|

10 |

9 |

13 |

10 |

13 |

|

11 |

10 |

14 |

11 |

14 |

|

12 |

11 |

15 |

12 |

15 |

|

13 |

15 |

18 |

13 |

16 |

|

16 |

16 |

19 |

16 |

17 |

|

17 |

17 |

20 |

17 |

20 |

|

18 |

18 |

21 |

18 |

21 |

|

19 |

19 |

22 |

19 |

22 |

|

20 |

20 |

25 |

20 |

23 |

|

23 |

23 |

26 |

23 |

24 |

Nuevo formulario 350 para retenciones y autorretenciones en la fuente

La Dian expidió la Resolución 000031 de febrero 29 de 2024 con el fin de prescribir el nuevo formulario 350 para la presentación virtual de la declaración mensual de retenciones y autorretenciones en la fuente, el cual se empezará a utilizar a partir de agosto 1 de 2024.

En el siguiente consultorio el Dr. Guevara explica las particularidades que contiene el nuevo formulario 350 de retención en la fuente:

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

|

|

Base sujeta a retención |

|---|---|

|

Realizados a terceros |

Las casillas sobre “base sujeta a retención” solo se diligencian con valores que sí le formen ingresos gravados con el impuesto de renta o de ganancia ocasional al beneficiario del pago abono en cuenta. Por tanto, en tales casillas nunca se incluirían pagos o abonos en cuenta que les formen rentas exentas o ingresos no gravados a dichos beneficiarios.

Es necesario que los pagos o abonos en cuenta que sí estén sujetos a impuesto de renta o de ganancia ocasional se informen sin importar que algunos no hayan originado un valor final de retención en la fuente. |

|

Pagos o abonos que reciben las personas naturales o jurídicas que se autopractican retenciones en la fuente a título de renta |

En la casilla “Base sujeta a retención” solo se reportarían los valores por ingresos que al final del año sí producirán impuesto de renta o de ganancia ocasional y, por tanto, nunca se reportarían los valores por ingresos que formarían rentas exentas ni los que forman ingresos no gravados.

En el caso de las autorretenciones tradicionales a título de renta, se debe reportar el valor total de los ingresos gravados recibidos por cada concepto, sin importar que algunos no arrojaran las cuantías mínimas para quedar sujetos a autorretención |

Retención a título de renta y complementario

Según lo disponen los artículos 383 al 406 del ET, entre los conceptos que se encuentran sujetos a retención en la fuente a título del impuesto de renta y complementario están contemplados los siguientes:

Retención en la fuente por rentas de trabajo

La mayoría de los cambios con relación al impuesto de renta de las personas naturales tienen impacto en la determinación de la base de retención en la fuente por pagos laborales; por ello, te invitamos a explorar nuestro análisis Reforma tributaria efectuó 4 ajustes a la retención en la fuente por concepto de pagos por rentas de trabajo.

En el siguiente video, el Dr. Diego Guevara analiza si las tarifas de retención en la fuente para trabajadores independientes con contratos de prestación de servicios fueron modificadas por la Ley 2277 de 2022:

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Retención en la fuente por pensiones

Los pagos por concepto de pensiones de jubilación, invalidez, vejez y de sobrevivientes que sean menores a 1.000 UVT mensuales no se encuentran sujetos a retención en la fuente (Ver numeral 5 del artículo 206 del ET); al valor que exceda este monto debe aplicársele la tabla contenida en el artículo 383 del ET.

El siguiente liquidador permite calcular fácilmente la retención a practicar por concepto de pensiones:

![]() Cálculo de retención en la fuente a título de renta por concepto de pensiones

Cálculo de retención en la fuente a título de renta por concepto de pensiones

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Retención en la fuente a título de industria y comercio –ICA–

El impuesto de industria y comercio también se recauda de forma anticipada a través del mecanismo de retención en la fuente, para lo que cada municipio, mediante su estatuto tributario, establece cómo se maneja la retención, por cuanto no existe una uniformidad nacional en torno a este procedimiento.

Lo anterior puede evidenciarse, por ejemplo, en materia de bases mínimas y tarifas. Para el caso de Bogotá, la base mínima por servicios es de 4 UVT y por compras es de 27 UVT, mientras que para Cali, por servicios es de 3 UVT y por compras de 15 UVT.

Por lo expuesto, se recomienda analizar el estatuto tributario de cada municipio para efectos de este impuesto.

Retención en la fuente por el gravamen a los movimientos financieros –GMF–

De acuerdo con lo indicado en el artículo 876 del ET, deben actuar como agentes retenedores y responsables del recaudo y pago del GMF el Banco de la República y las demás entidades vigiladas por la Superintendencia Financiera o de economía solidaria en las cuales se encuentre la respectiva cuenta corriente, de ahorros, de depósito o de derechos sobre carteras colectivas en la que se realicen los movimientos contables que impliquen el traslado de recursos del que trata el artículo 871 del ET. El GMF debe ser retenido en su totalidad.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Retención en la fuente por timbre nacional

El impuesto de timbre nacional es un impuesto documental que se aplica sobre las documentaciones públicas o privadas en las que se haga constar la constitución, existencia, modificación o extinción de obligaciones. Este es un tributo directo dirigido a gravar al destinatario del impuesto, es decir, a la persona que incurre en el acto o contrato.

Al respecto, es importante destacar que el artículo 77 de la Ley de reforma tributaria 2277 de 2022 modificó el artículo 519 del ET para establecer que los notarios tendrán que practicar de nuevo una retención a título de timbre sobre la venta de algunos bienes raíces.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Convertidor de UVT

Disfruta de todos los beneficios exclusivos que te brinda ser suscriptor. Inicia sesión aquí para aprovechar al máximo lo que tenemos preparado para ti. Si aún no cuentas con una suscripción, te invitamos a que conozcas todas nuestras opciones disponibles.

Más contenidos relacionados