¿Cuál es la ventaja que tienen los contribuyentes que formen saldos a favor en renta, o IVA pero que al mismo tiempo tengan que presentar con pago sus declaraciones mensuales de retención en la fuente?

¿Cuáles son las 4 reglas especiales que se contemplan en los artículos 1?6.1.21.28 hasta 1.6.1.21.31 del DUT 1625 de 2016 para los saldos a favor que se formen en la declaración anual del simple o en las declaraciones de IVA de los inscritos en el régimen simple?

¿En una declaración anual del régimen simple, formulario 260, qué sucedería si la sección del impuesto simple arroja “saldo a favor” pero la sección de impuesto de ganancia ocasional arroja “saldo a pagar”?

Si una persona jurídica cerró el año gravable 2023 en el régimen ordinario del impuesto de renta y forma un saldo a favor en su declaración de renta, pero en febrero de 2024 se trasladó al régimen simple ¿Qué podrá hacer para recuperar ese saldo a favor del año gravable 2023 que se forma en su declaración de renta?

¿Cuál es el periodo de firmeza para las declaraciones de renta, o de IVA, o del régimen simple, que se presentan liquidando saldos a favor?

¿Cuál es la oportunidad para efectuar correcciones a las declaraciones tributarias en las cuales se pretenda aumentar un saldo a favor?

En esta conferencia, Javier Prieto y Rafael Parra analizan las principales obligaciones tributarias 2024 a las que se debe prestar especial atención. Uno de ellos es la inexequibilidad de la prohibición a la deducibilidad de las regalías pagadas en la explotación de RNNR, tema que fue demandado en la Corte Constitucional. El régimen simple de […]

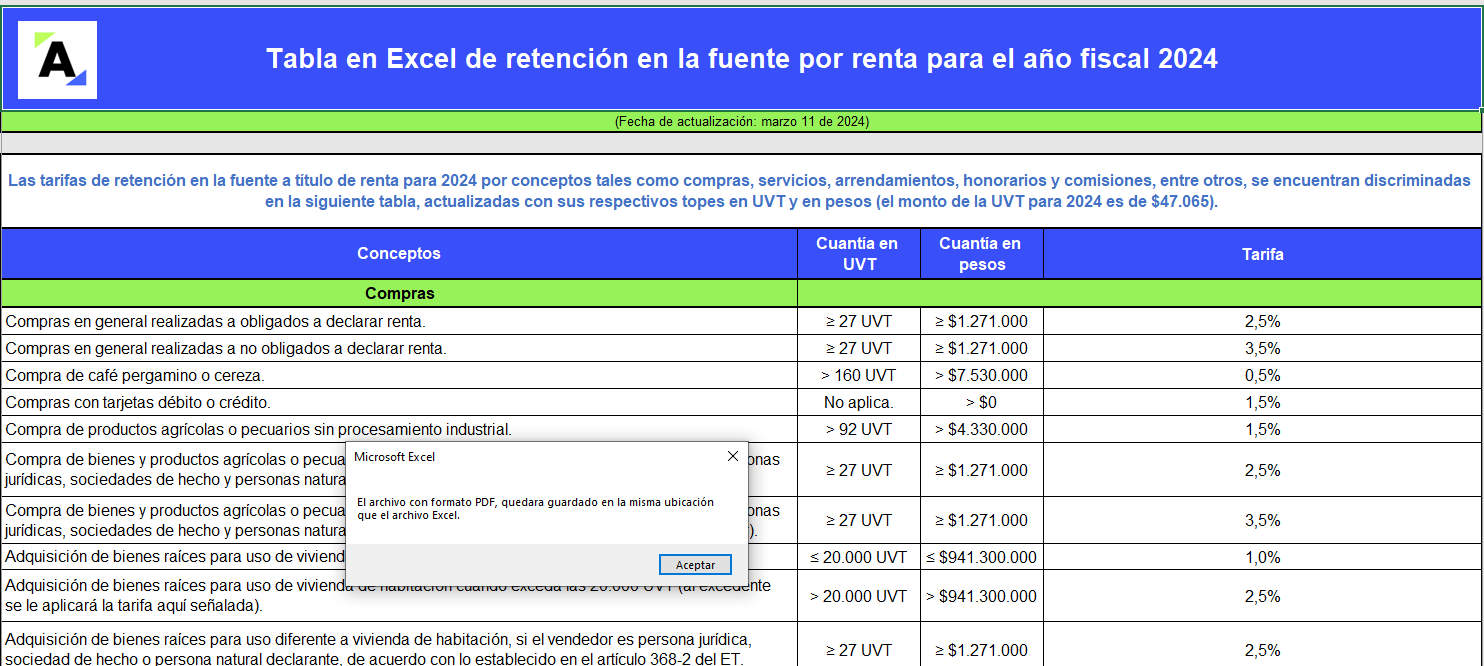

Las tarifas de retención en la fuente 2024 a título de renta por conceptos como compras, servicios, arrendamientos, honorarios, comisiones, dividendos, etc., se encuentran discriminadas en las siguientes tablas de Word, Excel y PDF. Las actualizamos con sus respectivos topes en UVT ($47.065) y en pesos.

En esta tabla en Excel te compartimos los conceptos más relevantes de las tarifas de retención en la fuente 2024, discriminadas con sus cuantías mínimas en UVT y en pesos.

Entre dichos conceptos están las compras, servicios, arrendamientos, honorarios, comisiones, dividendos, etc.

¡Descárgala ya!

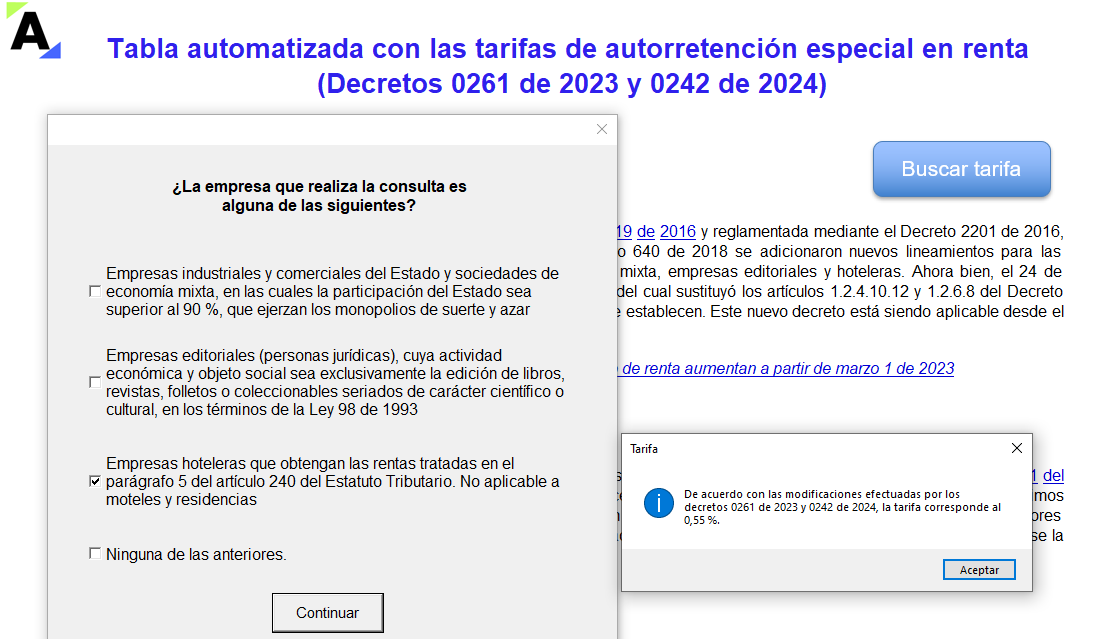

La autorretención a título del impuesto sobre la renta se liquida sobre cada pago o abono en cuenta realizado al contribuyente sujeto pasivo de este tributo, de acuerdo con su actividad económica.

En esta herramienta automatizada en Excel podrás obtener en segundos la tarifa que corresponde a cada actividad.

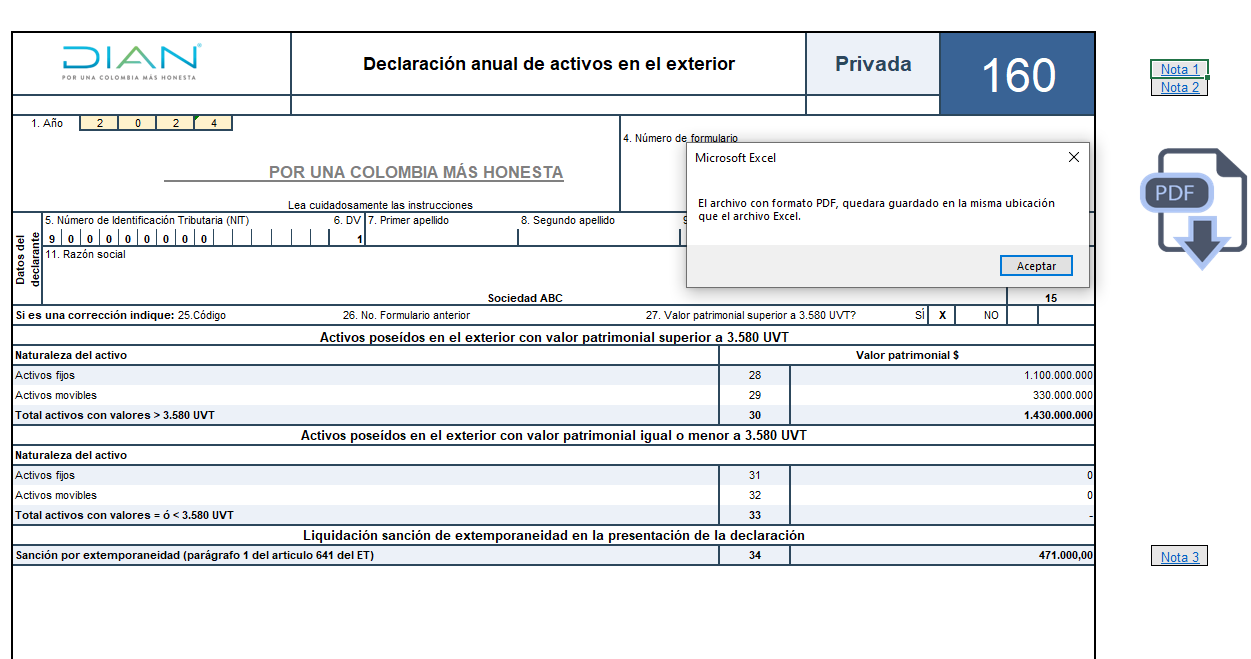

Este liquidador te permitirá elaborar el borrador del formulario 160 para la declaración de activos en el exterior para el AG 2024.

Para Anderson Zambrano, es un reto hablar de la declaración de renta para las personas naturales. Además, la reforma tributaria 2022 limitó los beneficios tributarios y muchos trabajadores se comenzaron a preguntar sobre la retención en la fuente. Por lo anterior, desde agosto comenzaremos a ver la dimensión de la Ley 2277 de 2022. Hay […]