Contribuyentes del impuesto sobre la renta y complementarios, obligados a llevar contabilidad, y que en el año gravable anterior hayan obtenido ingresos brutos iguales o superiores a 33.610 UVT podrán optar por el mecanismo de obras por Impuestos como una forma de extinguir la obligación tributaria.

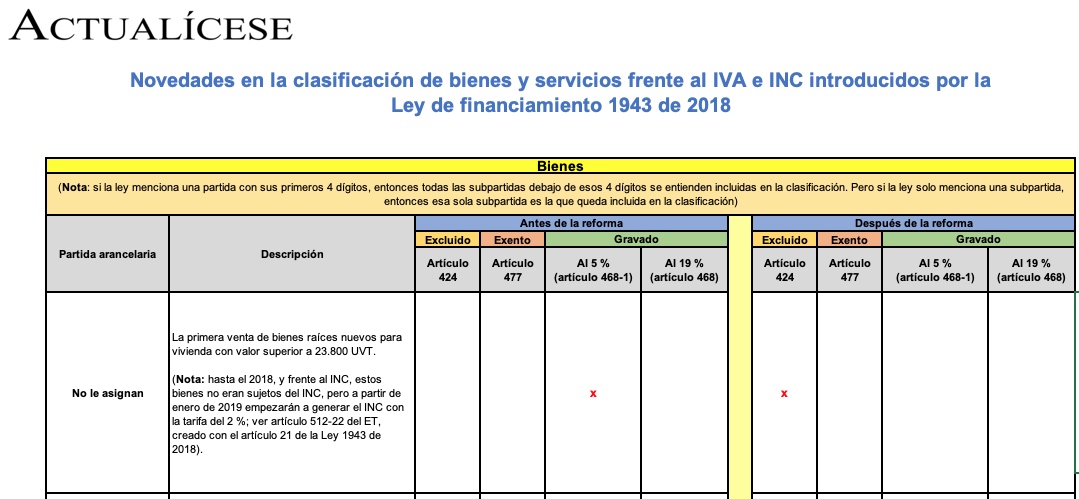

Las modificaciones frente al IVA e INC introducidas por la Ley de financiamiento 1943 de 2018 provocaron que 6 bienes y 13 servicios fueran reclasificados entre los listados de bienes excluidos, exentos o gravados. En este cuadro se compara su clasificación antes y después de la ley.

El nuevo régimen simple es un modelo de tributación opcional, de causación anual y pago bimestral, al cual podrán inscribirse personas naturales y jurídicas, siempre y cuando cumplan la totalidad de los requisitos establecidos en el artículo 905 de la Ley de financiamiento 1943 de 2018.

Esta herramienta contiene depuraciones para definir el porcentaje fijo de retención en diciembre de 2018 y junio de 2019, y las retenciones sobre pagos laborales en 2019. Además, incluye ayudas informativas como normas, videos, análisis, casos de estudio, conceptos tributarios, guías y liquidadores.

La Ley 1943 de 2018 derogó el artículo 264 de la Ley 223 de 1995, que permitía a los contribuyentes sustentar sus actuaciones en doctrinas de la Dian. Adicionalmente, la nueva ley en su artículo 113 establece que los mismos solo podrán sustentar sus actuaciones con base en interpretaciones propias.

Entre las novedades incluidas en la Ley de financiamiento 1943 de 2018 se encuentran algunas que competen a la labor del profesional contable. En este editorial mencionamos qué cambios efectuó el Gobierno nacional, y de cuáles desistió con relación a lo que había planteado en su proyecto de ley.

Los contribuyentes pertenecientes al régimen ordinario o especial, que al cierre del año gravable 2018 liquiden un impuesto neto de renta superior a 71 UVT, pueden aspirar a que su declaración por el año gravable 2019 obtenga el beneficio de auditoría revivido con la Ley 1943 de 2018.

Tras las modificaciones realizadas por el artículo 5 de la Ley de financiamiento 1943 de 2018 al artículo 437-1 del ET, se establece que la retención en la fuente a título de IVA podrá llegar a ser hasta del 50 % del valor del impuesto para los casos determinados por el Gobierno.

A continuación, presentamos los análisis que publicamos a diario alrededor de la Ley 1943 de 2018, así como los modelos y formatos, desglosados en los tributos nacionales que la misma toca, y que serán una guía tanto para contribuyentes como profesionales contables, a la hora de estudiarla y comprenderla.

El artículo 122 de la Ley 1943 de 2018 derogó el artículo 491 del ET, el cual impedía que el IVA de los activos fijos se pudiera tomar como valor descontable. La Ley de financiamiento establece un nuevo tratamiento fiscal para el IVA de los bienes de capital, el cual explicamos a continuación.

Al fallecer la persona natural responsable del IVA, INC y demás impuestos a su cargo, la sucesión ilíquida resultante continuará siendo responsable por dichos impuestos, hasta el momento en que los herederos realicen la liquidación del patrimonio y demás bienes resultantes.

El artículo 243 del ET dispone que el Sena, el ICBF, las EPS y otras entidades solo reciban lo que se liquide con los primeros 9 puntos de la tarifa utilizada por las sociedades nacionales del régimen ordinario. Pero si tales sociedades se trasladan al nuevo régimen simple, no recibirán ningún valor.