Cuando una entidad lleva a cabo revaluaciones de propiedades, planta y equipo debe contabilizar la revaluación teniendo en cuenta la situación particular de cada activo, y considerar las revaluaciones reconocidas en períodos anteriores, las cuales pueden influir en el registro que deba efectuar.

¿Cuáles reformas tributarias recientes afectarán la elaboración y/o presentación de la declaración de renta año gravable 2020 de las personas jurídicas?

¿Qué aspectos tributarios deben ser considerados en materia del IVA en relación con el expendio de comida bajo la firma de un contrato de franquicia?

¿Las personas naturales o jurídicas que realicen mega inversiones también tributarán en el impuesto de ganancia ocasional con el 27%?

¿A las empresas o personas naturales que realicen mega inversiones se les deben practicar retenciones en la fuente?

¿En la declaración de renta año gravable 2020 los jueces podrán volver a restar como renta exenta sus gastos de representación?

¿Para el año gravable 2021 también se podrá aplicar el beneficio de auditoría en el impuesto de renta?

¿Los dividendos o participaciones distribuidos por entidades no residentes en Colombia a una empresa perteneciente al régimen de compañías holding colombianas –CHC– están exentos del impuesto sobre la renta?

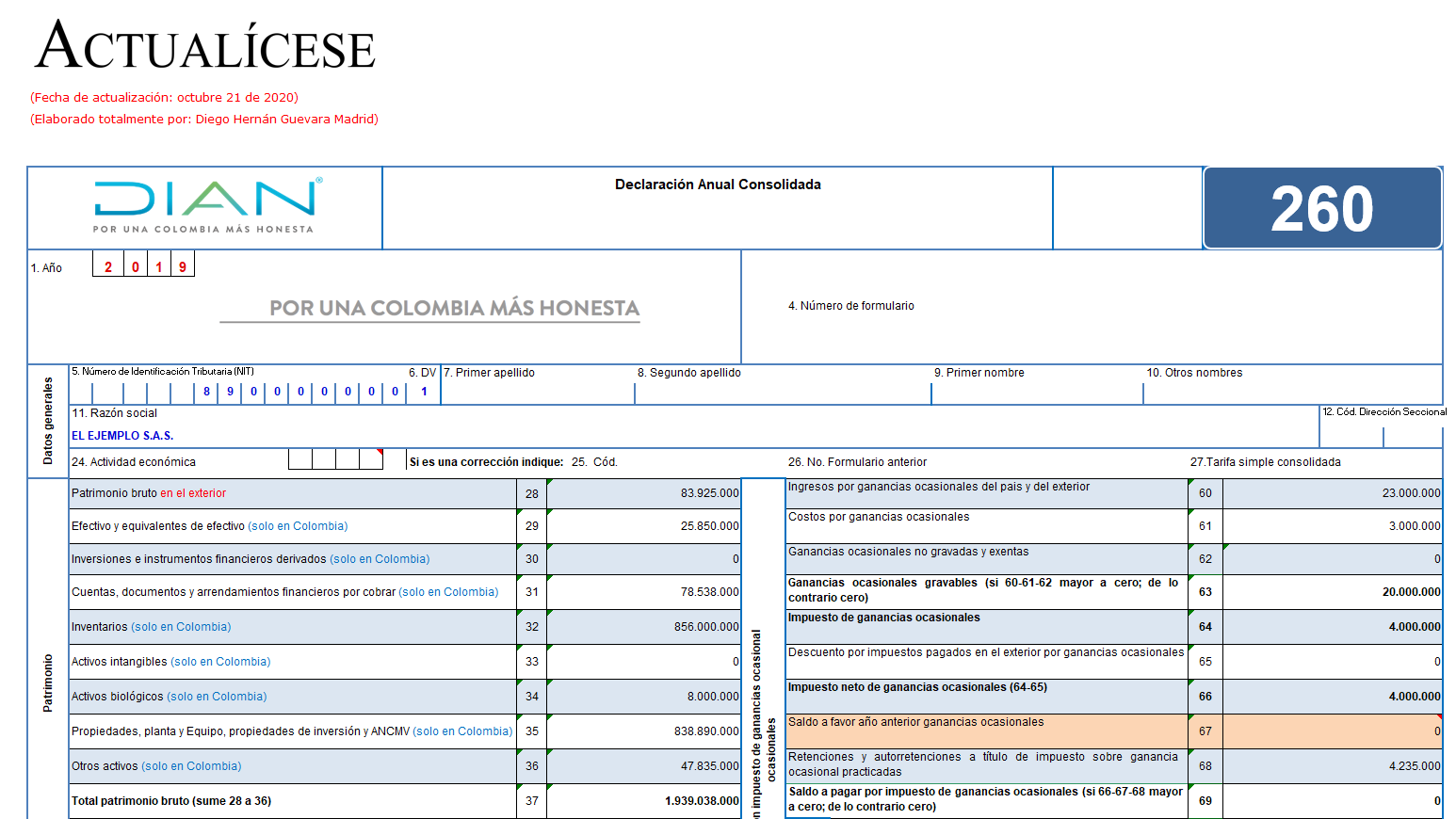

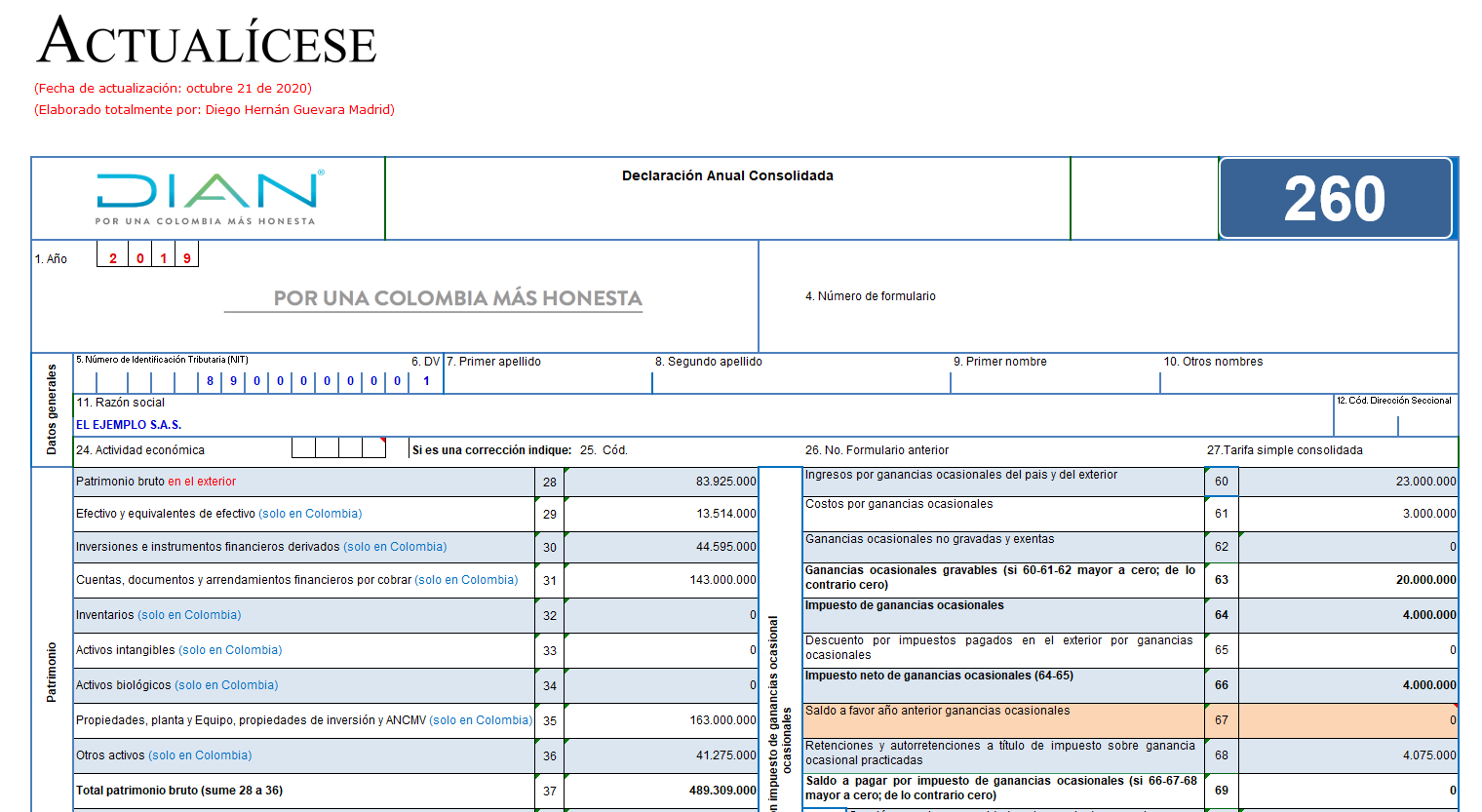

Compartimos esta guía para la preparación del formulario 260 utilizado en la declaración anual de quienes pertenecieron al SIMPLE por el año gravable 2019.

Este archivo está adaptado para las personas jurídicas o naturales obligadas a llevar contabilidad o que la llevan en forma voluntaria.

Con esta guía en Excel podrás preparar el borrador del formulario 260 utilizado en la declaración anual de quienes pertenecieron al SIMPLE por el año gravable 2019.

Este archivo está adaptado para las personas naturales que no están obligadas a llevar contabilidad o no la llevan de forma voluntaria.

Desde el 11 de agosto y hasta el 21 de octubre de 2020 las personas naturales (a excepción de los grandes contribuyentes) deben cumplir con la obligación de declarar el impuesto de renta y complementario.

Para tal fin, se deberán seguir los lineamientos de la Ley de financiamiento 1943 de 2018.

Desde el 11 de agosto y hasta el 21 de octubre de 2020 las personas naturales (a excepción de los grandes contribuyentes) deben cumplir con la obligación de declarar el impuesto de renta y complementario.

Para tal fin se deberán seguir los lineamientos de la Ley de financiamiento 1943 de 2018.