¡Estamos transmitiendo en vivo!

¿Cómo llevar a cabo un buen procedimiento disciplinario?

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

Certificaciones - 5 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Contabilidad - 4 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

FORMATOS - 3 septiembre, 2025

FORMATOS - 2 septiembre, 2025

Certificaciones - 2 septiembre, 2025

FORMATOS - 1 septiembre, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

Curso - 5 septiembre, 2025

Capacitación - 29 agosto, 2025

Capacitación - 21 agosto, 2025

Masterclass - 11 agosto, 2025

Capacitación - 8 agosto, 2025

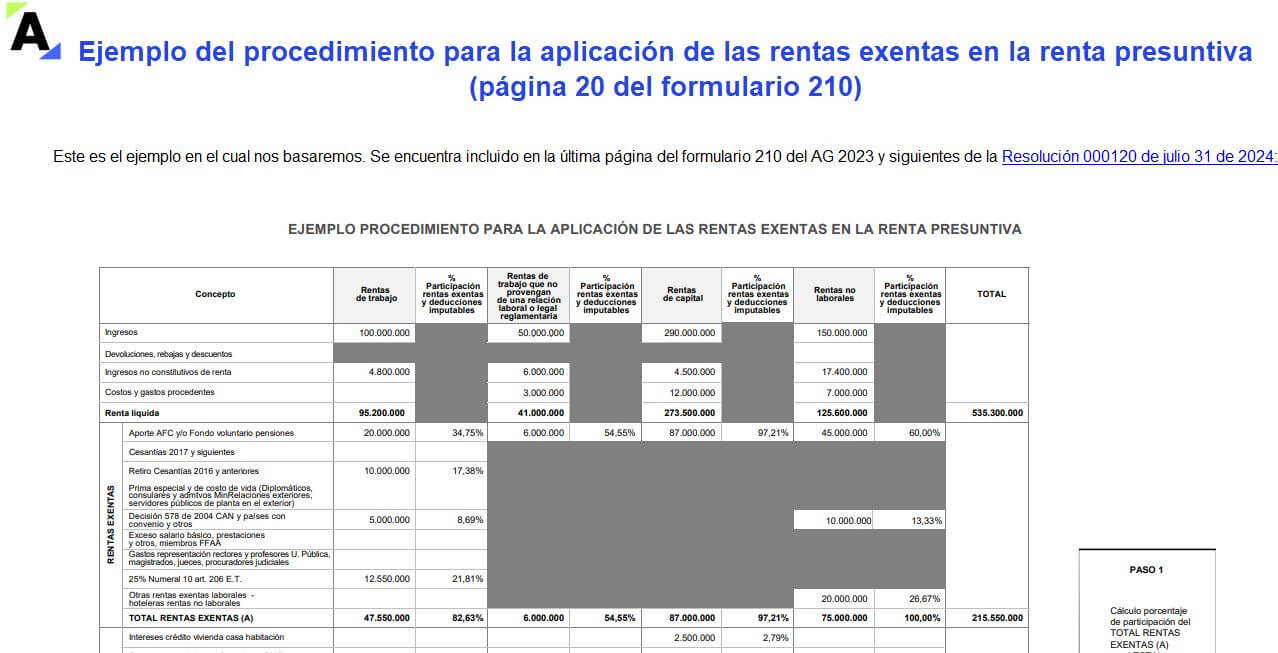

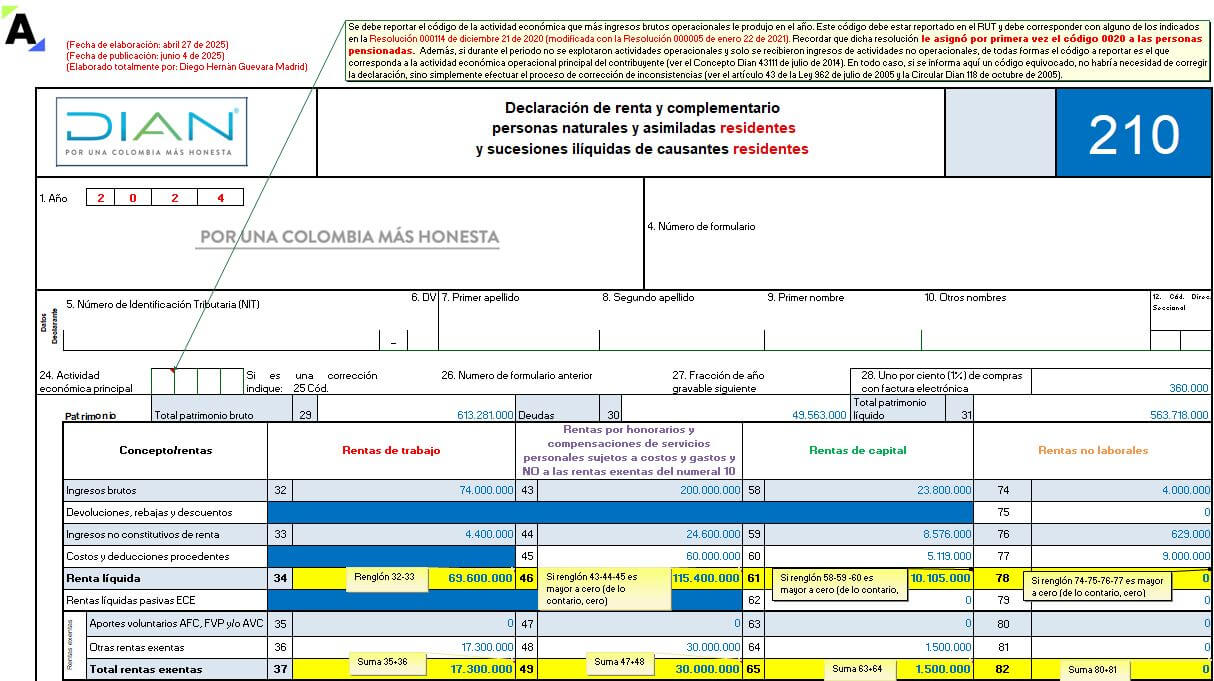

En este Excel ubicamos los renglones en los que va alojada la información del ejemplo incluido en la página 20 del formulario 210 para el AG 2023 y siguientes.

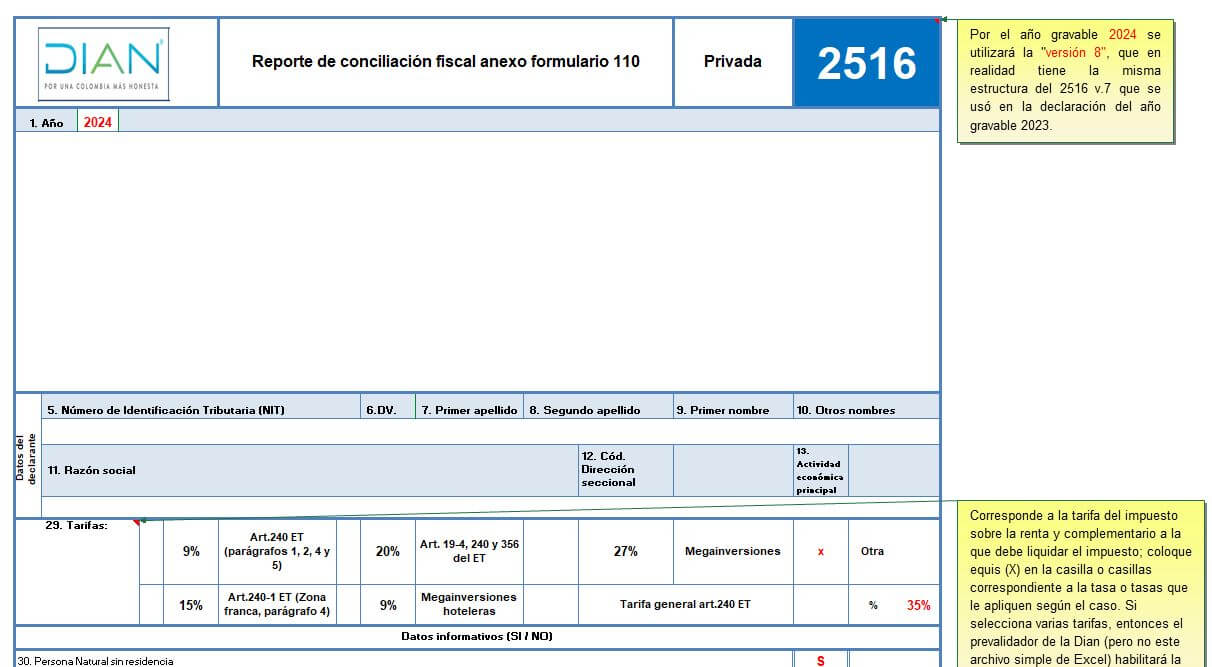

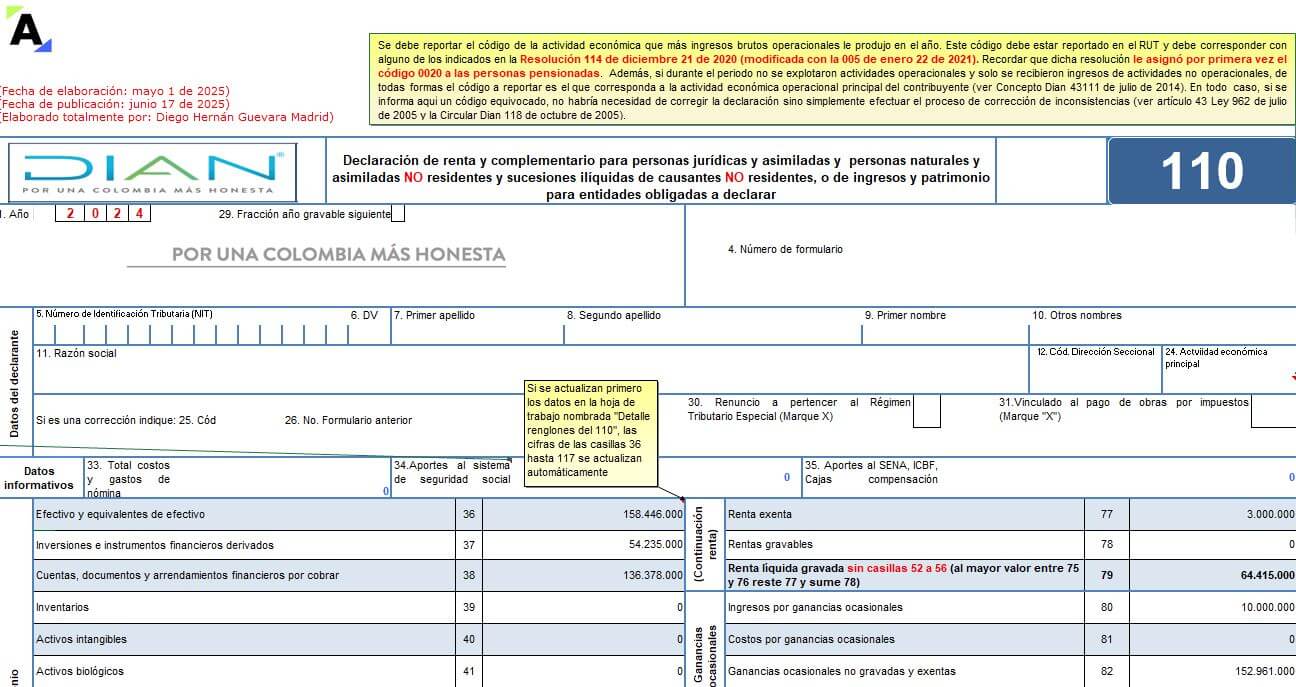

Utiliza esta herramienta en Excel con el formulario 110 y el formato 2516 para elaborar tus declaraciones de renta de personas naturales no residentes obligadas a llevar contabilidad durante el AG 2024.

Si eres una persona natural no residente con ingresos brutos percibidos en Colombia superiores a 1.400 UVT en el AG 2024, entre otras condiciones más, entonces deberás usar el formulario 110 para presentar ante la Dian tu declaración de renta.

Diego Guevara, especialista en Impuestos y líder de investigación tributaria de Actualícese, explica este tema en el consultorio tributario del 24 de abril, titulado Declaración de renta de personas naturales AG 2024: deducciones, rentas exentas, descuentos y más. La declaración de renta de personas naturales AG 2024 requiere un conocimiento claro de los beneficios tributarios […]

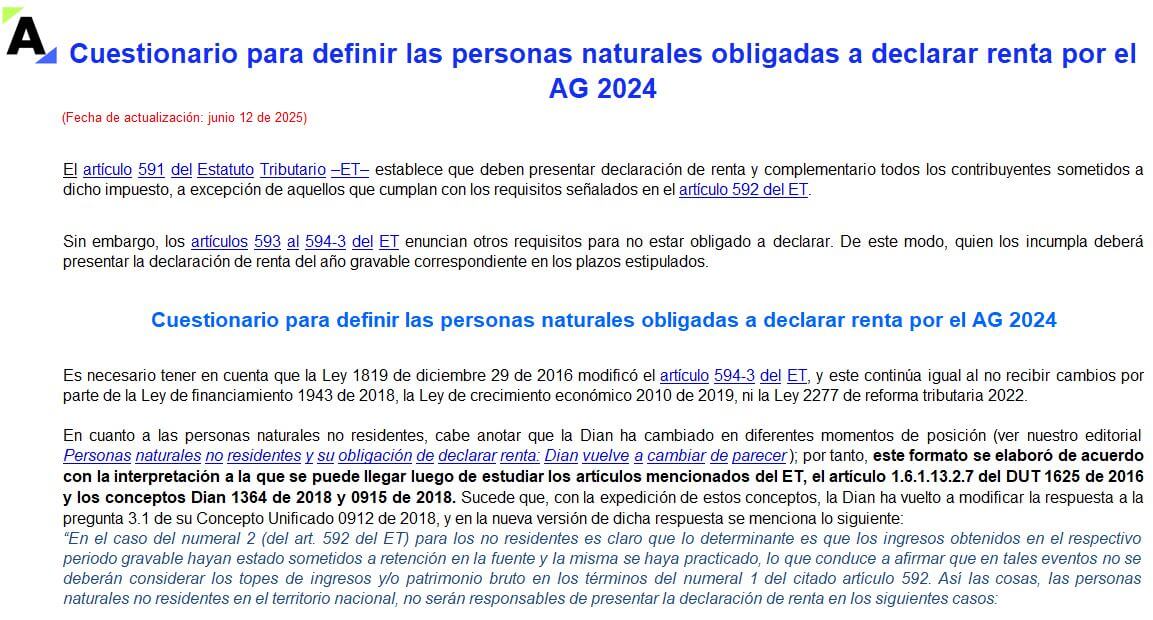

Te presentamos este cuestionario interactivo en Excel para definir si una persona natural se encuentra obligada o no a presentar la declaración de renta por el AG 2024.

¡Ingresa ahora y sigue los pasos!

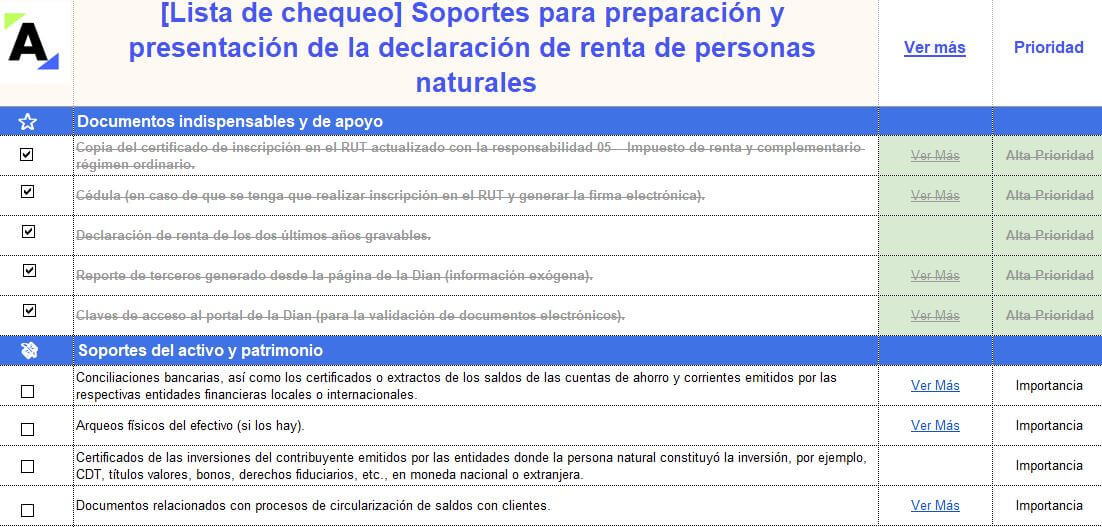

Descarga nuestra lista de chequeo para conocer y llevar un control de los principales documentos que debes solicitar a tu cliente para efectos de la elaboración de su declaración de renta.

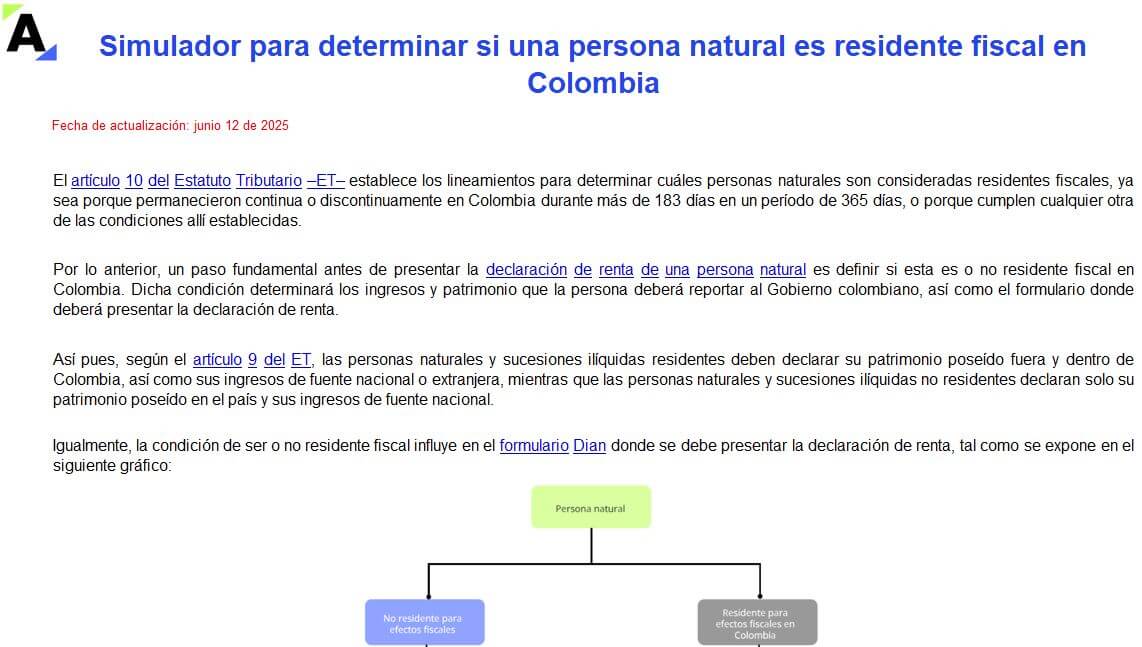

Se aproximan las fechas para la presentación de la declaración de renta de personas naturales y necesitas conocer si tus clientes son considerados residentes fiscales en Colombia. ¡Brinda tu mejor asesoría con este formato!

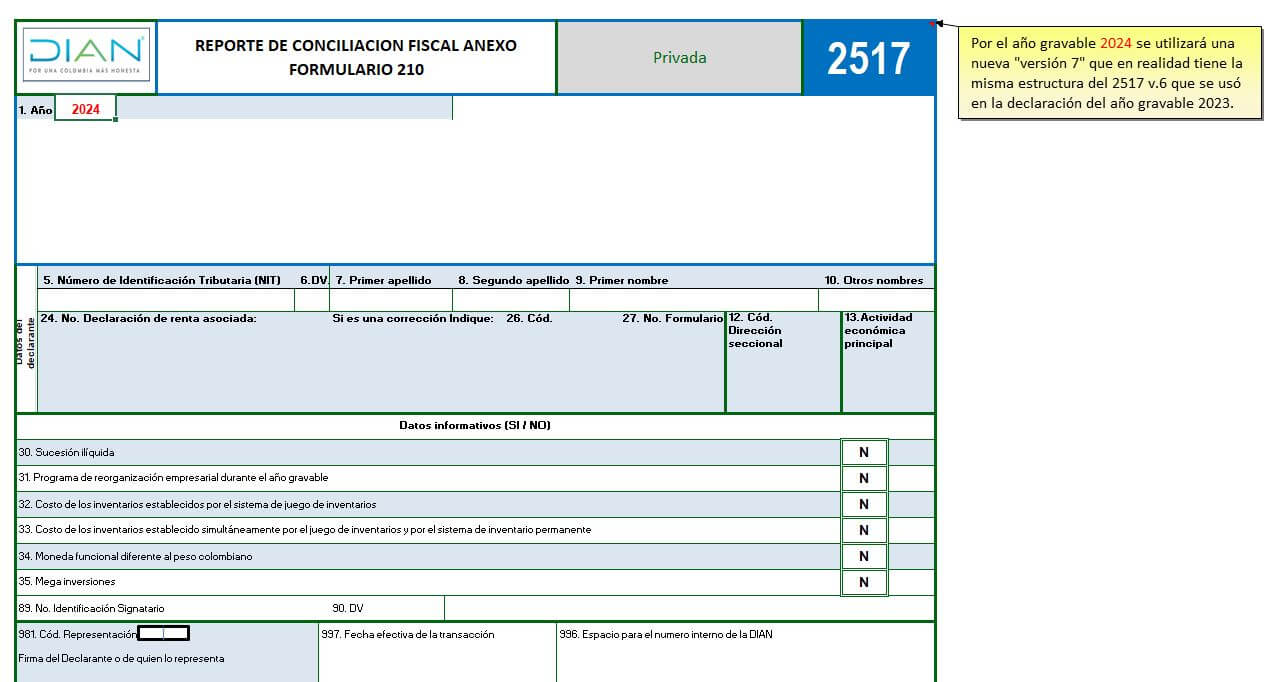

Los productores naturales de leche, carne y huevos deben elaborar el formato 2517 año gravable 2024 si están en el régimen ordinario. Aquí te explicamos cómo cumplir con esta obligación fiscal.

En este Especial Actualícese se resuelven 9 preguntas importantes sobre la cedulación del impuesto de renta de las personas naturales y sucesiones ilíquidas residentes, considerando los múltiples cambios introducidos por la Ley 2277 de 2022, los decretos reglamentarios expedidos durante 2023 y 2024, y las instrucciones del formulario 210 AG 2024, modificado por la Resolución 000120 de julio 31 de 2024.

En esta ocasión, al diligenciar la casilla virtual 286 del formulario 210, la Dian exige informar el género de la persona natural residente. En cambio, en el formulario 110, utilizado por personas naturales no residentes, la casilla 163 puede dejarse sin diligenciar.

Te presentamos el formulario 210 y el formato 2517 en Excel para las declaraciones de renta del AG 2024 de personas naturales y sucesiones ilíquidas de causantes residentes obligadas a llevar contabilidad. Descárgalo y haz tus propias simulaciones.

¡Se aproximan las fechas de presentación de la declaración de renta de personas naturales AG 2024! Encuentra aquí la plantilla del formulario 210 y sus anexos elaborados por Diego Guevara con los que podrás realizarla fácil, rápido y sin omitir detalle.