¡Estamos transmitiendo en vivo!

¿Cómo llevar a cabo un buen procedimiento disciplinario?

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

ACTUALIDAD - 4 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Contabilidad - 4 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

FORMATOS - 3 septiembre, 2025

FORMATOS - 2 septiembre, 2025

Certificaciones - 2 septiembre, 2025

FORMATOS - 1 septiembre, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

Cartas - 28 agosto, 2025

Contabilidad - 27 agosto, 2025

Contabilidad - 27 agosto, 2025

Capacitación - 29 agosto, 2025

Capacitación - 21 agosto, 2025

Masterclass - 11 agosto, 2025

Capacitación - 8 agosto, 2025

La forma de tributar los dividendos depende tanto del año al que pertenecen como del tipo de sociedad que los distribuye, y en algunos casos puede aplicarse un descuento tributario al final del año gravable.

Te explicamos los detalles a continuación.

Presidente Petro afirma que, se propuso una reforma para gravar dividendos, herencias y remesas al exterior, pero no tuvo eco en el Congreso. El presidente Gustavo Petro ha insistido en que se deben gravar los dividendos, las herencias y las remesas al exterior. Indicó que se propuso una reforma ante el Congreso, pero no se […]

Si una sociedad del régimen ordinario o del régimen simple llega a distribuir dividendos durante el 2025 a otra sociedad del régimen ordinario, en tal caso puede existir la obligación de practicar, o autopracticarse, la compleja “retención trasladable” del artículo 242-1 del ET.

¡Sigue leyendo!

Retención

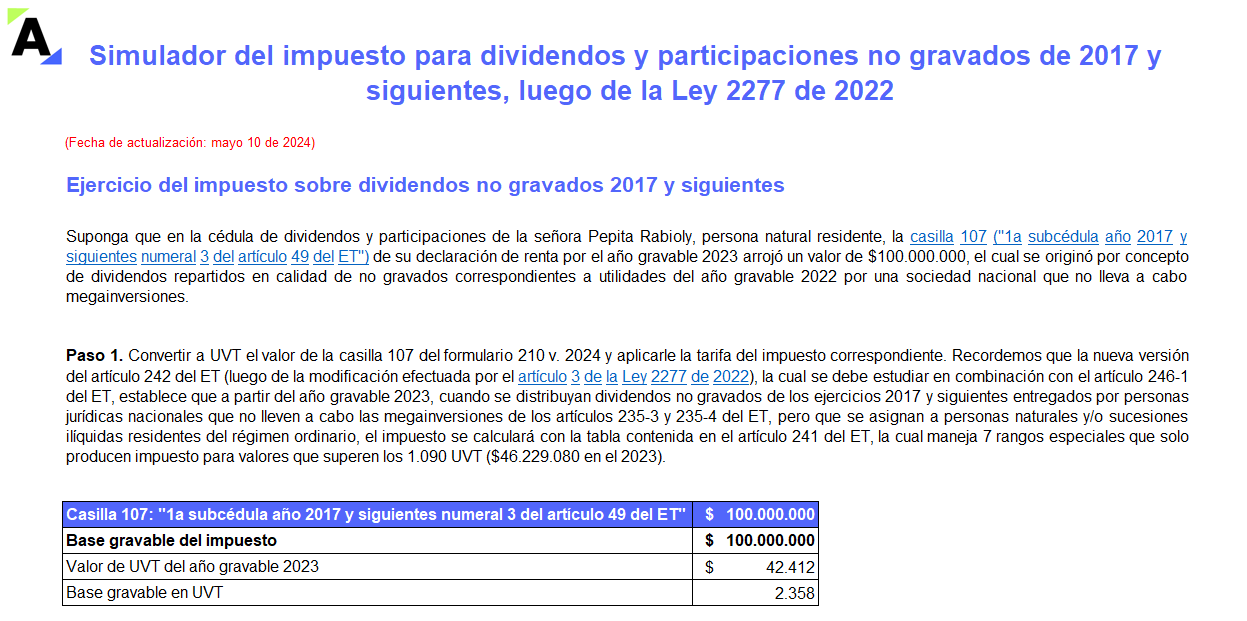

Para calcular el impuesto sobre los dividendos recibidos por las personas naturales residentes a partir del AG 2023 se deben atender varios factores, entre ellos, el ejercicio en que se generaron y la calidad de gravados o no gravados. Aquí aprenderás sobre los dividendos no gravados de 2017 y siguientes.

Aquí encontrarás un ejemplo sobre el impuesto que debe declarar una persona natural residente del régimen ordinario por los dividendos gravados que recibe de una sociedad nacional que no lleva a cabo megainversiones, los cuales fueron entregados en 2024 y 2023 con cargo a utilidades de ejercicios en 2017 y siguientes. ¡No te lo pierdas!

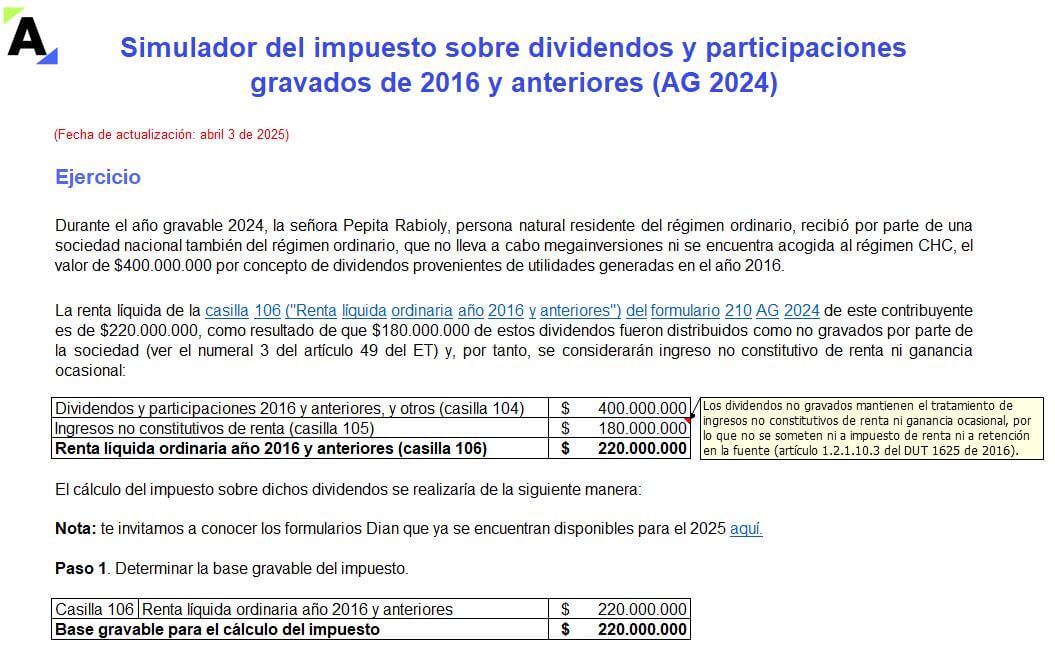

¿Necesitas saber cuánto debes declarar como persona natural residente del régimen ordinario por los dividendos gravados provenientes de una sociedad nacional sobre las utilidades generadas en los ejercicios 2016 y anteriores? Este liquidador es para ti.

En la nueva versión 9 del formato 1010 se usará por primera vez la columna para reportar el valor de la “prima en colocación de acciones o cuotas”.

Además, se deberá incluir en este formato a la totalidad de socios o accionistas activos a diciembre 31 de 2024, sin importar el valor de su aporte.

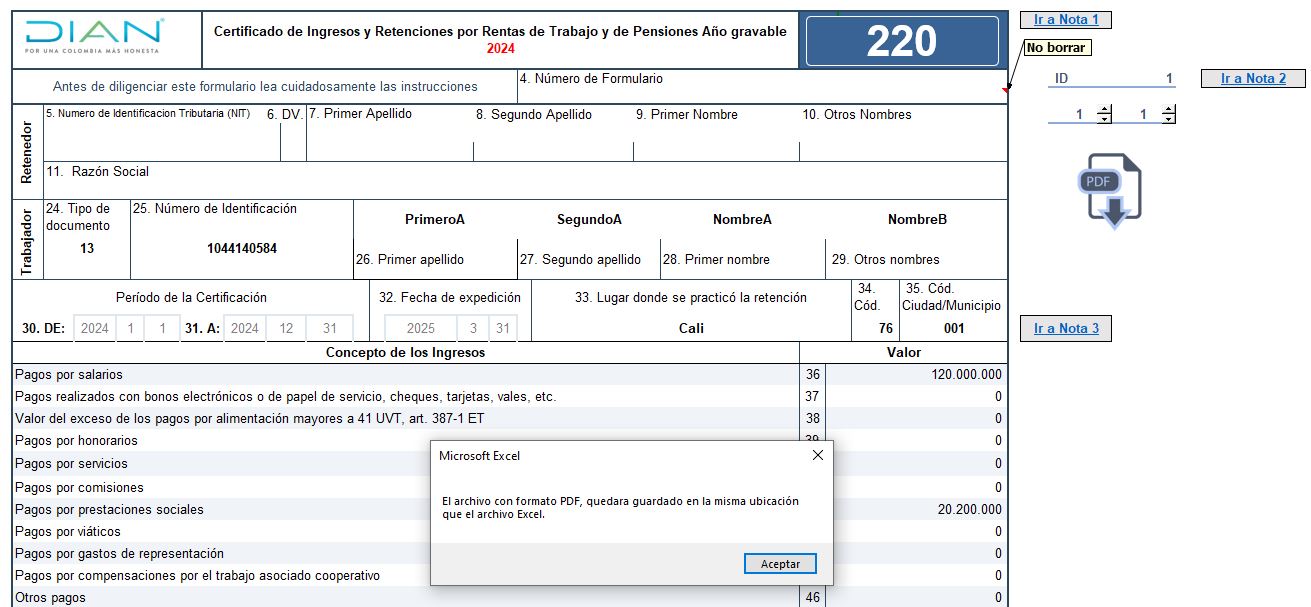

Para la práctica de la retención en la fuente sobre dividendos se deberán tomar en cuenta variables importantes, como el tipo de sociedad que distribuye el dividendo o participación, el año al que pertenece, la forma de calcularlo y el tipo de socio o accionista a quien se distribuye.

Cuando los dividendos o participaciones no gravadas exceden el resultado contable, el excedente puede emplearse para reducir los dividendos o participaciones gravados de los dos años anteriores o de los cinco años siguientes.

Para entender mejor esta situación, te explicamos tres casos prácticos.

Diego Guevara te muestra un contraste entre lo que fue la tributación de los dividendos y su retención en la fuente en el régimen ordinario hasta el cierre del 2022 y la forma en cómo se calcula a partir del año 2023 y siguientes.

¿Cómo se calcula el dividendo no gravado en cabeza del socio?